個人所得稅調節居民收入分配差距的作用研究

黃喆+孫睿

摘 要 改革開放以來,我國居民收入水平不斷提高,收入差距也日益擴大。發揮稅收調節收入分配的功能十分有必要,本文通過實證分析了目前個稅對居民收入分配的調節作用的不足之處,并提出了改進的建議。

關鍵詞 居民收入差距;個人所得稅;調節作用;稅收政策

本文主要以城鎮居民的收入水平為例,對個人所得稅調節居民收入分配差距的作用進行相關的實證分析,從而得出個人所得稅對調節居民收入分配差距的作用不明顯的結論,并提出改進意見。

一、計量模型的建立

1.建立模型X

將個人所得稅收入、國內生產總值和財政支出、其他稅收收入作為方程的解釋變量,同時將稅后基尼系數作為被解釋變量。如果回歸結論表明我國稅后基尼系數與個人所得稅稅收收入之間呈現負相關的關系,且相對系數的絕對值越大,那么證明個人所得稅能起到調節收入分配差距的作用,反應的是我國個人所得稅制度比較公平、合理。

模型X:Log(GC2)=C1+C2*log(GDP)+C3*log(T)+C4*log(T2)+C5*log(CZ)

模型中GDP為國內生產總值,T為個人所得稅收入,T2為以流轉稅為主的其他稅收,CZ為財政支出,稅前基尼系數用GC1表示,稅后基尼系數用GC2表示。

2.基尼系數的計算

等分法是較好的選擇,等分法的原理是:將圖形細致的分為若干部分,大致的看成規則圖形,然后利用規則圖形法則求得面積。在《中國統計年鑒》中,對2003—2012年城鎮居民家庭的基本情況采用等分法進行分析。先將我國居民按收入劃分為五個部分,五個部分人數相等,之后用等分法計算出每個部分所占的面積,計算面積后。結合G=A/ (A+B)公式,可得基尼系數值。基尼系數的變形公式:

G=1-

將居民總數按收入水平從低到高等分為n組,這里n為5,將第1組到第i組人口累計收入占全部人口總收入的比重表示為 ,則基尼系數為G。

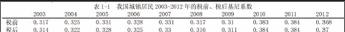

根據《統計年鑒2013》上的數據我國城鎮居民2003—2012年的人均收入水平和人均可支配收入水平。再根據公式求出2010年的稅前基尼系數:G1=1-1/5 [2(0.1021+0.1862+0.3002+0.4538)+1]=0.383同理,求出2010年稅后基尼系數:G2=1-1/5 [2(0.1010+0.1852+ 0.2994+0.4532)+1]=0.384以此類推計算出2003—2012年每年的基尼系數如表1-1所示:

由上表可以看出我國的稅前稅收基尼系數差別并不是很大,稅后基尼系數確實有所下降。但個人所得稅,究竟能不能起到對收入分配差距的調節作用,下面我們將進一步采用實證的方法證明我國個人所得稅能否起到對居民收入分配差距的調節作用。

3.回歸結果分析

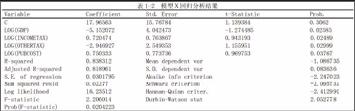

將計算出來的基尼系數與根據《統計年鑒2013》上2003-2012年我國財政支出、國內生產總值、個人所得稅收入、其他稅收收入的數據取對數后用Eviews8進行回歸分析。

模型X:稅后基尼系數=17.96- 5.51國內生產總值+0.72個人所得稅收入-2.95其他稅收+0.75財政支出

模型X調整后的R2為81.89% ,表明方程擬合效果比較理想。模型X國內生產總值通過了顯著性0.05的檢驗,稅后基尼系數、財政支出、其他稅收收入、個人所得稅稅收收入也通過了顯著性0.05的檢驗。

模型X回歸結果,稅后基尼系數隨著個人所得稅的征收而擴大的現象,說明我國的個人所得稅制度不完善,稅收制度、稅收征管模式存在弊端。我國個稅稅收入占總的稅收收入的份額比較小,所以個人所得稅在改善收入分配和促進社會和諧、公平發展的過程中發揮的作用很小。

二、完善個人所得稅調節居民收入分配的政策建議

1.適合我國征收模式的選擇,目前我國個人所得稅適合采用綜合所得稅為主、分類所得稅為輔的混合所得稅制模式。一方面,要確定綜合與分類的各個具體項目。可以考慮把當前經常性、固定性收入的所得劃入綜合征稅范圍(包括:工資薪金所得、勞動報酬所得、個體獨資、合伙企業所得等)。其余應稅項目一并歸入分類所得稅制征收。前者采用超額累進稅率;后者采用比例稅率。另一方面,根據課征類型的差異分別確定具體實行辦法。對于綜合課征,遵循多退少補的原則,以一年為計算周期,綜合計算納稅人的全部所得以及應納稅額,采用按月預扣、年終清算的方法進行;對于分類課征,可以按照現行的分類所得稅制的課征辦法征收,不進行匯算。

2.擴大征稅范圍,首先是將全部所得計入納稅范圍。目前我國個人所得稅采取的是正列舉的方法,使得沒有列舉的收入無法計入應稅所得納稅。可以采取反列舉的方式,將不計入納稅范圍的所得列出,其余所有所得都要計入納稅范圍。其次是規范個人所得稅中的減免稅和稅收優惠。可以將一些作用較小的,使用范圍較窄的減免稅和稅收優惠取消。

3.稅率結構的調整,我國目前的稅率級次比較多,這是我國目前存在的最大的問題。這使得我國的個人所得稅制度不能有效的發揮調節收入分配的作用,因此我國需要對個人所得稅的稅率級次進行調整。對于財產租賃所得、財產轉讓所得、股息利息紅利所得、特許權使用費所得、偶然所得等高收入者的經常收入也采用超額累進稅率的形式,以便更好地實現個人所得稅的調節作用。

4.強化稅務稽查,規范的稽查制度是提高稅務機關征管水平的重要方面。在強化稽查制度時應該注意:一是完善審核征收辦法,可以采用電腦核定稅款,以此減少人為因素。二是建立個人收入交叉的稽查制度。

綜上所述,為了減少個人所得稅的流失,充分發揮我國個人所得稅的收入分配調節作用。一方面我國要對個人所得稅的各個因素進行調節、完善;另一方面還要加強所得稅征管機制,完善配套措施。

參考文獻:

[1]馮靜.美國稅制改革原因、思路及對中國的啟示[J].財政研究2013(12).

[2]付廣軍.稅收與國民收入分配[M].北京:中國市場出版社,2010.

[3]高培勇.個稅改革:還是要加快向綜合與分類結合制轉軌[J],稅務研究,2008(01).

[4]Denvil Duncan. Personal income tax mimicry: evidence from international panel data. Interna- tional Tax and Public Finance, 2014, Vo1.21(1),pp.119- 152.

[5]Donald Bruce,William F.Fox, Zhou Yang. base mobility and state personal income taxes. National Tax Journal, 2010JSTOR.

作者簡介:黃喆、孫睿湖北財稅職業學院教師。