基于預計年薪的納稅無差別點節稅技巧

文/邱正山

基于預計年薪的納稅無差別點節稅技巧

文/邱正山

我國現行工資薪金實行七級超額累進稅,非特定行業正常工資按月計算納稅,年終獎又可以單獨作為一個月的工資并按特定方法計稅。在現行稅制下,如何讓自己的工資薪金最大限度地節稅?本文通過工資薪金納稅無差別點模型,結合逐次測試法,從而確定不同工資薪金水平的納稅無差別點,為納稅人合理選擇工資薪金方案提供參考。

預計年薪;年終獎臨界點盲區;納稅無差別點;節稅籌劃

一、納稅無差別點模型設計

(一)納稅無差別點的概念

工資薪金的納稅無差別點,近義于不同籌資方案的成本無差別點,是指在一定的工資薪金水平下,兩個不同的工資薪金分配方案,稅收成本相等且為最小時的極值點。

(二)納稅無差別點的內在機理

之所以在一定的工資薪金水平下,不同的分配方案,可以找到稅收成本最小且相等的無差別點,原因在于:

①均衡每個月工資薪金可節稅。我國的工資薪金采用七級超額累進稅,非特定行業正常工資按月計算納稅。顯然,非特定行業納稅人,只要能合理預計自己的年薪水平,并設法均衡分配到每一個月發放,可以有效防止因每月薪酬波動而繳納不必要的“超額稅”。

②年終一次性獎金特定的計稅方式,產生納稅臨界點及盲區。年終一次性獎金計稅時,適用稅率按除以12的商數確定,可以大大降低稅率,起到節稅作用;但稅額計算時,只能扣除1個速算扣除數,與平均到12個月計稅相比,少扣了11個速算扣除數,又會增加稅額。適用稅率與稅額計算之間,存在明顯的數學邏輯缺陷,從而形成180000元、54000元、108000元、420000元、660000元、960000元六個年終獎臨界點,同時在超過每個臨界點的一定區域內,形成(18000- 19283.33)、(54000-60187.50)、(108000-114600)、(420000-447500)、(660000-606538.46)、(960000-1120000)六個盲區。按臨界點發放年終獎,可以發揮最大的節稅效果,若誤入盲區,則會掉入納稅陷阱,大幅增加納稅成本,得不償失。預計年薪納稅無差別點的測算,則可使納稅人對年終獎特定計稅方法取利舍弊,正確選擇適合自己的年終獎臨界點,最大限度節稅。

(三)納稅無差別點模型設計

設預計年薪:Y

全年“三險一金”等免稅項目及免征額合計:C

預計年應納稅所得額:X=Y-C

預計月應納稅所得額:x=X/12

納稅無差別點年應納稅所得額:Xi

納稅無差別點年薪總額:Yi=Xi+C

方案1:

臨界點年終獎:P1

年終獎適用稅率:r1

年終獎速算扣除數:b1

工資適用稅率:R1

工資速算扣除數:B1

納稅無差別點年應納稅額:T1=[(Xi -P1)÷12×R1-B1]×12+P1×r1-b1

方案2:

臨界點年終獎:P2

年終獎適用稅率:r2

年終獎速算扣除數:b2

工資適用稅率:R2

工資速算扣除數:B2

納稅無差別點年應納稅額:T2=[(Xi -P2)÷12×R2-B2]×12+P2×r2-b2

當T1=T2時,

即:[(Xi -P1)÷12×R1-B1]×12+P1×r1-b1=[(Xi -P2)÷12×R2-B2]×12+P2×r2-b2

納稅無差別點:Xi=(R1P1+12B1+r2P2+ b1-R2P2-12B2-r1P1-b2)÷(R1-R2)

上述公式中,P2>P1,則R1>R2;R1≥r1;R2≥r2

二、納稅無差別點計算測試

(一)納稅無差別點測算方法

①預計年薪,減除相應的免稅項目和免征額,得出年應納稅所得額,再將年應納稅所得額換算成月應納稅所得額;

②根據工資薪金七級超額累進稅率表,在月應納稅所得額0元及以下至160000元及以上范圍內,即扣除年終獎(0元-960000元)后月應納稅所得額0元及以下至80000元及以上范圍內,計算無獎金時年稅額、發放不同年終獎時年稅額,并計算出不同年終獎方案的節稅區間;

③查找節稅區間,當前一個年終獎方案節稅區間的起點金額高于后一個年終獎方案,而其節稅區間的終點金額低于后一個年終獎方案時,則說明兩個年終獎方案存在納稅無差別點;

④根據納稅無差別點計算公式,計算出年無差別點應納稅所得額Xi。

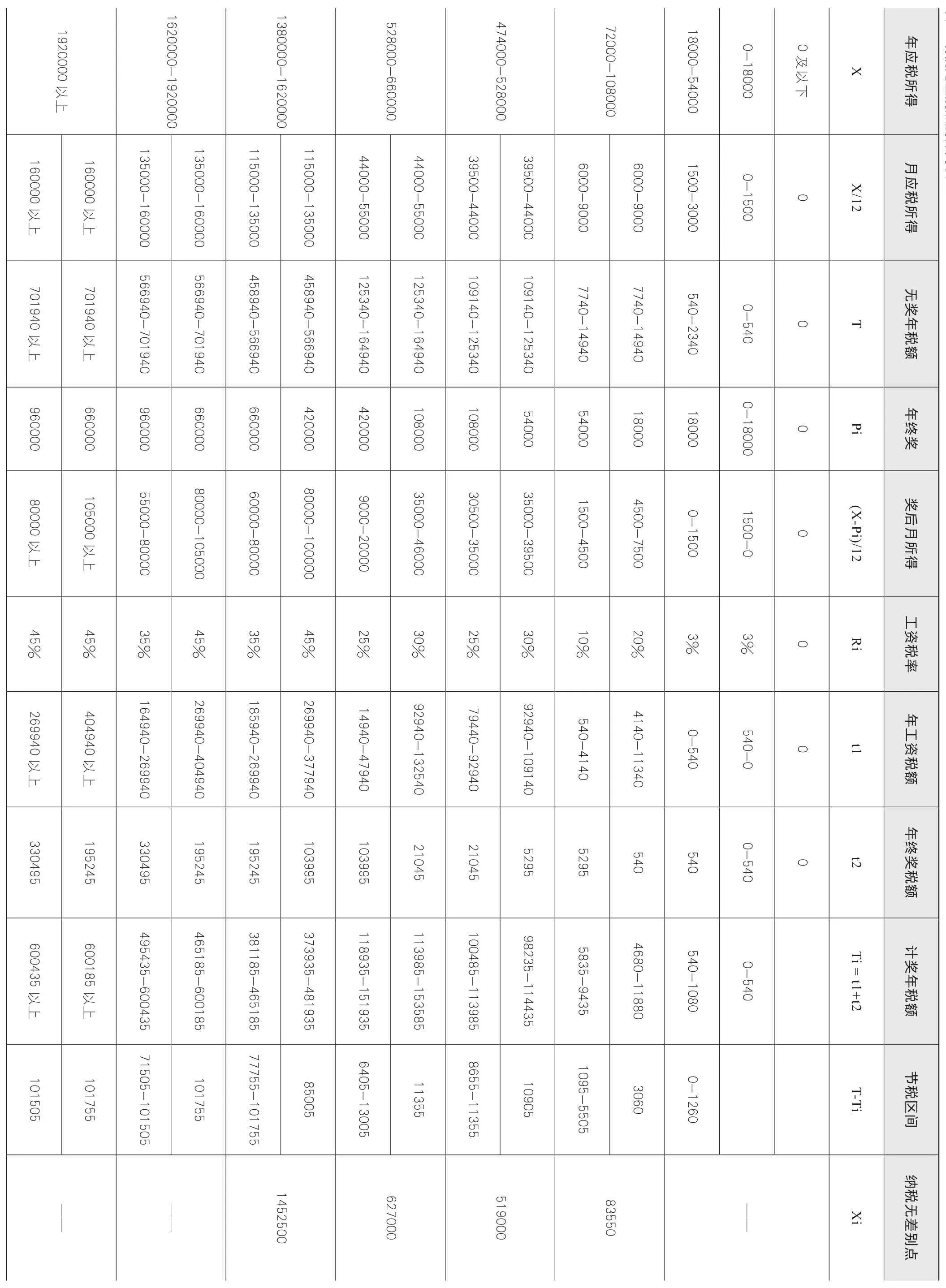

納稅無差別點測試結果,見下頁表1所示(因分級分層逐次測試繁復,文中僅列示測試簡略表)。

(二)納稅無差別點測試結果

根據納稅無差別點測算表1,當年應納稅所得額在相應范圍時,每每兩個不同的年終獎方案會出現納稅無差別點。

①當78000∠X≤108000元時,年終獎18000元與54000元兩個方案會出現納稅無差別點:

X1=(R1P1+12B1+r2P2+b1-R2P2-12B2-r1P1-b2)÷(R1-R2)=(20%×18000 +12×555+10%×54000+0-10%×540000-12×105-3%×18000-105)÷(20%-10%)= 83550 (元)

②當474000∠X≤528000元時,年終獎54000元與108000元兩個方案會出現納稅無差別點:

X2=(R1P1+12B1+r2P2+b1-R2P2-12B2-r1P1-b2)÷(R1-R2)=(30%×54000+12 ×2755+20%×108000+105-25%×108000-12×1005-10%×54000-555)÷(30%-25%)= 519000 (元)

③當528000∠X≤660000元時,年終獎108000元與420000元兩個方案會出現納稅無差別點:

X3=(R1P1+12B1+r2P2+b1-R2P2- 12B2-r1P1-b2)÷(R1-R2)=(30%×108000+12 ×2755+25%×420000+555-25%× 420000-12×1005-20%×108000-1005)÷ (30%-25%)=627000 (元)

④當1380000∠X≤1620000元時,年終獎420000元與660000元兩個方案會出現納稅無差別點:

X4=(R1P1+12B1+r2P2+b1-R2P2- 12B2-r1P1-b2)÷(R1-R2)=(45%×420000+12 ×13505+30%×660000+1005-35%× 660000-12×5505-25%× 420000-2755)÷ (45%-35%)=1452500(元)

三、納稅無差別點法的節稅技巧

(一)當年應納稅所得額小于0時,最好的辦法是讓法定的免稅項目和免征額充分發揮稅收擋板作用,每個月均衡發放工資,不發年終獎,則全年不用納稅。對廣大非特定行業職工而言,若每月工資有波動,或者安排發放年終獎,則會無端產生稅款。

(二)當年應納稅所得額在0-18000元范圍時,只要能每月均衡發放工資,即可達到最大的節稅效果。如果發放年終獎,則必須做到發放年終獎之后,每月工資的應納稅所得額大于等于0,否則會削弱法定扣除項目的稅收擋板作用而增加稅款。

(三)當年應納稅所得額在18000-54000元范圍時,首先按臨界點18000元發放年終獎,剩余部分再平均發放每月工資,這樣既可以利用年終獎特定的計稅方法降低稅率節稅,又不會誤入年終獎臨界點盲區,使得全部應納稅所得額都適用3%的低稅率。

(四)當年應納稅所得額在54000-83550元范圍時,依然按臨界點18000元發放年終獎,剩余部分再平均發放每月工資。當年應納稅所得額等于83550元時,發放18000元年終獎與發放54000元年終獎應納稅款相同。

(五)當年應納稅所得額在83550-519000元范圍時,首先按臨界點54000元發放年終獎,剩余部分再平均發放每月工資。當年應納稅所得額等于519000元時,發放54000元年終獎與發放108000元年終獎應納稅款相同。

(六)當年應納稅所得額在519000-627000元范圍時,首先按臨界點108000元發放年終獎,剩余部分再平均發放每月工資。當年應納稅所得額等于627000元時,發放108000元年終獎與發放420000元年終獎應納稅款相同。

(七)當年應納稅所得額在627000-1452500元范圍時,首先按臨界點420000元發放年終獎,剩余部分再平均發放每月工資。當年應納稅所得額等于1452500元時,發放420000元年終獎與發放660000元年終獎應納稅款相同。

(八)當年應納稅所得額超過1452500元時,首先按臨界點660000元發放年終獎,剩余部分再平均發放每月工資。

(九)當年應納稅所得額超過1620000元時,按臨界點660000元發放年終獎,可達到年終獎特定計稅方法最大的節稅額101755。

(十)當年應納稅所得額在1920000元及以上時,按臨界點960000元發放年終獎,最大節稅額101505元,依然小于按臨界點660000元發放年終獎的節稅額,表明660000元與960000元年終獎方案,不管年應納稅所得額有多高,都沒有納稅無差別點,按臨界點660000元發放年終獎,是利用現行年終獎特定計稅方法節稅的極限值。

[1]國家稅務總局. 關于調整個人取得全年一次性獎金等計算征收個人所得稅方法問題的通知.國稅發[2005] 9號,2015.1.21.

[2]國家稅務總局. 關于在中國境內有住所的個人取得獎金征稅問題的通知.國稅發[1996]206號,1996.11.13.

[3]邱正山.年終獎臨界點稅法盲區“掃盲”難嗎?[J].經貿實踐,2015(14).

(作者單位:浙江經貿職業技術學院)

表1 納稅無差別點測算簡表