住房對沖通貨膨脹能力的差異

——基于香港地區的研究

曾國安,劉博宇,楊博理( 1.武漢大學a.經濟與管理學院; b.中國住房保障研究中心,武漢43007; .華中科技大學管理學院,武漢430074)

?

住房對沖通貨膨脹能力的差異

——基于香港地區的研究

曾國安1a,1b,劉博宇1a,1b,楊博理2

( 1.武漢大學a.經濟與管理學院; b.中國住房保障研究中心,武漢430072; 2.華中科技大學管理學院,武漢430074)

摘要:何種住房可以有效地抵御通貨膨脹風險?這是居民特別關心的問題。以香港地區作為實證研究對象,將通貨膨脹率數據按計算方法不同分為四類,將住房按面積大小分為五類,相應的投資回報率也分為五類,分別匹配建模,采用長期均衡模型和短期誤差修正模型分析香港地區住房對預期通貨膨脹和非預期通貨膨脹的對沖能力,實證研究結果表明,從長期來看,香港各種類型的住房都具有對沖通貨膨脹的能力;從短期來看,則均具有對沖非預期通貨膨脹的能力,且性質比較穩定。不過,在短期,不同面積的住房對沖預期通貨膨脹的能力存在差異。居民要抵御通貨膨脹風險,可以選擇投資住房,也可以根據不同類型住房對沖通貨膨脹能力的差異,合理選擇住房投資類型;政府的房地產市場調控政策則應考慮這種差異優化調控結構,并進行精準調控,以提高調控效率。

關鍵詞:通貨膨脹風險;住房;對沖能力;長期效應;短期效應;香港地區住房;房地產調控政策

引言

通貨膨脹是指貨幣供應量較大幅度超過貨幣需求量時所出現的一般物價水平持續上升和貨幣貶值的經濟現象。對于居民而言,由于其投資能力較弱、投資渠道有限,如若發生通貨膨脹,其資產價值和實際收入就會下降,生活水平就會下降,甚至日常生活也會受到影響,因此,如何有效抵御通貨膨脹風險就成了一個重要的任務。住房是否有能力對沖通貨膨脹,不同面積的住房在對沖通貨膨脹的能力上是否存在差異?這是本文研究力圖回答的主要問題。

許多學者對房地產對沖通貨膨脹的能力問題進行了研究,但對房地產是否具有對沖通貨膨脹的能力、這種對沖能力的具體性質如何等問題仍然存在爭議。一些學者認為房地產資產具有比較穩定的對沖通貨膨脹的能力,例如,李慧麗和關濤在增加利率等變量的基礎上,基于協整檢驗、脈沖響應函數等方法得出中國房地產價格與通貨膨脹率之間具有一定的相關性以及雙向因果關系[1]。Glascock等采用VEC模型得出了美國房地產投資信托對實際、預期以及非預期通貨膨脹均有負對沖特性的結論[2]。

另一部分學者則認為房地產資產并不具備對沖通貨膨脹的能力。如周曉蓉和周繼先就通過ARDL協整分析發現,房地產價格增長率與通貨膨脹率在長期的均衡關系并不是簡單的正相關,在中國房地產對沖通貨膨脹的能力并不顯著[3]。Glascock等從短期和長期的角度研究了香港房地產對沖通貨膨脹的特性,認為不同的房地產類型在不同的時期具有不同的性質,總體來看香港房地產并不是對沖通貨膨脹的良好資產[4]。還有學者認為在特殊情況下或特定時間段內,這種對沖能力會產生一定的變化。如邸俊鵬認為,長期來看投資房地產是對沖通貨膨脹的有效工具,但是當房地產走勢較為極端時,非但不能對沖通貨膨脹,反而會帶來更大的損失[5]。段忠東采用門限模型研究了房地產價格對通貨膨脹的影響,發現當房價低增長時正向影響顯著,而當房價高增長時這種影響不顯著[6]。Hardin III等則通過分割研究時間段,發現在階段后期錯覺效應大于對沖效應時,房地產投資信托不再具有對預期通貨膨脹的對沖能力[7]。

更多的學者集中于討論短期和長期兩種情況下,房地產對沖通貨膨脹能力的強弱與變化。有學者認為房地產對沖通貨膨脹的短期能力較弱、長期能力較強。段忠東使用四象限模型分析了房地產價格影響通貨膨脹與產出的機制,發現短期內這種影響較為有限,而長期則會產生重要影響[8]。Hoesli等基于誤差修正方法發現,長期來看房地產投資信托比私有房地產能提供更好的對預期通貨膨脹的對沖,而短期來看均不具備對沖通貨膨脹的特性[9]183。但也有學者認為,房地產對沖通貨膨脹的短期能力較強、長期能力較弱。如Chen和Sing就發現倫敦住房物業具有一定程度的對沖短期通貨膨脹的能力,但是在對沖通貨膨脹長期趨勢上能力較弱[10]。Ganesan 和Chiang運用Fama-Schwert模型進行研究的結果表明,香港四種類型的房地產在短期內可以對沖通貨膨脹,但長期來看均沒有對沖通貨膨脹的能力[11]。邱勵予采用相似的模型框架研究了中國房地產資產對沖通貨膨脹的能力,結論是:盡管在短期房地產資產具備對沖預期和非預期通貨膨脹的能力,但在長期房地產資產并沒有能力對沖通貨膨脹[12]。

學者們研究結論不同的原因可能是研究所采用的方法和數據不同,但我們認為其中的一個重要原因是沒有根據房地產種類、面積大小等方面的不同特征再做更細化的研究。有鑒于此,本文采用Fama-Schwert分析框架,根據計算口徑不同將通貨膨脹率細分為四類,根據面積大小將住房細分為五類,通過將四類通貨膨脹率和五類住房回報率分別匹配建模,進行實證分析,以期得出相應的結論。

一、方法

本文所使用的分類方法源自于Fama和Schwert,即首先將通貨膨脹分為預期通貨膨脹和非預期通貨膨脹兩類,進而研究房地產資產針對這兩類通貨膨脹的對沖能力[13]。我們大致沿用Hoesli等的設置,使用ARIMA( 0,1,1),ARIMA ( 1,0,3)和ARIMA( 1,3,3)三種模型[9]206,此外還將使用兩個移動平均模型MA( 3)和MA( 4)來估計預期通貨膨脹率。計算出預期通貨膨脹率之后,我們將采用如下模型來檢驗這些預期通貨膨脹率估計方法的適用程度:

其中,It為實際通貨膨脹率,E( I)t為預期通貨膨脹率。如果我們所選取的計算方法合適,那么模型估計結果應該具有較高的R方,α不顯著異于零且β不顯著異于1。確定預期通貨膨脹率之后,通過計算It-E( I)t即可得到非預期通貨膨脹率。

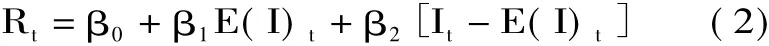

進行分析之前首先需要檢驗各個變量的單整階數,如果兩個變量是協整的,那么他們必須首先是同階單整的。這里我們使用DF檢驗、ADF檢驗和PP檢驗來判斷時間序列的平穩性。如果所研究的變量都被檢驗為一階單整,那就通過如下估計式來研究序列間的長期均衡關系。

其中,Rt是t時期的資產回報水平; E( I)t是t時期的預期通貨膨脹,而[It-E( I)t]是t時期的非預期通貨膨脹。β1和β2分別表示資產與預期通貨膨脹和非預期通貨膨脹在長期均衡下的同向運動特性,因此也就代表了資產對這兩者的長期對沖能力。

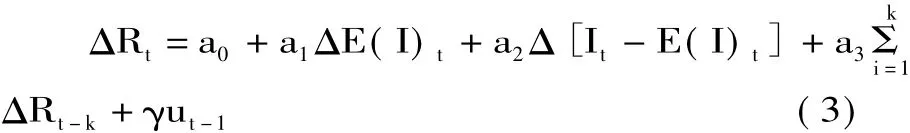

在得到協整性質和長期關系之后,我們使用誤差修正模型來對變量間的短期關系進行建模,在短期關系中認為資產回報的變化由通貨膨脹和長期關系中的不均衡成分驅動。因此,短期模型中使用變量的一階差分以及長期模型中的一階滯后誤差項作為解釋變量。

Δ表示變量的一階差分,資產回報的k階滯后項也作為解釋變量包含于短期模型中。誤差修正項γ表示調整的程度,γ=-1表示完全調整,-1<γ<0表示部分調整,γ= 0表示沒有調整。誤差修正項一般為負,從而保證模型可以回歸到長期均衡狀態,正值則說明短期動態關系偏離了長期均衡。

二、樣本數據

本文所使用的季度數據為香港1997年第一季度到2012年第三季度的數據。其中,用于反映通貨膨脹率的綜合消費者價格指數、消費者價格指數( A)、消費者價格指數( B)、消費者價格指數( C)數據來自于香港金融管理局網站,綜合消費者價格指數基于全香港統計對象家庭進行編制,消費者價格指數( A)、( B)、( C)則分別針對低、中、高消費支出三類家庭進行編制。依據香港政府統計處的文件,消費者價格指數( A)、( B)、( C)分別刻畫了在基期(即2009年10月到2010年9月)時的每月開支范圍分別在4500港幣~18499港幣、18500港幣~32499港幣、32500港幣~65999港幣之間的家庭的消費物價指數,代表了低、中、高開支的香港住戶,數量上則分別涵蓋了50%、30%、10%比例的香港家庭。私人住房租金指數( A)-( E),以及私人住房價格指數( A)-( E)來自于香港差餉物業估價署網站,①鏈接http: / /www.rvd.gov.hk/sc/property_market_statistics/index.htm,l《私人住宅——各類單位租金指數》《私人住宅——各類單位售價指數》,香港差餉物業估價署于2014年發布。其中,( A)-( E)代表五類不同面積的住房樣本。②五類不同面積的住房中,( A)為39.9平方米以下的住房,( B)為40平方米到69.9平方米的住房,( C)為70平方米到99.9平方米的住房,( D)為100平方米到159.9平方米的住房,( E)為160平方米以上住房。另外,香港三月短期債券利率也來自香港金融管理局網站。

可以用消費者價格指數( CPI)來反映實際通貨膨脹情況,這里采用同比季度消費者價格指數來計算通貨膨脹率。住房的總回報為租金收入和出售收益之和。根據租金和價格指數,可以分別計算兩個指數的變化情況,并根據指數衡量住房資產回報的變化情況。

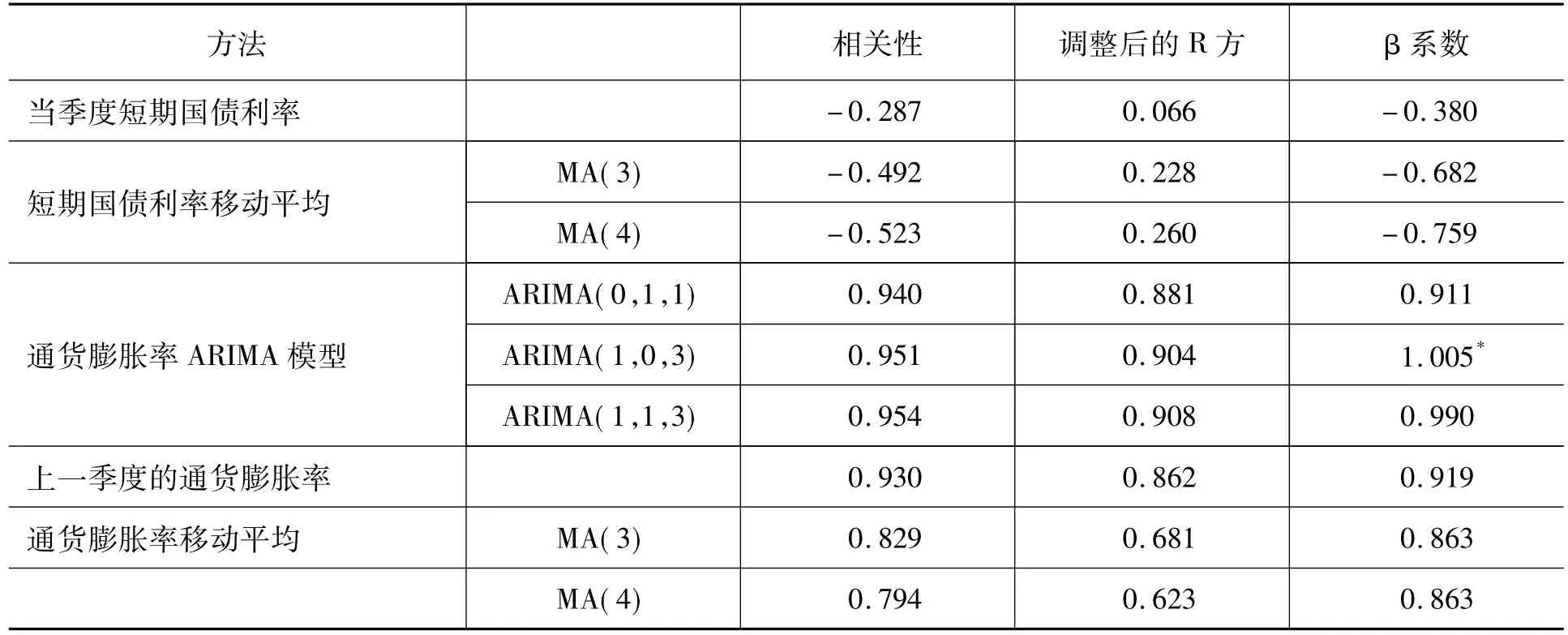

計算出實際通貨膨脹率之后,我們需要選取適當的方法來說明預期通貨膨脹以及非預期通貨膨脹。這里我們使用九個預選的估計方案(方法)來檢驗,并根據式( 1)來選取最優的計算方法。文后表1給出了九個方法的具體形式以及相應的回歸結果。可以看到,由短期國債利率得出的預期通貨膨脹率與實際通貨膨脹率之間的相關性為負,因此是較差的選擇。而基于調整后的R方的結果,通貨膨脹率兩種移動平均模型的解釋力度稍微遜色,三種ARIMA模型以及解讀通貨膨脹率的R方更高。而在β系數方面,僅有ARIMA( 1,0,3)模型的β估計結果不顯著異于1,從而被認定為九種方法中最優的。此外,我們還額外試驗了ARIMA( 1,0,1),ARIMA( 1,0,2),ARIMA( 1,0,4)三種模型,發現依然是ARIMA ( 1,0,3)具有最小的AIC指標。因此文中采用ARIMA( 1,0,3)來計算預期通貨膨脹。為了保證不同人群情況可以一致的進行對比,我們直接使用相同的模型來估計消費者價格指數( A)、( B)、( C)中的預期成分。

表1 預期通貨膨脹計算方法選擇結果

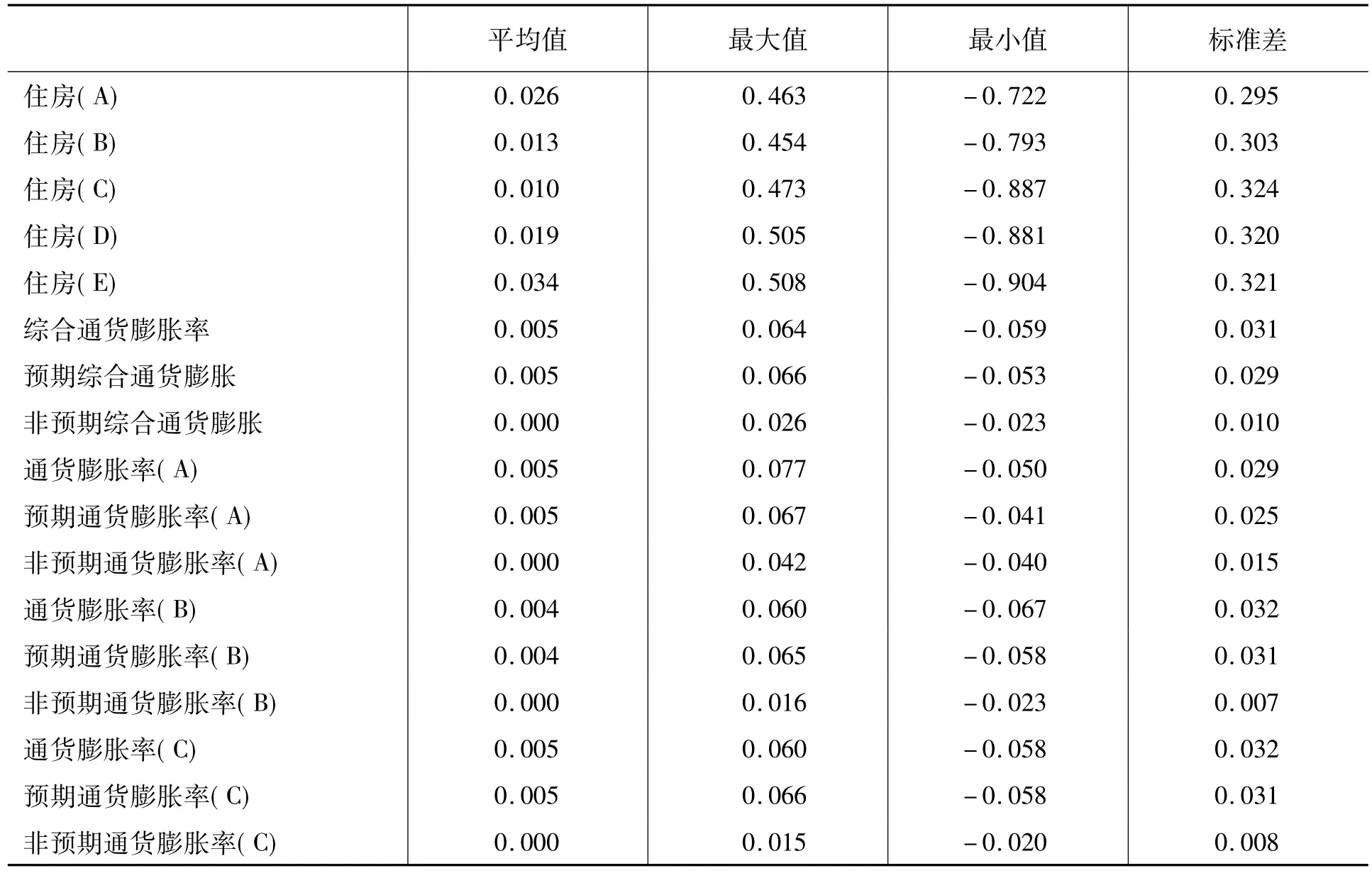

文后表2給出了各個序列的描述性統計結果,可以看到住房( A)和住房( E)在五類住房中具有較高的回報率平均值,在樣本期間內屬于較好的投資品種,而五類住房的回報率標準差差距不大,說明整體波動狀態趨于一致。四種通貨膨脹率之間,以及相應的預期成分和非預期成分之間的平均值和標準差相差較小,說明整體的運動狀態趨同,只是通貨膨脹率( A)的最大值略高,通貨膨脹率( B)的最低值略低。

表2 各序列的描述性統計

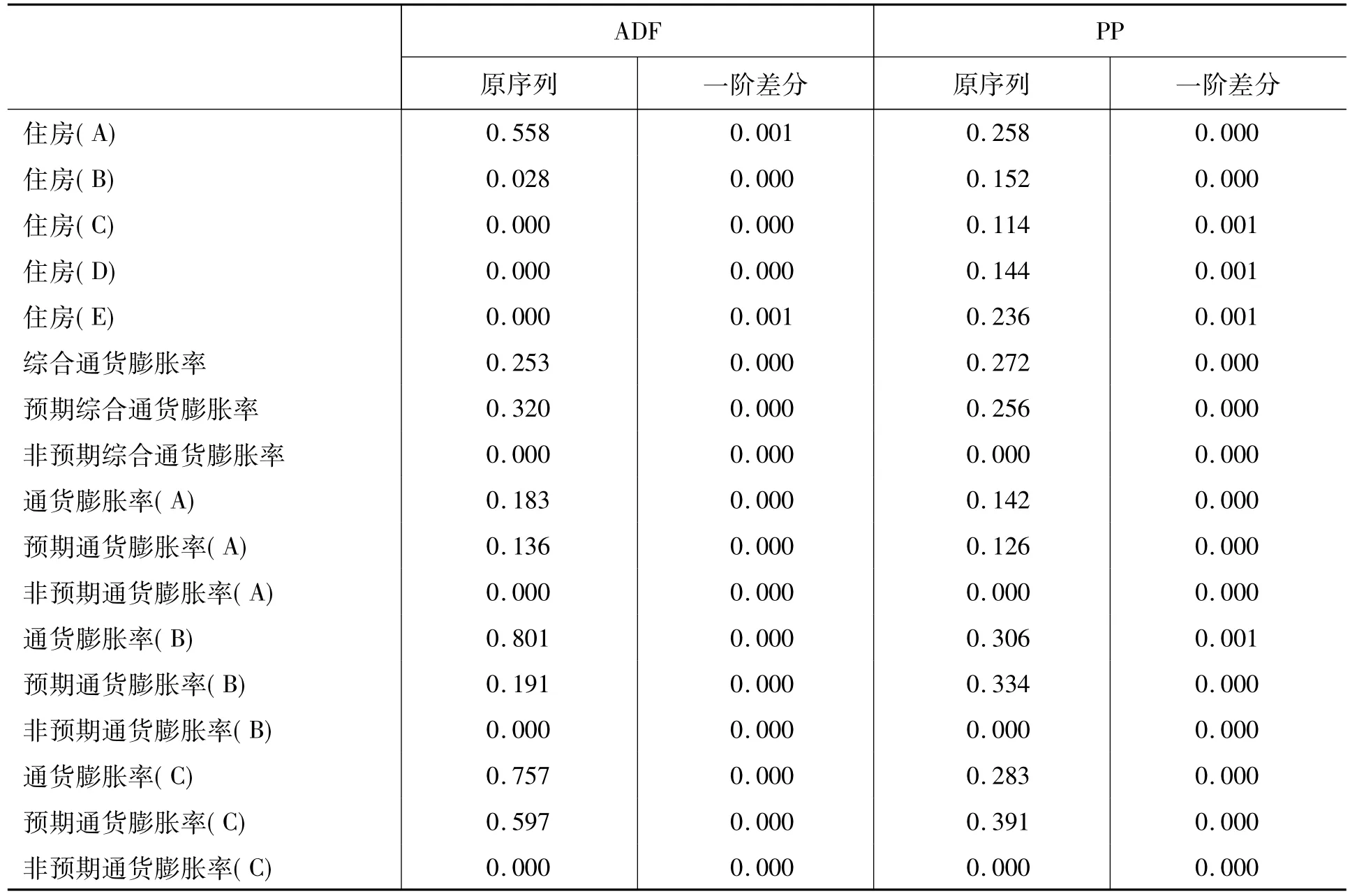

我們使用ADF檢驗和PP檢驗來對所要研究的所有序列進行平穩性檢測,發現住房( B)、( C)、( D)、( E)的回報率序列在ADF檢驗下都是平穩的,但是在PP檢驗下這四個序列都表現出非平穩性,進行一階差分之后兩種檢驗的結果均顯示平穩,因此認為是一階單整的。四種非預期通貨膨脹率序列都是平穩的,這與他們來自于ARIMA模型的殘差項有關,為了方便引入協整檢驗來研究長期均衡是否存在,一般假設這些非預期通貨膨脹率也具有一階單整的性質。那么在下面要進行的長期均衡回歸式中,所有的項目均為一階單整。

表3 變量及其一階差分的單位根檢驗

三、實證結果

(一)長期模型

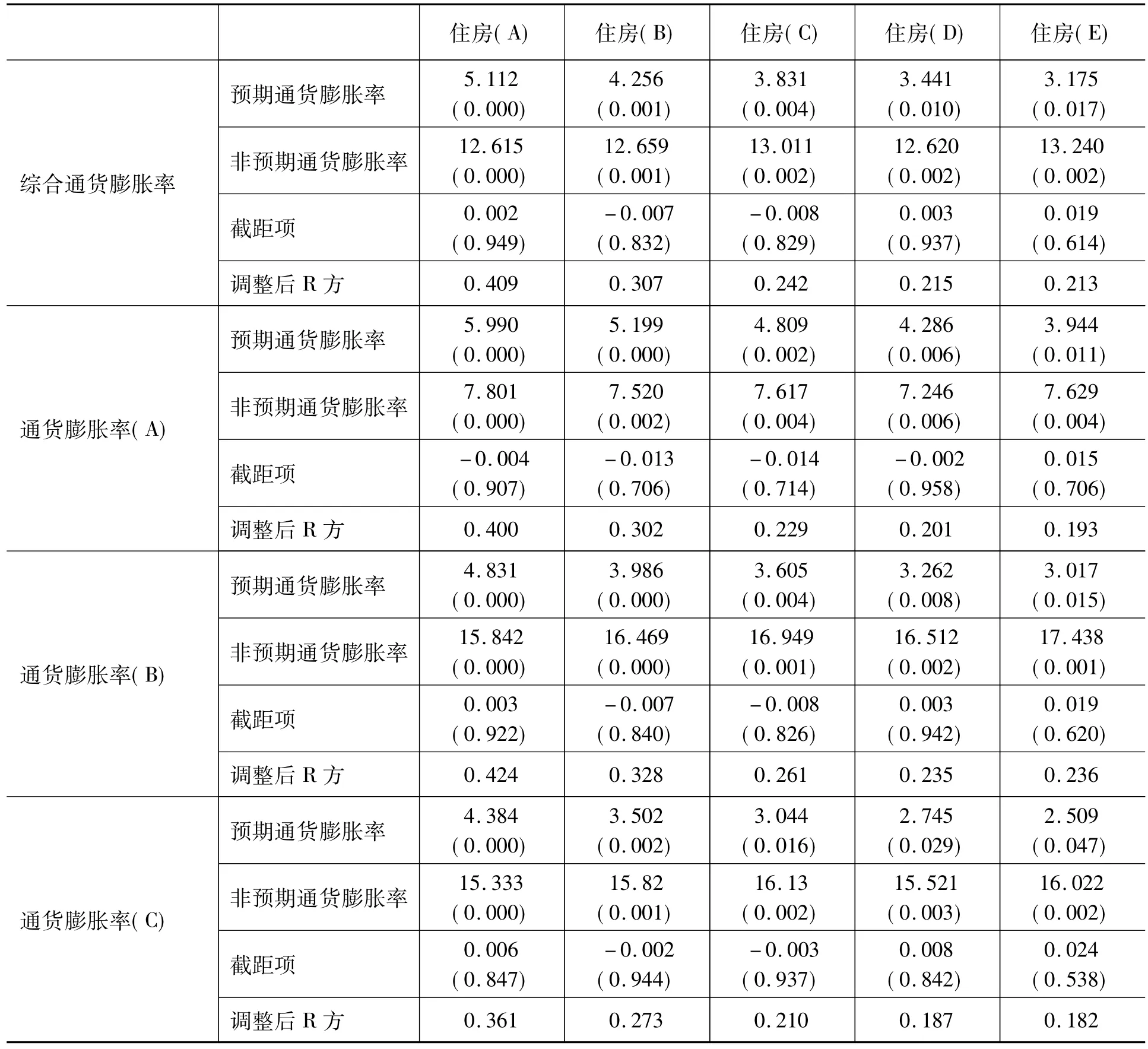

首先對五類住房、四種通貨膨脹率相互匹配下的長期模型進行實證研究,經過兩兩配對,實際上我們總共研究了20組回歸方程,具體參見文后表4。從文后表4中可以發現,四種通貨膨脹和五類住房匹配出的所有二十種情況中,模型估計結果的調整后R方都偏低。說明房地產回報只有一小部分可以被預期通貨膨脹率以及非預期通貨膨脹率所解釋,但是本文的研究重心是研究并對比不同種類住房對沖不同種類通貨膨脹的能力,因此不再增加其他的解釋變量。

表4 五類住房、四種通貨膨脹率之間的長期模型估計結果

通貨膨脹率解釋住房( A)是解釋五類住房回報時能力最強的,而隨著住房面積的增大,這種解釋力度逐級下降。縱向比較來看,通貨膨脹率( C)下的模型解釋力度最低,住房( E)與其聯合建模時的調整后R方達到20個模型中的最低值0.182。這表明,在住房回報的變動中只有一小部分可以被預期通貨膨脹率以及非預期通貨膨脹率所解釋,這也說明可以嘗試在模型中進一步增加其他的解釋因子,從而更好地說明住房回報的變化。Glascock等( 2002)就在類似模型中增加了貨幣供給和工業生產值等因素,而Hoesli等( 2008)的研究則囊括了更多的解釋變量。但如上述,本文的重心在于對比面積大小不同的住房對沖不同種類通貨膨脹的能力,因此不再增加其他的解釋變量。

在預期通貨膨脹率和非預期通貨膨脹率方面,我們首先觀察住房地產對預期通貨膨脹率的長期對沖能力。從文后表4的橫向數據來看,固定某一種通貨膨脹率時,住房( A)到( E)參與建模的預期通貨膨脹率參數估計值有逐漸減小的趨勢,該參數估計的大小與每種住房回報的變化程度有關系。從更重要的參數估計的顯著性(在各個參數估計值下的括號中顯示)來看,可以發現住房( A)到( E)參與建模的預期通貨膨脹率參數估計顯著性具有逐漸減弱的趨勢。如果該參數估計的顯著性越強,則說明住房回報與預期通貨膨脹的關聯性越強,那么用住房來對沖預期通貨膨脹時所覆蓋的程度就越大。這一結果說明,就長期而言,住房面積越小對預期通貨膨脹的對沖能力就越強。從縱向數據來看,可以看到通貨膨脹率( A)和( B)的顯著性較強,通貨膨脹率( C)參與建模時的參數估計顯著性要更弱一些。這說明10%的高消費人群在使用住房進行通貨膨脹對沖時,長期的預期通貨膨脹對沖效果較差。但從20組回歸中預期通貨膨脹率參數估計的顯著性水平來看,大部分都小于1%,且均在5%水平下顯著,因此長期來看,各類住房都具有對沖預期通貨膨脹的能力。

長期模型下非預期通貨膨脹參數估計的結果則略有差異。就參數估計值而言,不同類型住房建模所得到的結果差別不顯著,但是通貨膨脹率( A)參與建模下的參數值比其他種類通貨膨脹率下的參數值要小,都在7~8之間,而通貨膨脹率( B)、( C)的情況下參數估計值則在16左右變動。對于更為主要的顯著性,20個模型的表現都較為一致,顯著性水平都在1%之內,通貨膨脹率( A)情況下顯著性水平略大,與住房( D)聯合建模時最高達到0.006。這說明相比住房對沖預期通貨膨脹率的能力,其在長期對沖非預期通貨膨脹率的能力更為穩定,不隨住房面積的大小以及通貨膨脹覆蓋人群的變化而產生顯著變動。

總的來看,20個長期模型說明房地產對預期通貨膨脹和非預期通貨膨脹都具有較好的對沖效果。

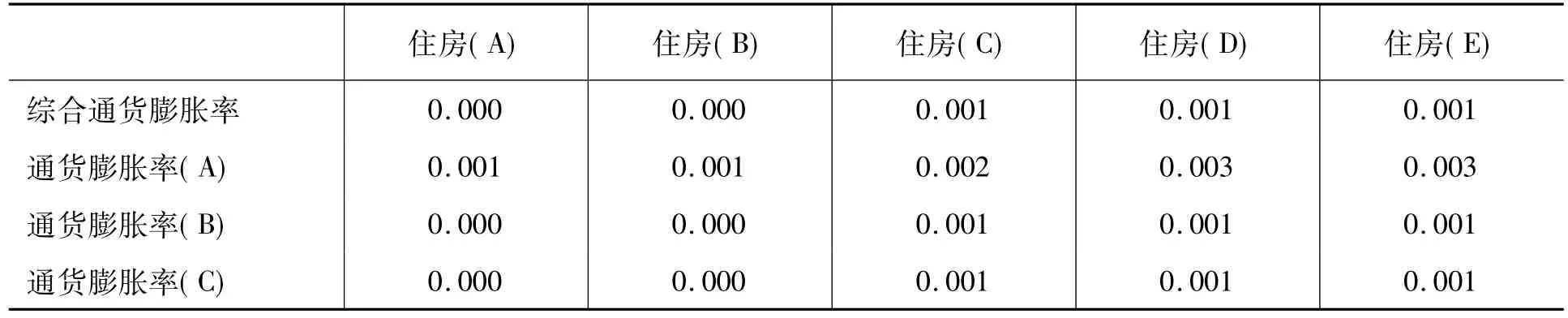

在模型部分已經提到,我們可以在長期模型有意義的基礎上進一步檢驗該模型的殘差項是否平穩,如果殘差平穩則可以進一步支持變量間協整的說法。針對這20個回歸式我們分別得到相應的殘差序列,然后使用DF檢驗來驗證這些殘差的穩定性,顯著性水平結果如文后表5所示,很明顯所有的殘差序列都是平穩的,這些殘差都可以應用到刻畫短期關系的誤差修正模型中去。

表5 長期模型殘差項的平穩性檢驗

(二)短期模型

在得到長期關系和協整性質之后,我們使用誤差修正模型來對變量間的短期關系進行建模,在短期關系中認為住房回報的變化由通貨膨脹和長期關系中的不均衡成分驅動,其中,不均衡成分由長期模型中的殘差一階滯后項表示,表示短期動態回歸長期均衡的調整。整個誤差修正模型中住房回報差分項為被解釋變量,預期以及非預期通貨膨脹的一階差分、截距項、住房回報差分的一階滯后項二階滯后項、誤差修正項即殘差一階滯后項為解釋變量。

相比長期均衡模型的整體解釋力度,短期誤差修正模型的解釋能力具有較大的提升,調整后R方基本處在0.5~0.7的區域之內。這說明相較于長期模型,房地產回報的變化可以更好地被模型所解釋。然而不同于長期均衡模型的結果,不論是橫向比較還是縱向比較,短期模型的解釋力度變化趨勢都不明顯,不同種類的住房和通貨膨脹率都沒有產生出具有顯著區別的調整后R方。

仍然先關注住房對預期通貨膨脹率的短期對沖能力,即預期通貨膨脹率一階差分的參數估計結果。針對綜合通貨膨脹率進行建模時,預期通貨膨脹率一階差分對五類住房回報差分的解釋力度有強有弱,其中,住房( C)情況下在5%水平下顯著,住房( A)和住房( E)情況下在10%水平上顯著。對于整體居民而言,70平方米到99.9平方米的住房成為具有較高短期預期通貨膨脹對沖能力的資產,而40平方米到69.9平方米的住房以及100平方米到159.9平方米的住房則不具備明顯的短期預期通貨膨脹對沖能力。

針對通貨膨脹率( A),各類住房的短期預期通貨膨脹對沖能力都有一定提升。住房( C)下的預期通貨膨脹率差分參數估計顯著性仍然是五種類型住房中最高的,顯著性水平為0.019,住房( B)情況下的參數估計結果也在5%水平下顯著,其他三類住房均在10%水平下顯著。這說明對于消費層次較低的居民而言各種面積的住房均具備一定的短期預期通貨膨脹對沖能力,不過考慮到消費水平較低的居民購買能力有限,因此很難通過投資大面積住房對沖通貨膨脹。通貨膨脹率( B)下對沖預期通貨膨脹的結果與綜合通貨膨脹率下的情況類似,住房( C)情況下在5%水平下顯著,住房( A)和住房( E)情況下在10%水平下顯著,這說明中等收入水平的居民在使用住房進行短期對沖時與整體情況具有相似性。通貨膨脹率( C)下的預期通貨膨脹差分參數估計結果則有所不同,住房( A)和住房( B)情況下的顯著性水平分別為0.182和0.190,參數估計缺乏顯著性,這說明面積較小的住房不是高收入居民短期對沖預期通貨膨脹的適宜工具。住房( C)、( D)、( E)下的參數均在10%水平下顯著,這表明面積相對較大的住房是高收入居民短期對沖預期通貨膨脹的更好的工具。

我們再來分析住房對非預期通貨膨脹的短期對沖能力。觀察非預期通貨膨脹差分的參數估計結果,特別是相應的顯著性水平,可以發現,在20個短期模型中,該參數都具有相當的顯著性,除了住房( A)和通貨膨脹率( C)聯合建模時的顯著性水平為1.5%,其他所有情況下的顯著性水平都小于1%。這意味著,不論面積大小,所有種類的住房都具有短期對沖非預期通貨膨脹的能力,這與長期均衡模型的結果具有一定的相似性。

在短期誤差修正模型中我們使用了住房回報差分的一階滯后項和二階滯后項作為解釋變量,亦即將滯后影響的時間長度限制為半年。但是實際上,在所有20個短期模型中二階滯后項的影響都不顯著,模型中的滯后影響僅限于一個季度之內。可以看到,所有一階滯后項參數估計的顯著性水平均顯示為0.000,這說明雖然上個季度的影響不顯著,但是上個季度滯后項的解釋力度非常強。而對于誤差修正項,也就是長期模型中的殘差一階滯后項,其參數估計均為負值,最小為住房( B)和通貨膨脹率( B)模型下的-0.405,最大為住房( A)和通貨膨脹率( A)模型下的-0.278。負向關系表明修正項對于短期動態走勢具有反向的推動作用,當短期走勢偏離時,這種推動作用就會使其重新歸于穩定狀態,因此價格關系中的短期動態具有長期正常化的傾向。而由于這一參數的所有估計值均具備非常高的顯著性,因此這種長期正常化的傾向也是非常顯著的。同時,相對較大的絕對數值說明這種反向推動作用程度較強,因此由短期向長期的調整速度是比較快的。

結論

本文采用長期均衡模型和短期誤差修正模型研究了香港房地產對沖預期通貨膨脹和非預期通貨膨脹的能力。通過前文研究,可以得出以下結論。

第一,從長期來看,房地產具有一定的對沖通貨膨脹的能力,而且這種對沖能力并不隨通貨膨脹的非預期變化而消失,具有較為穩定的特性。在長期模型中,各類住房針對各類預期通貨膨脹都具有一定的對沖能力,面積越小的住房對抗預期通貨膨脹的能力相對越強。比較而言,住房在長期對沖非預期通貨膨脹的能力更為穩定,不因住房面積的大小以及通貨膨脹類型的變化而產生顯著變動。實際上長期模型說明,在香港住房對預期通貨膨脹和非預期通貨膨脹都具有較好的對沖效果。

第二,從短期來看,面積大小不同的住房對沖預期通貨膨脹的能力存在差異,只有中等面積的住房才具有明顯的對沖能力。根據分析結果,在不同面積的住房中,70平方米到99.9平方米的住房具有較高的對沖預期通貨膨脹的能力,而40平方米到69.9平方米的住房以及100平方米到159.9平方米的住房則不具備明顯的對沖能力。這意味著,不同收入水平、擁有不同種類住房的居民在發生通貨膨脹時,所遭受的經濟損失是不同的,并且應對通貨膨脹所做出的選擇也會不同。面積不同的住房對沖通貨膨脹能力的差異可能源于其不同的價格彈性,而價格彈性的差異主要源自對不同面積住房的需求的差異,因此伴隨著經濟發展水平的提高,不同面積的住房對沖通貨膨脹的能力會發生變化,但無論發生何種變化,總會存在最強對沖能力的對應面積的住房。但因收入水平所限,并非任何人都可以選擇投資對沖能力最強的住房。

第三,從短期來看,無論面積大小,各類住房均有較強的對沖非預期通貨膨脹的能力。短期誤差修正模型與長期均衡模型分析的結果均表明,面積大小不同的住房都具有在短期對沖非預期通貨膨脹的能力。短期模型中誤差修正項的負值結果說明價格關系中的短期動態傾向于在長期正常化,而相對較大的絕對數值則說明,這種由短期向長期的調整速度較快。這表明,對于各個消費層次的人群,不同面積大小的住房都能在短期比較好地對沖通貨膨脹的預期成分和非預期成分,而且對沖的結果具有一定的穩定性。

雖然本文分析采用的是香港地區的數據,但我們相信,住房是具有對沖通貨膨脹的能力的,不同面積的住房對沖通貨膨脹的能力也肯定是存在差異的,這一方面意味著居民要抵御通貨膨脹風險,可以選擇投資住房,也可以根據不同類型住房對沖通貨膨脹能力的差異,合理選擇住房投資類型;另一方面也意味著政府的房地產市場調控政策應考慮這種差異優化調控結構,要進行精準調控,以提高調控效率。

參考文獻:

[1]李慧麗,關濤.我國通貨膨脹與房地產價格的相關性研究[J].中國房地產,2011,( 22) : 23-29.

[2]GLASCOCK,LU C,SO R W,REIT returns and inflation: perverse or reverse causality effects[J].Journal of Real Estate Finance and Economics,2002,24( 3) : 301-317.

[3]周曉蓉,周繼先.基于ARDL模型的中國房地產對沖通貨膨脹能力的研究[J].宏觀經濟研究,2013,( 1) : 32-37.

[4]GLASCOCK,豐雷,范理,包曉輝.房地產對沖通貨膨脹的特性分析:以中國香港為例[J].統計與決策,2010,( 1) : 107-109.

[5]邸俊鵬.投資房地產可以對沖通貨膨脹風險嗎——以中國內地為例[J].中國房地產,2012,( 4) : 10-17.

[6]段忠東.房地產價格與通貨膨脹、產出的非線性關系——基于門限模型的實證研究[J].金融研究,2012,386( 8) : 84-96.

[7]HARDIN III,JIANG.REIT stock prices with inflation hedging andillusion[J].Journal of Real Estate Finance and Economics,2012,45( 1) : 262-287.

[8]段忠東.房地產價格與通貨膨脹、產出的關系——理論分析與基于中國數據的實證檢驗[J].數量經濟技術經濟研究,2007,( 12) : 127-139.

[9]HOESLI M,LIZIERI C,MACGREGOR B.The inflation hedging characteristics of US and UK investments: A multi-factor error correction approach[J].Journal of Real Estate Finance and Economics,2008,36( 2).

[10]CHEN,SING.Common structural time series components in inflationandresidential property prices[J].Journal of Real Estate Portfolio Management,2006,12( 1) : 23-36.

[11]GANESAN S,CHIANG.The inflation-hedging characteristics of real and financial assets in Hong Kong [J].Journal of Real Estate Portfolio Management,1998,4( 1) : 55-67.

[12]邱勵予.房地產對沖通貨膨脹能力的分析[J].時代金融,2011,463( 11) : 182-183.

[13]FAMA E,SCHWERT.Asset returns and inflation [J].Journal of Financial Economics,1977,5( 2) : 115-146.

[責任編輯:房宏琳]

作者簡介:曾國安( 1964—),男,教授,博士生導師,從事政府管制與公共經濟、住房保障與房地產經濟研究;劉博宇( 1983—),男,博士研究生,從事政府管制與公共經濟、住房保障與房地產經濟研究;楊博理( 1986—),男,講師,從事金融工程研究。

收稿日期:2015-11-02

中圖分類號:F293.3

文獻標志碼:A

文章編號:1002-462X( 2016)02-0077-08