商業銀行風險承擔與所有權結構耦合研究

——基于2003~2013中國上市銀行數據

董博雯

(黑龍江省對外貿易經濟合作研究所,哈爾濱150001)

商業銀行風險承擔與所有權結構耦合研究

——基于2003~2013中國上市銀行數據

董博雯

(黑龍江省對外貿易經濟合作研究所,哈爾濱150001)

基于2003~2013年中國13家上市銀行的面板數據,實證考察所有權結構對商業銀行風險承擔行為的影響。研究結果表明,所有權結構對商業銀行風險承擔具有重要影響,相較于中央政府控股、股權集中度較高的銀行,非中央控股、股權集中度較低的銀行具有較高的風險承擔;股權制衡程度與銀行風險承擔水平呈顯著正相關。將銀行風險承擔分解為系統性風險承擔和公司特質風險承擔后,研究發現所有權結構對商業銀行風險承擔的影響主要體現在對公司特質風險承擔的影響上。

商業銀行;風險承擔;所有權結構

一、文獻綜述

自2008年國際金融危機爆發以來,商業銀行風險承擔問題受到政策制定者、學術界和實務界的廣泛關注。大量已有研究表明,商業銀行的風險承擔行為對金融體系和實體經濟的脆弱性具有重要的影響(Bernanke,1983;Keeley,1990;Calomiris and Mason,2003),銀行業的過度風險承擔也被認為是導致美國次貸危機爆發的重要原因。

近年來,諸多國外文獻從治理結構(Saunders,1990;Laeven and Levine,2009)、市場競爭(Boyd and Nicolo,2005)和政府監管(Gonzalez,2005;Laeven and Levine,2009)等方面對商業銀行的風險承擔行為進行了深入研究。Saunderl(1990)發現,與由持股量較少的經理人控制的銀行相比,由大股東控制的銀行具有較高的承擔風險。Laeven and Levine(2009)也發現股東控制力越強的銀行其風險承擔越高,掌握大額現金流權的大股東有能力和激勵勸導銀行經理人增加銀行的風險分擔。

國內學者在國際金融危機爆發之后也開始關注我國商業銀行的風險承擔行為。蔣海(2010)對商業銀行治理的特殊性作以總結,認為商業銀行股本在整個資產中占比較低,導致銀行過度承擔風險并轉嫁風險,即使不存在股東與經理人之間代理問題,股東也會存在過度風險行為,為謀取自身價值最大化而將風險轉嫁給存款人和其他債權人;當存在代理問題時,股東和經理人存在利益沖突,股東會極大限度增加信貸規模或將信貸投放到風險更高的項目,從而增加短期收益。宋清華(2011)實證分析了銀行規模、銀行治理與風險分擔的關系;宋清華和曲良波(2011)發現,高管薪酬激勵在提升銀行業績的同時也加大了銀行風險;梁艷和李爽(2012)考察了銀行業競爭對銀行風險分擔的影響;江曙霞和陳玉嬋(2012)實證檢驗了貨幣政策和銀行資本對銀行風險承擔的影響。

中國具有典型銀行主導型的金融體系,流通資金主要通過銀行中介進行配置,銀行系統的穩定性對于防范和化解金融體系的風險、促進實體經濟健康發展具有舉足輕重的作用。從現有文獻來看,直接從委托代理沖突和所有權結構的視角考察我國商業銀行風險承擔行為的文獻還較為缺乏。本文運用14家上市銀行在2003~2014年間的非平衡面板數據,考察控股股東性質、大股東持股比例和股權制衡對商業銀行風險承擔水平的影響。

二、理論支撐

根據委托代理理論,所有權結構決定了股東對管理層的控制力,從而影響公司的投資決策和風險承擔。同時大股東享有公司的現金流權和控制權收益,可激勵并監督經理人以實現其利益最大化。在其他條件不變的情況下,隨著持股比例的增加,大股東將有更強的激勵通過實施高風險的投資項目來提高公司利潤,同時大股東持股比例越高則意味著其將更多的財富投入到單一公司,相比于將其財富分散投資到多家公司,風險厭惡的大股東更傾向于在公司內部實施分散化的投資策略以降低其財富的總體風險水平。因此,持股比例增加可導致大股東投資高風險項目的激勵可能因為過多的風險暴露而被削弱,其凈效應主要取決于大股東對大額持股的風險與收益的權衡。

三、研究假設

與美國等成熟市場國家以私人持股為主的銀行所有權結構不同,長期以來,我國的商業銀行主要由中央政府和地方政府控股,僅有少數銀行由民營資本或外資控股。中央政府的目標通常是增加稅收、提高就業、增加社會穩定等,而很可能不是企業利潤的最大化;商業銀行經理人通常由政府委派的官員擔任,他們只擁有銀行的控制權卻沒有實質意義上的現金流權,因而隨著大股東持股比例的增加,銀行的經理人更可能利用增加的控制力鞏固其控制權,而不是增加高風險項目的投資來提高銀行利潤。但是對于其他非政府股東而言,其目標仍然是銀行利潤最大化,因而在其他條件不變的情況下,隨著其他大股東持股比例的增加,銀行管理者仍然可能增加對高風險項目的投資以獲取更大的收益。

基于以上分析,本文提出三個理論假設:第一,給定其他條件不變,相比于非中央政府控股的銀行,中央政府控股的銀行具有較低的風險承擔水平;第二,給定其他條件不變,相比于股權集中度較高的銀行,股權集中度較低的銀行具有較高的風險承擔水平;第三,給定其他條件不變,股權制衡程度與商業銀行的風險承擔水平正相關,即股權制衡程度越高的銀行其冒險行為反而增加,風險承擔水平越高。

四、實證分析

(一)數據說明

考慮到中國上市公司在2000年之后開始在財報中披露較為完整的股權結構數據,本文選取2003~2013年中國13家上市銀行的非平衡面板數據作為研究樣本,其中包括5大國有銀行(中國銀行、中國工商銀行、中國建設銀行、中國農業銀行、交通銀行)和8家全國性股份制商業銀行(招商銀行、興業銀行、中信銀行、浦發銀行、民生銀行、華夏銀行、深圳發展銀行、光大銀行)。其中股票收益率和財務指標數據來自《CSMAR中國股票市場交易數據庫》《CSMAR中國上市公司財務報表數據庫》;所有權結構和公司治理數據來自《CCER上市公司治理結構數據庫》。

(二)銀行風險承擔的測度

本文主要采用基于資本市場風險的三個指標來測度商業銀行的風險承擔水平,即總風險(用TR表示)、系統性風險(用SR表示)和公司特質風險(用FR表示)。其中,總風險用銀行股票日收益率在每個財務年度的標準差來表示。為了從總風險中分離出系統性風險和公司特質風險,本文首先采用每一家銀行在每一年度的股票日收益率數據估計市場指數,模型如下:

其中,Yit表示i銀行在t日的收益率,CMYt為t日滬深兩市所有上市公司總市值加權平均的市場綜合收益率,該指標用于測度市場總體風險;εit為隨機擾動項,表示影響銀行股票收益率的其他公司特質因子。在估計模型(1)的基礎上,定義銀行的公司特質風險承擔水平(FR)等于模型(1)中殘差項估計值^it在每個財務年度的標準差,而系統風險承擔水平(SR)則等于銀行股票收益率中被市場收益率解釋的部分在每個財務年度的標準差。

(三)計量檢驗模型與變量設定

為了檢驗所有權結構對商業銀行風險承擔行為的影響,將基本計量模型設定為:

其中,i和t分別表示銀行個體和年度;R為銀行的風險承擔水平,分別用總風險(TR)、系統性風險(SR)和公司特質風險(FR)來代理。O1、O2、O3分別從控股股東性質、股權集中度和股權制衡三個方面捕捉商業銀行的所有權結構特征,其中O1為中央政府控股虛擬變量,由中央政府控股銀行取1,否則取0;O2大股東持股虛擬變量,第一大股東持股比例超過30%時取1,否則取0;O3為股權制衡變量,等于第二至第五大股東持股比例之和與第一大股東持股比例的比值,該比值越大表示股權制衡程度越高。預期所有權結構變量的系數φ1<0、φ2<0、φ3<0,CVAR為控制變量集;μ為隨機擾動項,用于衡量影響商業銀行風險承擔的其他隨機因素。

為了排除其他因素的干擾,本文選取影響銀行風險承擔的其他主要因素作為控制變量,包括市場風險(MR),用每一財務年度市場日綜合收益率數據的標準差來表示;董事會獨立性(DI),用董事會中外部董事的比例表示;公司規模(CS),等于銀行總資產的自然對數;盈利能力(P),等于凈利潤除以年初的凈資產;資產增長率(AGR),等于(年末資產總額-年初資產總額)/年初資產總額;債務資本比率(CR),等于負債總額除以資本總額。

五、研究結果

(一)描述性統計分析

在表1中,本文報告了主要變量的描述性統計結果。總風險指標(TR)的均值(中位數)為0.0358(0.0267),25%和75%的分位值分別為0.0204和0.0359,標準差為0.0294;系統性風險(SR)的均值(中位數)為0.0197(0.0171),25%和75%的分位值分別為0.0146和0.0214,標準差為0.0072;公司特質風險(FR)的均值(中位數)為0.0256(0.0178),標準差為0.0269,25%和75%的分位值分別為0.0139和0.0232。結果表明,在樣本期內,不同銀行的風險承擔水平具有較大的差異,并且這種差異主要體現在公司特質風險承擔的差異。在所有銀行的公司財報樣本中,有34.79%的樣本的控股股東為財政部或者央企;相比于非金融類公司,我國上市銀行第一大股東的平均持股比例并不高,僅為22.17%,并且不同銀行的大股東的控股能力在樣本期內具有顯著差異,第一大股東持股比例(TOP1)的5%分位值僅為6.44%,而95%的分位值則高達67.68%;股權制衡變量O3也表現出較大變差,其均值為1.6697,標準差為0.9689。由這些結果可知,在樣本期內,我國上市銀行的所有權結構特征具有較大的差異,這為實證檢驗所有權結構對商業銀行風險承擔行為的影響提供了良好條件。

表1 主要變量的描述性統計

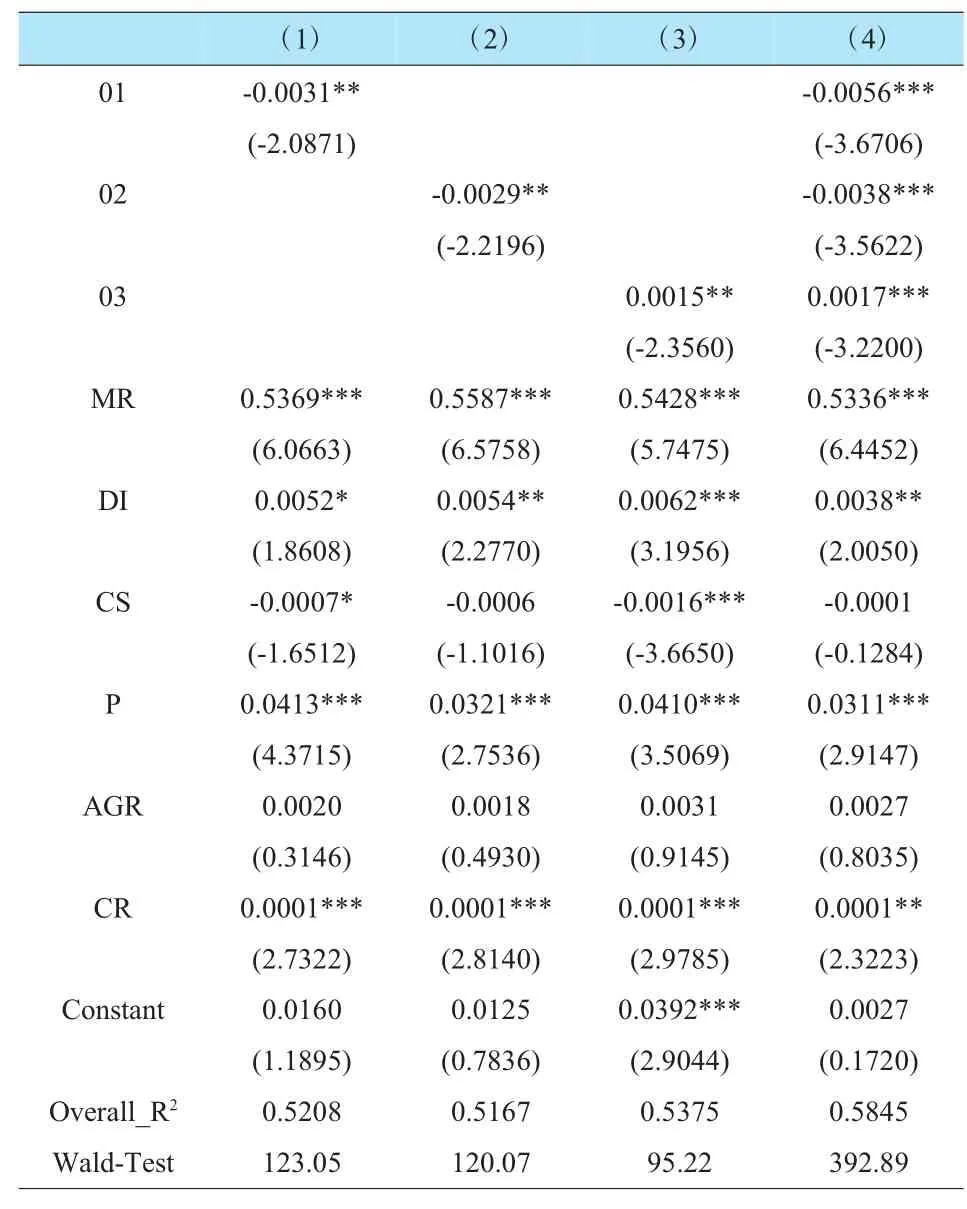

(二)多元回歸結果

表2至表4呈現了檢驗所有權結構對商業銀行風險承擔行為影響的計量估計結果。由于面板數據結構中商業銀行個體可能存在不可觀測的異質性,但是部分所有權結構變量在時間上變差較小,難以通過固定效應(fixed effects)模型方法估計其系數,因此本文主要采用面板數據的隨機效應(random effects)方法來估計回歸模型的系數。在所有回歸中,圓括號內報告的均為根據同時修正了異方差和序列相關性的Huber-White標準誤計算的t-統計量。

在表2中,本文考察了所有權結構對商業銀行總風險承擔水平的影響。由回歸(1)可知,在控制了市場風險(MR)、公司規模(CS)等其他因素之后,01的系數估計值在10%的水平顯著為負,即相比于非中央政府控股的銀行,中央政府控股的銀行具有較低的風險承擔水平,該結果與理論假說1的預期是一致的,表明相比于地方政府控股或民營控股銀行的經理人,中央政府控股銀行的管理者具有更強的風險規避傾向。回歸(2)的結果顯示,與研究假設2的預期相一致,02的估計系數在5%的水平顯著為負,表明相比于股權集中度較低的銀行,股權集中度較高的銀行具有較低的風險承擔水平;該結果驗證了這樣的理論推斷,即大股東持有單家公司的股份越多,其面臨的風險暴露也越高,因此具有很強的激勵游說管理層實施較為保守的投資策略以降低其資產的總體風險水平。由回歸(3)可知,03的系數為正,不具有統計顯著性;但是在回歸(4)中,我們發現同時控制了控股股東性質01和大股東持股比例02之后,03的系數高度顯著為正,表明股權制衡程度越高的銀行,其資產配置策略越傾向于激進。在回歸(4)中,01和02的估計系數仍然為負,并且統計顯著程度明顯提高。

在表3和表4中,本文進一步將商業銀行的風險承擔細分為系統性風險承擔和公司特質風險承擔。由表3可見,01和03的系數仍然分別為負和為正,但都不再具有統計顯著性,02的系數估計值仍然顯著為負,但統計顯著程度明顯下降。與之形成對照的是,從表4的回歸結果可知,當以公司特質風險承擔FR作為因變量時,01和02的系數均高度顯著為負,03的系數則高度顯著為正,這表明表2中所有權結構與銀行總體風險承擔之間的負向關系主要是由所有權結構與銀行的特質風險承擔之間的負向關系所驅動的。

綜上實證結果可知,我國特有的商業銀行所有權結構對商業銀行的風險承擔行為具有重要影響。相比于非中央政府控股的銀行,中央政府控股銀行的管理者更傾向于實施保守的資產配置策略,從而降低銀行的風險承擔水平;相比于股權集中度較低的銀行,股權集中度較高的銀行的大股東具有更高的風險規避傾向,更有可能通過勸導管理者實施保守的投資策略來降低其資產的總體風險水平;股權制衡的增加促進了銀行追逐更高利潤的冒險行為。進一步的,所有權結構對商業銀行風險承擔的影響主要體現在其對商業銀行的公司特質風險承擔的影響上,而所有權結構對商業銀行系統性風險承擔的影響并不顯著。

表2 所有權結構與銀行風險承擔(因變量:TR)

(三)穩健性檢驗

為了驗證上述回歸結果的可靠性,本文進行了穩健性測試過程,本文采用基于財務報表指標的Z-score方法來測度商業銀行的風險承擔水平,對所有權結構的影響進行重新估計,發現基本的實證結論并未發生改變;此外,在度量大股東的控股能力(股權集中度)時,本文采用的是30%的相對控股的劃分標準,測試了以50%的絕對控股的閥值作為劃分標準,實證結果依然穩健。本文分別測試了以第二大股東持股比例與第一大股東持股比例的比值、第二大股東和第三大股東持股比例之和與第一大股東持股比例的比值作為股權制衡的代理變量的情形,估計結果顯示,O3的系數估計值的作用方向和統計顯著性與前文的結果保持很好的一致性。由此可見,本文的基本實證結果對于不同的變量測度方法具有良好的穩健性。

表3 所有權結構與銀行風險承擔(因變量:SR)

表4 所有權結構與銀行風險承擔(因變量:FR)

六、研究結論

本文采用2003~2013年間的13家上市銀行的面板數據,實證考察了所有權結構與商業銀行風險承擔行為的關系,研究發現所有權結構對商業銀行的風險承擔行為具有顯著影響,呈正相關。中央政府控股銀行管理者的資產配置策略更為保守、謹慎,降低了銀行風險承擔水平;股權集中度較低的銀行,其大股東的風險規避傾向較低,致使銀行管理者的投資策略具有冒險性,大大提升了銀行資產的總體風險。本文將商業銀行風險承擔分為系統性風險承擔和公司特質風險承擔,研究發現所有權結構與商業銀行風險承擔的關系主要影響體現在前者對商業銀行的公司特質風險承擔上,而對商業銀行系統性風險承擔影響不顯著。

[1]蔣 海,朱 濤和李東輝.監管、多重代理與商業銀行治理的最優激勵契約設計[J].經濟研究,2010(4).

[2]儲著貞,梁權熙,蔣 海.宏觀調控、所有權結構與商業銀行信貸擴張行為[J].國際金融研究,2012(3).

[3]陳兵兵.公司治理環境、所有權結構與股價信息含量——來自中國上市公司的經驗證據:1997~2008[J].區域金融研究,2013(8).

[4] 江曙霞,陳玉嬋.貨幣政策、銀行資本與風險分擔[J].金融研究,2012(4).

[5]梁權熙.所有權結構、盈余管理與股價行為[D].廣州:暨南大學博士論文,2012.

[6]鄒 靜,童中文.媒體報道、投資者情緒與銀行風險承擔——基于中國上市銀行的實證研究[J].金融理論與實踐,2015(2).

[7] Saunders,A.Ownership structure,deregulation,and bank risk taking[J].Journal of Finance,1990(45).

[8] Laeven,L.and Levine,R..Bank governance,regulation and risk taking[J].Journal of Financial Economics,2009 (93).

[責任編輯:文 筠]

F830.33

A

1005-913X(2015)07-0184-04

2015-03-30

董博雯(1983-),女,河北唐山人,經濟師,碩士,研究方向:國際經貿合作、國際金融。