農村金融機構的資本結構協同效應及其優化

冉曉東 帥旭

[內容摘要]本文理論和實證研究了資本結構對農村信用社風險行為及經營績效的影響。研究結果表明:資本充足率對農村信用社風險行為和經營績效的影響取決于股權集中度與資本充足率的協同性效應。對于經濟發展相對滯后的農村地區,資本充足率提升可有效抑制農村信用社的風險行為,而隨著農村經濟發展和市場化程度的提升,股金的風險溢價明顯為正值的地區,資本充足率對風險的抑制作用需以優化股權結構為前提。為此,隨著我國農村經濟發展水平的提升,我國農村金融的改革與監管應在注重資本充足程度的基礎上,逐步過度到注重對股權結構的優化。

[關鍵詞]農村信用社;資本結構;協同效應;風險行為

一、引言

資本結構是指所有者權益和債權人權益的比例關系,包括權益資本在資產總額中的比例(即總量資本結構)以及股東權益資本的內部構成和分布(股權結構)。不同的總量資本結構和股權結構對金融機構的經營風險行為產生不同的激勵和約束效應,進而影響其經營績效。作為農村金融機構改革的重要方面,2003年開始的以商業化改革、充實資本為主要內容的農村信用社改革取得了積極成效,農村信用社長期積累的沉重歷史包袱逐步有效化解,經營績效得到大幅提升,但整個改革推進中不同農村信用社間并不均衡,大部分農村信用社總量資本結構與股權結構間的改革也不協調,資本不實、資本不足和法人治理的缺失仍然是農村信用社面臨的較為普遍性問題。2012年全國金融工作會議把“進一步深化農村信用社改革,推進產權制度改革,增強資本實力”作為下一步深化農村信用社改革的主要方向。在此背景下,本文擬從資本結構對農村信用社經營績效的影響視角,分別用資本充足率和股權集中度代表總量資本結構和股權結構,對農村信用社資本結構與其風險行為和經營績效關系進行理論和實證分析,以期為農村信用社及農村金融機構下一步深化改革過程中的充實資本、優化資本結構提供一些可資借鑒的經驗。

二、文獻綜述

現代資本結構理論研究始于莫迪利亞尼和米勒提出的MM理論。該理論認為,在完善的市場中,企業的資本結構與企業價值無關。此后一些學者逐步放松了MM理論的嚴格假設,引入所得稅、破產成本、信息不對稱等因素后,發現資本結構的變化對于企業融資成本、管理層行為偏好、風險回避度等很多方面產生影響,進而影響企業的經營績效。但從現有文獻看,資本結構對金融機構經營風險行為及經營績效的影響不管在理論層面還是在實證層面,都尚未達成共識。

從資本總量結構對風險行為及經營績效的影響情況看,傳統理論認為,股東通過提供自身的股權資金,與債權人(存款人)共同承擔經營風險,從而有助于降低銀行追求風險的激勵,提升經營績效。如Furlong和Keeley、Dewatripont和Tirole等研究認為,如果股東投入的股金足夠多,能夠降低道德風險與銀行破產的概率,金融機構傾向于追求審慎的經營項目。但同時,資本相對存款等債務而言成本更高。另外,當資本增加過度“稀釋”現有股東股權時,提高資本充足率將增加銀行的風險行為,從而降低銀行的經營績效。如Koehn和Santomero、Kim和Santomero以及Rochet的研究認為,由于資本成本相對存款等債務成本更高,提高資本充足水平,將導致銀行所有者選擇更高的預期收益項目而激勵其風險行為。

從股權結構對風險行為及經營績效的影響情況看,同樣存在截然不同的結論。如Grossman和Hart、Shleifer和Vishny認為,在股權結構較為分散的情況下,單個股東的監督成本將遠高于其預期從企業治理中所獲得的收益,從而出現監管的搭便車行為,導致金融機構風險行為增加。Iannotta等、Shehzad等的研究發現,股權集中度提升有利于大股東財富集中,降低機會主義行為,從而使經營行為更趨謹慎。但同時,Burkart等、Kim等的研究認為,在股權集中過程中,大股東通過操縱董事會降低了管理者的積極性和其他專用資產的投資,給公司經營帶來不利影響。而Magalhaes等(2008)的研究表明,當股權較為分散時,提高股權集中度可以減輕股東與管理者之間的代理問題,從而降低股東的冒險行為;而當股權集中到一定程度時,大股東往往轉而獲取私人收益而欺詐外部小散股東,從而導致冒險動機的增強。

由上可見,目前已有大量關于資本結構對金融機構經營風險行為及經營績效影響的文獻,但學者對此尚未取得一致的研究結論。究其主要原因:一是由于各國經濟制度背景、經濟環境和監管實踐等方面的差異,在相當程度上決定了資本結構對金融機構風險行為及經營績效影響的不確定性。二是資本結構對金融機構經營風險行為及經營績效的影響存在多種渠道。歸納起來看,資本總量結構通過風險分擔效應、資本成本效應、資本稀釋效應等渠道從激勵與抑制其風險行為兩方面影響了金融機構經營風險行為,進而影響經營績效;股權結構通過影響公司內部治理結構影響了金融機構的風險行為,使得資本結構對經營績效的最終影響結果表現出不確定性。三是在不同的經濟金融環境、市場結構下,資本結構對金融機構經營風險行為及經營績效影響的主要傳遞渠道不同。與此同時,不同研究文獻也存在不同的研究視角及指標取舍,從而研究結論也表現出較大差異。

三、理論模型

與一般銀行類金融機構相比,由于歷史沿革、職能差異等原因,農村信用社的資本結構表現出較為明顯的特殊性,這成為分析資本結構對農村信用社風險行為及經營績效影響的基本前提。

(一)前提條件:農村信用社資本結構的特征

作為我國當前縣域農村地區的主要銀行業金融機構,農村信用社的資本結構及其約束條件具有其特殊性。主要表現在:一是存在“存款化股金”現象。當前,我國縣域農村地區,尤其是中西部農村地區經濟發展相對滯后,投資渠道缺乏,銀行存款成為農戶金融資產的主要形式。同時,大部分農戶金融知識缺乏,即使部分資金以資本金形式“被”入股農村信用社,農村信用社也大都參照銀行同期存款利率支付“股息”,農村信用社股金與存款在收益上具有趨同性。正因如此,在2003年的央行票據支持農村信用社改革中,普遍存在存款化股金的現象,甚至一些農村信用社“存款化股金”占比高達60%以上。二是股權分散導致所有者缺位與內部人控制,削弱了農村信用社的資本積累能力。從股權結構來看,農村信用社當前存在顯著的股權分散化特征,從而導致所有者缺位和內部人控制嚴重。以四川為例,目前,全省62.2%的農村信用社前十大股東占比低于10%,38%的農村信用社前十大股東占比低于5%,股權集中度明顯偏低,如即使是股權分散化程度較高的美國,前5大股東持有股份占比也在20%左右,德國則在30%-40%之間。

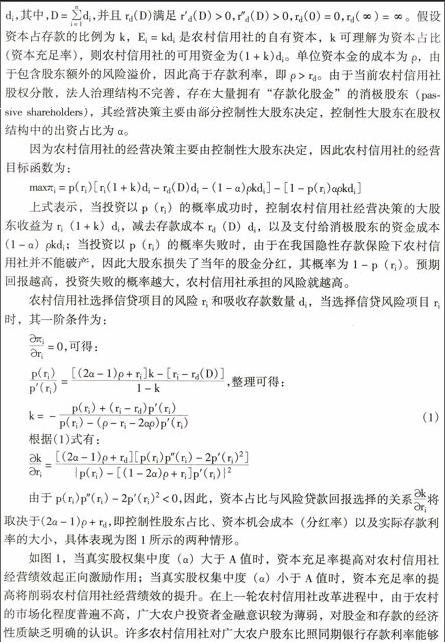

(二)模型設立:基于農村信用社資產負債的分析

四、實證檢驗

(一)樣本選取與數據來源

本文以四川省域內農村信用社為樣本,包括農村商業銀行2家、農村合作銀行1家及156家農村信用社,以2007-2011年為考察期,就資本結構對其經營績效的影響進行實證考察。四川是我國較早進行農村信用社改革試點的省份之一,我國農村金融體系改革的各項措施和成果在此得到了較為全面的反映,并且四川省農村區域經濟發展水平和經濟結構與全國平均水平大致相當。以四川省為例,考察資本結構對農村信用社經營績效的影響,結論具有一定的客觀性和代表性。

(二)資本結構對風險行為的影響

基于前面農村信用社資本結構對其風險行為的影響機理,本文選用不良率衡量農村信用社的風險行為偏好,構建面板數據回歸分析方程如下:

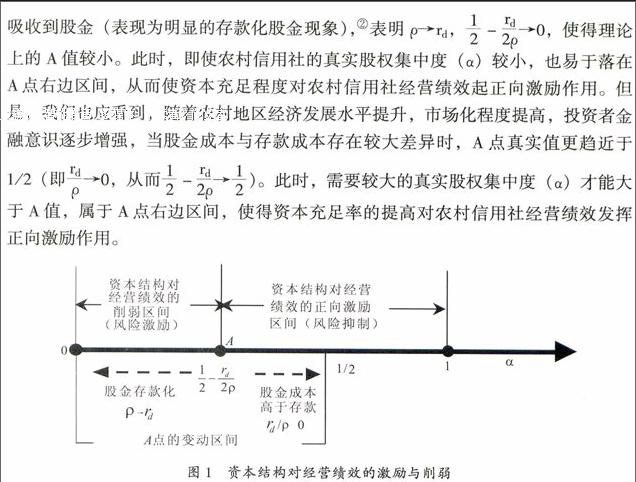

從如上實證檢驗結果可見,(1)資本充足率對農村信用社風險行為和經營績效的影響取決于股權集中度與資本充足率的協同性效應。通過對四川農村信用社資本結構對其經營績效影響的分析表明,當前十大股東占比大于0.6%(約為1%)時,提高資本充足水平能抑制農村信用社風險行為;前十大股東占比大于1%時,資本充足水平的提高對農村信用社提升經營績效具有促進作用。(2)當前四川農村的金融市場化程度仍然不高,資本成本與存款利率大致相當(p→rd),使得股權集中度分界值A較小。此時,即使農村信用社的真實股權集中度(a)較小,也易于落在A點右邊區間,從而使資本充足率的提高對農村信用社風險行為起抑制作用,并對提升經營績效發揮正向激勵效應。(3)四川理論上的股權集中度分界值A較低,也反映出當前四川農村信用社資本結構改革仍有待深化。實際上,前十大股東占比僅大于1%,是難以構造出一個真正發揮作用的法人治理結構的。

五、結論與啟示

1 股權集中度是影響農村信用社風險行為和經營績效的重要因素。研究表明,股權集中度的提高對農村信用社風險行為具有抑制作用,進而對經營績效具有正向激勵效應。特別是針對當前農村信用社股金普遍偏小、股權分散的現實,適當提高股權集中度對抑制農村信用社風險行為、改善其經營績效具有積極的意義。

2 資本充足率對農村信用社風險行為和經營績效的影響取決于股權集中度與資本充足率的協同性效應。即資本充足率對農村信用社風險行為和經營績效影響存在理論上的股權集中度分界值。農村信用社真實股權集中度落在不同的區間,資本充足率的提高對農村信用社風險行為和經營績效具有不同的激勵或削弱效應。當股權集中度高于該理論分界值時,資本充足率的提高將抑制農村信用社的風險行為偏好,從而選擇審慎穩健的信貸項目,提高投資的成功率,促進經營績效提升;當股權集中度低于該理論分界值時,資本充足率的提高將對農村信用社產生風險激勵效應,降低投資成功率,進而導致經營績效下降。

3 資本充足率對農村信用社風險行為和經營績效激勵或削弱效應的區間大小取決于股金成本和存款機會成本的差異程度。當農村信用社股金回報率與存款利率接近時,導致資本充足率對農村信用社風險行為和經營績效具有不同影響的理論股權集中度分界值較小。因該理論分界值較小,此時,農村信用社的真實股權集中度比較易于超過該理論分界值,使得資本充足率易于落在風險抑制和對經營績效發揮激勵效應的區間。同時,當股金成本與存款成本存在較大差異時,需進一步提高股權集中度,健全法人治理結構,才能發揮資本充足率對農村信用社的風險抑制作用和經營績效的正向激勵效應。

4 在農村金融機構資本結構改革的總體機制設計上,應選取股權結構改善優先于資本充足水平提高的路徑,即在改革方向上不能僅僅著眼于資本充足程度的提高,還必須以股權結構優化為前提。當資本收益存在較大正的風險溢價時,若股權集中度過低,資本充足率的提高反而可能無助于抑制農村金融機構的風險行為。針對目前我國大部分縣域經濟快速發展、市場化程度不斷提高、投資者金融意識逐步增強的現實,在農村金融機構股金偏小、股權集中度偏低的情況下,僅僅提升資本充足水平難以起到抑制風險、提升經營績效的效果。為此,在下一步深化農村金融機構改革,總體方向上應抓住優化資本結構這一重要環節,在明晰產權關系的基礎上適當提高股權集中度,優化股權結構,建立起股東有效行使權利的機制,真正發揮好董事會在法人治理結構的核心作用,以有效約束經營層行為,推動農村金融機構真正成長為“自主經營、自負盈虧、自我發展、自我約束”的現代金融企業。

5 在推進農村金融機構資本結構改革的具體操作模式上,應堅持因地制宜、分類指導的原則,并注重股權集中度與資本充足率的協調提升。一是對于經濟發展相對滯后、市場化程度不高和投資者金融意識相對薄弱的農村地區,因農村金融機構股金回報率與存款利率接近,此時,資本充足程度對農村金融機構經營績效主要發揮著正向激勵作用,對于該類地區農村金融機構的資本結構改革,可適當優先選擇以“做足”資本為重點,充分利用市場機制,吸引各類社會資本入股,做實和充實農村金融機構資本,從而發揮資本充足率的風險抑制功能,提升農村金融機構的經營績效。二是隨著農村經濟發展和市場化程度的提升,股金的風險溢價明顯為正值的地區,在農村金融機構的資本結構改革進程中應優先選擇以優化股權結構為前提,適當提高股權集中度,健全法人治理結構,提高資本充足率,以形成對農村金融機構風險行為的抑制效應,從而促進農村金融機構經營績效的持續改善。

6 在農村金融機構的資本監管策略上,應采取加強資本監管的取向,以促進農村金融機構持續穩健發展。隨著我國農村經濟發展水平的提升,結合如上結論,我國農村金融的監管應在不斷強化資本充足程度監管的基礎上,逐步過度到注重對股權結構的監管,以抓住優化資本結構這一重要環節,健全法人治理結構,推進農村金融機構改革的不斷深化。

責任編輯:單麗莎