商業信用對銀行信貸影響的實證研究

陳繼勇 劉騏豪

(武漢大學 經濟與管理學院,湖北 武漢 430072)

現行信貸體系下,銀行信貸融資困難是中國企業尤其是民營企業經營面臨的主要問題。一方面,中國的銀行信貸體系廣受制度性詬病,銀行偏向為國有企業貸款,“歧視”非國有企業的貸款要求,銀行信貸資源配置扭曲;另一方面,銀企之間信息不對稱現象嚴重,處于信息劣勢的銀行基于逆向選擇和道德風險的擔憂,不敢貿然向企業貸款。與銀行信貸相比,商業信用不僅風險大,而且成本高(Burkart and Ellingsen,2004),為何企業還“非理性”地選擇商業信用方式融資?因而,厘清商業信用對銀行信貸的影響,對于完善中國信貸體系,促進信貸發展,緩解企業融資困難,實現企業可持續發展有重要的現實意義。

一、文獻綜述

Meltzer(1960)認為信貸配給迫使不能獲得充足銀行貸款的企業使用商業信用補充銀行信貸缺口,這暗含了商業信用替代銀行信貸的觀點。Stiglitz和Weiss(1981)認為,信息不對稱是信貸配給的重要原因,在信息不對稱的信貸環境中,銀行難以識別企業信息,有些企業即使愿意支付高的信貸價格,但因為企業信息不能被識別也可能被排斥在銀行信貸市場之外,而企業價值鏈上的商業伙伴比銀行更了解企業信息,更容易對企業實施監督,出于相信企業信用和增強產品競爭力的考慮,供貨商會向企業提供商業信用,這在一定程度上解決了企業銀行信貸配給問題。Fisman(2001)對發展中國家的研究,De Blasio(2003)對意大利的研究,Love等(2007)對印尼等國的研究,Bastos和Pindado(2013)對阿根廷、巴西和土耳其等國的研究,結果均顯示商業信用可以替代銀行信貸。

而Ge和Qiu(2007)運用1994—1999年中國企業問卷調查數據、Cull等(2009)運用1998—2003年中國制造業企業數據、王竹泉等(2014)運用2004—2012年中國上市企業數據,均發現商業信用是難以獲得銀行信貸的企業籌集資金的替代性來源。石曉軍等(2009)以1998—2006年284家上市公司為樣本的研究,證實商業信用對銀行信貸政策有抵消作用,而抵消的程度具有同步性反經濟周期規律。Huang等(2011)的研究支持商業信用和銀行信貸之間具有反周期替代關系。陽佳余和楊蓓蕾(2013)以1999—2009年中國上市企業為樣本,也得到商業信用替代銀行信貸的結論,并且發現這一替代作用因銀行信貸期限結構和企業所處供應鏈的地位而存在差異。

也有研究認為商業信用促進銀行信貸。Cook(1999)對1995年俄羅斯企業的研究發現,銀行因難以甄別企業信用等級而不敢給企業貸款,企業使用商業信用間接向銀行提供了企業的信用信息,引導銀行向企業貸款。Engemann等(2011)構建企業融資模型,證實商業信用對銀行信貸的促進作用,并利用2004年德國企業事實驗證了結論。Elliehausen和Wolken(1993)及Giannetti等(2011)針對美國、Ono(2001)針對日本、Agostino和Trivieri(2014)針對意大利的研究也得到了類似結論。

在中國,也有研究認為商業信用是對銀行信貸的促進。徐緒松和陸雋(2006)基于信號理論,證實商業信用和銀行信貸的互補關系,發現商業信用不僅彌補中小企業的資金缺口,而且向銀行發出自身風險小的信號,引導銀行做出貸款決策。江偉和曾業勤(2013)借助2004—2007年中國工業企業數據,發現商業信用具有信號傳遞作用,可以促進銀行信貸,且該促進作用在民營企業和金融發展水平較高的地區更強。范小云和董二磊(2015)運用2004—2009年持續經營的企業出口數據和聯立方程模型,對商業信用和銀行信貸影響企業出口進行研究,發現商業信用和銀行信貸之間具有較強的互補關系。

借助40 多萬家中國工業企業數據,本文對商業信用影響銀行信貸的研究有如下創新:(1)已有研究沒有消除行業和地區異質性對企業信貸融資的影響,本文以行業和地區信貸均值為參照,構建相對指標衡量商業信用和銀行信貸,消除了行業和地區異質性的影響。(2)已有研究使用OLS方法或Tobit方法考察商業信用對銀行信貸的影響,忽略了大量企業得不到銀行貸款的事實,可能造成樣本選擇偏誤,且結論只能得出二者之間的平均數量關系。本文運用Heckman 選擇模型可以避免樣本選擇偏誤,使條件分位數回歸模型能夠得到商業信用對銀行信貸在不同條件分布上的影響,拓展了研究維度。(3)考慮到信貸融資的所有制差異,本文分樣本從所有制差異性角度研究商業信用對銀行信貸的影響。

二、數據、變量與實證模型

(一)數據

本文使用的數據來源于國家統計局《中國工業經濟統計數據庫》(2004—2008年)。①《中國工業經濟統計數據庫》更新至2009年,但2009年大量企業缺失企業代碼和應付賬款等本文所需核心實證變量的信息,參考近期使用該數據庫做同類研究的相關文獻,本文以2004—2008年為樣本期。該數據庫每年統計30 余萬家企業的130 余項企業性質和財務指標,在龐大的數據統計結果中,不可避免地會存在統計錯漏,為此剔除了明顯違背常理的樣本;為了更好地追蹤企業商業信用和銀行信貸的動態變化,剔除了樣本期間非持續存在的樣本;考慮到外資企業和本土企業融資渠道的差異性,剔除了外資企業以避免混合檢驗可能帶來的估計謬誤。經過以上篩選,最終有效樣本為441355家企業。

(二)研究變量

1.核心變量

范小云和董二磊(2015)認為,商業信用分為供給和需求兩個層面,從企業的資產負債表來看,商業信用的需求體現為應付賬款,供給體現為應收賬款。本文研究商業信用融資對銀行信貸融資的影響,即主要討論的是商業信用的需求,因而,本文以應付賬款作為商業信用的代理變量,借鑒余明桂和潘紅波(2010)的研究,本文從商業信用的需求和凈需求(需求-供給)方面分析企業獲得的商業信用,以應付賬款占銷售額的比重從需求方面衡量(tcshare1),以應付賬款與應收賬款的差額占銷售額的比重從凈需求方面衡量(tcshare2),以利息支出占銷售額的比重衡量企業獲得的銀行信貸規模(bcshare)。于洪霞等(2011)認為信貸融資受企業所在行業和地區異質性的影響,不同行業不同地區的銀行貸款政策和商業信用習慣不同,因而,本文借鑒饒品貴和姜國華(2013)的思路,以某地區某四位數行業中信貸融資的平均水平為參照,將tcshare1、tcshare2、bcshare 三個變量除以其在某地區和某行業的均值進行調整。

2.控制變量

除商業信用外,影響企業銀行信貸的因素還包括:(1)金融市場發展水平(market),定義為樊綱等(2011)發布的公司注冊地的金融業市場化指數的對數。金融市場越發達,銀行基于效率原則配置資源的概率越高,越多企業會得到銀行貸款(Love,2003)。(2)抵押資產(kfix),定義為企業固定資產年平均余額的對數。銀行貸款是抵押貸款,擁有充足抵押資產的企業容易獲得銀行信貸。(3)企業存續期(age),定義為企業經營時間的對數。經營時間長的企業不僅企業信息存量多而且與銀行交易次數多,相對更容易獲得銀行貸款。(4)政企關聯(subsidy),定義為企業是否獲得政府補貼。與政府有關聯的企業更有可能獲得銀行貸款(余明桂和潘洪波,2008),獲得政府補貼是企業與政府聯系的表現(楊其靜和楊繼東,2011)。(5)盈利能力(profit),定義為企業固定資產利潤率(利潤總額/固定資產年平均余額)。一方面,內源融資是企業首選融資方式,盈利能力差的企業內源融資不足,銀行信貸需求大;另一方面,國有企業盈利能力差,卻有“先天所有制優勢”,相對更容易獲得銀行貸款。(6)企業產權因素,設定民營企業虛擬變量(private)和國有企業虛擬變量(SOE)。中國銀行信貸偏向國有企業,“歧視”非國有企業。(7)行業、區域和時間因素(dummies)。dummies是行業虛擬變量、區域虛擬變量和年份虛擬變量的集合。行業虛擬變量為企業所屬二分位行業的虛擬變量,《中國工業經濟統計數據庫》統計的企業所屬行業有三大類,即采礦業、制造業和電力燃氣及水的生產和供應業,其中,制造業被分為30個二分位行業,采礦業被分為6個二分位行業,電力燃氣及水的生產和供應業被分為3個二分位行業,因而本文的行業虛擬變量為38個;區域虛擬變量為企業所屬省(市),數據庫將重慶市和四川省合并統計,因而本文的區域虛擬變量為29個;年份虛擬變量為企業所在年份,本文以2004—2008年的企業為樣本,且本文將隨時間變化的解釋變量取滯后一期,因而實際年份虛擬變量有3個。

(三)實證模型

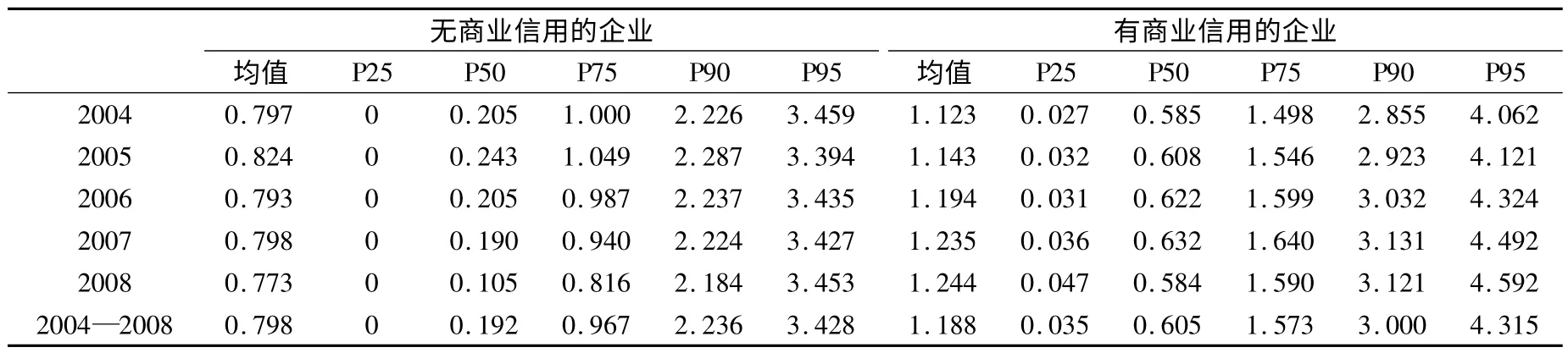

表1是有(無)商業信用的兩類企業的銀行信貸bcshare 在均值和代表性分位數上的統計描述,其中,有商業信用的企業是應付賬款大于0的企業,無商業信用的企業是應付賬款為0的企業。表1中,P25、P50、P75、P90和P95分別表示變量bcshare 在第25、50、75、90和95分位數上的取值。表1顯示有(無)商業信用的兩類企業的銀行信貸融資在均值和代表性分位數上存在明顯差異,統計顯示商業信用可能正向影響銀行信貸,并且從均值和分位數多維視角考察,才能呈現商業信用影響銀行信貸的全貌。

表1 有(無)商業信用企業的銀行信貸相對強度統計描述

1.Heckman 選擇模型——均值視角

以往研究基于均值角度,直接考察商業信用對銀行信貸的影響(江偉和曾業勤,2013)。實際上,企業銀行信貸行為是一個兩階段決策過程,包括第一階段的銀行信貸選擇決策和第二階段的銀行信貸規模決策。因此,如果兩個階段相互依賴,則銀行信貸規模決策的估計結果將依賴于銀行信貸選擇決策的估計結果,只估計銀行信貸規模決策,會導致樣本選擇偏誤。

進行局部懸空埋地管道分析時,首先假定懸跨管道和埋設交界面處土體無塌陷,且土體材質均勻、各向同性,管道是理想材質,嚴格遵從水平敷設施工標準,豎直方向上無高度差,所建立的物理模型可用圖1描述.

本文采用綜合考察企業銀行信貸行為兩個階段的Heckman 選擇模型(Heckman Selecting Model,簡記為HSM),考察商業信用對銀行信貸的影響。HSM的基本思路是:首先利用Probit模型估計第一階段的方程,考察商業信用對銀行信貸選擇決策的影響,并得到企業銀行貸款獲取概率λ,即樣本選擇偏誤糾正因子(也稱逆米爾斯比率,inverse Mill’s ratio)。若λ顯著異于零,則第二階段的決策受第一階段決策的影響,必須使用HSM 矯正偏誤。然后,將λ作為控制變量添加到第二階段的方程,考察商業信用對第二階段銀行信貸規模的影響。

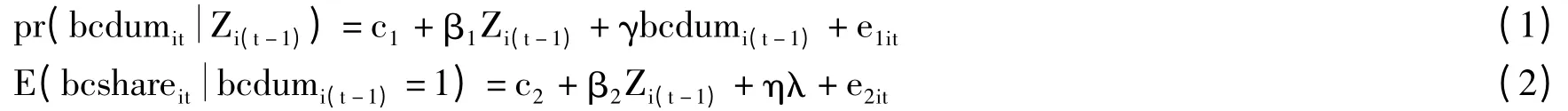

參考張新民等(2012)的研究,本文將企業兩個階段的銀行信貸決策方程設定為:

其中:方程(1)和(2)分別是第一階段的銀行信貸選擇決策方程和第二階段的銀行信貸規模決策方程。bcshare的定義見上文;bcdum={0,1}為企業是否得到銀行貸款的虛擬變量,企業利息支出為正時取值1,否則取值0;Z 為影響企業銀行信貸的變量集合,包括核心解釋變量商業信用tcshare1和tcshare2 及上文所述的market、kfix、age等控制變量。bcdumi(t-1)為bcdum的滯后一期,在式(1)中加入該變量有兩方面的原因:一是現實中銀行當期信貸決策往往受上期決策的影響;二是為了保證估計結果的一致性,必須在方程(1)中至少加入一個影響bcdum 但不影響bcshare的變量(Heckman,1979)。e1和e2為誤差項。為了避免銀行信貸反作用于方程右邊變量而產生內生性問題,將方程右邊隨時間變化的變量都取滯后一期。Heckman 選擇模型的估計方法有MLE估計法和Heckit 兩步估計法,由于Heckit 兩步估計法操作簡單,且誤差項不依賴于正態分布假設,因而本文選擇Heckit 兩步估計法。①Heckit 兩步估計法無法提供判定是否存在樣本選擇偏誤的對數似然比檢驗(LR檢驗),但提供逆米爾斯比率λ,進而可以根據λ的顯著性判定Heckman 選擇模型是否合理。

2.條件分位數回歸模型——分位數視角

在HSM 考察商業信用對銀行信貸的平均影響基礎上,使用Bassett和Koenker(1978)發展而來的條件分位數回歸模型(Conditional Quantile Regression Model),識別不同條件分布下商業信用對銀行信貸的影響。在分位數視角下,可以分析商業信用對銀行信貸的影響效應是否隨企業銀行信貸狀況的變化而發生改變,以及相應改變的趨勢。

具體地,在給定Z的條件下分位點數上企業銀行信貸相對強度的條件分位數函數為:

其中,eiqt為分位數q 上的誤差項。βq為分位數q 上解釋變量的估計系數,反映分位數q 上解釋變量對被解釋變量的影響,βq可以通過估計下式得到:

三、實證結果分析

(一)Heckman 選擇模型實證結果分析

1.全樣本分析

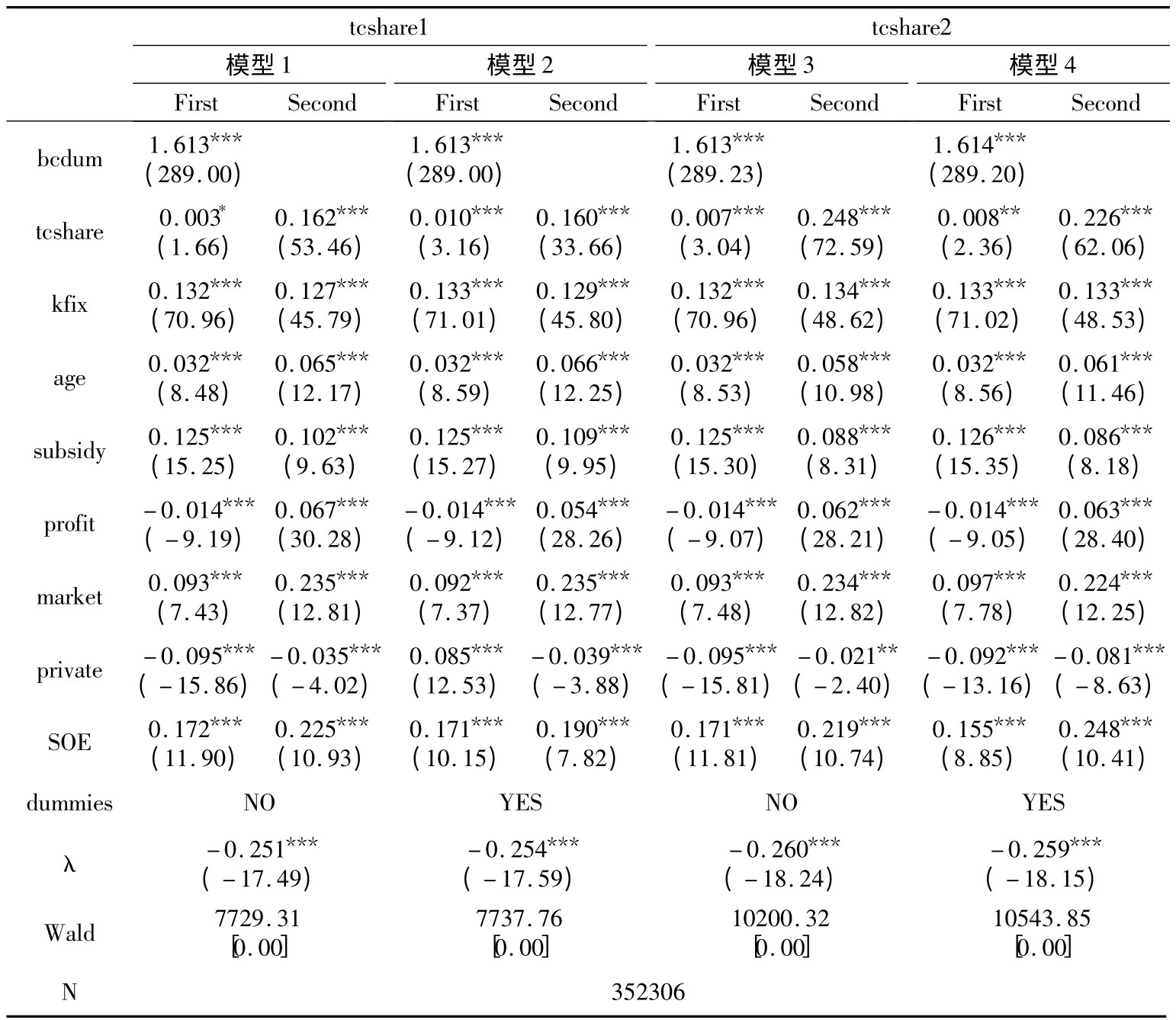

表2 匯報了HSM估計的結果。其中,模型1和2 從商業信用需求角度(tcshare1)進行研究,模型3和4 從商業信用凈需求角度(tcshare2)進行研究,模型1和3 沒有控制行業、區域和年份變量dummies,模型2和4 進一步控制了變量dummies。Frist和Second分別是HSM估計第一階段和第二階段的結果。模型1~4中λ 均在1%的水平上顯著,說明Heckman估計有效。控制變量dummies 后,模型中Wald統計量提高,故主要針對模型2和4分析實證結果。

模型2和4顯示,不論是從商業信用的需求還是凈需求角度,企業商業信用tcshare的系數在第一階段和第二階段均顯著為正,說明商業信用和銀行信貸顯著正相關,商業信用促進了企業銀行信貸概率和銀行信貸強度的提高,意味著商業信用對銀行信貸產生促進影響。

其他變量的估計結果顯示:當期銀行信貸決策受上期影響;抵押資產充足的企業容易得到銀行信貸;企業經營時間越長,銀行貸款越容易;盈利性對企業銀行信貸的影響具有不確定性;與政府聯系緊密的企業容易獲取銀行借款;金融發展有利于企業銀行貸款;銀行信貸偏向國有企業。

2.子樣本分析

余明桂和潘紅波(2010)認為,不同所有制企業在商業信用和銀行信貸上存在顯著差異,商業信用和銀行信貸的關系可能存在所有制差異。為了考察這一差異并增強結論的穩健性,本文將全體樣本分為國有企業、民營企業和其他企業三組,針對每組子樣本分別進行HSM估計。受篇幅限制,表3 只提供了HSM估計第二階段的結果。表3中λ 在1%的水平上顯著,說明HSM估計有效。

表2 Heckman估計結果:全樣本

表3 Heckman估計結果:子樣本

從表3 可以看出,三類企業中商業信用的tcshare1、tcshare2 系數均顯著為正,分類研究同樣驗證商業信用促進了銀行信貸。比較系數值發現,商業信用對銀行信貸的促進作用在國有企業最明顯,其他企業次之,民營企業最小,顯示這一促進作用具有所有制差異。這說明商業信用對銀行信貸的促進作用具有“馬太效應”,商業信用對資金相對充裕的國有企業促進作用明顯,對需要資金支持的非國有企業促進作用有限。原因可能是,盡管商業信用的信息傳遞功能能夠促進銀行信貸的增加,但由于國內銀行信貸體系市場化運作不完善,還沒有形成規范合理的風險收益評估機制,銀行的信貸風險偏好較低,因而傾向于向國有企業發放貸款,這意味著商業信用雖然能提高銀行信貸資源的配置效率,但在提升對象選擇上存在“扭曲”。

(二)分位數回歸模型實證結果分析

1.全樣本分析

表4和表5分別從商業信用的需求和凈需求角度匯報了不同條件分布位置上商業信用影響銀行信貸的估計結果。可以看出,商業信用的tcshare1和tcshare2的系數在25%、50%、75%、90%和95%的分位數回歸中均顯著為正,且系數值依次遞增,這表明,對于銀行信貸融資狀況不同的企業而言,商業信用促進了銀行信貸,并且這種促進作用隨著企業銀行信貸融資能力的提高而增強,反映出銀行傾向于向優質的企業客戶(體現為銀行信貸融資能力強的企業)發放貸款,結果同樣體現了商業信用對銀行信貸促進作用在企業融資上的“馬太效應”。

表4 分位數估計結果:商業信用需求層面

表5 分位數估計結果:商業信用凈需求層面

2.子樣本分析

為了增強結論的穩健性,本文進一步考察不同條件分布上商業信用對銀行信貸影響的所有制差異性,受篇幅限制,表6 只提供了商業信用對銀行信貸的估計結果。表6顯示,在三類企業中,從需求和凈需求角度分析商業信用tcshare1和tcshare2的系數在25%、50%、75%、90%和95%的分位數回歸中均顯著為正,且系數值依次遞增,說明在不同所有制企業中,商業信用促進了銀行信貸依然成立,并且隨著銀行信貸分布位置的提高,這種促進作用越來越明顯,商業信用對銀行信貸促進作用在企業融資上的“馬太效應”在子樣本分位數回歸結果中也得到檢驗。

表6 分位數估計結果:子樣本

四、結論與啟示

本文借助中國40 余萬家企業,運用Heckman 選擇模型和條件分位數回歸模型,研究商業信用對銀行信貸的影響。研究發現商業信用和銀行信貸具有顯著的正相關關系,表明商業信用促進了銀行信貸,并且這種促進關系對于不同所有制和不同銀行信貸融資能力的企業來說,效果有所不同。從企業所有制性質來看,商業信用對銀行信貸的促進作用在國有企業最明顯,其他企業次之,民營企業最小;從銀行信貸融資能力來看,企業銀行信貸融資能力越強,商業信用對銀行信貸的促進作用越明顯。

本文研究結果說明,面臨融資約束的背景下,大力發展商業信用是有效緩解企業資金缺乏的有效途徑。為此,政府應健全商業信用保障機制,大力推動企業信息公開,完善企業征信制度,推進企業誠信文化建設和法制建設。此外,還應改革銀行信貸體系,重點糾正銀行信貸選擇歧視,引導市場化的銀行信貸風險評估機制,積極促進銀行信貸均衡發展。

樊綱,王小魯,朱恒鵬.2011.中國市場化指數:各地區市場化相對進程2011年報告[M].北京:經濟科學出版社.

范小云,董二磊.2015.銀行信貸、商業信用與企業出口:基于聯立方程模型的經驗分析[J].中國經濟問題(1):36-49.

江偉,曾業勤.2013.金融發展、產權性質與商業信用的信號傳遞作用[J].金融研究(6):89-103.

劉仁伍,盛文軍.2011.商業信用是否補充了銀行信用體系[J].世界經濟(11):103-120.

饒品貴,姜國華.2013.貨幣政策對銀行信貸與商業信用互動關系影響研究[J].經濟研究(1):68-82.

石曉軍,張順明,李杰.2009.商業信用對信貸政策的抵消作用是反周期的嗎[J].經濟學(季刊)(1):213-236.

王竹泉,翟士運,王貞潔.2014.商業信用能夠幫助企業渡過金融危機嗎[J].經濟管理(8):42-53.

徐緒松,陸雋.2006.信息經濟學視角:利用商業信用緩解中小企業信貸配給[J].生產力研究(2):231-234.

陽佳余,楊蓓蕾.2013.商業信用和銀行信貸:替代還是互補[J].當代經濟科學(5):20-31.

楊其靜,楊繼東.2010.政治聯系、市場力量與工資差異[J].中國人民大學學報(2):69-77.

于洪霞,龔六堂,陳玉宇.2011.出口固定成本融資約束與企業出口行為[J].經濟研究(4):55-67.

余明桂,潘紅波.2008.政治關系、制度環境與民營企業銀行貸款[J].管理世界(8):9-39.

余明桂,潘紅波.2010.所有權性質、商業信用與信貸資源配置效率[J].經濟管理(8):106-117.

張新民,王玨,祝繼高.2012.市場地位、商業信用與企業經營性融資[J].會計研究(8):58-65.

AGOSTINO M,TRIVIERI F.2004.Does trade credit play a signaling role?Some evidence from SMEs micro data[J].Small Business Economics,42(1):131-151.

BASSETT G,KOENKER R.1978.Asymptotic theory of least absolute error regression[J].Journal of the American Statistical Association,73(363):618-622.

BASTOS R,PINDADO J.2013.Trade credit during a financial crisis:a panel data analysis[J].Journal of Business Research,66(5):614-620.

BURKART M,ELLINGSEN T.2004.In-kind finance:a theory of trade credit[J].American Economic Review,94(3):569-590.

COOK L D.1999.Trade credit and bank finance:financing small firms in Russia[J].Journal of Business Venturing,14(5-6):93-518.

CULL R,XU C L,ZHU T.2009.Formal finance and trade credit during China’s transition[J].Journal of Financial Intermediation,18(2):173-192.

DE BLASIO G.2003.Does trade credit substitute for bank credit?Evidence from firm-level data[R].IMF Working Paper,No.WP/03/166.

ELLIEHAUSEN G E,WOLKEN J D.1993.The demand for trade credit:an investigation of motives for trade credit use by small business[R].Board of Governors of the Federal Reserve System(U.S.)Working Paper,No.165.

ENGEMANN M,ECK K,SCHNITZER M.2011.Trade credits and bank credits in international trade:substitutes or complements[R].BGPE Discussion Paper,No.108.

FISMAN R.2001.Trade credit and productive efficiency in developing countries[J].World Development,29(2):311-321.

HECKMAN J J.1979.Sample selection bias as a selection error[J].Econometrica,47(1):61-153.

HUANG H,SHI X J,ZHANG S M.2011.Counter-cyclical substitution between trade credit and bank credit[J].Journal of Banking &Finance,35(8):1859-1878.

GE Y,QIU J.2007.Financial development,bank discrimination and trade credit[J].Journal of Banking and Finance,31(2):513-530.

GIANNETTI M,BURKART M,ELLINGSEN T.2011.What you sell is what you lend?Explaining trade credit contrasts[J].Review of Financial Studies,24(4):96-149.

LOVE I.,PREVE L A,SARRIA-ALLENDE V.2007.Trade credit and bank credit:evidence from recent financial crises[J].Journal of Financial Economics,83(2):453-469.

MELTZER A H.1960.Mercantile credit,monetary policy and size of firms[J].The Review of Economics and Statistics,42(4):429-437.

ONO M.2001.Determinants of trade credit in the Japanese manufacturing sector[J].Journal of the Japanese and International Economies,15(2):160-177.

STIGLITZ J E,WEISS A.1981.Credit rationing in markets with imperfect information[J].American Economic Review,71(3):393-410.