制度因素與金融深化:基于發展中國家面板數據的實證研究

黃云婷

(中南財經政法大學金融學院,湖北武漢430073)

一、引論

在傳統的金融與經濟發展理論中,凱恩斯主義、貨幣主義等都以“資本市場是完善的”這個假定為前提,并且假定在該資本市場上存在著單一的主導性利率或一種利率期限結構,這與工業化水平低、儲蓄不足、投資擴張、技術進步有限的發展中國家不符。因此把針對現代發達國家的理論照搬到發展中國家是不科學的,應該立足于發展中國家的國情來創立新的理論,并以此來指導這些國家的政策主張。1973年,美國經濟學家羅納德·麥金農和愛德華·肖針對發展中國家的金融與經濟發展提出了金融抑制和金融深化理論。但是20世紀70年代發展中國家的金融自由化浪潮的結果卻與理論描述的情況相去甚遠,在此背景下,經濟學家赫爾曼、穆爾多克、斯蒂格利茨于1994年提出了金融約束論。兩種理論都承認制度因素對一國的金融深化程度有著直接的影響。因此,本文將在前人的研究基礎上,嘗試通過定量分析的方法探討制度因素對于金融深化的影響,從利率政策、匯率政策、信貸配給制度和宏觀治理政策四個方面入手,對影響發展中國家金融深化的制度因素進行研究,判斷發展中國家的政府管制對于一國的金融深化發展究竟有怎樣的抑制或促進作用,并提出了相關建議。

二、相關理論及研究成果綜述

(一)金融抑制與金融深化理論

20世紀70年代,美國經濟學家羅納德·麥金農(1973)在其著作《經濟發展中的貨幣、資本》中提出了金融抑制理論。他認為政府對金融活動、金融體系的過多干預抑制了金融體系的發展,而金融體系的滯后發展又阻礙了經濟發展,從而形成一個金融抑制與經濟落后的惡性循環。發展中國家金融抑制的主要表現為貨幣化程度低;正規金融機構與非正規金融機構并存的二元金融結構;不完全的金融市場;政府對金融活動的嚴格管制。具體的干預措施包括人為的低利率政策、對傳統和私營部門的歧視性信貸政策、嚴格的外貿外匯管制等。這些措施企圖以犧牲金融自身的發展為代價來換取經濟的快速發展,卻因金融發展的停滯反而制約經濟,最終將致使金融體系與實體經濟雙雙停滯不前。

同一時期,另一位經濟學家愛德華·肖(1973)在其著作《經濟發展中的金融深化》中提出了與麥金農相似的觀點:金融深化理論。該理論主張政府放松對利率、匯率等的嚴格管制,鼓勵銀行競爭,實現金融自由化。肖認為金融深化可以使金融中介在促進儲蓄向投資轉化的過程中起到更大的作用,從而產生儲蓄效應、投資效應、分配效應和收入效應,進而促進經濟增長。首先,通過金融深化,可以提高國內的儲蓄率,增加政府儲蓄和外國儲蓄。然后,金融深化優化了儲蓄分配,使投入—產出的邊際效應上升,促使投資分配更有效率,提高了投資效應。另外,金融深化使實際利率提高、利差縮小,投資者的成本上升,誘使投資者增加對勞動密集型企業的投資,改善了產業分配。最后,金融深化將維持整個國民生產水平的平穩增長,實現明顯的收入效應。

金融抑制論與金融深化論都強調制度因素對金融深化的抑制作用,認為金融管制損害了金融機構和金融市場的自我進化機制,使金融和經濟發展呈現惡性循環,主張利率自由化、金融機構競爭的自由化和匯率自由化。

(二)金融約束理論

20世紀90年代,在金融抑制和金融深化理論的基礎上,赫爾曼、穆爾多克、斯蒂格利茨(1997)等經濟學家提出了金融約束理論。但是他們與麥金農和肖的觀點并不相同,他們認為金融抑制和金融深化理論的假設前提為瓦爾拉斯均衡的市場條件,但在現實中這種均衡條件難以普遍成立,因此他們提出政府要有選擇性地干預。在宏觀經濟穩定、通貨膨脹率較低且可預測、金融發展水平低的前提下,利率水平監管、市場準入限制等一系列金融約束政策有助于促進經濟增長。政府應該進行選擇性控制的補充性功能,即通過對存貸款利率加以控制、對市場準入及競爭、資產替代加以限制等金融政策在民間部門創造租金機會,進而激勵民間部門產生長期經營的動力并通過租金效應推動經濟增長。

金融約束論并不認同麥金農和肖的觀點,該理論認為,金融自由化未能增加儲蓄和投資,更沒有形成金融發展和經濟發展相互促進的良性循環,反而政府制定的管制制度能更好地促進金融發展,提高金融體系運行效率。

(三)國內外研究成果

在上述理論的基礎上,Demetriades和Luintel(1997)以印度為研究對象,通過考慮一國金融抑制政策的9個方面,其中6個關于利率控制、3個關于信貸管制——證明了金融抑制對金融發展有負面影響。2001年,他們又以韓國的數據為基準再次驗證了這個結論。

方潔(2000)對金融抑制、金融約束和金融深化三個理論觀點進行了辨析,通過研究理論的演變過程,討論了政府在金融市場中的干預作用、干預方式和干預力度等,提出了政府的經濟職能應與信息能力相適應的觀點。同樣對這幾個概念進行辨析的還有仇娟東、何風雋、艾永梅(2011)。他們在三個理論的基礎上增加了金融自由化這一概念,以我國數據為依據,運用主成分分析法分別提取了相應的指標,并通過單位根檢驗和格蘭杰因果檢驗,建立了這四個概念互動關系的分析框架。

也有不少學者對我國的金融抑制測度與影響方面進行了研究。王毅(2002)對中國金融深化衡量指標的選用提出了相關看法。他通過對我國貨幣化比重的變化及其原因進行了探討,認為貨幣化比重指標不能準確衡量中國的金融深化程度,而應該采用金融相關比率指標。陳曉紅、李大榮(2007)基于所有制結構的視角對金融抑制和經濟效率的關系進行了實證研究。他們首先對中國金融抑制及其對所有制效率的影響狀況進行了經驗分析,進而又通過回歸分析和VAR模型下的動態分析框架對這個問題進行了實證檢驗,并提出了有利于改變金融抑制現狀、提高所有制經濟效率的建議。邱崇明、李輝文(2011)借鑒Demetriades和Luintel的方法對金融抑制變量進行了測度,通過對金融抑制“門檻效應”的檢驗和其與居民消費指數的協整回歸,證明了金融抑制確實存在“門檻效應”和“時間窗效應”,提出要控制金融抑制最佳程度、確定改革最佳時間以及最優順序的問題。

三、模型與指標選取

(一)研究假設與研究方法

由金融抑制理論可知,影響一國金融深化程度的制度因素主要有利率政策、匯率政策和信貸配給制度等。同時,一國的宏觀治理環境對于金融業的發展也有著不可忽視的影響。金融抑制和金融深化理論認為這些因素會抑制金融的深化發展,但是金融約束論卻認為這些制度因素對金融發展有利。為研究一國的金融深化程度與該國制度因素之間的關系,本文選取金融相關比率(Financial International Ratio,FIR)來代表一國的金融深化程度,選取存貸利差(LNDP)和實際利率(RINR)衡量利率政策,選取匯率值(EXR)衡量匯率政策,用間接融資占總融資的比重(INDR)衡量信貸配給制度,用治理環境指標的綜合得分(WGI)衡量宏觀治理政策環境。基于金融抑制與金融深化理論,提出以下基本假設:

假設1:存貸款利差與金融相關比率呈負相關關系,即利差越大,金融抑制越嚴重。

假設2:實際利率與金融相關比率呈正相關關系,即實際利率越高,越有利于金融的發展。

假設3:匯率與金融相關比率呈正相關關系,即匯率越高,越能準確反映本幣的價值,金融深化程度越高。

假設4:間接融資占比與金融相關比率呈正相關關系,即間接融資占比越高,金融深化越明顯。

假設5:治理環境指標綜合得分與金融相關比率呈正相關關系,即宏觀治理越好、政策越有效,越有利于金融的深化發展。

本文以1996—2012年期間,阿根廷、巴西、中國、印度、印度尼西亞、韓國、馬來西亞、墨西哥、泰國、土耳其等10個發展中國家的數據為樣本,建立面板數據模型,通過單位根檢驗的方法來避免“偽回歸”的產生,通過協整檢驗確定變量之間回歸的平穩性,繼而通過Hausman檢驗選擇面板模型,并建立相應的模型,初步假設的模型如式(1)。

其中α0為公共截距,λi為第i個國家的截距變動項(i=1,2,…,10)。

(二)指標選取與數據處理

1.金融深化程度相關指標

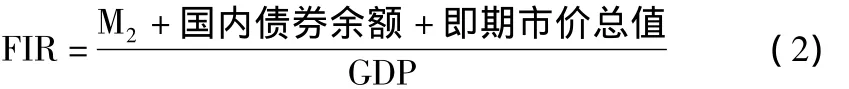

衡量金融深化程度的相關指標中,最重要的指標之一是金融相關比率,最早由美籍比利時經濟學家雷蒙德·W·戈德史密斯提出。1969年,戈德史密斯在《金融結構與金融發展》一書中提出了金融結構理論,認為金融發展就是指金融結構的變化。在衡量體系中,他提出了8個定量指標,其中最為廣泛流傳的就是金融相關比率,即全部金融資產的價值與全部實物資產的價值之比,它反映了金融上層結構與經濟基礎之間的相對規模。

現在很多文獻中都把M2/GDP的比值作為FIR的值,這樣的表達其實與戈德史密斯的想法有所區別。金融資產總量應該綜合考慮貨幣、債券、股票、保險四大類金融資產,單用M2作為金融資產的價值考慮會造成最終得到的FIR值偏小。因此,用M2來衡量貨幣資產、用國內債券余額來衡量債券資產、用即期市價總值來衡量股票資產、用保費來衡量保險資產,將四者加總計算會得到一個更加準確的FIR值。但是由于發展中國家的保費收入占國內生產總值的比重很小,且數據難以收集,因此這里將不把保費收入納入討論范圍,但這并不影響結論。

綜上所述,采用式(2)計算FIR指標的取值。

2.制度因素相關指標

(1)利率政策。發展中國家一般都對存款和貸款的名義利率進行限制,根據金融抑制與金融深化理論,這種管制造成的實際利率較低甚至為負數的結果,會降低人們的儲蓄意愿,使儲蓄率受到影響。另外,銀行通過限制利率,擴大了存貸款利差,這相當于變相給予銀行補貼,導致銀行系統效率低下。因此,選擇存貸利差(LNDP)和實際利率(RINR)這兩個指標代表利率政策的程度有一定代表性意義。存貸款利差(LNDP)為一國貸款利率與存款利率的差額,實際利率(RINR)為一國名義存款利率與通貨膨脹率的差額,具體計算公式分別如式(3)、式(4)所示。

(2)匯率政策。造成金融抑制現象的匯率政策主要指政府對于匯率的管制使匯率無法真實反映本幣價值。這種做法可以人為降低進口產品價格,但卻限制了出口數額,使得國民經濟對外依賴性增強。本文選取的匯率(EXR)指標為直接標價法下美元兌各國貨幣的比率。

(3)信貸配給制度。根據金融抑制與金融深化理論,政府對金融資源的直接控制、出臺的相應的信貸配給制度會妨礙資金配置效率。政府往往會確定一些優惠部門,而銀行中也會陸續出現一些“惜貸”的行為,導致那些能從官方金融部門取得貸款的大企業的融資成本比中小企業便宜得多,而大量的中小企業特別是私營企業卻難以通過銀行等金融渠道獲得資金支持,從而加劇了內源性融資和“地下金融”的泛濫,導致金融機構效率低下。針對這一現象,本文將采用間接融資在總融資中的占比(INDR)來表示政府信貸配給制度所造成的影響。具體計算公式如式(5)。

(4)宏觀治理狀況。在宏觀治理環境方面,本文采用世界銀行統計的治理環境指標(The Worldwide Governance Indicators)。該指標分別從自由及民主程度(VA:Voice and Accountability)、社會安定程度(PSA:Political Stability and Absence of Violence)、政府效率(GE:Government Effectiveness)、政府管制水平(RQ:Regulatory Quality)、司法水平(RL:Rule of Law)、治理腐敗水平(CC:Control of Corruption)等六個方面對各國的宏觀治理狀況進行了評定,并以量化的方式給出了各國各年度六個方面的得分,得分取值范圍為-2.5~2.5。通過該組指標可以直觀地觀察和對比各國的宏觀治理各個方面的狀況,為制度因素的定量分析提供了便利。

為了進一步滿足回歸分析的需要,筆者把同一國家每年的數據作為一個樣本點,通過SPSS軟件分別對各國1996—2012年的數據計算綜合因子得分,因子得分序列矩陣如表1所示。

表1 宏觀治理數據綜合得分的因子載荷矩陣(旋轉后)

提取方法:主成分分析法。

旋轉方法:Varimax。

由因子得分序列矩陣可以得出計算綜合得分的公式,如式(6)所示。進而可以求出各國每年度的六個宏觀治理數據統一的綜合得分(WGI)。

本文的實證數據主要來源于世界銀行的統計數據,印度與土耳其的利率數據來自于兩國中央銀行公布的數據。對于部分缺失的數據,采用移動平均和趨勢預測的方法進行估計。本文使用的計量軟件為Eviews6.0版本。

四、實證研究

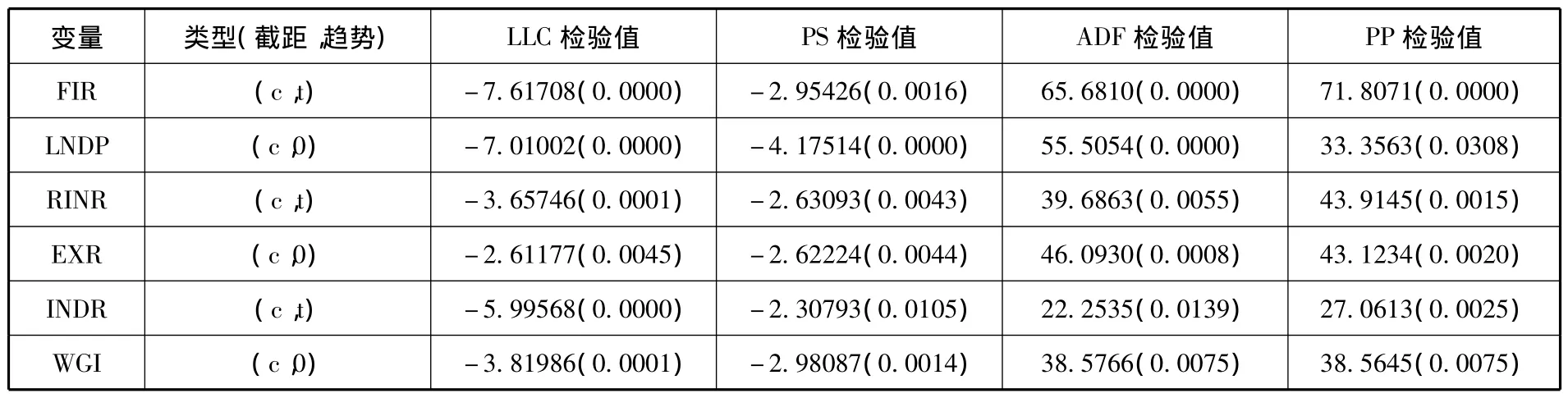

(一)單位根檢驗

由于時間序列數據常常是非平穩的,因此在進行相關檢驗之前需要對變量進行單位根檢驗。本文采用面板數據的單位根檢驗方法對數據進行檢驗,給出了Levin,Lin& Chu(LLC)、Im,Pesaran and Shin(PS)、ADF –Fisher(ADF)和PP– Fisher(PP)四種檢驗方法的結果。單位根檢驗的最終結果如表2所示。

表2 單位根檢驗結果

從結果可以看出,FIR、LNDP、RINR、EXR、INDR、WGI都是零階單整的,研究假設模型是同階單整的。

(二)協整檢驗

協整描述的是變量之間長期的穩定的均衡關系,通常協整檢驗的要求是變量之間是同階單整的,因此假設模型可以進行協整檢驗。本文采取建立在Engle and Granger二步法檢驗基礎上的面板協整法Kao檢驗法進行協整檢驗。檢驗結果如表3所示。

表3 協整檢驗結果

表3結果顯示該方程通過了協整檢驗,即解釋變量與被解釋變量之間均存在長期穩定的均衡關系,可以對這些變量進行回歸分析。

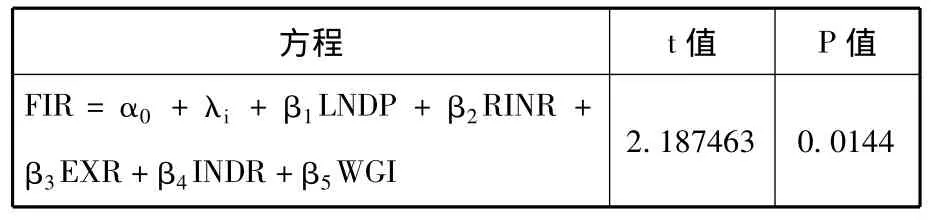

(三)回歸分析

根據模型中待估參數性質的不同,面板數據模型分為固定效應模型和隨機效應模型,通常情況下用Hausman檢驗來判斷模型的選取。以初步假設的模型式(1)為模板,按照檢驗的要求建立FIR對LNDP、RINR、EXR、INDR和WGI的隨機效應模型,并進行Hausman檢驗,結果如表4所示。

表4 Hausman檢驗結果

從表4結果看出,Hausman檢驗的原假設成立,即變量之間應該建立隨機效應模型,回歸結果如表5所示。

表5 回歸結果

根據表5數據可以得到如式(7)的總體回歸隨機效應方程:

可以看出,方程的F值滿足檢驗要求。在解釋變量中,LNDP顯著程度較高,其余的顯著程度并不高。回歸中,變量EXR的系數很小,這意味著該變量對被解釋變量的影響幾乎可以忽略不計。

(四)原假設的檢驗結果

根據回歸的結果,可以得出如表6所示的關于原假設的檢驗結果。結果顯示有兩個原假設成立,三個原假設不成立。

表6 原假設的檢驗結果

五、主要結論

(一)利率政策對金融深化程度的影響

回歸結果顯示,存貸款利差、實際利率與金融相關比率都呈負相關關系,這與之前的假設不完全相同。盡管根據金融抑制與深化論,存貸款利差越大,銀行得到的變相補貼就會越多,借款和貸款數量就都會相應減少,金融抑制會逐漸顯現出來,但是由于發展中國家大多未實行利率市場化,利率對于金融深化程度的影響渠道很多而且受到的外界干擾因素也很多,因此利率對于金融抑制和深化的影響并不單純地顯示出促進或阻礙的結果,簡單的回歸方程并不能將其概括。不過即使如此,利率對于金融深化的影響也絕對不可忽視,因此適時推行利率市場化,使利率能夠真正反映一國資金的供求狀況,引導資金流向效率更高的企業和部門,對于一國經濟與金融的長久穩定發展具有重要意義。

(二)匯率政策對金融深化程度的影響

在回歸結果中,匯率不顯著,且其系數只有-0.000071,對金融相關比率的影響可以忽略不計,說明在發展中國家,匯率的高低并不能直接影響一國的金融抑制或深化,之所以出現這種結果,原因可能主要有以下幾點:一是發展中國家的對外貿易程度相比發達國家而言并不高,因此進出口的供給、需求的變動對于一國國內的影響并沒有發達國家那么明顯。二是雖然匯率政策對于一國經濟的影響顯而易見,但是它并沒有對金融融資、信貸方面造成直接的影響,因此對于金融深化與發展來說影響甚微。

(三)信貸配給制度對金融深化程度的影響

在回歸方程中,INDR的系數很高,為0.853,說明該指標在很大程度上能反映一國金融深化的程度。信貸配給制度是政府出臺的直接控制金融資源分配的政策,它對于一國金融產業的影響舉足輕重。信貸配給政策可以通過很多方面表現出來,如央行的法定存款準備金率,又如法定流動性比率,這些政策的表現也很直接地反映在間接貸款占比、銀行存貸款比率等變量上。如本文選取的間接貸款占比就能很好地反映一國間接融資在資金借貸活動中的地位,反映銀行等金融機構履行融資職責的效率,進而很好地反映一國的金融發展深度與廣度。因此這樣的回歸結果是符合預期的,即間接融資越發達,金融深化的程度就越高,要改善一國的金融抑制現狀,從信貸配給制度的改革入手是個不錯的選擇。

(四)宏觀治理制度對金融深化程度的影響

在回歸中,治理環境指標的綜合得分與金融相關比率呈負相關關系,但是顯著程度并不大。原因可能在于用綜合得分的方式求出的宏觀治理指標會把一些原本對被解釋變量有影響的指標的效果相互抵消。但是負相關的結果還是可以說明,在發展中國家,一國的宏觀治理程度對金融深化的影響是消極的。發展中國家的政府過多干預運作,以致金融市場的自由度不高、深化程度不夠。目前,主要發展中國家的制度改革仍然是一種自上而下的過程,這是一種強制性的制度變遷。以這種形式進行改革會出現諸如金融功能財政化、市場力量薄弱、金融改革各方動力不一致的問題,進而抑制了金融市場的發展。因此,政府應該改變制度的制定與實施方式,使制度由市場而生、為市場服務,反映金融體系的真實需求。

[1]羅納德·I·麥金農.經濟發展中的貨幣與資本[M].盧驄譯.上海:上海三聯書店上海人民出版社,1997:76-99.

[2]羅納德·I·麥金農.經濟市場化的次序——向市場經濟過渡時期的金融控制[M].周庭煜,尹翔碩,陳中亞譯.上海:上海三聯書店上海人民出版社,1997:15-76.

[3]方潔.金融抑制、金融深化、金融約束——發展中國家金融政策制定中政府職能作用的演變與啟示[J].福建論壇(經濟社會版),2000(8):24-27.

[4]仇娟東,何風雋,艾永梅.金融抑制、金融約束、金融自由化與金融深化的互動關系探討[J].現代財經(天津財經大學學報),2011(6):55-70.

[5]王毅.用金融存量指標對中國金融深化進程的衡量[J].金融研究,2002(1):82-92.

[6]陳曉紅,李大榮.中國金融抑制與經濟效率的實證研究——基于所有制結構的視角[J].華東經濟管理,2007(9):38-44.

[7]邱崇明,李輝文.我國金融抑制的測度及其對居民消費的影響[J].金融與經濟,2011(2):15.