稅負轉嫁視角下完善我國“營改增”改革的對策建議

王麗婭 王 璇

(廣東外語外貿大學國際經濟貿易學院,廣東廣州560006)

【財稅審計】

稅負轉嫁視角下完善我國“營改增”改革的對策建議

王麗婭 王 璇

(廣東外語外貿大學國際經濟貿易學院,廣東廣州560006)

“營改增”改革完善了我國流轉稅的稅制,體現了“雙擴圍、雙減負、雙受益”的特點。但在某些行業卻出現了稅負不減反增的現象,從稅負轉嫁的視角嘗試解釋該現象。闡述“營改增”改革的出臺背景,分析北京和上海試行的現狀及對營業稅與增值稅的稅負比較,提出相應對策建議。

營改增;稅負轉嫁;對策建議

一、引言

2012年1月1日“營改增”改革首次在上海試行至今,“營改增”體現出“雙擴圍、雙減負、雙受益”特點,打通了增值稅抵扣鏈條,消除了重復征稅,優化了稅制結構,直接減輕了納稅人負擔,從而為經濟發展創造了更好的稅制環境,對產業轉型、經濟增長、企業發展等具有深層次影響,帶來了一系列改革紅利。但在某些行業卻出現了稅負不見反增的現象,本文從稅負轉嫁的視角嘗試解釋現象,分析“營改增”改革的出臺背景,“營改增”改革的現狀以及出現的問題,并提出相應對策建議。

二、營業稅與增值稅的概念與稅負比較

(一)營業稅與增值稅的概念

營業稅是對在中華人民共和國境內提供應稅勞務以及銷售不動產、轉讓無形資產的單位和個人所取得的營業額征收的一種稅種。營業稅是流轉稅,屬于價內稅。征稅范圍包括的應稅勞務涉及建筑業、交通運輸業、郵電通訊業、文化體育業、金融保險業、娛樂業、服務業,稅率在3%到20%不等。

增值稅是對在中華人民共和國境內銷售貨物或者提供加工、修理修配勞務以及進口貨物的單位和個人就其實現的增值額征收的一個稅種。增值稅是對商品生

產、流通、勞務服務中多個環節的新增價值或商品的附加值征收的一種流轉稅,屬于價外稅,稅率分為13%和17%兩檔。

(二)營業稅與增值稅的稅負比較

稅負是指在一定時期內實際計繳的稅款占相對應的應稅銷售收入的比例。而單就營業稅與增值稅的稅負來說,比較孰輕孰重關鍵是看計繳稅款的多少。對計繳稅款的比較又可以分為兩部分:一是計稅依據;二是稅率。

營業稅的計稅依據為各種應稅勞務收入的營業額、轉讓無形資產的轉讓額、銷售不動產的銷售額,不受企業成本、費用的影響。由于營業稅實行這種營業收入全額征收,且采取每經過一個環節就要繳納一次稅的征收方式,造成重復征稅。除娛樂業外,營業稅稅率在3%~5%不等,相對比較低。

增值稅的計稅依據為商品生產、流通、勞務服務中多個環節的新增價值或商品的附加值,即增值稅只需要對本環節中增值的部分進行納稅,其獲得的進項稅額可以抵扣增項稅額,從而克服了營業稅重復征稅的缺陷。增值稅的兩檔稅率13%和17%相較營業稅來說更高。

(三)營業稅與增值稅的稅負轉嫁比較

稅負轉嫁是指納稅人在繳納稅款后,通過經濟交易過程,將所繳稅款部分地或全部地轉移給他人負擔,自己不負擔或者少負擔稅收的一種經濟現象。稅負最終能否轉嫁以及轉嫁程度大小,會受到以下因素的制約:一是商品或要素的供求彈性。一般來說商品或要素需求彈性與稅負向前轉嫁的程度成反比,與稅負向后轉嫁的程度成正比;商品或要素供給彈性與稅負向前轉嫁的程度成正比,與稅負向后轉嫁的程度成反比。二是課稅范圍。通常課稅范圍越寬廣,越有利于實現稅負轉嫁;反之,課稅范圍越狹窄,越不利于實現稅負轉嫁。三是稅種屬性。在實踐中,由于稅種的屬性不同,在稅負轉嫁中也表現出不同的特點(姜欣,2007)。

一般來說,以商品為課稅對象,與商品價格由直接聯系的增值稅、營業稅都是屬于比較容易轉嫁的(胡耀偉,2013)。但是營業稅屬于價內稅,稅款帶有一定的隱蔽性,相對來說人們對于營業稅的敏感度更低,因此營業稅相較于增值稅更易轉嫁。

三、“營改增”改革的出臺背景與必要性

(一)“營改增”改革的出臺背景

目前我國經濟結構調整的戰略目標是大力發展第三產業,尤其是現代服務業。而現代服務業基本都屬于營業稅的征收范圍,如何有效發展現代服務業,是稅制改革面臨的重大課題。2012年,我國將六大稅制改革提上議事日程,其中“營改增”改革的試行則是對上述問題在稅收制度方面給予的有力支持。

面對日益復雜的經濟環境和經濟結構調整,營業稅與增值稅并行的稅制表現出明顯的不適應性,其表現為:

1.抵扣鏈條中斷,人為加重部分行業稅負。商品和勞務流轉課稅本應針對流轉行為進行課稅,每次流轉行為都進行課稅,增值稅的進項稅額抵扣機制可以很好解決重復征稅的問題(丁淑芹,2009)。我國現行僅對部分行業征收增值稅,而對于征收營業稅的行業來說,進項稅額不能抵扣就成為其劣勢。一方面這些行業為了避免重復征稅,會自己提供所需服務,造成服務生產內部化,不利于行業的長遠發展和經濟結構調整;另一方面為了減輕稅收對利潤的擠占,他們往往采取提高物價的方式進行稅負轉嫁,造成稅負的不公平。

2.人為造成進項稅額抵扣不完整。如2009年我國增值稅由生產性轉為消費型,使購入的固定資產的進項稅額也可以進行抵扣。但現今能夠進行進項稅額抵扣的只是機器設備,不動產的購進稅額卻不能進行抵扣,因為不動產轉讓屬于營業稅的課征范圍。如果增值稅課稅范圍擴展到各行各業,那么各行業的各項進項稅額均能得到抵扣,使稅負在各行業公平分布。

綜上所述,“營改增”勢在必行,而由于增值稅自身特點,“營改增”最好能夠一次性在全國、全部行業推行,這樣稅率設置比較簡單、抵扣鏈條更加完整。但一次性全面改革的風險很大,為穩妥起見,我國“營改增”改革采取了三步的策略。

第一步,在部分地區部分行業進行“營改增”試點。2012年1月1日起,率先在上海市交通運輸業和部分現代服務業開展“營改增”改革試點。2012年7月31日,國家稅務總局發布了《關于北京等8省市營業稅改征增值稅試點有關稅收管理問題的公告》,在北京、廣東等八省市進行試點改革。在現行增值稅17%和13%兩檔稅率的基礎上,新增11%和6%兩檔低稅率,交通運輸業適用11%的稅率,現代服務業適用6%的稅率。

第二步,在全國范圍內選擇部分行業進行試點。2013年8月1日起,交通運輸業和部分現代服務業“營改增”在全國范圍內展開。

第三步,在全國范圍內實現“營改增”,即廢除營業稅。按照規劃,最快有望在“十二五”期間完成在全國各行業推行“營改增”。

(二)“營改增”改革的必要性

1.消除重復征稅,減輕稅收負擔。近年來,我國稅收收入占GDP的比重逐年增大,稅收收入增速均超GDP。稅收收入增長過快與經濟發展不協調,企業稅收負擔過重,會打壓企業的生產積極性,不利于經濟的長遠發展(伍云峰,2008)。“營改增”改革推行以后,原征收營業稅的行業由按營業收入全額征收改為僅對本環節增值部分進行納稅,有效克服了營業稅重復征稅的不足。

2.避免稅負轉嫁,構建合理稅制。由原屬于價內稅的營業稅改為價外稅的增值稅,提高稅收的透明度,增強民眾對稅收的敏感性,可以有效防止稅負轉嫁,從而形成兼顧效率與公平的合理稅制。

3.有利于促進專業化分工以及生產經營結構合理化。由于增值稅層層抵扣的特點,解決了重復征稅的問題,能夠較好保持稅收中性,不會因為商品的生產結構方式不同,而影響商品的稅負(楊雋,2013)。因此可以有效地促進專業化分工以及我國相關產業生產經營結構的合理化。

四、當前我國“營改增”改革執行的現狀與存在的問題

(一)“營改增”改革執行的現狀

由于各省市實施“營改增”的時間不一,目前可以了解到各行業實施“營改增”的現狀也不同。本文選擇北京、上海兩市為代表進行分析。

1.北京市

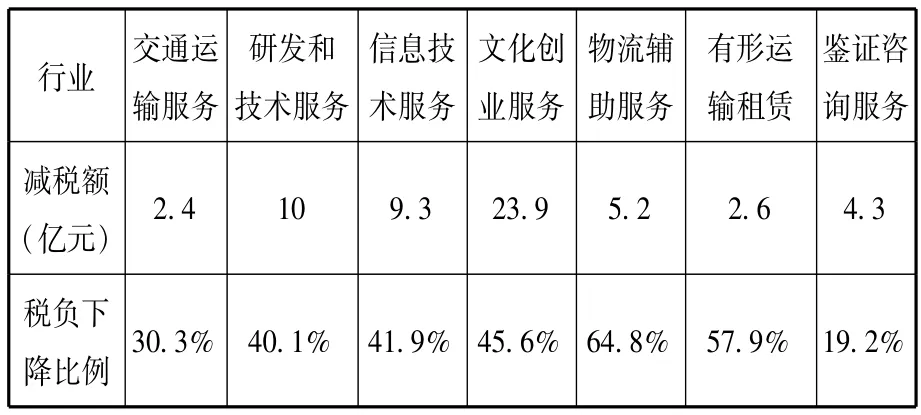

實行“營改增”的企業總體稅負下降。2013年1-5月“營改增”共減稅57.7億元,總體稅負下降40.5%。各行業減稅情況如表1:

表1 各行業減稅情況

如表1所示,除鑒證咨詢服務業外,其他六個行業減負情況都較明顯達到30%以上,最高的為物流輔助業減稅幅度達到64.8%。另外,2012年北京市GDP增長10%,第三產業增長達10.57%,比整個GDP的增長高出0.57個百分點,第三產業貢獻率達到76.8%。說明“營改增”改革的實施,能夠促進服務業發展,加快我國經濟發展方式的轉變。

2.上海

根據上海統計局對上海市“營改增”的實施效果進行的統計,可以概括出以下兩點:

(1)多數企業表示稅負明顯減輕。64.1%的受訪企業表示稅負減輕或基本不變,其中43.2%的企業稅負下降幅度超20%(見表2)。

表2 稅負下降20%以上的受訪企業比重情況

(2)有部分企業反映稅負增加。受訪的企業中有35.9%反映出現稅負增加的情況。58.6%交通運輸業的受訪企業出現稅負增加,另外信息技術服務業、鑒證咨詢服務業、文化創意服務業中有43.4%的受訪企業反映稅負增加。此外,2012年上海GDP增長7.5%,其中第三產業增長達到了10.6%,比整個上海市的GDP增長高出3.1個百分點。服務業占GDP的比重由2011年的57%,增長到2012年的60%,拉動GDP增長6.2%,貢獻率為82.7%。說明“營改增”促進了現代服務業的快速發展,服務業結構和質量得到進一步提升,成為拉動經濟增長的主力軍。

(二)“營改增”改革實施過程中出現的問題

根據北京、上海兩地的上述數據,實行“營改增”企業的總體稅負均出現明顯下降,但是交通運輸業以及鑒證服務業減稅現象不太明顯,甚至有部分企業稅負“不減反增”。針對這兩個行業稅負增加的情況進行分析:

1.抵扣范圍較窄。對于增值稅一般納稅人,其應納稅額等于當期銷項稅額減去當期進項稅額后的余額,進項稅額的多少會最終影響到繳納稅款的多少(黃董良,2002)。在交通運輸業中,占據營運成本大比重的人工費、保險費、路橋費等支出均不在抵扣范圍內。進項稅額抵扣不足,而稅率又提高,導致部分企業稅負增加。

2.中間投入比率較低。企業成本可以分為外購產品與服務的成本以及內部人力成本兩類,能夠進行增值稅進項抵扣的僅僅是外購的產品和服務的成本(即中間投入),內部人力成本則無法進行抵扣(潘文軒,2013)。此時,對于一些以人力成本投入為主而中間投入較少的勞動密集型以及知識密集型行業,其進項抵扣比例相對來說就較小,從而企業稅負增加。交通運輸行業中的裝卸搬運服務屬于高勞動密集型行業,而鑒證咨詢服務業屬于知識密集型行業,均屬于中間投入比率較小的,因此部分企業出現稅負不降反升的情況。

3.企業財務管理不善。在“營改增”改革推行過程中,很多企業可能還沒有形成索取有效進項稅額抵扣憑證的習慣,或是有部分企業對各項地稅的優惠政策掌握不到位,導致一些應該進行抵扣的進項稅額沒有能夠抵扣,這無疑給企業增加了稅收負擔。

同時從稅負轉嫁的角度出發,交通運輸行業以及鑒證服務業減稅現象不明顯,甚至出現“不減反增”的現象,或許也可以解釋為,“營改增”改革的推行有效抑制了稅負轉嫁的發生。同樣的一項業務,由于所繳納稅種的改革,使其更難進行稅負轉嫁,企業必須自行消化其應納稅款,因此企業稅負可能并不能明顯減輕甚至還可能加重。但正是因為抑制了稅負轉嫁,企業都必須承擔起它應該承受的稅收負擔,此時的稅制則顯得更加公平合理,稅負“不減反增”的情況也不全是消極的了。

五、進一步完善“營改增”改革的對策建議

(一)密切關注相關行業的商品或服務價格

防止“營改增”中稅負增加的企業,利用此次機會調高價格,將稅負轉嫁給下游企業或消費者,從而引發相關產品和服務上漲,形成通脹,破壞正常經濟秩序。

(二)及時關注試點行業的稅負變化

由于試點行業中有些行業稅負上升如租賃業、交通業等,稅負增加會擠占企業利潤,削弱競爭力,影響這些行業的健康發展。因此對于稅負激增的企業,可參照對軟件企業征收增值稅的優惠政策規定,對實施“營改增”后稅收負擔超過一定比例的企業實行即征即退等增值稅過渡性政策。這樣可以避免一些稅負重的企業退出該行業向稅負較輕的行業轉移,扭曲產業的正常發展。

(三)進一步擴大“營改增”范圍

避免試點過長時間停滯于部分行業。“營改增”制度局限于部分行業,會影響增值稅抵扣鏈條的完整性,部分企業可能因進項抵扣不充分而使稅負增加,為緩解稅負對其利潤的擠占,企業往往采取提高物價轉嫁稅負,最終加重消費者的負擔。為此,財稅部門應該充分總結經驗的基礎上,將改革范圍逐步擴大到其他行業,最終實現全國范圍內的全行業改革。

[1]姜欣.試論稅負轉嫁的影響因素與社會效應[J].價格理論與實踐,2007(11).

[2]胡耀偉.淺談稅負轉嫁與歸宿問題[J].新財經,2013(4).

[3]丁淑芹,朱京博.關于增值稅擴圍改革的思考[J].商業會計,2009(9).

[4]伍云峰.我國稅收風險研究[D].南昌:江西財經大學,2008.

[5]楊雋.“營改增”對交通運輸業稅負的影響分析[J].會計之友,2013(13).

(責任編輯:劉潤婉)

F830

A

2095-3283(2014)06-0147-03

王麗婭(1963-),女,教授,研究方向:財政投資、公共政策、金融改革等;王璇(1991-),女,碩士研究生,研究方向:地方政府投資與融資。

廣東省社科規劃項目“從增長方式轉變的視角看廣東省財政收支結構存在問題及改革趨勢”(GD11CYJ07)。