企業人本資本財務預警組合模型構建研究

丁勝紅

(南京農業大學金融學院,江蘇南京210095)

引 言

在全球一體化過程中創造出脆弱和緊密關聯的世界經濟環境,其中金融機構不斷整并,釀造出少數巨大、相互依存、疊屋架床的銀行所組成的全球金融生態。以2008年9月14日雷曼兄弟申請破產以及美林證券宣布被美國銀行收購的資產證券化計劃失敗為標志而拉開了致使災難性的“黑天鵝理論”出現的全球金融危機序幕,至今世界各國仍然深陷全球金融危機的泥潭之中。這也揭露了物本經濟導向的工業經濟時代的企業財務預警模式已經遠遠不能適應以人本經濟導向的知識經濟時代的企業財務預警需要。究其原因如下:(1)以“資本雇傭勞動”的方式獲得企業物力資本預期收益率為前提,通過不同財務成本來劃分預先設定企業物本價值的“蛋糕“,形成了企業資本結構與企業價值無關論,盡管后來在放寬苛刻假設前提下在不同方面研究企業資本結構與其價值具有一定相關性的結論,但是這些反映工業經濟時代企業經濟發展規律的結論顯然與知識經濟時代的企業現實不相符,這也造成目前大多數研究只停留在完成財務指標與財務狀況優劣的邏輯驗證,并未從理論上深入剖析企業財務預警指標體系的內在理論邏輯;(2)現代財務的靜態預警模型不能適當預測為迎合市場需求而導致企業特征需求轉變等治理因素變化對財務狀況的影響,加之模型僅用物力資本的財務預警變量難以涵蓋知識經濟時代資本呈泛化趨勢所有與財務相關的信息,其中遺漏某些重要非財務變量,它將導致現代財務預警模型的不完善;(3)由于知識經濟時代多元產權企業資本財務信息報告模式尚未完全建立,這為管理者粉飾有利自身利益的財務信息創造條件,再加之具有滯后性的現代財務信息很難預測具有前瞻性的企業未來財務運營狀況。為了適應于知識經濟時代企業經濟發展需要,在可持續發展理論指導下,以人本資本財務與非財務預警指標體系[1]為基礎,構建把脈企業財務信息需要的人本資本財務預警組合預警模型工具。

1 人本資本財務預警模型構建之分析

目前,國內外研究財務預警模型主要集中對企業財務困境狀況進行預警研究,從早期具有代表性的 Fitzpatrick[2]和 Beaver[3]的單變量模型開始,逐漸演化為預測精確度更高的多變量 Altman[4-5]的Z 值模型,Altman 、Haldeman 和 Narayanan[6]的 ZETA模型,后來在使用多元線性判別模型原理基礎上,開發出 Ohlson[7]的邏輯回歸法、Zmijewski[8]的概率比回歸法、Odom 和 Sharda[9]的神經網絡法、Charitou和 Trigeorgis[10]的 B-S期權定價法等多元變量模型。上述模型均是以經驗為導向的企業財務困境預警模型的實證研究,模型中財務預警指標變量反映的是物本經濟中企業物力資本的償債能力、運營能力、獲利能力、發展能力以及其綜合能力集中表現形式——現金流狀況的一種或若干能力指標的隨機組合。導致實證研究的財務預警指標變量變化不一的原因,除迎合企業特征需求變化外,主要是人們至今還模糊了物力資本結構與借助物力資本運營來實現財務資本價值的財務資本結構之間區別,不僅造成設計預警財務指標變量內涵疊加,而且在對于企業資本結構的存在與否尚處于爭論情況下,即便確定企業資本結構存在,人們所得出普遍結論是與企業經濟發展具有一定相關性,但這種結論很難用它來完全清晰地指導適應于企業經濟發展的財務預警指標的設計。用沒有完全厘清企業經濟發展脈絡的財務指標,甚至結合非財務預警指標變量來構建把脈企業產生財務困境真正病原的預警模型,顯然是一種自身有先天性缺陷的預警,因此我們在基于反映知識經濟時代企業經濟發展的人本資本結構理論來設計預警模型指標變量。

1.1 人本資本財務與非財務預警指標的選擇

企業經濟增長程度取決于企業資本結構優化程度。[11-13]企業人本資本結構是由企業物力資本、人力資本、組織資本以及關系資本有機耦合而成。[14-15]企業價值創造源于企業財務資本與人本資本的耦合,其耦合過程的實質是企業為追求財務資本價值而引擎企業人本資源(物力資源、人力資源、內部制度資源以及外部制度資源)的產權有效配置,在提高企業組合資源稀缺程度而增加企業資源使用價值的同時,也凝聚了企業自身的價值。因此,企業人本資本結構是反映企業財務狀況的預警指標設計的內在邏輯與指南。

1.1.1 財務資本與人本資本的耦合過程

目前人們普遍將財務資本劃分為實物資本與金融(貨幣)資本。其中將實物資本認定為財務資本,實際上是從貨幣角度看待企業非貨幣的“物”,即將“錢”如何轉化為“物”的耦合過程,實物資本在本質仍然是金融(貨幣)資本的擴展版或者是“替身”。作為非財務資本的人本資本中,包含了財務資本的“替身”①,但是,它是從非貨幣的“物”角度來看待企業“錢”,即將“物”如何轉化為“錢”的耦合過程,財務資本與人本資本的耦合過程是相向過程。從事物本原來說,財務資本結構應該是企業最初的金融(貨幣)資本結構,人本資本結構則是企業生產領域與服務領域以及它們內部最基礎分工的表現形式,從價值角度,人本資本結構是決定企業價值創造的產權有效配置格局,而財務資本結構則是決定企業價值實現的產權有效配置形式。它們之間的關系也就是“財權與產權是兩個相近的經濟學范疇,在兩者交叉的領域里,財權構成了產權中最核心的內容”。[16]因此,我們遵循企業人本資本結構來設計反映財務資本價值實現與人本資本價值創造的財務與非財務預警指標體系。1.1.2 人本資本預警指標體系的設計

企業財務資本與人本資本耦合過程是企業價值創造與價值實現的交融過程,作為經濟社會主體的組織,通過自身價值實現形式來展現自身創造價值的意義。因此,在企業預警模型中,人本資本預警指標變量為自變量,而財務資本預警指標變量為因變量。

(1)物力資本。作為財務資本替身的物力資本預警指標,目前人們普遍把它們作為預警模型的財務指標,在這里不妨將它們還原為物力資源本身產權有效配置指標。作為產權有效配置形式的物力資本,其產權功能在物力資本價值創造過程中自覺地得以貫徹實施。因此,產權的激勵、約束、資源配置、協調等功能逐漸演化為企業資產自身的獲利能力、營運能力、成長能力。作為財務資本替身的物力資本,因其產權主體與客體具有可分離性以及物力資產的產權具有基本的可交易性、可分解性、收益性、法律性、獨立性、排他性,也成就了物力資產間接承擔了財務資本的償債能力與現金供給能力,但這畢竟不是物力資本創造價值的使命。因此,在企業生產領域中,我們選擇生產性資產收益率、凈生產性資產收益率以及留存收益生產性資產比反映物力資產獲利能力;生產性固定資產周轉率、生產性總資產周轉率反映物力資產營運能力;總生產性資產增長率反映物力資產的成長能力。[1]

(2)人力資本。以貨幣顯示器照在人力資源上,只有部分人力資產可以成為財務資本的替身。然而人力資產的產權主體與客體不可分離性,以及社會規則約束人們對人的價值認可和尊嚴維護,尤其在追求人權的當今社會,作為產權功能演化的資產能力因產權主體與客體不可分離性而逐漸凝聚于人力資產的產權主體自身。資產自身的營運能力、獲利能力、發展能力在生產領域人力身上綜合為非貨幣性預警指標:生產員工能力結構(職稱或學歷)與規模;貨幣性(財務性)預警指標:生產、研發人員的薪資費用率。[1]

(3)組織資本。作為具有多元產權的內部制度資源,因它始終以服務于企業生產領域為宗旨的產權有效配置,其自身的服務能力、治理能力、成長能力通過非貨幣性預警指標即服務企業內部員工能力結構(職稱或學歷)與規模以及權力結構(股權集中度、國家股比例、高管持股比例、股利政策)和貨幣性預警指標即服務員工(董事、服務企業內部經理、監事以及獨立董事)薪資費用率、企業內部固定資產周轉率來反映。[12]

(4)關系資本。作為具有多元產權的外部制度資源,它不僅承擔服務企業自身生存與發展的使命,而且也承擔履行社會責任的重任。因此反映它的服務能力、治理能力、成長能力的預警指標為:非貨幣性預警指標(市場占有率、員工就業率、環境保護程度)與貨幣性預警指標(服務企業外部員工薪資費用率、企業外部固定資產周轉率、營業外利潤率、稅收增長率)。[1]

(5)財務資本。要使企業財務資本充分發揮其引擎的功能,使企業擺脫財務困境,那么就要求財務資本既要具有償債能力又要具有引擎能力。[17-18]其中現金流量直接與企業資產的獲利能力、成長能力有直接關系。因此,一般在實際財務預測較為準確的財務資本預警指標為運營資本負債(現金凈流量/債務總額)、債務權益市價率(權益市場價值/總債務賬面價值)或作為財務資本替身預警指標為資產負債率、資產報酬率(息稅前利潤/總資產)。

上述是對作為人本資本財務預警模型中的解釋變量預警指標即物力資本、人力資本、組織資本以及關系資本的預警指標與被解釋變量財務資本預警指標進行闡述,下面我們來探索構建人本資本財務預警的理論組合模型。

1.2 人本資本財務預警模型的組合研究

信息立體性決定了選擇單一模型預警會造成部分信息丟失,因此借鑒 1969年 Bates.J.M 和Granger.C.W提出組合預測模型的概念構建預警組合模型。

1.2.1 人本資本財務預警組合模型的理論分析

鑒于對企業生產領域的物力資源與人力資源的產權有效配置的因子分析,具有同質性的各種具體物力資本的分力因子預警指標,容易形成反映合力因子的物力資本線性規模經濟。對于既有同質型的人力資本,又有異質性的人力資本[19]來說,同質性的人力資本易產生線性規模經濟,而異質性的人力資本卻只能產生非線性規模經濟。筆者對中國制造業的上市公司樣本實證分析,得出結論是物力資本預警采用反映線性規模經濟的多元線性模型效果更好,而對人力資本預警來說,同質性的人力資本財務預警采用反映線性規模經濟非線性規模經濟的組合模型效果最佳;[11]對于企業服務領域的內部制度資源、外部制度資源的產權有效配置進行因子分析,其中具有準產權屬性的異質性知識資本、私有產權屬性的異質性人力資本以及同質性的物力資本共同耦合為組織資本以及由具有準產權屬性的異質性知識資本、社會資本與私有產權屬性的異質性人力資本以及同質性的物力資本共同耦合為關系資本。筆者對中國制造業的上市公司樣本實證分析,得出結論是組織資本財務、關系資本財務的預警模型均采用線性規模經濟模型與非線性規模經濟模型的組合模型效果最佳。[1]

因此,由人力資本、組織資本、關系資本以及物力資本構成人本資本預警模型的解釋變量。在企業經濟發展中,企業經濟增長程度取決于企業資本結構優化程度,它們相互作用決定企業整體經濟發展狀況。我們選擇反映企業全要素相互作用的生產函數,并根據人本資本的組合要素修改柯布-道格拉斯模型,使之成為人本資本預警的組合一般模型。

1.2.2 人本資本的一般數理經濟模型

基于對物力資本、人力資本、組織資本以及關系資本的組合模型理論分析,我們不妨根據柯布-道格拉斯生產函數模型的原理來定義它們的一般數理經濟模型:

式中:y1代表物力資本因子變量,x11,x21,…,xn1表示物力資本因子變量的各個自變量。由于物力資本具有同質性,在正常財務狀況下,容易產生α11+α21+…+αn1=1,但在財務困境情況下,卻容易產生 α11+α21+… +αn1<1。y2、y3、y4分別代表人力資本、組織資本以及關系資本的因子變量。當然 x12,x22…xn2、x13、x23…xn3分別代表人力資本、組織資本以及關系資本的因子變量的各個自變量。因它們具有同質性和異質性,在財務正常情況下,容易產生 α1i+α2i+…αni>1(i=1,2,3,4),但在財務困境情況下,卻容易產生α1i+α2i+…+αni≤1(i=1,2,3,4)。Ai(i=1,2,3,4)分別代表物力資本、人力資本、組織資本以及關系資本的要素生產率水平。當然在不同因子變量中的解釋變量個數n未必相同,它由反映因子變量全部經濟內涵需要所決定。因此,由物力資本、人力資本、組織資本以及關系資本的因子變量修定構成人本資本數理經濟模型為:Y=Byα1yβ2yγ3yλ4,其中B代表企業全財務要素生產率水平,α、β、γ、λ分別表示物力資本、人力資本、組織資本以及關系資本對企業價值貢獻,從貨幣視角來看,它們也決定企業財務運營狀況;Y既代表企業總價值——人本資本價值,又代表企業財務實力。

1.2.3 基于GA的人本資本財務預警組合模型構建研究

基于人本資本的一般數理經濟模型,我們最簡易地不妨設置人本資本財務預警組合模型形式為Z=az1+bz2,α、b 為組合模型中單一模型 z1、z2的系數,其中要求單一模型z1、z2具有同質性并且符合企業財務預警的要求。

(1)z1、z2單一模型的選取

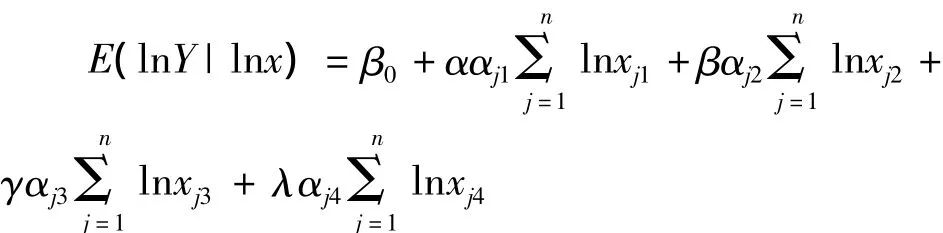

在國內外對企業財務預警模型中,由于要求財務預警與假設基本相同以及不同模型思路一致,選擇Logistic回歸模型和Probit回歸模型適合建立組合財務危機預警模型。不妨設定z1為人本資本財務預警的Logistic回歸模型;z2為人本資本財務預警的Probit回歸模型。我們對人本資本數理經濟模型Y=Byα1yβ2yγ3yλ4兩邊取自然對數,得到ln Y=ln B+αln y1+βln y2+γln y3+λln y4,將物力資本、人力資本、組織資本以及關系資本的一般數理經濟模型代入取自然對數的人本資本數理經濟模型可得:

其中β0=lnβ+αln A1+βln A2+γln A3+λln A4,為模型中常數項。

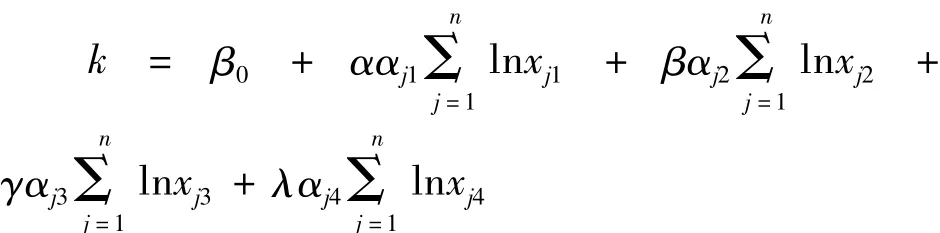

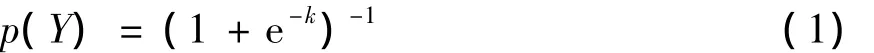

但當因變量為二分稱名變量時,E(ln Y|ln x)的期望值為[0,1]。人本資本財務預警的 Logistic回歸模型為f(k)=(1+e-k),其中:

為了方便寫成:

根據公式(1)成功的概率p(Y),則一個二分稱名變量失敗的條件概率為:

1 - p(Y)=e-k

為對勝算值odd=p(Y)/(1-P(Y))取自然對數,將人本資本財務預警的Logistic回歸模型轉換具有線形特征模式:

可解得:

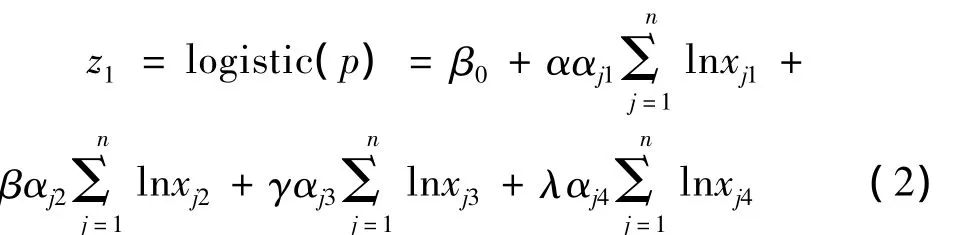

模型中的參數采用極大似然估計進行求解,Probit回歸模型和Logistic回歸模型采用該方法將獲得判別正確率較高于其他判別分析法,它可以通過因變量和一組自變量來表征某一事件發生概率,即

其中,N-1(ln x)表示正態分布函數的反函數,可解得

模型中的參數同樣采用極大似然估計進行求解。z1、z2除轉換的累積概率函數不同外,其他單一模型基本相同,它們可以解決非正態解釋變量財務比率的分布問題,模型的概率值在0~1之間。

(2)最優組合系數a、b的求解

我們在選取具有廣泛適用性以及穩定性的z1、z2單一模型之后,要想建立預警性能更優的組合模型,關鍵在于求解使組合模型誤判率最低的線性組合模型最優組合系數。為此我們借鑒生物界優勝劣汰的自然選擇和自然遺傳機制的隨機搜索算法,即遺傳算法(Genetic Algorithms,簡稱GA)。根據GA運算的一般步驟:首先在利用GA對系數進行求解的過程中,采用Matlab 7.0中的GA工具箱默認數據編碼法來對GA進行編碼和解碼的操作。根據本文中研究問題的自身特點,基于GA的需要,將初始種群的取值范圍設定為[0,1]。由于只有兩個GA搜索系數解,將初始種群大小確定為20,GA進化代數設置為100。其次,GA中唯一能夠和實際問題聯系起來的適應度函數的正確設定。為了求解組合系數,獲得更精度預測的組合模型,

選擇GA,采用適應度比例方法的輪盤賭選擇策略②,并且采用單點交叉和變異,pc交叉概率為0.25~1.00。考慮到本文研究需要,選用比較常見交叉概率為0.8。基于Matlab的GA工具箱中默認變異算子,在GA求解系數中選擇兩過程的均勻變異:首先根據變異概率pm選擇變量中一部分進行變異,然后在項目范圍中均勻選擇一組隨機數替換每個選中的項目。為了防止群體中重要的、單一的基因可能被丟失,本文的變異概率Pm為0.001。

因此,基于上述GA的求解最優組合系數的設定,基本完成了對于基于GA的人本資本財務預警組合模型的構建過程,利用Matlab 7.0中自帶的GA工具箱進行具體的求解過程。同時也考量到Matlab自帶的GA工具箱默認函數最小值,因此將GA的適應度函數設置成如下的形式:

其中,n表示建模樣本的個數,m表示組合模型中誤判樣本的個數。本文基于組合模型誤判率最小準則,利用GA的適應度函數求解組合模型最優系數。第三,利用算子計算出適應度比例。設種群規模大小為N=20,個體i的適應度值為fi,則這個個體被選擇的概率為:

2 人本資本財務預警的組合模型實證研究

根據基于GA的人本資本財務預警組合模型的理論構建一般過程,首先對人本資本財務預警組合模型應用效果進行驗證,其次應用人本資本財務預警組合模型。

2.1 研究樣本期間的確定及研究樣本的選取

將上市公司被ST作為其陷入財務危機的標志。如果采用財務危機形成過程中的財務信息來預測財務危機,那么就會高估模型的預測能力。[20]我們選擇滬、深兩市A股中國制造業上市公司(t-3)年的年度財務數據來預測其第t年是否會發生財務危機,即根據2008年來預測2011年,共94家。剔除被特別處理不是由于企業的正常生產經營造成財務狀況發生問題、存在嚴重的包裝上市嫌疑,財務數據質量可疑以及當注冊會計師對財務報告出具無法表示意見或否定意見的審計結論的非財務原因導致被ST的公司、樣本數據缺失的ST公司,共16家。財務危機樣本作為被解釋變量設置為1。按照相同行業、相同時間、相近資產價值(相差10%以內)的原則以1∶1配對財務正常組的樣本。財務正常樣本作為被解釋變量設置為0。為了驗證人本資本財務預警組合模型的應用效果,將上述78個上市公司的樣本劃分為建模樣本與檢驗樣本。其中建模樣本40個,從上述的78個樣本中按配對隨機選取,則另外38個就作為檢驗樣本。本文的所有數據和資料來源于CCER中國經濟金融數據庫。

2.2 預處理預警指標和樣本數據

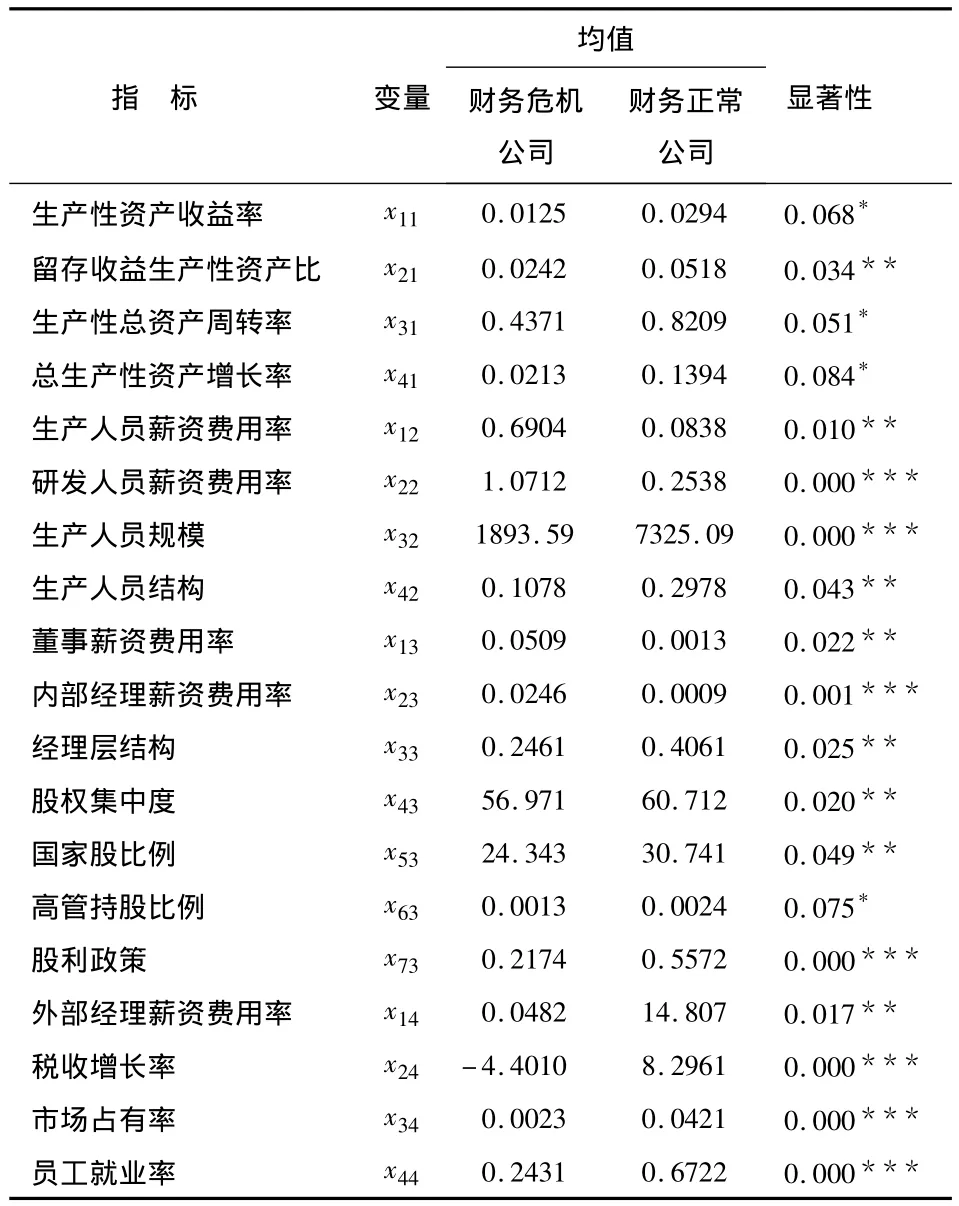

根據設計的人本資本預警指標體系作為初選的系列預警指標。為了能夠顯著識別上市公司財務狀況可能出現危機以及避免因過多預警指標變量而產生共線性進而影響模型預警功能,先采用統計分析法中的顯著性檢驗方法(T檢驗)對預警指標進行篩選,以選擇出能夠顯著區別財務危機公司樣本與財務正常公司樣本的預警指標。我們利用搜集到的建模樣本前3年的34個指標數據,利用SPSS統計軟件對人本資本財務預警指標進行顯著性檢驗,得出如表1所示的且通過顯著性檢驗的19個數據指標,由于篇幅限制,沒有列出非顯著性檢驗的檢驗結果。

表1 通過顯著性檢驗的預警指標結果匯總

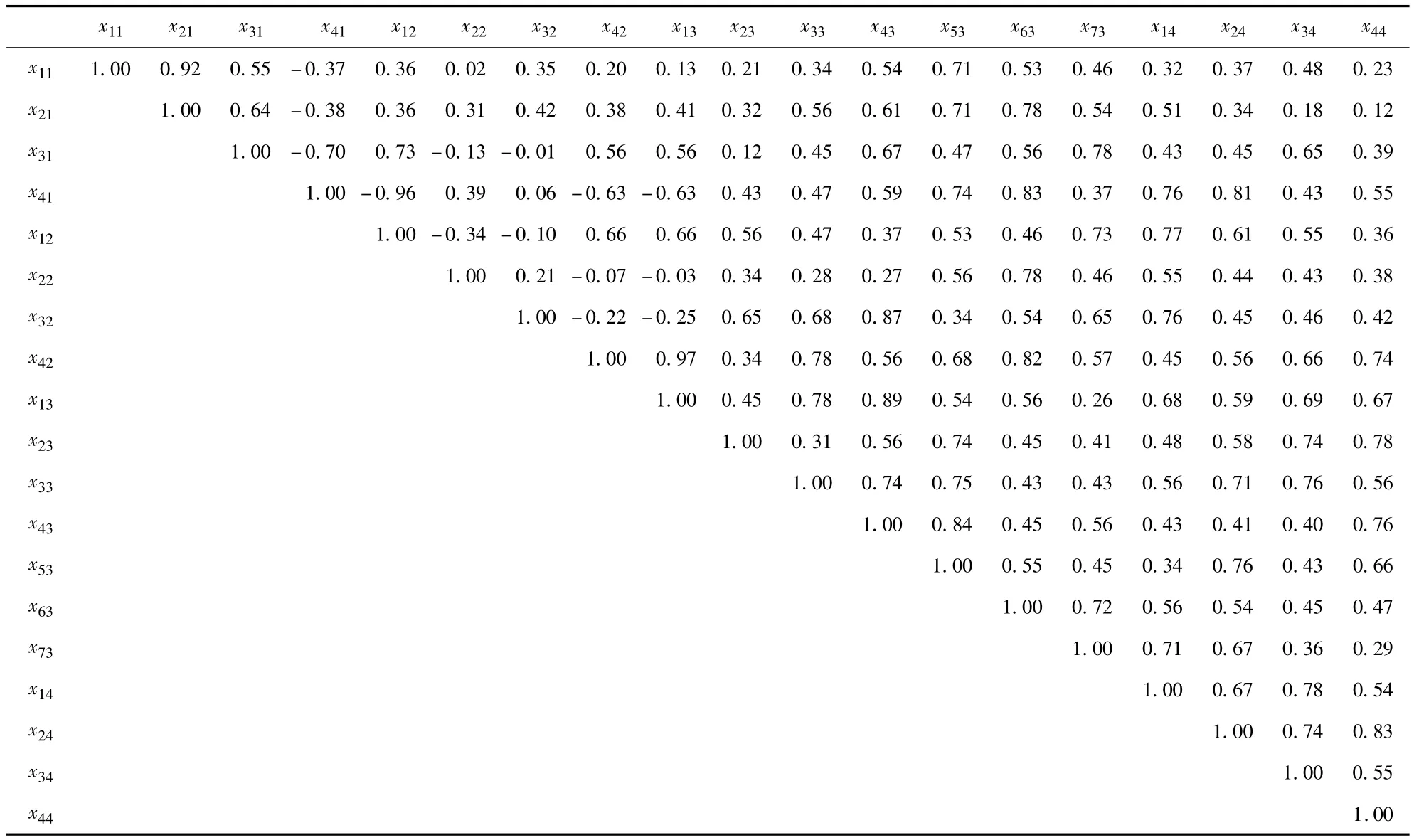

從表1中顯著性檢驗結果可以看出,通過顯著性檢驗的指標涵蓋了人本資本所有結構要素。為了避免“共線性”現象,利用SPSS統計軟件來進行19個預警指標間的相關性檢驗。其結果如表2所示。

表2 預警指標相關性檢驗結果

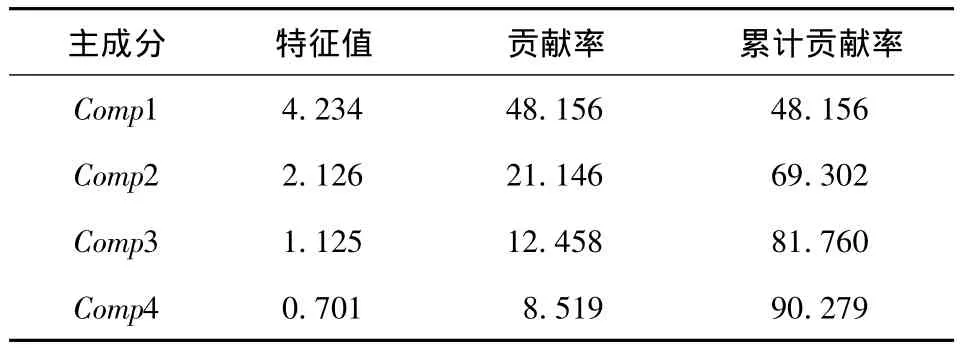

由表2中的相關性檢驗結果得出19個選定的預警指標之間確實存在顯著相關性,所以根據一般研究中認為主成分可以解釋原始變量85%以上的信息就可以被接受的原則,采用主成分分析法來消除預警指標之間的相關性影響。利用SPSS軟件進行KMO檢驗得出:KMO的檢驗結果為0.67>0.6。因此在本文的研究中可以通過主成分分析來消除變量間的相關性。4個主成分分析結果如表3所示。

表3 符合能夠解釋原始變量85%以上的主成分分析特征值與貢獻率

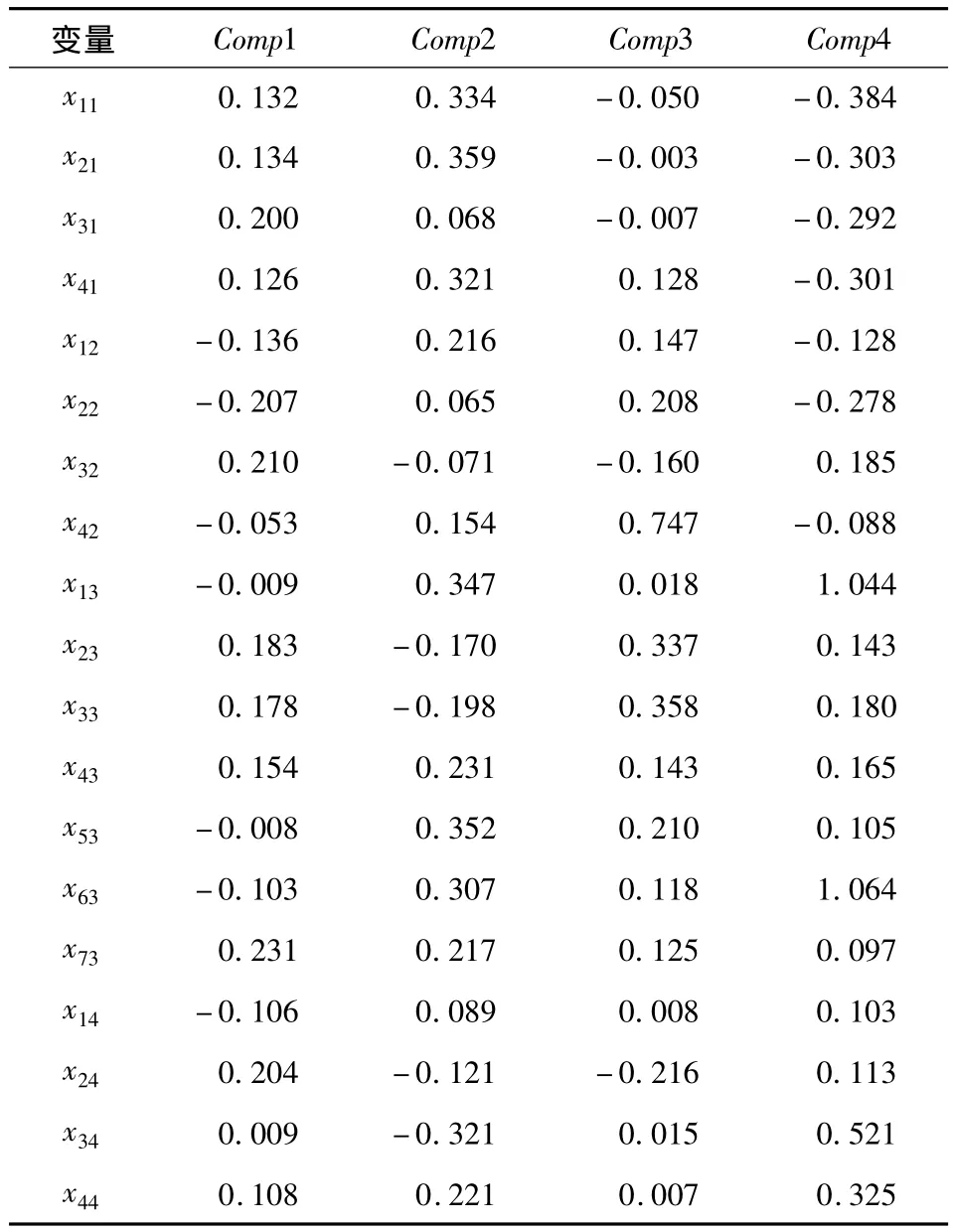

本文最終選取了4個主成分用于單一預警模型的建立。其中表4給出了4個標準化主成分系數。

表4 標準化主成分系數

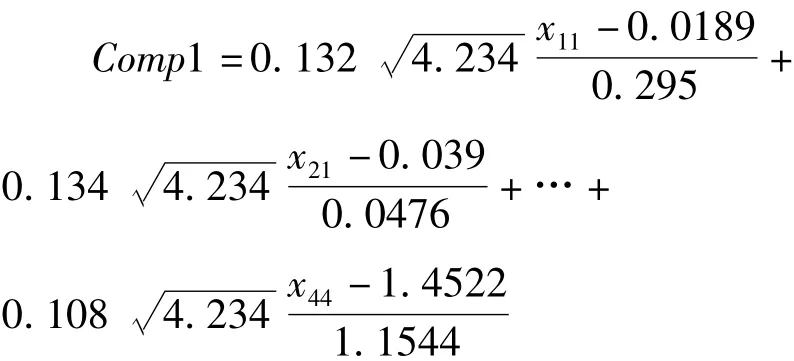

利用SPSS統計軟件默認方式對數據先標準化后進行主成分分析,得出如表4所示的標準化的主成分與標準化的原始變量間的系數關系。譬如,第一個主成分與原始變量間的關系如下:

其他三個主成分與原始變量之間的關系分析以此類推之,這為后面的模型構建作鋪墊。

2.3 求證人本資本財務預警的組合模型

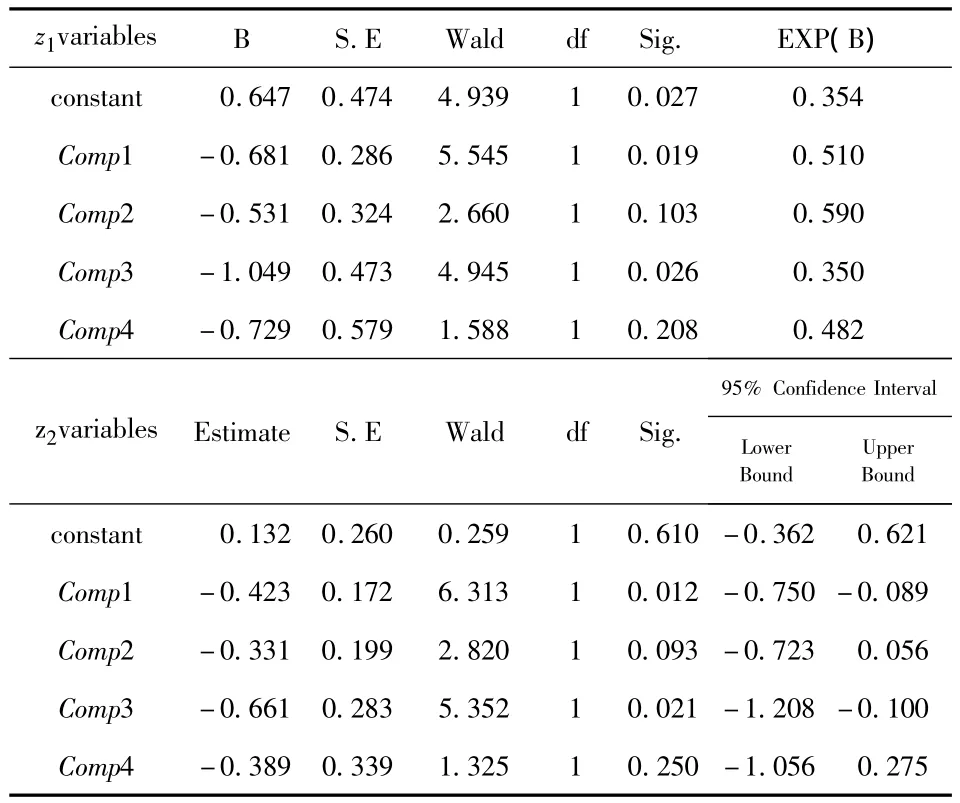

通過對預警指標和樣本數據的預處理,根據建模樣本的4個主成分變量,利用SPSS統計軟件構建建模樣本的z1回歸模型和通過Link函數選用Probit函數構建建模樣本的z2回歸模型,其回歸結果如表5所示。

表5 模型的回歸結果

根據表5,我們寫出 z1=0.647 -0.681Comp1 -0.531Comp2 - 1.049Comp3 - 0.729Comp4 和 z2=-1(0.131 - 0.423Comp1 - 0.331Comp2 - 0.661

Comp3-0.389Comp4)。根據前面給出的主成分和原始變量間的關系,我們可以寫出由原始預警變量表示z1、z2的回歸模型。其中,-1(x)表示標準正態分布下,x的累積概率。

利用樣本數據,使用Matlab軟件中的GA工具箱來建立基于GA的人本資本財務預警的組合模型。首先利用z1、z2預警模型和建模的樣本數據,求得每個建模的樣本且分別利用z1、z2回歸模型算出不同預測概率值。利用這些預測概率值和設置模型因變量值構建一個40行3列的矩陣。由每一行分別是該樣本的z1、z2回歸預測值和設定樣本因變量值構成40×40的矩陣,將這一矩陣輸入到Matlab中;然后在Matlab軟件之中輸入 gatool命令,則彈出GA工具箱對話框。在對話框中,先在Fitness function欄中輸入設置的fitness適應度函數。為了滿足適應度函數的要求,在Matlab中的m文件中編制函數fitness的程序。在程序編制完成之后,在 Fitness function欄中輸入@fitness,并在number of variables欄中輸入2(因為我們要求的是系數a、b兩個變量)。接下來,還要在對話框中各項設置按照前文構建模型中的相關要求。③然后使用start命令運行GA求解a、b的值。經過100次迭代后,求出了a、b的系數分別為:a=0.3503;b=0.45251。人本資本財務預警的組合模型為Y=0.35038y1+0.45251y2。此時,相對 z1、z2的回歸模型來說,基于GA的人本資本財務預警的組合模型的誤判率降低為20%,因此人本資本財務預警的組合模型的預測精度高于z1、z2模型。

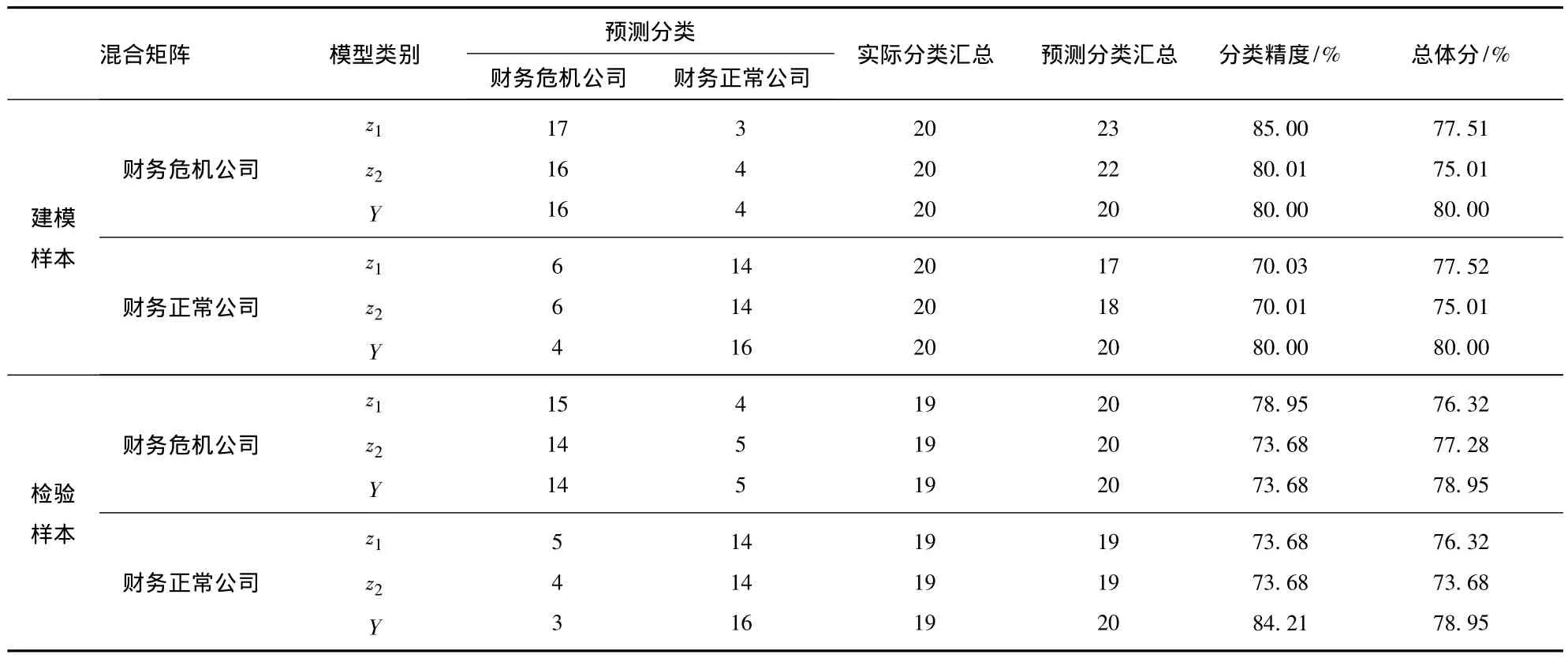

按照1∶1比例來隨機選擇財務危機公司與財務正常公司的樣本,因此z1、z2以及Y模型均以0.5作為兩類公司的分割點,也就是按照模型預測概率大于0.5,則將公司判為財務危機公司,模型預測概率小于0.5,則公司就會被判為財務正常公司。通過z1、z2以及Y模型對建模樣本和檢驗樣本進行計算,它們分類結果如表6所示。

從表6可以看出,在財務危機公司與財務正常公司中,無論是建模樣本,還是檢驗樣本,均表現Y模型的預測精度>z1模型的預測精度>z2模型的預測精度。

3 主要結論

根據企業人本資本結構優化程度將決定企業經濟發展程度,[11]設計人本資本財務預警指標體系。同時結合企業人本資源有效配置決定企業價值創造以及通過財務資本引擎來實現企業價值的邏輯關系,在柯布-道格拉斯生產函數基礎上修改成構建人本資本財務預警組合模型的基礎模型。利用Matlab軟件中的GA工具箱來建立基于GA的人本資本財務預警的組合模型。利用CCER中國經濟金融數據庫中中國制造業上市公司數據實證檢驗了預測精度最高的人本資本財務預警的組合模型。該組合模型是在持“嵌入式”企業財務立場,反映了知識經濟時代經濟社會性企業契約本質的財務預警工具模式,對于承襲古典經濟學的現代企業財務預警研究,將作為外生變量的企業制度與技術(物力技術與人力技術)納入同一財務預警的組合模型中,具有理論與現實創新意義。

表6 z1、z2以及Y模型分類結果

注 釋:

① 替身是指企業全部物力資本和部分的人力資本、組織資本以及關系資本。

② 輪盤賭選擇策略是指先按個體的選擇概率產生一個輪盤,輪盤每個區的角度與個體的選擇概率成比例,然后產生一個隨機數,它落入轉盤的哪個區域就選擇相應的個體交叉。

③ 相關設置:在population size項中選擇20;在initial range項中選擇[0;1];在 scaling function項中選擇 proportional;在 selection function項中選擇Roulette;在Crossover fraction項中選擇0.8;在 mutation function 項中選擇 Uniform,Rate選擇0.001;在Crossover function項中選擇Single point;在 Stall generations項中選擇100;其他項選擇系統默認設置。

[1] 丁勝紅.企業人本資本結構的存在價值研究[J].湖南財政經濟學院學報,2013(1):86-92.

[2] Fitzpatrick P J.A Comparison of Ratios of Successful Industrial Enterprise with Those of Failed Firms[J] .Certified Accountant,1932(2):727-731.

[3] Beaver W H.Financial Ratios as Predictors of Failure[J].Journal of Accounting Research,1966(4):71 -102.

[4] Altman E L.Financial Ratios,Discriminant Analysis and the Prediction of Corporate Bankruptcy[J].Journal of Finance,1968(9):589- 609.

[5] Altman E,Hartzell J,Peck M.Emerging Markets Corporate Bonds:A Scoring System[M].New York:Salomon Brothers Inc,1995.

[6] Altman E L ,Haldeman R,Narayanan P.ZETA Analysis:A New Model to Identify Bankruptcy Risk of Corporations[J].Journal of Banking and Finance,1977(1):29 -54.

[7] Ohlson J S.Financial Ratios and the Probabilistic Prediction of Bankruptcy[J].Journal of Accounting Research,1980(19):109-131.

[8] Zmjewski M E.Methodological Issues Related to the Estimation of Financial Distress Prediction Models[J].Journal of Accounting Research,1984(22):59 -82.

[9] Odom M D,Sharda R.A Neural Network Model for Bankruptcy Prediction [J].Proceedings of IEEE International Conference on Neural Networks,1990(2):163 -168.

[10] Charitou A,Trigeorgis L.Option-Based Bankruptcy Prediction[R].Cyprus:University of Cyprus Working Paper,2000.

[11]丁勝紅,吳應宇,周紅霞.企業人本資本結構形成的實證分析[J].山西財經大學學報,2011(12):88 -99.

[12]伍中信,周紅霞.企業人本資本形成的機理研究[J].經濟問題,2012(1):3-5.

[13]吳應宇,丁勝紅.企業人本資本形成研究[J].東南大學學報,2012(5):43-50.

[14]丁勝紅,盛明泉.基于產權行為研究的人本資本會計模式構造[J].會計研究,2008(4):14 -16.

[15]丁勝紅,周紅霞.人本資本形成與內生經濟增長[J].經濟問題,2011(8):20-24.

[16]伍中信.現代財務經濟導論[M].上海:立信會計出版社,1999.

[17]Deakin E B.A Discriminant Analysis of Predictors of Business Failure[J].Journal of Accounting Research,1972(10):167 -179.

[18]Blum M.Failure Company Discriminant Analysis[J].Journal of Accounting Research,1974(12):1 -25.

[19]丁棟虹.論企業性質的異質型人力資本模式[J].財經研究,2001(5):2-5.

[20] Ohlson J A.Earnings,Book Values,and Dividends in Equity Valuation[J].Contemporary Accounting Research,1995,11(2):661-687.

[21]Lee B L,Rao D SP,Shepherd W.Comparisons of Real Output and Productivity of Chinese and Indian Manufacturing,1980-2002[J].Journal of Development Economics,2007,84(1):313-319.

[22]Wu H X.China’s Comparative Labour Productivity Performance in Manufacturing,1952-1997:Catching up or Falling Behind?[J].China Economic Review,2001(12):1-32.

[23]盛斌.中國對外貿易政策的政治經濟分析[M].上海:上海人民出版社,2002.