資產證券化概述與阿里巴巴余額寶

梁菁玉 方安琪 王威

摘 要:本文通過對資產證券化與阿里巴巴余額寶的對比,對資產證券化和余額寶的基礎理論,運作過程,意義進行了闡述,并根據當今金融市場的發展狀況大膽的預測了余額寶的未來發展前景。

關鍵詞:資產證券化,余額寶,運作過程,發展前景

[中圖分類號]F832

1、資產證券化和余額寶的基本概念

1.1資產證券化的基本概念

資產證券化(asset securitization)的概念和實踐興起于20世紀70年代初期的美國,當時住房抵押貸款(residential mortgage)被打包起來用于發行住房抵押貸款支持證券(pooled for the issuance of residential mortgage-backed securities)。在短短的30多年中,資產證券化市場已經發展成為美國資本市場(capital market)一個主要的構成部分。在資產證券化市場發展的初期,證券化產品的基礎資產(underlying asset)只要住房抵押貸款的一種。而現在,幾乎任何金融資產(financial asset)——只要具有可預測和可回收的未來現金流(predictable and receivable future cash flow),都可被用于做資產證券化的基礎資產。

資產證券化是在資本市場進行直接融資的一種方式。與發行其他金融產品(例如債券及股票)類似,資產證券化發行人在資本市場交易中通過向投資者發行資產支持證券進行融資。不同之處在于,資產證券化產品的還款來源是一系列未來可回收的現金流,產生這些現金流的資產可以作為基礎抵押資產對資產證券化產品起到支持作用。因此,資產證券化的實質是,出售未來可回收的現金流從而獲得融資。

1.2阿里巴巴余額寶的基本概念

2013年6月13日,,阿里巴巴集團支付寶悄然上線“余額寶”類存款業務。然而,余額寶是什么?怎樣運作的?有什么樣的意義呢?

余額寶是由第三方支付平臺支付寶打造的一項余額增值服務。通過余額寶,用戶不僅能夠得到較高的收益,還能隨時消費支付和轉出,用戶在支付寶網站內就可以直接購買基金等理財產品,獲得相對較高的收益,同時余額寶內的資金還能隨時用于網上購物、支付寶轉賬等支付功能。轉入余額寶的資金在第二個工作日由基金公司進行份額確認,對已確認的份額會開始計算收益。余額寶的優勢在于轉入余額寶的資金不僅可以獲得較高的收益,還能隨時消費支付,靈活便捷。

2、資產證券化和余額寶的運作流程及其比較

2.1資產證券化的運作流程

2.1.1參與主體

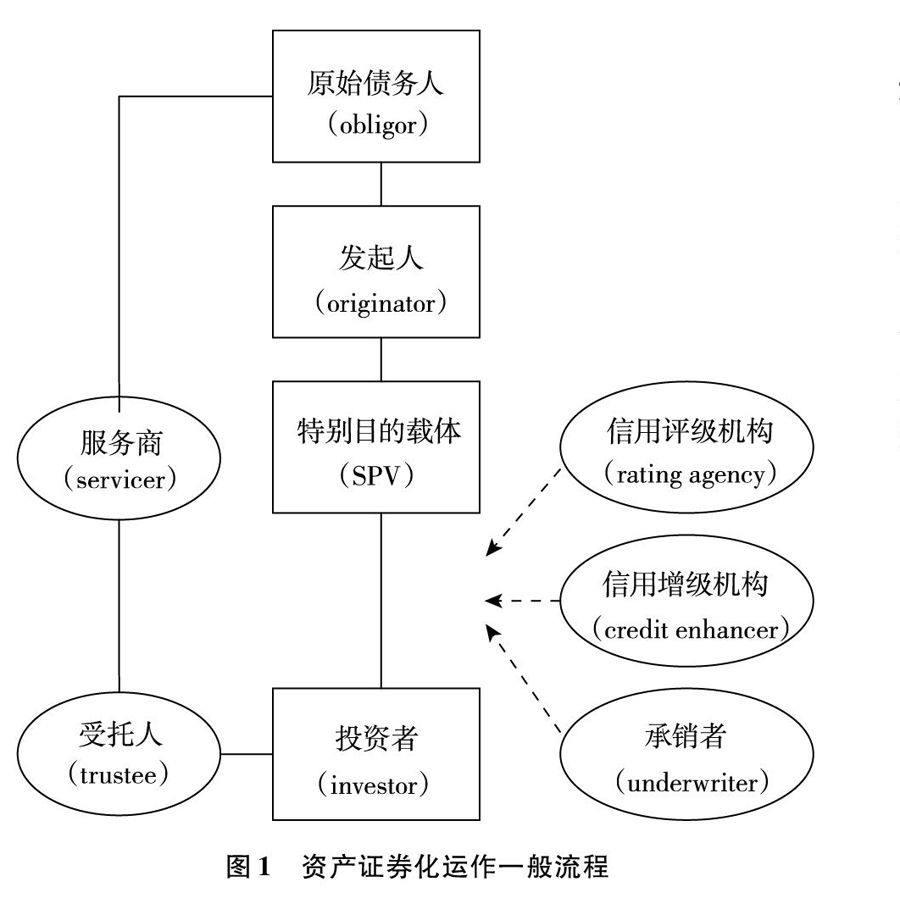

一般而言,資產證券化的參與主體主要包括:發起人、特別目的的載體、信用增級機構、信用評級機構、承銷商、服務商和受托人。

⑴發起人。資產證券化的發起人(originator)是資產證券化的起點,是基礎資產的原始權益人,也是基礎資產的賣方(seller)。發起人的作用首先是發起貸款等基礎資產,這是資產證券化的基礎和來源,其次在于組建資產池(asset pool),將其轉移給SPV并實現破產隔離。

⑵特別目的的載體。特別目的載體(special purpose vehicle ,SPV)是以資產證券化為目的而特別組建的獨立法律主體,其資產是發起人轉移的基礎資產,負債則是發行的資產支持證券。SPV介于發起人和投資者之間,是資產支持證券的真正發行人。

⑶信用增級機構。信用增級機構(credit enhancer)對SPV發行的證券提供額外信用支持,即信用增級。信用增級機構由發起人或獨立的第三方來擔任。

⑷信用評級機構。信用評級機構對SPV發行的證券進行信用評級。除了初始評級以外,信用評級機構在該證券的證券存續期內往往還需要對其業績情況進行“追蹤”監督,即使發現新的風險因素,并做出升級、維持或降級的決定,以維護投資者的利益。

⑸承銷商。承銷商(underwriter)為證券的發行進行促銷,以幫助證券成功發行。此外,在證券設計階段,作為承銷商的投資銀行還扮演著財務顧問的角色,運用其經驗和技能形成一個既能在最大程度上保護發起人的利益又能為投資者接受的資產證券化方案。

⑹服務商。服務商(servicer)對資產項目及其所產生的現金流進行監理和保管:負責收取這些資產到期本金和利息,將其交付給受托人;對過期欠賬服務商進行催收,確保資金及時、足額到位;定期向受托管理人和投資者提供有關特定資產組合的財務報告。服務商通常由發起人擔任,根據上述服務收費。

⑺受托人。受托人(trustee)托管基礎資產以及與之相關的一切權利,代表投資者行使如下職能:把服務商存入SPV賬戶中的現金流轉付給投資者;對沒有立即轉付的款項進行再投資;監督證券化中交易各方的行為,定期審查有關資產組合情況的信息,確認服務商提供的各種報告的真實性,并向投資者披露;公布違約事宜,并采取保護投資者利益的法律行為;當服務商不能履行其職責時,替代服務商擔當其職責。

2.1.2資產證券化運作一般流程

具體完成一次證券化交易,步驟一般如下:

⑴確定基礎資產并組建資產池。資產證券化的發起人在分析自身融資需求的基礎上,通過發起程序確定用來進行證券化的資產。

⑵設立特別目的載體。特別目的載體(SPV)是專門為資產證券化而設立的一個特別法律實體,它是結構性重組的核心實體。

⑶資產轉移。將基礎資產從發起人的地方轉移給SPV,這個轉移必須是真實出售,其目的是實現基礎資產與發起人之間的破產隔離。

⑷信用增級。為吸引投資者并降低融資成本,必須對作為資產證券化最終產品的資產支持證券進行信用增級,以提高所發行證券的信用級別。

⑸信用評級。信用評級機構通過審查各種各樣合同和文件的合法性及有效性,給出評級結果。信用等級越高,表明證券的信用風險越低,從而發行證券的成本越低。

⑹發售證券。信用評級完成并公布結果后,SPV將經過信用評級的資產支持證券交給證券承銷商去承銷,可以采取公開公開發售或私募的方式。

⑺支付對價。SPV從證券承銷商那里獲得發行現金收入,然后按事先約定的價格向發起人支付購買基礎資產的價款,此時要優先向其聘請的各專業機構支付相關費用。

⑻管理資產池。SPV要聘請專門的服務商來對資產池進行管理。

⑼清償證券。按照證券發行時說明書的約定,在證券償付日,SPV將委托受托人按時、足額地向投資者償付本息。

2.2阿里巴巴余額寶的運作流程

阿里巴巴余額寶作為2013年最熱門的理財項目,它的運作與資產證券化有異曲同工之妙,具體如下:

2.2.1阿里金融收集閑散資金。這一步相當于資產證券化的第一步:組建資產池。阿里巴巴支付寶已受到廣泛青睞,在支付寶頁面可以很好的開通、轉賬。人們將錢存入支付寶賬戶,但是支付寶賬戶的錢利息很低。因為支付寶不是銀行,金融監管政策不允許支付寶給賬戶的錢發利息。于是,阿里金融推出了基于支付寶賬戶的“余額寶功能。”人們將錢從支付寶賬戶轉到“余額寶”,組建資產池。

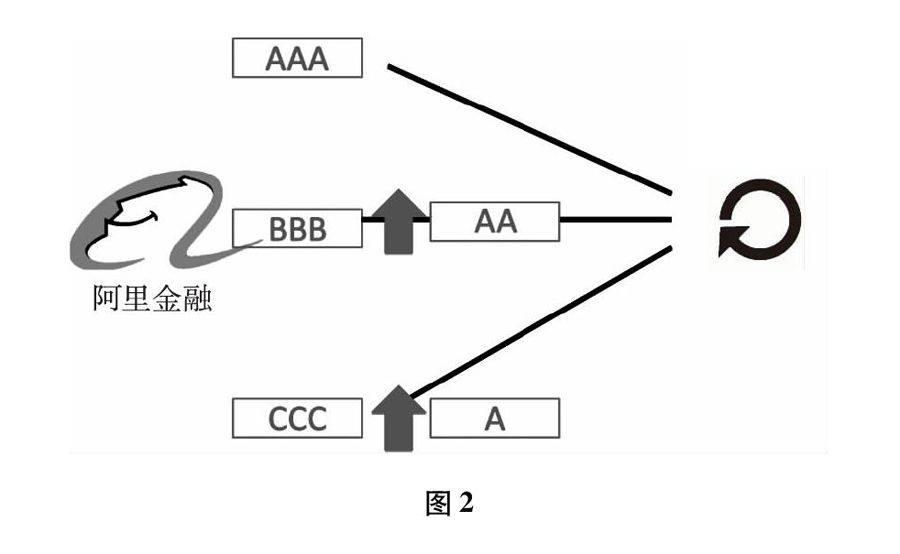

2.2.2天弘基金公司。天弘基金對余額寶里的錢進行管理、運用,相當于特定目的的載體。

2.2.3資產轉移。一旦人們把錢從支付寶賬戶轉到“余額寶”,支付寶公司就自動幫你把錢買成名為“天弘增利寶貨幣”的貨幣基金。實現了將余額寶的錢轉移到天弘基金公司的過程。

2.2.4信用評級、增級。天弘基金公司收到余額寶的資產后,將資產根據流動性,安全性等要求劃分為不同等級,進行不同的投資。

2.2.5支付本息。通過這個過程“余額寶”里的錢就可以得到貨幣基金的收益,最終支付給投資者。同時支付寶還允許直接用“余額寶”的錢進行消費。

3、資產證券化與余額寶的意義。

通過對證券證券化和余額寶的對比,總結出以下幾點共同意義:

3.1從發起人(阿里巴巴)的角度:1.增強了資產的流動性,提高了資本的使用效率。2.實現了低成本融資。

3.2從投資者的角度:1.降低了投資要求,擴大了投資規模。2.有效利用了閑散資金。

3.3從證券市場和整個經濟體的角度:3.3.1提供了新的投融資途徑。3.3.2提供了資產配置的有效性。3.3.3引領了金融產品的創新潮流。

4、展望未來阿里巴巴余額寶的發展。

一直以來,貨幣基金以收益穩定、靈活性接近活期儲蓄的獨特優勢而備受投資者重視。與傳統貨幣基金相比,“余額寶”將基金公司的基金直銷系統前置到支付寶網站里,一元起買,購買方便,簡單。

與活期存款相比,活期存款利息只有0.35%,取出來的現金沒有多少利息。現在,普通消費者將錢放入“余額寶”,可以分得基金帶來的收益。相比來說,一般“余額寶”獲得收益更多。

從市場情況分析來看,這項創新激發了理財意識,使得大家有了投資理財的概念。“余額寶”是互聯網金融的一小步,是整個基金行業的一大步。

盡管,“余額寶”有很多大家青睞的優點,但是低風險不是無風險,信息披露、權責界定等工作都還需要進一步完善。雖然具有先天優勢,但要理想運營,還需要阿里巴巴能盡職監督,保護投資者的利益。

在各方盡職努力完善這項業務,使其更成熟,更傾向于投資者利益時,互聯網金融效率將會更高。這種理財新興模式也將會成為未來金融業發展的方向。

參考文獻:

[1]黃嵩,魏恩遒,劉勇.資產證券化理論與案例[M].北京:中國發展出版社,2007:7-16.

[2]扈企平.資產證券化理論與實務[M].李健,譯.北京:中國人民大學出版社,2007:2-3.

[3]馬亞.商業銀行經營管理學[M]. 2版.大連:東北財經大學出版,2013:101-103.