政府控制、股權(quán)集中度與公司投資價(jià)值關(guān)系研究

■曹坤婧(西南財(cái)經(jīng)大學(xué)金融學(xué)院 成都 611130)

研究背景

當(dāng)前經(jīng)濟(jì)領(lǐng)域“國(guó)進(jìn)民退”現(xiàn)象使得學(xué)界和坊間不得不對(duì)進(jìn)一步改革的方向和深度產(chǎn)生理性質(zhì)疑。以央企為代表的政府控制的國(guó)有企業(yè)名義控制人國(guó)資委所內(nèi)含的非人格化股東使得全民所有者無(wú)法有效行使股東權(quán)利,最終產(chǎn)生實(shí)際內(nèi)部人控制的常規(guī)化制度。雖然這一現(xiàn)象在20世紀(jì)90年代左右已在學(xué)界基本達(dá)到共識(shí),同時(shí)也為之后的以央企為代表的國(guó)有企業(yè)改革奠定理論基礎(chǔ),但是政府控制虛擬化引致的內(nèi)部人控制極大制約國(guó)有企業(yè)改革進(jìn)程。商業(yè)化運(yùn)行公司治理模式與政府控制之間也存在著政府與市場(chǎng)在經(jīng)濟(jì)體系中角色定位的基本矛盾,而政府通過(guò)行政定位或安排政治關(guān)聯(lián)自然人實(shí)現(xiàn)其控制企業(yè)意圖勢(shì)必會(huì)對(duì)公司市場(chǎng)化運(yùn)營(yíng)造成實(shí)質(zhì)干預(yù),而這種干預(yù)在國(guó)有企業(yè)運(yùn)行中更為突出(Fan et al.,2011)。雖然我國(guó)的國(guó)有企業(yè)改革內(nèi)生于整體經(jīng)濟(jì)體制改革進(jìn)程中(羅仲偉,2009),但在我國(guó)當(dāng)前“大政府,小市場(chǎng)”的經(jīng)濟(jì)發(fā)展格局下(孫巖,2012),國(guó)有企業(yè)的行為模式無(wú)疑受到政府行為的影響。已有的相關(guān)研究表明政府控制一方面可以提升公司價(jià)值,但是另一方面也可能引致公司績(jī)效侵蝕(Che,Qian,1998;Wang et al,2002;Sun,Tong,2003)。同樣,雖然國(guó)內(nèi)的實(shí)踐發(fā)展和相關(guān)研究也沒(méi)有對(duì)政府控制與企業(yè)治理或績(jī)效之間關(guān)系形成共識(shí),但是對(duì)于政府控制和“國(guó)進(jìn)民退”的公司運(yùn)行狀況學(xué)界基本上處于謹(jǐn)慎質(zhì)疑階段,而這種謹(jǐn)慎質(zhì)疑隨著近期的央企壟斷及引致的腐敗和商業(yè)銀行累積的巨大風(fēng)險(xiǎn)暴露逐漸明顯化。在當(dāng)前客觀(guān)實(shí)踐需要的基礎(chǔ)上,有理由對(duì)以下幾方面提出質(zhì)疑:政府控制如何影響公司的治理結(jié)構(gòu)?以股權(quán)集中度為代表的公司治理結(jié)構(gòu)如何在政府控制背景下運(yùn)行?政府控制與股權(quán)集中度對(duì)公司價(jià)值的交互影響性態(tài)如何?鑒于此,本文沿著觀(guān)察問(wèn)題——提出假設(shè)——經(jīng)驗(yàn)驗(yàn)證研究范式對(duì)以上問(wèn)題進(jìn)行系統(tǒng)研究。

文獻(xiàn)述評(píng)及研究假設(shè)

綜觀(guān)既有的研究可以看到,政府控制與公司治理及公司價(jià)值關(guān)系在一定程度上也是政府與市場(chǎng)在經(jīng)濟(jì)體系角色定位的衍生問(wèn)題。而針對(duì)政府控制與公司價(jià)值、績(jī)效乃至治理結(jié)構(gòu)之間關(guān)系的研究相當(dāng)豐富,同時(shí)研究以股權(quán)集中度為代表的公司治理與公司價(jià)值和績(jī)效等之間關(guān)系的研究也屢見(jiàn)筆端,但是針對(duì)政府控制與股權(quán)集中度對(duì)公司投資價(jià)值的研究并不常見(jiàn)。鑒于此,本文從公司價(jià)值的角度對(duì)已有文獻(xiàn)展開(kāi)述評(píng),并在此基礎(chǔ)上對(duì)政府控制和股權(quán)集中度與公司投資價(jià)值之間關(guān)系盡心探索性研究。

(一)股權(quán)集中度與公司價(jià)值

現(xiàn)有的有關(guān)公司治理與公司價(jià)值之間關(guān)系的研究雖然已較為成熟,但是并沒(méi)有取得完全共識(shí)。Shleifer,Vishny(1986)研究認(rèn)為,公司內(nèi)部具有控制權(quán)的股東為了實(shí)現(xiàn)其自身股權(quán)收益最大化,會(huì)運(yùn)用自身控制權(quán)影響管理層實(shí)際決策,并最終達(dá)到管理層實(shí)施公司價(jià)值最大化的決策。但從另一個(gè)角度而言,在股權(quán)集中較為顯著的公司內(nèi)部,雖然大股東在一定程度上抑制管理層機(jī)會(huì)主義傾向,但是大股東也有可能采取侵占公司價(jià)值的行為,而這種行為在股東擔(dān)任管理層職務(wù)情況下更為顯著(La Porta et al.,1999)。McConnell(1990)針對(duì)美國(guó)上市公司的研究指出,公司股東內(nèi)部持股比例與公司價(jià)值之間存在顯著相關(guān)關(guān)系,但是這種相關(guān)關(guān)系呈現(xiàn)出非線(xiàn)性關(guān)系。Pedersen,Thomsen(1999)針對(duì)歐洲上市公司研究揭示,在用公司大股東持股比例解釋以公司資產(chǎn)凈收益率所表征的公司價(jià)值情況下,二者之間存在顯著積極相關(guān)關(guān)系。ClaessenS(1997),ClaessenS et al.(1998)和Lins(2000)針對(duì)新興國(guó)家公司股權(quán)結(jié)構(gòu)與公司治理水平及公司價(jià)值之間關(guān)系進(jìn)行研究,其研究揭示新興國(guó)家公司股權(quán)結(jié)構(gòu)表現(xiàn)出高度集中現(xiàn)象,但是由于法律法規(guī)的缺位,高度股權(quán)集中的公司中大股東對(duì)企業(yè)治理的作用是積極的,而這種現(xiàn)象在一定程度上可以提高公司績(jī)效和價(jià)值。Chen et al.(2005)和Hans et al.(2006)分別研究中國(guó)香港上市公司和歐洲、美國(guó)上市公司中股東持股比例和公司價(jià)值之間的關(guān)聯(lián),其研究結(jié)果表明中國(guó)香港上市公司中家族持股比例與公司績(jī)效和價(jià)值之間并沒(méi)有顯著相關(guān)關(guān)系,同樣英美國(guó)家上市公司中大股東持股比例和公司價(jià)值之間關(guān)系并不顯著。Mohammed等(2008)對(duì)阿拉伯國(guó)家上市公司的研究揭示,股權(quán)集中度與公司績(jī)效之間不存在實(shí)際關(guān)聯(lián)。而Toshiyuki Sueyoshi等(2009)研究認(rèn)為,在復(fù)蘇階段日本制造業(yè)的大股東的穩(wěn)定性與公司價(jià)值和績(jī)效存在積極并且顯著的關(guān)系。施東暉、司徒大年(2004)等針對(duì)國(guó)內(nèi)相關(guān)上市公司的研究揭示,以資產(chǎn)凈收益率為代表的公司績(jī)效與公司股東人數(shù)和國(guó)有股比例存在弱的負(fù)向相關(guān)關(guān)系,而與法人股比例存在弱正向相關(guān)關(guān)系。金成曉和紀(jì)明輝(2006)以我國(guó)商業(yè)銀行為研究對(duì)象對(duì)其公司治理結(jié)構(gòu)與公司績(jī)效和價(jià)值之間關(guān)系進(jìn)行研究,其分析認(rèn)為我國(guó)上市商業(yè)銀行績(jī)效和公司價(jià)值與第一大股東持股比例負(fù)向相關(guān),而與前5大股東控制權(quán)的分散度存在正向關(guān)聯(lián),因此國(guó)有商業(yè)銀行應(yīng)合理地?cái)U(kuò)大董事會(huì)規(guī)模,加強(qiáng)對(duì)內(nèi)部管理層的激勵(lì)。雖然已有代表性研究對(duì)股權(quán)集中度與公司價(jià)值之間關(guān)系研究還存在一定爭(zhēng)議,但是結(jié)合有關(guān)新興市場(chǎng)國(guó)家的研究和我國(guó)上市金融行業(yè)公司運(yùn)行現(xiàn)狀,本文提出研究假設(shè)H1:在不考慮政府控制因素和其他關(guān)聯(lián)因素情況下,我國(guó)上市金融行業(yè)公司股權(quán)集中度與公司投資價(jià)值顯著相關(guān)。

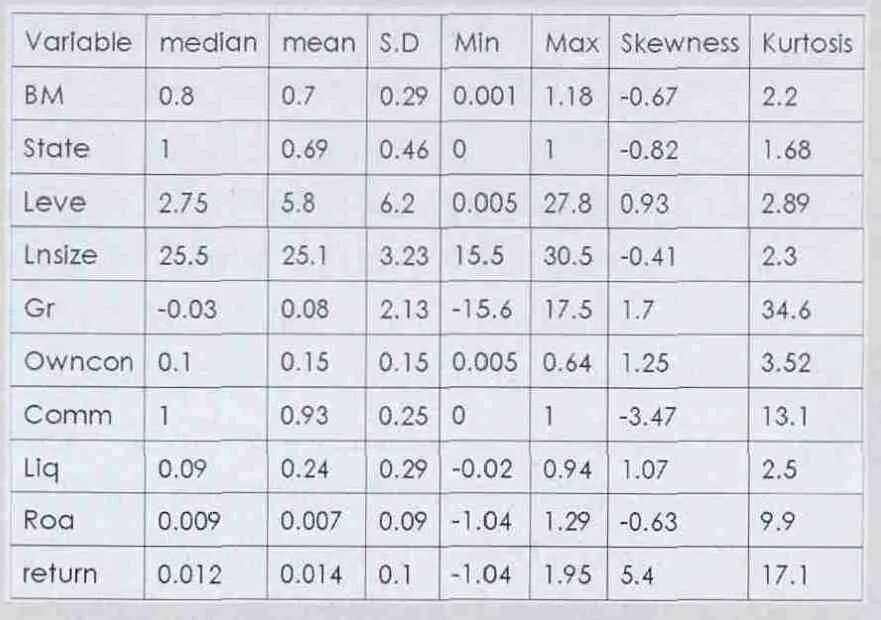

表1 基本統(tǒng)計(jì)描述分析

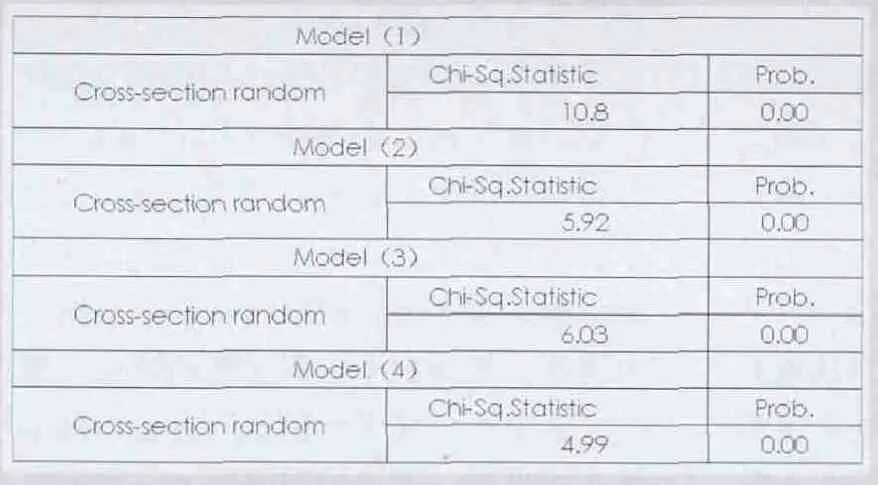

表2 面板回歸效應(yīng)關(guān)鍵檢驗(yàn)結(jié)果

(二)政府控制與公司價(jià)值

已有的有關(guān)公司控制權(quán)和公司價(jià)值研究雖然較為常見(jiàn),例如Jensen和Medding(1976),Holdemess和Sheehan(1988),Harris和Raviv(1988),Morck,Shleifer及Vishny(1988)等均從實(shí)證的角度對(duì)公司控制人與公司價(jià)值之間關(guān)系進(jìn)行研究,但是直接對(duì)政府控制和公司價(jià)值的研究并不常見(jiàn)。Roe(2003;2006)研究指出,歐洲國(guó)家公司的股權(quán)集中現(xiàn)狀基本上基于政治因素,歐洲實(shí)行的民主政治在很大程度上制約管理者以公司股東利益最大化核心原則經(jīng)營(yíng)公司,在此意義上而言,在歐洲政府控制因素可能會(huì)引致企業(yè)經(jīng)營(yíng)偏離價(jià)值最大化的目標(biāo)。同時(shí)Roe(2006),Shleifer和Vishny(1999),Dyck和Zingales(2004)研究認(rèn)為歷史因素、稅務(wù)結(jié)構(gòu)及政府行為都會(huì)影響公司運(yùn)行模式及公司治理結(jié)構(gòu)。Facio和Lang(2002),F(xiàn)an和Wang(2002),Claessens和Tzioumis(2006)等研究指出上市公司終極控制人主要通過(guò)獲取絕對(duì)優(yōu)勢(shì)股本、交叉持股及金字塔式的控股結(jié)構(gòu)等途徑直接或間接控制公司運(yùn)行。而這一現(xiàn)狀在很大程度上符合我國(guó)公司運(yùn)行現(xiàn)狀。肖作平(2003)的研究認(rèn)為,國(guó)家控股比例與公司價(jià)值之間的關(guān)系并不顯著,公司是否存在國(guó)有股權(quán)并不是其公司價(jià)值差異顯著的重要因素。與此對(duì)應(yīng)就是張紅軍(2000)研究,其研究揭示了以Tobin Q值表征的公司價(jià)值與國(guó)有控股因素呈現(xiàn)積極顯著的關(guān)系。徐曉東、陳小悅(2003)研究發(fā)現(xiàn),實(shí)際國(guó)家控股股東公司的價(jià)值、資產(chǎn)收益率等均低于實(shí)際控股為非國(guó)有股東的公司,其中非國(guó)有控股的公司股票市場(chǎng)收益率也高于國(guó)有控股公司。羅仲偉(2009)針對(duì)我國(guó)國(guó)有企業(yè)運(yùn)行現(xiàn)狀進(jìn)行研究指出,國(guó)有企業(yè)的政府控制背景雖然使其承擔(dān)更多的多元化目標(biāo),但是也使得企業(yè)運(yùn)行偏離市場(chǎng)化運(yùn)行目標(biāo)。高正平、李儀簡(jiǎn)(2010)對(duì)我國(guó)商業(yè)銀行研究指出,國(guó)家股權(quán)的變化是銀行股權(quán)結(jié)構(gòu)變化的主要因素,而銀行主要股東之間的制衡可以提高銀行的績(jī)效,國(guó)家股權(quán)整體上與銀行績(jī)效和價(jià)值之間存在積極關(guān)系,但二者之間存在左低右高的非對(duì)稱(chēng)U型結(jié)構(gòu)。

綜觀(guān)已有的相關(guān)性研究可以看到,雖然已有的關(guān)于政府控制與公司價(jià)值之間直接關(guān)系的研究并沒(méi)得到明確結(jié)論,但通過(guò)已有對(duì)比性研究可以發(fā)現(xiàn)政府控制通過(guò)其他因素對(duì)公司價(jià)值或績(jī)效的直接或間接影響是存在的。基于此,本文提出研究假設(shè)H2:在政府控制背景下,政府控制和股權(quán)集中度對(duì)公司投資價(jià)值的影響存在并且顯著。

經(jīng)驗(yàn)分析

(一)模型設(shè)定和變量選取的經(jīng)濟(jì)學(xué)意義

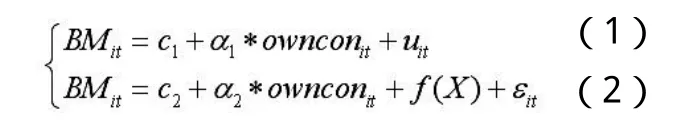

結(jié)合前文分析和研究假設(shè)H1,為了突出非政府控制情形下股權(quán)集中度對(duì)金融行業(yè)上市公司投資價(jià)值的凈效應(yīng),本文給出第一組經(jīng)驗(yàn)論證模型,其一般形式如下:

其中,BM為對(duì)應(yīng)截面金融行業(yè)上市公司賬面市值比,借以捕捉公司投資價(jià)值(Christopher S. Armstrong,Rahul Vashishtha,2012);owncon表征公司股權(quán)集中度(公司第一大股東股份所占比例);X表征控制變量,f(X) 為控制變量的線(xiàn)性組合;uit和εit是隨機(jī)擾動(dòng)項(xiàng)。則可知,經(jīng)驗(yàn)論證模型(1)捕捉對(duì)應(yīng)樣本公司股權(quán)集中度對(duì)于公司投資價(jià)值的直接效應(yīng),而經(jīng)驗(yàn)論證模型(2)捕捉在控制其他相關(guān)變量而排除政府控制因素條件下的股權(quán)集中度對(duì)公司投資價(jià)值的影響效應(yīng)。承接前文分析和文章研究邏輯,結(jié)合研究假設(shè)H2本文給出政府控制背景下政府控制和股權(quán)集中度對(duì)公司投資價(jià)值效應(yīng)的第二組經(jīng)驗(yàn)論證模型,其一般形式如下:

其中,State表征政府控制的虛擬變量,本文依據(jù)國(guó)有股占比衡量公司是否由政府控制,如果是政府控制其值取1,其余為0;其他變量意義同上。可以看出,模型(3)給出了在控制其他相關(guān)因素情形下股權(quán)集中度和政府控制因素對(duì)公司投資價(jià)值的影響,同時(shí)也給出在控制政府控制因素條件下股權(quán)集中度對(duì)公司投資價(jià)值影響;模型(4)在模型(3)分析的基礎(chǔ)上進(jìn)一步給出了股權(quán)集中度和政府控制因素對(duì)公司投資價(jià)值的交互影響效應(yīng)。可以看出這種遞進(jìn)式的分析邏輯更有利于本文分析所研究的命題。

在模型設(shè)定基礎(chǔ)上,依據(jù)經(jīng)典計(jì)量經(jīng)濟(jì)學(xué)理論,為了最大程度地避免內(nèi)生性問(wèn)題所引致的擬合偏誤,對(duì)控制變量進(jìn)行設(shè)定。承接已有相關(guān)研究如羅仲偉(2009),F(xiàn)an et al(2011),Wang et al(2002),吳聯(lián)生(2009)等研究,同時(shí)結(jié)合研究需要和變量自身的經(jīng)濟(jì)意義,本文選取公司財(cái)務(wù)杠桿(Leve)表征公司風(fēng)險(xiǎn)水平,選取公司總資產(chǎn)市場(chǎng)價(jià)值自然對(duì)數(shù)(Ln(Size))捕捉公司規(guī)模因素;針對(duì)公司發(fā)展能力因素本文選擇凈利潤(rùn)增長(zhǎng)率(Gr)、資產(chǎn)收益率(ROA)和股票回報(bào)率(Return);同時(shí)選取公司短期流動(dòng)資金與總資產(chǎn)比值(Liq)捕捉公司內(nèi)部流動(dòng)性因素;最后文章選取是否設(shè)立監(jiān)事會(huì)捕捉公司治理結(jié)構(gòu)因素,若是設(shè)立監(jiān)事會(huì)那么Comm取值為1,否則為0。最后,結(jié)合研究核心和我國(guó)金融行業(yè)上市公司實(shí)際狀況,為了擴(kuò)大截面觀(guān)測(cè)個(gè)體,本文選取2006-2013年第一季度金融行業(yè)39家上市公司的數(shù)據(jù)(排除了觀(guān)測(cè)時(shí)間頻率不到2年或8個(gè)季度的公司),同時(shí)為了增加樣本容量,文章最終選取樣本公司對(duì)應(yīng)變量的季度數(shù)據(jù)組成含有10920個(gè)觀(guān)測(cè)值的非平衡面板結(jié)構(gòu)數(shù)據(jù)。數(shù)據(jù)來(lái)自于RESSET金融研究數(shù)據(jù)庫(kù)。

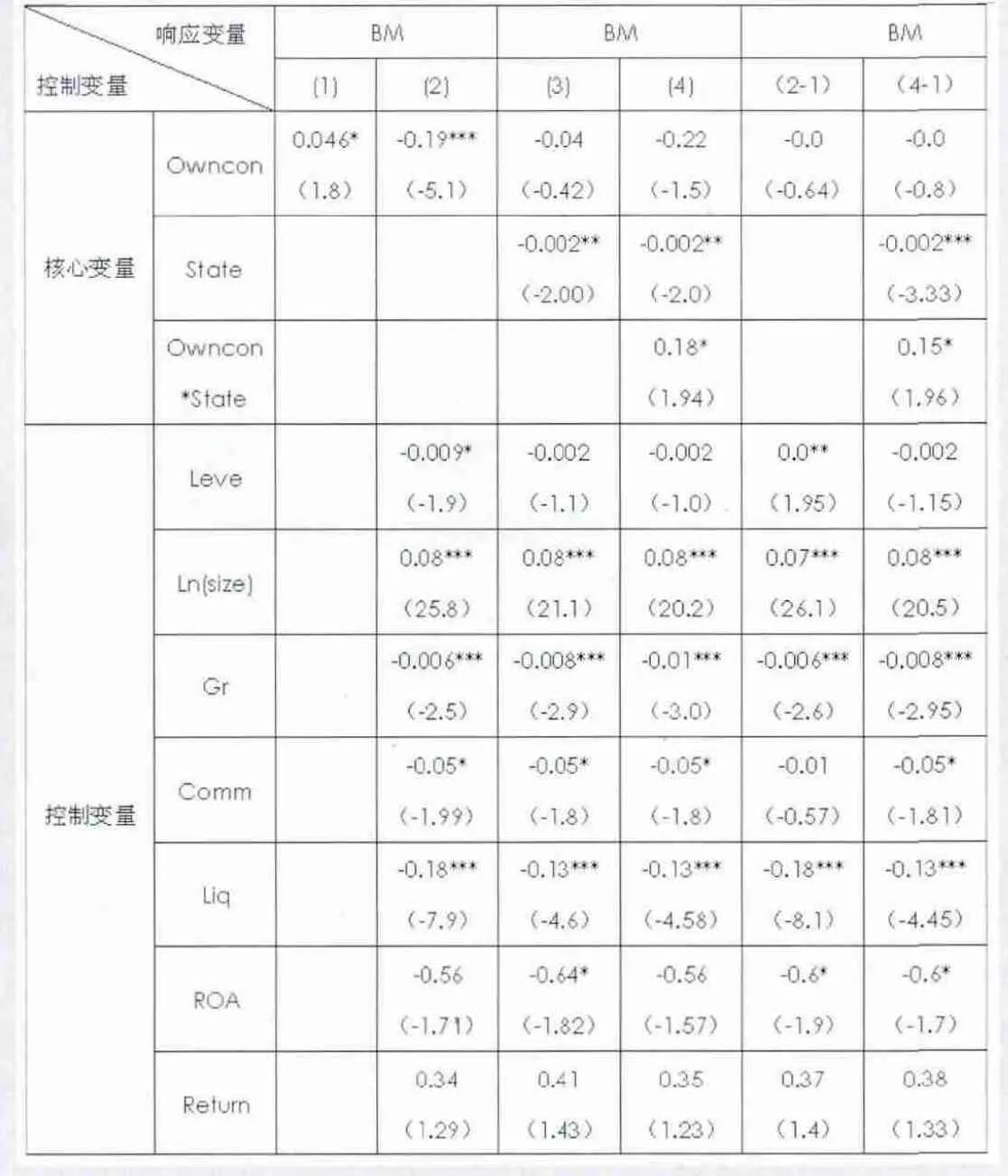

表3 (Unbalanced Panel FE)分析結(jié)果

(二)變量關(guān)系經(jīng)驗(yàn)分析

在前文分析的基礎(chǔ)上,對(duì)研究思想進(jìn)行經(jīng)驗(yàn)論證。首先,為了捕捉樣本公司基本運(yùn)行統(tǒng)計(jì)分布狀況及避免相關(guān)變量可能存在的異常值對(duì)擬合結(jié)果干擾,文章對(duì)相關(guān)樣本個(gè)體進(jìn)行單變量統(tǒng)計(jì)描述分析,分析結(jié)果如表1所示。

從表1可以看出,整體上公司凈利潤(rùn)增長(zhǎng)率、資產(chǎn)回報(bào)率、股票回報(bào)率及監(jiān)事會(huì)治理結(jié)構(gòu)因素呈現(xiàn)尖峰分布特征,其余因素均基本表現(xiàn)良好,近似正態(tài)分布形狀,同時(shí)樣本公司杠桿水平及規(guī)模在樣本期內(nèi)的波動(dòng)幅度較大,在一定程度上揭示我國(guó)金融行業(yè)公司風(fēng)險(xiǎn)較高及規(guī)模分布非均衡的實(shí)際狀況。但是投資價(jià)值、流動(dòng)性、資產(chǎn)回報(bào)率、股票回報(bào)率及股權(quán)集中度等因素的波動(dòng)幅度和分布狀況近似的現(xiàn)狀在一定程度上揭示我國(guó)金融行業(yè)公司實(shí)際運(yùn)行狀況趨同,并表現(xiàn)出一定程度的同質(zhì)性性狀。總體上而言,變量序列的單變量統(tǒng)計(jì)分析結(jié)果基本符合我國(guó)金融行業(yè)運(yùn)行現(xiàn)狀。在單變量統(tǒng)計(jì)分析的基礎(chǔ)上,結(jié)合經(jīng)典計(jì)量經(jīng)濟(jì)學(xué)和文章研究所采用的非平衡面板經(jīng)驗(yàn)數(shù)據(jù),本文對(duì)經(jīng)驗(yàn)擬合方程面板回歸效應(yīng)進(jìn)行檢驗(yàn)。結(jié)合前文研究假設(shè)及其對(duì)應(yīng)的經(jīng)驗(yàn)方程,文章面板回歸效應(yīng)關(guān)鍵檢驗(yàn)結(jié)果如表2所示。

表2中檢驗(yàn)結(jié)果表明,本文2組經(jīng)驗(yàn)驗(yàn)證模型均在1%的顯著水平上拒絕隨機(jī)效應(yīng)回歸,因此應(yīng)當(dāng)選擇固定效應(yīng)回歸。

在以上分析和檢驗(yàn)的基礎(chǔ)上,結(jié)合文章研究思想依次對(duì)2組經(jīng)驗(yàn)論證模型進(jìn)行擬合回歸,具體擬合回歸結(jié)果如表3所示。

結(jié)合擬合分析結(jié)果,首先從整體上看,未有報(bào)告出來(lái)的相關(guān)檢驗(yàn)表明模型整體回歸是顯著的,其中核心變量對(duì)公司投資價(jià)值的影響效應(yīng)符合預(yù)期并且顯著,控制變量如規(guī)模、利潤(rùn)增長(zhǎng)率、是否設(shè)立監(jiān)事會(huì)及內(nèi)部流動(dòng)性等因素對(duì)公司投資價(jià)值影響顯著,而杠桿、資產(chǎn)回報(bào)率及股票回報(bào)率對(duì)于以賬面市值比為表征的公司投資價(jià)值的影響并不顯著;其次具體來(lái)看,在排除政府控制影響及其他關(guān)聯(lián)因素情形下,股權(quán)集中度對(duì)于公司投資價(jià)值影響效應(yīng)(0.046)是積極并且顯著的,符合研究假設(shè)H1,但是在繼續(xù)排除政府控制而控制其他關(guān)聯(lián)因素情形下,股權(quán)集中度對(duì)于公司投資價(jià)值影響呈現(xiàn)負(fù)向且顯著特征,經(jīng)驗(yàn)論證模型(1)和(2)顯示的股權(quán)集中度對(duì)于公司投資價(jià)值影響的矛盾結(jié)論雖然無(wú)法完全確定股權(quán)集中度對(duì)公司投資價(jià)值的影響性態(tài),但是更為清晰地揭示了二者之間的顯著關(guān)系。結(jié)合第2組經(jīng)驗(yàn)論證模型,在控制政府控制因素和其他關(guān)聯(lián)因素情形下,股權(quán)集中度與公司投資價(jià)值之間呈現(xiàn)負(fù)向相關(guān)關(guān)系但并不顯著,而政府控制因素對(duì)公司投資價(jià)值影響效應(yīng)為負(fù)且顯著,盡管這種影響較小(-0.002),而其余控制因素對(duì)公司投資價(jià)值影響的大小及顯著性基本保持不變。結(jié)合模型(4)中加入股權(quán)集中度和政府控制交互項(xiàng)條件下,股權(quán)集中度和政府控制對(duì)公司投資價(jià)值影響性態(tài)并沒(méi)有改變,但二者交互因素對(duì)公司投資價(jià)值影響為正且顯著。這一結(jié)論驗(yàn)證了前文研究假設(shè)H2并在一定程度上揭示了,股權(quán)集中度和政府控制因素對(duì)我國(guó)金融行業(yè)公司投資價(jià)值分別獨(dú)立影響效應(yīng)是消極的,但是二者結(jié)合交互因素對(duì)公司投資價(jià)值影響是積極并且顯著的。最后,以Z指數(shù)表征股權(quán)集中度對(duì)公司投資價(jià)值影響的穩(wěn)健性回歸檢驗(yàn)表明基于模型(2)和(4)的經(jīng)驗(yàn)論證模型擬合結(jié)果是穩(wěn)健的。

結(jié)論

文章梯進(jìn)式的經(jīng)驗(yàn)論證邏輯清晰地映射出股權(quán)集中度和政府控制對(duì)金融行業(yè)公司投資價(jià)值的具體影響效應(yīng),同時(shí)基于比較分析思想研究了在控制其他關(guān)聯(lián)因素情形下二者對(duì)公司投資價(jià)值的聯(lián)合和交互影響。雖然經(jīng)驗(yàn)論證揭示了我國(guó)金融行業(yè)股權(quán)集中度及政府控制因素對(duì)公司投資價(jià)值存在負(fù)向沖擊,但是二者的交互因素對(duì)公司投資價(jià)值具有顯著正向沖擊效應(yīng),即在存在政府控制背景條件下,具有顯著股權(quán)集中度的金融行業(yè)公司更具有投資價(jià)值。當(dāng)然,產(chǎn)生這一現(xiàn)象的潛在的影響機(jī)制是進(jìn)一步研究的命題。

1.白重恩,劉俏,陸洲等.中國(guó)上市公司治理結(jié)構(gòu)的實(shí)證研究.經(jīng)濟(jì)研究,2005(2)

2.方軍雄.政府干預(yù)、所有權(quán)性質(zhì)與企業(yè)并購(gòu).管理世界,2008(9)

3.王朝弟.中小商業(yè)銀行公司治理機(jī)制與經(jīng)營(yíng)績(jī)效關(guān)系的實(shí)證分析.南開(kāi)管理評(píng)論,2007(4)

4.Bhagat Sanjai,Bolton Brian. Corporate governance and firm Performance.Journal of Corporate Finance,2008(3)

5.Edwards Jeremy, Eggert Wolfgang,Weichenrieder Alfons. Corporate governance and Pay for Performance: Evidence from Germany. Economics of Governance,2009(1)

- 商業(yè)經(jīng)濟(jì)研究的其它文章

- 流動(dòng)性沖擊、政府財(cái)政行為與政府債務(wù)擴(kuò)張—基于非線(xiàn)性動(dòng)態(tài)邊際分解的經(jīng)驗(yàn)研究

- 經(jīng)濟(jì)結(jié)構(gòu)調(diào)整與進(jìn)步的供給政策因素研究

- 產(chǎn)業(yè)融合視域下的文化旅游品牌塑造系統(tǒng)構(gòu)建—以民俗體育文化旅游為例

- 中美場(chǎng)外股權(quán)交易市場(chǎng)比較及啟示

- 基于農(nóng)村金融新需求的農(nóng)村金融改革路徑探析

- 流動(dòng)性沖擊、政府財(cái)政行為與政府債務(wù)擴(kuò)張