巴菲特進(jìn)軍石油

張尚斌

自2008年以來,石油價(jià)格跌幅高達(dá)100美元左右,自那時(shí)以來,油價(jià)在美聯(lián)儲(chǔ)兩輪量化寬松貨幣政策的推動(dòng)下才得以穩(wěn)步爬升,但截至目前仍未超過100美元。資本對石油投資似乎已經(jīng)冷卻,然而這種平靜突然被巴菲特的大動(dòng)作打破了。

2013年第四季度,巴菲特進(jìn)行了頻繁的換倉,這可以從SEC的13F備案文件中看出來。11月中旬,巴菲特披露了兩年以來的最大重倉股,即頭寸達(dá)到34億美元的埃克森美孚。

很多人都不明白股神巴菲特為什么現(xiàn)在要買埃克森美孚?埃克森美孚的股價(jià)在目前的價(jià)位已經(jīng)徘徊了相當(dāng)長一段時(shí)間,而且近期媒體一直在強(qiáng)調(diào)美國石油過剩。然而,巴菲特認(rèn)為,油價(jià)在未來仍然會(huì)走高,其搭檔查理·芒格也做過同樣的暗示。

在2013年早些時(shí)候的一次圓桌對話中,伯克希爾·哈撒韋董事會(huì)副主席查理·芒格對油價(jià)和未來美國能源政策做了以下推測:“石油絕對會(huì)回歸到供應(yīng)極度短缺和高價(jià)的軌道上,進(jìn)口石油對美國人來說不是老虎,而是朋友。地下石油開采與否是國家行為,是否存在能夠完全取代石油的替代物仍然不明確,而美國的石油儲(chǔ)量終究會(huì)用完。”

其實(shí),從歷史上看,美國也曾出現(xiàn)過石油過剩,時(shí)間要追溯到1930年。但是,由于有卡特爾這種半壟斷組織的存在,油價(jià)仍然可以上漲至每桶0.50美元。即使在這種情況下,美國人仍然在全世界找石油。如果當(dāng)時(shí)的美國政府有先見之明,發(fā)行1500億美元的超長期債券,就可以購得1500億桶的原油用作儲(chǔ)備。

現(xiàn)在回想起來,如果做到這一點(diǎn)美國人就賺大了,可當(dāng)時(shí)沒有人想到這一點(diǎn)。芒格認(rèn)為,美國能源政策的制定者也一定會(huì)追溯過往,借鑒這種歷史性的時(shí)機(jī)。長期來看,未來的油價(jià)要比現(xiàn)在高得多,盡管美國出現(xiàn)了頁巖油熱潮,但這只是市場大趨勢下的一個(gè)意外。巴菲特和芒格的共同觀點(diǎn)是,美國依舊會(huì)回到舉債購買原油的軌道上來,從而推高原油價(jià)格。

伯克希爾和巴菲特此次買入埃克森美孚,是繼購買加拿大油砂生產(chǎn)商Suncor之后的又一大布局。近期,巴菲特在石油方面增加了很多頭寸。

當(dāng)然,除了巴菲特和芒格之外,國際能源機(jī)構(gòu)也預(yù)測未來油價(jià)仍然會(huì)走高。

11月中旬,國際能源署(IEA)在發(fā)布的能源展望中就預(yù)測,美國頁巖熱潮將在2020年見頂,此后供應(yīng)將迅速減少,從而導(dǎo)致高油價(jià)的發(fā)生。

根據(jù)IEA的預(yù)測,原油價(jià)格到2035年將提高到每桶128美元,但這是2012年的預(yù)測。從2013年的油價(jià)水平來看,屆時(shí)油價(jià)將要比預(yù)測值高得多。

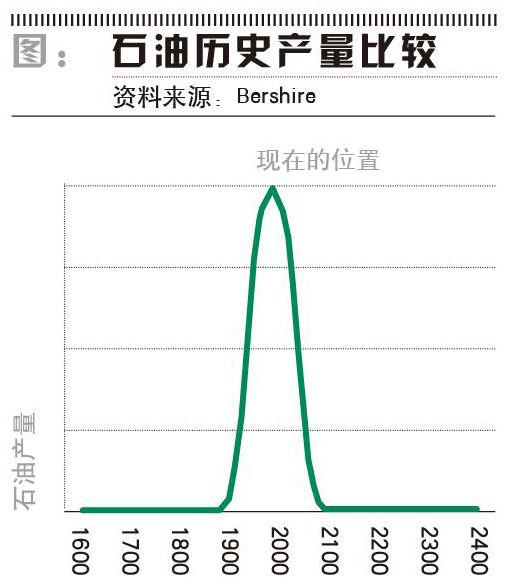

到了2020年后,IEA認(rèn)為,歐佩克將不得不提高其原油產(chǎn)量,以抵消頁巖油熱潮迅速消退帶來的產(chǎn)量下降,以及新興經(jīng)濟(jì)體石油需求持續(xù)上漲的影響。因此,油價(jià)產(chǎn)量的峰值實(shí)際上很快將到來。

對投資者而言,廉價(jià)石油時(shí)代即將結(jié)束,石油仍將是一種優(yōu)秀的投資。在這個(gè)大前提下,Suncor和埃克森美孚是兩家受益最大的上市公司。除了原油巨大的提價(jià)潛力之外,這兩家公司還支付給投資者豐厚的股息,而且通常回購股票都是驚人的大手筆,最終讓巴菲特和芒格青睞有加。