鋼鐵企業(yè)商品經(jīng)營與資本經(jīng)營績效互動性研究

胡俊南,何宜慶

0 引言

資本經(jīng)營的涵義有廣義和狹義之分,本文采用的是狹義概念,是指獨(dú)立于商品經(jīng)營而存在的,以價(jià)值化、證券化了的資本或可以按價(jià)值化、證券化操作的物化資本為基礎(chǔ),通過流動、收購、兼并、戰(zhàn)略聯(lián)盟、股份回購、企業(yè)分立、資產(chǎn)剝離、資產(chǎn)重組、破產(chǎn)重組、債轉(zhuǎn)股、租賃經(jīng)營、托管經(jīng)營、參股、控股、交易、轉(zhuǎn)讓等各種途徑優(yōu)化配置,提高資本運(yùn)營效率和效益,以實(shí)現(xiàn)資本最大限度增值目標(biāo)的一種經(jīng)營方式。從國內(nèi)外相關(guān)研究來看,國內(nèi)外學(xué)者都認(rèn)識到了資本經(jīng)營與商品經(jīng)營之間相互影響、相互依存的關(guān)系,只有實(shí)現(xiàn)它們的協(xié)調(diào)發(fā)展和良性循環(huán),才能實(shí)現(xiàn)企業(yè)價(jià)值的持續(xù)增長。但就目前來看,研究大都側(cè)重于資本經(jīng)營,而將資本經(jīng)營與商品經(jīng)營聯(lián)系起來研究它們之間關(guān)系的文章還很少;并且實(shí)證性研究大都側(cè)重于研究資本經(jīng)營的某項(xiàng)單一活動對商品經(jīng)營績效的影響,尚沒有定量研究資本經(jīng)營與商品經(jīng)營互動性的文章。因此,本文基于價(jià)值創(chuàng)造的視角,利用面板數(shù)據(jù)的單位根檢驗(yàn)、格蘭杰因果檢驗(yàn)和脈沖響應(yīng)函數(shù),對中國鋼鐵上市公司的商品經(jīng)營與資本經(jīng)營的績效互動性進(jìn)行了實(shí)證研究。

1 研究方法

1.1 理論分析與指標(biāo)設(shè)計(jì)

1.1.1 基于價(jià)值創(chuàng)造定義資本經(jīng)營與商品經(jīng)營的邊界

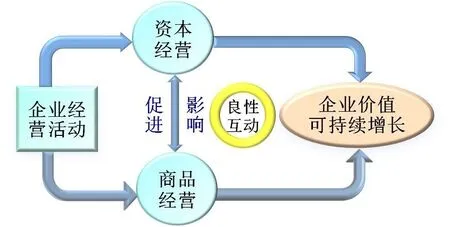

創(chuàng)造價(jià)值是企業(yè)追求的最終目標(biāo),主要體現(xiàn)在資本增值。企業(yè)經(jīng)營活動分為商品經(jīng)營和資本經(jīng)營,企業(yè)正是通過它們來實(shí)現(xiàn)資本的保值增值。由于商品經(jīng)營與資本經(jīng)營存在著相互促進(jìn)、相互影響的關(guān)系,所以必須協(xié)調(diào)發(fā)展,形成良性互動,才能實(shí)現(xiàn)企業(yè)價(jià)值的可持續(xù)增長(如圖1);協(xié)調(diào)不好就會導(dǎo)致企業(yè)利潤下降、資本減值。

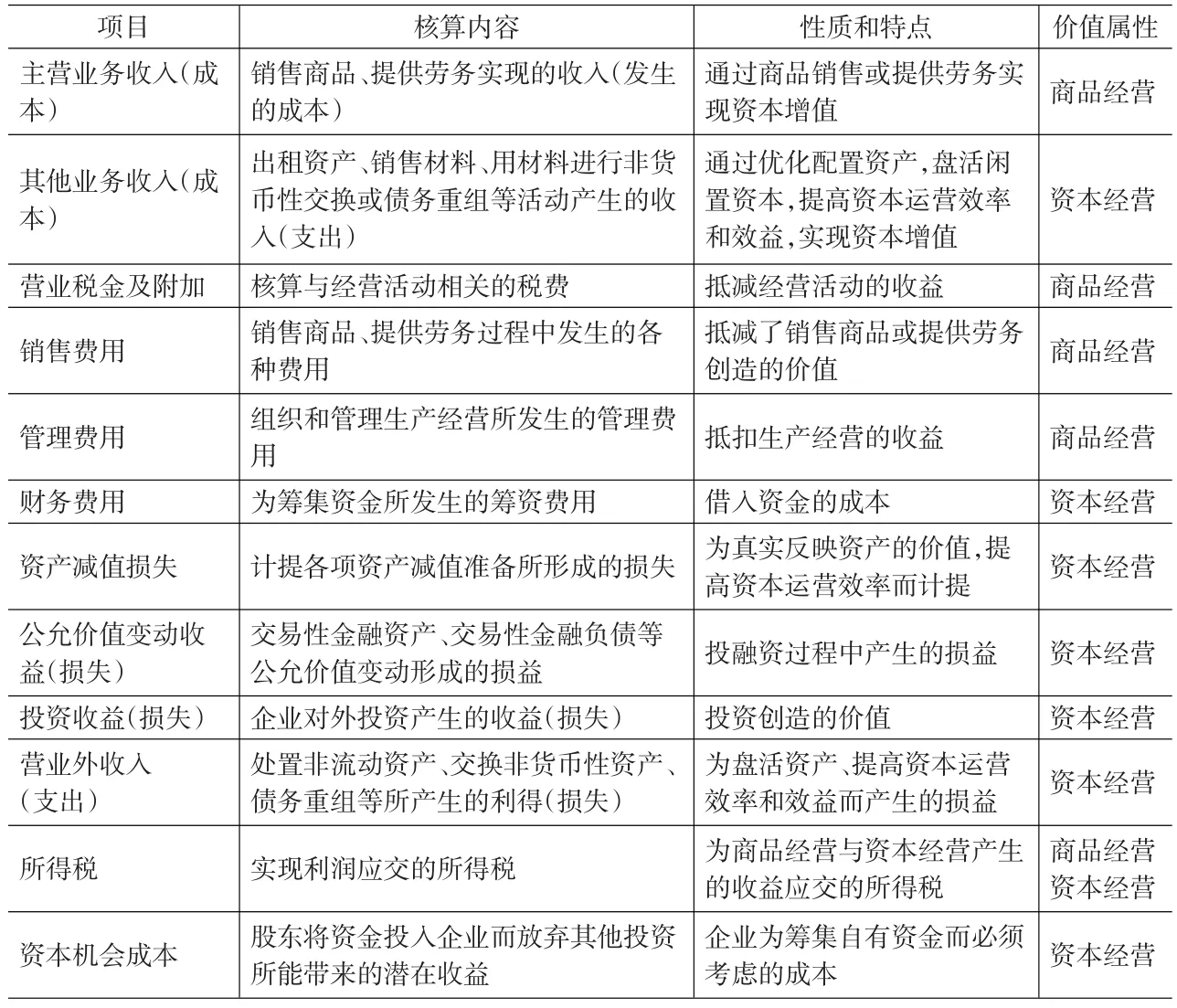

由于商品經(jīng)營是通過商品銷售或提供勞務(wù),實(shí)現(xiàn)利潤的最大化,進(jìn)而實(shí)現(xiàn)資本增值。資本經(jīng)營是通產(chǎn)權(quán)的流動和資產(chǎn)的重組,提高資本運(yùn)營效率和效益,進(jìn)而實(shí)現(xiàn)資本增值,如:投融資、并購、戰(zhàn)略聯(lián)盟、股份回購、企業(yè)分立、資產(chǎn)剝離、資產(chǎn)重組、債務(wù)重組、債轉(zhuǎn)股、租賃經(jīng)營、托管經(jīng)營等。因此,我們可以根據(jù)《新會計(jì)準(zhǔn)則》“利潤表”中各組成項(xiàng)目核算內(nèi)容的性質(zhì)和特點(diǎn),分別對它們是屬于商品經(jīng)營活動還是資本經(jīng)營活動創(chuàng)造的價(jià)值進(jìn)行界定。見表1。

由表1可知,企業(yè)通過商品經(jīng)營活動帶來資本價(jià)值變化的有:主營業(yè)務(wù)收入、主營業(yè)務(wù)成本、營業(yè)稅金及附加、管理費(fèi)用、銷售費(fèi)用、所得稅(部分);通過資本經(jīng)營活動帶來資本價(jià)值變化的有:其他業(yè)務(wù)收入(支出)、財(cái)務(wù)費(fèi)用、資產(chǎn)減值損失、公允價(jià)值變動收益(損失)、投資收益(損失)、營業(yè)外收入(支出)、所得稅(部分)、資本機(jī)會成本。

(1)商品經(jīng)營利潤的計(jì)算

本文用商品經(jīng)營利潤這個(gè)指標(biāo)來反映商品經(jīng)營的績效,計(jì)算如公式(1):

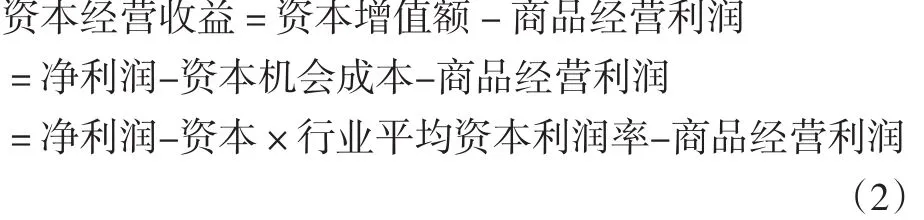

(2)資本經(jīng)營收益的計(jì)算

圖1 商品經(jīng)營、資本經(jīng)營與企業(yè)價(jià)值增長關(guān)系圖

表1 價(jià)值屬性的界定

本文用資本經(jīng)營收益指標(biāo)來反映資本經(jīng)營的績效。因?yàn)槠髽I(yè)是通過商品經(jīng)營和資本經(jīng)營兩種經(jīng)營活動來實(shí)現(xiàn)資本增值的,即用資本增值額扣除商品經(jīng)營利潤就可以得到資本經(jīng)營收益。而資本增值額又等于凈利潤減去資本機(jī)會成本,所以資本經(jīng)營收益等于凈利潤扣除資本機(jī)會成本和商品經(jīng)營利潤。關(guān)于資本的機(jī)會成本有三種計(jì)算方法:一是按貨幣時(shí)間價(jià)值計(jì)算,指在無風(fēng)險(xiǎn)情況下的投資報(bào)酬率(通常按短期國庫券利率計(jì)算);二是按正常利潤計(jì)算,指資本所有者希望得到的社會平均利潤率,它除了包括無風(fēng)險(xiǎn)投資報(bào)酬外,還含有資本的風(fēng)險(xiǎn)補(bǔ)償;三是按資本成本計(jì)算,指股東要求獲得的投資報(bào)酬率。以上三種方法中,由于按貨幣時(shí)間價(jià)值計(jì)算資本機(jī)會成本比較簡單,但沒有考慮到風(fēng)險(xiǎn)補(bǔ)償;而按資本成本計(jì)算資本機(jī)會成本方法有很多,要么涉及BETA系數(shù),要么涉及股價(jià),這些指標(biāo)波動性較大,受很多因素干擾,使得權(quán)益資本計(jì)算出來誤差較大。因此,本文采取按正常利潤來計(jì)算資本機(jī)會成本,又由于每個(gè)行業(yè)的投資風(fēng)險(xiǎn)大小不一樣,為了考慮風(fēng)險(xiǎn)補(bǔ)償,以行業(yè)平均資本利潤率來計(jì)算資本機(jī)會成本。計(jì)算如下:

1.2 數(shù)據(jù)選取

本文以我國鋼鐵行業(yè)的上市公司為樣本,選取2001年至2010年財(cái)務(wù)報(bào)表的半年報(bào)和年報(bào)數(shù)據(jù)(來源于國泰君安CSMAR數(shù)據(jù)庫和證監(jiān)會指定的信息披露網(wǎng)站巨潮資訊網(wǎng))。由于部份上市公司尚未報(bào)2010年的年報(bào),所以總共只有19期的數(shù)據(jù)。本文還對樣本進(jìn)行了篩選,為保證數(shù)據(jù)分析的長效性,剔除了2001年以后上市和退市的公司,還有排除了ST、PT類公司,因?yàn)樵擃惞具M(jìn)行并購重組帶有很強(qiáng)的短期“扭虧”和“摘帽”動機(jī),從長期看并不能從根本上促進(jìn)公司業(yè)績的穩(wěn)定增長,因此總共選取了24家鋼鐵上市公司作為樣本。

1.3 方法和模型

1.3.1 面板數(shù)據(jù)的平穩(wěn)性檢驗(yàn)

為了避免偽回歸,在對數(shù)據(jù)建立VAR模型進(jìn)行因果檢驗(yàn)之前,必須對面板數(shù)據(jù)進(jìn)行單位根檢驗(yàn),即檢驗(yàn)24家鋼鐵上市公司的商品經(jīng)營利潤和資本經(jīng)營收益是否是平穩(wěn)序列。關(guān)于面板數(shù)據(jù)單位根檢驗(yàn)的方法劃分為兩大類:一類為相同根情況下的單位根檢驗(yàn),如Levin-Lin-Chu檢驗(yàn)、Breitung檢驗(yàn)、Hadri檢驗(yàn);另一類為不同根情況下的單位根檢驗(yàn),如Im-Pesaran-Skin檢驗(yàn)、Fisher-ADF檢驗(yàn)和Fisher-PP檢驗(yàn)。本文采用了LLC檢驗(yàn)、Breitung檢驗(yàn)、IPS檢驗(yàn)、Fisher-ADF檢驗(yàn)和Fisher-PP檢驗(yàn)的單位根檢驗(yàn)方法。

1.3.2 基于VAR模型的格蘭杰因果關(guān)系檢驗(yàn)

為全面解決貴州工程性缺水問題,由國家發(fā)展改革委牽頭,組織編制了貴州省“三位一體”綜合規(guī)劃。規(guī)劃提出:2011—2020年,規(guī)劃建設(shè)骨干水源工程521處(蓄水工程432處,引水工程40處,提水工程49處),工程新增年供水量 60.6億m3。其中2015年以前規(guī)劃實(shí)施重點(diǎn)骨干水源工程382處(蓄水工程322處,引水工程29處,提水工程31處),項(xiàng)目建成后新增年供水量46.8億m3。

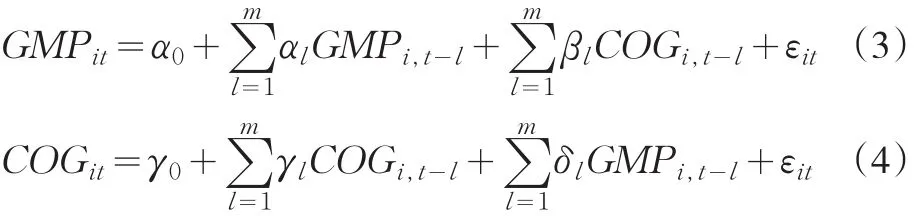

格蘭杰(Granger-Sims)因果檢驗(yàn)是利用變量關(guān)系發(fā)揮作用的時(shí)間差和滯后效應(yīng),根據(jù)經(jīng)濟(jì)變量各自的前期指標(biāo)相互在解釋影響對方指標(biāo)中的顯著程度,來判斷因果關(guān)系的存在性和方向性。因此,根據(jù)(Granger-Sims)因果檢驗(yàn)的思想,如果我們要檢驗(yàn)商品經(jīng)營利潤和資本經(jīng)營收益之間的因果關(guān)系,則需用如下的雙變量VAR回歸模型來檢驗(yàn):

其中,GMPit表示第i家鋼鐵上市公司在時(shí)間t的實(shí)際商品經(jīng)營利潤,用來衡量企業(yè)的商品經(jīng)營效益高低;COGit表示第i家鋼鐵上市公司在時(shí)間t的實(shí)際資本經(jīng)營收益,用來衡量企業(yè)資本經(jīng)營效率的高低。

如果方程(3)中β1=β2=…=βl=0,則可以認(rèn)為資本經(jīng)營收益不是商品經(jīng)營利潤的格蘭杰原因,如果其中有βl≠0(l=l,2,…,m),則可認(rèn)為資本經(jīng)營收益是商品經(jīng)營利潤的原因;同理,如果方程(4)中 δ1=δ2=…=δl=0,可以認(rèn)為商品經(jīng)營利潤不是資本經(jīng)營收益的格蘭杰原因,如果其中有一個(gè)點(diǎn) δl≠0(l=l,2,…,m),則可認(rèn)為商品經(jīng)營利潤是資本經(jīng)營收益的格蘭杰原因。

1.3.3 脈沖響應(yīng)函數(shù)分析

脈沖響應(yīng)函數(shù)是用于衡量隨機(jī)擾動項(xiàng)的一個(gè)標(biāo)準(zhǔn)差沖擊對內(nèi)生變量當(dāng)前和未來取值的影響,提供系統(tǒng)受沖擊所產(chǎn)生響應(yīng)的正負(fù)方向、調(diào)整時(shí)滯、穩(wěn)定過程等信息。因此,由VAR模型(3)(4),基于脈沖響應(yīng)函數(shù)式,可以得到鋼鐵企業(yè)的資本經(jīng)營與商品經(jīng)營之間相互沖擊動態(tài)響應(yīng)路徑

2 實(shí)證分析

2.1 單位根檢驗(yàn)結(jié)果

鋼鐵企業(yè)商品經(jīng)營利潤和資本經(jīng)營收益的面板數(shù)據(jù)單位根檢驗(yàn)結(jié)果如表2和表3。

表2 鋼鐵企業(yè)商品經(jīng)營利潤的單位根檢驗(yàn)結(jié)果

表3 鋼鐵企業(yè)資本經(jīng)營收益的單位根檢驗(yàn)結(jié)果

由表2和表3可知,LLC檢驗(yàn)、Breitung檢驗(yàn)、IPS檢驗(yàn)、Fisher-ADF檢驗(yàn)和Fisher-PP檢驗(yàn)均拒絕商品經(jīng)營利潤和資本經(jīng)營收益面板數(shù)據(jù)存在單位根的假設(shè),即各鋼鐵企業(yè)的商品經(jīng)營利潤和資本經(jīng)營收益序列是平穩(wěn)的。

2.2 格蘭杰因果檢驗(yàn)結(jié)果

由于鋼鐵企業(yè)的商品經(jīng)營利潤和資本經(jīng)營收益都是平穩(wěn)序列,所以本文利用EViews6.0建立VAR模型(4)和(5),檢驗(yàn)鋼鐵企業(yè)的商品經(jīng)營利潤和資本經(jīng)營收益之間的因果關(guān)系。根據(jù)LR、FPE、AIC、SC、HQ準(zhǔn)則,可以判斷滯后階數(shù)為3。格蘭杰因果檢驗(yàn)結(jié)果如表4。

表4 鋼鐵企業(yè)商品經(jīng)營利潤與資本經(jīng)營收益的格蘭杰因果檢驗(yàn)結(jié)果

由表4可知,在1%的顯著性水平下,資本經(jīng)營收益會與商品經(jīng)營利潤互為因果。因此,可以認(rèn)為鋼鐵企業(yè)的商品經(jīng)營績效與資本經(jīng)營績效之間相互影響,存在互動性。

2.3 脈沖響應(yīng)分析

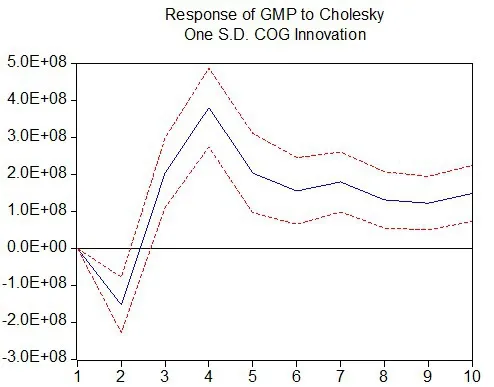

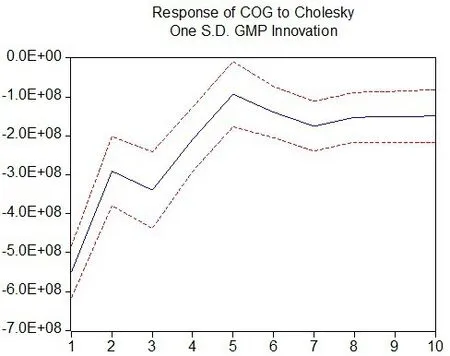

在圖2和圖3中,橫坐標(biāo)表示沖擊作用的追溯期數(shù)(單位:半年),縱坐標(biāo)表示因變量(單位:元),實(shí)線表示因變量對擾動項(xiàng)一個(gè)標(biāo)準(zhǔn)差沖擊的響應(yīng)程度,虛線表示兩倍標(biāo)準(zhǔn)差的置信帶。

由圖2可知,當(dāng)本期給鋼鐵企業(yè)資本經(jīng)營收益一個(gè)正的沖擊,鋼鐵企業(yè)的商品經(jīng)營利潤在前2期會存在一個(gè)負(fù)效應(yīng),到第4期達(dá)到最大正效應(yīng)點(diǎn)(3.8E+08),然后逐漸回落并趨于穩(wěn)定,長期保持顯著的正效應(yīng)(1.5E+08)。這表明鋼鐵企業(yè)資本經(jīng)營收益的增長對商品經(jīng)營利潤的增加長期具有顯著的正效應(yīng),但其正效應(yīng)的顯現(xiàn)有一個(gè)滯后期(將近一年半),說明鋼鐵企業(yè)進(jìn)行資本經(jīng)營時(shí),前期整合過程中存在很大經(jīng)營風(fēng)險(xiǎn)。

由圖3可知,當(dāng)本期給鋼鐵企業(yè)商品經(jīng)營利潤一個(gè)正的沖擊,鋼鐵企業(yè)的資本經(jīng)營收益隨即減少(-5.5E+08),不過這個(gè)負(fù)效應(yīng)在前5期會迅速減弱,然后在第7期以后趨于平緩,長期呈現(xiàn)負(fù)效應(yīng)。這表明鋼鐵企業(yè)商品經(jīng)營利潤的增長對資本經(jīng)營收益的增加具有負(fù)效應(yīng),即商品經(jīng)營的增長會阻礙資本經(jīng)營的發(fā)展。

3 研究結(jié)論

通過以上的實(shí)證研究可以得出結(jié)論,中國鋼鐵企業(yè)商品經(jīng)營與資本經(jīng)營的績效存在著互動關(guān)系,資本經(jīng)營對商品經(jīng)營在短期內(nèi)有負(fù)面影響、長期有顯著的促進(jìn)作用;而商品經(jīng)營對資本經(jīng)營不僅沒有發(fā)揮有效的促進(jìn)作用,甚至還阻礙了資本經(jīng)營的發(fā)展。這表明中國鋼鐵企業(yè)的商品經(jīng)營與資本經(jīng)營并沒有形成良性互動、實(shí)現(xiàn)協(xié)調(diào)發(fā)展。主要問題如下:

(1)由于中國鋼鐵企業(yè)分布廣泛,全國的每個(gè)省市、地區(qū)幾乎都有自己的鋼鐵廠,有許多鋼鐵廠是當(dāng)?shù)刎?cái)政收人的主要來源,地方政府舍不得放手讓它被轄外鋼鐵企業(yè)所收購、兼并。2005年以來,我國鋼鐵企業(yè)先后進(jìn)行的近60次的并購重組,51%屬于跨省并購,其中近半數(shù)并購并不成功。已宣告夭折的并購則幾乎全是跨省區(qū)并購,比如寶鋼重組邯鋼、寶鋼重組馬鋼等焦點(diǎn)性重組。這是導(dǎo)致我國鋼鐵行業(yè)產(chǎn)業(yè)集中度低的一個(gè)主要原因。產(chǎn)業(yè)集中低的不良后果就是產(chǎn)業(yè)過度競爭、產(chǎn)品結(jié)構(gòu)失衡、資源浪費(fèi)和競價(jià)能力低下等問題。

(2)許多鋼鐵企業(yè)誤認(rèn)為資本運(yùn)營只是解困手段,當(dāng)商品經(jīng)營效益較好時(shí)認(rèn)為自己可以高枕無憂,毋需搞資本運(yùn)營,而當(dāng)發(fā)現(xiàn)自己連年虧損時(shí)才想到實(shí)施資本運(yùn)營。甚至有些企業(yè)的職工認(rèn)為本單位搞資本運(yùn)營就會下崗,在經(jīng)濟(jì)效益好的情況下,抵觸情緒比較明顯。

(3)有些鋼鐵企業(yè)一味求大,沒有考慮行業(yè)之間是否有密切的相關(guān)程度而盲目地進(jìn)行兼并和重組,使得資本經(jīng)營和商品經(jīng)營嚴(yán)重脫節(jié),經(jīng)營風(fēng)險(xiǎn)加大;或者并購重組后沒有對其內(nèi)部資源進(jìn)行有效整合,如:淘汰落后的設(shè)備和技術(shù)、調(diào)整不合理的產(chǎn)品結(jié)構(gòu)、建立起新的管理體制、減少富余人員等,無法實(shí)現(xiàn)1+1>2的效應(yīng),導(dǎo)致商品經(jīng)營績效下降。

圖2 商品經(jīng)營利潤對資本經(jīng)營收益的脈沖響應(yīng)圖

圖3 資本經(jīng)營收益對商品經(jīng)營利潤的脈沖響應(yīng)圖

[1]楊波.資本經(jīng)營[M].北京:中央廣播電視大學(xué)出版社,2002.

[2]Lys,Thomas,Kondurur Sivaramakrishnan.Earnings Expectations and Capital Restructuring:The Case of Equity-for-Debt Swaps[J].Journal of Accounting Research,1988,26(2).

[3]Bontis,N.Intellectual Capital:an Exploratory Study that Develops Mea?suresand Models[J].Management Decision,1998,36(2).

[4]張永清.實(shí)施資本運(yùn)營加快鋼鐵企業(yè)發(fā)展步伐[J].包鋼科技,2005,(2).