稅收優惠、資源配置與效率分析:基于補充養老保險計劃可持續發展的視閾*

王增文

(南京財經大學公共管理學院,南京210046)

稅收優惠、資源配置與效率分析:基于補充養老保險計劃可持續發展的視閾*

王增文

(南京財經大學公共管理學院,南京210046)

補充養老保險制度在稅收方面受到政府優惠政策影響,會產生不同的經濟和社會效應,筆者結合江蘇省的實際經濟和社會狀況,并引入稅收優惠政策,構建了稅收優惠政策精算模型。并結合理論與實證模型,提出了為最大程度地實現資源的合理配置,促進補充養老保險制度的可持續發展方面合理的建議。

補充養老保險;實證分析;稅收優惠;精算模型

一、引言

補充養老保險,與基本養老保險和個人儲蓄養老保險一起構成了養老保險的“三支柱體系”。對基本養老保險制度起到補充作用的養老保險計劃是一種與職業掛鉤的退休保障計劃,是在國家政策支持下,企業和職工在依法參加基本養老保險的基礎上,自愿建立的補充養老保障計劃,是國家實施多層次養老保障的重大制度安排;是社會養老保障的重要組成部分,也是企業福利計劃的重要組成部分。它采用的是基金運作模式,是一種縱向的個人收入調節機制。從政府的角度來看,它逐步成為緩解社會基本養老保險財務危機的一個重要手段。目前中國養老保障體系的發展導向是應對老齡化社會的沖擊,作為第二支柱的養老保險制度在分散和轉移國家基本養老保險面臨的風險,促進金融服務業發展和資本市場發育成熟,穩定勞資關系,提高企業退休人員生活水平等方面都發揮著不可替代的作用。

2005年以來,中國補充養老保險業務得到較快發展。據統計(1),截至2011年,中國補充養老保險市場總規模突破5000億元,但遠低于1萬億元的發展預期,其中,稅收優惠不明確是重要因素之一。補充養老保險計劃同政府稅收政策具有很強關聯性,制度稅收優惠是關系到補充養老保險制度健全和可持續發展的關鍵性約束條件(2)。幾乎所有的發達國家政府都對企業建立補充養老保險計劃采取鼓勵性優惠措施,總的來說體現在3個方面[1]:在補充養老保險金支付時免稅;補充養老保險繳費在“稅前列支”;基金投資運營取得的收入免稅(或延遲納稅)。由這3個稅收優惠方面可以衍生出征稅和免稅的各種優惠類型的稅收。國際社會福利研究領域的稅收優惠主要是圍繞兩個概念展開的:一個是繳費與投資收益免稅,支付受領征稅的模式(即EET);另一個是繳費征稅,投資收益和支付受領免稅模式(TEE)。從研究領域的導向來看,目前繳費與投資收益免稅,支付受領征稅的模式(EET)為主流導向。目前發達國家中,美國、英國、法國、加拿大大都采取這種稅收優惠模式來激勵補充養老保險制度的發展。

二、中國目前補充養老保險所處的境況

發達國家的補充養老保險計劃的稅收優惠政策已為我們提供了實踐經驗,稅收優惠政策作為補充養老保險制度發展的激勵機制,激勵著雇主及雇員加入企業補充養老保險計劃;世界銀行則預測(3),至2030年,中國企業年金規模將高達1.8萬億美元,約15萬億元,成為世界第三大企業年金市場。然而中國補充養老保險的稅收優惠政策卻存在眾多不容忽視的問題。目前對于企業繳費環節的稅收優惠問題,各省市根據本地實際情況,出臺了針對企業繳費環節的年金稅收優惠政策,但財政部尚未實施統一的稅收優惠政策。對于上述提到的從繳費、投資收益和補充養老保險金領取3個方面的稅收優惠問題,目前仍無任何稅收優惠政策公布。具體表現在以下幾個方面:

(一)稅收優惠模式缺乏合理性,優惠稅率低,激勵效果差。在補充養老保險計劃稅收優惠政策的制定上往往缺乏針對不同地市在經濟和社會發展水平上的差異性而給予不同的對待,從而缺乏合理性。這種無差別稅收優惠制度的表面性的公平成為江蘇省補充養老保險制度的可持續發展的障礙。目前,江蘇省企業稅收優惠采取的是ETT模式,(4)企業繳納的稅前扣減限額僅為工資總額的4%(5)。與發達國家相比,4%的稅收比例顯著較低,難以起到激勵效應。從長遠來看,容易造成制度的僵化,且不具有遞延納稅給個人帶來的收益。

(二)補充養老保險稅收優惠環節單行,可操作性很差。中國補充養老保險稅收優惠政策,只是從繳費環節進入,其他環節卻沒有相應的稅收優惠。所以對于個人的企業補充養老保險的征稅模式是TTT,這樣對于調動職工個人參加補充養老保險計劃的積極性極為不利。到目前為止還沒有一部明確規定補充養老保險稅收優惠的專門規章,目前的稅收優惠政策只是參照2007年11月28日國務院常務會議通過的《企業所得稅實施條例(草案)》。規定企業在繳費環節扣除工資額的4%,而有關補充養老保險投資與發放階段的稅收優惠問題仍缺乏詳細的規定。

(三)缺乏與基本養老保險稅收優惠政策的銜接與協調機制。現行基本養老保險采用的是EEE模式,補充養老保險對個人采取的TTT征稅模式;補充養老保險對于企業采取的是ETT模式,且對于企業繳費的稅收優限額規定為4%。從縱向來看,兩者在稅收優惠政策上差距甚遠,不會對企業職工參保產生激勵效應。

(四)稅收優惠政策在實施過程中缺乏監管。補充養老保險在運營、監管等各環節的具體操作缺乏規范性,缺乏對稅收優惠主體的審查與限制規定,且稅收政策的執行不到位。在給予企業補充養老保險繳費4%的稅收優惠時無任何審查和限制規定。[2]致使補充養老保險計劃成為企業高層管理者的特殊福利。對于中小型企業由于其自身運營的原因,實施企業年金計劃很難達到其預期的收益目標,所以經常通過繳費的逃稅來回避補充養老保險計劃。

鑒于此,筆者將針對補充養老保險稅收優惠政策存在的問題及已有研究所不能解決的上述問題,建立補充養老保險計劃稅收優惠政策的實證模型;根據各省市之間經濟和社會發展水平懸殊的狀況,用精算學和計量經濟學方法對各省市補充養老保險稅收優惠政策的區域化差別進行研究,根據研究結果找到改進舉措。

三、補充養老保險稅收優惠政策的建模

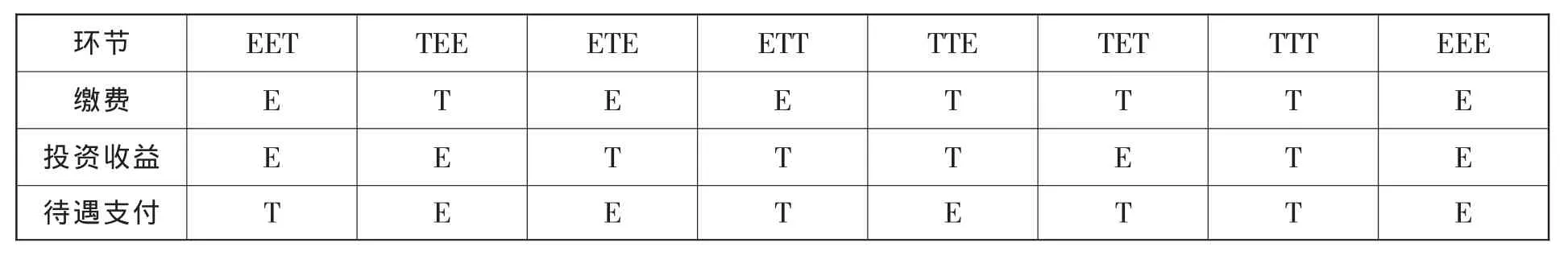

(一)補充養老保險的征稅模式。補充養老保險作為一種延期支付的企業福利計劃,運作過程中需經3個環節:繳費、投資收益與待遇支付。而與之相對應的補充養老保險稅收政策也存在3個對應環節。這3個環節所涉及的稅種是不同的。在繳費環節中,涉及2個稅種,企業所得稅和個人所得稅;在投資收益環節中,涉及4個稅種,分別是所得稅、營業稅、印花稅和利息稅;在待遇支付環節只涉及到一個稅種那就是個人所得稅。假定對繳費、投資收益和待遇支付3個環節稅務部門有兩種行動,即征稅和免稅,則補充養老保險整個運作過程的稅收會有以下幾種模式。

如表1所示,8種稅收模式中,TTT模式和TET模式存在較為嚴重的重復征稅狀況,從而導致補充養老保險增值率較低,從長遠來看,會導致雇員待遇給付水平較低,使得補充養老保險制度不具可持續性。而ETE模式與EEE模式導致國家稅收不足,會帶來福利過度供給,給財政帶來較大的壓力,從發達國家對補充養老保險計劃的稅收優惠模式來看,這種模式不太常見;借鑒發達國家經驗及中國補充養老保險的發展狀況來看,EET模式比其他7種征稅模式更有助于推動補充養老保險制度可持續發展。[3]

表1 補充養老保險運作過程的稅收優惠的的8種模式(6)

(二)補充養老保險稅收優惠政策的實證模型建立

Wi:年齡為i歲職工的工資,g:平均工資平均增長率,π:通貨膨脹率,β:投資收益率,δ:貼現因T:補充養老保險替代率,C:繳費率(包括企業和個人),簡稱繳費率,N:補充養老保險金領取時需要交納的稅率,tQx:x歲的人在t年死亡的概率,ω:職工生存的極限年齡,Ιx,a:現年a歲的人x歲時補充養老金的給付額。

現年齡為a歲的職工,從x歲退休起的第年給付額應是退休前一年工資Wi(1+g)(x-a)乘以補充養老保險替代率T,從x歲退休起第j年養老金給付額為:

按照征稅的3個環節,即繳費環節、投資收益環節和待遇支付環節3個階段,據收支平衡的原理,有如下等式[4]:

經過簡化處理可得:

依據(3)式可知:繳費率C、納稅率N與職工工資Wi不相關,而與平均工資增長率g、利率β、職工死亡率tQx、通脹率π等因素有關。模型的設置中,考慮到工資增長率和生存率對繳費率的影響,及通貨膨脹率和死亡率對于補充養老保險金給付的影響;而假定符合EET稅收優惠模式,在補充養老保險基金的投資收益是免稅的(至少是是延期納稅的,在補充養老保險的領取階段由個人承擔稅率)。工資增長率g主要表現為年度工資的增長,所以工資增長率已經考慮了通脹因素,且在繳費環節僅把工資增長率和死亡率納入模型。[5]

研究過程中,筆者在支付階段增加通脹系數,由于替代率是退休前一年的工資為基準衡量退休后工資的一個比例,不能隨經濟發展水平而波動,致使補充養老保險金的給付額不能體現退休后的實際生活需要水平。國際上一般認為補充養老保險計劃的目標替代率達到30%為最佳狀態,但從中國的數據來看,遠低于這個比例。[6]由于目前中國正處于發展階段,再加上目前經濟結構轉型的影響,如果在領取階段實施完全的免稅,可能會給財政帶來重大的赤字,再參照發達國家的經驗,對應繳納的補充養老保險金實施完全免費也不現實。

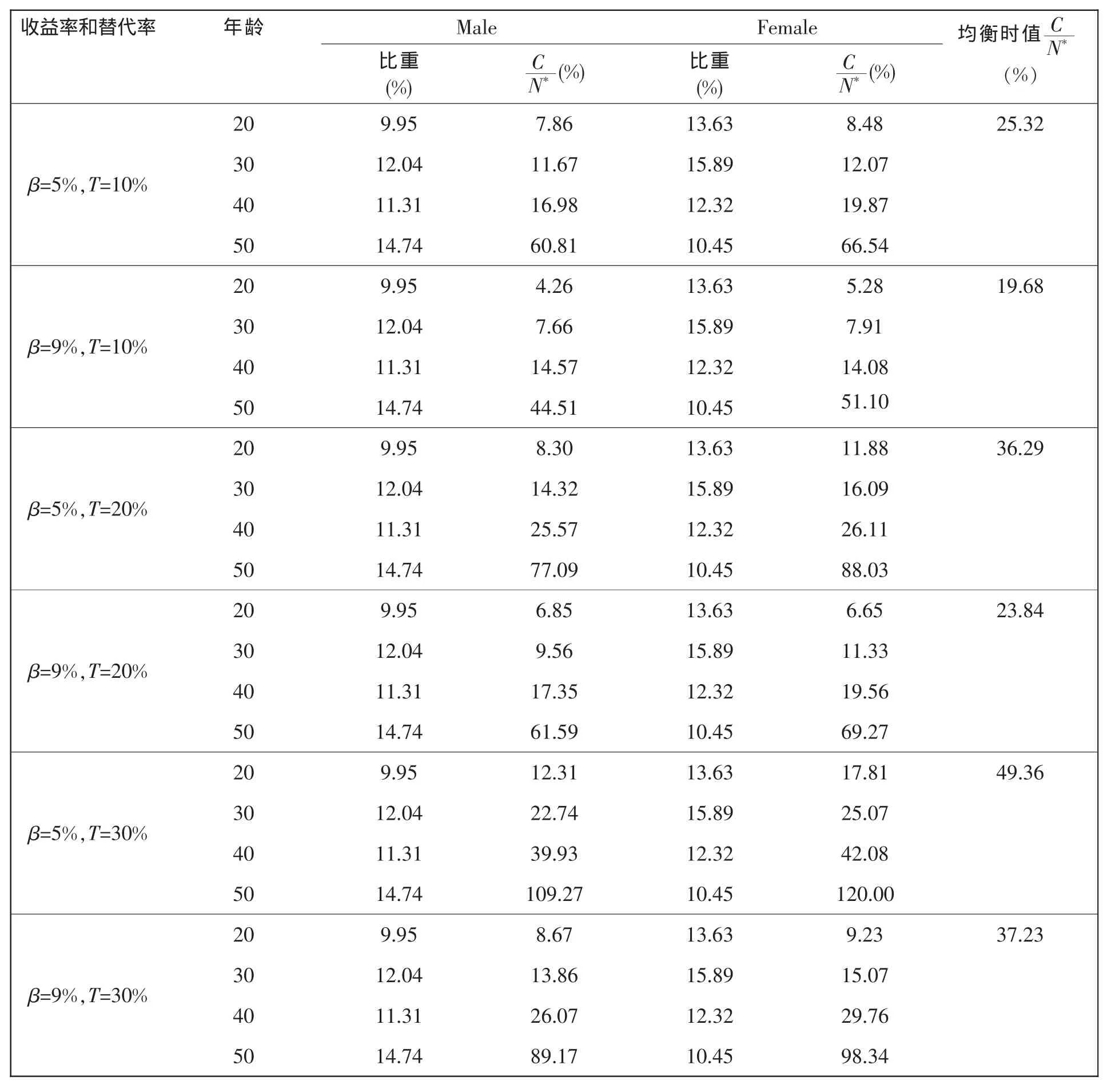

鑒于此,筆者參考諶明超、賀思輝(2009)的做法[7],設定在滿足15%的替代率下實施稅收優惠。所以,研究假定如下:退休年齡R=60(7),根據歷年通貨膨脹率的數值,假定通貨膨脹率π=4%,工資增長率g=6%,由于目前金融資本市場的投資收益率狀況,且為了使研究更具彈性,筆者假定的預定收益率分別為5%、9%,替代率為10%、20%和30%的情況下分別加以分析。由于和初始繳費年齡相關,所以應考慮到總體人口的年齡結構問題。不妨選取20、30、40和50來表示該年齡段的均值,并分別計算該年齡的值,然后根據各年齡層次在人口中所占比例計算出范圍內的均衡值(測算結果如表1)。由表2可以看出,在其他外生變量不變的情況下,繳費率C隨內生變量收益率β的增加而減小,隨替代率的增長而增大。在給定收益率分別為5%、9%時,在支付階段的納稅率N為10%的條件下,假定雇主與雇員各按50%比例進行繳費。

補充養老保險計劃的領取環節稅率為10%、滿足目標替代率20%的狀況下,若補充養老保險稅收優惠計劃實施的全額免稅,則稅收優惠稅率應在10.71%與13.67%之間,如果僅就目標替代率10%部分給予稅收優惠,則稅收優惠稅率應在8.33%與9.81%之間。而當補充養老保險計劃的目標替代率達到30%時,預定利率為9%,補充養老保險計劃的領取環節稅率為10%的狀況下,稅收優惠率達到15.89%。

表2 不同投資收益率和替代率下均衡時江蘇省費率與稅率比值表

四、稅收優惠政策的地區差異分析:以江蘇為例

(一)地市差異分析

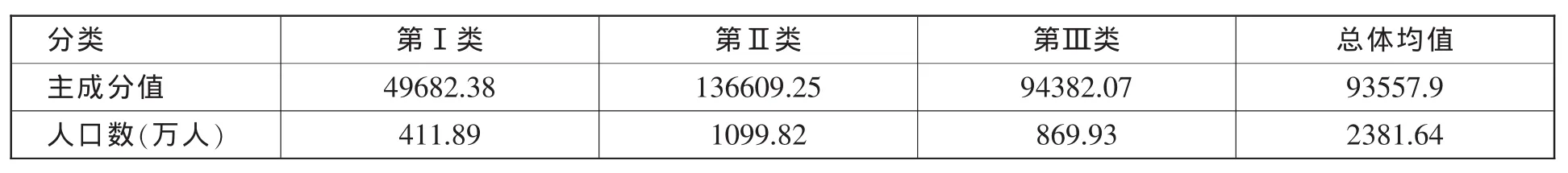

由于目前江蘇省各地市之間經濟和社會發展不平衡,補充養老保險制度的實施存在地區性差異,從圖1、表3和表4的分類可以看出:第Ⅰ類主要是蘇南經濟和社會較為發達的地市蘇州和無錫,由于這類地區的經濟發展程度高,且社會保障制度的保障力度較高,其補充養老保險制度的發展相對蘇北和蘇中地區來說較好;第Ⅱ類主要是蘇中地區,這些地市的經濟發展程度相對蘇南地區發達省市來說,經濟和社會發展程度相對遲緩一些,社會保障制度的建立和發展也較為遲緩,補充養老保險的發展空間較大;但相對第Ⅲ類蘇北地區來說經濟相對強一些,所以發展空間小于第Ⅲ類的蘇北地區。

(二)模型的修正

據上述分析可將稅收優惠的實證模型實施地市差異化的調整。對3個指標:在崗職工平均工資(x1),人均地區生產總值(x2),居民人均消費性支出(x3)進行因子分析,可知第一主成分是:X=0.975x1+0.932x2+0.958x3(4)

第一主成分的方差貢獻率為91.228,把第一主成分X作為新變量,分別代入13地市的數據,即:第Ⅰ類:;第Ⅱ類:;第Ⅲ類:;算得各個地市的主成分的值(見表3)。由于省內各地市之間的差異,所以必須考慮調節差異的調節系數γ,參照諶明超(2009)做法(10),其測算結果如表3,γ1=1.081,γ2=0.778,γ3=0.997。故C/(1-N)的結果可以重新表示為:

其中,表示第i地市的權重,ei表示第i地市的人口數,則:

表3 2008年江蘇省各地經濟和人民生活數據(單位:元)

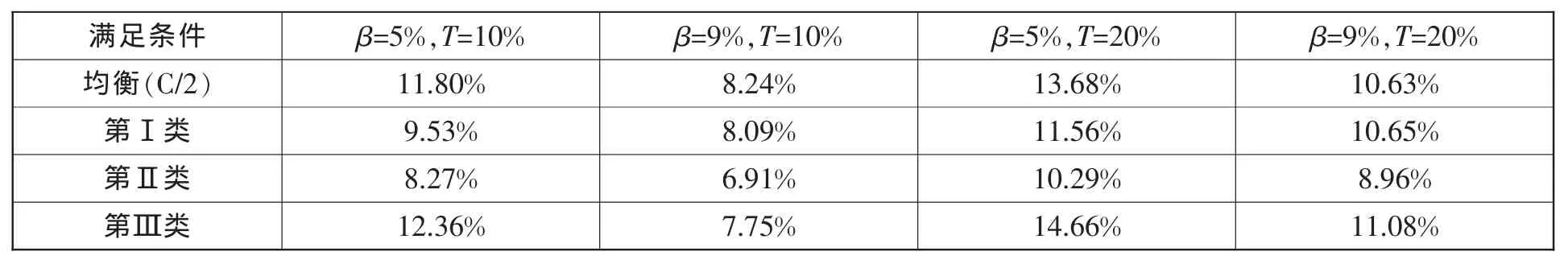

那么,對應的第i地市的繳費率為C1i=Cγi,代入統計數據可得江蘇省這3類地市的繳費率,具體測算結果如圖2和表4所示。則在N=10%時,通貨膨脹率為π=4%和工資增長率g=6%,預定投資收益率分別為5%、9%,替代率為T=10%和T= 20%條件下,這三類地市企業工資可稅前列支的比重如表5。

續表

表4 江蘇省各地市類別數據表

表5 分類地市補充養老保險工資稅前列支的敏感性分析表

由表5可知,對于第Ⅰ類地市蘇州和無錫,由于經濟和社會發展水平很高,人均消費水平也較高,所以無論從初次分配視角還是從再分配視角來看,其狀況都優于其他地市,從繳費的環節來開,已經具備加大補充養老保險繳費率的條件,所以建議這部分地市要適度加大繳費力度;而且數據顯示蘇州和無錫的老齡化趨勢也比其它地市趨勢明顯,適當提高稅收優惠比例是可行的。對于第Ⅱ類地市,屬于經濟和社會發展水平相對較低的,補充養老保險制度的發展水平也相對滯后,但有利條件是補充養老金的壓力相對最小。所以為鼓勵該地市的補充養老保險制度的快速建立,政府給予第Ⅱ類地市較多的稅收優惠是很有必要的。第Ⅲ類地市經濟和社會發展水平處于中等水平,它們屬于蘇中地區的鎮江和南京以及蘇南地區的常州,但補充養老保險制度的發展潛力很大,因此給予這些地市較高的稅收優惠,有助于這些地市盡快地完善補充養老保險制度。

五、結論和進一步討論

筆者建立了補充養老保險收支平衡的測算模型,以江蘇省為例測算了補充養老保險領取環節的應征稅率條件下,其稅率優惠政策時應給予企業的合理的扣除稅前列支比重。在各地市領取養老金繳稅率為10%,利率為9%的狀況下,若為滿足退休人員的20%的目標替代率,企業可從職工工資總額10.71%進行稅前列支。江蘇省經濟和社會發展狀況呈現出較為明顯的地市差異,蘇南地區經濟發展較為迅速且已經逐步實施城鄉一體化,補充養老保險制度實施力度也相對較大,而蘇北和蘇中地區的補充養老保險制度的發展嚴重滯后于蘇南地區。對13地市部分經濟和人民生活相關數據進行聚類分析后,對模型進行地市差異化的調整,旨為給經濟和社會發展不同的地市實施不同的稅收優惠政策,同時鼓勵經濟和社會發展相對滯后的蘇北和蘇中地區盡早建立和完善補充養老保險制度。根據補充養老保險的目標替代率和財政承受能力,統籌兼顧適當性和激勵性,科學測算出適當的稅收優惠限額。同時,為體現公平性和鼓勵補充養老保險制度盡快覆蓋中小企業,稅收優惠限額還應具有一定的彈性,中小企業稅收優惠限額要大于一定規模以上補充養老保險計劃相對完善的大企業。

由于蘇南、蘇北和蘇中地區經濟和社會發展狀況存在較大的差異,在制定補充養老保險稅收優惠政策時,應該引入彈性機制,從而使得計劃的實施更具可操作性。對于蘇北和蘇中的部分經濟發展相對滯后的地市,不能強制補充養老保險計劃的參保者在難以維持基本生活的狀況下來參加補充養老保險計劃。也不能強制發展生存困難的中小企業強制性規定其繳費率。所以,在具體政策的制定和實施過程中,要充分關注兩個方面的問題:(1)綜合考慮財政的承受力,從經濟增長的視角,尋求各經濟主體的最優的利益均衡點;(2)借鑒發達國家和其他中國省份補充養老保險稅收經驗。在實施補充養老保險稅收優惠政策的同時,應加大稅收的執法力度。完善反偷稅和漏稅的相關規定,保證補充養老保險的健康、快速和可持續發展。

注釋:

(1)溫家寶:《關于發展社會事業和改善民生的幾個問題》,《求是》,2010,(3)。

(2)發達國家的經驗顯示,補充養老保險計劃的建立及可持續發展,均與其采取的稅收優惠政策緊密相關。政府最主要的責任就是通過減免稅收(或延期稅收)來促進補充養老保險制度的健康與可持續發展。

(3)費楊生、申屠青南:《上半年企業年金計劃新增260個預測2010年企業年金規模達萬億元》,《中國證券報》2006年10月25日。

(4)ETT模式稅收優惠模式的一種,E表示免稅,T表示征稅,ETT表示在企業年金的繳費環節免稅。

(5)稅收優惠限額是指可稅前列支的繳費占工資總額的比率。

(6)注:E表示免(減)稅,T表示征稅。

(7)由于目前中國的人均壽命逐漸延長,而目前的法定退休年齡是參照新中國剛成立時的退休年齡(男60歲,女55歲),所以,筆者假定退休年齡會逐步提

高到60歲。

(8)N*表示1-N。

(9)其中,X蘇州表示為:X蘇州=0.975x1+0.932x2+0.958x3,x1,x2,x3分別表示蘇州地區的在崗職工平均工資,人均地區生產總值,居民人均消費性支出;其余指標表示同樣含義。

(10)調節系數的計算方式為:γi=1-

[1]勞動和社會保障部社會保險研究所.中國企業年金財稅政策與運行[M].北京:中國勞動社會保障出版社,2003:32-35.

[2]彭雪梅.企業年金稅收政策的研究[M].成都:西南財經大學出版社,2005:176.

[3]Pennacchi George G,Lewis Christopher M.The value of pension benefit guaranty corporation insurance[J]. 1994,(26):735-753.

[4]高建偉,丁克詮.社會養老保險中個人賬戶養老金給付標準精算模型及模型分析[J].南方金融,2005, (3):52-55.

[5]王昊.促進企業年金發展的稅收優惠政策研究[J].市

場經緯,2007,(9):64-66.

[6]袁志剛.養老保險經濟學[M].上海:上海人民出版社, 2005:191-194.

[7]諶明超,賀思輝.中國企業年金稅收優惠政策建模及分析[J].統計與信息論壇,2009,(11):32-43.

(責任編輯 吳曉妹)

book=20,ebook=20

F812.44

A

1001-862X(2012)03-0062-008

國家自然科學基金項目(71003045);江蘇高校優勢學科建設項目;2010年江蘇省高校哲學社會科學研究基金項目(2010SJB630026)

王增文(1980-),男,山東臨沂人,南京財經大學公共管理學院副教授,博士,碩士研究生導師,主要研究方向:養老保障與最低生活保障。