資本流動對小城鎮發展差異的影響分析

焦成煥,黃福江

(上海大學 社會科學學院,上海 200444)

小城鎮是指規模不及大城市,但是具有城市的性質和功能,并且擁有一定規模的地域面積、人口數量和人口密度,為大部分從事非農業生產或服務的人群所集居的社區,它主要包括國家已經批準設鎮的建制鎮和尚未設鎮的相對發達的農村集鎮。小城鎮發展是農村剩余勞動力轉移的有效載體,是勞動力、資本、技術、信息等要素聚集的有效形式,是擺脫比較落后狀況的工業化進程的必然選擇。中國幅員遼闊,自然地理環境復雜多樣,不同地區小城鎮具有不同的資源稟賦,這不僅形成了中國小城鎮發展差異性的初始條件,也造成了小城鎮發展事實上的差距。袁中金、楊朝輝(2004)的研究結果顯示:東部地區中心鎮經濟總量是中部的2 倍、西部的4 倍;東部地區中心鎮經濟發展水平是中部的2.5 倍、西部的3.5 倍。更為嚴重的現實是:東、中、西部地區中心鎮的投資強度差距更大,東部地區中心鎮是中部的4 倍、西部的近5 倍。根據劉錚(2006)的研究可以發現,2009年,西部地區城鎮化率分別落后于全國、東部和中部地區7.2、17.3 和2.9個百分點[1]。

經濟發展的歷史表明,城鎮化率與經濟發展是正相關的,而地區經濟發展水平的高低在很大程度上也取決于資本的可獲得性,即資本流入和聚集的程度。現實中,資本流動和聚集程度的差異必然造成小城鎮發展及城鎮化率的差異。也就是說,中國國內資本流動的差異性是導致小城鎮發展差異性的主要原因之一。

一、中國資本流動的渠道及差異性

隨著社會主義市場經濟的建立,中國各區域經濟一體化程度不斷提高,資本的流動性也不斷增強。與此同時,市場機制在資本要素的空間配置中的作用越來越大。在逐利動機的驅使下,資本還通過財政轉移支付、金融機構、資本市場、直接投資等渠道進行跨地區流動。

1.財政轉移支付渠道。雖然在社會主義市場經濟體制下,資本的配置和流動更多地體現市場的需求,但是從本質上來說,政府在資本配置中似乎仍具有較強的控制力,其作用和影響力不容忽視。從量上來看,中國中西部地區區域資本形成的1/3 以上是由財政轉移支付實現的,東部地區區域資本形成的1/4 略多一點是由財政轉移支付實現的[2]。

從地區結構來看,財政轉移支付由東部地區向中西部地區轉移,由沿海富裕地區向中西部落后地區轉移。郭金龍、王宏偉(2003)測算了中央對地方財政的轉移支付情況,他們指出,中央對地方的財政轉移支付是以稅收返還的形式實現的[2]。東部地區的稅收上繳遠高于中西部地區,相對于中西部而言,東部有相當數量的財政收入上繳到中央財政。而每年中西部地區都獲得了大量的中央財政補貼,其量遠高于東部地區。這表明東部地區的資金通過中央財政轉移支付的形式向中部和西部地區流動。1999年實行西部大開發戰略以后,西部地區財政轉移支付的增長速度明顯大于中部和東部地區的增長速度。《中國統計年鑒(2008年)》顯示,中央財政轉移支付中東部地區占比為23.33%、中部地區為34.89%、西部地區為41.78%,西部是東部的1.8 倍。

2.金融機構渠道。在金融機構渠道中,區域貨幣資金流動可以表現在區域資金吸納和運用能力的差異上,具體地講,就是銀行存款和貸款、銀行間同業拆入和拆出、銀行資金的匯入和匯出。銀行存款、銀行同業拆入和銀行資金資金匯入表現為區域資金的吸納能力,而銀行貸款、銀行同業拆出和銀行資金匯出則表示資金的運用能力。郭金龍、王宏偉[2](2003),王小魯、樊綱[3](2004),嚴浩坤(2008)等研究發現,銀行金融機構存貸資金在我國東部、中部和西部地區嚴重不平衡,東部地區金融機構的存款和貸款都明顯高于中部和西部地區。與此同時,由于東部地區在基礎設施、投資環境、稅收政策等方面具有優勢,從而吸引了較多的信貸資本,也引起信貸資本更多地流向經濟發達、回報率和風險較小的東部地區。

銀行間同業拆借市場為金融機構提供了一個大額資金流動渠道,使得資金流動變得更加頻繁和順暢。由于銀行間同業拆借利率是由市場決定的,因此,銀行同業拆借市場又是資本在市場機制引導下橫向流動的重要渠道[2]。曾康霖等(2006)計算的結果顯示,東部地區基本上是資金的凈融出方,中西部地區則是資金的凈融入方。據《中國金融年鑒(2008年)》顯示,在各金融機構貸款方面,東部地區占66.04%、中部地區占17.21%、西部地區占16.75%,差距巨大,并且東部占比一直在增加,中西部一直在減小。

3.資本市場渠道。資本市場的融資情況同樣反映了資金在不同區域的流動。隨著我國資本市場的發展,通過證券市場中的一級市場和二級市場所引起的資本流動的比重逐年增加,大量資金通過資本市場流入股份公司和證券交易所所在地。但是,由于中國資本市場起步比較晚,發展還不完善,資本市場融資的地區結構極不平衡,東高西低的格局非常明顯。據曾康霖等(2006)的統計,2000—2003年,東、中、西部及東北地區在資本市場上的直接融資分別為2058.90 億元、564.95億元、507.94 億元和246.11 億元,東部地區融資總額遠遠大于其他地區,這表明資金通過資本市場從中西部向東部地區流動。此外,有關數據還顯示,2008年,東、中、西部地區在證券一級市場的融資比重分別為:84.82%、3.14%、12.04%,差距之大可見一斑。

4.直接投資渠道。直接投資也是資本流動的直接表現,它既包括中國企業的跨區域直接投資,又包含外商企業投資。中國企業的跨區域直接投資相當大一部分是由國有或者國有控股大型企業進行的。這類投資的一般區域多是資源所在地,而且投資金額巨大。例如,2006年首鋼宜昌高磷鐵礦項目投資總額達到80 億元人民幣以上。此外,跨區域直接投資還有一部分是民間投資,雖然這部分資本流動所占的比重比較小,但是在追逐高利潤動機的驅使下,調動內地資本到東部沿海開發地區投資也成為資本流動的一個渠道。

在資本流動中,外商直接投資只是表現為增量上的流動,而不是既定存量下的區域資本流動。中國東部地區作為改革開放的窗口,東部沿海地區由于區位條件、基礎設施和經濟技術基礎較好,從而吸引了進入中國的絕大部分外商直接投資,為后續發展打下了堅實的基礎。毋庸置疑,中國外資在全國的空間分布表現出向東部地區傾斜的現象,中西部地區實際利用外資比例較小。根據《國家統計年鑒(2011年)》顯示,外商直接投資企業的資金,江蘇、浙江、福建等東部省份都達到500 億以上,廣東、江蘇則高達2 000 億以上。西部大部分省份在100 億以下。西藏、青海、寧夏甚至在10 億以下。

綜上所述,以資本市場渠道、直接投資渠道為主的市場主導的資本流動和以財政轉移支付渠道及某種金融渠道為主的政府主導的資本流動構成了現今中國資本流動的主要表現,而且這兩個主渠道所呈現的資本流動方向也各不相同。以市場為主導的資本流動是從獲取利潤的角度出發,主要流向東部地區。這種流動改善了資本的配置效率,帶動了經濟增長,但是也擴大了地區間的差距。這個差別如果長期保持下去,將不利于資源的優化配置和縮小地區差距。相反,以政府主導的財政轉移支付為主的資本流動試圖縮小地區差距,并受到過去財政分配格局慣性的影響,較多地照顧西部地區。但是,東西部地區的增長率仍然存在明顯差異[3]。資本流動對地區經濟增長所帶來的差距,必然對東、中、西部地區的小城鎮成長帶來影響。

二、資本流動與中國小城鎮發展差異性關系分析

資本是影響經濟發展的重要因素,對于一個處于發展初期階段的國家或地區而言,其作用更為突出,資本的充裕狀況在很大程度上決定了其發展能力。正是資本在經濟發展中的重要作用和意義,區域間的資本流動可能對區域發展及區域內小城鎮發展差距產生重大影響。在經濟發展過程中,區域間的資本流動是實現資本要素再配置以及由資本帶動其他生產要素的再配置,從而提高資源利用效率的基本形式。在市場經濟條件下,區域資本流動的方向和規模是由各個地區資本利潤率的差異決定的,而資本利潤率的不同是地區間經濟發展不平衡的必然結果。經濟發展不平衡程度越高,資本利潤率的差異也越大,由此可見區域間的資本流動與區域經濟差距之間存在一種互為因果的關系[1]。

從資源的再配置過程來看,區域間資本流動實質上是生產要素在某些經濟變量發生變化的再配置過程。區域資本流動不僅對自身資本市場產生影響,同時還對勞動力、技術等其他生產要素流動產生影響,進而影響到資本流出地區和流入地區的發展模式。資本流動對資本流入區的影響可以歸結為三種效應:一是增量和存量調整效應;二是滲透效應;三是示范效應。資本流入通過這三種效應增加了當地生產要素供給的數量,提高了要素供給的質量,并促進產業結構的優化與升級,提高了資源的再配置效應。同時,這一過程不斷自我強化,形成正反饋機制,使區域經濟快速增長的勢頭一直保持下去。產業集聚引起區域整體勞動生產率提高,資本利潤率提高,進而吸引更多的外來資本流入,形成外來資本的本地聚集,導致資本供給增加,形成資本流入的循環累積效應。與此同時,產業聚集的規模經濟效應引致同一產業的區域聚集,產生地方化經濟效應,促進區域工業化進程,這也促進了區域內小城鎮的發展。而落后區域由于資本利潤率低,引起資本向發達地區流動,導致本身經濟發展所需的資本供應不足,進而產生相反的貧困惡性循環效應,使區域經濟更加落后,也阻礙了小城鎮的發展,最終擴大了與發達地區小城鎮的差距。

從中國的實際情況來看,東部地區良好的外部環境和堅實的經濟基礎,以及較高的資本利潤率吸引了大量的資本流入,資本流入的持續增加又進一步促進了該地區經濟增長,形成了良性循環,其區域內的小城鎮也有了長足的發展。而中西部地區外部環境相對較差,經濟基礎比較薄弱,資本利潤率相對低下,這導致資本從該地區流向東部地區,加之資本規模效應不足,中西部地區在經濟中也面臨著資本短缺的困難局面,不僅影響了該地區的經濟增長,也使得小城鎮發展舉步維艱。

下面我們以鄉鎮企業為樣本就資本流動對小城鎮發展影響進行數量分析,并用各地區鄉鎮企業產值的平均增加值表示小城鎮的經濟增長,它可以進一步反映小城鎮發展水平。

首先,從各地區鄉鎮企業產值平均增加值,及其中西部與東部企業產值平均增加值之比看地區之間的差異(見表1)。

從鄉鎮企業產值平均增加值看,東部地區是中部地區的2 倍左右、西部地區的4 倍左右。這說明就鄉鎮企業平均增加值的絕對差距來看還是很大的。從發展的趨勢來看,中部、西部和東部的差距都經歷了一個從不斷擴大到逐步縮小的過程,應該說中部崛起和西部大開發戰略的作用在鄉鎮企業方面有所顯現,而且是從2005年開始顯現的。

為了進一步說明東中西部三大區域間的差異,下面我們再看一下鄉鎮企業產值增加值的變異系數V。變異系數的計算公式為:

表1 1998—2009年中國各地區鄉鎮企業平均增加值及其比較

表2 1998—2009年中國東中西部鄉鎮企業平均增加值差異表

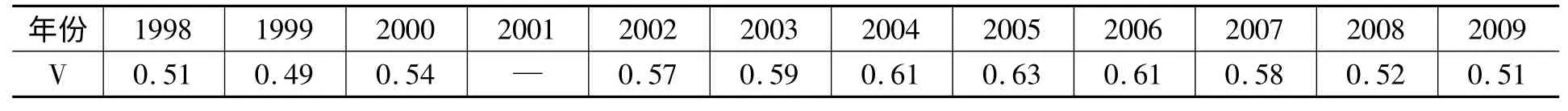

從變異系數的時序數列看,1998—2009年,變異系數呈現倒“U”型;1998—2005年,東西部鄉鎮企業平均增加值的差異是一路上揚,之后逐步下降。

對比表1 和表2 我們發現,中國東、中、西部地區資本流動性差異較大的年份,鄉鎮企業發展的差異性也較大,并且資本流動差異性和鄉鎮企業發展的差異性趨勢基本一致。大量的資本從我國中、西部地區流向東部地區,促進了東部地區小城鎮中鄉鎮企業的發展,而鄉鎮企業的發展又加大了資本在本地區的集聚程度,形成良性循環。而資本從中、西部地區的流出,卻導致中、西部地區小城鎮中鄉鎮企業發展資金短缺,不僅阻礙其發展,也形成惡性循環。這種資本流動的差異性造成了不同地區鄉鎮企業發展的差異性,進而從側面反映出區域資本流動差異對小城鎮發展差異所造成的影響。

三、縮小中國小城鎮發展差異的政策建議

通過上面的分析我們發現,資本流動和小城鎮發展差異具有明顯的相關性,中國東、中、西部所存在的地區差距,使得資本不斷向東部地區流動和集中,而這種流動和集中又放大了地區間的經濟差距。這也勢必造成不同地區的小城鎮發展存在差距,并使不同地區小城鎮發展差異逐漸擴大。在現階段中國資源有限和存在地方利益的條件下,通過市場主導促使資本流動自我調整來縮小地區差距,實現小城鎮經濟協調發展的可能性很小。因此,現階段應該形成以政府為主、市場為輔,逐漸向市場主導過渡的政策機制。

1.加大政府對落后地區的財政轉移支付。要解決落后地區小城鎮發展中的惡性循環,政府就必須加大對這些地區的投入力度,推動這些地區小城鎮經濟跳出這一惡性循環。因此,(1)應完善中國財政轉移支付制度,按照客觀因素公平分配財政轉移支付,打破現行的既得利益分配格局,加大對落后地區的轉移支付力度;(2)積極發揮財政的公共服務職能,應用財政轉移支付支持落后地區小城鎮基礎設施、公共設施和基礎產業的建設,提高基礎設施的服務能力,為落后地區小城鎮發展提供良好的經濟基礎。

2.實行有差別的金融政策。上面的分析可見,2005年以后西部地區銀行貸款迅速上升,基本上與引進資本數量相當,這在一定程度上縮小了東、中、西部地區鄉鎮企業之間的差距,也反映出小城鎮差距的縮小。為了更好地引導資金向中西部地區流動,可以對不同地區實行有差別的金融政策,以確保投向落后地區的資金留在當地,進而為當地經濟及小城鎮發展提供必要資金保證。具體來說,可以采取以下措施:(1)降低落后地區商業銀行的存款準備金比例和再貼現率;(2)對落后地區采取不同的利率水平;(3)限制商業銀行將落后地區的信貸資金轉出;(4)繼續增設專門的中西部開發銀行,為中西部發展提供資金支持等。

3.積極培育和發展中西部小城鎮的資本市場。上面的分析中,表1 已經表明資本市場發育程度和小城鎮發展有極強的相關性。要解決落后地區小城鎮發展中存在的惡性循環,縮小其與發達地區小城鎮發展的差距,就必須重視資本市場的培育和規范發展:(1)通過扶持資源型企業上市融資,擴大相對落后地區鄉鎮企業的上市規模;(2)努力壯大相對落后地區的資本市場主體,加強區域金融中心的建設,從而建立起開發欠發達地區的資本投入機制,降低資本流動的成本。

[1]劉錚.中國小城鎮成長差異研究[J].長春:吉林大學出版社,2007.

[2]郭金龍,王宏偉.中國區域間資本流動與區域經濟差異研究[J].管理世界,2003,(7):45.

[3]王小魯,樊綱.中國地區差距的變動趨勢和影響因素[J].經濟研究,2004,(1):33-44.