發展中國家內、外資銀行信貸行為差異分析

賈秋然

(中國人民大學財政金融學院,北京 100872)

一、引 言

處在金融全球化浪潮中的發展中國家,或是為了改善本國金融系統的運行效率、提振國內銀行的經營績效,或是為本國經濟的改革與發展提供必要的外部資金支持,其銀行業的對外開放都成為了既定改革路線中的一個重要組成部分,在近二三十年的金融自由化進程中扮演著越加重要的角色。然而,作為一國金融體系的核心組成部分,銀行業的健康與穩定關系著整個金融系統的績效與穩定,因此銀行業的開放問題一直是理論界爭論的焦點之一,而眾多發展中國家的金融改革實踐也表明,銀行業開放的正負效應并不具有顯著的國別一般性:一些國家在外資銀行進入后,總體信貸水平更加平穩,外資銀行對這些國家的經濟波動起到了金融穩定器的作用;而另外一些國家在發生經濟動蕩時,外資銀行的信貸收縮甚至資金逃逸使得原本羸弱的國內經濟更是雪上加霜。本文認為,在這看似迥異的現象背后或許存在著更為根本的原因,致使在東道國經濟運行的不同階段,外資銀行的信貸行為與國內銀行相比表現出較大的差異性,進而對東道國的經濟金融穩定產生不同的影響。為此,本文從中東歐、拉美和東南亞這三個銀行業開放水平較高的地區抽取了21個發展中國家(地區)和轉軌國家中的400多家銀行為樣本(156家國內銀行和來自13個發達國家的248家外資銀行),以其在2002~2010年間的相關數據構成面板數據集,來對內、外資銀行在東道國和外資銀行母國經濟運行不同階段下的信貸行為差異進行檢驗。本文結構安排如下:引言之后是對相關研究文獻的一個回顧和總結;然后對本文的樣本選擇進行說明,并對樣本中內、外資銀行的信貸表現給出直觀描述;在隨后的實證分析部分,首先對模型的設定進行說明,然后給出實證檢驗的方法和結果;最后是全文總結。

二、文獻回顧

雖然理論界對外資銀行進入欠發達國家銀行系統的關注已久,但至今未能形成一個統一的完備的理論框架,對外資銀行進入正負效應的爭論尚未達成共識。在支持外資銀行進入會帶來正效應的文獻中,Stein[1]的觀點最具有代表性。他認為,外資銀行并不是一個完全意義上的自治組織,而是在全球擁有高度分散化投資組合的跨國銀行控股公司(或稱之為母行)的一個組成部分,因此其決策制定會在一定程度上受到母行的影響。而母行由于其多樣化的資產組合,可以在某一地區發生經濟動蕩時,通過內部資金市場進行調度,對該地區的分支機構提供資本和流動性,實際上充當了資金后盾和最后貸款人的角色。因而,與國內銀行相比,外資銀行的財務約束較弱,對東道國的宏觀經濟狀況不甚敏感,具有更加穩定的信貸供給能力和較強的風險承受能力,在面對該地區的經濟動蕩時,更有助于平穩信貸供給和緩解流動性短缺。

從另一個角度來看,正因為外資銀行母行在全球范圍內具有更多的投資機會,與只擁有國內市場的國內銀行相比,外資銀行可能對東道國的經濟狀況更加敏感,一旦認定東道國投資前景堪憂,就會撤資投向更有利可圖的地區。Agénor[2]也同意外資銀行在決策上會受到持有多元化國際資產組合的母行的影響,但與積極觀點不同的是,他們認為外資銀行母行的行為決策是以追求全球戰略統籌和利益最大化為目標,而對東道國承擔的義務較小,當對新興市場不熟悉時,面對其國內經濟狀況的惡化,外資銀行會傾向于通過迅速且大幅度的縮減業務來規避風險,從而加劇了東道國金融危機的困難程度。另外,Sbracia和 Zaghini[3]擔心,當外資銀行母行在多個國家配置資產的情況下,一個借款國發生金融危機時,母行對資產組合的調整可能會引起對其他借款國的貸款削減,或是抽取一個地區的資金沖銷另一個地區的損失,從而導致金融不穩定的跨區域傳染。

在實證研究方面,Goldberg等[4]通過對墨西哥危機期間阿根廷和墨西哥的國內銀行和外資銀行的借貸狀況進行研究發現,與所有的國內銀行相比,外資銀行具有更高的貸款增長率和更低的易變性,因此有利于國內金融系統的信貸穩定;再有,他們發現,在銀行壞賬較低時,國內銀行和外資銀行具有相似的信貸結構和易變性。因此他們認為,銀行的健康程度、貸款目標、市場準入等才是影響信貸增長和易變性的關鍵因素,而與銀行的所有權無關。Haas和Lelyveld[5]用面板數據對外資銀行對中東歐國家信貸穩定性的影響進行了分析,發現在東道國正常的經濟時期,銀行的所有權結構對信貸增長沒有影響,但在危機期間,銀行的所有權性質產生了不同的影響,表現為國內銀行收縮信貸,而外資銀行的信貸規模并未出現顯著下降。在進一步的研究中,Haas和Lelyveld[6]通過對45家最大的跨國銀行的內部所有權結構和資產負責表分析后發現,跨國銀行存在著內部的資金市場來對其子行的信貸增長進行管理,因此在母行強大的資金實力的支持下,子行能夠進行快速的信貸擴張,而在面對東道國的金融危機時,跨國銀行子行也無需像國內銀行那樣縮減信貸。再有,Arena等[7]以1989~2001年間20個新興市場國家1565家銀行為樣本,對國內銀行和外資銀行在不同貨幣狀況下貸款量和存貸款利率的反應進行了比較分析,并對二者在危機期和平穩期的系統性行為差異進行了考察,結果顯示,相對于國內銀行,外資銀行對貨幣狀況的變化具有較低的信貸敏感性,危機期間其存貸款利率更加平滑,因此外資銀行進入有助于東道國信貸市場的穩定性。但是,在對其他國家的一些相關研究中(如 Mathieson和Roldos[8]),危機期間的外資銀行確有“落慌而逃”的行為,因此不足以成為國內融資的一個穩定的來源。特別是在2001年阿根廷爆發的金融危機中,外資銀行出現了大規模的資本外逃現象,對該國造成了巨大的財產損失,并加劇了該國金融和經濟動蕩。

從既有文獻來看,對外資銀行信貸穩定性的爭論雖在理論層面上尚未達成共識,但是實證分析的結論卻更傾向于支持正效應的一方。細觀這些文獻后發現,研究的焦點大都集中在對東道國國內不同經濟狀況下(特別是經濟金融發生動蕩的時期)外資銀行與國內銀行信貸穩定性的分析和檢驗上,而忽視了母國經濟狀況變化所帶來的影響。或許是因為在這些研究的時域內,與發展中國家動蕩坎坷的經濟發展狀況相比,發達國家的經濟表現得更加健康和穩定,因此未有機會將其作為重要的考察變量納入分析之中,實證檢驗中外資銀行的信貸行為也就表現得更加穩定。為了彌補這一缺陷,本文將次貸危機以來發達國家經濟普遍衰退的時期納入分析時域內,予以更全面的考察。

三、樣本選擇與直觀描述

(一)樣本選擇

考慮到發展中國家的金融開放進程和外資銀行進入程度,本文從中東歐、拉美和亞洲三個區域選取了21個轉軌國家和發展中國家(地區)①這21個國家包括9個中東歐轉軌國家:捷克、愛沙尼亞、匈牙利、波蘭、羅馬尼亞、斯洛伐克、斯洛文尼亞、俄羅斯、烏克蘭;5個拉美國家:阿根廷、巴西、哥倫比亞、墨西哥、秘魯;7個亞洲國家和地區:中國、印度、印度尼西亞、馬來西亞、菲律賓、中國臺灣、泰國。,作為銀行樣本的來源。這些國家都經歷著金融開放的改革實踐,銀行業的開放時間較長,外資銀行進入具有一定的規模,因此具有較好的代表性。同時,在西歐、北美和東亞選取了13個發達國家②這13個發達國家包括9個西歐國家:法國、德國、希臘、意大利、荷蘭、西班牙、瑞典、瑞士、英國;2個北美國家:美國、加拿大;2個東亞國家:日本、韓國。,這些國家既是上述轉軌和發展中國家(地區)銀行業FDI的主要來源,其本國經濟在2008~2009年金融危機期間又遭受沉重打擊,以此作為外資銀行的母國,更有利于考察外資銀行在母國經濟不同狀況下的信貸情況。選定東道國和外資銀行母國后,本文從東道國中抽取了156家國內銀行和248家外資銀行③銀行數據來自BankScope數據庫,銀行個數出于數據可得性和完整性考慮。國內銀行從國內控股在50%以上的具有較大規模的商業銀行中抽取(按資產排名);為了更加清楚的分析外資銀行的信貸表現是否受母國經濟狀況的影響,本文樣本中的外資銀行只從東道國內最大外資控股在50%以上且外資來源于上述13個發達國家的商業銀行中抽取。,構成2個樣本組,對其2002~2010年間的信貸表現分別予以考察。

(二)對內、外資銀行信貸表現的直觀描述

根據研究目標,本研究主要考察外資銀行進入發展中國家后會否增加東道國的信貸穩定性,特別是在外資銀行母國發生經濟動蕩期間;從另一個角度來說,也是驗證外資銀行與國內銀行在信貸表現上是否存在差異性,若是存在差異性,那么這種差異的主要影響因素又是什么。為此,本文首先對外資銀行與國內銀行的信貸表現作一直觀描述。

本文采取兩種方式來觀察外資銀行與國內銀行的信貸表現,一種是對東道國j的銀行i在t年的絕對信貸量增長率ΔLOANi,t進行測量,以此觀察銀行i信貸量的逐年變化;此外,借鑒 Haas和Lelyveld(2006),本文通過計算t年銀行i在j國信貸總量占比的增長率ΔSLOANi,t來作為衡量銀行信貸變化的另一指標,以此觀察該銀行的相對信貸變化趨勢。與絕對增長率指標相比,相對增長率指標能夠剔除如經濟周期、信貸需求下降等宏觀經濟因素對整個銀行部門信貸水平的影響,以便更好的反映銀行個體相對于整個銀行部門的信貸貢獻水平變化。該指標計算方式如下:

但出于數據可得性考慮,本文計算ΔSLOANi,t方式如下:

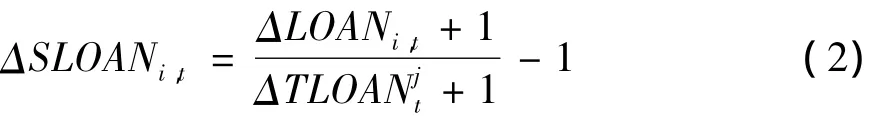

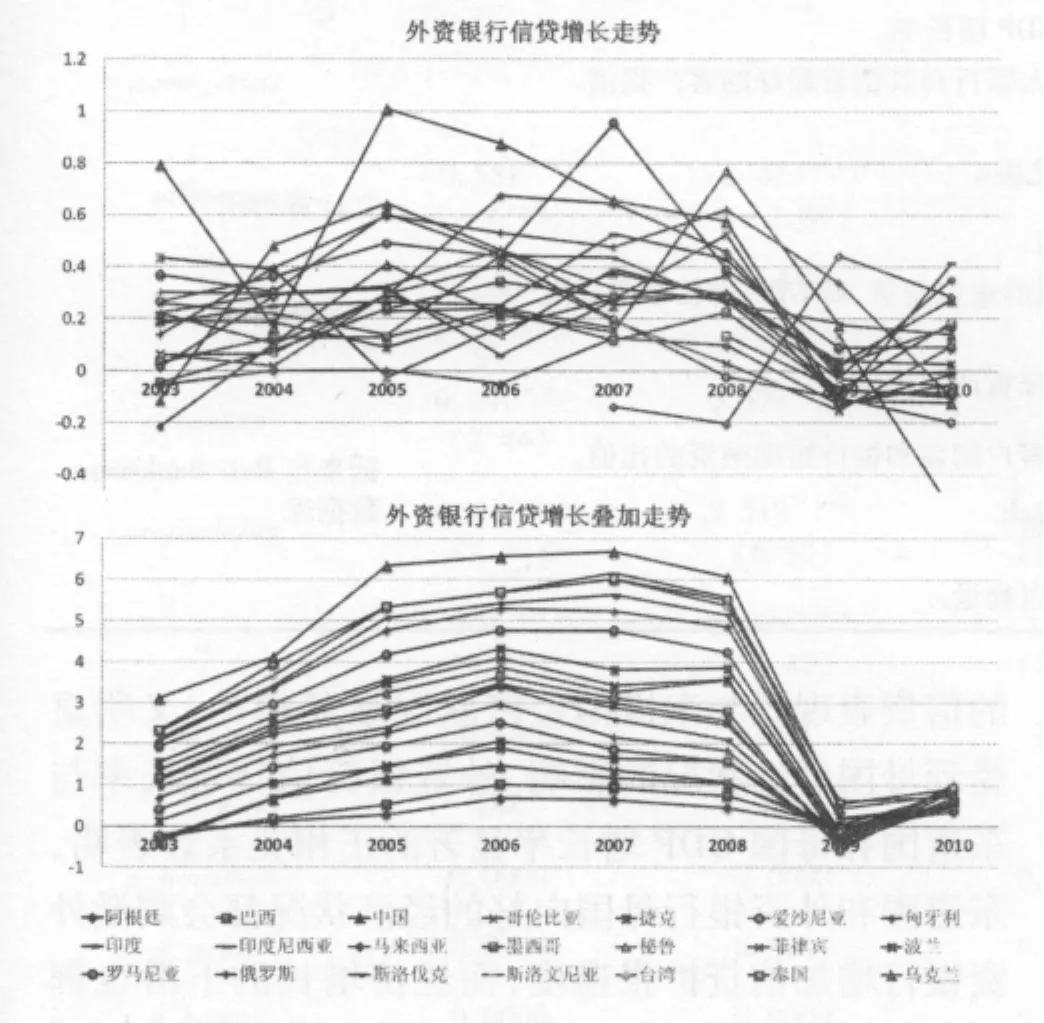

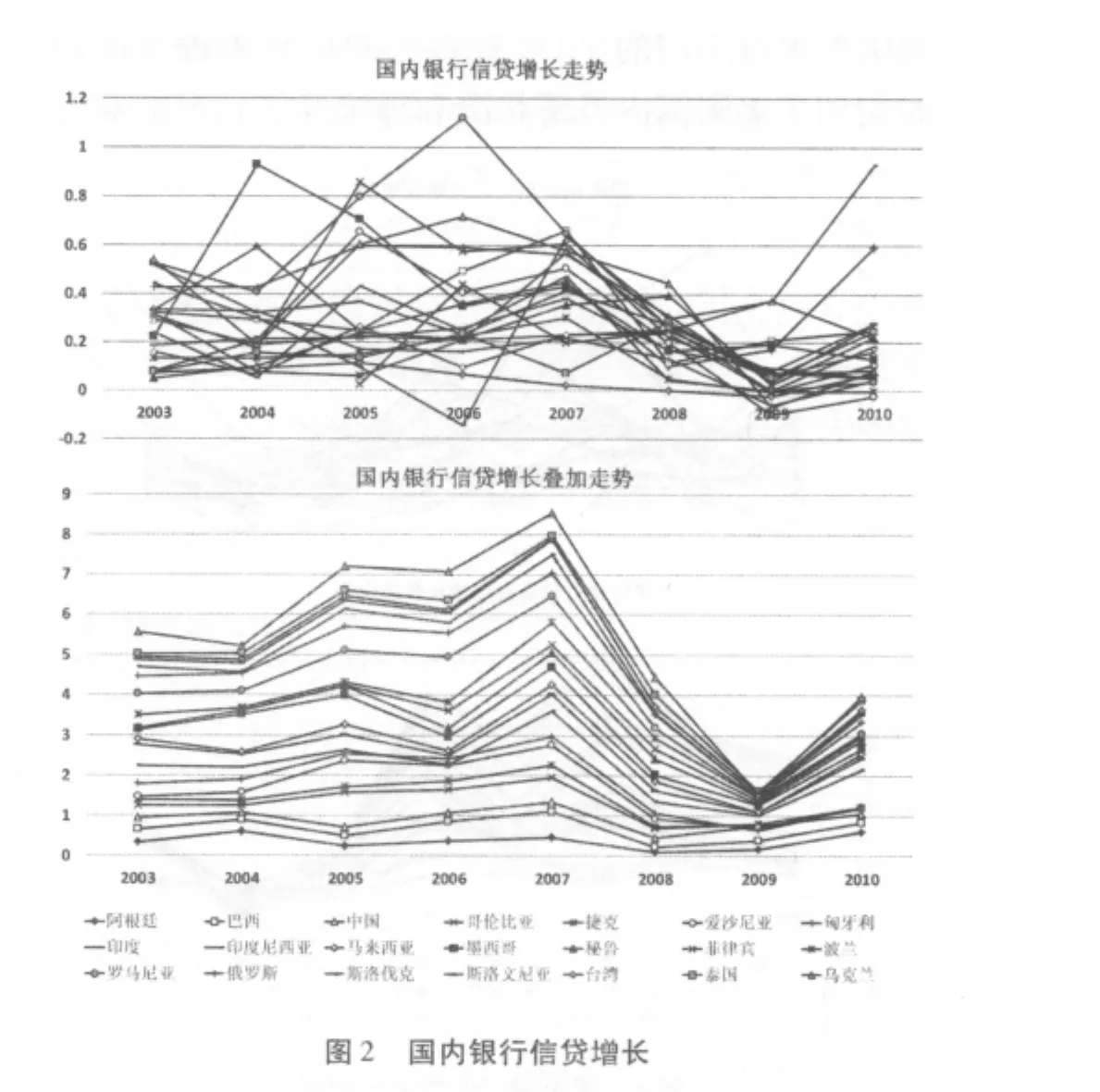

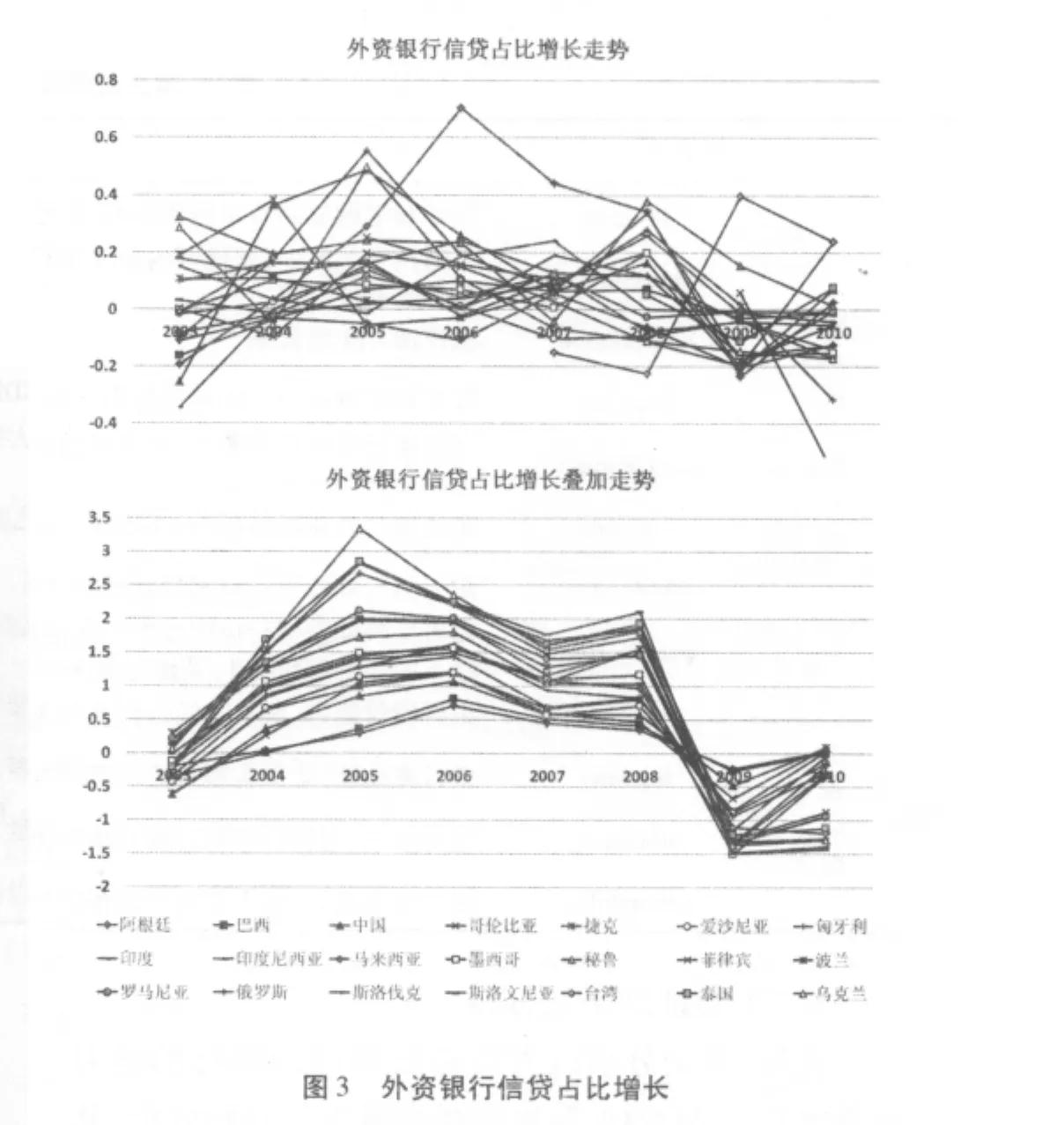

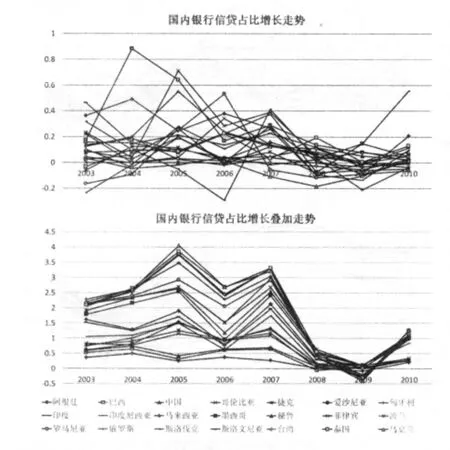

通過對東道國j的各外資銀行和國內銀行的絕對信貸增長指標和相對信貸占比增長變化指標進行算術平均處理,得到該國外資銀行與國內銀行的平均信貸(占比)增長率,并繪制圖表在圖1-4中。在此基礎上,每個圖中還給出了各國相應指標的疊加走勢,以此來反映發展中國家外資銀行與國內銀行信貸(占比)增長的總體變動趨勢。

從圖1和圖2中可以看出,無論是外資銀行還是國內銀行,其絕對的信貸增長率在2008~2009年間都出現了劇烈的下滑。不同之處在于,除了個別經濟陷入衰退的國家⑤包括烏克蘭,2009年GDP增長率 -14.76%;臺灣,2009年GDP增長率 -1.93%;匈牙利,2009年GDP增長率 -6.69%;愛沙尼亞,2009年GDP增長率 -13.90%。的國內銀行在2009年出現較弱的負增長以外,其他國家國內銀行的信貸增長率普遍處于正向弱增長態勢(2009年平均增長率為7.3%),而半數以上國家的外資銀行在2009年出現了負增長,但是幅度并不顯著(平均增長率為-8.6%)。在危機之后,國內銀行的信貸恢復速度也要好于外資銀行(國內銀行平均信貸增長率為18.9%,外資銀行為3.9%)。此外,從疊加走勢上看,在一些經濟正常的年份里(特別是2004~2007年),外資銀行與國內銀行的信貸波動并不一致。雖然總體來看,外資銀行和國內銀行的信貸對東道國的宏觀經濟走勢具有大致相同的順(逆)周期性,但是在信貸波動細節上,內、外資銀行的表現存在差異。另外,從信貸占比增長指標上看(見圖3和圖4),外資銀行和國內銀行在危機期間的信貸差異性表現得更加明顯:各國外資銀行在2009年的信貸占比普遍出現了負增長,近半數國家的增長率在-15%以下,收縮明顯;而國內銀行的表現不盡相同,有近2/3國家的國內銀行出現了負增長,但幅度較小(平均為-6.6%),另外的國家保持著較弱的正增長(平均為7.5%),總體看,國內銀行的信貸占比在2009年保持穩定。在其他年份里,該指標下內、外資銀行的信貸波動也呈相反態勢,與絕對信貸增長指標下的表現基本一致。要注意的是,危機期間外資銀行的信貸占比收縮明顯,而國內銀行的信貸占比保持穩定,這就意味著東道國內其他的樣本外信貸發放機構①包括樣本外的其他外資銀行、本文選取的13個發達國家中任一國家持股比重不超過50%的合資銀行、東道國內數量眾多的中小銀行以及其他信貸發放機構等。的總體信貸表現更加積極。

通過上述描述可看出,發展中國家外資銀行和國內銀行的信貸表現無論是在經濟正常的年份里還是在危機期間都存在著不同程度的差異。下面通過實證分析來對這種差異性的影響因素進行考察。

圖1 外資銀行信貸增長

四、模型設定與實證檢驗

(一)模型設定

圖4 國內銀行信貸占比增長

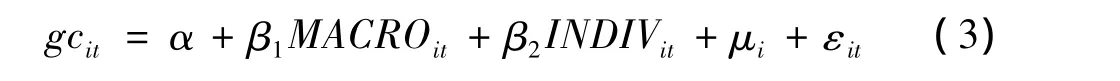

以往探討內、外資銀行差異性的文獻大都認為,與國內銀行不同的是,外資銀行的信貸表現可能同時受到東道國國內經濟狀況和母國經濟狀況的雙重影響,但是既有觀點中不盡一致的地方是,在對外資銀行所受影響的程度甚至是在影響的方向上都尚未得出清晰一致的答案。為此,本文以外資銀行與國內銀行信貸(占比)增長率為被解釋變量,以東道國和外資銀行母國的宏觀經濟狀況為解釋變量,來對上文中選取的多國銀行樣本進行考察。同時,考慮到銀行個體特征的差異性,本文將一些同樣會影響到銀行信貸表現的微觀經濟指標也納入解釋變量中。具體模型設定如下:

其中,gcit被解釋變量為銀行i在t年的信貸(占比)增長,即ΔLOANi,t或 ΔSOANi,t;解釋變量方面,MACROit為宏觀變量矩陣,包括GDP增長率、利率和通脹等變量;INDIVit為微觀個體變量矩陣,包括銀行的償付能力、效率、盈利能力和流動性等變量;μi為不可觀測非時變個體異質效應項;α為截距項;εit為隨機誤差項。對各解釋變量的說明和來源詳見表1。

表1 本文各解釋變量的來源和說明

(二)實證結果與分析

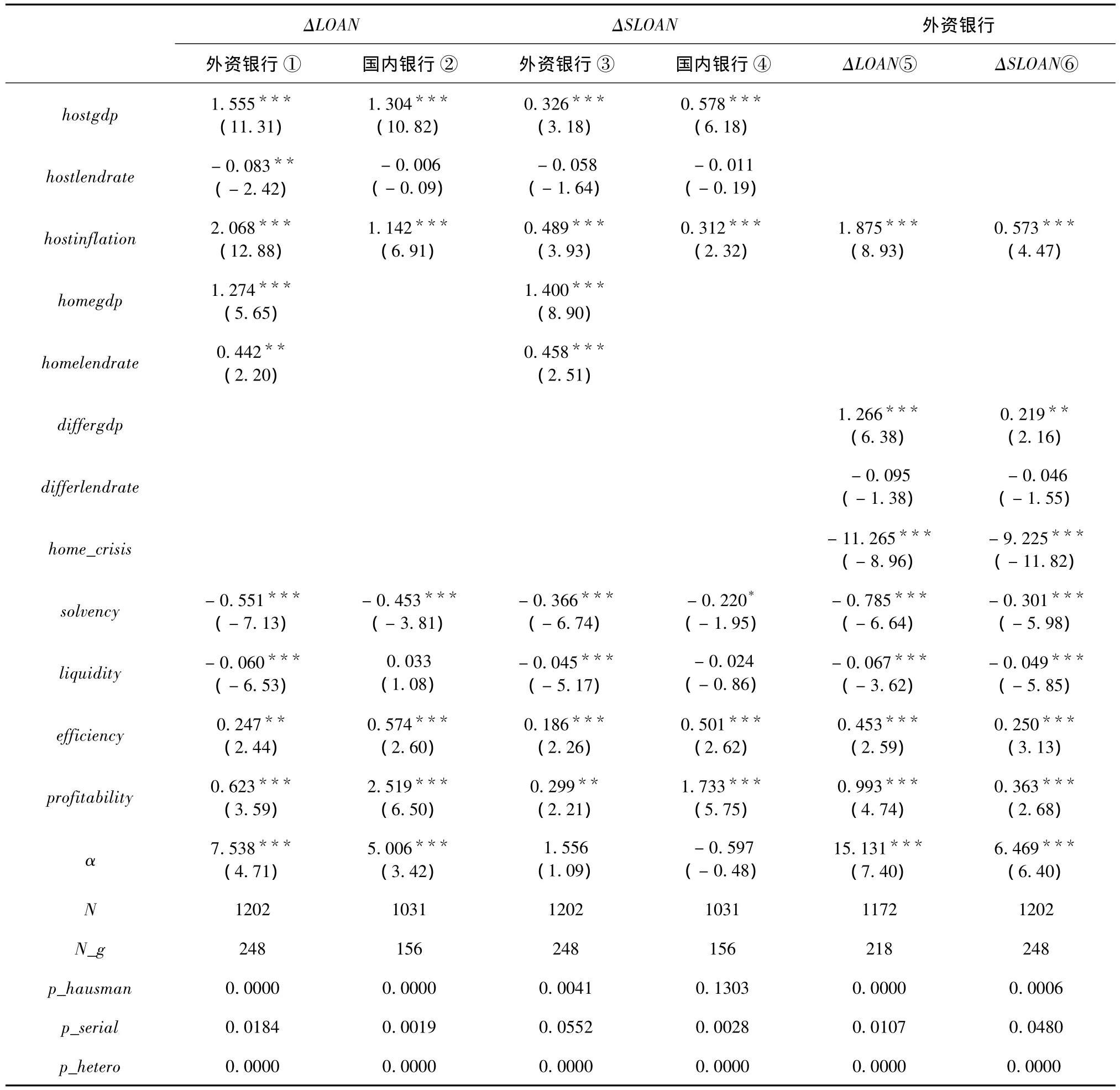

首先,本文分別以外資銀行和國內銀行的絕對信貸增長率ΔLOAN為被解釋變量進行回歸分析,其中,外資銀行信貸增長回歸模型中宏觀經濟層面的解釋變量不僅包括代表東道國宏觀經濟指標的變量,也含有反映外資銀行母國總體經濟狀況的變量,以便同時考察外資銀行的信貸表現與東道國和母國經濟的相關性。回歸結果見表2(模型①和②)。從回歸結果上看,正如既有文獻中所描述的,外資銀行的信貸表現既與東道國經濟狀況顯著相關,又明顯受到母國經濟狀況的影響。外資銀行信貸增長率與東道國和母國GDP增長率顯著的正相關系數表明,東道國和外資銀行母國向好的經濟狀況都會刺激外資銀行增加信貸擴張速度,而經濟增長的下滑也都會對其造成消極影響;從相關系數的取值看,與外資銀行母國相比,東道國的經濟增長似乎對外資銀行有著更大的影響。再有,從東道國的利率和通脹水平與銀行信貸增長的相關關系來看,外資銀行與國內銀行并不存在著根本的不同,這也意味著外資銀行與國內銀行一樣,對東道國的經濟波動存在順周期性。隨后在對外資銀行和國內銀行相對信貸增長率ΔSLOANi,t的回歸結果中(表2模型③和④),外資銀行的信貸增長同樣與東道國和母國的經濟增長保持顯著的正向相關關系,外資銀行與國內銀行的相對信貸增長也表現出與東道國經濟的順周期性,這與上述對絕對信貸增長的回歸結果是一致的。另外,從兩組模型的組內序列相關檢驗可以看出,國內銀行樣本的誤差結構存在著顯著的序列相關過程(在1%置信水平上顯著),而外資銀行樣本卻并不那么明顯(在1% 置信水平上都不顯著),也就是說,國內銀行的信貸增長比外資銀行更具有時間上的連續性,這也許意味著國內銀行具有外資銀行所不具備的某些特質(如公司發展戰略、長期信貸傾向等),使其不隨國內經濟狀況變化立即調整信貸規模,這也在一定程度上表明,與國內銀行相比外資銀行的信貸表現可能具有更高的易變性。

表2 內、外資銀行信貸(占比)增長回歸結果

上述兩組分析結果都表明,外資銀行的信貸增長既與東道國的經濟狀況正相關,又受到外資銀行母國經濟狀況的影響,由此可以想象,外資銀行的信貸行為可能并非完全受東道國或母國自身經濟狀況的影響,而是由二者之間的差異所決定,然而上述分析未能對此進行檢驗;而且從對外資銀行信貸表現的直觀描述中我們發現,在外資銀行母國經濟狀況明顯惡化的年份里,外資銀行傾向于更大幅度的收縮信貸,即便該時期東道國的經濟狀況依然良好,也就是說,當外資銀行母國發生經濟危機時,外資銀行的信貸表現是否具有特殊性?我們需要對這些問題進行進一步的分析。

(三)對外資銀行信貸表現的再審視

在模型重新設定中,我們在解釋變量中增加了虛擬變量home_crisis,用以考察外資銀行母國經濟形勢惡化或發生經濟危機期間外資銀行的信貸表現是否具有特殊性;另外,我們用東道國與外資銀行母國的GDP增長率之差和貸款利率之差來表示兩國的經濟差異,納入解釋變量之中。回歸結果見表2(模型⑤和⑥)。

從結果中可以看出,外資銀行的信貸(占比)增長與兩國經濟差異顯著正相關,表明在經濟正常的年份里,除去外資銀行母國經濟增長帶來的影響,外資銀行的信貸增長依然與東道國的經濟保持顯著的正相關關系,也就是說外資銀行的信貸表現主要取決于東道國的經濟狀況,當東道國的經濟增長好于外資銀行母國時更有助于增加外資銀行的信貸總量,而在東道國經濟表現遜色于外資銀行母國時不利于外資銀行的信貸擴張。另外,從與虛擬變量home_crisis顯著的負相關關系中可以看出,確實如我們之前所猜想的那樣,當外資銀行母國的經濟發生衰退時,會對外資銀行的信貸增長造成較大程度的負面影響,而且這種負面影響需要東道國的經濟增速相對外資銀行母國保持相當程度的優勢時才能抵消掉。

五、評價性結論

在本文的研究中,我們以不同地域的21個發展中國家(地區)和轉軌國家中的外資銀行和國內銀行數據為基礎,對各國內、外資銀行在2002~2010年間的信貸表現進行了考察,結果發現,無論是直觀描述還是實證分析都表明,外資銀行的信貸行為確實與國內銀行存在著差異性,而且這種差異性在某些情況下表現得更加明顯。

具體而言,本研究得到了以下幾個結論:①國內銀行的信貸行為主要由本國的經濟狀況所決定,且表現出較強的順周期性;外資銀行的信貸表現從總體上看,特別是在經濟正常的年份里,也呈現出與東道國經濟的順周期態勢,但是在波動細節上與國內銀行不盡相同;②實證分析表明,外資銀行的信貸增長既表現出與東道國經濟增長顯著正相關,又受到母國經濟狀況的影響,這就對外資銀行與國內銀行在信貸波動細節上的差異性作出了解釋;從兩國經濟差異對外資銀行的信貸影響來看,在經濟正常的年份里,外資銀行的信貸表現更多的取決于東道國的經濟狀況,當東道國的經濟增長好于外資銀行母國時更有助于增加外資銀行的信貸總量;③當外資銀行母國發生經濟危機時,會對外資銀行的信貸增長造成較大的負向沖擊,如果東道國此時的經濟狀況同樣不佳,那么外資銀行會出現較大規模的信貸收縮,但若東道國能夠保持一定程度的經濟增速,或許可以抵消掉母國危機帶來的負面影響。事實上,從本文對外資銀行信貸表現的直觀描述中可以看到,危機期間正是那些經濟保持一定增速的東道國家,外資銀行的信貸增長總體上保持穩定或略有收縮,并未出現大規模撤資的現象,反觀中東歐一些經濟同樣陷入衰退的國家(如烏克蘭、匈牙利、愛沙尼亞等),其外資銀行的信貸收縮幅度平均都在20%左右。

另外,從對內、外資銀行相對信貸增長的直觀描述中我們得到這樣一個簡單印象:危機期間,國內銀行信貸占比基本保持穩定,而外資銀行信貸占比收縮明顯,這可能意味著樣本外的其他外資銀行和國內數量眾多的中小銀行等信貸發放機構在危機期間的信貸表現更加積極,但由于篇幅所限,本文并未對此做深入分析,但顯然該問題對發展中國家如何構建穩定高效的銀行體系來說同樣具有重要的意義和研究價值,因此有必要在未來的研究中予以進一步的說明。

具體而言,本研究得到了以下幾個結論:

(1)國內銀行的信貸行為主要由本國的經濟狀況所決定,且表現出較強的順周期性;外資銀行的信貸表現從總體上看,特別是在經濟狀況相對正常的年份里,也呈現出與東道國經濟的順周期態勢,但是在波動細節上與國內銀行不盡相同。

(2)實證分析表明,外資銀行的信貸增長既表現出與東道國經濟增長顯著正相關,又受到母國經濟狀況的影響,這就對外資銀行與國內銀行在信貸波動細節上的差異性作出了解釋;從兩國經濟差異對外資銀行的信貸影響來看,在經濟正常的年份里,外資銀行的信貸表現更多的取決于東道國的經濟狀況,當東道國的經濟增長好于外資銀行母國時更有助于增加外資銀行的信貸總量。

(3)當外資銀行母國發生經濟危機時,會對外資銀行的信貸增長造成較大的負向沖擊,如果東道國此時的經濟狀況同樣不佳,那么外資銀行會出現較大規模的信貸收縮,但若東道國能夠保持一定程度的經濟增速,或許可以抵消掉母國危機帶來的負面影響。事實上,從本文對外資銀行信貸表現的直觀描述中可以看到,危機期間正是那些經濟保持一定增速的東道國家,外資銀行的信貸增長總體上保持穩定或略有收縮,并未出現大規模撤資的現象,反觀中東歐一些經濟同樣陷入衰退的國家(如烏克蘭、匈牙利、愛沙尼亞等),其外資銀行的信貸收縮幅度平均都在20%左右。

此外,從對內、外資銀行相對信貸增長的直觀描述中我們得到這樣一個簡單印象:危機期間,國內銀行信貸占比基本保持穩定,而外資銀行信貸占比收縮明顯,這也就意味著樣本外的其他外資銀行、國內數量眾多的中小銀行以及其他信貸發放機構在危機期間的信貸表現更加積極,但由于篇幅所限,本文并未對此做深入分析,但顯然該問題對發展中國家如何構建穩定高效的銀行體系來說同樣具有重要的意義和研究價值,因此有必要在未來的研究中予以進一步的說明。

[1]Stein J C.Internal capital markets and the competition for corporate resources[J].The Journal of Finance,1997,52(1):111-33.

[2]Agénor P R.Benefits and costs of international financial integration:Theory and facts[J].The World Economy,2003,26(8):1089-1118.

[3]Sbracia M,Zaghini A.The role of the banking system in the international transmission of shocks[J].The World Economy,2003,26:727-54.

[4]Goldberg L,Dages B G,Kinney D.Foreign and domestic bank participation in emerging markets:Lessons from Argentina and Mexico[A].NBER Working Paper,No.7714,2000.

[5]Haas R D,Lelyveld I.Foreign banks and credit stability in Central and Eastern Europe:A panel data analysis[J].Journal of Banking& Finance,2006,30(7):1927-52.

[6]Haas R D,Lelyveld I.Internal capital markets and lending by multinational bank subsidiaries[J].Journal of Financial Intermediation,2010,19(1):1-25.

[7]Arena M,Reinhart C,Vázquez F.The lending channel in emerging economics:Are foreign banks different?[A]NBER Working Paper,No.12340,2006.

[8]Mathieson D J,Roldos J.Foreign banks in emerging markets[A].Litan R E,Masson P,Pomerlear M.Open doors:Foreign participation in financial systems in developing countries[C].Washington,D.C.:Palgrave Macmillan Journals Press,2001.15-55.