我國利率市場化的漸進過程及對商業銀行的影響

張 麗 程 娟 趙海華

一、我國利率市場化的漸進過程

1996年,中國人民銀行正式啟動利率市場化改革,2003年2月,中國人民銀行在《2002年中國貨幣政策執行報告》中公布了中國利率市場化改革的總體思路:先外幣、后本幣;先貸款、后存款;先長期、大額,后短期、小額。按照利率市場化的總體思路,截至目前我國已經先后完成了貨幣市場和債券市場的利率市場化,貼現利率和外幣存貸款的利率也基本實現市場化。當前我國的利率管制主要體現在對人民幣存款利率實行上限管理,對人民幣貸款利率實行下限管理,未來我國利率市場化的推進目標就是對人民幣存款利率上限和人民幣貸款利率下限逐步放開。

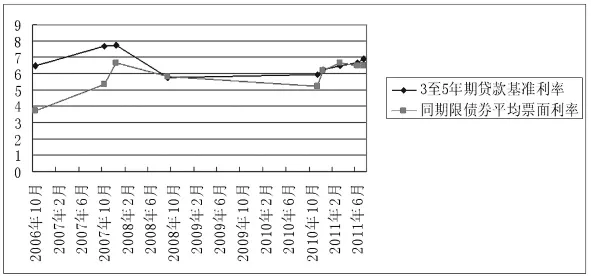

雖然目前我國仍然對人民幣存款利率上限和貸款利率下限進行管理,但這種管理已在某種程度上被突破,主要表現為:(1)理財產品規模加速膨脹。近兩年我國通貨膨脹高企,存款的“負利率”現象嚴重。以2010、2011年為例,人民幣一年期存款利率分別為2.75%、3.50%(以年末數據為準),而當年的CPI則分別為3.30%、5.40%,經簡單計算可得,2010、2011年一年期人民幣存款的負利率分別為-0.55%、-1.90%。受到存款“負利率”影響,近年來我國理財產品規模迅速膨脹。根據惠譽國際評級 (Fitch Ratings)的計算顯示①:2009年底,我國銀行理財產品的總量為人民幣2.3萬億元,相當于銀行存款總量的3.8%。2010年底,理財產品的總量為人民幣4.4萬億元,大致相當于銀行存款總量的6%。截至2012年3月底,理財產品的規模超過人民幣10.4萬億元,約相當于中資銀行存款總額的12%。從收益率來看,銀行現在發行的期限為一至六個月的理財產品年化收益率大約為4.5%,遠高于央行設定的三個月2.85%的存款利率、六個月3.05%以及一年期3.25%的存款利率。理財產品規模膨脹實際上是對存款利率上限的一種突破。(2)銀行貸款以外的其他融資方式成為企業融資的重要渠道。由于債券發行利率一般低于同期限貸款利率,優質企業融資通常首選企業債券[1]。圖1和圖2為2007年以來債券票面利率與同期貸款利率的比較,從中可以發現:絕大部分債券的發行利率均低于同期限銀行貸款基準利率。從票據市場來看,根據聯合資信評估有限公司對2011年中期票據市場的分析報告:AA+~AAA級別中期票據發行利率也顯著低于同期貸款基準利率。優質企業首選債券和票據等銀行貸款以外的融資方式,實際上是對貸款利率下限管理的一種突破。圖1與圖2數據來源:企業債發行成本與銀行貸款利率的比較研究,華泰聯合證券研究報告,2011年8月。

圖1 1至3年期銀行貸款基準利率與同期限債券票面利率比較(%)

圖2 3至5年期銀行貸款基準利率與同期限債券票面利率比較(%)

二、“漸進模式”是我國利率市場化的理性選擇

20世紀70年代以后,隨著金融深化和金融自由化浪潮的興起,世界上很多國家開始了利率市場化改革。由于每個國家對自己國情的認識不同,改革實踐也逐漸分化為兩種不同的模式:以美日韓為代表的“漸進模式”和以拉美為代表的“激進模式”[2]。理論上這兩類模式并無高低優劣之分,改革成敗取決于該類模式是否契合本國的基本國情。

市場經濟條件下,利率作為資金的價格,在經濟體系中起到牽一發而動全身的作用,因此利率市場化改革將會影響到一國的宏觀經濟、金融體系、微觀企業等方方面面,是一項系統工程。在利率市場化改革之前任何改革者對利率市場化的過程和可能引發的連鎖反應都難以準確預測和深刻把握,“漸進模式”的改革有助于不斷解決改革過程中出現的問題,合理調節改革時間表,確保宏觀經濟平穩過渡。另外,利率市場化改革過程中,金融體系、微觀主體對于利率市場化條件下的利率變化進行合理預期和經營調整也需要一個不斷調適的過程,漸進式改革契合了這個調適過程,有助于金融體系和微觀企業不斷增強對利率變化的承受能力,確保宏觀經濟不出現大起大落。與“漸進模式”相比,“激進模式”的利率市場化帶有濃厚的理想主義色彩,利率市場化的過程簡單快速。一旦時機選擇不當,不但不能夠解決經濟本身存在的問題,反而容易引發一系列新的問題。

從我國的基本國情來看,利率市場化的“漸進模式”符合我國的基本國情,是我國利率市場化的理性選擇。

首先,從宏觀經濟來看,投資和出口拉動的經濟增長模式,對利率變化十分敏感。美國金融危機以后,我國大力擴大內需,轉變經濟增長方式,但我國現行經濟增長模式短期內很難得到大幅度扭轉。現階段如果我國貿然完全放開存款利率上限,貸款利率也將隨之上升。其結果是一方面將導致投資成本高企,投資可能短時間內大幅減少,引起經濟增速下滑;另一方面,受利率上升影響,國外熱錢大量涌入,引發人民幣匯率被動升值,出口減少,從而引起我國經濟增速下降。考慮到我國目前經濟增長模式的限制,利率市場化只能采取“漸進模式”,在宏觀經濟增長能夠承受的范圍內,逐步地推進利率的市場化。

其次,從我國的金融體系來看,快速的利率市場化可能對銀行的經營穩定帶來不利影響。無論是國有銀行還是區域性、地方性中小銀行,存貸款利差收入仍是我國商業銀行的主要收入來源,約占銀行營業收入的60%以上。我國目前對存款利率上限和貸款利率下限的管理,使得銀行可以保持一個比較穩定的利差收入。根據發達國家利率市場化的經驗,大部分國家實行利率市場化之后出現了存貸款利差縮小的現象[3],一旦我國對存貸款利率管制短期內完全放開,將引發銀行之間的儲蓄大戰,推高存款利率,縮小存貸利差,對我國銀行的穩定經營造成較大的影響,不利于金融秩序的穩定。另一方面,對于國有銀行來說,其承擔著國有企業和地方政府融資平臺的絕大部分貸款,這些貸款很多是基礎設施和基本建設貸款,建設周期長,收益更多地體現在社會效益,它們只能承受同期基準利率水平。現在這樣的貸款大約占國有銀行貸款總量的40%~50%。若貸款利率大幅度提高,這些項目只能停貸,形成壞賬。

再次,從我國的貨幣政策傳導機制來看,目前我國市場化利率調控機制還很不完善[4]。實行利率市場化之后,意味著利率傳導機制在我國貨幣政策傳導過程中起著重要的作用。目前中央銀行利率調控框架尚未完全建立,適合我國國情的公開市場操作工具、目標利率選擇等一系列重要制度安排仍需進行進一步的探索[5]。此外,目前利率傳導機制仍然不暢通,公開市場操作對于市場利率具有一定的引導作用,但對于存貸款利率的引導作用有限。漸進地推進利率市場化有助于我國逐步建立完善的利率調控框架,保持貨幣政策的有效性。

最后,從我國的微觀企業主體來看,國有企業的預算硬約束仍需要進一步加強。由于產權制度改革滯后和國家隱性擔保的存在,我國的國有企業仍然存在著某種程度的預算軟約束和盲目擴張沖動,貸款利率的放開,可能引發銀行發放貸款時出現逆向選擇和所有制歧視問題,導致貸款壞賬增加,重新陷入不良貸款剝離的老路子上去。

三、我國人民幣存款利率上限和貸款利率下限調整對商業銀行影響的量化分析

目前我國的利率管制主要體現在對人民幣存款利率上限和貸款利率下限的管理,根據利率市場化改革的“漸進模式”,未來人民幣存款利率上限和貸款利率下限的放開也將會分步驟完成。最近中國人民銀行決定,自2012年6月8日起將金融機構存款利率浮動區間的上限調整為基準利率的1.1倍;自2012年7月6日起將金融機構貸款利率浮動區間的下限調整為基準利率的0.7倍,個人住房貸款利率浮動區間不作調整。這兩項調整將對我國商業銀行產生重要的影響,下文對此展開量化分析。我國的商業銀行包括全國性銀行、股份制銀行及地方性商業銀行。為了全面考察存貸款利率限制調整對各類商業銀行的影響,在上述三類銀行中我們分別選取部分代表性銀行進行分析。考慮到上市銀行財務數據的完備性和可得性,全國性銀行我們選取工農中建四大銀行、股份制銀行選取招商銀行和民生銀行做代表,地方性商業銀行選取北京銀行、南京銀行作為代表。下文分析所用數據均來源于2011年各銀行的年度財務報表數據,各銀行的年度財務報表詳見各家銀行的網站②。

1.人民幣存款利率上限調整對商業銀行影響的量化分析

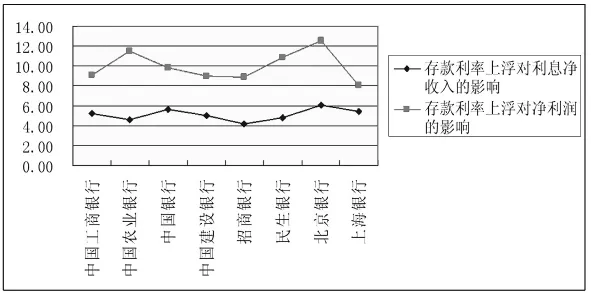

自2012年6月8日起金融機構存款利率浮動區間的上限調整為基準利率的1.1倍,意味著人民幣存款利率可以在基準利率的基礎上浮不超過10%③。考慮到目前存款“負利率”狀態以及我國商業銀行之間愈演愈烈的儲蓄大戰,預計未來我國大部分銀行的存款利率將提高至基準利率上限。下文我們假設所有的商業銀行都將存款利率提高至存款基準利率的上限,以2011年的銀行財務報表數據為基礎計算該項調整對商業銀行的影響④。2011年,工農中建四大銀行的平均存款利率為1.66%、1.53%、1.96%、1.61%,存款利率上限調整為基準利率的1.1倍之后,四大行的利息支出將分別增加188.65億元、140.60億元、127.91億元、151.97億元,分別占到當年利息凈收入的5.20%、4.58%、5.61%、4.99%,分別占到當年凈利潤的9.05%、11.53%、9.82%、8.97%。同理可以計算出,存款利率上限調整到存款基準利率的1.1倍之后,招商銀行和民生銀行的利息凈收入將分別下降4.21%、4.78%,凈利潤分別下降8.89%、10.89%。存款利率上限調整到存款基準利率的1.1倍之后,北京銀行和上海銀行的利息凈收入分別下降6.02%、5.46%,凈利潤分別下降12.59%、8.06%。人民幣存款利率上限調整對商業銀行的利息凈收入和凈利潤的影響如圖3所示。

圖3 人民幣存款基準利率上浮10%對商業銀行利息凈收入和凈利潤的影響(%)

從上述分析可以發現:對工農中建四大國有銀行,招商銀行、民生銀行為代表的中型股份制銀行以及北京銀行、南京銀行等為代表的地方性商業銀行來說,人民幣存款基準利率上浮10%將導致其利息凈收入下降4%-6%,其中下降最大的北京銀行為6.02%。相對于利息凈收入的影響,人民幣存款基準利率上浮10%對各商業銀行凈利潤的影響則要大得多,將導致各銀行凈利潤下降8%-13%。這從一定程度上反映出目前我國商業銀行的凈利潤對利息凈收入的高度依賴性。

2.人民幣貸款利率下限由10%擴大為30%對商業銀行影響的量化分析

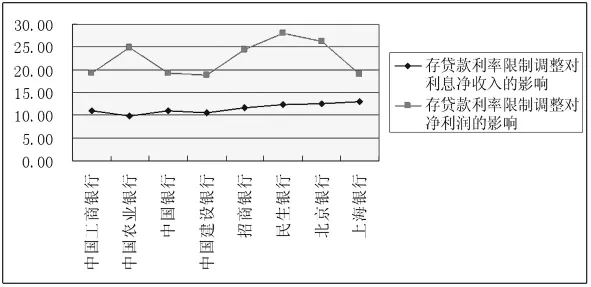

我國對首套住房按揭貸款利率下限曾經執行過基準利率下浮30%,最近中國人民銀行決定,自2012年7月6日起將金融機構貸款利率浮動區間的下限調整為基準利率的0.7倍,個人住房貸款利率浮動區間不作調整。這意味著除了個人住房貸款以外,金融機構人民幣貸款利率下限由原來貸款基準利率的10%擴大至30%。根據中國人民銀行的統計數據,我國金融機構人民幣貸款利率實行上浮、基準和下浮的占比分別為:30%、40%、30%。因此人民幣貸款利率下限擴大,主要對30%的人民幣貸款中除了個人住房貸款以外的貸款產生影響。根據本文的計算,人民幣貸款基準利率下浮幅度由10%擴大為30%,對于工農中建四大銀行來說,其受影響的人民幣貸款余額分別為 :18662.70 億 元 、13471.22 億 元 、10613.75 億 元 、14610.24億元。2011年工農中建四家銀行貸款平均利率分別為5.68%、6.04%、5.80%、5.69%。考慮到受影響貸款余額在貸款總額中的占比以及貸款利率下限調整幅度,四大銀行利息凈收入將分別下降5.84%、5.30%、5.40%、5.46%,四大行凈利潤將分別下降10.17%、13.35%、9.45%、9.81%,分別見圖 4。

同理可以計算,人民幣貸款基準利率下浮幅度擴大到30%后,2011年招商銀行和民生銀行受影響的貸款余額分別為4624.60億元、3389.90億元。2011年招商銀行和民生銀行的貸款平均利率分別為6.08%、7.16%。考慮到受影響貸款余額在貸款總額中的占比以及貸款利率下限調整幅度,2011年招商銀行和民生銀行利息凈收入將分別下降7.37%和7.49%,凈利潤分別下降15.57%和17.07%。地方性商業銀行中,人民幣貸款基準利率下浮幅度擴大到30%后,2011年北京銀行和南京銀行受影響的貸款余額分別為988.97億元、811.78億元。2011年北京銀行和上海銀行的貸款平均利率分別為6.21%、6.11%。考慮到受影響貸款余額在貸款總額中的占比以及貸款利率下限調整幅度,2011年北京銀行和上海銀行利息凈收入將分別下降6.56%和7.51%,凈利潤分別下降13.72%和11.08%。

圖4 人民幣貸款基準利率下限由10%擴大為30%對2011年商業銀行利息凈收入和凈利潤的影響(%)

從上述分析可以發現:對工農中建四大國有銀行,招商銀行、民生銀行為代表的中型股份制銀行以及北京銀行、南京銀行等為代表的地方性商業銀行來說,人民幣貸款利率下浮幅度擴大到30%將導致其利息凈收入下降5%-8%。相對于其對利息凈收入的影響,人民幣貸款利率下浮幅度擴大到30%將導致各銀行凈利潤下降9%-18%。與人民幣存款利率上限調整一樣,貸款利率下浮幅度的擴大對凈利潤的影響要遠大于對利息凈收入的影響。

3.人民幣存款利率上限調整和貸款利率下限調整對商業銀行的疊加影響

根據上文的計算分析,將人民幣存款利率上限調整和貸款利率下限調整疊加在一起考慮,其對各商業銀行利息凈收入和凈利潤的影響如下圖5。從圖5中可以發現,考慮到人民幣存款利率上限調整和貸款利率下限調整的疊加影響,工農中建設四大銀行的利息凈收入將分別下降11.05%、9.88%、11.01%、10.45%,凈利潤分別下降19.22%、24.88%、19.26%、18.78%。招商、民生銀行的利息凈收入將分別下降11.58%、12.27%,凈利潤分別下降24.45%、27.96%。北京、上海銀行的利息凈收入將分別下降12.57%、12.97%,凈利潤分別下降26.30%、19.14%。

圖5 人民幣存款基準利率上浮10%和貸款基準利率下限由10%擴大為30%對商業銀行的疊加影響(%)

總結上文量化分析結果:人民幣存款基準利率上浮10%對商業銀行利息凈收入的影響在6%以下,人民幣貸款利率下浮幅度擴大到30%對商業銀行利息凈收入的影響在8%以下,二者疊加之后對利息凈收入的影響在13%以下,基本處于銀行可以承受的范圍。與對利息凈收入的影響相比,對銀行凈利潤的影響則要大得多。人民幣存款基準利率上浮10%將使得銀行凈利潤下降8%-13%,人民幣貸款利率下浮幅度擴大到30%將導致銀行凈利潤下降9%-18%,二者疊加之后導致凈利潤下降18%-28%,其影響不容忽視。

四、結論與建議

囿于我國現階段經濟增長方式、貨幣政策有效性、金融體系和微觀企業環境的制約,“漸進模式”的利率市場化比較適合我國的基本國情。我國利率市場化改革始于1996年,已經先后完成了貨幣市場、債券市場以及外幣存貸款的利率市場化,未來利率市場化改革的重點在于逐步放松對人民幣存款利率上限和貸款利率下限的管制。2012年中國人民銀行先后決定,人民幣存款利率上浮區間為基準利率的1.1倍、人民幣貸款利率下限由基準利率的10%擴大到30%。本文根據部分商業銀行2011年的財務報表數據,分析了這兩項改革措施各自對商業銀行的影響以及二者的疊加影響,結果發現:人民幣存款利率上限調整和貸款利率下限調整二者疊加之后將導致商業銀行利息凈收入下降約9%-13%,基本處于銀行可以承受的范圍;二者疊加之后對商業銀行凈利潤的影響要遠大于對利息凈收入的影響,將使得商業銀行凈利潤下降18%-28%,其影響不可小覷。這反映了我國商業銀行凈利潤對利息凈收入的較高依賴程度,其背后是我國商業銀行盈利模式高度依賴存貸款利差的現實。

根據本文的量化分析結果,我們建議:(1)未來利率市場化推進過程需要充分考慮商業銀行的承受能力。根據其他國家利率市場化的實踐經驗,利率市場化改革之后大都出現了存貸款利差縮小的現象。這對于以存貸款利差為主要利潤來源的我國商業銀行來說,存貸款利率市場化的快速推進可能導致銀行業利潤整體下滑,甚至引發金融體系系統性風險,直接威脅到我國經濟穩定增長。因此,未來存貸款利率市場化推進需要提前測算和充分考慮我國商業銀行的承受能力,掌握好改革步伐。(2)大力發展商業銀行中間業務,逐步調整銀行業務結構。受間接融資體制影響,傳統上我國商業銀行業務以存貸款為主,存貸利差是其主要的利潤來源,因而商業銀行利潤受利率波動影響較大。利率市場化改革縮小存貸利差之后,將對銀行的利潤產生較大沖擊。銀行中間業務包括結算、代理、擔保、理財、融資、衍生工具交易等等,這些業務通常受存貸款利率影響較小,收入比較穩定。大力發展中間業務,有助于商業銀行逐步改善盈利結構,更好地適應未來利率市場化環境,同時也可以為利率市場化改革提供良好的基礎環境。

注:

①數據來源于華爾街日報中文版:http://cn.wsj.com/gb/20120627/bch100316.asp

②工農中建等商業銀行2010年報,詳見各銀行網站

③此前中國人民銀行規定,金融機構人民幣存款利率不得高于存款基準利率

④由于我們缺少存款利率上限調整前一日商業銀行的財務數據,因此以各銀行2011年的財務數據為基礎進行計算

[1]張友先.利率市場化對四大行的財務狀況影響比較[J].銀行家,2011,(8).

[2]胡心智,袁江.漸進式改革:中國利率市場化的理性選擇[J].國際經濟評論,2011,(6).

[3]肖欣榮,伍永剛.美國利率市場化改革對銀行業的影響[J].國際金融研究,2011,(1).

[4]中國人民銀行調查統計司課題組.我國利率市場化的歷史現狀和政策思考[J].中國金融,2011,(15).

[5]盛朝暉.從國際經驗看利率市場化對我國金融運行的影響[J].金融理論與實踐,2010,(7).