投資組合保險策略績效的隨機(jī)占優(yōu)比較方法

張秀麗

(鄭州大學(xué) 商學(xué)院,鄭州450001)

0 引言

投資組合保險策略大致分為兩類,一類是源于Black-Schole期權(quán)定價的策略如OBPI,另一類是設(shè)置簡單參數(shù)的策略如CPPI策略。二者雖然都是保險策略,但是在不同市場的績效不同,何朝林、孟衛(wèi)東(2006)認(rèn)為CPPI策略優(yōu)于OBPI策略;Cesari和Cremonini(2003)采用MonteCarlo模擬認(rèn)為在熊市和市場震蕩時,CPPI策略優(yōu)于其他策略。但是以上績效的比較基本上是基于平均超額收益率、標(biāo)準(zhǔn)差、SHARPE比率等指標(biāo)。而投資組合保險策略的收益率并非服從正態(tài)分布,因此,能夠完全描述正態(tài)分布特征的均值與標(biāo)準(zhǔn)差未必是合適的度量標(biāo)準(zhǔn)。崔曉東和鄭玉華(2009)、Annaert、Osselaer和Verstraete(2009)采用隨機(jī)占優(yōu)準(zhǔn)則作為投資組合保險績效評價的標(biāo)準(zhǔn)。令人遺憾的是作為實(shí)證檢驗(yàn)卻未給出p值,而只是給出了隨機(jī)占優(yōu)關(guān)系。本文將以上證指數(shù)為風(fēng)險資產(chǎn),嘗試給出策略之間接受或拒絕隨機(jī)占優(yōu)假設(shè)的p值,并比較不同指數(shù)如上證50、上證180、滬深300作為投資組合保險策略的風(fēng)險資產(chǎn)是否存在優(yōu)劣關(guān)系。

1 投資組合保險策略收益率的統(tǒng)計(jì)描述

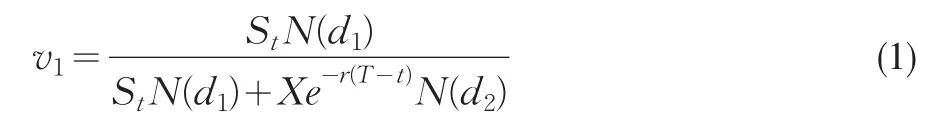

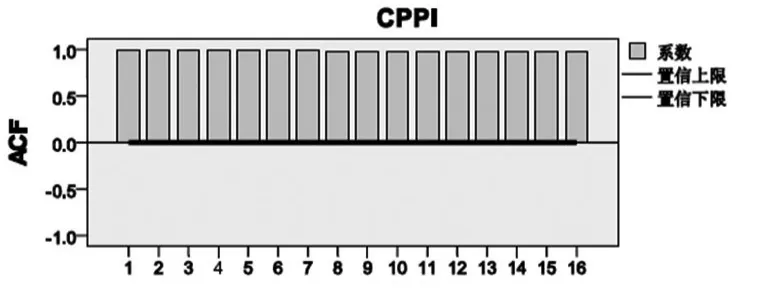

基于Black-Schole期權(quán)的投資組合保險策略(OBPI)是將份額為

的資產(chǎn)投資在風(fēng)險資產(chǎn)上,其余資產(chǎn)投資在無風(fēng)險資產(chǎn)上。其中,St為t(0≤t≤T)時刻證券價格,X是期權(quán)的執(zhí)行價格,N(·)是標(biāo)準(zhǔn)正態(tài)累積分布函數(shù),T為到期日,r為無風(fēng)險收益率。

OBPI策略需要隨著證券價格的變化而不斷調(diào)整投資在風(fēng)險資產(chǎn)與無風(fēng)險資產(chǎn)的份額。

固定比例投資組合保險策略(CPPI)克服了OBPI策略參數(shù)較多,計(jì)算復(fù)雜的特征,而僅僅依靠設(shè)置簡單參數(shù)將資產(chǎn)在無風(fēng)險資產(chǎn)與風(fēng)險資產(chǎn)之間分配,達(dá)到保險的目的。投資于風(fēng)險資產(chǎn)的部分為Et=M(At-Ft),其余資產(chǎn)投資在無風(fēng)險資產(chǎn)上,由于證券價格變化,從而導(dǎo)致總資產(chǎn)At變化,反映投資者風(fēng)險態(tài)度的M和要保金額Ft不變,從而引起在風(fēng)險資產(chǎn)與無風(fēng)險資產(chǎn)之間的分配不斷變化,捕捉市場上升的機(jī)會或避免市場下降的損失。

時間不變性投資組合保險策略(TIPP)策略是較CPPI更為保守的策略,它的要保金額是變動的,在當(dāng)前資產(chǎn)的組合價值的固定比例與上期要保金額之間選擇一個較大值作為本期要保金額,見式(2)。

其中,f是固定要保比率,Dt是t期在無風(fēng)險資產(chǎn)上的投資。

以上策略均為投資組合保險策略,執(zhí)行策略后,收益率不再服從正態(tài)分布,如圖1所示。圖1的投資組合保險收益率是以2005年4月11日~2011年4月11日的滬深300指數(shù)作為風(fēng)險資產(chǎn)而得到的。

圖1 投資組合保險策略CPPI、TIPP、OBPI的年收益率密度函數(shù)

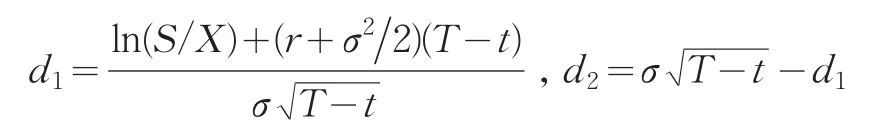

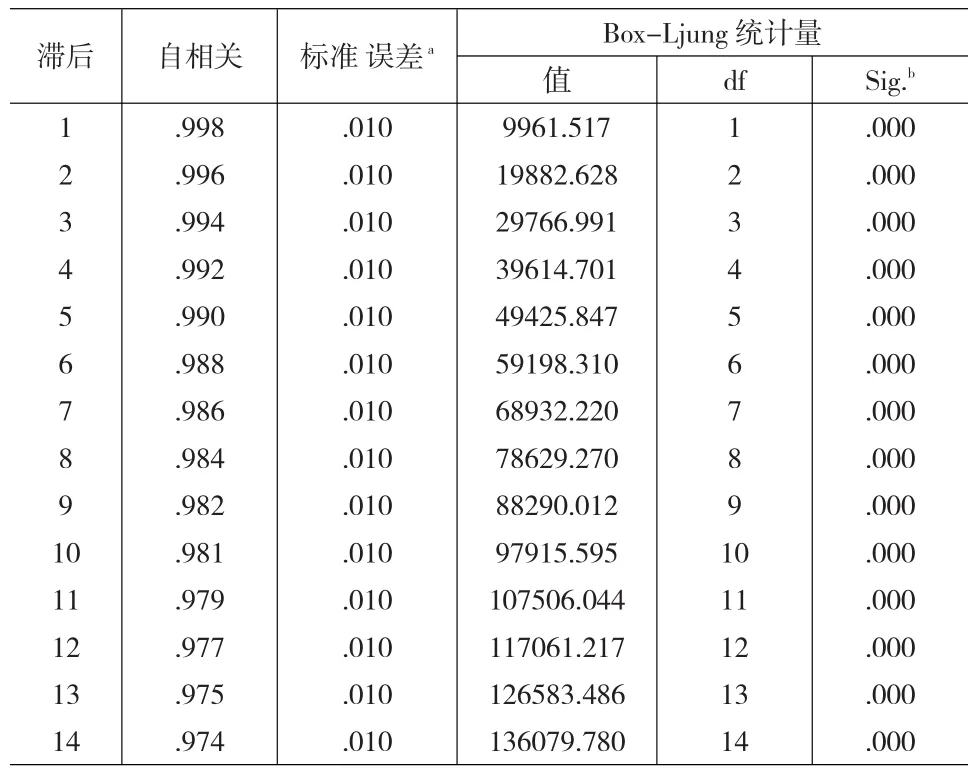

根據(jù)Box-Ljung檢驗(yàn),CPPI策略的收益率之間存在較強(qiáng)的相關(guān)性,如圖2所示。TIPP策略、OBPI策略的收益率與此類似,也存在較強(qiáng)的序列相關(guān)性。

序列:CPPI 自相關(guān)圖

圖2 CPPI策略收益率的自相關(guān)函數(shù)

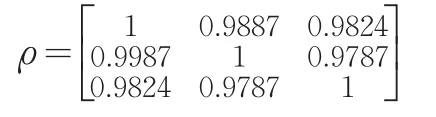

實(shí)際上,上述不同投資組合保險策略收益率之間不僅存在較強(qiáng)的序列相關(guān)性,而且存在較強(qiáng)的交叉相關(guān)性,可以計(jì)算出其交叉-相關(guān)矩陣為:

投資組合保險收益率之間存在高度相關(guān)性。因?yàn)檫@幾種策略的風(fēng)險資產(chǎn)是相同的,只是份額不同而已。

2 隨機(jī)占優(yōu)的實(shí)證檢驗(yàn)

隨機(jī)占優(yōu)準(zhǔn)則因其獨(dú)立于效用函數(shù)僅根據(jù)分布函數(shù)就給出偏好順序,一直受到?jīng)Q策者的青睞,是決策領(lǐng)域的重要準(zhǔn)則。

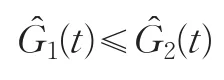

定義1假設(shè)有兩個隨機(jī)變量X和Y,其相應(yīng)的累積分布函數(shù)為G1和G2,則X一階隨機(jī)占優(yōu)于Y的充要條件是G1(t)≤G2(t),對于所有的t存在且至少在一點(diǎn)嚴(yán)格不等式成立。記為X?FSDY。

相應(yīng)的k階隨機(jī)占優(yōu)定義為:

定義2假設(shè)有兩個隨機(jī)變量X和Y,其相應(yīng)的累積分布函數(shù)為G1和G2,則X k階隨機(jī)占優(yōu)于Y的充要條件是,對于所有的t存在且至少在一點(diǎn)嚴(yán)格不等式成立。

隨機(jī)占優(yōu)準(zhǔn)則雖然在理論上很受歡迎,但是在實(shí)證中的應(yīng)用一直受到限制,主要原因是抽樣誤差的存在。可喜的是在觀察值獨(dú)立同分布的條件下,McFadden(1989)建議采用Kolmogorov-Smirnov檢驗(yàn)一階、二階隨機(jī)占優(yōu)準(zhǔn)則,隨后其他研究者在此基礎(chǔ)上進(jìn)一步完善隨機(jī)占優(yōu)準(zhǔn)則的實(shí)證檢驗(yàn),其中比較典型的有Davison和Duclos(2000),他們給出了實(shí)證檢驗(yàn)的非常有用的表達(dá)式:

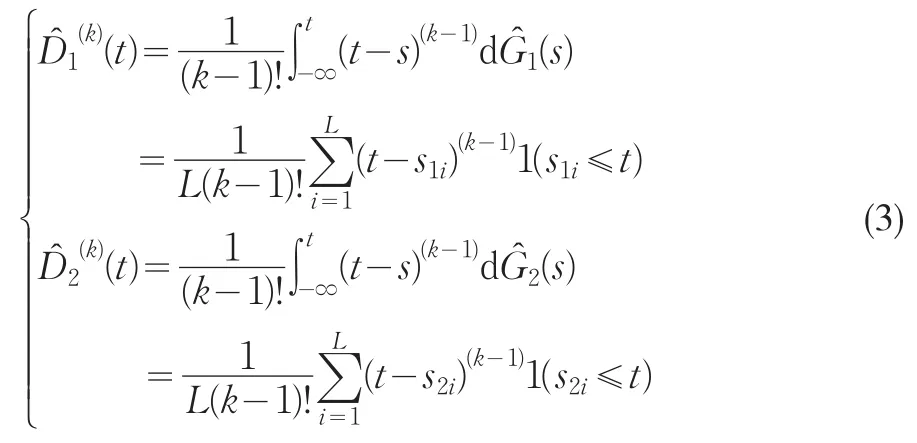

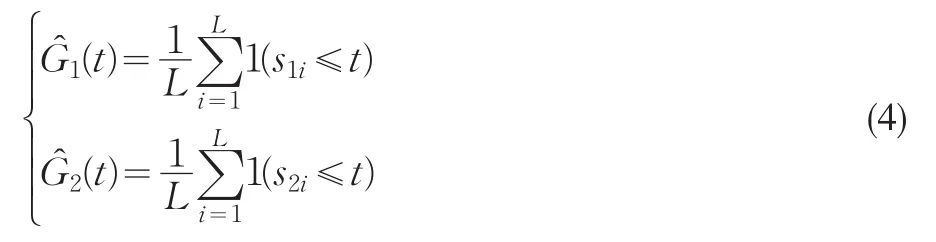

G1(t)、G2(t)的經(jīng)驗(yàn)分布函數(shù)為:

其中,s1i、s2i分別是隨機(jī)變量X和Y的第i個觀察值,1≤i≤L,L為樣本數(shù)據(jù)個數(shù);1為示性函數(shù)。如果

則X k階占優(yōu)于Y。如果k=1,則意味著

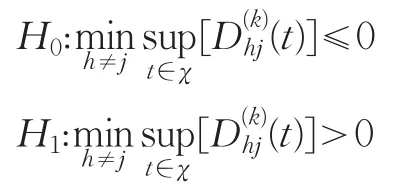

Linton、Maasoumi和Whang(2005)提出采用subsample方式進(jìn)行隨機(jī)占優(yōu)檢驗(yàn)。其假設(shè)為:

這種抽樣檢驗(yàn)方式適于時間序列存在自相關(guān)以及序列之間存在互相關(guān)的情況。本文考察的投資組合策略的績效具有這一特征,因此本文的實(shí)證檢驗(yàn)采用subsample方式,而不是bootstrap方式。

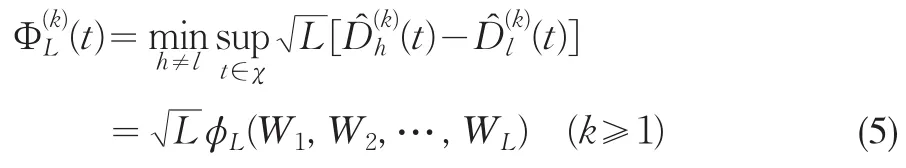

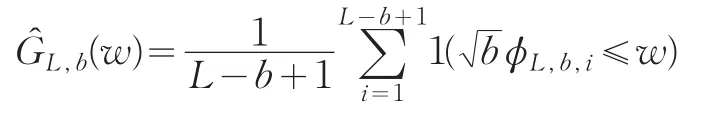

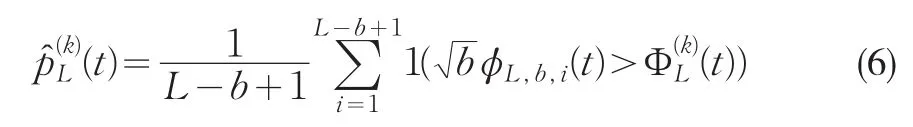

計(jì)算統(tǒng)計(jì)量

的分布函數(shù)采用subsampling方式:子樣本大小為b,根據(jù)Klaver(2005)的研究,b的取值最好為。則統(tǒng)計(jì)量?b可以由大小為b的子樣本{Wi,Wi+1,...,Wi+b-1}得到,即

其中,i=1,…,L-b+1。這樣,就可以由

來近似ΦL的分布函數(shù)GL。

則檢驗(yàn)中是否拒絕零假設(shè)的p值為:

如果p值很小,p≤0.05,則在0.05的水平上拒絕原假設(shè),即不存在隨機(jī)占優(yōu)關(guān)系。

3 實(shí)證設(shè)計(jì)

滬深300的數(shù)據(jù)開始于2005年4月11日,因此本文所有的數(shù)據(jù)均開始于2005年4月11日,結(jié)束于2011年4月11日,共計(jì)6年的時間。

初始資產(chǎn)為1億元,對于OBPI來說要保證其資產(chǎn)不低于期初資產(chǎn)。根據(jù)式(1)可以計(jì)算出投資于風(fēng)險資產(chǎn)的份額v1。為方便比較,對于CPPI及TIPP策略來說將同樣比例的資產(chǎn)投資于風(fēng)險資產(chǎn)。由Et=M(At-Ft)知,同樣的Et可以對應(yīng)著不同的M與Ft的組合。本文實(shí)證研究表明,當(dāng)M取2、3、4時,與相應(yīng)的Ft組合所形成的不同CPPI策略之間不存在隨機(jī)占優(yōu)關(guān)系,當(dāng)M=2時收益率較高,因此采用M=2的組合。TIPP策略中,固定要保比率設(shè)為f=0.75。無風(fēng)險收益率參考一年期固定存款利率,自2005年4月11日~2011年4月11日,一年期固定存款利率由2.25%變動到4.14%,變動次數(shù)達(dá)15次之多。為簡便計(jì)算,本文采用其加權(quán)平均值,即2.75%,連續(xù)復(fù)利計(jì)息。

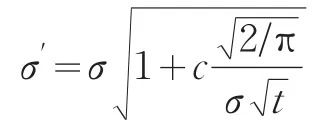

投資組合采用每天調(diào)整一次以接近連續(xù)調(diào)整。考慮交易成本,設(shè)交易成本為交易金額的0.5%,OBPI策略的交易成本通過調(diào)整波動率處理,即

上式中,c為相對交易成本,取值為0.5%,σ為調(diào)整前的波動率,根據(jù)投資組合保險策略開始前一年的風(fēng)險資產(chǎn)收益率數(shù)據(jù)計(jì)算得到。σ′為調(diào)整后的波動率。

由于本文是通過隨機(jī)占優(yōu)評價投資組合保險策略的績效,因此需要大量的樣本數(shù)據(jù),而不能僅僅考慮某一上升或下降或震蕩時期的情況。因此,投資組合保險策略的收益率計(jì)算采用Block Bootstrap抽樣方法,區(qū)組長度為一年,隨機(jī)抽取開始日期,根據(jù)其后一年的證券資產(chǎn)的收益率進(jìn)行一年的投資組合保險策略模擬,這樣的過程進(jìn)行10000次。

本文的計(jì)算采用MATLAB2009軟件進(jìn)行。滬深300、上證50及上證180的數(shù)據(jù)均來源于雅虎財(cái)經(jīng)網(wǎng)站。

4 實(shí)證結(jié)果分析

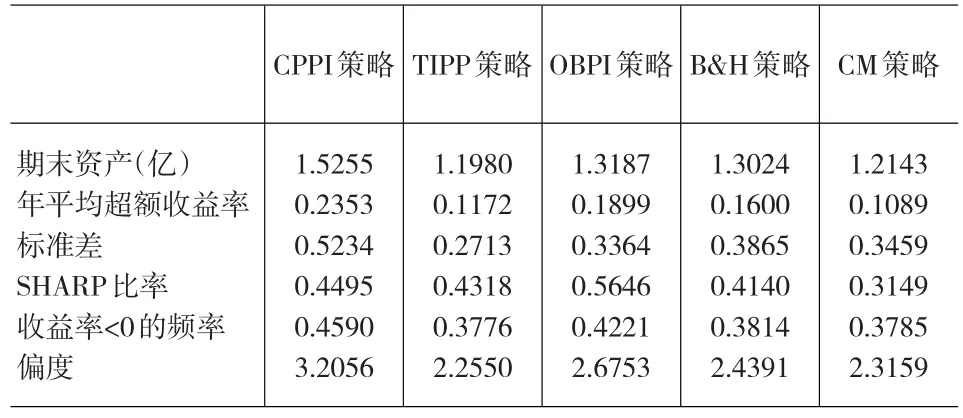

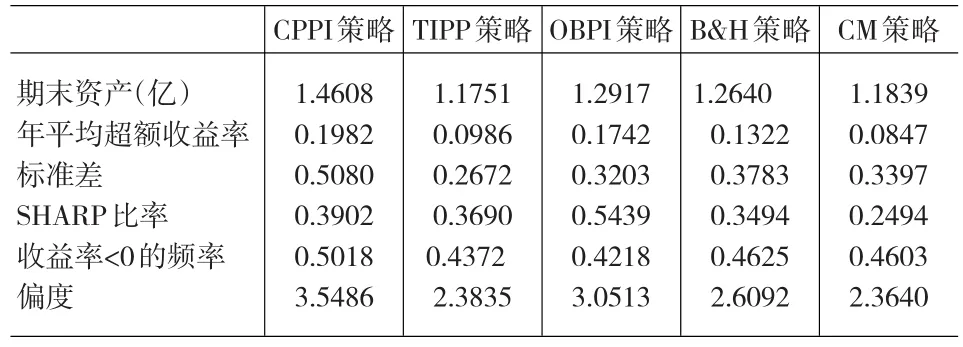

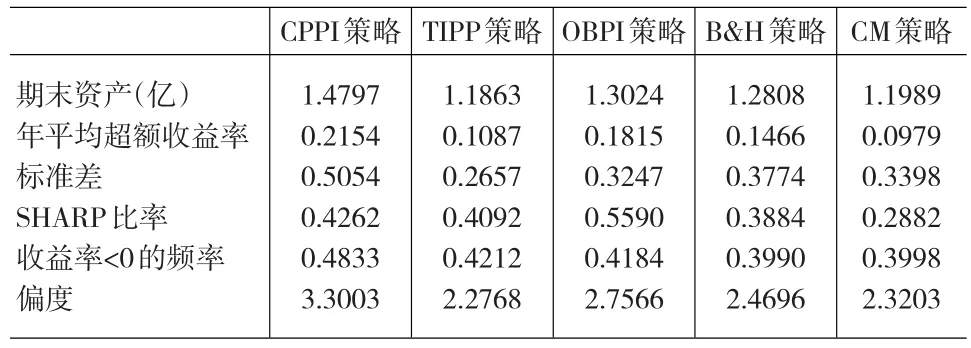

表1、2、3分別為滬深300、上證50、上證180作為風(fēng)險資產(chǎn)時,各種投資組合保險策略的績效,并與B&H及CM策略進(jìn)行比較,評價標(biāo)準(zhǔn)為傳統(tǒng)的年平均超額收益率、標(biāo)準(zhǔn)差、SHARPE比率。可以看出,投資組合保險策略CPPI及OBPI具有較高的年平均超額收益率、較大的SHARPE比率,同時波動性也較大。

表1 滬深300為風(fēng)險資產(chǎn)的各種投資組合策略的績效比較

表2 上證50為風(fēng)險資產(chǎn)的各種投資組合策略的績效比較

表3 上證180為風(fēng)險資產(chǎn)的各種投資組合策略的績效比較

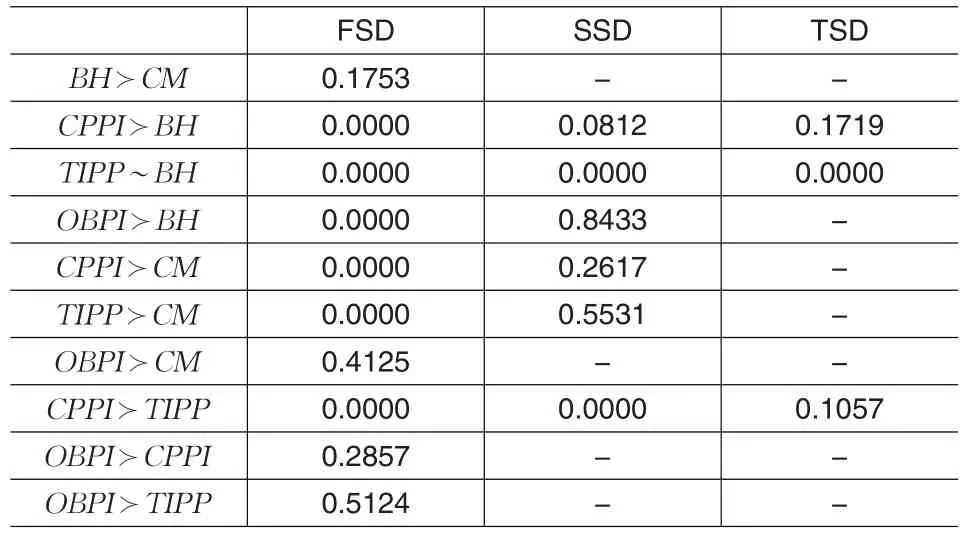

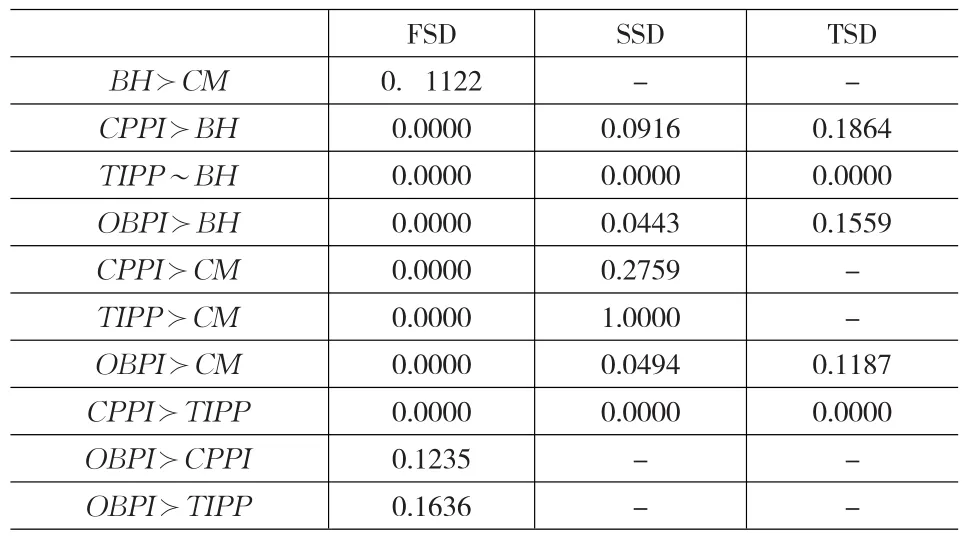

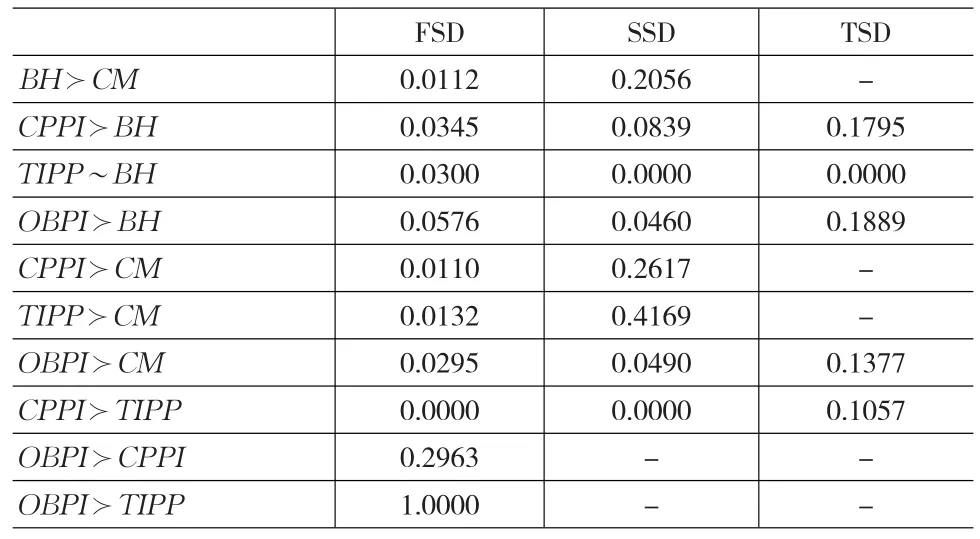

表4、5、6分別是風(fēng)險資產(chǎn)為滬深300、上證50、上證180時各種策略之間的隨機(jī)占優(yōu)關(guān)系,其中FSD表示一階隨機(jī)占優(yōu),SSD、TSD分別為二階、三階隨機(jī)占優(yōu)。可以看出,除TIPP策略與B&H策略相當(dāng)以外,投資組合保險策略隨機(jī)占優(yōu)于其他策略,OBPI策略一階隨機(jī)占優(yōu)于CPPI、TIPP策略,當(dāng)風(fēng)險資產(chǎn)為滬深300、上證180時,CPPI策略三階隨機(jī)占優(yōu)于TIPP策略。

表4 各種策略直接之間的隨機(jī)占優(yōu)關(guān)系 (風(fēng)險資產(chǎn)為滬深300)

表5 各種策略直接之間的隨機(jī)占優(yōu)關(guān)系 (風(fēng)險資產(chǎn)為上證50)

表6 各種策略直接之間的隨機(jī)占優(yōu)關(guān)系 (風(fēng)險資產(chǎn)為上證180)

表7為不同風(fēng)險資產(chǎn)的CPPI策略績效的傳統(tǒng)評價。可以看出,當(dāng)風(fēng)險資產(chǎn)為滬深300時其年平均超額收益率、SHARPE比率要高,但相應(yīng)的標(biāo)準(zhǔn)差也大。類似的,對于TIPP策略和OBPI策略也存在當(dāng)風(fēng)險資產(chǎn)為滬深300時,有較高的年平均超額收益率、SHARPE比率,較大的標(biāo)準(zhǔn)差。

表7 不同風(fēng)險資產(chǎn)的CPPI策略績效比較

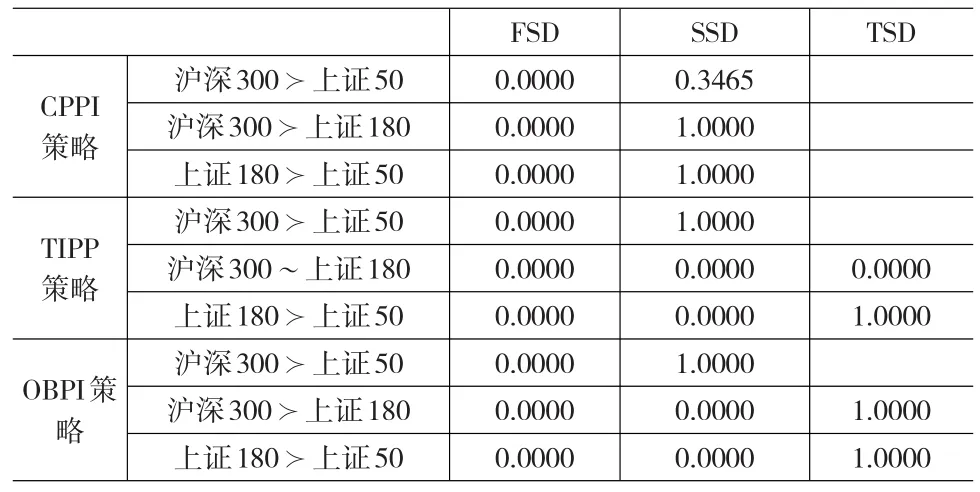

表8 在同一保險策略下不同風(fēng)險資產(chǎn)之間的隨機(jī)占優(yōu)比較

表8是在同一投資組合保險策略下,由于風(fēng)險資產(chǎn)不同而進(jìn)行的策略績效比較。可以看出,無論哪種策略下,滬深300作為風(fēng)險資產(chǎn)要隨機(jī)占優(yōu)于上證50,在CPPI、OBPI策略下,上證50最不應(yīng)當(dāng)作為風(fēng)險資產(chǎn);而在OBPI策略下,最好選擇滬深300作為風(fēng)險資產(chǎn)。

5 結(jié)束語

在進(jìn)行投資組合保險策略的績效評價時,由于策略規(guī)避下方風(fēng)險的特性,收益率不再服從正態(tài)分布,因此傳統(tǒng)的績效評價準(zhǔn)則均值、方差及基于此的SHARPE比率的有效性受到質(zhì)疑。而基于分布的隨機(jī)占優(yōu)準(zhǔn)則是一個較好的選擇。由于比較的策略存在較強(qiáng)的序列相關(guān)性及交叉相關(guān)性,本文在隨機(jī)占優(yōu)的實(shí)證應(yīng)用中采用subsample的方式研究投資組合保險策略之間的隨機(jī)占優(yōu)關(guān)系,同時研究了中國證券市場的三個主要指數(shù)作為風(fēng)險資產(chǎn),各種投資組合保險策略績效之間的隨機(jī)占優(yōu)關(guān)系。可以看出,投資組合保險策略隨機(jī)占優(yōu)于非保險策略;產(chǎn)生較晚的滬深300指數(shù)作為投資組合保險的風(fēng)險資產(chǎn)隨機(jī)占優(yōu)于其他指數(shù)。

[1]Linton,O.,Maasoumi,E.,Y.J.Whang.Consistent Testing for Stochas?tic Dominance under Genenral Sampling Schemes[J].Review of Eco?nomic Studies,2005,(72).

[2]Klaver,H.Testing for Stochastic Dominance Using Circular Block Methods[J].Graduate School of Risk Management,University of Co?logne,2005,(6).

[3]Linton,O.B.,T.Post,Y.J.Whang.Testing for the Stochastic Domi?nance Efficiency of a Given Portfolio[M].Mimeo:London School of Eco?nomics,2005.

[4]何朝林,孟衛(wèi)東.構(gòu)建證券組合保險的策略分析[J].重慶大學(xué)學(xué)報(bào),2006,(29).

[5]崔曉東,鄭玉華.投資組合保險策略的隨機(jī)占優(yōu)檢驗(yàn)[J].系統(tǒng)工程,2009,(27).