當前“穩健”貨幣政策的利弊分析

劉曉玲

(中共湘潭市委黨校,湖南湘潭411100)

2010年12月3日,中共中央政治局會議指出,2011年我國貨幣政策將由“適度寬松”轉為“穩健”。這是2008年11月以來,我國為應對國際金融危機,執行“適度寬松”的貨幣政策兩年多之后,首次回歸“穩健”。這意味著在應對金融危機時所采用的一些刺激政策將回調到正常水平。

貨幣政策是中央銀行為實現既定的經濟目標,運用各種工具調節貨幣供應量和利率,進而影響宏觀經濟運行狀態的各類方針和措施的總稱。從西方國家和我國貨幣政策的操作實踐來看,幾乎沒有一個國家長期地、一貫地追求單一或不變的目標,而是在經濟發展的不同時期,根據當時的經濟形勢,適時地調整和轉換政策目標。在經濟高漲時期,保持物價和幣值穩定被列為貨幣政策的首要目標;而在經濟緊縮時期,貨幣政策便側重于促進經濟增長和充分就業。

在這兩者之中,一般認為,貨幣政策的主要目標還是強調幣值穩定。幣值穩定包括對內和對外兩個層次穩定:對內穩定物價,對外要保持匯率平衡。

一、充分理解“穩健”貨幣政策的現實背景

2010年經濟的一件大事就是物價指數攀升到一個較高的位置,物價的起伏與老百姓生活息息相關。2011年1月份和2月份CPI同比增長都是4.9%,3月份同比增長5.4%,創32個月以來的新高;第一季度同比增長5.0%。

這距離上一輪2008年物價上漲,只不過兩年時間。引發物價持續上漲的原因有很多,但直接成因就是貨幣。“通脹無論何時何地皆為貨幣現象”這是貨幣學派創始人弗里德曼的一句經典名言,它雖然簡單,卻也深刻,它直指通貨膨脹問題的核心,揭穿通貨膨脹的本質。直截了當地講,是中央銀行沒有把住貨幣投放這道閘門,讓過多的貨幣進入到市場。

無論是官方公布的CPI上漲還是資產價格泡沫風險加劇,或是信貸總量持續過大,歸根到底都是貨幣的原因。也就是說,只要貨幣供應量超過了經濟增長的需要,物價總水平終究會上升。

從人民銀行公布的數據來看,2008年11月到2010年11月,我國央行的廣義貨幣供應量(M2)從458645萬億增加到了710274萬億,增幅超過50%。央行超發貨幣主要有以下兩個原因:

(一)主動的貨幣超發

面對前所未有的經濟危機,各國央行都在大開貨幣龍頭,增加流動性,我國也不例外。2008年底,中央為抵御經濟危機而推出了4萬億經濟刺激計劃和“適度寬松”的貨幣政策。

為了與中央4萬億刺激計劃進行資金配套,地方融資平臺發展迅速。各級政府的直接投資或各類有政府背景的“平臺公司”的投資有一個顯著特點,就是信貸能力很強。據銀監會調查結果顯示,截至2010年6月末,地方融資平臺貸款余額為7.66萬億元,在今天的現實條件下,政府投資往往可以杠桿出比國有企業、民營部門和居民更多的商業銀行貸款,由此也就創造出更多的貨幣。這可以看作是一攬子刺激計劃的副產品。

巨量貨幣投放是配合刺激計劃所采取的“適度寬松”貨幣政策的體現。2009年,貨幣投放達9.6萬億元;2010年,信貸投放是7.95萬億元,但加上銀行各類表外業務,也可能會超過9萬億元。兩年貨幣投放加起來接近20萬億元,這是史無前例的。

(二)被動的貨幣超發

這些年來,我國累積了巨額的貿易順差,無數出口企業掙來的美元,結匯給了商業銀行,商業銀行又在外匯交易中心悉數賣給了央行,而央行就要按照匯率比增發相應數量的人民幣。中國工人新生產的商品流向了國外,央行為對沖美元而新增發的人民幣卻留在了中國,由此導致貨幣供應量增加,不斷稀釋著人們手里貨幣的購買力。這些新增的貨幣全部以通脹的方式轉嫁到了普通人身上,造成貨幣購買力大幅度貶值,物價相應上漲。這就是多年從人民幣匯率機制里被動放出的大量貨幣。

自1994年以來,我國各年商品貿易均為順差,加入WTO之后更是突破千億,2008年高達2954.6億美元。1994—2010年,我國對外貿易已經連續17年實現貿易順差,累計14984.24億美元。日益龐大的貿易順差以及外國對華直接投資創造了我國世界第一的外匯儲備。在人民幣穩定匯率目標的硬約束下,央行不得不動用基礎貨幣大量購匯,一方面形成巨量國家外匯儲備,另一方面就對內轉成越來越多的廣義貨幣存量。

總之,央行為應對危機主動超發貨幣導致此輪的通貨膨脹,而對沖2.85萬億美元外匯儲備的被動貨幣超發又加劇了通脹。此時,我國央行貨幣政策由“適度寬松”轉為“穩健”勢在必行,逐步收緊貨幣供應是當務之急。

二、“穩健”貨幣政策的具體措施及積極效果

(一)具體政策措施

1.上調存款準備金率5次。提高存款準備金的最核心目的是凍結銀行可貸資金。從2010年12月份以來,央行已經連續5次上調存款準備金率,以每月一次,每次0.5個百分點的頻率,一共上調了2.5個百分點。據估算,每上調0.5%,就可一次性凍結銀行資金3600億元。現在大型金融機構的存款準備金率高達20.5%,已達到1985年央行規范該制度后的歷史最高點。

2.上調再貸款率和再貼現率1次。這是央行兩年來首度上調再貸款利率與再貼現率。再貸款和再貼現都是商業銀行向中央銀行借款的成本。區別只是前者無須擔保,后者需要以票據作擔保。這兩種利率的提高意味著商業銀行向中央銀行借錢的成本提高,減少了商業銀行的信貸。而且再貼現率有著較強的“窗口示范”作用,能向市場釋放央行的意圖。

3.上調基準利率3次。上調存貸款基準利率,即俗稱的“加息”,也是為了“讓借錢變得更貴”,減少信貸規模。連續3次加息后,存貸款基準利率共提高了0.75個百分點。

4.到2011年4月27日,今年人民銀行一共開展了15次正回購,發行了27期央行票據。回購交易和發行央行票據統稱為公開市場業務。正回購是央行賣出有價證券,以回收過量放出去的基礎貨幣。央票是中央銀行發出的債券,央行以還本付息的承諾為條件,向金融機構借錢。當市場流動性偏多、通脹壓力加大之際,央行發出央票,把商業銀行的錢“借”回來,鎖在央行內不解凍,來對沖流動性。

(二)積極效果

1.抗擊通脹

2011年貨幣政策的最大關鍵詞就是抗擊通脹。無論是央行發行多種短期央票,還是提高法定存款準備金率、再貸款等利率,目的都是為了回收過量放出去的基礎貨幣,并同時向市場釋放中央決心治理通貨膨脹的意圖與信心。

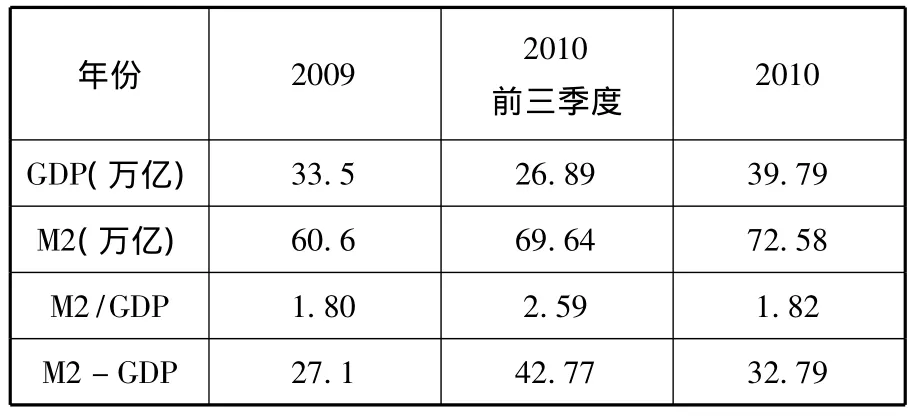

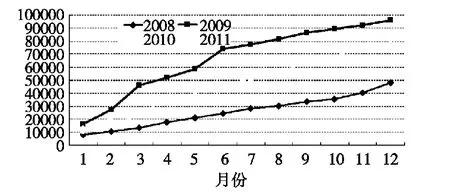

從目前的趨勢來看,首先,廣義貨幣供應量與GDP之間的比例或是差額在進一步縮小。其次,新增信貸規模明顯得到壓縮。

表1 2009—2010年M2與GDP的比例和差額情況

圖1 2008-2011年3月累計新增信貸 單位:億

2.平衡國際收支

貨幣政策可以通過影響利率進而改變匯率,并在一定貿易條件下影響國際收支平衡。利率平價公式是兩者關系的理論公式。

其中iF為外幣利率;iδ為本幣利率。

這個公式表明,利率和匯率的關系是,外幣利率下降,本幣升值;本幣利率上升,本幣升值。

為了加快經濟復蘇步伐,美聯儲繼我國宣布加息后于2010年11月3日宣布了新一輪量化寬松貨幣政策,即第二輪量化寬松貨幣政策(QE2)的方案細節。美聯儲在聲明中表示,將維持現有基準利率0~0.25%的水平不變。而人民幣基準利率經過3次上調后,一年期存款利率為3.25%。中美兩國之間的利率差距逐漸擴大,勢必會加大升值壓力。

“我家種了四畝葡萄,在家正要吃早飯,聽說這邊要舉行爭霸賽,我飯都沒吃,去園子里摘了幾串葡萄就過來了。”一位姓張的大姐告訴記者,威縣葡萄的種植面積非常大,幾乎家家戶戶都有種,小到一兩畝,大到幾十畝不等。種植的葡萄種類主要以巨峰為主,紅寶石、維多利亞等品種并存。“過來參賽不是說一定要當葡萄王,就是想證明一下自家的葡萄種的不比他們的差,不信你嘗嘗我家葡萄多甜。這葡萄就像自己孩子似的,誰不想讓人夸夸自己孩子呢,你說是不是?”張大姐一邊聊,一邊邀請記者品嘗。

人民幣匯率的水平決定著進出口的機會成本。人民幣匯率升值將會擴大進口、減少出口。根據2011年4月10日海關總署發布的數據,2011年一季度,我國累計出現10.2億美元的貿易逆差。這也是我國自2004年第一季度以來首次出現季度貿易逆差。進口擴大,出口減少,意味著國內的實物供給增加,這本身就有利于平息通貨膨脹。同時,從國際收支的角度看,這就意味著貿易順差的減少,既有助于緩解巨額外匯儲備壓力,同時也有助于平息貿易摩擦和貿易保護主義。

從這個角度看,邏輯鏈條是:加息→人民幣升值→進口擴大、出口減少→減少貿易順差→緩解巨額外匯儲備→平抑國內通脹→國際收支基本平衡。這是實施“穩健”貨幣政策帶來的重要成果。

三、實施“穩健”貨幣政策的困境

“穩健”貨幣政策有利于治理日益高漲的通貨膨脹。“適度寬松”貨幣政策在轉為“穩健”貨幣政策的同時,也將給經濟發展帶來其他不利影響。

(一)從國內來看

1.經濟增長將放慢

一個國家的經濟增長主要受三個因素的帶動,即通常所說的三駕馬車:消費、投資和出口。貨幣政策由“適度寬松”變成“穩健”的話,預示著存貸款利率以及法定存款準備金率等都可能上調,而各種利率的上調給這三個方面都將帶來負面影響。

首先,從消費來看。因為利率上升,消費的機會成本上升。為減少機會成本,獲取較多的資本收益,大家更傾向于儲蓄而不是消費。雖然自2010年2月份以來,CPI增長連續超過一年期存款利率,但經過3次上調利率后,實際利率為負的狀況逐步緩解。根據國家統計局公布的數據,目前居民消費意愿降至12年來最低。

最后,從出口來看。利率上升導致匯率上升,人民幣升值將減少我們的出口。作為一個典型的出口拉動型國家,出口減少將打擊我們的制造業,影響經濟發展。這正是許多人反對人民幣升值的一個主要原因。投資、消費和出口都下降,經濟增長速度自然就下降了。今年4月,各省一季度經濟運行初步核算數據陸續公布。從已公布的16個省份GDP同比增長速度看,除湖南和新疆兩地GDP增幅略高于去年同期外,其余14個省份均低于去年一季度增幅。中國第一季度國內生產總值(GDP)同比增長9.7%,而2010年這個數據是11.9%。季度全國經濟和部分省份GDP出現小幅回落,這是落實“穩健”貨幣政策帶來的重要成果。

總之,實施“穩健”貨幣政策對于經濟增長的負面影響是最為主要的,是“穩健”貨幣政策面臨的最大挑戰。

2.失業率會上升

本來經濟增長放慢,必然導致失業率的上升,失業率上升只是經濟增長放慢的一個結果而已。但是,因為失業問題非常重大,可以說比經濟增長速度放慢帶來的其他所有問題都嚴重,所以有必要單獨指出來。事實上,經濟學家們也經常把失業問題與通貨膨脹率進行關聯研究,其中最有名的就是菲利普斯曲線。1958年,英國經濟學家菲利普斯根據英國150年的歷史資料,發現失業與通貨膨脹存在一種此消彼長的交替關系。即通貨膨脹率高時,失業率低;通貨膨脹率低時,失業率高。這就意味著,在實行“穩健”的貨幣政策控制通貨膨脹的同時,國內的就業問題又會凸顯。

從歷史的經驗教訓來看,人們對失業的畏懼更甚于通貨膨脹。貨幣政策就像一根繩子,它可以拉,但不能推。通貨膨脹了,政府可以通過少發和回收貨幣來拉住膨脹的勢頭。但在失業率高的時期,政府卻很難通過多發貨幣來刺激經濟,增加就業。

(二)從國際來看

1.導致國際資本(熱錢)的涌入

主要經濟體利率水平差異造成國際資本流動壓力增大,國際資本流入會增加本國流動性過剩,不利于抑制通貨膨脹和經濟過熱,從而抵消貨幣政策效果。

中美之間的利率差距擴大,勢必會加大升值預期,誘使更多熱錢流入,而“熱錢”的流入意味著市場上貨幣供給的增加,貨幣的增加又會加大通脹壓力。為了應對通脹,還得再度加息,而加息的結果又使更多的“熱錢”流入。如此一來,容易形成“通脹—加息—熱錢流入—通脹—再加息”的惡性循環,這顯然是央行不愿意看到的。央行加息步伐之所以如此緩慢,擔憂人民幣快速升值、熱錢大規模流入是一個非常重要的原因。

從2008年11月至2011年4月,匯率變化分為兩個階段,第一階段由2008年11月5日至2010年8月31日,人民幣兌美元由6.8240升值至6.8105,變化幅度為1.97%,每月的變化幅度在0.02%左右。第二階段由2010年8月31日至2011年4月,匯率由6.8105升值至6.5527,變化幅度為3.78%,每月的變化幅度在0.63%左右。匯率波動的加大,增加了國際投機資金的流動,加劇了其對國內金融市場帶來的動蕩,增大了對實體經濟的不利影響。

2.外匯的縮水

我國現在是世界頭號的外匯儲備國。根據最新數據,中國2011年3月的外匯儲備是3.0447萬億美元。粗略估算一下,人民幣對美元的匯率從6.6上升到6.5,我們的外匯儲備損失就是3.04萬億*0.1=3044.7億人民幣。因為政策的調整,匯率的波動,數千億資金將縮水。這也是許多人反對人民幣升值的一個理由。

四、結論

就當前來看,物價穩定是主要矛盾,我國解決通貨膨脹問題迫在眉睫。貨幣供給偏高還應當主要依靠貨幣政策來調整。因此,中央工作會議提出實施“穩健”貨幣政策,是在考量物價穩定和貨幣幣值變化的前提下,采取漸進式縮減貨幣供給量的方法,適時、適度地進行微調。從長遠來看,貨幣政策應當配合財政政策、匯率政策、產業政策等其他宏觀政策,為實現防通脹、轉方式、調結構的目的服務。

[1]劉海鶯,張華新.適度寬松貨幣政策退出的迫切性及困境分析[J].財經科學,2011(2).

[2]易憲容.“穩健”就是讓貨幣政策回歸常態[N].京華時報,2010-12-08.

[3]徐茂魁,陳豐,吳應寧.后金融危機時代中國貨幣政策的兩難選擇[J].財貿經濟,2010(4).

[4]周小川.實施穩健貨幣政策 保持物價穩定[N].中國證券日報,2011-01-04.