中國壽險業利差損規模測算與分析

倪紅霞

(1.上海財經大學 金融學院,上海200433;2.上海對外貿易學院 金融管理學院,上海201620)

0 引言

自2009年底以來,中國保監會曾多次召集全國各主要保險公司的負責人開會,咨詢并聽取各公司關于我國保險業如何貫徹執行財政部《企業會計準則解釋第2號》有關細則文件。據悉,中國平安集團董事長兼CEO馬明哲曾在會間披露,若實施《2號解釋》,平安利差損接近800個億,因此希望新會計準則實施時能有一個過渡機制,以緩沖不利影響。一石激起千層浪,一方面,資本市場反應激烈,之后幾天,平安的股價連續深幅下跌;另一方面,沉寂多年的中國壽險業利差損保單遺留問題再次引起保險業內外的關注,焦點問題是,要落實國際趨同的保險企業會計準則,究竟會給我國保險業帶來多大沖擊?這種沖擊或影響程度,足以讓我國保險業有充分理由延緩執行財政部2006年就已經頒布的新《企業會計準則》第25和26號準則么?

說到底,這項關系到國家經濟戰略的決策問題,還是應建立在一個基礎問題的答案之上,就是我國壽險業20世紀90年代的那批高利率保單,所產生的利差損規模有多大?顯然,除了向各保險公司進行咨詢,由其測算各自的利差損規模外,還應該有從不同渠道、不同視角或用不同方法進行測算,這樣以有利于決策部門作出更合理的決策。這也是本文的研究動機和目的。

1 我國壽險業的利差損問題回顧

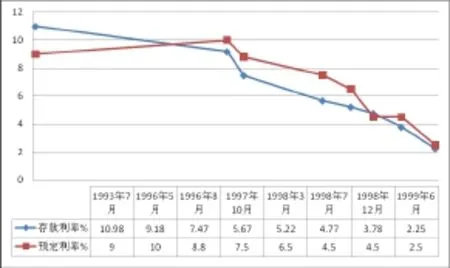

利差損是指壽險公司資金投資運用收益低于有效壽險保單的平均預定利率而造成的虧損。我國壽險業利差損問題,主要源于1990~1999年這一段時間的高預定利率保單。一方面,這批保單預定利率較高;另一方面,當時保險企業壽險資金運用渠道單一,絕大部分是銀行存款。只要回顧一下當時的利率走勢和保單預定利率的調整形勢,就可以看到利差損演變的基本脈絡。如圖1所示,我國1年期存款利率從1993年為10.98%的高位開始,進入下降期,一直降到1999年的2.25%。而與此同時,也正是我國壽險業的快速發展期,各壽險公司為保證壽險業務的發展,預定利率也一度定得很高,如1993年平均為9%,到1996年5月份預定利率甚至高達10%直到1997年11月,中國人民銀行在銀行利率不斷下調的情況下,第一次發布《關于調整保險公司保費預定利率的緊急通知》,通知要求“將人壽保險業務的保費預定利率上下限調整為年復利4%至6.5%”;1999年6月,鑒于銀行利率再次降低到2.25%,保監會在同一天,發布《關于調整壽險保單預定利率的通知》(保監發[1999]93號),將預定利率下調到2.5%,并要求各公司不得再簽發預定利率超過上述規定的壽險保單。

圖1 1993~1999年人民幣1年期存款利率與壽險產品預定利率變動情況

基于上述的背景,進入2000年后,我國保險業的利差損問題一度成為人們關注的焦點。在2003年全國保險工作會議上,保監會主席吳定富曾宣布,“我國壽險保單1999年前的利差損高達500多億元。”這一數據是根據保監會對各壽險公司摸底調查的基礎上匯總而得的,而2003年保險業總資產僅為9483億,利差損占保險總資產比例的5%。實際上,壽險保單一般均要承擔長期保單責任,這些保單所隱含的虧損遠沒有終結,如中國平安在2006年的《A股招股說明書》中披露:“高定價利率保單準備金大約在2050年前后達到峰值,準備金峰值大約為1,700億左右。”縱觀國際保險業,因利差損而受累的壽險公司案例并不鮮見:1998~1999年,英國公平人壽因曾經過量銷售的高預定利率產品產生危機;日本,由于泡沫經濟的破滅導致的利率下降及資本市場持續低迷,使得1997~2001年間共有7家壽險公司相繼倒閉。因此,對我國壽險業歷史遺留利差損問題不能掉以輕心。

但是,按照中國保監會《關于保險業做好〈企業會計準則解釋第2號〉實施工作的通知》(保監發〔2010〕6號)中的規定,對于未來保險利益不受對應資產組合投資收益影響的保險合同,用于計算未到期責任準備金的折現率,應當根據與負債現金流出期限和風險相當的市場利率確定。在該規定下,利差損的問題將會更為客觀的反映到公司的報表中,所以測算其對報表的影響程度非常重要,這關系到新會計準則的具體實施時點和時程的問題。

2 測算壽險利差損的方法綜述

按照之前對利差損的定義,對其額度的估計涉及三個因素:(1)保險資金的實際收益率;(2)保單的預定利率;(3)資金運用余額。實際收益率是指壽險資金實際投資收益率或壽險公司的內部收益率;保單預定利率是指保險公司在產品定價時假設的每年收益率,即為保單成本。我國1999年6月以前的保單一般預定利率較高,以后的保單預定利率上限為2.5%;某批保單對應的資金運用余額可從兩個角度來考慮:(1)從積累角度來看,該批保單歷年保費收入扣除相應的費用和給付后的積累值來計,本文將根據這種基礎計算利差損的方法稱為保費積累法;(2)從預期角度來看,責任準備金實質上是有效保單對應的未來一系列給付的現值,是保險公司的一項負債,其對應的資產即為保險公司可投資運作的資產,本文將根據這一基礎計算利差損的方法稱為利源分析法。

2.1 保費累積法

其思路是,跟據歷年保費和當年保費,按保單預定利率計算應在當年達到的理論收益,再減去保險公司當年的實際投資所得,作為當年的利差,把各年的利差損累積到測算時點求和即為所求利差缺口。劉建強(2005)、劉安澤和李曉林(2007)均采用此思路分別測算了中國人壽保險公司2003年、2006年的利差損規模。

計算步驟分為三步。

第一步:測算第t年可運用資金At

其中,bk為第k個保單年度長期壽險保費收入;β為保費衰減因子,綜合考慮退保及失效保單因素。

第二步:計算第t年利差損It

第三步:將逐年利差損累積到時點N,以LN表示

其中,rl為第l個保單年度一年期存款利率。

2.2 利源分析法

其思路是,假設保險公司投資運作的資金來源主要是責任準備金,并以此為基礎考察利差損的缺口。由于保險公司年度報告中的責任準備金數額是根據相關精算假設計算的,結果更為準確。而責任準備金的評估額度直接與所選取的評估利率的影響,當評估利率由某一固定值改為以某一個市場利率為基準的利率時,責任準備金由歷史賬面價值轉為市場公允價值,據此計算而得的利差損估計應該更為客觀。

計算方法同樣分為三步。

第一步:如(4)式所示

其中,Vt-1為第t-1個保單年度末的責任準備金,Pt為第t個保單年度的凈保費收入。

但一般與特定險種相應的凈保費收入很難取得,計算基數用期初期末責任準備金的平均值代替,即為(5)式

第二步和第三步則與上述方法1相同。

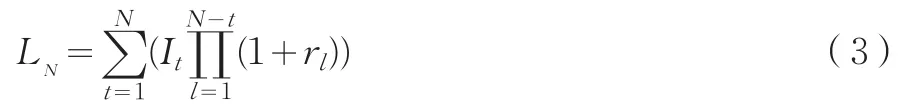

綜上所述,利差損額度應該受到實際收益率、評估利率和平均預定利率三個利率因素的影響,之間的邏輯關系可直觀的由圖2所示。

圖2 三種利率對利差損兩種計算方法的影響分析

比較兩種方法可知,保費積累法對于分險種測算需要得出各險種每年的長期壽險續交保費收入,并需要估計每年相應的退保和失效保單數據,數據取得方面受到很大限制。而利源分析法所需的信息主要是年初年末特定險種責任準備金額度,這一數據可從相關公司財務報告中得到,估計的誤差相對較小,且能夠度量評估利率的變動對公司財務狀況的影響。因此,本文將采用利源分析法度量高利率保單的利差損缺口。

3 計算分析

3.1 時間范圍的確定

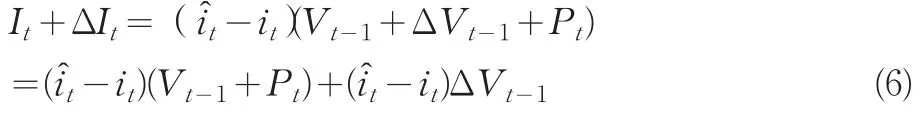

由于1999年6月10日,中國保險監督管理委員會第三次調整利率,使各公司的長期壽險利率下降到2.5%,并且停止了以前高利率保單的業務。因此,研究對象確定為1995~1999年所出售的高利率保單的利差損。

3.2 規模的估算

利用平安歷年年報及招股說明書中對歷史遺留高利率保單的相關數據為依據,測算平安這批保單對2009年的利差損影響,再以平安人壽的高利率保單占比來預測1995~1999年全國高利率儲蓄保單總額度。

3.3 參數設定

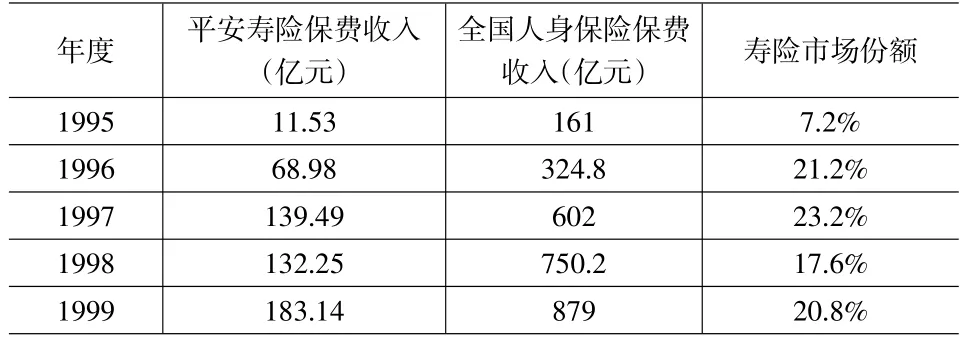

平均預定利率是指設計保單時的預定利率的加權平均,對于1995~1999年這段時間的高保證利率保單而言,平均負債成本如表1所示。此外,假設這批保單的平均剩余久期假設為20年。

表1 平安2003~2008年高利率保單壽險責任準備金比例及平均負債成本

3.4 測算步驟

(1)根據平安08年報表數據測算高利率保單利差損額度

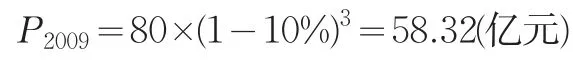

依據平安保險2006年A股招股說明書披露,2006年1~—9月高定價利率保單續期保費收入約為60億元人民幣。假定保單收入全年為均勻分布,則2006年這批保單續保收入為80億。但未來高定價利率保單的續期保費收入會隨著保單終止和交費期滿而持續減少。根據表2數據,1999年壽險收入為183.14億元,假設其中長期險的業務比重為90%,可估算出衰減因子約為10%。因此,2009年這批保單續繳保費為:

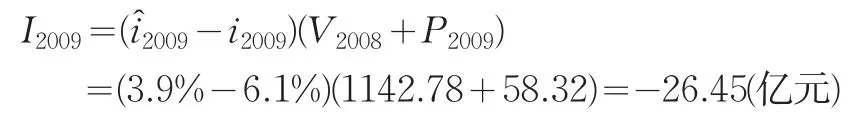

根據表1數據可知,2008年的準備金評估利率為高利率保單的平均成本,即i2008=6.1%(且假設2009年該公司的高利率保單平均成本不變,即i2009=6.1%),2008年高利率保單責任準備金V2008為1143.78億元。

平安2009年高利率保單利差損額度I2009為

表2 平安保險1995~1999年壽險保費收入及市場份額

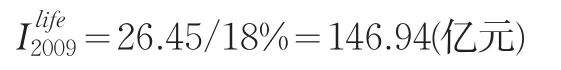

(2)我國壽險業歷史遺留高利率保單2009年利差損規模測算

假設各公司的產品結構相似,沿用平安各參數假設,則根據表2數據,平安所售高利率保單占整個壽險業的18%。則可以估算出1995~1999年高利率保單給2009年中國壽險業帶來的利差損為

同理,可以估計整個壽險業因1995~1999年所售出的高利率保單帶來的利差損累積額,結果如表3所示。

從表3可知,我國壽險業因1995~1999年銷售的高利率保單所致的利差損總額約為1340億元,是我國保險業2003年估計結果500億的3倍左右。按照平安保險2006年A股招股說明書中披露:“高定價利率保單準備金大約在2050年前后達到峰值,準備金峰值大約為1,700億左右。”而根據表3中2003~2009年行業投資收益率數據來看,僅2007年和2009年超過高利率保單保證利率,如果保險企業的投資收益水平仍然維持在過去的平均水平上,這一歷史遺留問題留給中國壽險業的缺口還會繼續擴大。

(3)測算新企業會計準則對利差損缺口和保險業負債的影響

按照保監發〔2010〕6號文中規定:計算未到期責任準備金的折現率,應當根據與負債現金流出期限和風險相當的市場利率確定。該市場利率可以中央國債登記結算有限責任公司編制的750個工作日國債收益率曲線的移動平均為基準,加合理的溢價確定。溢價幅度暫不得高于150個基點。以20年期的2009-12-31日的均值為4.35%為基準估計,區間為4.35%~5.85%,本文將評估利率取值5%,即=5%,測算其影響。

表3 1995~1999年高利率保單的利差損累積額計算

其次要考慮利差損變化的度量。

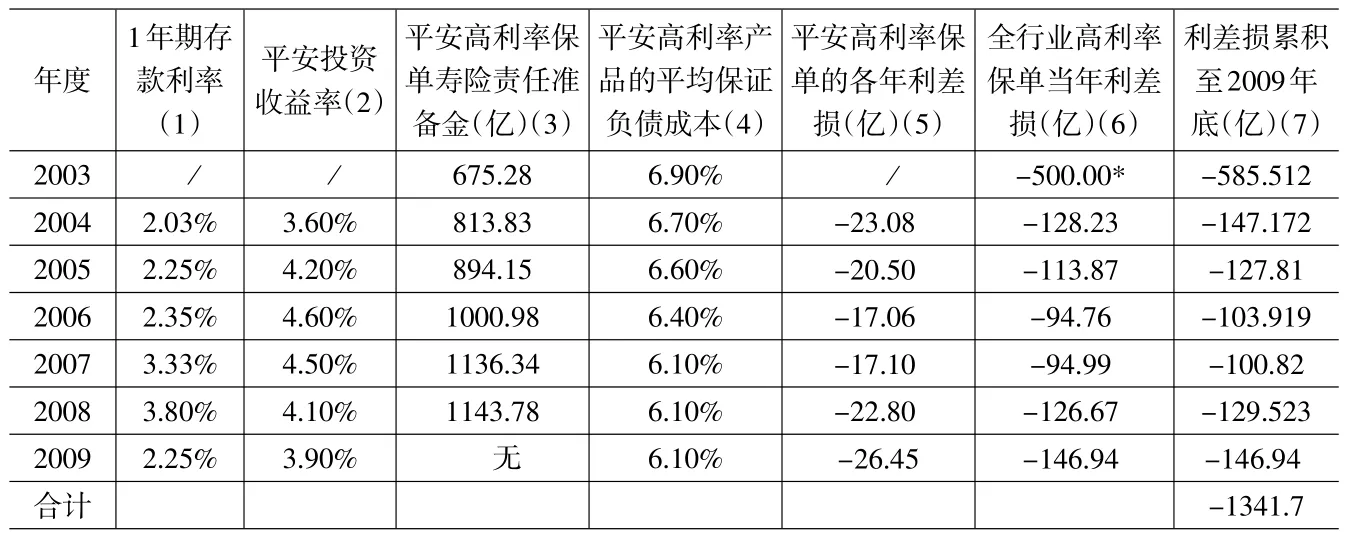

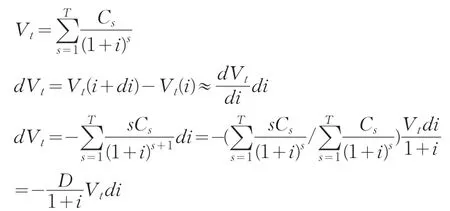

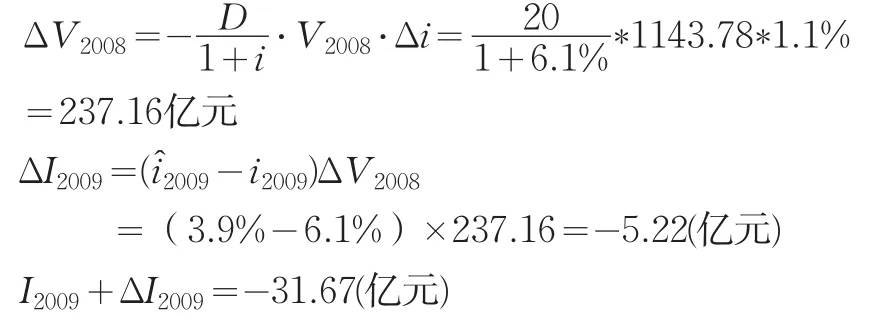

由公式(4),如果評估利率降低Δit,利差益(損)的變化如公式(6)所示:

其中,ΔIt為評估利率下降Δit所致第t年利差損變化額,ΔVt-1為評估利率下降Δit所致第t-1年責任準備金增加額。

根據Macaulay久期原理,即

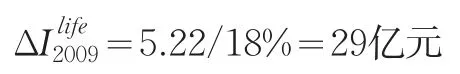

由于評估利率的改變所導致的利差損增加比例為5.22/26.45=20%。

同樣,新的評估利率對整個壽險業的影響也可以估算出來:

即2009年這批保單利差損缺口估計值將增加29億元。

從以上測算結果可知,新的準則確實會使高利率保單利差損缺口有顯著的增加,幅度約為20%;同時,保險公司這部分保單的負債由于評估利率低于以前的歷史成本而顯著增加,如平安將增加237個億。

4 結論

本文運用利源分析法測算了1995~1999年期間中國壽險公司所售出的歷史遺留高利率保單的利差損缺口,測算結果表明,這些高保證利率保單給中國壽險業帶來的缺口目前仍然很大,且由于壽險保單的長期性,短期內缺口還可能進一步擴大。因此,一方面中國保險業應該避免新的利差損問題的出現,如2008年保險業投資收益率僅為1.97%,這一收益率低于保監會制定的保證利率上限2.5%的水平;另一方面,要加強資金管理,提高資金運用效率,控制資金運用風險,盡可能化解歷史遺留保單的高額利差損。

從測算結果來看,如果在新的評估利率假定為5%的情況下,會使得這部分高保證利率保單的利差損額度增加約20%,確實會使得當期的利差損額度大幅增加,對相關險企的當年經營業績有相當大的影響。如平安這批高定價利率保單在2009年帶來的利差損額度由26.45億元增加到31.67億元。但實際上,采用公允價值來評估責任準備金將這批歷史遺留高利率保單的未來潛在虧損能夠提前逐年體現出來。我們認為,這將促進企業自身充分認識業務風險,同時也有助于企業的其他利益相關者包括投資者、保單持有人等更準確的評估企業的風險和價值。

再看對保險企業負債的影響。從企業報表來看,如果用公允價值度量企業的負債,會使得責任準備金大幅波動,如平安這部分高利率保單的責任準備金在新的評估利率下將增加237億元;但平安1999年之后的業務長期壽險保單責任準備金在新評估利率水平下將大幅減少;兩者相抵,對財務報表的負面效應會大大降低,新會計準則的實施并沒有給保險企業負債帶來多大的負面影響。相反,從三大上市保險公司2009年報來看,新準則下的業績更為靚麗。

實際上,新準則帶給保險企業的真正的挑戰在于折現率及投資收益率受未來宏觀經濟、資本市場、保險資金投資渠道、投資策略等因素影響,存在不確定性,而且,目前所設立的評估利率的口徑也很寬,不同期限不同品種的產品所采用的評估利率也各不相同,這些因素將導致資產和負債的公允價值波動較大。即保險公司的財務狀況對評估利率更為敏感,以致每年的賬面數據會大幅波動,這將會影響利益相關者對險企真實的經營狀況進行判斷,同時加大險企的經營風險和財務風險。因此,一方面,我國壽險業應積極加強資產負債匹配管理以應對財務風險或增加資本金以提高風險承擔能力;另一方面,監管部門在選擇合理的評估利率標準上應該更加謹慎,以避免各險企財務狀況的大幅波動。

[1]劉建強.我國壽險公司利差損實證研究[J].煙臺大學學報(哲學社會科學版),2005,(1).

[2]劉安澤,李曉林.中國壽險業利差缺口問題[J].精算研究,2007,(4).

[3]魏華林,馮占軍.中國壽險業當前面臨的利率困境及策略選擇[J].經濟評論,2005,(7).

[4]歐陽曉紅.平安虛驚:馬明哲在保監會吐苦水稱利差損800億[N].經濟觀察報,2009,(12).