會計信息在投資決策中的錨定調整機制研究

邊 泓,周曉蘇,曲興華

(南開大學 商學院,天津 300071)

現有會計準則下產生的會計信息是否更加具備決策有用性是會計學界長期關注的問題。在該領域的研究成果中,具有影響力的是以信息觀為基礎,并借助事件研究法進行的信息價值相關性研究。事件研究法能夠檢驗信息在發布前后的短時間窗口中所引起的市場反應,若依據市場弱勢有效假說,在這個短時間窗口之后,價格已經包含了企業所發布的會計信息。然而在沒有新會計信息到達市場的時期,伴隨著價格的起伏不定,歷史性會計信息如何作用于投資決策過程這個問題始終沒有得到很好的解釋,①這使得對于會計信息決策有用性的研究,以及對檢驗會計準則實施效果的研究都顯得不夠完善。尤其是在我國目前的制度背景下,上市公司必須在每年的4月30日前按照預約的披露日期發布其上年度的財務報告,那么在每年5月至12月這個長時間段中,會計信息對投資決策發揮何種作用機制,以及哪類信息對定價決策更具影響力等問題,由于缺少有效的研究方法而無法獲得令人信服的成果。隨著2006年新企業會計準則的實施,對其實施效果的研究即將成為熱點,為此本文嘗試在計量觀的成果基礎上,利用投資者認知特征所形成的決策規律來進行針對長時間窗的會計信息對定價決策的有用性研究,并分析近幾年來會計信息在我國投資者決策中作用機制的變化,檢驗2006年新企業會計準則的針對性,從而為日后檢驗其實施效果做出鋪墊。

一、文獻回顧及問題的提出

(一)信息觀下的會計信息價值相關性

信息觀的成果十分豐富,可以總結為以下幾個方面。(1)會計信息在其發布前后的短時間內對交易價格產生的影響是顯著的。如Beaver(1968)發現在公司年報披露的當周,其股價的波動幅度和交易量均顯著地高于其他交易周;[1]陳曉、陳小悅和劉釗(1999)發現在股票盈余公告日附近確實有新的信息抵達市場,導致交易量發生波動。[2](2)會計盈利信息和股價變動是一種同步關系,在盈利公布之前,如果盈利變動為正,累計超常收益為正;如果盈利變動為負,累計超常收益為負。但是,在盈虧信息公布之后,累計超常收益趨于平穩,如Jones&Litzenberger(1970)的研究。[3](3)市場報酬不僅與會計盈余相關,而且與盈余水平存在更強的相關關系,同時包含這兩個變量,比單獨任何一個變量能更好地解釋證券報酬,如Easton&Harris(1991)。[4]

對于哪些會計信息具備較強的價值相關性問題,目前的研究成果普遍認為會計盈余和凈資產的賬面價值的價值相關性較為明顯。孫愛軍、陳小悅(2002)發現在中國股票市場中,會計盈余對股票收益具有顯著的解釋能力,而且這種影響呈現不斷增強的趨勢。[5]陳信元、陳冬華、朱紅軍(2002)的研究發現,收益、凈資產以及剩余收益指標都具有價值相關性。[6]而現金流量是否具有價值相關性,目前還存在爭議。但LEV(1989)指出,對于短窗口(2-3天)研究來說,會計盈余對于證券價格變動的解釋力只有2%~5%,而對于較寬(一個季度)和很寬(最長為兩年)窗口的研究來說,會計盈余對證券價格的解釋力也只有4%~7%。LEV認為,會計盈余對證券價格的解釋力之所以這樣低的原因在于會計盈余的低質量。[7]

(二)計量觀下的股票定價模型

計量觀的研究以Fisher的期望股利折現假說為基礎,經過了多年的發展,Feltham和Ohlson在1995年依據剩余收益模型,借助線性信息動態假說,提出了式(1)所示的股票定價模型,[8]開創了通過歷史會計信息進行股票定價的研究領域。

但值得注意的是,該模型并沒有界定“非會計信息”變量vt的具體內容,而Ohlson也認為vt是無法事先觀測的,因此該模型在實證研究中存在很大的局限性。[9]Dechow等人(1998)在研究模型中剔除了變量vt,[10]之后的一些研究或沒有對vt進行考慮,或僅對vt進行了直覺上的表述,如Hand(2001)。[11]這種做法直接導致了利用該模型所進行的實證研究都沒有獲得令人滿意的統計檢驗結果,從而被Ohlson視為是對Ohlson95模型在整體上是否具有經驗檢驗意義的質疑。

在我國,陸宇峰(1999)利用我國1993-1997年的數據發現中國上市公司會計收益、凈資產對股票價格具有一定的解釋能力。[12]陸靜等(2002)通過擴展的Felthem-Ohlson模型,比較會計盈余、現金流量與股票價格間的皮爾遜相關系數,得出每股收益比現金流量能更精確地解釋股票價格的結論。[13]黨建忠等(2004)提出基于Felthem-Ohlson股權估值修正模型,以1993-2001年所有A股上市公司作為研究樣本,對股票價格的影響因素進行了檢驗,股票價格與所有設計的自變量之間的偏相關系數都通過了顯著性水平為0.01的統計檢驗,股票價格回歸模型的F檢驗也通過了0.01的顯著性水平。[14]這些成果同樣沒有很好地解決vt所帶來的影響問題。

(三)有待解決的問題

2006年新企業會計準則的出臺是以決策有用目標日益受到推崇為背景的,若認為投資者及其他信息使用者利用會計信息是為了分析企業未來的經營狀況,則必然要了解描述企業前一個會計期間經營成果的會計利潤和描述企業前一個期間終點時刻資源狀況的資產信息對于決策過程誰的作用更大。陳毓圭(2005)認為由于資產負債表完整地反映了企業現有的財務狀況和能力,對于預計企業未來的發展具有更加穩健的作用,因此資產負債表在決策有用觀中具有重要的地位。[15]這種認識促進了2006年新企業會計準則中計價方法朝著更加貼近資產與負債現實價值方向的發展。但其是否與近幾年來我國投資者決策特點的變化相吻合,以及其實際的實施效果如何,都需要當前的研究給予全面和客觀的回答。

一方面,以往的研究往往對投資者的有限理性決策特征重視不足,由市場風險不斷增大而引發的投資者對會計信息的關注點所發生的變化,目前在我國還沒有得到深入的分析;另一方面,事件研究法的弱點在于無法研究歷史性的會計信息在一個較長的時間段中對決策所產生的影響,這一點恰好是計量觀計價模型的優勢所在。但是,如果不能控制或剔除非會計信息所帶來的影響,我們便無法正確檢驗會計信息對投資者判斷股票價格的影響,同時也無法判斷在一個較長的時間段中,不同會計信息對價格的解釋能力問題。以上所述的計價方面的文獻,只有個別文獻的1996年樣本的回歸擬合優度達到了0.6,其余都比較低,②若無法達到良好的回歸結果,則對結論的說服力將產生很大的影響。本文的研究將起始于尋找一條研究長時間窗中會計信息對價格作用機制的有效途徑,進而分析近年來不同會計信息在我國投資者決策過程中的作用及其對價格影響力的變化情況。

二、研究設計和假設

行為經濟學將投資者看作是有限理性的社會人,他們啟發式的認知方式使得市場只能是“不完全有效”的。Kahneman和Tversky(1974)指出的投資者認知特征中的錨定啟發效應[16]形成了股票價格的“歷史粘性”,饒育蕾(2005)認為在證券市場中往往表現為對股票價格的錨定,在沒有影響力重大的非會計信息發布的時間段中,投資者在判斷股票價格的水平時,最可能錨定的數字是記憶中離現在最近的價格,因此使股價日復一日地趨同。對單個股票而言,價格的變化也會受到其他股票價格變化的錨定,市盈率也會受到其他股票市盈率的錨定,這種聯系有助于解釋為什么不同的股票會一同漲跌。證券市場中出現的這些特征都可以用人們傾向于參考方便的數字的錨定作出解釋。[17]

如果以上假說成立,同時考慮到我國的投資者在每年的5月至12月間,不僅可以獲得各上市公司上一年的年度財務報告,而且可以獲得其季度報告的數據;同時,由于市盈率長期停留在較高水平,因此可以將式(1)略加調整得到式(2):

其中,i指某一只股票,AIih為上年度財務報告的數據,AIinew為最新的季度報告的數據,它們替代了式(1)中的前兩項。而式(1)中vt被分解為vm和v′i,vm為對市場具有普遍影響的非會計信息,而v′i為只對股票i產生影響的非會計信息。那么在市場對年度報告的反應期剛剛結束的時點,若股票i與股票j都不存在v′和vm帶來的影響,則其價格關系可以表示為式(3):

此時,上一年度的會計數據經過市場的吸收,確定了各股票價格在整體中的相對位置,如果在我們選取的觀測時間段中,存在一組始終未受到v′影響的股票,③則在觀測時間段中的任意時刻,存在式(4):

由于我國上市公司的季度報告和半年報只要求自愿審計,因此其影響力要遠遠低于年度報告,即α1×AIh遠遠大于 α2×AInew,vm又是對各只股票產生了同比例的影響,即(βi×vm)/Pi≈(βj×vm)/Pj,則可以得到:公式4≈公式3。因此,可以認為對于均未受到v′影響的一組股票而言,股票價格由于歷史粘性的作用,在新的會計年度報告發布之前,其價格的起伏與市場整體的變化同步,不同股票的價格之間將保持穩定的相對位置關系,由此本文提出假設1。

假設1:在市場中存在一組穩定的成員,該組成員在所觀察的時間段中都不存在只對其中某一個體產生影響的非會計信息v′,其價格之間將保持穩定的相對位置關系。

若假設1能夠得到驗證,則本文可以繼續利用穩定成員展開后續研究。將穩定成員單獨篩選出來,則可以認為針對其所將進行的研究都已經排除了v′所帶來的影響,解決了以往計量觀研究中的難點。

從式(3)可以發現,這種在長時間段中存在的穩定的位置關系,是由各股票上年度的財務狀況所決定,上年度的財務狀況確定了股票的錨定初值,因此確定了股票價格間的相對關系,而日后季度報告和vm起到調整作用,由此可以提出假設2。

假設2:年度報告在其反應期結束后確定了股票當年的價格錨定初值,穩定成員價格的相對水平主要受到歷史性會計信息的影響,而季度報告的作用體現為在錨定初值之上不斷地調整價格。

會計收益、凈資產和現金流量被已有的研究成果認為是具有價值相關性的會計信息。陳小悅等(2008)提出在計量觀定價模型中,P是經營性凈資產和未來收益的函數,[18]上期期末的經營性凈資產,既體現了一只股票的現實價值,又體現出該股票日后的經營能力,考慮到信息的易得性,投資者通常將賬面凈資產(BV)作為經營性凈資產的替代變量,并簡單地將會計盈余視為預測未來收益的替代值。未來收益的不確定性使得P與BV的差額越大,則投資于該股票的風險越大。在2002年之后,我國股票市場受到不斷擴容的影響,資金日趨分散,風險日趨增大,投資者為避免風險,他們會傾向于選擇P與BV差值較小的股票,并選擇綜合實力相對較強的企業,在會計特征上,每股凈資產和總資產水平無疑是對企業當前實力的最優體現,由此本文提出假設3。

假設3:在2002年之后,總資產價值和凈資產價值對價格的影響力不斷地增強,并且相比會計收益而言,對價格更加具備影響力。

為了有效地檢驗各項假設,本文設計了以下研究過程:

(一)篩選未受到v′影響的穩定成員

本文將2003年至2007年作為研究的時間段,在每個年度5月到12月間的每一個月份,按照相同的規律④各抽取一個交易日,按照年度組成5個樣本組,每個樣本組包含當年8個交易日的數據。對每一個樣本組在剔除金融類、A股流通量發生變化及存在缺失狀況的數據之后,使用Khonen聚類方法,[19]對每個交易日的收盤價進行聚類,將價格劃分為n個區間,最終篩選出在8個交易日中始終處于同一價格區間的股票,將其作為當年的穩定成員。

(二)檢驗年度報告與穩定成員價格定位之間的關系

將價格區間的編號作為各股票在當年市場整體中價格相對水平的替代變量,通過分析各樣本組中穩定成員的價格區間編號與其上年度年報數據的相關性,選擇出相關性較強的會計信息,并使用線性模型進行進一步檢驗,以確定對股票當年的價格基準水平較具影響力的歷史性會計信息。

(三)針對穩定成員,通過面板數據檢驗各項會計指標在定價決策中的影響力

對穩定成員而言,在所抽取的8個交易日,各自的v′都不存在,因此價格P只是受到價格基準水平、新發布的季度報告及市場整體變化趨勢的影響,因此可以通過式(2)的線性模型分析不同信息對價格的影響力。在得到5個樣本組各自的檢驗結果后,便可以發現各項會計信息影響力的變化。

三、樣本及實證結果

(一)穩定成員的選取結果

本文的數據來自CCER數據庫,各年度的樣本包含了滬深兩市的A股。自2002年以來,在我國上市公司的數量不斷增加的同時,進行增發或送股的企業數量也在不斷增大,市場的整體走勢在經歷了一個平緩時期后,在2007年呈現出了單邊上揚的走勢。通過對5個樣本組分別利用Khonen聚類方法⑤分析各交易日價格的相似度狀況后,可以發現在每個年度都存在一組價格“穩定”的股票,各年度的穩定成員狀況見表1。

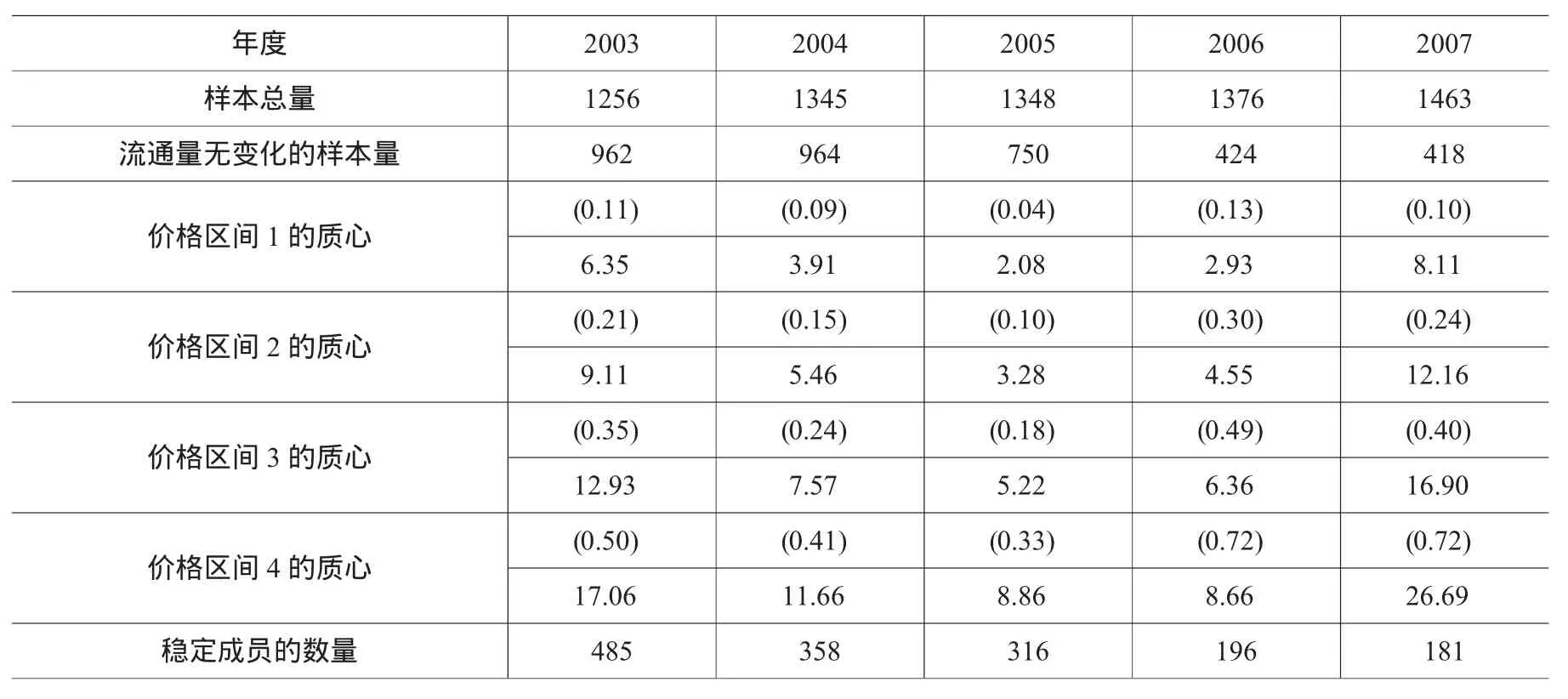

表1 各年度穩定成員分析結果

根據表1中的統計結果,可以驗證假設1的成立。

(二)相關指標的選取和變量設計

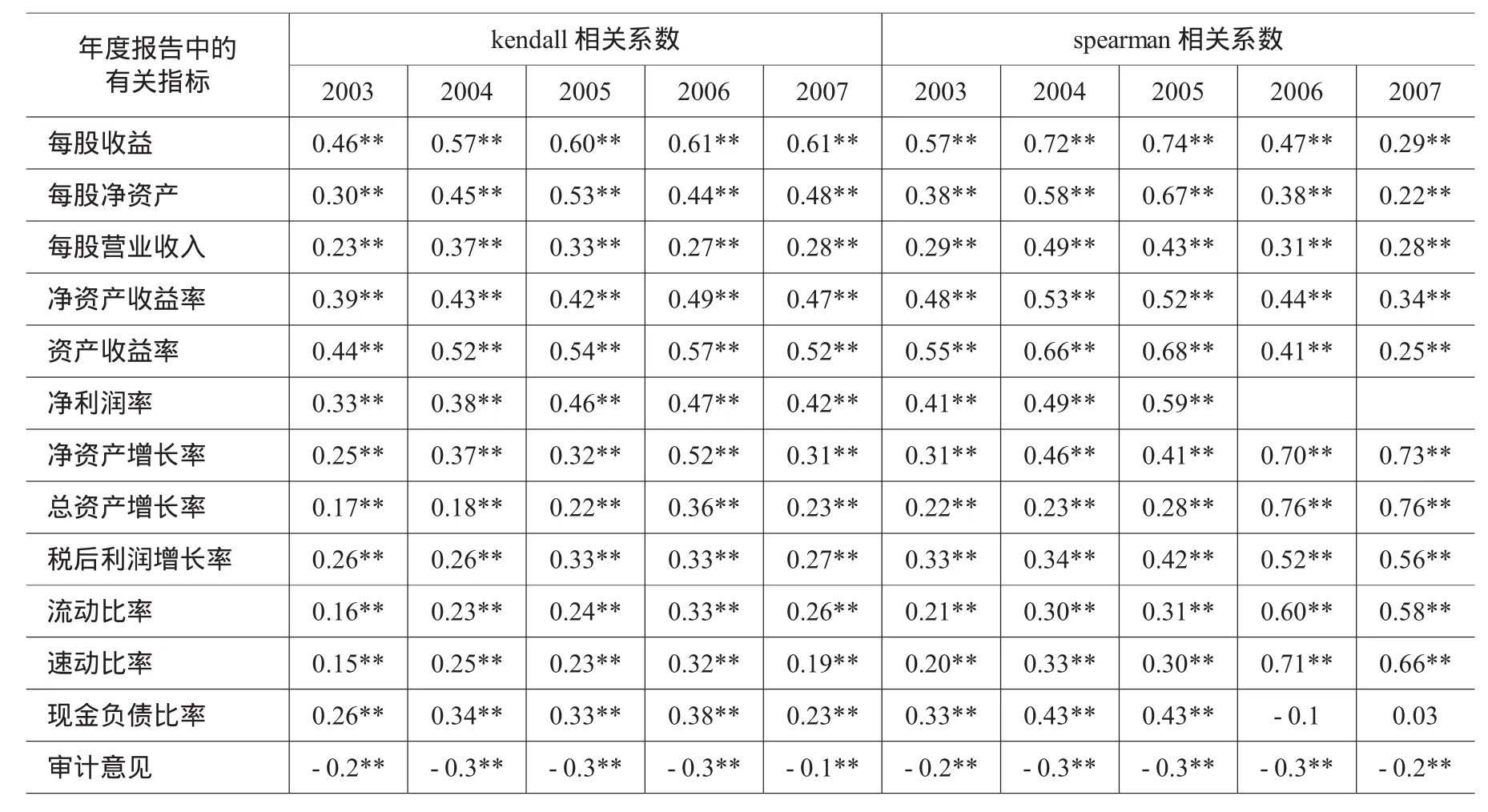

本文根據穩定成員的代碼將其上年度財務數據與其價格區間編號構成研究樣本,價格區間編號與上年度財務指標之間的相關性分析的結果見表2。

表2 會計指標與價格區間編號間的相關性分析結果

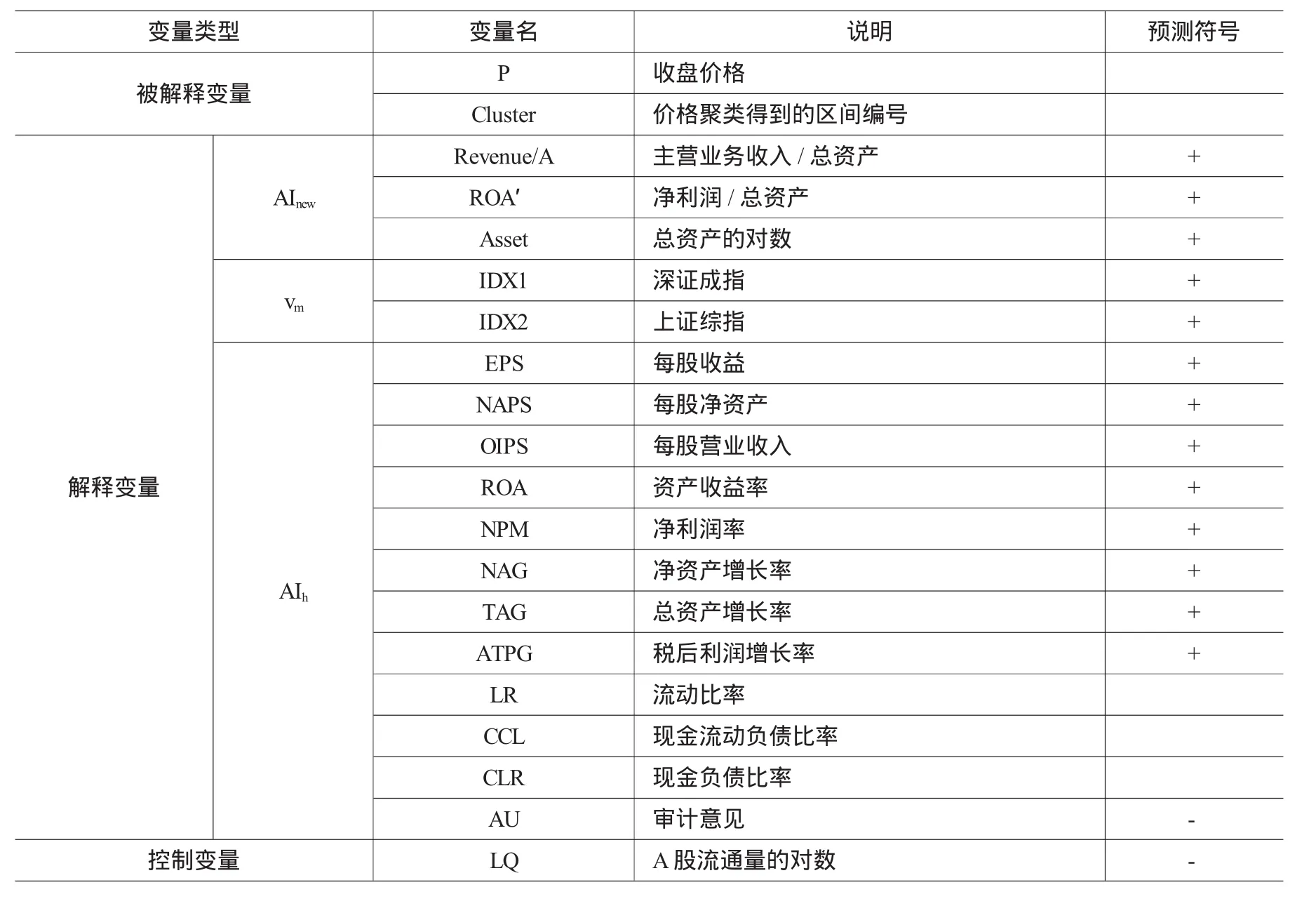

表3 變量設計

根據相關性分析的結果,在排除指標之間的自相關問題之后,本文設計了以下兩個模型,分別用于對假設2和假設3的檢驗,模型中有關變量的設計見表3。

模型 1:Cluster=a×AIh+ε

模型 2:P=a×AIh+b×AInew+c×vm+d×LQ+ε

其中AIh為上年度年報中的會計信息,AInew為在所抽取的交易日可獲得的最新季度報告中的關鍵會計指標。本文使用上海和深圳兩個市場的指數作為對市場具有普遍影響的非會計信息vm的替代變量。

(三)年報數據作用機制的檢驗結果

依據表2中相關性分析的結果,各年度分別使用了當年相關系數超過0.3的會計指標構成模型1的解釋變量,表4中總結了使用模型1的回歸分析結果。

表4 年報數據對價格基準水平的影響力檢驗結果

對模型1的回歸分析獲得了非常良好的統計結果,在各年度模型的擬合效果都非常明顯,其中每股凈資產和每股營業收入都體現出了明顯的顯著性,但每股收益這一以往被認為最具價值相關性的指標,其表現并不穩定,只是在部分年度具有顯著性,體現企業償債能力的流動比率指標只是在后兩年體現出了顯著性。年度報告中的審計意見未能獲得預期的符號,這與相關性分析的結果存在矛盾。

本文繼而針對各年所有流通量沒有發生變化的股票,使用模型1檢驗其上年度財務狀況對各年5月抽取的交易日的價格聚類結果的影響,可得到與表4近似的結果,只是調整后的R2略低于表4的數據。這些回歸的結果可以說明,每股凈資產和每股營業收入兩項數據在報告期剛剛結束的時候,對確定一只股票在市場中的價格定位⑥具有重要的作用,這種錨定機制不僅作用于穩定成員,而且對于市場整體具有普遍性。

(四)會計信息對價格影響力的檢驗結果

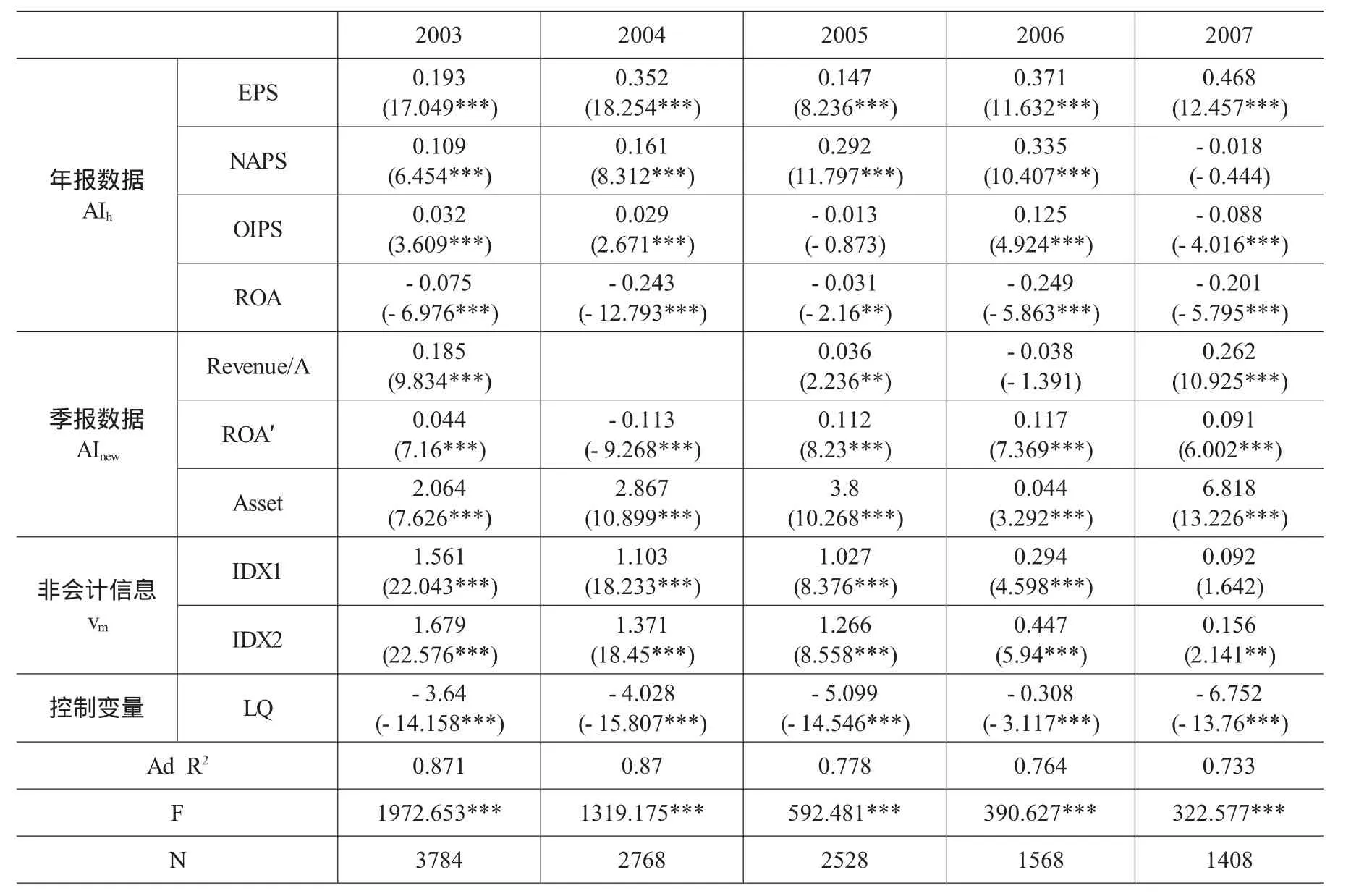

從表4可見,EPS、NAPS和OIPS呈現出了顯著的錨定作用能力,本文進一步將這三項指標作為模型2中AIh的替代變量,并使用模型2對股價與投資者在所抽取的交易日可以獲取的各類信息之間的關系進行了研究。我們對每年所抽取的8個交易日中的穩定成員構成的面板數據分年度進行了檢驗,結果見表5。

模型2是對Ohlson 95模型的修正,OIPS的顯著性體現出面對普遍存在的盈余管理問題,每股營業收入成了投資者判斷盈余質量時所參考的重要會計指標。從表5可以發現,由于本文使用聚類技術確定了各年的穩定成員,從而對v′進行了有效的控制,所得到的回歸擬合優度明顯優于以往定價模型研究的結果,這一改善得益于本文的研究方法,而并非我國資本市場有效性程度的提高。⑦較高的擬合優度保證了利用各解釋變量的標準化系數來衡量其影響力的可信性。

通過回歸得到的各解釋變量的標準化系數,可以總結出以下特點:

1.年報數據依舊對面板數據樣本具有顯著的影響,且影響力較高的因素與模型1所得到的結果基本相同。

2.在季度報告的數據中,資產收益率和總資產對價格的影響顯著,但從其標準化的系數來看,其影響力集中通過總資產規模來體現。

3.穩定成員的價格明顯受到市場整體走勢的影響。

表5的數據說明,年報數據在8個月份中都具備對價格影響的顯著性,結合表4的數據結果可以認為年度報告在其反應期結束后確定了股票當年的價格基準水平,季度報告的作用體現為在基準水平之上不斷地調整價格,假設2成立。

表5 股價與相關信息關系的回歸分析結果

對比分析表4和表5中各年度的回歸系數,可以發現在2003年至2006年之間,每股凈資產和總資產信息的影響力不僅穩定,而且不斷增強,而反映歷史經營績效的每股收益和資產利潤率等信息的影響力則呈現出波動的趨勢。這一現象說明,我國投資者已經具備了較穩健的決策模式,企業經營性資產的水平越發受到關注。雖然在2007年,由于我國股市的高速上揚,投資者表現出狂熱的心態,其投資決策更加依據個股的收益性信息,市場整體變化對個股價格的影響明顯減弱,但對價格最具影響力的指標仍為季報中的總資產水平數值。因此,依據表5的結果可以證明假設3成立。

四、結論

本文針對歷史性會計數據對定價的錨定作用機制問題的研究,所得到的實證結果不僅顯示本文對計量觀實證方法的改進是有效的,而且說明了資產規模和凈資產信息對股價具有穩定的影響力,且這種影響力呈不斷增大的趨勢。資本市場的作用在于合理地配置經濟資源,年度報告具有確定一只股票在一個較長時間段的價格錨定值的作用,其數據的可靠性對資本市場效率的影響是顯著的。其中凈資產和總資產信息的可靠,不僅要依賴于其可驗證性和無重大差錯,而且更為重要的是對其計價應存在著無偏的更加接近其現實價值的會計方法。盡管目前對2006年新企業會計準則提出的公允價值計價方法還存在諸多爭議,但該方法與現階段我國投資者日趨看重企業經營實力的決策習慣相吻合,其產生的結果必將對決策產生重大影響,同時也對該方法在使用過程中的可操作性和客觀性提出更高的要求。可見,2006年新企業會計準則提出的新觀念對會計信息的決策有用性有著很強的推動作用。

由于2008年我國股市大幅下跌,恐慌的心態嚴重影響了會計信息的決策有用性,因此目前我們還不能對2006年新企業會計準則的實施效果做出分析,這將是本文日后的研究方向。本文的不足在于,對于部分非穩定成員價格區間的變化,尚無法區分是由于存在重大的v′,還是由于聚類過程本身存在的誤差,因此減少了穩定成員的樣本量,使本文的研究沒有獲得最為充分的樣本,需進一步改進。

注 釋:

①計量觀的研究一直致力于解決該問題,但在使用計價模型的實證過程中始終受到非會計信息影響的困擾。

②在一些國外發表的研究中國資本市場的文獻中同樣存在這個問題,如Chen J.P.、C.S.Chen、X.Su(2001)[20]、Jianwei Liu、Chunjiao Liu(2007)[21]和 Sami H.、D.Zhou(2004)[22]。

③v′指流通量變化、信息虛假丑聞及其他對該企業存在影響的消息。

④規律是指在每個年度,均按照相同的方式抽取各月的一個交易日,如將每月的第1個交易日抽取出來,或抽取每月的最后1個交易日,亦或抽取每月中的第n個交易日。

⑤在聚類過程中,各年度樣本第1個交易日所保留的質心位置,被其他各日的聚類過程所參考,以增強聚類結果之間的可比性。

⑥價格定位是指一只股票的價格與市場其他股票價格的相對位置關系,而并非股票價格的具體數值。

⑦本文針對各年所有流通量沒有發生變化的股票,在模型2中加入常數項來替代v′后,回歸得到的調整后R2均小于0.4,但F檢驗值及各解釋變量的t檢驗值仍顯著;在進一步剔除由市場指數所替代的vm,從而將非會計信息的影響統一納入到常數項后,回歸得到的調整后R2仍均小于0.4,其他結果與前者近似。

[1]Beaver W.H..The information content of earnings[J].Journal of Accounting Research,1968,(6):67-92.

[2]陳 曉,陳小悅,劉 釗.A股盈余報告的有用性研究——來自上海、深圳股市的實證證據[J].經濟研究,1999,(6):21-28.

[3]Jones C.P.,Litzenberger R.H..Quarterly Earnings Reports and Intermediate Stock Price Trends[J].Journal of Finance,1970,(3):143-148.

[4]Easton P.D.,T.S.Harris.Earnings as an explanatory variables for returns[J].Journal of Accounting Research,1991,(29):19-36.

[5]孫愛軍,陳小悅.關于會計盈余的信息含量的研究——兼論中國股市的利潤驅動特征[J].北京大學學報(哲學社會科學版),2002,(1):15-27.

[6]陳信元,陳冬華,朱紅軍.凈資產、剩余收益與市場定價:會計信息的價值相關性[J].金融研究,2002,(4):59-70.

[7]Baruch Lev.On the usefulness of earnings and earnings research:Lessons and directions from two decades of empirical research[J].Journal of Accounting Research,1989,(27):153-192.

[8]Feltham G.,Ohlson J.A..Valuation and clean surplus accounting for operating and financial activities[J].Contemporary Accounting Research,1995,(11):689-731.

[9]Ohlson J.A..Earnings,Book Values,and Dividends in Security Valuation[J].Contemporary Accounting Research,1995,(11):661-687.

[10]P.M.Dechow,S.P.Kothari,R.L.Watts.The Relation between Earnings and Cash Flows[J].Journal of Accounting and Economics,1998,(25):133-168.

[11]John R.M.Hand.Discussion of“Earnings,book values,and dividends in equity valuation:An empirical perspective” by J.Ohlson[J].Contemporary Accounting Review,2001,(18):121-130.

[12]陸宇峰.凈資產倍率和市盈率的投資決策有用性——基于“費森-奧爾森估值模型”的實證研究[D].上海:上海財經大學博士學位論文,1999.

[13]陸 靜,孟衛東,廖 剛.上市公司會計盈利、現金流量與股票價格的實證研究[J].經濟科學,2002,(5):34-42.

[14]黨建忠,陳 軍,褚俊紅.基于Feltham-Ohlson模型的中國上市公司股票價格影響因素檢驗[J].統計研究,2004,(3):57-61.

[15]陳毓圭.會計目標[M].大連:大連出版社,2005.

[16]Kahneman D.,Tversky A..Judgment under Uncertainty:Heuristics and Biases[J].Science,1974,(185):1124-1131.

[17]饒育蕾.行為金融學[M].上海:復旦大學出版社,2005:90.

[18]陳小悅,孫力強,陳 璇.以經濟學原理為基礎的會計計量模式探析[J].當代會計評論,2008,(1):29-42.

[19]邊 泓.有限理性投資者對會計信息的使用模式研究[J].財經研究,2007,(10):61-72.

[20]Chen J.P.,C.S.Chen,X.Su.Is Accounting Information Value Relevant in the Emerging Chinese Stock Market?[J].Journal of International Accounting Auditing and Taxation,2001,(10):1-22.

[21]Jianwei Liu,Chunjiao Liu.Value Relevance of Accounting Information in Different Stock Market Segments:The Case of Chinese A-,B-,and H-Shares[J].Journal of International Accounting Research,2007,(6):55-81.

[22]Sami H.,D.Zhou.A Comparison of Value Relevance of Accounting Information in Different Segments of the Chinese Stock Market[J].The International Journal of Accounting,2004,(39):403-427.