企業所得稅會計幾個問題的探討

敖天平

2006年財政部發布了企業會計準則,這標志著我國企業會計準則已基本實現與國際趨同。但是,我國企業會計準則在執行的過程中仍然存在諸多難題,其中,《企業會計準則第18號—所得稅》的執行中,就有令許多企業會計師和財務負責人感到頭痛的內容。調查研究發現,這里面存在幾個方法論方面的認識誤區問題,需要正視。

一、所得稅會計的基本問題:會計核算方法

所得稅會計方法問題是所得稅會計研究的基本問題,具體包括企業在核算所得稅時,依據會計法規及稅收法規對所得稅費用、當期應交所得稅和遞延所得稅等項目應如何進行確認和計量等內容。企業所得稅會計核算的方法包括應付稅款法、納稅影響會計法(遞延法和損益表債務法)、資產負債表債務法。

認識誤區之一:人們誤以為企業所得稅會計核算的方法從以前采用應付稅款法、納稅影響會計法到今天采用的資產負債表債務法,僅僅只是一種方法上的進步。由于對這種方法的主旨缺乏足夠的認識,因而執行中困難重重。

理念決定方法,上述方法的主旨就是指方法背后所蘊藏著的理念、依據。企業對所得稅究竟采用什么樣的會計核算方法,取決于對所得稅屬性的確認。企業所得稅會計核算的方法應付稅款法、納稅影響會計法(遞延法和損益表債務法)、資產負債表債務法及其理念、依據簡述如下。

(一)應付稅款法與“收益分配觀”

應付稅款法是基于“收益分配觀”而建立起來的一種方法。“收益分配觀”主要源于業主權益計量理論中的“企業主體論”,認為企業本身是獨立于業主之外的獨立主體,獲得的一切收益應視為企業主體的收益,只有企業分配給股東的利潤才是業主的收益。實際上企業主體取得的收益由企業以外的利益相關者共享,它的分配包括支付給債權人的利息、股東的利潤及政府的所得稅。

企業采用應付稅款法,將所得稅視為一項利潤分配,按照收付實現制的原則,要求所得稅費用按稅法計算,所得稅費用等于本期應交所得稅款。對于所得稅的確認與計量,會計上既不需要從收入與費用配比的角度去規范,也不需要立足資產或負債的定義進行規范。

(二)納稅影響會計法與“收入費用觀”

納稅影響會計法包括遞延法、損益表債務法,這種方法對所得稅的確認及計量都是基于“收人費用觀”而建立起來的。“收入費用觀”主要源于業主權益計量理論中的“業主權理論”,認為業主居于企業權利中心,企業的資產歸屬于業主的權利,負債歸屬于業主的債務,其凈資產才是業主的最終權益。同樣,企業的收入視為業主權益的增加,費用支出視為業主權益的減少,收入與費用支出形成的凈收益才最終導致業主權益的增長。業主的最終收益是扣除所得稅后的利潤。

在處理程序方面,收人費用觀是先計量所得稅費用,再確定計人資產、負債的價值或遞延稅款項目的增加及減少;在計量依據方面,收人費用觀認為所得稅費用的計量應取決于所得稅費用與會計收益的配比關系;在特設項目的作用方面,“遞延稅款”項目在所得稅會計處理中主要起到平衡作用,其余額是利潤表中的所得稅費用和資產負債表中的應交所得稅二者之間的平衡數。所以,遞延法、損益表債務法對所得稅費用的確認及計量都是強調與本期會計利潤配比,通過對會計稅前利潤和應納稅所得額的比較確定時間性差異,并將這種差異對未來的影響進行跨期攤配。

(三)資產負債表債務法與“資產負債觀”

資產負債表債務法對所得稅的確認和計量方法,是基于“資產負債觀”而建立起來的。在處理程序方面,資產負債觀先確認交易或事項是否形成了資產、負債或是否引起資產、負債的價值發生增減變化,然后確定所得稅費用;在計量依據方面,資產負債觀根據有關資產或負債的變動來計量所得稅費用,將所得稅費用的計量與企業凈資產的增減變動(不包括所有者投資和向所有者分配引起的增減變動)相聯系;在特設項目的作用方面,“遞延所得稅資產”和“遞延所得稅負債”在所得稅會計處理中處于重要地位,其余額客觀、完整地反映交易或事項發生后產生的所得稅利益或義務,符合資產和負債的定義。

美國證券交易委員會(SEC)認為:“資產負債觀為經濟實質提供了最有力的概念描述,從而成為準則制定過程中最合適的基礎”。資產負債表債務法通過資產或負債的計稅基礎與其賬面價值進行比較來確認遞延所得稅資產或遞延所得稅負債,并通過其增減變動,確定它對所得稅費用的影響金額。它十分強調資產及負債存量在可靠、完整的基礎上反映有關交易或事項對所得稅的影響。

由以上分析比較可知,在“收益分配觀”下,企業不產生納稅差異;在“收入費用觀”下,是將時間性差異對未來所得稅的影響來調整本期所得稅費用,所得稅費用與應交所得稅對比的結果形成遞延所得稅;在“資產負債觀”下,是從暫時性差異產生的原因以及對期末資產和負債的影響調整所得稅費用,使企業的財務狀況和未來現金流量得到恰當評價,也使預測價值得到提高。毋庸置疑的是,“收益分配觀”、“收入費用觀”以及“資產負債觀”,它們三者的理念都是與企業理論中的“企業作為一個盈利性組織,其最終目標是獲利”以及企業財務目標中的“使企業價值最大化”的理念相一致的。

二、所得稅會計的關鍵性問題:暫時性差異

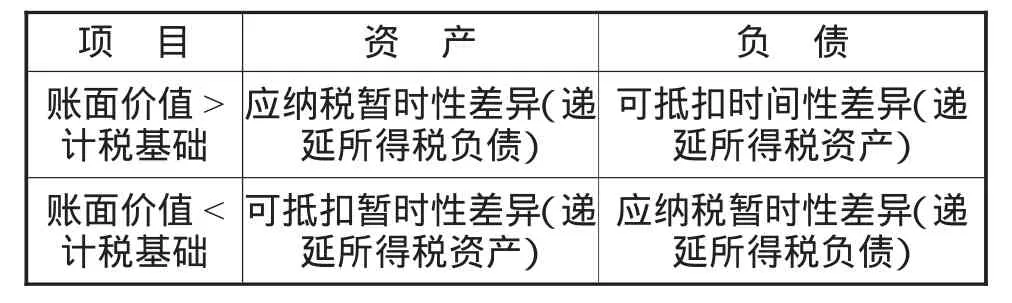

所得稅會計準則引人“計稅基礎”概念,用來計量會計與稅收背離的差異,由于會計法規和稅收法規對于某一時期資產和負債的確認、計量口徑不同,使得資產和負債的賬面價值與其計稅基礎金額不等,從而導致暫時性差異(見表1)。

表1 2007年各指標值輸出結果

認識誤區之二:人們誤以為“表1暫時性差異分析表”,就是一種對暫時性差異最好的理解方法,結果卻極易陷入死記硬背的泥潭。由于沒有充分認識計稅基礎、暫時性差異等新的理念,結果必然就是混淆應納稅暫時性差異與可抵扣時間性差異、遞延所得稅負債與遞延所得稅資產、混亂企業所得稅的會計處理程序、企業財務信息出差錯。

如前文所述,理念決定方法。認清計稅基礎、暫時性差異等新的理念,是掌握企業所得稅會計的關鍵性問題。

(一)計稅基礎理念

由于企業所得稅會計準則引入了計稅基礎概念,使得暫時性差異比損益表債務法下的時間性差異的范圍更加寬泛。可以理解為:暫時性差異=所有時間性差異+其他暫時性差異(包括:其他直接計人資本公積或企業合并的交易和事項產生的差異)。

計稅基礎,簡單地說,就是在確認和計量會計要素時對于稅法的考慮,換言之就是企業按照稅法的規定對會計要素進行確認和計量的價值。在“資產負債觀”下,主要涉及資產和負債兩要素。

資產的計稅基礎是指企業收回資產賬面價值的過程中,計算應納稅所得額時按照稅法規定可以從應稅經濟利益中抵扣的金額。即該資產在未來使用和最終處置時,允許作為成本或費用于稅前列支的金額。用公式表示為:資產的計稅基礎=未來可以在稅前扣除的金額。

負債的計稅基礎,是指負債的賬面價值減去未來期間計算應納稅所得額時按照稅法規定可予抵扣的金額。一般而言,短期借款、應付票據、應付賬款等負債的確認和償還,不會對當期損益和應納所得額產生影響,其計稅基礎即賬面價值。但從費用中提取形成的負債,賬面價值與計稅基礎有可能不一致。

當資產、負債的賬面價值與其計稅基礎不一致時,便產生了暫時性差異,從而影響企業所得稅的計量。

(二)暫時性差異理念

暫時性差異是指資產或負債的賬面價值與其計稅基礎之間的差額。根據對企業未來納稅的影響,暫時性差異分為應納稅暫時性差異和可抵扣暫時性差異。

1、應納稅暫時性差異

應納稅暫時性差異,是指在確定未來收回資產或清償負債期間的應納稅所得額時,將導致產生應稅金額的暫時性差異。它通常產生于以下情況:①資產的賬面價值大于其計稅基礎②負債的賬面價值小于其計稅基礎。例如,一項資產的賬面價值為100萬元,計稅基礎為70萬元。意味著未來該項資產預計經濟利益流人企業100萬元時,有70萬元可以從應稅經濟利益中抵扣,未來應稅所得增加30萬元。

2、可抵扣暫時性差異

可抵扣暫時性差異,是指在確定未來收回資產或清償負債期間的應納稅所得額時,將導致產生可抵扣金額的暫時性差異。它通常產生于以下情況:①資產的賬面價值小于其計稅基礎②負債的賬面價值大于其計稅基礎。例如,一項資產的賬面價值為70萬元,計稅基礎為100萬元。意味著未來該項資產預計經濟利益70萬元流人企業時,有100萬元可以從應稅經濟利益中抵扣,不僅該項經濟利益無需納稅,且還可抵扣未來應稅所得30萬元。

(三)問題的關鍵:暫時性差異的性質分析

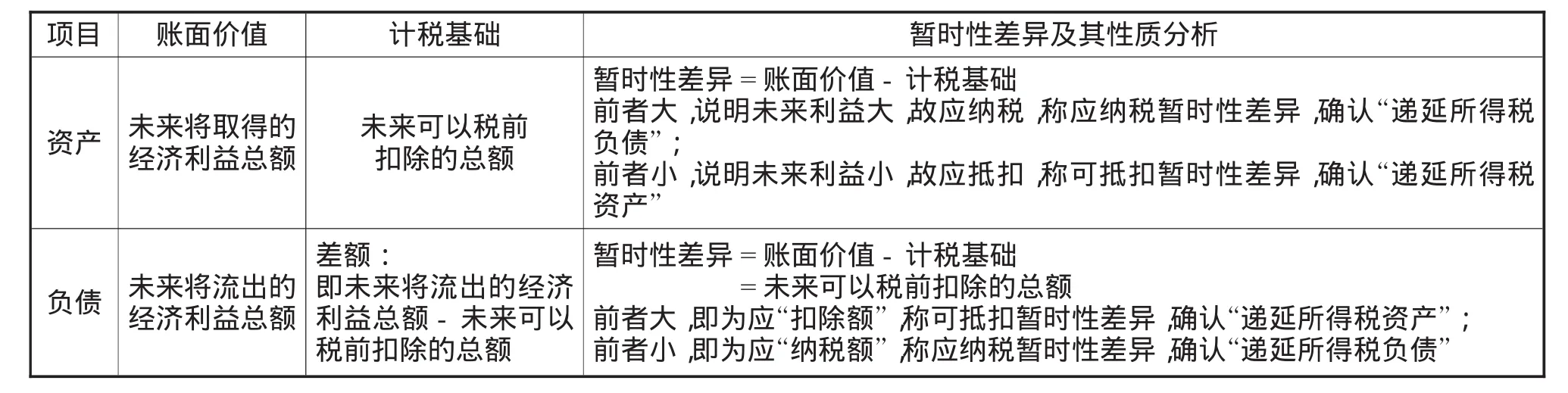

由于資產、負債的性質不同,所以資產、負債的計稅基礎的界定不一樣。資產和負債的性質、計稅基礎、暫時性差異及其性質分析,詳見表2。

表2 暫時性差異及其性質分析

從表2的分析,就可以很容易看出,若資產的賬面價值大于其計稅基礎,說明企業未來可能流入的經濟利益大,故應納稅,稱為應納稅暫時性差異,確認“遞延所得稅負債”;若負債的賬面價值大于其計稅基礎,說明企業未來可能流出的經濟利益大,暫時性差異即表現為應“扣除額”,稱為可抵扣暫時性差異,確認“遞延所得稅資產”。

三、所得稅會計的實質性問題:實際中的運用

在會計實務中,所得稅會計核算的基本程序如下:確定“遞延所得稅資產”、“遞延所得稅負債”以外的各資產、負債項目的賬面價值(依據會計法規的規定);確定相應項目的計稅基礎(依據稅收法規的規定);確定差異、資產負債表日的“遞延所得稅資產”、“遞延所得稅負債”、以及遞延所得稅;確定當期所得稅;確定利潤表中的所得稅費用。

認識誤區之三:人們誤以為應納稅暫時性差異與可抵扣時間性差異分別產生遞延所得稅負債與遞延所得稅資產,所以,應納稅暫時性差異就是遞延所得稅負債、可抵扣時間性差異就是遞延所得稅資產。這種錯誤是嚴重的,這就是導致企業所得稅的會計處理程序混亂、企業的財務信息出差錯的根本原因。

這種認識的錯誤表現在兩個方面:一是混淆了應納稅暫時性差異、可抵扣時間性差異與遞延所得稅負債、遞延所得稅資產兩組概念的性質,誤以為其金額相等;二是忽視了持續經營和會計分期前提,誤以為遞延所得稅負債、遞延所得稅資產的金額只與當期有關。

其實,應納稅暫時性差異、可抵扣時間性差異的金額是資產、負債的價值額的差額;而遞延所得稅負債、遞延所得稅資產的金額則是前述價值額的差額所引起的稅額的差額。這一點,應該首先嚴格加以區分。而且,遞延所得稅負債、遞延所得稅資產這種稅額的差額還不僅僅只與本期有關,也就是說它不僅僅只是本期的發生額,而是企業在持續經營中至某一時點為止的累計額,所以當期應該反映的是當期的增減變動額。

例如:小葉公司的有關資料如下。

1、2010年12月31日,小葉公司有關資產、負債的計稅基礎,見表3。

表3 小葉公司2010年12月31日暫時性差異表 金額單位:萬元

2、小葉公司2010年實現應納稅利潤2100萬元。

3、假定企業適用的所得稅稅率為25%,按10%提取盈余公積。

4、2009年12月31日,小葉公司有關“遞延所得稅資產”、“遞延所得稅負債”期初余額分別為借方12萬元、貸方116萬元。則:

借:遞延所得稅資產430000

所得稅費用5660000

貸:遞延所得稅負債840000

應交稅費——應交所得稅5250000

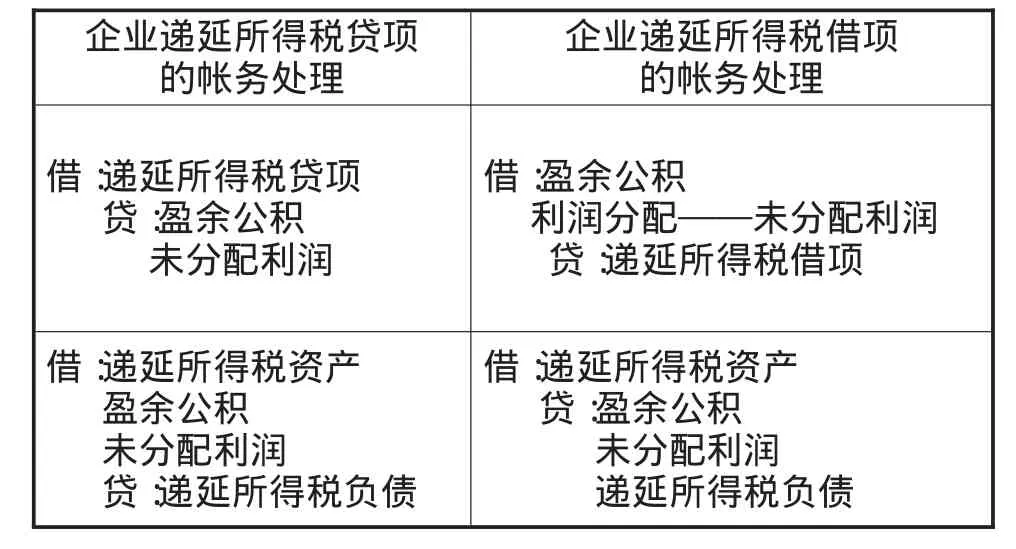

四、所得稅會計的連續性問題:銜接

首次執行日,原采用應付稅款法核算所得稅的企業,應首先調整有關資產、負債的賬面價值;然后計算確定計稅基礎,確認相關的遞延所得稅影響,同時調整盈余公積和未分配利潤:

借:遞延所得稅資產

貸:遞延所得稅負債

借或貸:盈余公積

利潤分配——未分配利潤

首次執行日,原采用納稅影響會計法的企業,應首先沖減原已確認的遞延所得稅借項或貸項,同時調整留存收益;其次按調整后的賬面價值與計稅基礎比較,確定應予確認的遞延所得稅資產和遞延所得稅負債。見表4。

表4 原采用納稅影響會計法的企業的銜接處理方法表

所得稅會計準則第十五條規定“企業對于能夠結轉以后年度的可抵扣虧損和稅款抵減,應當以很可能獲得用來抵扣可抵扣虧損和稅款抵減的未來應納稅所得額為限,確認相應的遞延所得稅資產”;第二十條規定“資產負債表日,企業應當對遞延所得稅資產的賬面價值進行復核。如果未來期間很可能無法獲得足夠的應納稅所得額用以抵扣遞延所得稅資產的利益,應當減記遞延所得稅資產的賬面價值。在很可能獲得足夠的應納稅所得額時,減記的金額應當轉回”。仔細研讀可知,這兩條規定在一定程度上加大了企業會計師的職業判斷,從而也擴大了企業利潤操縱空間,希望企業會計師慎重判斷。

[1]財政部.企業會計準則第18號——所得稅[Z].北京:經濟科學出版社,2006.

[2]財政部.企業會計準則——應用指南[M].北京:中國財政經濟出版社,2006.

[3]徐虹,林鐘高.會計準則研究性質、制定與執行[M].經濟管理出版社,2007.

[4]李勇,左連凱,劉亭立.資產負債觀與收人費用觀比較研究:美國的經驗與啟示[J].會計研究,2005,(12).

[5]于長春,宗文龍.新所得稅會計準則對企業所得稅會計處理的影響[J].財務與會計導刊,2006.