風險投資家道德風險及最優(yōu)制度安排

朱玉紅

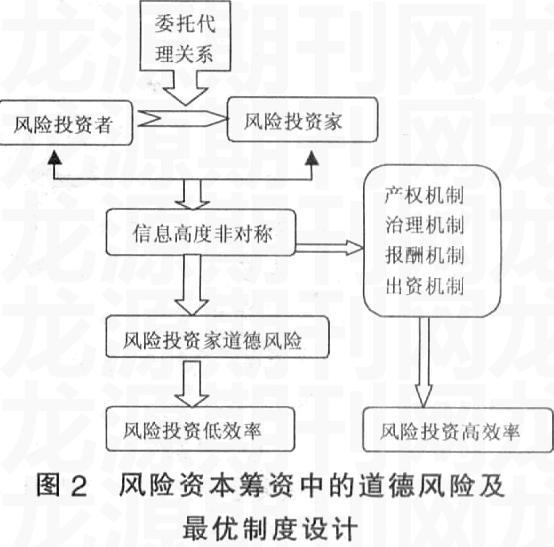

摘要:在存在高度風險的風險投資市場上,專業(yè)投資運作是必須的。由此產(chǎn)生了風險投資者與風險投資家之間的委托代理關(guān)系。風險投資運作中的信息高度不對稱必然產(chǎn)生風險投資家的道德風險,并因此降低風險投資的效率。為了防范風險投資家出現(xiàn)道德風險問題,確保風險投資的高效率運行,必須設(shè)計激勵與約束相容的最優(yōu)運行機制以克服信息不對稱帶來的負面影響。這些機制包括:產(chǎn)權(quán)機制、治理機制、報酬機制和出資機制等。

關(guān)鍵詞:風險投資家;風險資本籌資;道德風險;最優(yōu)制度

風險資本是指由風險資本管理者從私人權(quán)益資本市場籌集的,并被其投入具有巨大潛力的高新技術(shù)企業(yè),同時,為它提供增殖服務,最終退出該企業(yè)以獲取高額增值的一種權(quán)益資本。在風險資本籌資過程中,風險投資者作為委托人,把資金交給風險投資家,由風險投資家負責專業(yè)化經(jīng)營,以期獲得高額回報,風險投資家便是風險投資者的代理人。道德風險是代理成本的一種,由契約簽訂后的信息不對稱引起,由于委托人與代理人利益的不一致,以及信息的不對稱,代理人會采取自利的機會主義行為,這樣就產(chǎn)生了道德風險,損害了委托人的利益。

一、風險資本籌資中道德風險的危害

當風險投資家募集資金的時候,風險投資者可能不知道對方從事風險投資業(yè)的經(jīng)驗和能力,也不知道對方的品質(zhì)和信譽,因而在簽訂契約時,不知道收益和風險的分配是否合理;由于風險投資家清楚自己的狀況,可能會爭取到更有利于自己的條款。

在簽訂協(xié)議后,風險投資家是否遵守協(xié)議中商定的投資領(lǐng)域、投資原則、投資階段等條款,風險投資者很難監(jiān)督風險投資家的行動。風險投資者不可能隨時都觀察到風險投資家韻努力程度,努力工作與享受閑暇之間有種替代關(guān)系,在風險投資者對風險投資家的支付契約構(gòu)建好后,風險投資家由于風險投資者不可能知道所投資的風險企業(yè)所獲得收益是由于風險投資家努力的結(jié)果還是風險企業(yè)自身的結(jié)果,即使風險企業(yè)沒有獲得預期收入,風險投資家照樣可以領(lǐng)取風險投資者支付給其的風險投資基金管理費,這樣風險投資家就有可能做出損害風險投資者利益的行為,不努力工作,尤其是在風險投資家對所投資的企業(yè)不太感興趣時,這樣就把投資風險全部轉(zhuǎn)嫁給了風險投資者,這就是風險投資者所面臨的風險。

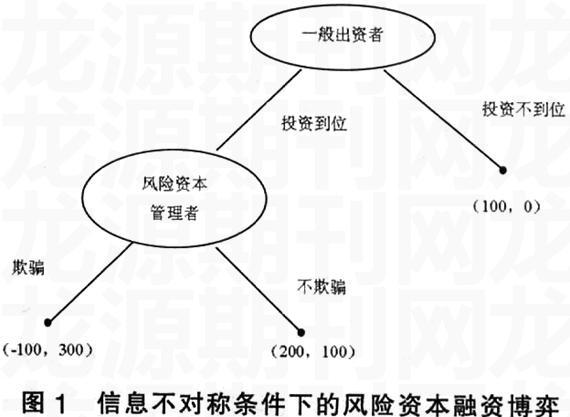

假定在風險投資合作協(xié)議已簽訂但風險資本未到位(指風險資本仍控制在一般出資者手中)的情況下,風險資本管理者有2種選擇:一種是欺騙,另一種是不欺騙。一般出資者也有2種選擇:或者是投資到位,或者是投資不到位。協(xié)議出資額為100萬元,總收益為200萬元,這項投資是值得的,但這200萬元的收益如何在風險資本管理者與一般出資者之間進行分配,取決于風險資本管理者的選擇。如果風險資本管理者不欺騙平分收益,風險資本管理者得到100萬元,如果風險資本管理者選擇欺騙,則其得到300萬元,而一般出資者虧損100萬元。當然如果一般出資者選擇投資不到位,雙方收益均為零。一般出資者的本金仍為100萬元,這就構(gòu)成一個動態(tài)博弈問題(見圖1)。3個終端黑點處的數(shù)組,表示由各博弈方各階段行為依次構(gòu)成的,到達這些終端的“路徑”所實現(xiàn)的各博弈方博弈的得益。其中第1個數(shù)字為先行為的一般出資者的得益,第2個數(shù)字為后行為的風險資本管理者的得益。現(xiàn)在我們很清楚一般出資者的處境,選擇“不到位”雖能保住本錢但也不會有更多收益;選擇“到位”時,若風險資本管理者信守諾言不欺騙,則不但能保住本錢,還能獲得100%的利潤,但如果風險資本管理者選擇欺騙則會血本無歸。因此他決策的關(guān)鍵是判斷風險資本管理者是否會欺騙。而在追求自身效用最大化和排除道德因素情況下,風險資本管理者必然選擇欺騙,即獨吞300萬元的投資與收益。

在信息不對稱的情況下,一般出資者并不真正了解風險管理者的行為,得不到其任何有可信度的保證。但他清楚風險資本管理者的行動準則,因此,精明的一般出資者預計到風險資本管理者很可能會欺騙,所以出資者最優(yōu)選擇是投資不到位。這樣“風險資本管理者欺騙,一般出資者投資不到位”是唯一的均衡,即納什均衡,雙方收益均為零。這就是道德風險對風險資本融資的影響。即道德風險的存在,使風險投資者盡量減少出資,相應地降低了創(chuàng)業(yè)資本的活動規(guī)模。

二、控制風險資本籌資中道德風險的最優(yōu)制度設(shè)計

在風險投資實踐中,為了防范風險投資家出現(xiàn)道德風險問題,投資者必須根據(jù)觀測到的信息獎懲風險投資家,以激勵其選擇對投資者最有利的行動。其核心就是解決委托-代理問題,而關(guān)鍵在于解決信息不對稱問題。Stiglitz指出,委托-代理關(guān)系是委托人如何設(shè)計出一個契約即補償系統(tǒng)來驅(qū)動代理人為了委托人的利益而行動。委托人為代理人設(shè)計契約機制,使代理人在這種機制下能夠最大限度地追求委托人效用的最大化,即博弈的雙方按照給定的機制,各自對自己的效用函數(shù)求解最大值,委托人和代理人的博弈最終達到一個納什均衡點,在這一均衡點上,假設(shè)對方不改變決策,另一方也無法通過單獨改變自己的決策和行為而提高自己的效用,從而雙方都不愿意單獨改變策略。此時的均衡點上的解就是可執(zhí)行的最優(yōu)契約解。這些激勵約束機制具體包括:產(chǎn)權(quán)機制、治理機制、報酬機制、出資機制。

(一)產(chǎn)權(quán)機制

一般認為,通過有限合伙制方式組織的風險資本,最具有產(chǎn)權(quán)激勵機制。有限合伙制風險投資公司通常由風險投資家設(shè)立風險投資公司,再由風險投資公司依靠發(fā)行風險投資基金籌集經(jīng)營風險的資金,一般采取私募形式。有限合伙制風險投資機構(gòu)中,投資者作為有限合伙人出資99%,以其出資額為限承擔對其他合伙人、風險投資機構(gòu)、債權(quán)人、合伙企業(yè)債務等的有限責任;風險投資家作為普通合伙人以個人資本形式投人基金總額的1%作為合伙資本,并對風險投資基金的債務承擔無限責任。這種由普通合伙人出資1%但承擔無限責任的機制有效地遏制了普通合伙人借助內(nèi)部人控制轉(zhuǎn)嫁投資風險和損害投資者的利益的可能,這樣做使得普通合伙人的利益與責任緊密結(jié)合,對普通合伙人無理由的、輕率的冒險行為構(gòu)成鉗制。這一比例雖小,但金額卻相當可觀。

(二)治理機制

1、顧問委員會制度。風險投資有限合伙企業(yè)內(nèi)部設(shè)立專門顧問委員會,并由有限合伙人擔任代表。顧問委員會設(shè)置的目的之一,是為了提供獲取技術(shù)專家和項目的途徑,同時也可以起到另一個重要作用,即對風險投資資金的運用進行指導和監(jiān)督,以保留有限的“用手投票”的監(jiān)控權(quán)。

2、明確信息披露與報告制度。風險投資有限合伙契約中設(shè)計信息披露與報告的合約條款。普通合伙人有向有限合伙人定期提供投資狀況、財務狀況和公司價值信息的義務,以改善信息不對稱程度并防范道德風險。

(三)報酬機制

風險投資報酬的理論源于人力資本理論。20世紀60年代,經(jīng)濟學家舒爾茨和貝克爾創(chuàng)立了人力資本理論,他們認為,人力資本和物質(zhì)資本一樣能帶來收益,是財產(chǎn)的特殊形式,同樣存在產(chǎn)權(quán)問題,但是,由于人力資本的所有權(quán)屬于個人,非激勵不能調(diào)動。因此,契約的不完全性決定了必須通過激勵機制調(diào)動人力資本,使其發(fā)揮主觀能動性,以產(chǎn)生最大的收益。

有限合伙的契約機制有效設(shè)計了風險投資家的報酬機制。風險投資家的報酬由固定報酬和激勵性報酬兩部分組成。固定報酬的支付是按照風險投資機構(gòu)已投資的金額的2%-3%收取管理費。獲得固定報酬的同時,普通合伙人在承擔無限責任和高風險的同時,可以參與基金的利潤分配。普通合伙人通常可以得到20%左右的收益分配,這種與業(yè)績相聯(lián)系的報酬機制,極大地激勵了風險投資家最大化地追求有限合伙人的最大利益。這便是“西海岸交易”方式。“西海岸交易”方式的計算方式如下:

假設(shè)I是風險投資家的總報酬,M為管理費,α為管理費率,R為業(yè)績報酬,β為收益分配比率,C為風險投資初始資本額,r為投資報酬率。

I=M+R=α(C+C×r)+max(β×C×r,0)

αI/αr=αC+βC=(α+β)×C,r>0

通常,α為1%-3%,β為20%左右。業(yè)績報酬相對于管理費的激勵作用要強大得多。這種激勵給風險投資家以努力工作的極大動力,風險投資家在獲得高額回報的同時也給有限合伙人帶來最大化的投資回報。兩者的利益通過這一報酬機制有效地聯(lián)系起來。

(四)出資機制

1、設(shè)置風險投資基金的固定期限。風險投資的契約設(shè)計中,基金采用封閉式基金的形式,基金的壽命期有限,通常據(jù)投資周期而定,一般為7年-10年,因此,風險投資家不可能永遠持有基金。而且,投資者有權(quán)在將來不再投資于由同一風險投資家管理的基金。風險投資家為了繼續(xù)募集新的基金,必須不斷提高自己的信譽。因而固定期限的基金中信譽成為一種激勵約束機制。

2、實施資金的分期注入。風險投資有限合伙契約中,投資者的出資采用分階段投資的方式,即在每次注資之前,投資者都要對前期所投資的資本和投資項目進行考察,以確定是否繼續(xù)注入資本。而且,投資者還保留放棄投資的權(quán)利,以避免更大的損失。投資者可以采用“無過離婚(No fault divorce)”條款約束風險投資家,即使在風險投資家沒有原則性錯誤的情況下,只要投資者對其失去信心,就會立即停止后續(xù)投資。這樣的條款設(shè)計促使風險投資家全心全意地管理風險投資資本,努力尋找好的投資項目,獲取高收益,與此同時,不斷積累和建立起自己的聲譽,獲得投資者的信任,以保持長期聯(lián)系。

以上制度設(shè)計可具體歸結(jié)為圖2所示情形。

參考文獻:

1、約翰?伊特韋爾,默里?米爾蓋特,彼得?紐曼.新帕爾格雷夫經(jīng)濟學大詞典[M].經(jīng)濟科學出版社,1992.

2、楊葵.風險投資的籌資研究[M].上海財經(jīng)大學出版社,2007.

3、尹國俊.創(chuàng)業(yè)資本產(chǎn)權(quán)結(jié)構(gòu)的制度安排[J].華東經(jīng)濟管理,2009(5).

4、Theodore W.Schultz,Gary S.Investment in Human Capital[J].The American Economic Review,1961(51).

5、Reed,Sarah.Will West Ever Meet East?[J]Business Law Today.

*本文為浙江省軟科學項目:浙江創(chuàng)業(yè)風險投資吸納民間資本的機制研究(2009C25014);杭州電子科技大學科研基金項目:風險投資中雙邊道德風險及最優(yōu)制度設(shè)計(KYF021508022)。

(作者單位:杭州電子科技大學經(jīng)貿(mào)學院)