淺析創業板企業高價發行之緣由

徐方樂

摘要:經過10年的籌備,中國創業板市場終于起航。2009年9月25日,首批10家創業板企業進行了網上、網下申購,將在10月下旬集體鳴鑼上市。而這10家公司的平均市盈率遠高于主板,也高于中小板。文章以這10家上市公司為研究對象,通過對創業板企業特點的分析,解釋市場給予其高估值的合理性。

關鍵詞:創業板;高市盈率;高成長性;新商業模式

中國早在10年前就有了專門設立高新技術企業板塊的計劃。1999年3月,中國證監會第一次明確提出“可以考慮在滬深證券交易所內設立科技企業板塊”,其目的是為了給中小企業提供更為方便的融資渠道,為風險資本營造一個正常的退出機制,同時,這也是中國調整產業結構、推進經濟改革的重要手段。經過10年的籌備,中國大陸創業板的大門終于正式開啟。9月25日,首批10家創業板企業進行了網上、網下申購,并將于10月下旬集體上市交易。值得注意的是,這10家公司的平均市盈率竟然高達54倍。多數機構認為,從前10家公司的情況看,其發行價格并不便宜。還未上市時其平均市盈率就達50多倍,上市后估計將會躥升至80乃至百倍以上,而同期二級市場主板市盈率卻在20倍上下,中小板市盈率也不過在30多倍左右。

表1首批10家創業板公司發行市盈率

對于如此之高的發行市盈率,市場人士紛紛提出了質疑,甚至有些本想參與申購創業板企業的中小投資者對其只能望而卻步了。那么,支撐創業板公司高價發行的原動力是什么?如此之高的發行市盈率有沒有其合理性?

一、市場化的定價機制以及對于新事物的強烈偏好

創業板市場,顧名思義,著眼于創業,是為了適應自主創新企業及其他成長型創業企業發展需要而設立的市場,又稱二板市場,即第二股票交易市場,目前世界上最具代表性的是美國的NASDAQ(納斯達克)市場。與主板市場只接納成熟的、已形成足夠規模的企業上市不同,創業板以自主創新企業及其他成長型創業企業為服務對象,具有上市門檻低、信息披露監管嚴格等特點,這有助于有潛力的中小企業獲得融資機會。它的高價發行與其自身特點密不可分。

首先,創業板市場新股發行的定價采用的是市場詢價方式。這種方式確定新股發行價格一般包括2個步驟:

第一,根據新股的價值(一般用現金流量貼現等方法確定)、股票發行時的大盤走勢、流通盤大小、公司所處行業股票的市場表現等因素確定新股發行的價格區間。第二,主承銷商協同上市公司的管理層進行路演,向投資者推介該股票,并向投資者發送預定邀請文件,征集在各個價位上的需求量,通過對反饋回來的投資者的預訂股份單進行統計,主承銷商和發行人對最初的發行價格進行修正,最后確定新股的發行價格。從第二個步驟可以看出,路演推介是直接面向市場以征集市場需求量,如果市場上對創業板公司存在著大量的需求,就一定會推高其價格。供不應求,則價格上升,供大于求,則價格下降。從這一點上不難發現,這10家創業板企業相對于整個中國證券市場而言,可謂是“稀缺資源”了。據統計,截至10月9日,在上海證券交易所掛牌的上市公司867家,深圳證券交易所764家,其中中小板297家。因此,這10家創業板公司的發行上市,必定會吸引整個證券市場的目光,并吸引大量資金參與其中。

其次,一種新事物的出現,必定會受到整個社會的強烈關注。而在中國的資本市場上,就有著“逢新必炒”的歷史傳統,基本上每只新股發行上市后都要被莊家瘋炒一把。

讓我們先來回顧一下首批中小板公司上市當天的表現情況。新八股首日的平均漲幅達到了130%。

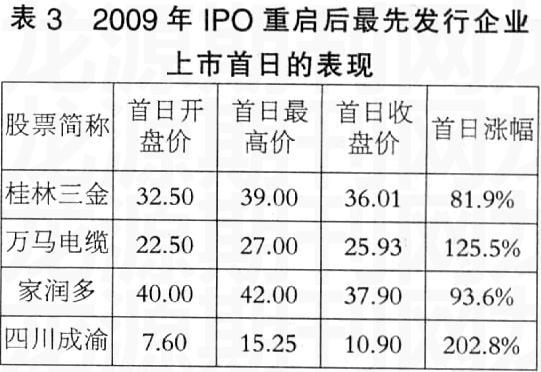

此外,2009年上半年證監會啟動了新股發行制度的改革,并重啟了暫停近10個月的IPO。而IPO重啟后最先發行的3家中小板及一家主板公司,其上市首日的強勁表現也大大出乎了許多投資者與市場人士的意料。

根據以上統計數據,可以預計,創業板在開閘之初也會受到各路資金的熱烈追捧,首批上市的公司極有可能在上市首日遭遇爆炒。而在市場詢價的機制下,對于這批創業板股票的大量需求促成了其較高發行價格及發行市盈率。由于參與詢價的機構普遍會認為,既然這些股票上市首日受到炒作的概率很大,幾乎沒有破發的可能,那么一定存在著大量的需求。于是,各個機構投資者為了獲取更多的配售股份就會盡可能提高自己的報價。這樣一來,發行價格就會定得很高,甚至偏離公司的內在價值。

二、行業增長預期較強

根據證監會創業板發行審核辦公室的相關資料,截至9月10日,149家已受理企業主要集中于電子信息、新材料、生物醫藥、現代服務等行業,占比約為68%。其中,電子信息業占149家企業的37%、生物醫藥占10%、新材料占12%,制造業占比約為15%。此外,還包括部分新能源、文化教育傳媒、現代農業等新興行業企業。而首批發行的10家企業中,電子信息IT類企業為2家,生物制藥2家,其余企業則屬于醫療器械、船舶與海洋工程裝備設計、電氣機械、氣體傳感、通風與空氣處理及戶外用品等高科技行業。上述企業所屬行業都具有明顯的高科技行業特征,在行業分布上具有創業板的明顯特點。

2009年年初,為應對國際金融危機、確保經濟增長,國務院審議并出臺了10大重點產業振興規劃,其中包括了電子信息、裝備制造、船舶等高科技行業。

分析一下目前被眾多研究機構一致看好的生物醫藥行業,此行業個股在二級市場上正被炒得如火如荼。醫藥行業是必需性行業,也是成長性行業,受整體經濟的影響較小。在需求保持穩定增長、產品價格相對穩定的背景下,醫藥行業穩定增長較為確定。需求方面,人口的增加、人口老齡化程度的加劇、醫療保障體系建設都將增加對醫藥產品的需求。目前中國衛生費用占GDP的比重不足5%,無法和一些發達國家相比。同時,由于中國的人口基數非常大,使得中國人均衛生費用大大低于世界平均水平,醫療保障程度較低。隨著醫療保障體系建設的不斷完善,對醫藥類產品的需求將會持續增加。另外,隨著中國醫藥企業營銷效率和管理效率的提高、行業監管的不斷完善,醫藥行業的銷售費用率和管理費用率逐步降低,營運能力逐步增強,醫藥行業稅率也在降低。由此可見,生物醫藥行業未來增長明確。

2008年10月,中央在《關于加強技術創新,發展高科技,實現產業化的決定》中明確提出,要“優先支持有條件的高新技術企業進入國內和國際資本市場”。證券監管機構也多次強調,證券市場要進一步扶持高新技術企業,對于符合條件的,將不受額度、家數的限制,準予優先上市。從上述《決定》可以看出,包括生物醫藥在內的高科技公司在發行上市、配股和增發新股方面優先于一般公司。

綜上所述,首批10家創業板公司所屬的行業既具有高科技行業的特征,受到國家的大力扶持,而且這些行業未來增長明確,因此置身其中的企業必將受惠于行業的高景氣度。

三、具備創新型、高科技企業的高成長性

(一)非線性高成長

作為創業板的第一家上市公司,特銳德受益于國家鐵路投資,公司訂單充足,產能利用率連續3年高于170%,鐵路電氣化進程為公司盈利增長提供了廣闊空間。公司的客戶主要集中在鐵路、電力、煤炭行業。從各行業的營收占比來看,鐵路行業的產品營收占比最大。未來中國在鐵路建設里程和鐵路電氣化率方面均會有大幅提升,這為公司盈利成長提供了保障。

作為制造業公司,漢威電子是國內氣體傳感器、檢測儀表設計制造的龍頭企業。公司擁有較寬的產品線,是目前國內唯一同時生產半導體、催化燃燒、電化學和紅外光學4大類氣體傳感器的企業。公司的營業收入由2006年的2909.79萬元,增加到2008年的9733.14萬元,增長幅度為234.50%,復合增長率為82.89%;歸屬于母公司所有者的凈利潤由2006年的732.52萬元,增加到2008年的2964.84萬元,增長了304.75%,符合增長率為101.18%,體現出很高的成長性。

另一家制造業企業南風股份受益于核電建設,這2年業績出現了爆發式的增長,近3年公司主營業務收入、主營業務利潤和凈利潤的年增長率平均為76.42%、92.15%和163.51%。雖然南風股份的發行市盈率高達71.53倍,名列首批10家企業之首,但公司的主營產品——通風與空氣處理設備將保證公司的業務在未來繼續保持高速平穩的發展。這是因為公司的風機設備主要應用在核電、地鐵、公路隧道等領域,而國內未來幾年正是此類基礎設施投資高速增長期,這為公司的發展提供了難得的歷史機遇。

(二)企業商業模式新,新型業務層出不窮

發行規模位列10家公司之首的樂普醫療的核心產品——血管內藥物洗脫支架,其毛利率保持在80%以上,而公司是目前世界上第3家擁有這項技術的公司。相對于高毛利率,公司生產的心血管支架的價格仍然比國外產品低很多,價格優勢是最大競爭力。此外,樂普醫療所處的行業高速發展,公司前景被市場看好。

北京立思辰科技股份有限公司是以賣復印機起家立業的,雖然它所處的行業是傳統行業,但公司力求在傳統中創新。公司的產品不僅僅是辦公設備,更多的是一種服務,一種辦公設備應用的系列整合方案。公司的核心競爭力在于通過專業的外包服務管理體系,幫助客戶優化并運營其辦公文印、視音頻會議等系統。其服務團隊在客戶現場駐場或巡視,幫助客戶運行辦公信息系統,使客戶的辦公更加高校,同時帶來節約紙張、節能減排等環保效益。世界500強中已有85%采用了文件管理外包服務,而國內目前尚不足6%,發展潛力巨大。

上述分析表明,創業板企業的創新與具備高成長性的特點是支撐其高價發行的最大動力,市場給予其高溢價反映出看好公司未來的發展。

誠然,風險與機遇并存。投資者通過創業板投資創業企業,固然可以分享企業高速成長帶來的超額收益,但也要注意到,創業型公司既有自主創新能力強、業務模式新的特點,同時也存在著規模較小、業績不確定性大、經營風險高等特點,因此,創業板市場整體的投資風險也要高于主板。投資者切忌盲目跟風炒作,應當對創業板抱著謹慎與冷靜的態度,學習和掌握相關規則,充分考慮自身風險承受能力,理性參與創業板投資。

參考文獻:

1、Howard H.Stevenson,H.Irving Grousbeck,Michael J.Roberts,Amarnath Bhide.新企業與創業者[M].清華大學出版社,2002.

2、郭金龍,林文龍.中國市場十種盈利模式[M].清華大學出版社,2005.

3、徐國良,王進企.業管理案例精選精析[M].中國社會科學出版社,2009.

4、玫·笛德,約翰·本珊特,基思·帕維特.管理創新:技術變革、市場變革和組織變革的整合[M].清華大學出版社,2008.

5、周孝華,杜俊濤.公司股票IPO定價與抑價研究[M].中國財政經濟出版社,2007.

(作者單位:同濟大學中德學院)