股利稅差異化對企業投資效率的影響研究

王藜瑾 吳戰篪

基金項目:國家自然科學基金資助項目“終極控制人特征與公司債務違約:作用機理與預警監控”(72173057)、“終極控制人對家族企業的風險傳導:基于社會信任的視角”(72211530057)。

摘要:股利稅差異化征收是鼓勵個人投資者開展長期價值投資的重要舉措。選取我國2016年第三次股利稅差異化改革作為準自然實驗,采用雙重差分方法和高維固定效應模型,考察政策實施以來上市公司投資效率變化情況及其經濟機制。研究發現,股利稅差異化政策分別通過降低代理成本、減少融資約束提高了過度投資公司、投資不足公司的投資效率。進一步分析表明,在國有企業和非國有企業、支付股利企業和不支付股利企業、機構投資者持股比例高的企業和機構投資者持股比例低的企業中,政策效果存在顯著差異。為評價政策長期效果,補充了新證據,為上市公司投資和融資提供了可借鑒的思路。

關鍵詞:股利稅差異化;投資效率;代理成本;融資約束

0 引言

相較發達國家的成熟資本市場,我國資本市場仍處于深入發展階段,具有自身特征。首先,個人投資者比例很高。他們在交易活動中面臨的信息不對稱問題更嚴重,容易產生非理性預期,導致非效率投資問題加劇。其次,投機交易行為普遍存在。盲目追求短期利益可能造成市場失去價格發現機制。由于我國資本市場僅對個人投資者的股息紅利征稅,而對資本利得免稅,所以股利稅自然而然地成為個人投資者整體稅負中的重要環節,股利稅的政策變化必然在以個人投資者占主導地位的資本市場具有更為明顯的作用。

近年來,我國針對上市公司股息紅利征收個人所得稅主要歷經3次調整。2005年6月,《財政部 國家稅務總局關于股息紅利個人所得稅有關政策的通知》(財稅〔2005〕102號)規定,個人投資者從上市公司取得的股息紅利所得,暫減按50%計入個人應納稅所得額,即下調實際稅率至10%。2012年11月,《財政部 國家稅務總局 證監會關于實施上市公司股息紅利差別化個人所得稅政策有關問題的通知》(財稅〔2012〕85號)規定,個人取得上市公司股票,持股期限超過1年的,暫減按25%計入應納稅所得額,標志著股利稅差異化政策正式實施。2015年9月,《財政部 國家稅務總局 證監會關于上市公司股息紅利差別化個人所得稅政策有關問題的通知》(財稅〔2015〕101號)進一步指出,個人從公開發行和轉讓市場取得的上市公司股票,持股期限超過1年的,股息紅利所得暫免征收個人所得稅。可見,在股利稅差異化改革過程中,減稅力度持續擴大,旨在充分利用稅收優惠抑制短期投機,鼓勵長期投資,為個人投資者從事價值投資創造有利條件,最終刺激資本市場穩定發展。

投資活動是上市公司維持自身發展的直接手段,投資效率可以在一定程度上體現企業是否具有長期增長的潛力。但現實中,企業往往難以完全避免過度投資或投資不足的問題。部分研究表明,個人投資者股利稅減免能夠降低股權融資成本,激勵企業發放現金股利,擴大投資。也有學者認為,股利稅減免政策未對投資產生顯著影響。另外,非效率投資與企業內部代理問題和信息不對稱引起的外部融資約束密切相關,因此有必要探究實施股利稅差異化政策能否通過上述路徑改善投資效率。

我國按照個人投資者持股時間長短不同規定了不同的股利稅優惠稅率,這為考察“個人稅負與投資效率”提供了比較獨特、純凈的研究環境,便于分離單一政策效應并排除噪聲。本文利用2015年第三次股利稅差異化改革的準自然實驗,借助雙重差分方法和高維固定效應模型,考察政策實施前后上市公司投資效率變化情況及其經濟機制,對于拓展政策實施效果、豐富投資效率研究成果具有積極意義。

1 文獻回顧與研究假設

文獻研究表明,股利稅改革的政策效果集中在影響上市公司股利支付和資本結構等方面。股利稅下調能促進企業迎合稅收優惠條件、調整股利支付方式[1],而能夠獲得較低股息稅率的企業更有可能提高現金股利支付水平[2]。另外,Lin和Flannery[3]、劉行等[4]發現,股利稅減免政策頒布以后,個人投資者比例更高的企業,其財務杠桿大幅下降,而且這種現象在企業邊際稅率較低、融資約束較少的樣本中更為明顯。

個人投資者的股息紅利所得與企業投資的理論分為兩種觀點。在稅收無關論下,股息紅利所得對投資規模沒有影響。后續的“舊觀點”(或稱傳統觀點)認為,邊際投資的資金來源于股票發行,股利稅的存在增加了股權融資成本,會對投資效率產生負面影響,扭曲投資決策。由于企業要向股東提供稅后收益,股利稅差異化征收帶來的稅收優惠,可以減少稅前必須實現的投資回報,此時企業可能重新考慮之前未能投資的項目。這一理論在我國資本市場關于股利稅差異化政策的研究成果中得到了廣泛驗證[5]。而與之相對的“新觀點”(或稱中性觀點)認為,企業邊際投資的資金來源于留存收益,減免股利稅的效果已經被包含在股價之中。Li等[6]、王國俊和王躍堂[7]研究表明,股利稅減免政策實施以后,發放高股利的上市公司的股價異質波動率降低,價格反映更完整,分紅效應也更積極 。因此,股利稅差異化政策不會引起股權融資成本和投資情況變化[8]。兩種觀點間的爭議可能是由不同研究場景及不同前提假設導致的。

結合上述兩種理論并考慮代理問題和融資約束的影響,本文分別針對過度投資和投資不足的公司樣本提出相應假設。

過度投資公司的自由現金流通常較為充足,但管理者和股東對投資項目的偏好存在差異,很難避免非生產性投資、商業版圖擴張等行為,造成投資效率下降。同時,公司股東必須通過監督及薪酬激勵等推動管理者執行投資決策。這些控制手段和激勵措施將會形成高額代理成本[9]。此時,股利稅減免政策能增加股東對凈現值大于零的投資項目的稅后回報,強化了股東對盈利性項目的偏好及持續性監督的動機。基于此,過度投資公司的投資規模有所減少,投資效率隨之提升。特別是在代理成本更高的樣本中,投資效率的改善更加顯著。據此提出假設1:

H1:股利稅差異化政策能夠通過降低代理成本的方式提高過度投資公司的投資效率。

對于自由現金流較匱乏的公司,外部融資約束加劇、股權資本成本上升都會造成其投資意愿下降,引發投資不足。相比不受財務限制的公司,這類公司更加希望保留內部資金。Edwardes等[10]研究表明,融資約束程度加深會使企業大量利用稅收籌劃增加內部現金,而且這種影響在現金短缺的公司中最為明顯。Dai 等的研究成果顯示,美國通過1997年《納稅人救濟法案》(TRA)、2003年《就業和增長稅收救濟法案》(JGTRRA)兩次下調個人股東的股利稅以后,資金緊缺公司的股權資本成本下降更多[11],符合前文所述“傳統觀點”。可以推測,實施股利稅差異化政策給予個人股東稅收優惠,使企業發放低于原本數量的現金股利就能滿足股東需求,進而使股權融資成本下降。在這種情況下,受到融資約束的公司更容易通過發行股票、債券等方式獲取資金,從而增加投資規模,改善投資效率。據此提出假設2:

H2:股利稅差異化政策能夠通過緩解融資約束的方式提高投資不足公司的投資效率。

2 研究設計

2.1 數據來源與樣本選取

2015年9月,《財政部 國家稅務總局 證監會關于上市公司股息紅利差別化個人所得稅政策有關問題的通知》的發布,標志著我國第三次調整了面向個人投資者的股利稅差異化政策。已有文獻研究表明,投資效率對稅收政策做出反應需要較長一段時間 [12]。因此,本文選取2016年作為政策年度。為了對比政策實施前后過度投資公司與投資不足公司投資效率變化情況,使用雙重差分方法和高維固定效應模型進行實證檢驗。

選取2011—2020年我國A股上市公司作為研究樣本,財務與公司治理數據遵循以下篩選過程:①剔除金融類上市公司樣本;②剔除在2016年政策實施之前上市不滿1年的公司樣本;③剔除關鍵數據缺失的公司樣本。為控制極端值的影響,所有連續變量按照1%、99%的標準進行縮尾處理,最終得到14 105個有效的“公司—年度”觀測值。樣本數據全部來自國泰安經濟金融數據庫(CSMAR),使用的實證分析工具為Excel、Stata。

2.2 變量定義與模型設定

2.2.1 變量定義

(1)被解釋變量。與學術界的普遍做法保持一致,用資本支出(包括固定資產、無形資產和其他長期資產)與上年期末總資產的比值衡量投資規模(Inv)。用實際投資與最佳投資的差值衡量投資效率,差值為正表示過度投資,差值為負表示投資不足。為了更清晰地歸納實證分析結果,在回歸模型中用“(-1)×實際投資與最佳投資之差的絕對值”表示投資效率(Inveff)。

(2)解釋變量。引入虛擬變量表示2016年股利稅差異化政策(Post)的實施時間。 Post在t≥2016時取值為1,否則取值為0。借鑒Li等[2]的做法,使用政策發布前1年的股票年均換手率表示持股時間(HP),構建虛擬變量(Treat)識別處理組、對照組。如果持股時間高于年均換手率樣本均值,取值為 1,否則取值為0。另外,分別用管理費用與上年期末總資產的比值、KZ指數作為衡量內部代理成本(Expense)和外部融資約束(KZ)的代理變量。

(3)控制變量。除主要變量外,選擇公司財務和公司治理層面的一系列控制變量,包括公司規模(Size)、公司年齡(Age)、投資的標準差(SD_Inv)、現金流量狀況(CF)等。

變量及其定義見表1。

2.2.2 模型設定

基于研究假設,借鑒Chay 等的做法[13],設計如下高維固定效應模型,分別檢驗股利稅差異化政策對公司投資效率的影響

Invi,t(Inveffi,t)=α+βTreati×Postt +∑γControlsi,t-1 +ηi +θj,t +ξi,t (1)

式中,Treat×Post交乘項為不同年份處理組和對照組樣本所反映的政策效果;β為交乘項系數;Controls為全部控制變量;γ為控制變量系數;α為截距項;t為當期數據,t-1為滯后1期數據;ηi為控制公司層面固定效應;θj,t為控制“行業—年度”固定效應;ξi,t為隨機誤差。在此主要關注系數β,如果β正向顯著,表明股利稅差異化政策對企業投資效率具有提升作用。

3 實證結果

3.1 描述性統計

變量描述性統計結果見表2。由表2可知,投資規模(Inv)的最大值、最小值差距很大,而且平均值、中位數都比較接近最小值,說明樣本期間上市公司整體投資規模較小。投資效率(Inveff)的標準差很小,說明處理后的樣本在一定程度上避免了極端值。不同樣本公司之間持股時間(HP)存在很大差異,說明以此作為區分處理組、對照組的依據是有效的。

3.2 主效應分析

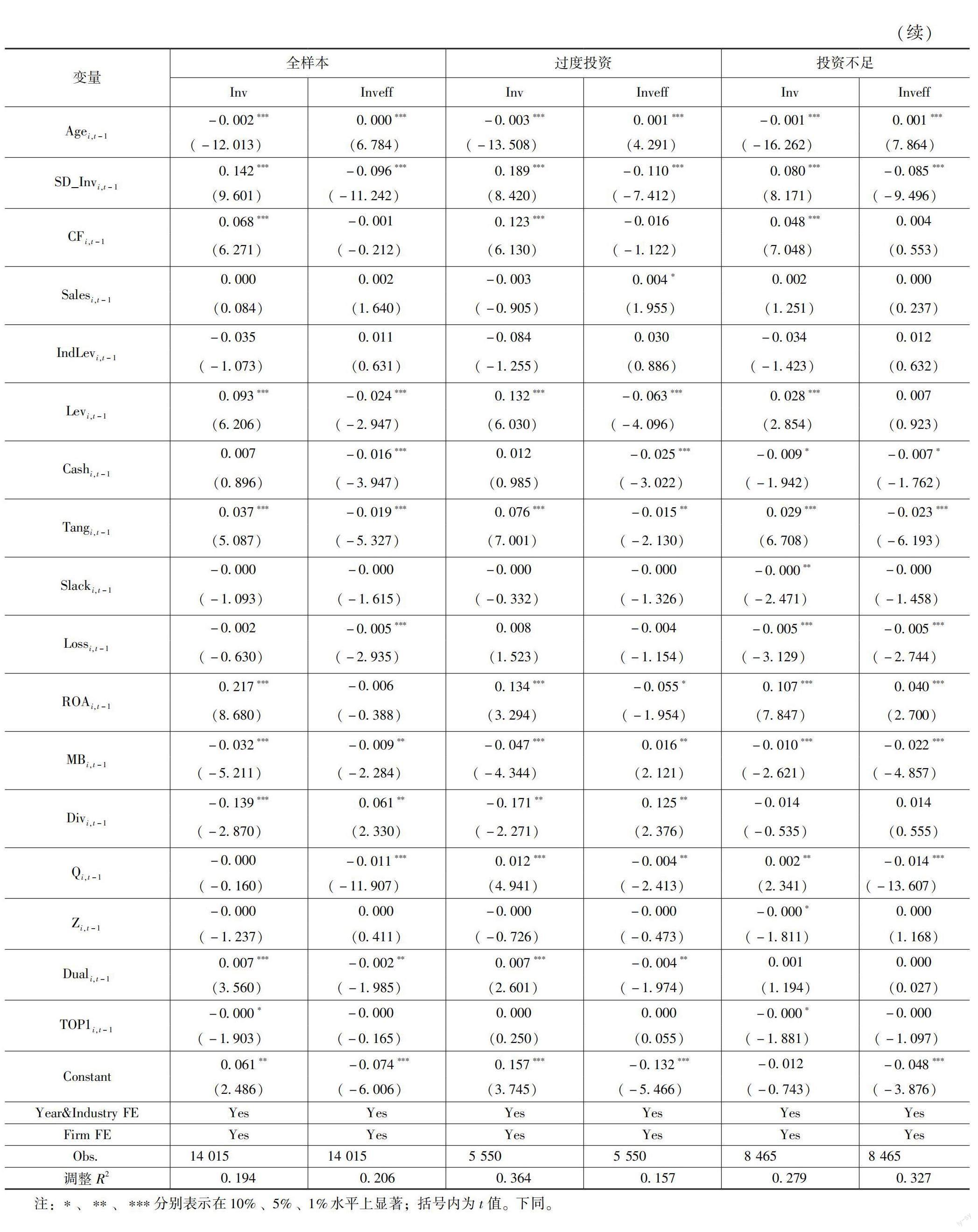

使用模型(1)進行主效應分析,結果見表3。表3中第2、4、6列為投資規模(Inv)作為被解釋變量的回歸結果。可以看出,全樣本中股利稅差異化政策并未對投資規模產生顯著影響。然而,過度投資公司樣本Treat×Post系數負向顯著,表明這類公司投資規模有所下降;投資不足公司樣本Treat×Post系數顯著為正,表明這類公司投資規模有所上升。這一結果說明不同公司對于股利稅差異化政策反應不同。

表3中第3、5、7列為投資效率(Inveff)作為被解釋變量的回歸結果。可以發現,無論是在全樣本中,還是在過度投資和投資不足的子樣本中,Treat×Post的系數均顯著為正,表明實施股利稅差異化政策以來,相比持股時間短的公司,持股時間長的公司的投資效率顯著提高。H1、H2得到初步驗證。

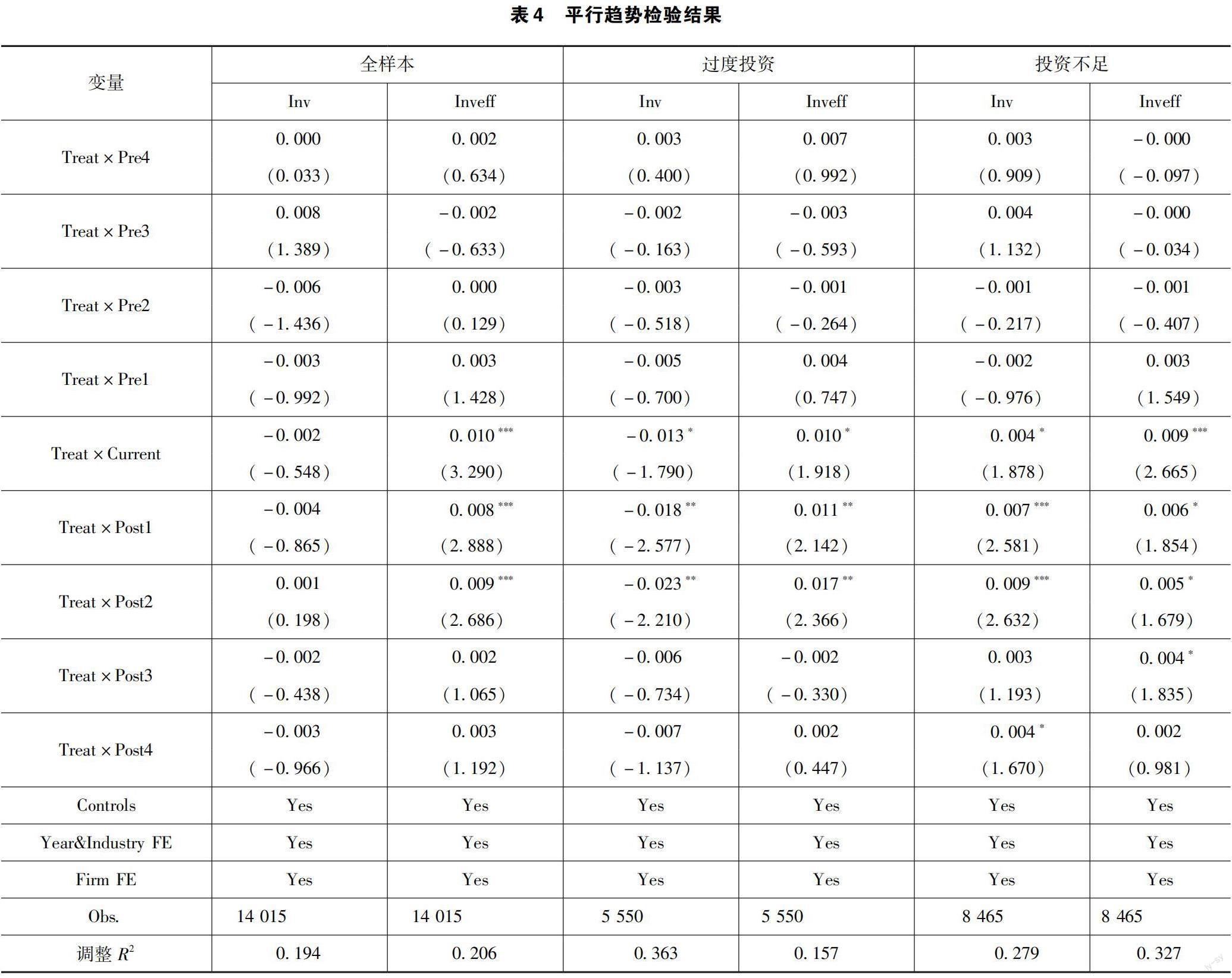

3.3 平行趨勢檢驗

運用雙重差分法評估政策效應的必要前提是處理組、對照組樣本在政策發生之前具有相同的發展趨勢。本文構建樣本期間n年的虛擬變量,并以政策年度的前一年作為基期,反映政策實施前后過度投資公司、投資不足公司投資效率的變化趨勢。平行趨勢檢驗結果見表4。表4顯示,股利稅差異化政策實施之前4年,Treat×Pre交乘項系數均不顯著,說明在第三次股利稅差異化改革之前,處理組、對照組的投資效率變化趨勢一致。同時,Treat和政策實施當年及此后年份虛擬變量總體在1%~10%水平上顯著,說明政策實施的確提高了過度投資公司和投資不足公司的投資效率。主效應分析結果滿足平行趨勢前提,較為穩健。

3.4 機制分析

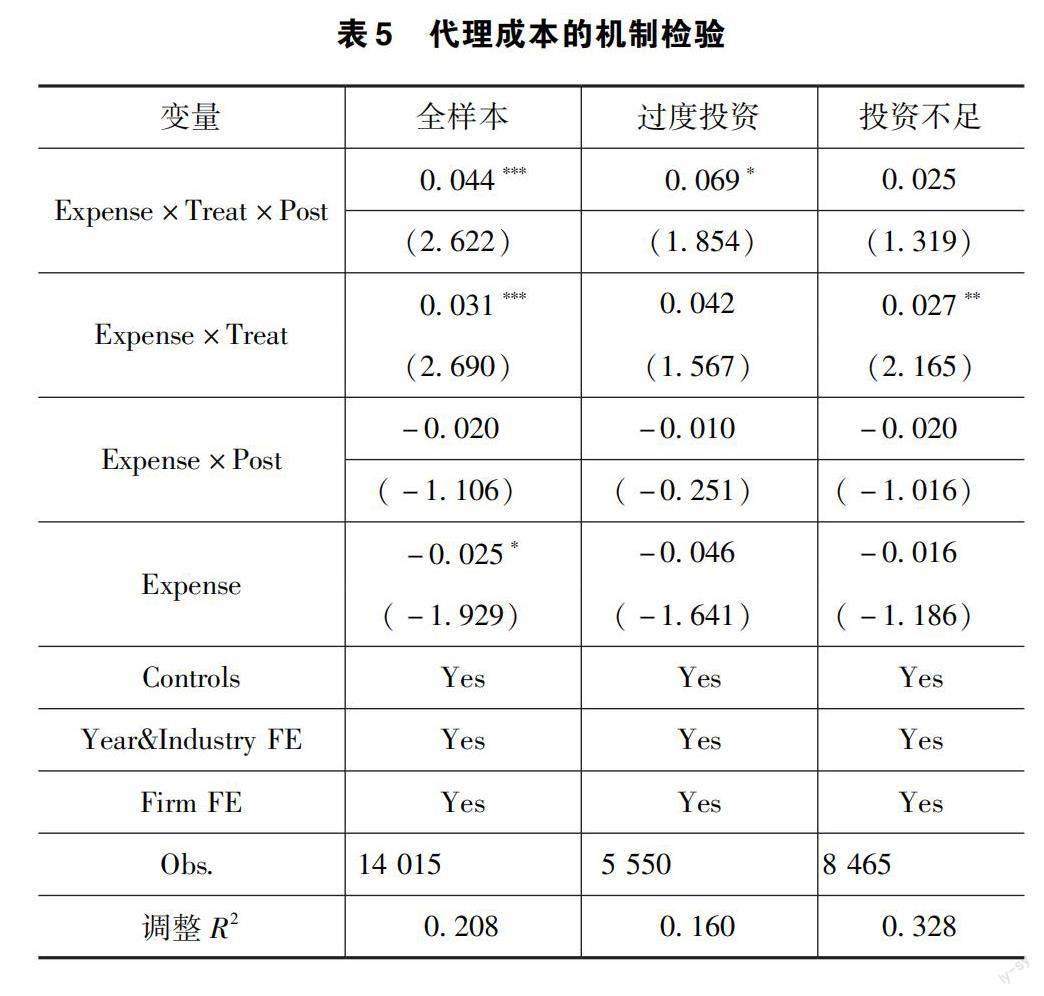

考察在過度投資公司中,股利稅差異化政策對投資效率的影響效果是否會被代理沖突放大,即在代理成本更高的公司中,投資效率是否有更顯著提升。使用“管理費用/上年期末總資產”表示代理成本(Expense)。代理成本越高,代理沖突就越嚴重。將Expense與Treat×Post的交乘項作為解釋變量引入模型(1),回歸結果見表5。

表5結果表明,樣本公司的代理成本(Expense)越高,股利稅差異化政策越能顯著提升其投資效率,特別是過度投資公司。這證明股利稅下調能激勵股東減少投資非營利性項目并積極開展監督活動,緩解過度投資。而在投資不足的樣本公司中,這種效果并不顯著。H1得到了進一步驗證。

考察在投資不足公司中,實施股利稅差異化政策是否能夠通過降低外部融資約束提升投資效率。使用KZ指數衡量融資約束程度,KZ指數越高,代表公司面臨的融資約束越強。將其作為被解釋變量引入模型(1),回歸結果見表6。

由表6可知,在全樣本和投資不足的樣本中,Treat×Post系數顯著為負,表明股利稅差異化可以通過放松融資約束程度,使得企業擴充資金,有能力投資于凈現值為正的優質項目,從而改善投資不足現狀。但是這一機制對于過度投資公司沒有顯著作用。H2得到了進一步驗證。

3.5 進一步分析

為了檢驗股利稅差異化政策對公司投資效率的提升效果,以及產生這種效果的內在邏輯,基于股權性質、股利支付、機構投資者持股3個視角做進一步分析。

國有企業的投資決策可能并非完全基于投資項目本身或風險偏好,而且國有企業憑借自身信譽通常不會受到過多融資約束,過度投資現象比較突出。非國有企業則缺乏融資優勢,投資不足情形更為普遍。按照國有企業(SOE=1)和非國有企業(SOE=0)分組,重新檢驗模型(1),結果見表7。在國有企業樣本中,過度投資公司Treat×Post系數正向顯著;在非國有公司樣本中,投資不足公司Treat×Post系數正向顯著。這表明實施股利稅差異化政策對國有企業過度投資的改善效果更加突出,而對非國有公司投資效率的改善集中在減少投資不足方面。

持股時間更長的公司能夠獲得較低的股利稅率,這類公司傾向于提高股息率[2]。支付股利的公司比不支付股利的公司更有可能為了維持股利支付政策而持有較多現金,放棄有價值的投資項目。按照支付股利公司(Pay=1)和不支付股利公司(Pay=0)分組,重新檢驗模型(1),結果見表8。在支付股利公司樣本中,過度投資公司和投資不足公司Treat×Post系數分別在10%、1%水平上顯著為正;在不支付股利公司樣本中,僅投資不足公司Treat×Post系數在10%水平上顯著。這表明股利稅差異化政策對支付股利公司的影響效果更為明顯。

機構投資者在市場信息流通及參與公司治理方面扮演了關鍵角色,能夠利用專業優勢,緩解信息不對稱造成的融資約束,并對股東、管理層發揮積極、有效的監督作用。按照機構投資者持股比例分組,比例高于樣本均值視為機構投資者持股比例高(Ins=1),否則視為機構投資者持股比例低(Ins=0),再次檢驗模型(1),結果見表9。機構投資者持股比例高時,只有投資不足公司Treat×Post系數在5%水平上正向顯著;機構投資者持股比例低時,過度投資公司和投資不足公司Treat×Post系數分別在10%、1%水平上顯著為正。這表明股利稅差異化政策效果在缺乏機構投資者參與且投資不足的公司樣本中更顯著。

4 結語

本文利用2011—2020年我國A股上市公司財務、治理層面的數據,運用雙重差分方法和高維固定效應模型,考察第三次股利稅差異化政策調整對公司投資效率的影響。研究發現,股利稅減免分別通過降低代理成本、緩解融資約束的方式提高了過度投資公司、投資不足公司的投資效率。除此之外,本文從股權性質、股利支付、機構投資者持股的角度分析了政策效果的橫截面差異。研究結論有助于全面地展示該項政策在逐步實施、完善過程中所產生的積極作用,補充并延伸了“稅收與公司財務”領域的研究成果。

基于上述結論,得到如下啟示:第一,個人投資者的稅負會對企業投資、融資活動產生重要影響,尤其是在個人投資者比例較高的資本市場。第二,相比過度投資,投資不足的情況更加普遍,投資不足問題應當受到更多關注。除合理放松融資約束外,還需提升資本市場信息效率,鼓勵專業機構參與公司治理,確保實體企業更多地投資本行業的優質項目,增加可持續發展潛力。第三,廣大個人投資者應盡可能避免盲目投資,理性開展價值投資,為自身獲得長期收益和資本市場穩定發展創造良好的環境。

參考文獻

[1]JACOB M,MICHAELY R.Taxation and dividend policy:the muting effect of agency issues and shareholder conflicts[J].The Review of Financial Studies,2017,30(9):3176-3222.

[2]LI O Z,LIU H,NI C K,et al.Individual investorsdividend taxes and corporate payout policies[J].Journal of Financial and Quantitative Analysis,2017,52(3):963-990.

[3]LIN L,FLANNERY M J.Do personal taxes affect capital structure? evidence from the 2003 tax cut[J].Journal of Financial Economics,2013,40(2):549-565.

[4]劉行,張藝馨,高升好.股利稅與資本結構:我國的經驗證據[J].會計研究,2015(10):66-73,97.

[5]王國俊,陳冬華,蔣德權.紅利稅差異化征收推進價值投資了嗎? [J].南京社會科學,2014(4):17-22,43.

[6]LI O Z,LIU H,NI C K.Dividend taxes,investor horizon,and idiosyncratic volatility[J].The Accounting Review,2021,96(3):403-430.

[7]王國俊,王躍堂.紅利稅改革對現金分紅宣告效應的影響研究[J].我國工業經濟,2020(11):137-155.

[8]YAGAN D.Capital tax reform and the real economy:the effects of the 2003 dividend tax cut[J].American Economic Review,2015,105(12):3531-3563.

[9]ChETTY R,SAEZ E.Dividend and corporate taxation in an agency model of the firm[J].American Economic Review,2010,100(3):1-31.

[10]EDWARDS A,SCHWAB C,SHEVLIN T.Financial constraints and cash tax savings[J].The Accounting Review,2016,91(3): 859-881.

[11]DAI Z L,SHACKELFORD D,ZHANG H,et al.Does financial constraint affect the relation between shareholder taxes and the cost of equity capital? [J].The Accounting Review,2013,88 (5): 1603-1627.

[12]BECKER B,JACOB M,JACOB M.Payout taxes and the allocation of investment[J].Journal of Financial Economics,2013,40(1):1-24.

[13]CHAY J B,CHONG B U,IM H J.Dividend taxes and invest+ment efficiency: evidence from the 2003 U.S.personal taxation reform[J].Journal of Accounting and Economics,2023,75(1):1-25.

收稿日期:2023-09-09

作者簡介:

王藜瑾,女,1999年生,碩士研究生在讀,主要研究方向:資本市場與公司財務。

吳戰篪,男,1975年生,博士研究生,教授,主要研究方向:資本市場與資產定價。