資本充足率資產利潤率不良貸款率對商業銀行效率的影響研究

葛詩惠

○中原銀行股份有限公司資產負債管理部

一、引言

我國銀行系統進行股份制改革以來,商業銀行原有的壟斷力量逐漸減弱,銀行業的配置效率和生產效率明顯提高[1]。然而,經過10多年的發展,中國銀行業總體效率仍然低下,特別是一些大型國有商業銀行不斷擴大規模,但未能達到應有的規模效益[2];一些股份制商業銀行的技術效率也不明顯,整體效益低下[3]。市場化重組推動了中國商業銀行的快速發展,但商業銀行卻出現了“大而不強”的現象[4]。本文在探討中國商業銀行效率的同時,探討影響銀行效率的影響因素。一是衡量商業銀行的效率,主要采用DEA-Malmquist方法衡量商業銀行的效率,重點關注技術效率的趨勢和技術變革對技術效率的影響;二是分析商業銀行效率的影響因素,主要是利用TOBIT面板回歸模型探索商業銀行效率的影響因素,重點分析資本充足率、資產利潤率、不良貸款率對銀行效率的影響。

二、文獻回顧

銀行效率分析方法主要包括定性描述法、單變量計算法、主成分分析法、隨機前沿方程和DEA法。定性描述在量化方面存在不足;單變量法往往不能反映銀行的整體效率,更多的是一種數學運算,無法反映單個生產和管理特征;隨機邊界方程是一種分析方法需要定義生產函數,操作難度大[5];DEA方法作為一種數據包絡分析方法,不需要對單個生產函數進行假設,直接根據數據自動分析每個輸入輸出變量的權重,應用性強,DEA-Malmquist指數分析考慮了銀行效率的動態變化,是最常用的銀行效率分析方法[6]。因此,本研究使用DEA-Malmquist指數模型分析商業銀行效率。

商業銀行效率影響因素分析法主要包括定性分析、橫斷面數據最小二乘估計、面板數據固定效應模型和Tobit模型。定性分析不能有效地分析影響因素的內在影響;截面數據最小二乘估計當解釋變量受到限制時回歸結果不一致;面板數據固定效果模型無法滿足銀行數據短期特征[7];Tobit面板回歸模型是一種計量經濟學模型,可用于解決約束變量約束的問題,可以避免估計的偏差和不一致,是估計影響因素對銀行效率影響的常用方法[8],因此,本研究使用Tobit面板回歸模型分析商業銀行效率的影響因素。

三、方法與變量

(一)研究方法

本研究的主要研究內容包括商業銀行效率分析和商業銀行效率影響因素分析,分別采用 DEA-Malmquist指數分析和TOBIT模型分析。

采用DEA-Malmquist指數分析法測算商業銀行效率,公式為:

m(xt+1,yt+1,xt,yt)=

采用Tobit模型分析商業銀行效率的影響因素,分析模型為:

Y0=αi+β1×X1,it+β2,it×X2+β3×X3,it+β4×X4,it+β5×X5,it+β6×X6,it+β7×X7,it+ε

其中,Y是被解釋變量,包括技術效率,純技術效率和規模效率;X是解釋變量,包括資本充足率、資產利潤率、不良貸款率。結合前人研究成果,選擇以下指標作為控制變量:銀行規模(資產規模)、創新能力(非利息收入占比)、抗風險能力(自有資本水平)、資產配置能力(存貸比)。

(二)變量測量

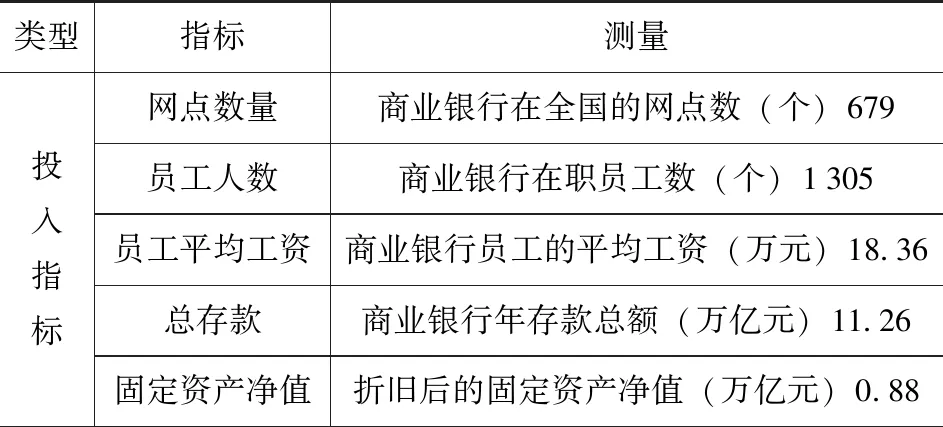

1.商業銀行效率測量,投入指標和產出指標的測量見表1。

表1 投入產出指標測量

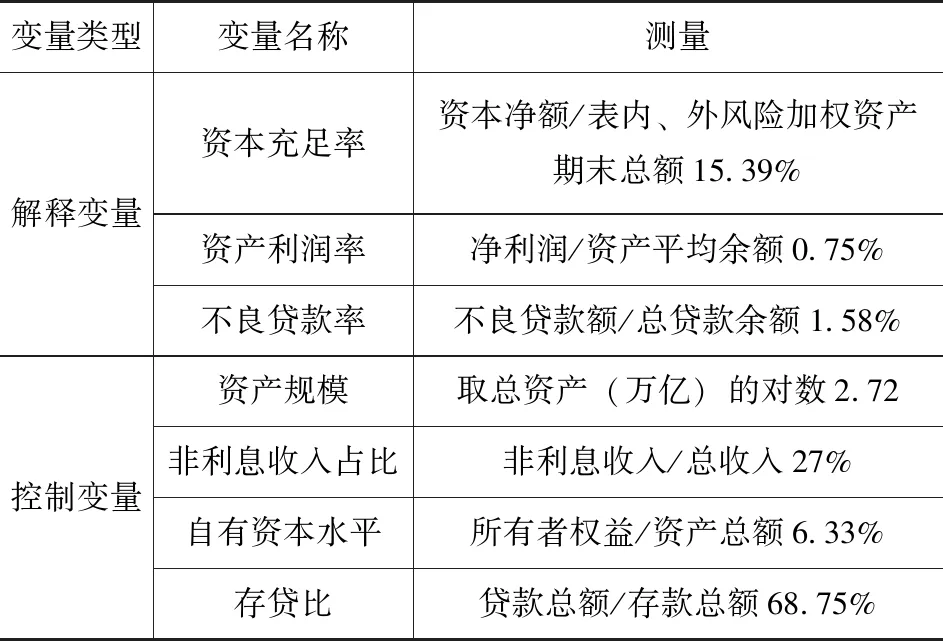

2.商業銀行效率影響因素分析,解釋變量和控制變量的測量見表2。

表2 影響因素變量測量

四、樣本與數據

(一)樣本選擇

根據數據可獲取性和商業銀行分類,選擇4家國有商業銀行、9家股份制商業銀行和9家城市商業銀行作為研究樣本。

(二)數據來源

數據為二手數據,來源于公開的資料、銀行官網、專業財經數據以及專業數據庫。一方面,通過上海證券交易所官網公布的各公司年度財務報告獲得數據;另一方面,通過國泰安數據庫獲取數據;其三,根據銀行官網獲得數據。為體現數據在時間上的變化性,選擇2019—2021年3年的數據作為分析數據。

五、商業銀行效率分析

(一)指標描述性統計

采用描述性統計對 22個商業銀行樣本的網點數量、員工人數、員工平均工資、總存款、固定資產凈值、貸款總額、總利潤、凈利潤、投資收益、利息收入等10個指標進行平均值測算。結果見表3。

表3 指標平均值統計結果

1.投入指標方面。2019—2020年,樣本商業銀行平均網點數量分別為679家、653家、621家,呈現出逐年遞減的趨勢,說明商業銀行的網點規模逐年下降;樣本商業銀行平均員工人數分別為 1 305人、1 128人、1 017人,呈現出逐年遞減的趨勢,說明商業銀行的員工規模逐年下降;樣本商業銀行員工平均工資分別為18.36萬元、17.56萬元、15.49萬元,呈現出逐年遞減的趨勢,說明商業銀行員工的薪資報酬逐年下降;樣本商業銀行平均總存款分別為11.26萬億元、11.01萬億元、10.28萬億元,呈現出逐年遞減的趨勢,說明商業銀行的存款規模逐年下降;樣本商業銀行平均固定資產凈值分別為0.88萬億元、0.89萬億元、0.91萬億元,呈現出逐年遞增的趨勢,說明商業銀行的固定資產凈值逐年提高。

2.產出指標方面。2019—2020年,樣本商業銀行平均貸款總額分別為9.23萬億元、8.13萬億元、7.28萬億元,呈現出逐年遞減的趨勢,說明商業銀行員工的總貸款逐年下降;樣本商業銀行平均總利潤分別為1.01萬億元、0.94萬億元、0.86萬億元,呈現出逐年遞減的趨勢,說明商業銀行總利潤逐年下降;樣本商業銀行平均凈利潤分別為0.24萬億元、0.21萬億元、0.14萬億元,呈現出逐年遞減的趨勢,說明商業銀行凈利潤逐年下降;樣本商業銀行平均投資收益分別為0.14萬億元、0.11萬億元、0.09萬億元,呈現出逐年遞減的趨勢,說明商業銀行投資收益逐年下降;樣本商業銀行平均利息收入分別為0.76萬億元、0.64萬億元、0.61萬億元,呈現出逐年遞減的趨勢,說明商業銀行利息收入逐年下降。

(二)DEA-Malmquist指數分析結果

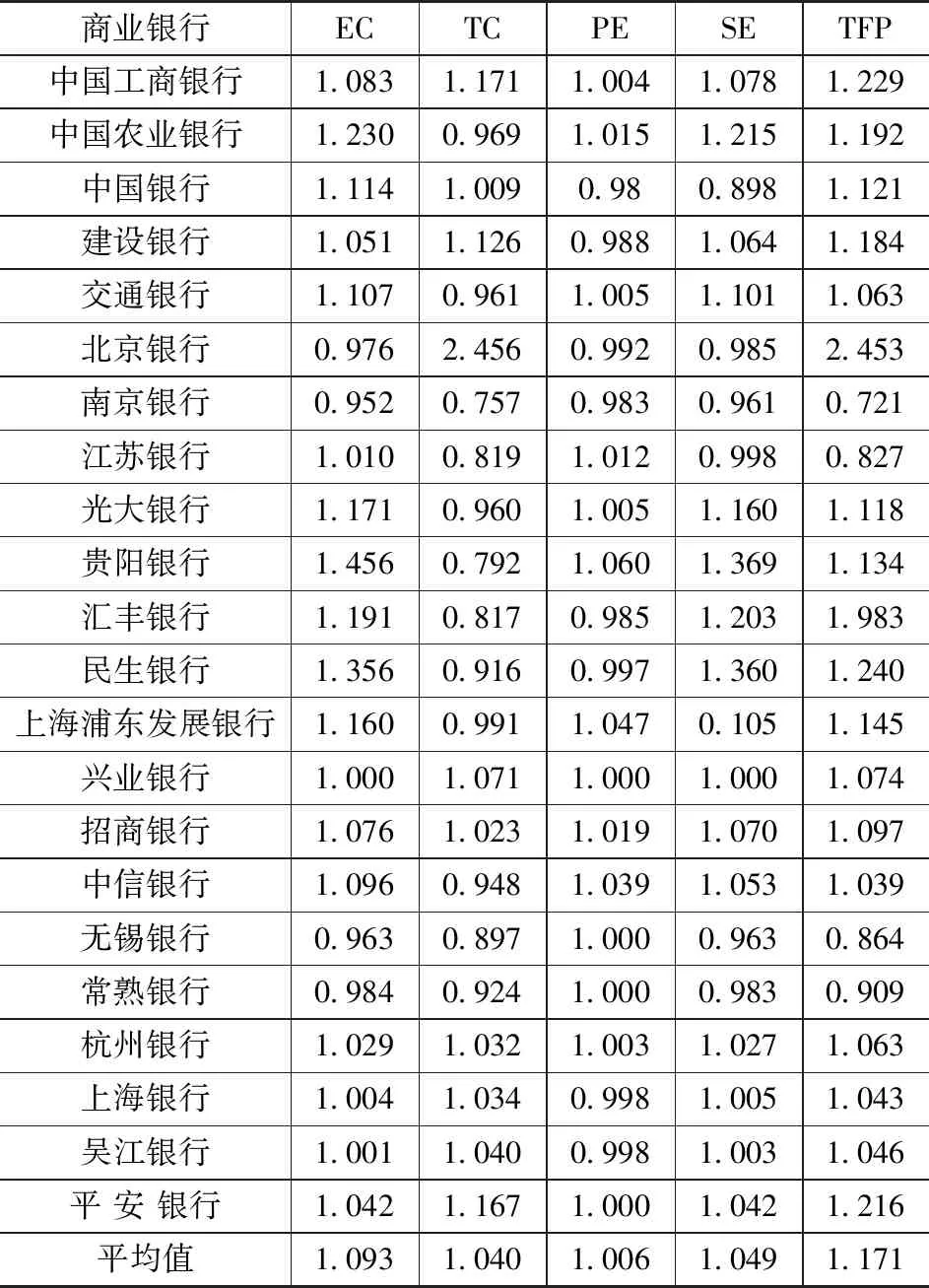

采用DEAP VERSION軟件,對樣本數據進行DEA-Malmquist指數分析,探索商業銀行的效率。衡量生產率增長的Malmquist指數也被稱為全要素生產率(TFP)。TFP可以分解為技術變革(TC)和效率變革(EC)兩個方面。其中,技術變革是指前沿技術的變化,效率變革是指前沿技術效率的變化,又分為純技術年效率(PE)和規模效率值(SE)。2019—2021年,22家樣本銀行的面板數據,形成66家DMU,采用Malmquist計算了DMU的全要素生產率(TFP)、技術變異(TC)、效率變異(EC)、純技術年效率(PE)和規模效率值(SE),計算結果見表4。

表4 商業銀行平均效率

樣本商業銀行全要素生產率(TFP)的平均值為1.171,效率化平均值(EC)為1.093,技術變化平均值(TC)為1.040。相比之下,從全要素效率變化來看,效率變化的影響最大,其次是規模效率值,再次是技術變化,最后是純技術效率。在技術進步方面,技術進步的平均貢獻率為1.040,表明2019年以來,中國商業銀行確實經歷了技術進步,并對全要素生產率產生了積極影響。

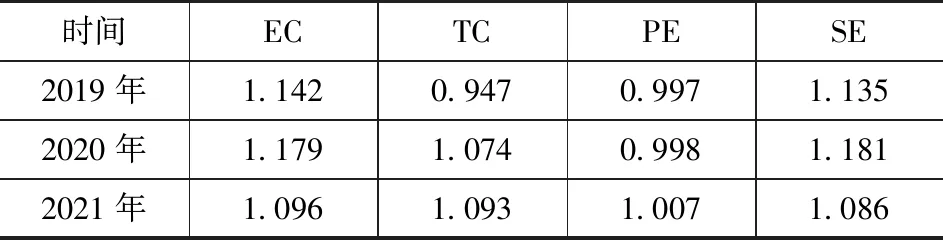

2019—2021年,22家商業銀行整體Malmquist指數見表5。2019—2021年,商業銀行總體呈上升趨勢,全要素生產率大幅提高。但從2020開始,除技術進步率和純技術效率有所提高外,其他效率均呈下降趨勢,這主要是中國經濟從高速增長向中高速增長轉變,經濟發展步伐放緩,一定程度上制約了金融業的發展。

表5 商業銀行馬爾姆奎斯特指數分解

六、商業銀行效率的影響因素分析

(一)變量描述性統計

采用描述性統計對 22個商業銀行樣本的資本充足率、資產利潤率、不良貸款率、資產規模、非利息收入占比、自有資本水平、存貸比等7個指標進行平均值測算。結果見表6。

表6 變量平均值統計結果

1.影響因素指標變量方面。2019—2020年,樣本商業銀行平均資本充足率分別為15.39%、15.01%、14.77%,呈現出逐年遞減的趨勢,說明商業銀行的資本充足率逐年下降;樣本商業銀行平均資產利潤率分別為0.75%、0.71%、0.68%,呈現出逐年遞減的趨勢,說明商業銀行的資產利潤率逐年下降;樣本商業銀行平均不良貸款率分別為1.58%、1.44%、1.26%,呈現出逐年遞減的趨勢,說明商業銀行的不良貸款率逐年下降。

2.控制變量方面。2019—2020年,樣本商業銀行平均資產規模分別為2.72萬億元、2.61萬億元、2.47萬億元,呈現出逐年遞減的趨勢,說明商業銀行員工的資產規模逐年下降;樣本商業銀行平均非利息收入占比分別為27.28%、25.33%、24.19%,呈現出逐年遞減的趨勢,說明商業銀行創新能力逐年下降;樣本商業銀行平均自有資本水平分別為6.33%、6.04%、5.84%,呈現出逐年遞減的趨勢,說明商業銀行抗風險能力逐年下降;樣本商業銀行平均存貸比分別為68.75%、66.31%、57.78%,呈現出逐年遞減的趨勢,說明商業銀行資產配置能力逐年下降。

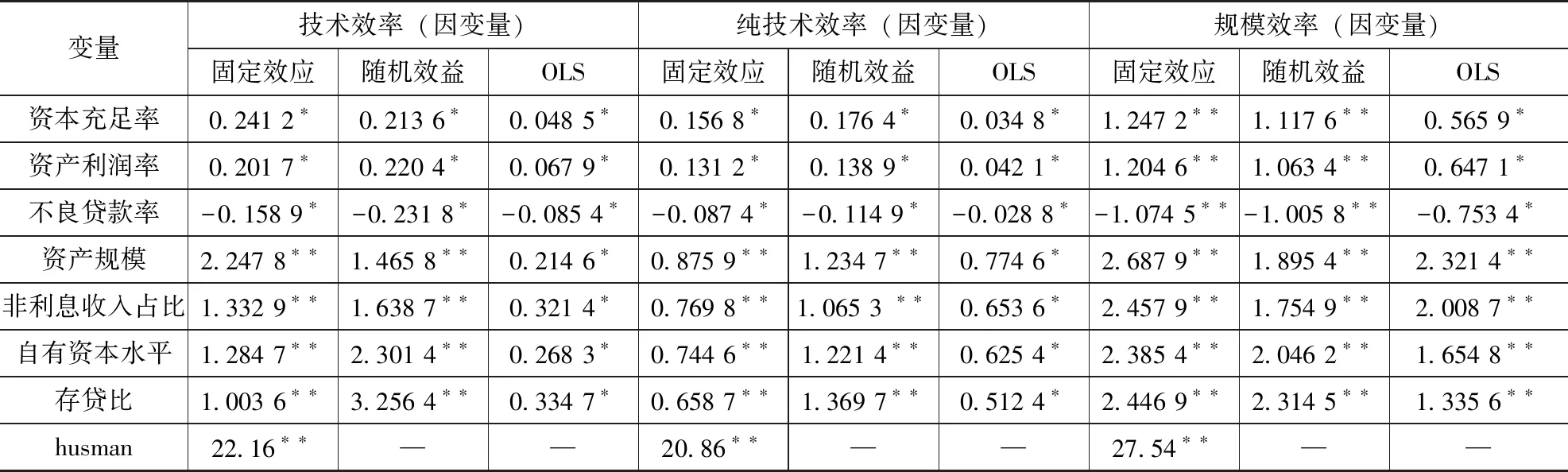

(二)TOBIT模型分析結果

采用STATA軟件對樣本數據進行TOBIT分析,因變量包括技術效率、純技術效率和規模效率,分別估計出固定效應的Tobit回歸模型、隨機效應的Tobit回歸模型以及OLS模型的參數。模型估計結果見表7。

表7 TOBIT回歸分析結果

由表7回歸分析結果可知,①比較OLS回歸與Tobit面板回歸結果,OLS回歸分析結果與Tobit模型面板回歸分析結果存在很大差異,說明被解釋變量為刪失數據的條件下采用OLS估計,結果有偏且不一致,應當采用Tobit面板模型進行估計。然后比較固定效應Tobit和隨機效應Tobit模型,Hausman檢驗結果得出在1%的置信水平下拒絕了固定效應與隨機效應無差異的原假設,因此選擇固定效應Tobit模型進行分析;②資本充足率變量對技術效率、純技術效率的影響系數分別為 0.241 2、0.156 8,均為正,且通過0.05的顯著性水平檢驗。“資本充足率”變量規模效率的影響系數為 1.247 2,為正,且通過0.01的顯著性水平檢驗。可以得出,商業銀行資本充足率對技術效率、純技術效率、規模效率均具有顯著的正向影響。也就是說,商業銀行的資本充足率越高,則技術效率、純技術效率、規模效率越高,銀行效率越高;③資產利潤率變量對技術效率、純技術效率的影響系數分別為 0.201 7、0.131 2,均為正,且通過0.05的顯著性水平檢驗。資產利潤率變量規模效率的影響系數為 1.204 6,為正,且通過0.01的顯著性水平檢驗。可以得出,商業銀行資產利潤率對技術效率、純技術效率、規模效率均具有顯著的正向影響,也就是說,商業銀行的資產利潤率越高,則技術效率、純技術效率、規模效率越高,銀行效率越高;④不良貸款率變量對技術效率、純技術效率的影響系數分別為 -0.158 9、-0.087 4,均為負,且通過0.05的顯著性水平檢驗。不良貸款率變量規模效率的影響系數為 -1.074 5,為負,且通過0.01的顯著性水平檢驗。可以得出,商業銀行不良貸款率對技術效率、純技術效率、規模效率均具有顯著的負向影響,也就是說,商業銀行的不良貸款率越高,則技術效率、純技術效率、規模效率越高,銀行效率越低。

七、結論和局限性

(一)結論

從商業銀行效率評估結果可以看出,商業銀行的技術效率主要以規模效率為代表,商業銀行的規模在很大程度上可以解釋技術效率的高低;商業銀行存在明顯的技術進步,影響了商業銀行的效率;商業銀行資本充足率、資產利潤率對商業銀行技術效率、純技術效率和規模效率具有正向影響,不良貸款率具有顯著負向影響。資本充足率和資產利潤率對商業銀行的技術效率具有雙重影響,一方面通過提高純技術的效率來提高技術效率,另一方面通過提高規模效率來提高技術效率。

(二)研究的局限性

一是樣本選擇代表性不夠。由于數據的可用性,研究所選擇的銀行在類型、數量、時間等方面具有一定的局限性;二是DEA-Malmquist分析中投入指標和產出指標存在一定的遺漏,可能會影響銀行效率測度結果的準確性;三是影響銀行業績的因素很多,本研究的數據采集僅選擇性地選取了資產規模、非利息收入占比、自有資本水平、存貸比作為控制變量,仍有改進的余地。