美國水產(chǎn)品消費狀況分析及對中國的啟示

李 強,張云霞

(遼寧省海洋水產(chǎn)科學(xué)研究院,遼寧大連 116023)

水產(chǎn)品是人類所需動物性蛋白和其他多種營養(yǎng)物質(zhì)的重要來源,在大食物結(jié)構(gòu)中占有重要地位[1]。改革開放以來,中國水產(chǎn)品生產(chǎn)能力大幅提升,自1989年起總產(chǎn)量穩(wěn)居世界首位,市場供應(yīng)極大豐富,水產(chǎn)品國際貿(mào)易也得到了長足發(fā)展,出口額長期位居世界各國之首和國內(nèi)大宗農(nóng)產(chǎn)品出口首位,為提高中國在國際農(nóng)產(chǎn)品貿(mào)易中的地位做出了重要貢獻[2]。近年來,隨著內(nèi)外部環(huán)境的深刻變化,中國水產(chǎn)業(yè)發(fā)展面臨的形勢日益嚴(yán)峻復(fù)雜,內(nèi)需不振疊加外需萎縮的雙重影響導(dǎo)致行業(yè)增收增效難度不斷加大,亟需大力拓展水產(chǎn)品國內(nèi)消費和外貿(mào)增長空間,加快構(gòu)建水產(chǎn)品國內(nèi)國際雙循環(huán)相互促進的新發(fā)展格局。美國作為典型的消費驅(qū)動型經(jīng)濟發(fā)達國家,較早經(jīng)歷了食品消費升級階段,盡管飲食文化與中國存在較大差別,但其水產(chǎn)品消費演變趨勢對中國未來水產(chǎn)品消費市場的變化具有一定的示范作用[3]。同時,美國既是目前世界最大的經(jīng)濟體,又是中國水產(chǎn)品的主要出口市場之一,其水產(chǎn)品消費特征和需求變遷對中國水產(chǎn)品出口貿(mào)易前景有著直接的影響。鑒于此,本文對美國水產(chǎn)品消費規(guī)模、消費品種、消費者偏好與消費渠道等狀況進行解讀分析,為政府部門和業(yè)界制定水產(chǎn)品消費促進政策及外貿(mào)策略提供參考。

1 美國漁業(yè)現(xiàn)狀概況

美國三面環(huán)海,瀕臨大西洋、太平洋和北冰洋,擁有廣袤的海洋專屬經(jīng)濟區(qū)和豐富的天然漁業(yè)資源,是以捕撈為主、養(yǎng)殖為輔的世界漁業(yè)大國。聯(lián)合國糧食及農(nóng)業(yè)組織(Food and Agriculture Organization,F(xiàn)AO)統(tǒng)計數(shù)據(jù)[4]顯示,20世紀(jì)70年代中期至90年代初期,美國漁業(yè)生產(chǎn)步入快速發(fā)展階段,水產(chǎn)品年產(chǎn)量從不足300×104t連續(xù)增長至超過600×104t;20世紀(jì)90年代中期以來,水產(chǎn)品產(chǎn)量呈穩(wěn)中有降趨勢,但大多數(shù)年份仍保持在500×104t以上。2019年美國水產(chǎn)品產(chǎn)量為531.47×104t[4],其中海洋捕撈產(chǎn)量481.07×104t,內(nèi)陸捕撈產(chǎn)量1.37×104t,海水養(yǎng)殖產(chǎn)量23.61×104t,淡水養(yǎng)殖產(chǎn)量25.42×104t,分別占總產(chǎn)量的90.5%、0.3%、4.4%和4.8%。海洋捕撈漁獲物中,鱈魚產(chǎn)量所占比例最高,達到43.0%,主要品種有阿拉斯加狹鱈(Theragrachalcogramma,占31.6%)、北太平洋無須鱈(Merlucciusproductus,占6.6%)和太平洋真鱈(Gadusmacrocephalus,占4.4%);其次為鯡魚,占比14.3%,主要品種為大鱗油鯡(Brevoortia patronus,占10.1%)和暴油鯡(B.tyrannus,占4.1%);鮭魚排在第3位,占比7.9%,主要品種為細鱗大麻哈魚(Oncorhynchusgorbuscha,占3.7%)、紅大麻哈魚(O.nerka,占2.7%)和大麻哈魚(O.keta,占1.1%);鲆鰈類位列第4位,占比5.3%,主要品種有刺黃蓋鰈(Limandaaspera,占2.6%)、箭齒鰈(Atheresthesstomias,占0.7%)、雙線鰈(Lepidopsettabilineata,占0.5%)等;其他大宗海產(chǎn)品還有金槍魚(占4.8%)、扇貝(占4.8%)、蝦類(占2.6%)等。海水養(yǎng)殖主要品種為牡蠣(占73.8%)、美洲簾蛤(Mercenaria mercenaria,占12.5%)和大西洋鮭(Salmosalar,占7.0%)等,其中太平洋牡蠣(Crassostreagigas)為主導(dǎo)養(yǎng)殖品種,占總養(yǎng)殖量的62.7%;淡水養(yǎng)殖主要品種為斑點叉尾鮰(Ictaluruspunctatus,占60.3%)、克氏原螯蝦(Procambarusclarkii,占28.4%)和虹鱒(Oncorhynchusmykiss,占6.0%)等。2020年,美國漁業(yè)生產(chǎn)秩序受到新冠肺炎疫情的嚴(yán)重沖擊,水產(chǎn)品產(chǎn)量較2019年減少11.5%,僅470.18×104t,為1985—2020年最低值;進入2021年,隨著疫情初步緩解以及大規(guī)模貨幣刺激政策的實施,漁業(yè)生產(chǎn)有所恢復(fù)。根據(jù)美國國家海洋漁業(yè)局(National Marine Fisheries Service,NMFS)統(tǒng)計數(shù)據(jù)[5],2021年美國商業(yè)性捕撈漁業(yè)在國內(nèi)港口上岸量為387.42×104t,漁獲物價值64.19×108美元,較2020年分別增長1.7%和31.2%,其中價值較高的產(chǎn)品為龍蝦(占15.5%)、蟹類(占14.4%)、鮭魚(占12.4%)、扇貝(占10.6%)和蝦類(占9.0%)等。美國捕撈業(yè)區(qū)域集中度較高,居第1位的阿拉斯加州產(chǎn)量達239.14×104t,占全國總產(chǎn)量的61.8%,第2位為路易斯安那州,產(chǎn)量33.88×104t,占比8.8%;產(chǎn)量超過5×104t的州還有弗吉尼亞州(15.89×104t)、俄勒岡州(14.42×104t)、密西西比州(9.62×104t)、馬薩諸塞州(9.25×104t)、華盛頓州(7.94×104t)、緬因州(7.86×104t)、新澤西州(7.29×104t)和加利福尼亞州(6.79×104t)。除商業(yè)漁業(yè)外,美國也積極發(fā)展以垂釣為主要類型的休閑漁業(yè),促進經(jīng)濟、社會和生態(tài)效益的同步提升。2019年,美國休閑漁業(yè)營業(yè)額達893.4×108美元,提供就業(yè)機會55.35萬個,進行海上休閑垂釣1.87億航次,漁獲數(shù)量9.5億尾[6]。

2 美國水產(chǎn)品消費現(xiàn)狀

2.1 水產(chǎn)品消費規(guī)模

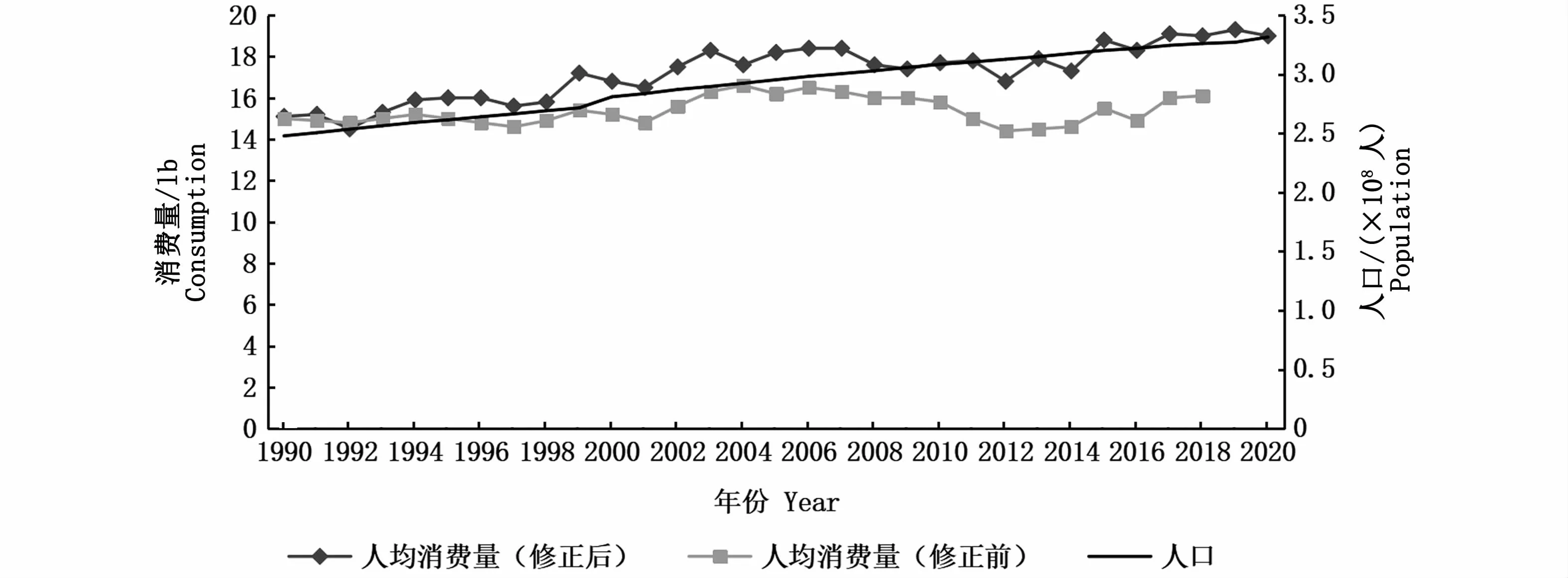

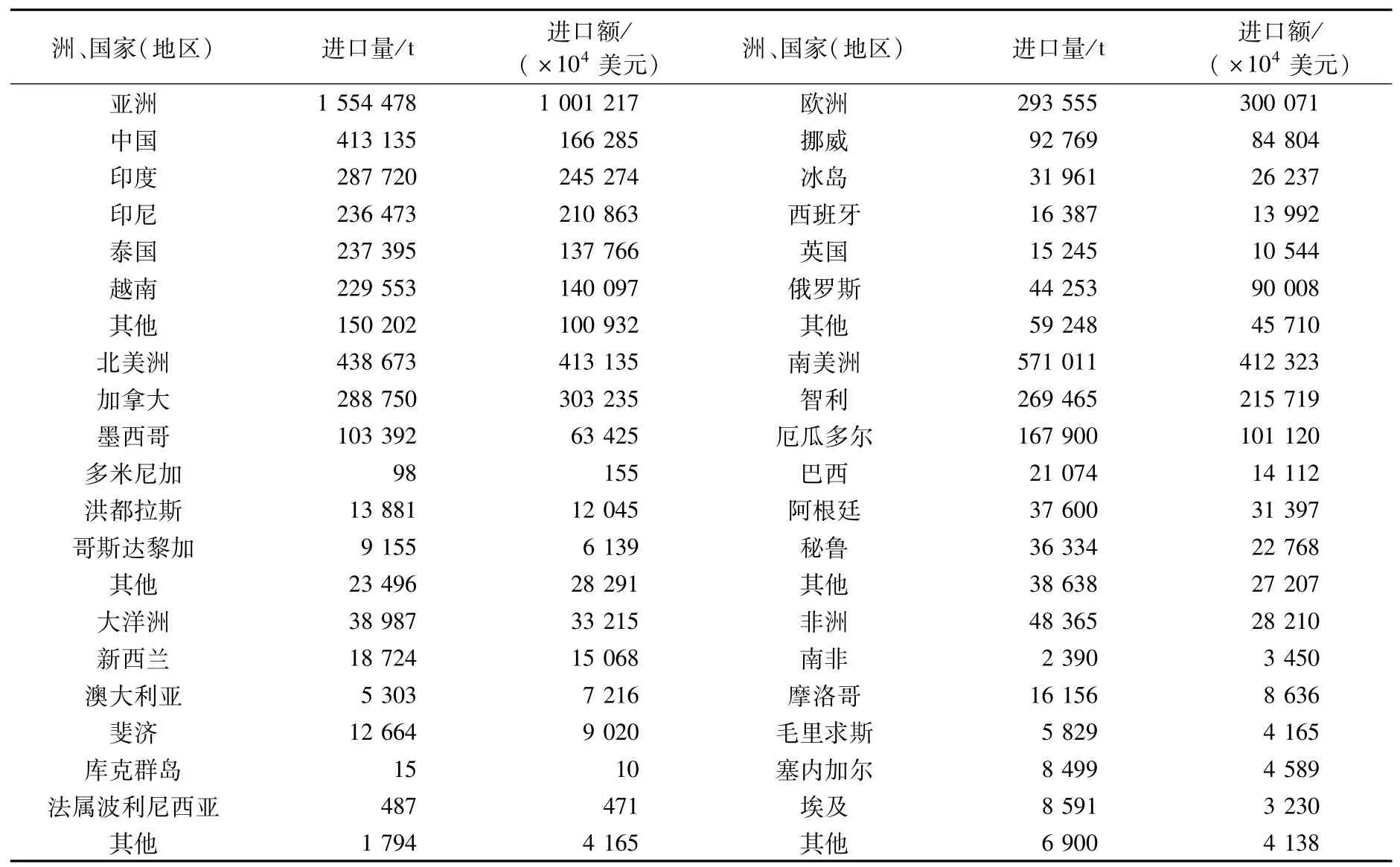

根據(jù)NMFS數(shù)據(jù)[7],2019年美國人均水產(chǎn)品消費量為19.3 lb①注:1 lb=0.453 592 37 kg。此處人均水產(chǎn)品消費量為魚、蝦、貝、蟹等動物性水產(chǎn)品攝入量,不包含植物性水產(chǎn)品,且不同于水產(chǎn)品鮮重。2021年,NMFS對其之前采用的人均水產(chǎn)品消費量測算模型進行了修正,并運用修正后的模型重新測算了1990—2018年的人均消費量數(shù)據(jù),本文依據(jù)修正后的數(shù)據(jù)進行分析,人口數(shù)量3.27×108人,較1990年分別增長27.8%和32.0%(圖1),估算全年水產(chǎn)品消費總量為286.35×104t,與1990年相比增長68.7%。同年,美國水產(chǎn)品市場銷售額達1 654.82×108美元[4],較2009年增長42.4%。在新冠肺炎疫情暴發(fā)的2020年,美國人均水產(chǎn)品消費量為19.0 lb,較2019年下降了1.6%,人口數(shù)量同比增加了1.3%,水產(chǎn)品消費總量與2019年持平。綜合人口數(shù)量和人均消費量走勢可以看出,目前美國水產(chǎn)品消費規(guī)模處于歷史較高水平,未來仍有繼續(xù)增長的潛力。

圖1 1990—2020年美國人口數(shù)量及人均水產(chǎn)品消費量變化趨勢Fig.1 Trends of USA population and per capita consumption of aquatic products during 1990—2020

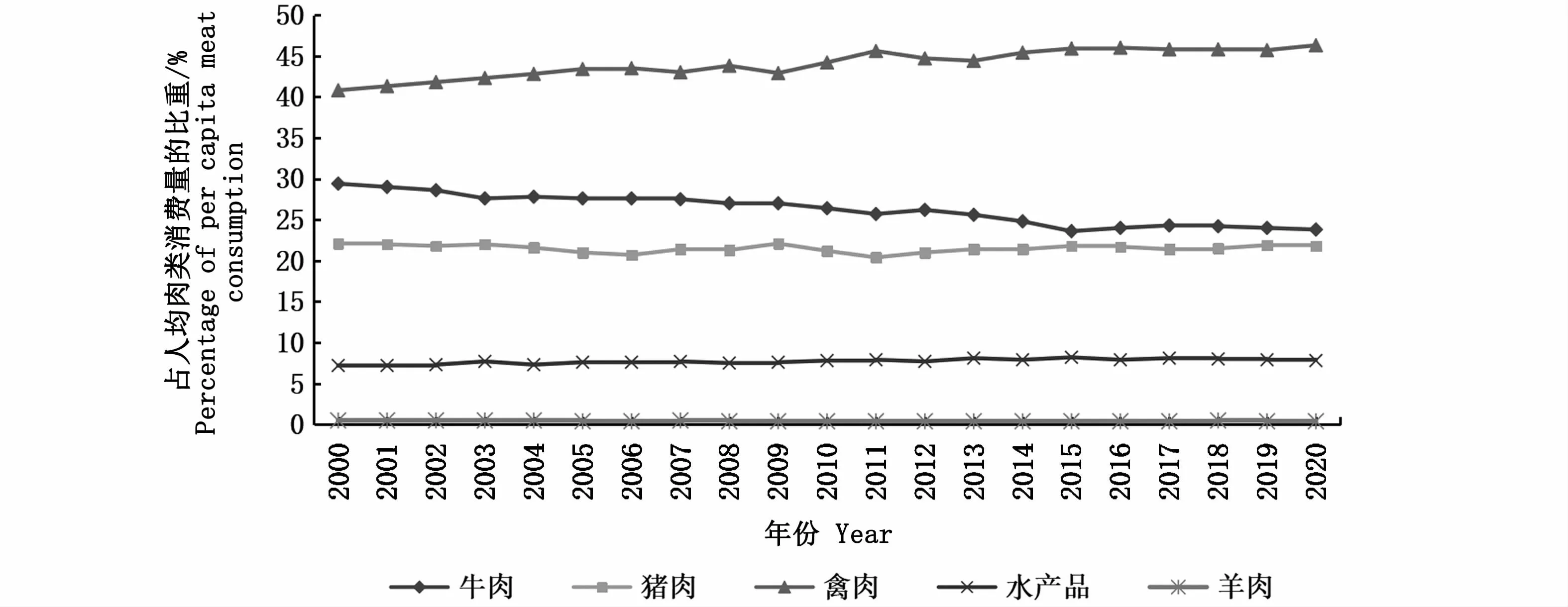

水產(chǎn)品在美國居民肉類消費構(gòu)成中所占比重相對偏低,但呈現(xiàn)穩(wěn)中上升趨勢。根據(jù)經(jīng)濟合作與發(fā)展組織(Organization for Economic Cooperation and Development,OECD)數(shù)據(jù)[8],2020年美國除水產(chǎn)品外其他主要肉類產(chǎn)品人均消費量為223.93 lb,其中牛肉57.75 lb,豬肉52.87 lb,禽肉112.35 lb,羊肉0.95 lb。結(jié)合前文數(shù)據(jù)可以算出,水產(chǎn)品占美國該年度人均肉類消費量的比重為7.8%,相當(dāng)于紅肉(牛肉、豬肉和羊肉)消費量的17.0%和禽肉消費量的16.9%。同2000年相比,水產(chǎn)品占比從7.2%逐步提升至8.0%左右,與牛肉、豬肉消費差距有所縮小(圖2)。

圖2 2000—2020年美國肉類消費結(jié)構(gòu)變化趨勢Fig.2 Trends of USA m eat consum ption structure during 2000—2020

2.2 主要消費品種

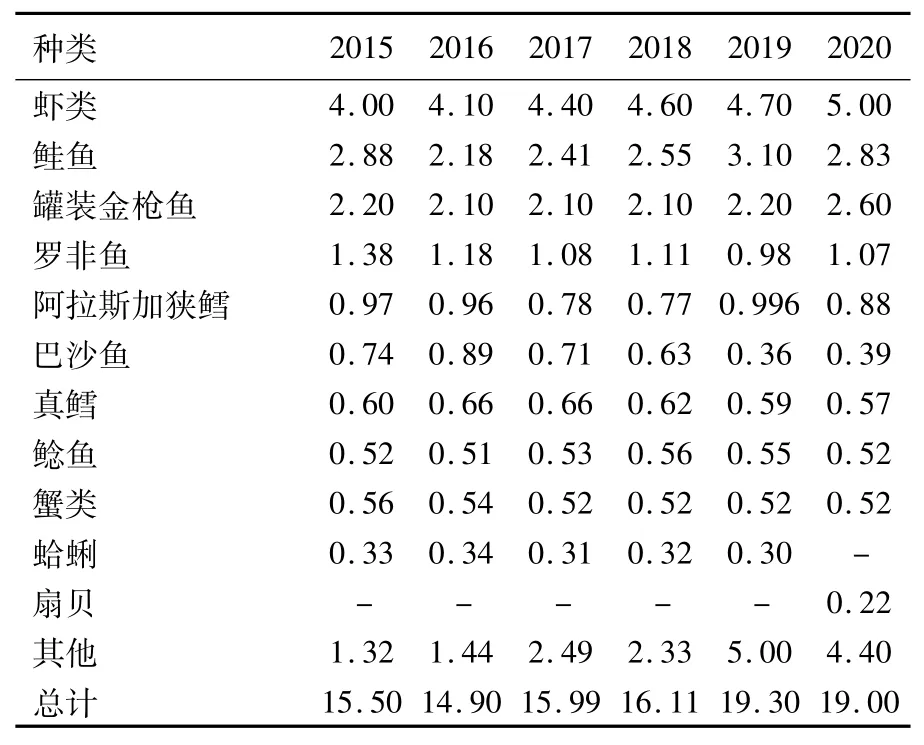

從消費品種來看,蝦類、鮭魚、罐裝金槍魚和羅非魚是美國現(xiàn)階段主要消費對象,2020年人均消費量分別為5.00 lb、2.83 lb、2.60 lb和1.07 lb,此4類產(chǎn)品合計占該年度人均水產(chǎn)品消費量的60.5%,其中尤以蝦類最為突出,占比超過25%,并且消費量還在連年增長;其他較受美國消費者歡迎的還有鱈魚、巴沙魚、鯰魚、蟹類等(表1)。從水產(chǎn)品消費形態(tài)來看,新鮮和冷凍類整魚、魚片、魚排等產(chǎn)品占76.4%,罐頭類產(chǎn)品占22.0%,其他加工類(干制、腌制、熏制等)產(chǎn)品占1.6%。

表1 2015—2020年美國市場前10位主要消費水產(chǎn)品人均消費量情況Tab.1 Per capita consum ption of top 10 major aquatic products in USA market during 2015—2020(lb)

表2 2020年美國水產(chǎn)品進口來源國家和地區(qū)Tab.2 USA imports of aquatic products in 2020 by countries and regions

2.3 水產(chǎn)品供應(yīng)來源

由于美國實行漁業(yè)捕撈配額制度,并嚴(yán)格管控水產(chǎn)養(yǎng)殖業(yè)發(fā)展,需要依靠大量進口來滿足國內(nèi)日益增長的多元化市場需求。2020年,美國食用水產(chǎn)品進口量276.42×104t[5],較2019年增加1.4%,其中蝦類占26.9%,魚片和魚排占26.5%,整條或去除內(nèi)臟魚占16.6%,水產(chǎn)罐頭占14.8%,其他產(chǎn)品占15.2%;進口額214.28×108美元,較2019年減少3.3%。進口魚類中,鮭魚和金槍魚為重點進口對象,其中鮭魚進口量44.49×104t,產(chǎn)品形態(tài)包括魚片和魚排(占64.9%)、整魚(占29.0%)、罐頭(占3.5%)和其他類型(占2.6%);金槍魚進口量36.44×104t,其中罐頭產(chǎn)品占56.7%,整魚產(chǎn)品占33.3%,魚片和魚排占9.1%,其他類型占0.8%。

美國水產(chǎn)品進口來源國家和地區(qū)幾乎遍布世界各大洲,貿(mào)易伙伴接近150個。按進口量計算,2020年美國進口水產(chǎn)品前5大來源國分別為中國(占14.0%)、加拿大(占9.8%)、印度(占9.8%)、智利(占9.1%)和泰國(占8.0%),其中從中國主要進口羅非魚、鮭魚、鱈魚、鲆鰈類、魷魚等魚片和魚排產(chǎn)品;從加拿大主要進口鮭魚(新鮮整魚或魚片)、雪蟹、龍蝦、貽貝等;從印度主要進口蝦類(帶殼蝦及蝦仁);從智利主要進口三文魚(冰鮮整魚或魚片);從泰國主要進口金槍魚和蝦類等。如按進口額計算,2020年美國進口水產(chǎn)品最大來源國為加拿大(占13.9%),其次為印度(占11.2%),接下來依次為智利(占9.9%)、印度尼西亞(占9.6%)、中國(占7.6%)、越南(占6.4%)、泰國(占6.3%)等。

2.4 水產(chǎn)品消費渠道

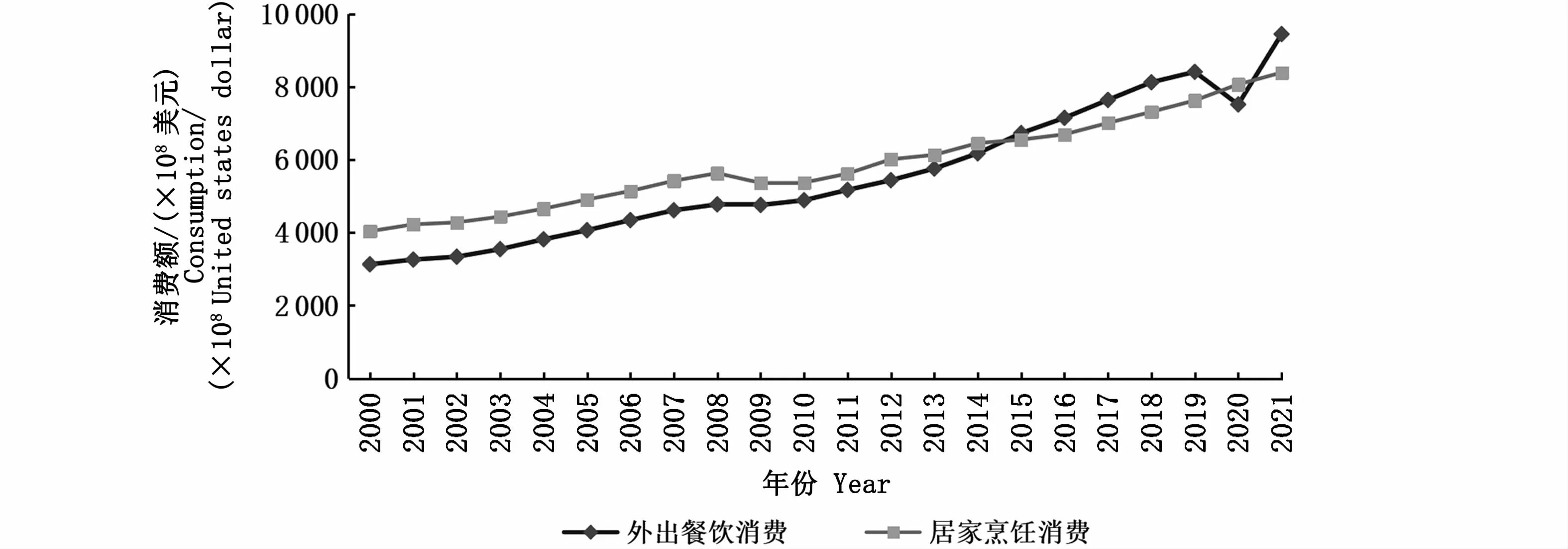

1970年以來,隨著女性就業(yè)率提升、雙職工家庭增加以及生活節(jié)奏加快,美國快餐文化逐漸興起,餐飲行業(yè)高速發(fā)展,民眾到休閑餐廳、快餐店等場所消費頻率較高,外出餐飲消費(包含“到店消費”“外帶”“外賣”等形式)是其水產(chǎn)品主要消費渠道,居家烹飪消費占比偏低。根據(jù)NMFS數(shù)據(jù)[7],2009年美國居民水產(chǎn)品消費支出為755×108美元,其中外出餐飲消費支出503×108美元,占水產(chǎn)品消費支出的66.6%,商超購買、居家烹飪消費支出238×108美元,占比31.5%;2015年外出餐飲消費比重升至67.5%,2017年進一步增加至68.1%。從美國家庭總體食品消費支出情況看,外出餐飲消費連續(xù)多年保持增長(圖3),2015年首次超越居家消費支出,達到50.7%,2020年受疫情影響大幅下跌,但2021年又迅速反彈至53.0%[9]。在此大趨勢下,美國水產(chǎn)品消費中外出餐飲消費所占份額預(yù)計會繼續(xù)上升。

圖3 2000—2021年美國居民外出餐飲消費和居家烹飪消費食品支出情況變化趨勢Fig.3 Trends of consum ption expenditure of dinging out and food cooking at home by USA residents during 2000—2021

3 美國水產(chǎn)品消費演變及特點

3.1 水產(chǎn)品消費規(guī)模不斷擴大

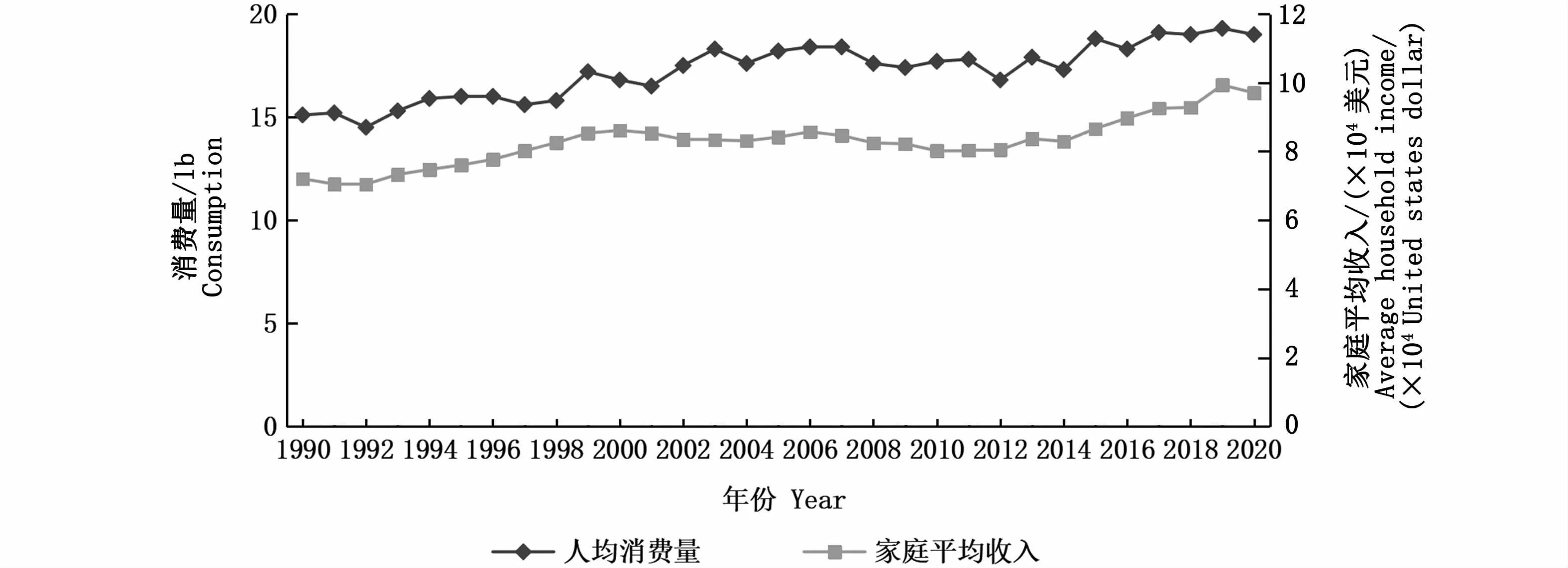

1990年至今,美國水產(chǎn)品消費市場規(guī)模總體持續(xù)攀升,消費量從170×104t左右上升到超過280×104t,區(qū)間增幅近70%,增長動能主要來自于社會經(jīng)濟發(fā)展和人口數(shù)量增長。1990—2019年,美國國民生產(chǎn)總值(gross domestic product,GDP)從5.96×1012美元增至21.38×1012美元,增幅達2.6倍,人均GDP從2.39×104美元升至6.51×104美元,增幅達1.7倍,經(jīng)濟的快速發(fā)展為家庭消費支出帶來了充足動力,刺激了包括水產(chǎn)品在內(nèi)的大眾消費品的需求擴張。從微觀視角看,美國居民人均水產(chǎn)品消費量受家庭平均收入影響顯著,近30年間兩者動態(tài)變化趨勢表現(xiàn)出較高的一致性(圖4)。除經(jīng)濟因素外,人口總量的穩(wěn)定增長也為美國水產(chǎn)品消費長期向好提供了強勁的支撐。不過,與其他發(fā)達國家和地區(qū)相比,美國人均水產(chǎn)品消費量明顯偏低,占其肉類消費比重不足10%,消費規(guī)模與其較高的收入水平和龐大的人口基數(shù)不相稱,市場需求尚未充分釋放。

圖4 1990—2020年美國人均水產(chǎn)品消費量與家庭平均收入變化趨勢Fig.4 Trends of USA per capita consumption of aquatic products and average household income during 1990—2020

3.2 消費品種結(jié)構(gòu)趨于多樣化

美國市場上大宗消費水產(chǎn)品品種結(jié)構(gòu)隨時間推移發(fā)生了多次調(diào)整。1988年,美國消費量前10位水產(chǎn)品依次為罐裝金槍魚、蝦類、真鱈、阿拉斯加狹鱈、鲆鰈魚、蛤蜊、鮰魚、蟹類、扇貝和其他[10];2001年,蝦類首度超越罐裝金槍魚成為最暢銷水產(chǎn)品,鮭魚超過阿拉斯加狹鱈躍居第3位,羅非魚首次進入榜單,將扇貝擠出10名之外[11];2007年,羅非魚消費量升至第5位,鯰魚、蟹類消費量高于真鱈[12];2015年至今,蝦類消費量始終最高且領(lǐng)先優(yōu)勢明顯(表1),三文魚、罐裝金槍魚、羅非魚和阿拉斯加狹鱈消費量雖有漲跌,但穩(wěn)列第2至5位,巴沙魚消費熱度有所下降,真鱈、鯰魚、蟹類及其他產(chǎn)品消費量和位次基本穩(wěn)定。美國水產(chǎn)品市場供給早期以野生捕撈產(chǎn)品為主,隨著野生漁業(yè)資源的衰退和養(yǎng)殖業(yè)的發(fā)展,后期逐漸轉(zhuǎn)變?yōu)椴稉飘a(chǎn)品和養(yǎng)殖產(chǎn)品并重,品種結(jié)構(gòu)越來越多樣化。養(yǎng)殖產(chǎn)品的引進不僅大大豐富了美國水產(chǎn)品供給結(jié)構(gòu),更成為新的消費增長點,如淡水養(yǎng)殖羅非魚、巴沙魚等種類的消費量在短短數(shù)年間就實現(xiàn)了大幅躍升。

3.3 消費者更注重水產(chǎn)品質(zhì)量安全和營養(yǎng)健康

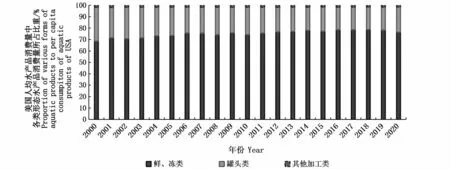

早在20世紀(jì)80年代,美國消費者就越來越關(guān)注海洋環(huán)境污染對水產(chǎn)品安全的影響,隨著市場上養(yǎng)殖產(chǎn)品供應(yīng)量增加以及相關(guān)質(zhì)量安全風(fēng)險增多,消費者開始更多關(guān)注水產(chǎn)品養(yǎng)殖、加工和流通環(huán)節(jié)中的藥物、添加劑殘留等問題。為加強水產(chǎn)品質(zhì)量安全監(jiān)管,美國食品藥品管理局(Food and Drug Administration,F(xiàn)DA)于1995年12月制定頒布了《水產(chǎn)和水產(chǎn)品加工和進口的安全與衛(wèi)生程序》法規(guī),要求國內(nèi)水產(chǎn)品加工商和進口商建立強制性的預(yù)防性體系(hazard analysis critical control point,HACCP),確保商業(yè)銷售和進口的水產(chǎn)品安全。除質(zhì)量安全問題外,美國消費者也愈加重視水產(chǎn)品營養(yǎng)健康,對新鮮、冷凍類水產(chǎn)品消費偏好增加,而對罐頭類和其他加工類(腌制、熏制等)水產(chǎn)品購買意愿下降。2000—2019年,美國人均水產(chǎn)品消費量中鮮凍類產(chǎn)品消費量從11.6 lb增加至15.1 lb,占比從69.0%提升至78.2%;罐頭類產(chǎn)品從5.0 lb減少至3.9 lb,占比從29.8%降至20.3%;其他加工類產(chǎn)品消費量穩(wěn)定在0.3 lb,占比從1.8%降至1.6%(圖5)。美國FDA曾因罐裝金槍魚汞含量偏高而建議孕婦等人群避免食用,這被認為是導(dǎo)致罐裝金槍魚銷量下滑的部分原因[13]。

圖5 2000—2020年美國人均水產(chǎn)品消費量中各類形態(tài)水產(chǎn)品消費量所占比重變化趨勢Fig.5 Trends of proportion of various form s of aquatic products consum ption to per capita consum ption of aquatic products of USA during 2000—2020

3.4 水產(chǎn)品對外依存度保持高位水平

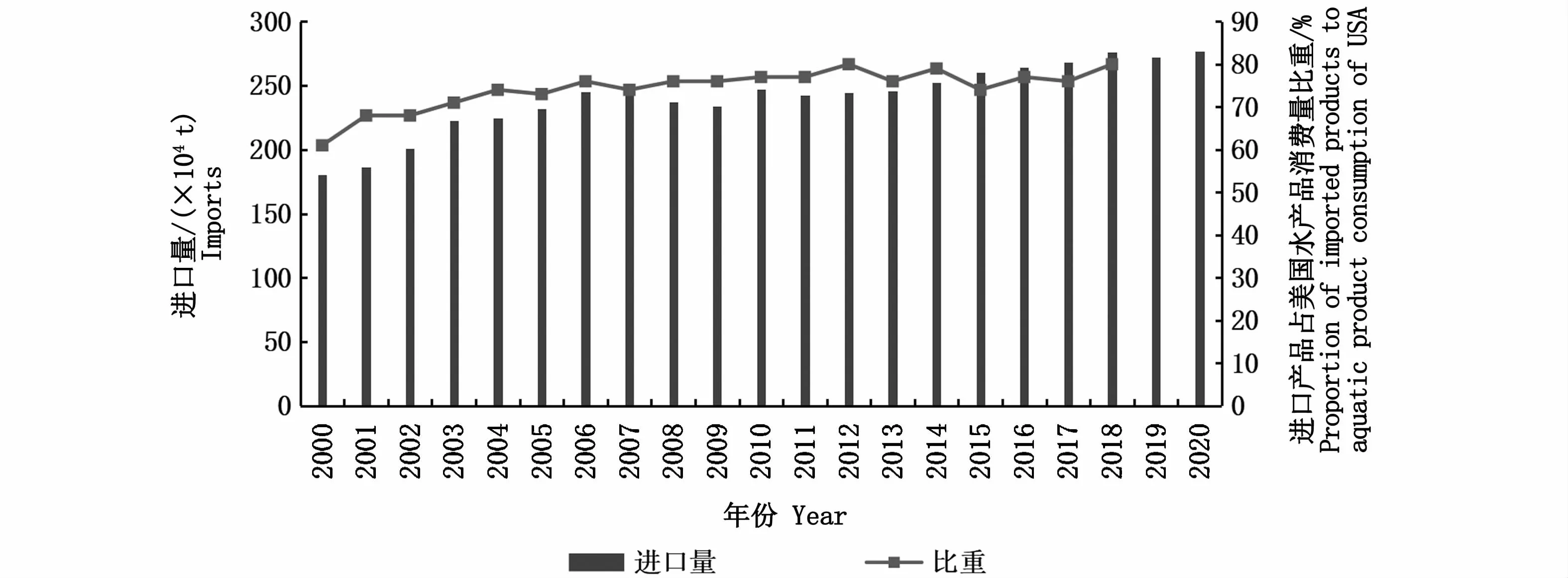

水產(chǎn)品供給與需求的矛盾使得美國市場對進口水產(chǎn)品依賴程度不斷加深。2000—2012年,進口水產(chǎn)品占美國水產(chǎn)品消費量的比重從61%逐步升高到80%①注:按照NMFS原先的人均消費量測算模型,2018年進口產(chǎn)品所占比重為94%,更新模型后測算值為80%。因未有新文獻測算2019年及以后年份進口產(chǎn)品占比數(shù)值,圖6中2019年和2020年相關(guān)數(shù)據(jù)空缺,此后基本維持在75%~80%(圖6)[14]。從進口貿(mào)易類型看,一般貿(mào)易占主導(dǎo)地位,貿(mào)易產(chǎn)品多為出口國本土優(yōu)勢養(yǎng)殖或捕撈品種,如印度和印度尼西亞產(chǎn)養(yǎng)殖蝦類、加拿大和智利產(chǎn)養(yǎng)殖鮭魚、中國產(chǎn)養(yǎng)殖羅非魚、越南產(chǎn)養(yǎng)殖巴沙魚、加拿大產(chǎn)野生龍蝦等;加工貿(mào)易為重要補充,原料產(chǎn)地及產(chǎn)業(yè)鏈環(huán)節(jié)相對復(fù)雜,如泰國生產(chǎn)的罐裝金槍魚占美國罐裝金槍魚進口量的50%以上,原料大量來自印尼、菲律賓等國,美國捕撈的部分鮭魚、鱈魚、鲆鰈類等也會先出口至亞洲國家加工后再回流本國市場。

圖6 2000—2020年美國食用水產(chǎn)品進口量及進口產(chǎn)品占美國水產(chǎn)品消費量比重變化趨勢Fig.6 Trends of USA im ports of edible aquatic products and proportion of im ported products to aquatic products consumption of USA during 2000—2020

4 結(jié)論與啟示

4.1 結(jié)論

美國是以海洋捕撈為主的漁業(yè)大國,同時也是水產(chǎn)品消費大國。近年來,隨著社會經(jīng)濟發(fā)展、居民家庭收入提高和人口增長,美國水產(chǎn)品消費市場規(guī)模持續(xù)擴容,現(xiàn)處于歷史最高水平,盡管消費體量遠不及禽肉、牛肉和豬肉,但占民眾肉類消費比重在緩慢增加。由于實行捕撈配額制度并嚴(yán)格控制沿海養(yǎng)殖業(yè)規(guī)模,美國水產(chǎn)品結(jié)構(gòu)和產(chǎn)量難以有效滿足國內(nèi)市場需求,需要在全球范圍內(nèi)大量進口水產(chǎn)品來彌補市場缺口,對外依存度保持在較高水平,中國是其重要的水產(chǎn)品供應(yīng)國。眾多養(yǎng)殖水產(chǎn)品的引進和推廣使得美國市場水產(chǎn)品品種結(jié)構(gòu)越來越豐富和多樣化,但主要消費品種集中度偏高,蝦類、鮭魚、罐裝金槍魚和羅非魚占消費量的60%左右。消費理念方面,美國消費者愈加重視水產(chǎn)品安全和營養(yǎng)健康,近年來對新鮮、冷凍類水產(chǎn)品消費偏好逐漸增加,而對各種加工類水產(chǎn)品購買意向有所下降。受飲食文化和快節(jié)奏生活的影響,美國居民水產(chǎn)品消費支出中近70%為外出餐飲消費,并且外出餐飲消費所占份額有望繼續(xù)提升。

4.2 對中國的啟示及建議

第一,美國水產(chǎn)品消費市場還處于上升期,進口需求旺盛,仍將是中國水產(chǎn)品的重要出口市場。但也應(yīng)注意到,近年來東南亞新興漁業(yè)國憑借豐富的水產(chǎn)資源和低廉的勞動力價格優(yōu)勢搶占了中國部分水產(chǎn)品貿(mào)易份額[15],對中國形成了較大的同質(zhì)競爭壓力,同時,中美關(guān)系的復(fù)雜化也給兩國水產(chǎn)品貿(mào)易前景帶來許多不確定性。因此,中國一方面應(yīng)遵循目標(biāo)市場消費者偏好和需求變化,通過供應(yīng)鏈升級、生產(chǎn)線智能化改造、加工流程再造等深度挖掘自身比較優(yōu)勢,不斷提升水產(chǎn)品貿(mào)易競爭力;另一方面,應(yīng)積極優(yōu)化水產(chǎn)品國際貿(mào)易格局,堅持鞏固傳統(tǒng)市場和開拓新興市場相結(jié)合,持續(xù)推進外貿(mào)市場多元化戰(zhàn)略,有效分散貿(mào)易風(fēng)險,增強水產(chǎn)品國際循環(huán)穩(wěn)定性。

第二,人口規(guī)模和家庭收入水平是影響水產(chǎn)品消費的兩大主要因素,持續(xù)提高居民收入與強化消費引導(dǎo)是擴大中國水產(chǎn)品消費市場的重要途徑。中國擁有數(shù)倍于美國的人口數(shù)量,但由于收入差距較大,水產(chǎn)品消費地域差異和城鄉(xiāng)差異顯著,人口優(yōu)勢未能得到充分發(fā)揮。應(yīng)在推動經(jīng)濟穩(wěn)定發(fā)展的基礎(chǔ)上,積極優(yōu)化改善收入分配結(jié)構(gòu),提高低收入群體收入,擴大中等收入群體比重,拉動內(nèi)需釋放消費紅利。同時,要常態(tài)化開展水產(chǎn)品和水產(chǎn)制品營養(yǎng)健康宣傳推廣,引導(dǎo)城鄉(xiāng)居民增強水產(chǎn)品消費意識,形成消費習(xí)慣,并逐步完善水產(chǎn)品冷鏈物流體系建設(shè),豐富中西部地區(qū)和廣大農(nóng)村地區(qū)水產(chǎn)品供給,從而更好地發(fā)揮中國超大規(guī)模市場優(yōu)勢,提升水產(chǎn)品消費量級。

第三,順應(yīng)水產(chǎn)品消費升級趨勢,著力提高水產(chǎn)品供給質(zhì)量。在經(jīng)濟發(fā)展的不同階段,民眾的水產(chǎn)品消費結(jié)構(gòu)、消費理念、消費習(xí)慣等會發(fā)生相應(yīng)改變。長期以來,中國水產(chǎn)品絕大部分自產(chǎn)自銷[16],進入國際貿(mào)易的比例提升空間較大;同時,還進口大量高端水產(chǎn)品滿足國內(nèi)市場需求。步入高質(zhì)量發(fā)展新時代,中國將迎來水產(chǎn)品消費提質(zhì)升級階段,消費需求更趨個性化、多元化和品質(zhì)化。應(yīng)以此為導(dǎo)向,積極深化漁業(yè)供給側(cè)結(jié)構(gòu)性改革,大力推廣綠色、健康、高效及低碳養(yǎng)殖模式,探索高端水產(chǎn)品種引進和擴繁,不斷豐富優(yōu)化產(chǎn)品結(jié)構(gòu),并著力提升產(chǎn)品質(zhì)量安全和營養(yǎng)健康水平。同時,引導(dǎo)外貿(mào)企業(yè)主動對接國內(nèi)市場,向內(nèi)外貿(mào)一體化轉(zhuǎn)型,促進各類水產(chǎn)品國內(nèi)標(biāo)準(zhǔn)向國際標(biāo)準(zhǔn)看齊,推動國內(nèi)水產(chǎn)行業(yè)全產(chǎn)業(yè)鏈深層次變革。

第四,推動餐飲業(yè)轉(zhuǎn)型升級,拓展水產(chǎn)品消費增長新空間。從美國經(jīng)驗看,隨著城市化進程的不斷推進,外出餐飲消費會成為包括水產(chǎn)品在內(nèi)的食品消費的重要渠道。與美國相比,目前中國餐飲業(yè)傳統(tǒng)餐飲模式占有很大比例,從業(yè)企業(yè)體量普遍偏小,市場集中度較低,大型連鎖化品牌缺乏,且食品安全衛(wèi)生狀況頻遭詬病,行業(yè)綜合水平有待提升。應(yīng)準(zhǔn)確把握新時代餐飲消費需求變化趨勢,借鑒國際餐飲業(yè)先進管理經(jīng)驗并結(jié)合中式餐飲特點,以工業(yè)化、規(guī)模化、標(biāo)準(zhǔn)化和品牌化為發(fā)展方向,積極推動傳統(tǒng)餐飲模式向現(xiàn)代新餐飲模式轉(zhuǎn)變,促進餐飲業(yè)高質(zhì)量發(fā)展。充分發(fā)揮數(shù)字經(jīng)濟賦能效應(yīng),全面提高現(xiàn)有水產(chǎn)品主題餐飲龍頭企業(yè)營銷、運維和管理決策效率,通過并購重組等手段有效提升企業(yè)集團化和連鎖化水平,不斷拓展水產(chǎn)品消費增量市場。