住房租賃“金融17條”優化負債表地產業底層邏輯巨變房企估值承壓

周心鈺

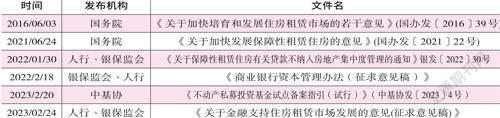

3月26日,事關百姓安居樂業的地產業重磅新政住房租賃“金融17條”將結束意見反饋。此前,2月24日,人民銀行、銀保監會就《關于金融支持住房租賃市場發展的意見(征求意見稿)》向社會公開征求意見。征求意見稿圍繞住房租賃供給側結構性改革方向,以商業可持續為基本前提,重點支持自持物業的專業化、規模化住房租賃企業發展,為租賃住房的投資、開發、運營和管理提供多元化、多層次、全周期的金融產品和金融服務體系。征求意見稿含金量極大,牽一發而動全身。一旦落地將對我國房地產市場產生怎樣影響?上市房企該如何應對?

筆者認為,這標志著一個以多主體供給、多渠道保障、租購并舉的住房體系開始在我國建立,亦標志著我國房地產市場的商業邏輯的重大改變,房地產已有的商業模式不可持續,預示著房地產的估值體系將發生重大變化。

從宏觀觀察,中國的房地產市場已經進入真正的下半場,市場的基本面今非昔比,租賃房體系將改變住房供應的結構,房地產正在發生巨變,多年來房地產“高負債、高杠桿、高周轉”的發展模式難以為繼。主因有二:

一是產品體系由一元的商品住房向租購并舉的二元體系轉變。1998年國務院發布《關于進一步深化城鎮住房制度改革加快住房建設的通知》,由此開啟商品住房為主的時代。過去的25年是我國房地產行業發展的黃金25年,中國房地產市場商品房一枝獨秀,城鎮人均住房面積達到41.8平方米,取得了舉世矚目的成就。

然而,住房資源配置不均衡的問題日益凸顯。解決這個問題的關鍵是構建租購并舉的房地產發展新體系。這也是征求意見稿明確釋放的信息與要義所在。所謂租購并舉,即在發展商品房的同時,還要大力培育、支持和發展住房租賃,特別是長期租賃市場,大力支持專業化、機構化住房租賃企業發展,建立以滿足居民多層次的需求為出發點的房地產市場產品體系,力求解決住房資源配置不均衡的問題。

產品體系的重大變化,意味著產品的選擇性越強,必然引起住房投資者、住房用戶端的消費風險偏好變化。

二是市場供應主體由單一地產商向市場供應主體的多元化轉變。征求意見稿提出,“房地產開發企業、工業園區、農村集體經濟組織、企事業單位等各類主體新建、改建長期租賃住房發放開發建設貸款”“對于企業和符合條件的事業單位……專業化規模化住房租賃企業……,發放租賃住房團體購房貸款”,說明鼓勵與發展“多主體市場供給”,已經成為新型住房制度在住房供給主體方面的基本要求。

此舉就是要打破以房地產企業為市場單一供應者、為商品房銷售主體的傳統住房供應體系,鼓勵市場供應主體的多元化,同時大力發展住房租賃市場,允許和引導越來越多的諸如專業化規模化住房租賃企業、企事業單位、農村集體組織、金融與保險機構投資者、“不動產私募投資基金”和REITs基金等新興主體,歸攏到住房供應體系的競爭中來。多元主體競爭越多,市場競爭越激烈,市場利潤越趨于社會平均利潤。

簡而言之,中國的房地產市場的市場結構正在發生巨大變化,多年來的房地產發展模式面臨挑戰,一個全新的住房租賃市場正在形成,房地產企業的價值重估時刻即將到來。

從中觀分析,筆者認為,房地產行業的底層邏輯已發生不可逆轉的巨大變化,房地產上市企業的商業模式必然隨之發生重大改變。由于房地產企業商業模式的戰略轉型,將售賣的盈利模式轉換為售賣、租賃的混合盈利模式。但是,房地產是一個資金密集型行業,商業模式的成立與轉換,有其自身的邏輯與先決條件,離不開金融的大力支持與支撐。

征求意見稿從資金供需兩個端口,對上市企業向房屋租賃業務轉型,提供多層次、多主體、多渠道的房地產融資體系支持:

一是資金供給端,拓寬商業銀行對住房租賃企業信貸資金的來源渠道,比如,支持商業銀行發行用于住房租賃的金融債券,籌集資金專門用于增加住房租賃開發建設貸款和經營性貸款的投放。

二是從企業資金需求端,支持住房租賃企業發行債務融資工具、公司債券、企業債券,專項用于租賃住房建設、購買和經營,拓寬債券融資渠道,并創造性地提出住房租賃企業可將持有運營的租賃住房抵押作為信用增進,發行住房租賃擔保債券,并將住房租賃擔保債券納入債券管理框架。該項政策利好住房租賃企業拓寬債券融資渠道。

三是從社會資金面來看,征求意見稿提出穩步發展房地產投資信托基金(REITs),進一步劃定了雄安新區、海南、深圳及人口凈流入的大城市為REITs試點區域,明確為利用集體建設用地和企事業單位自有空閑土地建設和運營長期租賃住房的企業提供資金支持。

尤其值得注意的是,2023年2月20日,證監會啟動不動產私募投資基金試點,將特定居住用房(包括存量商品住宅、保障性住房、市場化租賃住房)等納入不動產私募投資基金的投資范圍,進一步拓寬了企業融資渠道和金融機構的投資渠道。

“不動產私募投資基金”和房地產投資信托基金(REITs),前者不能公開募集,不能上市流通,主要針對企業和高凈值客戶。后者可以公開募集、上市流通。但實質都一樣,給房地產行業提供加杠桿的便利,給樓市創造新的機構投資者或大批買家。

筆者認為,以上兩類基金試點融資渠道的鼓勵政策,將有助于社會面資金拓寬住房租賃相關企業融資支持渠道,有利于推動房地產行業向新發展模式轉型,形成新的商業模式。

從微觀判斷,“團體批量購買租賃住房信貸”,作為征求意見稿中的創新產品,將租賃住房的機構類供給方和企業類型的租賃住房需求方進行了有機聯結,將創造有利于實現多贏的局面。

事實上,近期地產頻頻推出新措施,都是在給樓市拓寬融資渠道,創造新的機構投資者或大批買家。征求意見稿規定,對團體批量購買租賃住房的企業和符合條件的事業單位或者專業化規模化住房租賃企業,均可以提供“團體批量購買租賃住房信貸產品”。

這充分說明國家鼓勵符合條件的機構市場化批量收購存量閑置住房,在擴大租賃住房供給的同時,有利于房地產企業減少庫存、增加現金流,優化資產負債表。在這種狀況下,顯然有利于房地產開發企業持有現金,減少杠桿,保持實力,在戰略上增加謀劃轉型的空間。

此外,從商業模式來看,利好提前布局長租住房運營的上市公司。華潤有巢、萬科泊寓、龍湖冠寓、旭輝瓴寓等長租住房運營商,由于布局比較早,有豐富經驗,本身已經形成巨大的體量,在目前政策重大利好下,只需要投入極小的邊際資金,通過一系列認定手續,優質房源就可以“納入”保租房。他們也會更有能力、動力去拿房。

數據來源:國務院、人民銀行、銀保監會、中基協

而從融資產品來看,利好深圳等REITs試點區域的上市公司。由于房地產投資信托基金(REITs)可以公開募集、上市流通,因此,對上市公司來講,發行REITs意味著更好的流動性。華潤有巢是第一單成功發行公募REITs的市場化機構。

作為近年來的新興產品,公募REITs發展十分迅速,保障性住房REITs被多家基金管理人布局,未來有很大的發展空間。

同時,試點意味著盤活更多的項目,特別是對試點區域內擁有眾多城中村等集體建設用地的深圳等地的上市公司,迎來更多的保障性租賃住房開發建設機遇。保障性租賃住房有望成為未來公募REITs的重要底層資產來源,對上市公司構成重大政策利好。

筆者認為,征求意見稿的發布,標志著我國房地產市場的參與者、產品體系、金融支持等產業底層邏輯發生著巨大的變化,房地產企業面臨著估值承壓。但是,上市房地產企業也面臨著借力使力的戰略性轉型的歷史機遇,在這場房地產商業模式轉換的過程中,敢為天下先者,諸如華潤、萬科等或許會是率先跑出賽道的上市企業。