房地產上市公司盈余管理與投資效率關系的實證研究

賴安良

摘 要:文章以2018—2022年我國滬深兩市A股房地產上市公司為研究樣本,運用Richardson非效率投資模型來測量房地產公司的投資效率,并區分投資不足和投資過度,然后實證分析盈余管理與投資效率的關系,發現二者存在著負相關關系。為企業的發展、投資決策提供參考。

關鍵詞:房地產上市公司;盈余管理;投資效率

會計信息反映了企業的財務狀況和發展經營成果,企業能否披露質量合格的會計信息,這是管理者與投資者最為關注的。由于企業經營過程中的信息不對稱,導致出現會計信息失真現象,管理人員出于自身利益考慮,更傾向于盈余管理,而盈余管理水平又將直接影響到企業會計信息質量,從而影響企業股權所有者的投資決策。

投資效率是指投入與產出之比,效率越高說明以較小的投入創造更大的價值。投資效率的高低直接關乎企業的生存發展,影響企業的戰略決策。對房地產而已,作為國民經濟的支柱產業,其投資效率的高低不僅對自身的發展前景有較大影響,同時,還會對居民生活水平質量、國家經濟發展產生一定影響,由于近些年收受疫情和國家政策的影響,房地產發展舉步維艱,各大房地產企業出現盲目投資,資金鏈斷裂等現象,投資效率低下,收益率低,企業無奈之下只能實施破產清算。故而,需要對企業投資效率與盈余管理之間的關系進行深入分析。

一、理論分析與研究假設

基于委托代理理論,我們認為管理人員總會出現盈余管理行為,為了更容易地獲取資金,企業管理人員傾向于盈余管理的行為,導致企業的會計信息質量較低,影響投資者的投資決策,一方面,由于投資者意識到企業的會計信息質量不高,存在逆向選擇傾向,不愿意把資金注入企業,或是只有確定投資能獲得理想回報時才會為其投資,在這種情況下,企業的資金成本大幅增加,只能將NPV>0的項目拋棄,引發投資不足的現象。另一方面,如果企業實施盈余管理,對財務報告進行粉飾,投資者就會錯誤地認為企業當前的經營處于良好態勢,誤導投資者為其為投資,現金流由此實現大幅增加,哪些項目NPV<0,企業也會毫不猶豫地投資,引發投資過度。基于此,本文假設:盈余管理與企業投資效率之間存在負向關系。

二、研究設計

(一)樣本選取與數據來源

在本課題研究中,從滬深交易所把2018-2022年內A股地產類企業當成研究樣本,本文選取的數據主要來源于CSMAR數據庫,篩選后,本文總共得到810個樣本數據。在采集數據時運用Excel軟件,并對數據進行匯總,分析與回歸檢驗環節運用的是STATA13.0。

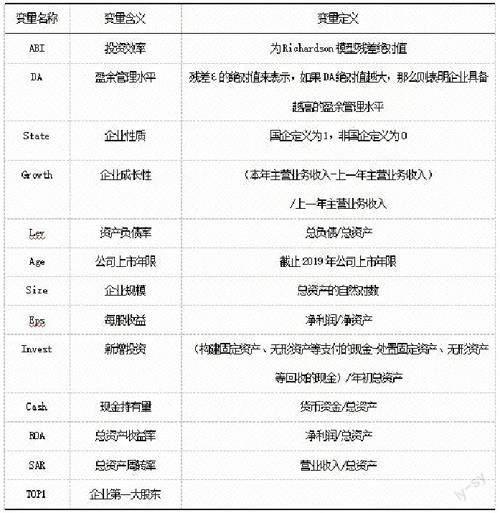

(二)變量選取

(三)模型設計

1.投資效率的模型設計

本文在Richardson模型基礎上,結合近幾年房地產經營現狀,調整模型變量,不再使用股票年收益率,由每股收益替代測算,模型如下:

2.盈余管理對投資效率影響的模型設計

在模型1的基礎上,構建模型分析投資效率與盈余管理之間的關系,由于投資效率會受到多個因素的影響,在實證分析時選擇的控制變量為四個,由此形成如下模型:

三、實證檢驗結果

(一)描述性統計

由表4-1能看出回歸結果,由此求出模型殘差,即每個年份的投資效率,如表1所示。

由表1可知,坑道行業在我國發展的過程中,投資量每年都在增長,但在2018年和2019年出現投資匱乏的現象,此后出現投資過度的情況,說明房地產開發投資增速加快,創新高這一現象。

對表2進行分析,投資過度的現象用ABI+描述,樣本數量為386個,而投資不足則用ABI-描述,樣本數量為424個,經過簡單計算了解到,過度投資現象發生在47.65%的企業中,結合標準差了解到,標準差更高的是過度投資,而投資不足標準差相對偏低,通過這組數據可以看出,過度投資的企業數量較多,而投資不足的企業數量明顯比較少,這兩類企業的投資效率有顯著區別。投資效率平均值、中位數分別為0.028、0.013,可見在所有樣本之中,投資效率達到中位數的部分達到50%,把投資效率的值設定為0.000-0.188,能看出投資效率比較高的樣本數量比較多。盈余管理水平DA均值達到0.092,而中位數則為0.063,將此項指標的取值設定為0.000-0.606,這意味著多數樣本的盈余管理水平小于均值水平。

(二)相關性檢驗

本文運用Pearson相關性檢驗各變量之間的相關度。Pearson系數最低為-1,最高為1,能體現出兩個變量之間的關聯會向著怎樣的方向改變。當變量之間相關性越強,那么其系數則會越來越接近于1或者-1。如表3所示。

從表3中的數據了解到,DA與ABI之間存在0.244的相關系數,顯著性水平為0.01時較為顯著,標志著兩者之間呈負相關。ABI也會受到現金持有量Cash的影響,兩者之間的相關系數為0.085,在0.05顯著性水平下顯著,可見兩者之間呈負相關;ABI會受到總資產周轉率Sar的影響,彼此之間有-0.128的相關系數,顯著發生在0.01顯著性水平中,可見兩者之間呈正相關。

(三)多元回歸分析

為了探明假設是否符合客觀情況,對模型2實施多元回歸分析,對投資過度與不足兩種情況進行區分,得出如表4所示的結果。

根據表4數據分析,盈余管理DA回歸系數0.062,在0.01顯著性水平下顯著,體現了盈余管理對投資效率具有顯著的負相關作用,數據分析表明提高盈余管理水平一個單位,那么投資效率就會下降0.062個單位。進一步區分投資不足和過度投資來看,結果一樣成立,盈余管理水平DA回歸系數均為正,顯著發生在0.01顯著性水平中,這意味著當企業存在嚴重的盈余管理情況,投資過度與不足的現象就會加劇,通過得出的回歸系數,能看出投資過度受到盈余管理的影響程度更重,而投資不足受到的影響較輕,兩種影響程度相比,前者為后者的3倍左右,驗證了前文提出的假設。

五、研究結論

本文以2018-2022年我國房地產上市企業為研究對象,分析其盈余管理與投資效率的關系,得到以下結論。

第一,研究發現近些年我國房地產行業投資行為呈逐年增加,已經存在投資過度現象,2018年和2019年投資較少,不滿足市場需求,但從2019年后,投資加劇,出現投資過度現象。降低了投資效率。

第二,探究盈余管理與投資效率保持怎樣的聯系,得出負相關的結論。通過實證研究發現,在投資不足和投資過度的樣本研究下,盈余管理DA的回歸系數都是為正數,且在0.01顯著水平下顯著,說明盈余管理水平越高,會加劇投資過度或者投資不足,證明了盈余管理與投資效率呈負相關關系。

參考文獻:

[1]連玉君.蘇治.融資約束、不確定性與上市公司投資效率[J].管理評論,2009(01):19-26.

[2]翟勝寶.易旱琴.銀企關聯與企業投資效率-基于我國非國有上市公司的經驗證據[J].會計研究,2014(04):74-80.

[3]張敏.劉顓.張雯.關聯貸款與商業銀行的薪酬契約[J].金融研究,2012(05):108-122.

[4]張昕,任明.關于上市公司盈余管理動機的比較研究[J].財經問題研究,2007(11):83-86.