我國(guó)四部門金融杠桿對(duì)系統(tǒng)性金融風(fēng)險(xiǎn)的影響

——基于空間溢出視角

張 影

(聊城大學(xué) 商學(xué)院,山東 聊城 252000)

一、引 言

近年來(lái),我國(guó)進(jìn)入了長(zhǎng)期積累的金融風(fēng)險(xiǎn)易發(fā)多發(fā)期。政策當(dāng)局高度重視系統(tǒng)性金融風(fēng)險(xiǎn)的防控化解,2018年中央經(jīng)濟(jì)工作會(huì)議將“防范系統(tǒng)性金融風(fēng)險(xiǎn)”作為三大攻堅(jiān)戰(zhàn)之首,2020年控制系統(tǒng)性金融風(fēng)險(xiǎn)的爆發(fā)仍作為金融工作的重大任務(wù)。系統(tǒng)性金融風(fēng)險(xiǎn)在不同階段具有不一樣的來(lái)源。目前從一定意義上來(lái)講,高杠桿是宏觀金融風(fēng)險(xiǎn)的總來(lái)源,具體表現(xiàn)為實(shí)體部門的負(fù)債過(guò)度和金融領(lǐng)域的信貸過(guò)快擴(kuò)張。

值得關(guān)注的是,我國(guó)金融杠桿結(jié)構(gòu)性特征凸顯,體現(xiàn)在部門結(jié)構(gòu)和不同區(qū)域金融杠桿的差異性上。從部門結(jié)構(gòu)來(lái)看,我國(guó)企業(yè)部門金融杠桿最高,由2008年第四季度的96.3%提升至2020年第一季度的159.1%,上漲幅度達(dá)62.8個(gè)百分點(diǎn)。政府部門和家戶部門金融杠桿雖然整體不高,但增長(zhǎng)速度很快。政府部門金融杠桿已由2008年末的27.1%增加至2020年第一季度的58.1%,增長(zhǎng)超2倍;家戶部門金融杠桿則由2008年第四季度的17.9%增長(zhǎng)至2020年第一季度的57.2%,增長(zhǎng)超3倍。從不同區(qū)域來(lái)看,我國(guó)金融杠桿存在“東南低,西北高”的地區(qū)分布格局。本質(zhì)上,金融杠桿所對(duì)應(yīng)的是錯(cuò)綜復(fù)雜的債權(quán)債務(wù)關(guān)系,這種借貸關(guān)系鏈條并不會(huì)因?yàn)槊黠@的空間或地域邊界而受到限制。如果不考慮空間關(guān)聯(lián)因素,將不利于準(zhǔn)確評(píng)估金融杠桿對(duì)系統(tǒng)性金融風(fēng)險(xiǎn)的沖擊。由此,本文基于空間溢出視角,探究四部門金融杠桿對(duì)系統(tǒng)性金融風(fēng)險(xiǎn)的影響,對(duì)于搭建防范系統(tǒng)性金融風(fēng)險(xiǎn)的長(zhǎng)效機(jī)制,防止忽視空間關(guān)聯(lián)導(dǎo)致的金融杠桿對(duì)系統(tǒng)性金融風(fēng)險(xiǎn)的放大效應(yīng),避免系統(tǒng)性金融風(fēng)險(xiǎn)由于金融杠桿關(guān)聯(lián)而在不同區(qū)域之間的交叉?zhèn)魅揪哂兄卮蟋F(xiàn)實(shí)意義。

國(guó)內(nèi)外關(guān)于金融杠桿對(duì)系統(tǒng)性金融風(fēng)險(xiǎn)的影響研究主要聚焦在金融杠桿對(duì)系統(tǒng)性金融風(fēng)險(xiǎn)的影響關(guān)系上。其中,有學(xué)者著重從不同角度驗(yàn)證了金融杠桿對(duì)系統(tǒng)性金融風(fēng)險(xiǎn)的負(fù)向沖擊。有學(xué)者研究指出金融杠桿對(duì)系統(tǒng)性金融風(fēng)險(xiǎn)的沖擊存在閾值效應(yīng),在閾值之前,該作用是積極的;一旦超過(guò)閾值,該作用由正轉(zhuǎn)負(fù)。也有學(xué)者開(kāi)始將空間因素納入金融杠桿對(duì)系統(tǒng)性金融風(fēng)險(xiǎn)傳染的關(guān)系研究中,伏潤(rùn)民等考察了地方政府債務(wù)的空間外溢效應(yīng),指出地方政府債務(wù)可能通過(guò)擠壓轄區(qū)內(nèi)外居民和企業(yè)的信貸對(duì)金融體系產(chǎn)生風(fēng)險(xiǎn)外溢效應(yīng)。夏越則基于我國(guó)的省際數(shù)據(jù),研究了金融杠桿對(duì)系統(tǒng)性金融風(fēng)險(xiǎn)的U形關(guān)系,并指出中國(guó)的地區(qū)間金融杠桿對(duì)系統(tǒng)性金融風(fēng)險(xiǎn)均存在顯著的空間外溢效應(yīng)。王擎等、郭文偉、于博和吳菡虹則均驗(yàn)證了政府、企業(yè)、家戶和金融不同部門對(duì)系統(tǒng)性風(fēng)險(xiǎn)的異質(zhì)性影響。

現(xiàn)有文獻(xiàn)對(duì)金融杠桿對(duì)系統(tǒng)性金融風(fēng)險(xiǎn)的影響進(jìn)行了豐富詳實(shí)的研究。從學(xué)者的研究來(lái)看,金融杠桿對(duì)系統(tǒng)性金融風(fēng)險(xiǎn)的作用關(guān)系并沒(méi)有形成統(tǒng)一的研究結(jié)論。此外,宏觀角度的金融杠桿存在其內(nèi)部固有的部門異質(zhì)性和區(qū)域異質(zhì)性。由此,基于金融杠桿的部門結(jié)構(gòu)和區(qū)域視角,探討不同區(qū)域、不同部門金融杠桿對(duì)系統(tǒng)性金融風(fēng)險(xiǎn)空間溢出異質(zhì)性的研究有待進(jìn)一步展開(kāi)。基于此,本文進(jìn)一步厘清不同部門金融杠桿對(duì)系統(tǒng)性金融風(fēng)險(xiǎn)的空間溢出機(jī)制,納入空間因素,實(shí)證檢驗(yàn)不同部門金融杠桿對(duì)系統(tǒng)性金融風(fēng)險(xiǎn)的空間異質(zhì)性影響。

二、不同部門金融杠桿對(duì)系統(tǒng)性金融風(fēng)險(xiǎn)的空間溢出機(jī)制

空間溢出機(jī)制包含區(qū)域內(nèi)溢出機(jī)制和區(qū)域間溢出機(jī)制。區(qū)域內(nèi)溢出機(jī)制主要是指某一地區(qū)內(nèi)不同部門金融杠桿對(duì)系統(tǒng)性金融風(fēng)險(xiǎn)的影響,區(qū)域間溢出機(jī)制主要是指區(qū)域與區(qū)域之間的相關(guān)關(guān)聯(lián)、相互作用而對(duì)除本地區(qū)之外的其他區(qū)域產(chǎn)生的影響。

(一)區(qū)域內(nèi)溢出機(jī)制

首先,基于企業(yè)部門,MM理論指出,在不考慮稅負(fù)、信息充分、無(wú)破產(chǎn)成本等理想環(huán)境下,企業(yè)的資本結(jié)構(gòu)與公司價(jià)值和資本成本無(wú)關(guān);放開(kāi)假設(shè)條件,MM定理則反向成立。金融加速器模型指出,由于交易成本及融資溢價(jià)不同,金融杠桿在不同規(guī)模企業(yè)中的大小存在差異。權(quán)衡模型表明,公司的財(cái)務(wù)負(fù)擔(dān)增大會(huì)使企業(yè)陷入財(cái)務(wù)困境甚至破產(chǎn)。顯然,財(cái)務(wù)預(yù)算軟約束機(jī)制會(huì)刺激企業(yè)的負(fù)債動(dòng)機(jī)。綜上,不同類型企業(yè)和不同所有權(quán)性質(zhì)企業(yè)的金融杠桿對(duì)系統(tǒng)性金融風(fēng)險(xiǎn)的空間傳染存在異質(zhì)性。

其次,基于政府部門,地方政府債務(wù)的超常規(guī)擴(kuò)張是債務(wù)風(fēng)險(xiǎn)爆發(fā)的決定性因素。地方政府與地方金融機(jī)構(gòu)間的特殊隸屬關(guān)系以及地方政府的超強(qiáng)信用背景,使得金融機(jī)構(gòu)對(duì)地方政府貸款存在信息不對(duì)稱,造成虛假抵押和重復(fù)抵押的現(xiàn)象,信貸鏈條上的任一環(huán)節(jié)出現(xiàn)風(fēng)險(xiǎn),該風(fēng)險(xiǎn)便沿著資金鏈條迅速傳染和擴(kuò)大;地方政府通過(guò)融資平臺(tái)獲得的大量資金大部分用于建設(shè)基礎(chǔ)公共設(shè)施,該項(xiàng)目時(shí)間周期長(zhǎng)、效益低,而資金借貸期限相對(duì)較短,資金期限錯(cuò)配風(fēng)險(xiǎn)增加;地方政府面對(duì)較大的償債負(fù)擔(dān),往往借新債還舊債,很容易陷入投機(jī)融資和龐氏融資的“明斯基時(shí)刻”,嚴(yán)重威脅金融系統(tǒng)的穩(wěn)定。

再次,基于金融部門,實(shí)體經(jīng)濟(jì)不景氣。實(shí)體經(jīng)濟(jì)的資本報(bào)酬率低,虛擬經(jīng)濟(jì)對(duì)實(shí)體經(jīng)濟(jì)產(chǎn)生了虹吸效應(yīng),使得大部分資金留在金融領(lǐng)域空轉(zhuǎn),主要通過(guò)資金套利和監(jiān)管套利兩個(gè)機(jī)制加大金融系統(tǒng)脆弱性。其中,在逐利動(dòng)機(jī)驅(qū)使下,銀行等金融機(jī)構(gòu)利用寬松貨幣政策環(huán)境下以較低利率拿到的資金去購(gòu)買同業(yè)理財(cái)產(chǎn)品,同時(shí)也積極發(fā)行同業(yè)存單和理財(cái)產(chǎn)品,所獲資金均會(huì)進(jìn)行委外投資,被委外的投資機(jī)構(gòu)又會(huì)去購(gòu)買高風(fēng)險(xiǎn)高收益的金融債券,在一環(huán)一環(huán)資金套利交易中杠桿被加大。金融機(jī)構(gòu)在負(fù)債方通過(guò)大力發(fā)展同業(yè)拆借、回購(gòu)協(xié)議增加債務(wù)占比,在資產(chǎn)方則大規(guī)模投資非標(biāo)的資產(chǎn)、權(quán)益資產(chǎn)等,延長(zhǎng)同業(yè)資金鏈條加大金融機(jī)構(gòu)杠桿,利用監(jiān)管漏洞,實(shí)現(xiàn)監(jiān)管套利。

最后,基于家庭部門,第一,高收入家庭更傾向于財(cái)富累積而非借款消費(fèi)。家庭部門信貸擴(kuò)張時(shí),資金更多地流入低收入家庭。這些家庭對(duì)資金變動(dòng)極其敏感。一旦信貸收縮,這些低收入高風(fēng)險(xiǎn)的家庭會(huì)大程度地削減開(kāi)支,將風(fēng)險(xiǎn)傳遞到金融部門,導(dǎo)致金融系統(tǒng)的不穩(wěn)定。第二,家庭部門債務(wù)擴(kuò)張的背后是抵押貸款的增加。銀行抵押貸款的增加反映出國(guó)家金融化現(xiàn)象的加劇,增加了金融系統(tǒng)的脆弱性。第三,家庭部門債務(wù)擴(kuò)張會(huì)進(jìn)一步帶動(dòng)房?jī)r(jià)上漲,房?jī)r(jià)泡沫增大,從而加大對(duì)宏觀經(jīng)濟(jì)和金融系統(tǒng)的負(fù)面沖擊。

(二)區(qū)域間溢出機(jī)制

其一,基于經(jīng)濟(jì)基本面的區(qū)域間關(guān)聯(lián)。基于勞動(dòng)力區(qū)際遷移視角,工資較高、生活質(zhì)量較高的區(qū)域匯聚了大量的青年和科技人才,經(jīng)濟(jì)落后區(qū)域則面臨企業(yè)用工荒和勞動(dòng)力素質(zhì)低下等困境,最終風(fēng)險(xiǎn)由發(fā)達(dá)地區(qū)向落后地區(qū)轉(zhuǎn)嫁。基于資本流動(dòng)視角,資本的逐利性使資本頻繁地、大規(guī)模地跨區(qū)際運(yùn)動(dòng),導(dǎo)致資本密集程度出現(xiàn)巨大空間差異,進(jìn)而對(duì)不同區(qū)域的金融穩(wěn)定造成影響。基于創(chuàng)新的空間擴(kuò)散視角,Arrow認(rèn)為知識(shí)通過(guò)交流、培訓(xùn)等“學(xué)習(xí)”方式產(chǎn)生局部溢出,其強(qiáng)度隨空間距離的增加而減少,由此導(dǎo)致金融風(fēng)險(xiǎn)的空間趨同性。基于區(qū)際貿(mào)易視角,North的輸出基礎(chǔ)理論認(rèn)為:一個(gè)區(qū)域?qū)ν廨敵龅氖杖朐蕉啵纱藥?dòng)與進(jìn)口配合和協(xié)作的生產(chǎn)活動(dòng)越多。基于產(chǎn)業(yè)或公司的遷移角度,弗農(nóng)的產(chǎn)品生命周期理論、新古典企業(yè)遷移理論、新經(jīng)濟(jì)地理學(xué)派均從不同角度強(qiáng)調(diào)了產(chǎn)業(yè)或公司遷移的動(dòng)機(jī)、優(yōu)勢(shì),企業(yè)或產(chǎn)業(yè)遷移本身也會(huì)重塑系統(tǒng)性金融風(fēng)險(xiǎn)的空間格局。

其二,地方政府間的競(jìng)爭(zhēng)加劇系統(tǒng)性金融風(fēng)險(xiǎn)的空間外溢。政府除了要肩負(fù)宏觀管理職能之外,其行為還會(huì)受到績(jī)效考核和地方政府之間競(jìng)爭(zhēng)的影響。政府的決策行為受個(gè)人利益影響,很可能造成要素流動(dòng)方向會(huì)因個(gè)人偏好而不同,進(jìn)而對(duì)企業(yè)或產(chǎn)業(yè)的運(yùn)行產(chǎn)生不同的影響。地方政府行為還會(huì)因地方政府間的競(jìng)爭(zhēng)而產(chǎn)生潛在的信用擔(dān)保問(wèn)題,表現(xiàn)為大量的社會(huì)資金按照政府的意圖被配置到具有很強(qiáng)的尋租能力和實(shí)現(xiàn)政府意圖的企業(yè)中去,從而導(dǎo)致金融風(fēng)險(xiǎn)在不同區(qū)域出現(xiàn)累積和傳染。

其三,金融機(jī)構(gòu)間錯(cuò)綜復(fù)雜的關(guān)聯(lián)導(dǎo)致系統(tǒng)性金融風(fēng)險(xiǎn)的空間傳染。一是銀行等金融部門之間的資產(chǎn)負(fù)債表關(guān)聯(lián)為系統(tǒng)性金融風(fēng)險(xiǎn)的跨區(qū)域擴(kuò)散提供了通道。二是即使銀行機(jī)構(gòu)等金融部門之間并無(wú)直接的資產(chǎn)負(fù)債表關(guān)聯(lián),也會(huì)由于其同時(shí)持有某些資產(chǎn)而遭受共同的風(fēng)險(xiǎn)敞口,一旦某一銀行不得已降價(jià)拋售資產(chǎn),引發(fā)資產(chǎn)價(jià)格持續(xù)下跌,繼而整個(gè)金融系統(tǒng)遭受降價(jià)拋售沖擊,損失急劇擴(kuò)大,償債危機(jī)爆發(fā)。

其四,基于投資者行為產(chǎn)生的系統(tǒng)性風(fēng)險(xiǎn)的空間溢出。基于喚醒效應(yīng),投資人會(huì)由于基本面的相似而發(fā)生資產(chǎn)拋售行為。一個(gè)國(guó)家內(nèi)部不同地區(qū)的基本面的相似程度會(huì)更大,共同點(diǎn)會(huì)更多,由此導(dǎo)致金融危機(jī)在地區(qū)間發(fā)生了傳染。基于注意力配置效應(yīng),投資者的注意力有限,可能會(huì)過(guò)多地關(guān)注波動(dòng)較高的市場(chǎng),從而使風(fēng)險(xiǎn)跨區(qū)域擴(kuò)散。基于羊群效應(yīng),市場(chǎng)信息不對(duì)稱,資產(chǎn)價(jià)格劇烈波動(dòng)帶來(lái)的個(gè)人恐慌心理會(huì)因?yàn)槭痉缎?yīng)和博弈作用迅速蔓延,從而個(gè)人的非理性很快轉(zhuǎn)化為集體的非理性,最終實(shí)現(xiàn)系統(tǒng)性金融風(fēng)險(xiǎn)的自我實(shí)現(xiàn)、自我復(fù)制和自我升級(jí)。

三、金融杠桿的測(cè)度及典型化事實(shí)描述

(一)四部門金融杠桿的測(cè)度

根據(jù)學(xué)者們的研究,自2008年起從宏觀角度測(cè)算的金融杠桿被廣泛使用,而鑒于現(xiàn)實(shí)中數(shù)據(jù)的可獲得性問(wèn)題,學(xué)者們普遍采用“債務(wù)總額/GDP”來(lái)估算部門的金融杠桿。借鑒上述方法估算金融杠桿,具體計(jì)算公式如式(1)所示:

(1)

其中,企業(yè)部門債務(wù)包含企業(yè)部門貸款及發(fā)行證券,國(guó)有企業(yè)部門和私有企業(yè)部門債務(wù)包含各自部門的貸款和發(fā)行債券,家戶部門債務(wù)主要包含住戶部門貸款。較為復(fù)雜的是政府部門債務(wù)和金融部門債務(wù)的計(jì)算。在政府部門債務(wù)的測(cè)算中,參照洪源和胡爭(zhēng)榮的研究,結(jié)合相關(guān)數(shù)據(jù)、2011年和2013年審計(jì)署公開(kāi)的全國(guó)地方政府債務(wù)審計(jì)結(jié)果、2014年各省級(jí)審計(jì)局公布的地方政府債務(wù)審計(jì)結(jié)果及地方政府債券評(píng)級(jí)報(bào)告,計(jì)算出樣本考察期內(nèi)我國(guó)各省(區(qū)、市)地方政府當(dāng)年債務(wù)還本付息額。在金融部門債務(wù)的測(cè)算中,為避免數(shù)據(jù)重復(fù),本部分金融部門債務(wù)不包含通貨或存款。由于缺乏省(區(qū)、市)金融部門債務(wù)的數(shù)據(jù),本部分先根據(jù)對(duì)其他存款性公司負(fù)債、對(duì)其他金融性公司負(fù)債和金融部門發(fā)行債券相加計(jì)算而得全國(guó)金融部門債務(wù),然后以貸款規(guī)模為權(quán)重,再計(jì)算出各省(區(qū)、市)金融部門債務(wù),以此求得金融部門金融杠桿。之所以以貸款規(guī)模為權(quán)重,是出于金融機(jī)構(gòu)貸款越多,其發(fā)行債券或進(jìn)行同業(yè)拆借的動(dòng)機(jī)越大的考慮。上述數(shù)據(jù)均來(lái)自于Wind數(shù)據(jù)庫(kù)、CSMAR數(shù)據(jù)庫(kù)、國(guó)家統(tǒng)計(jì)局官網(wǎng)、《中國(guó)財(cái)政年鑒》、《中國(guó)統(tǒng)計(jì)年鑒》、《中國(guó)金融年鑒》、各省(區(qū)、市)統(tǒng)計(jì)年鑒以及政府網(wǎng)站公布數(shù)據(jù)。數(shù)據(jù)時(shí)間跨度為2010—2019年。鑒于數(shù)據(jù)可得性,樣本范圍包含除西藏自治區(qū)之外的我國(guó)30個(gè)省(區(qū)、市)。

(二)四部門金融杠桿的典型化事實(shí)描述

鑒于國(guó)內(nèi)四大地區(qū)各部門金融杠桿的差異性,為更加清晰地比較不同地區(qū)各部門金融杠桿,本部分對(duì)四大地區(qū)不同部門金融杠桿進(jìn)行典型化事實(shí)分析,其結(jié)果如表1~表4所示。

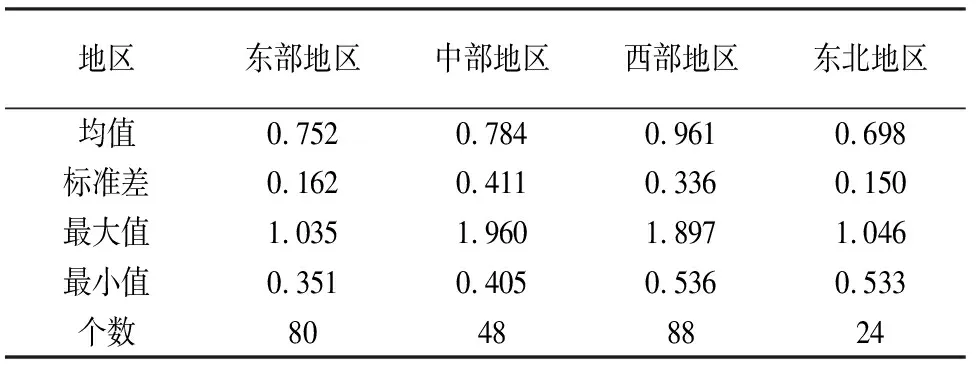

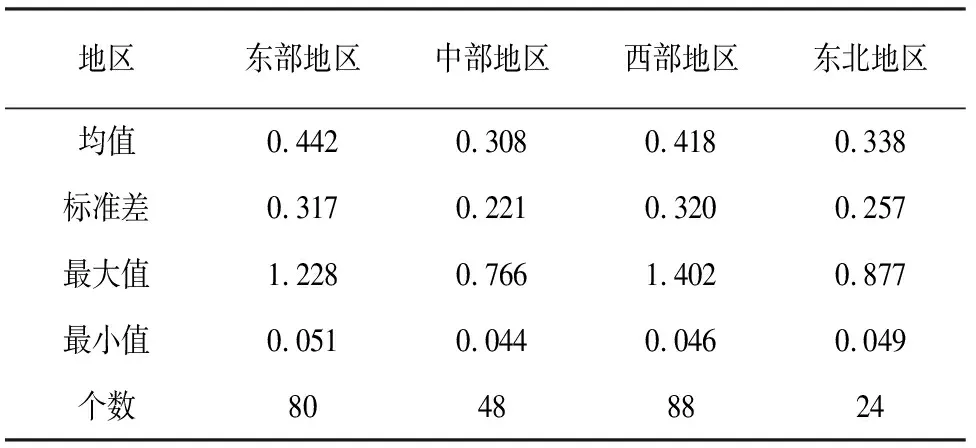

第一,四大地區(qū)企業(yè)部門金融杠桿的典型化事實(shí)描述。由表1(a)可知,從四大地區(qū)企業(yè)部門金融杠桿的大小來(lái)看,企業(yè)部門金融杠桿從大到小依次排序的地區(qū)為西部地區(qū)、中部地區(qū)、東部地區(qū)和東北地區(qū);從四大地區(qū)企業(yè)部門金融杠桿的波動(dòng)幅度來(lái)看,從大到小依次排序的地區(qū)為中部地區(qū)、西部地區(qū)、東部地區(qū)和東北地區(qū)。由此可見(jiàn),中部地區(qū)和西部地區(qū)的企業(yè)部門金融杠桿大小及波動(dòng)幅度均高于東部地區(qū)和東北地區(qū)。

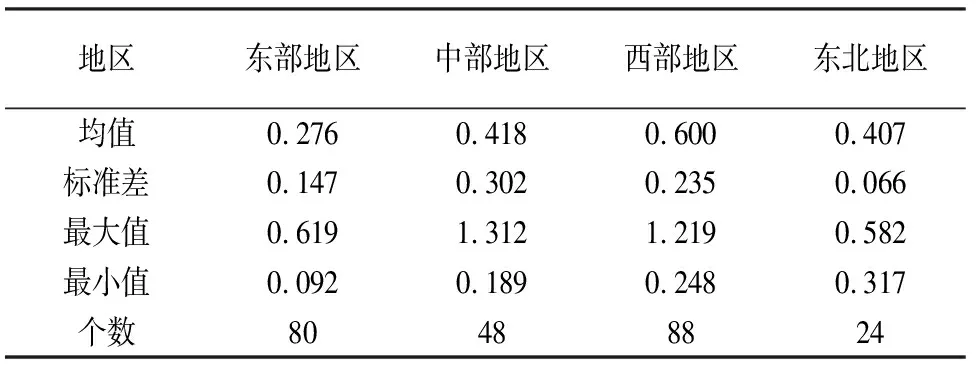

表1(b)匯報(bào)了四大地區(qū)國(guó)有企業(yè)部門金融杠桿的典型化事實(shí)描述。可以看出,從四大地區(qū)國(guó)有企業(yè)部門金融杠桿的大小來(lái)看,國(guó)有企業(yè)部門金融杠桿從大到小依次排序的地區(qū)為西部地區(qū)、中部地區(qū)、東北地區(qū)和東部地區(qū);從四大地區(qū)國(guó)有企業(yè)部門金融杠桿的波動(dòng)幅度來(lái)看,從高到低依次排序的地區(qū)為中部地區(qū)、西部地區(qū)、東部地區(qū)和東北地區(qū)。由此可見(jiàn),和企業(yè)部門金融杠桿類似,中部地區(qū)和西部地區(qū)國(guó)有企業(yè)部門金融杠桿的水平和波動(dòng)幅度都比東部地區(qū)和東北地區(qū)要高。

表1(c)匯報(bào)了四大地區(qū)私有企業(yè)部門金融杠桿的典型化事實(shí)描述。可以看出,從四大地區(qū)私有企業(yè)部門金融杠桿的大小來(lái)看,私有企業(yè)部門金融杠桿從大到小依次排序的地區(qū)是西部地區(qū)、中部地區(qū)/東部地區(qū)和東北地區(qū);從私有企業(yè)部門金融杠桿的波動(dòng)幅度來(lái)看,從高到低依次排序的地區(qū)是西部地區(qū)、東部地區(qū)、中部地區(qū)和東北地區(qū)。由此可見(jiàn),西部地區(qū)、東部地區(qū)和中部地區(qū)的私有企業(yè)部門金融杠桿較高且波動(dòng)幅度較大,東北地區(qū)則較小。

表1(a) 四大地區(qū)企業(yè)部門金融杠桿的典型化事實(shí)

表1(b) 四大地區(qū)國(guó)有企業(yè)部門金融杠桿的典型化事實(shí)

表1(c) 四大地區(qū)私有企業(yè)部門金融杠桿的典型化事實(shí)

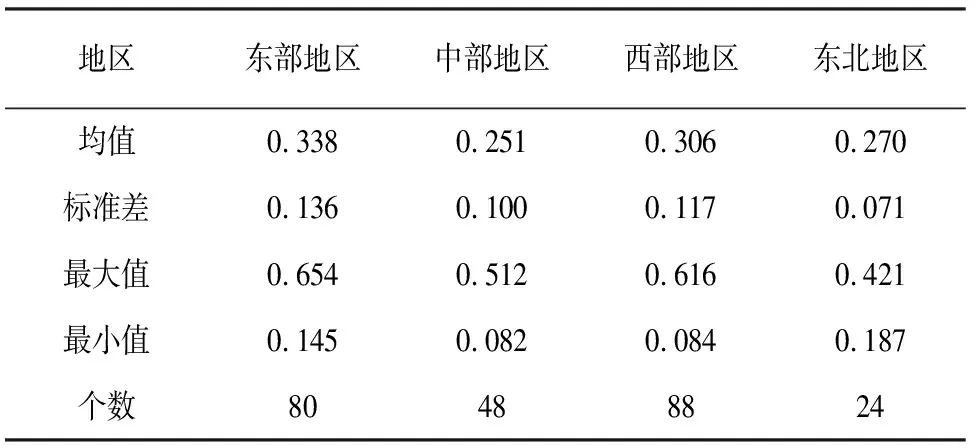

第二,四大地區(qū)政府部門金融杠桿的典型化事實(shí)描述。從表2中可以看出,從四大地區(qū)政府部門金融杠桿的大小來(lái)看,政府部門金融杠桿從大到小依次排序的地區(qū)是西部地區(qū)、東北地區(qū)、中部地區(qū)和東部地區(qū);從波動(dòng)幅度來(lái)看,從高到低依次排序的地區(qū)是西部地區(qū)、東部地區(qū)、中部地區(qū)和東北地區(qū)。由此可見(jiàn),東部地區(qū)和西部地區(qū)金融杠桿波動(dòng)幅度均較大,但東部地區(qū)金融杠桿比西部地區(qū)要低,中部地區(qū)和東北地區(qū)金融杠桿無(wú)論大小還是波動(dòng)幅度都比西部地區(qū)低。

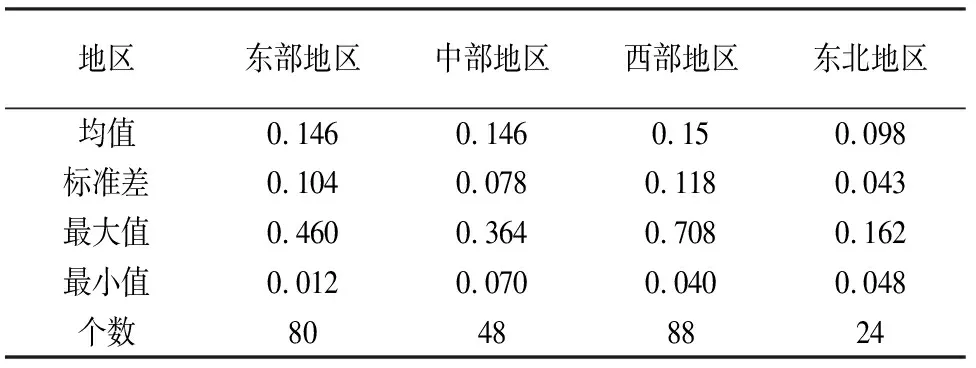

第三,四大地區(qū)金融部門金融杠桿的典型化事實(shí)描述。從表3中可以看出,從四大地區(qū)金融部門金融杠桿的大小來(lái)看,從大到小依次排序的地區(qū)是東部地區(qū)、西部地區(qū)、東北地區(qū)和中部地區(qū);從金融部門金融杠桿的波動(dòng)幅度來(lái)看,從高到低依次排序的地區(qū)是西部地區(qū)、東部地區(qū)、東北地區(qū)和中部地區(qū)。由此可見(jiàn),西部地區(qū)、東部地區(qū)和東北地區(qū)金融部門金融杠桿水平較高且波動(dòng)幅度較大,中部地區(qū)則較小。

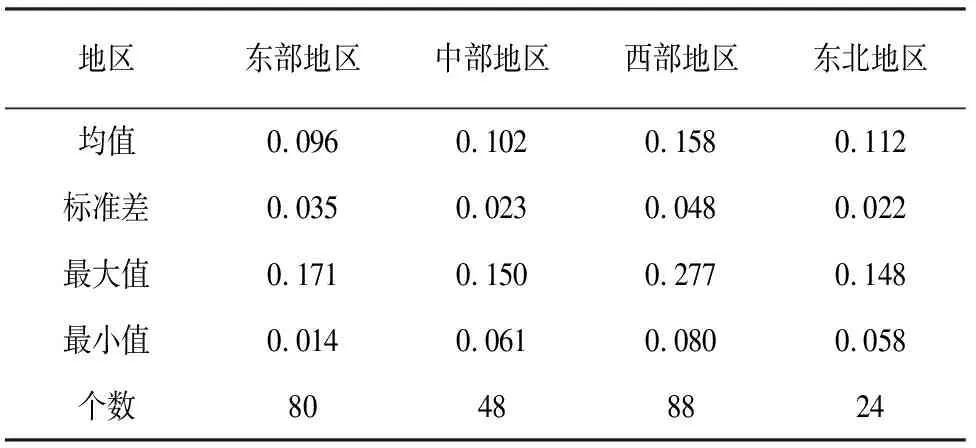

第四,四大地區(qū)家戶部門金融杠桿的典型化事實(shí)描述。從表4中可以看出,從四大地區(qū)家戶部門金融杠桿的大小來(lái)看,從大到小依次排序的地區(qū)是東部地區(qū)、西部地區(qū)、東北地區(qū)和中部地區(qū);從家戶部門金融杠桿的波動(dòng)幅度來(lái)看,從高到低依次排序的地區(qū)是東部地區(qū)、西部地區(qū)、中部地區(qū)和東北地區(qū)。由此可見(jiàn),西部地區(qū)、東部地區(qū)的家戶部門金融杠桿水平較高且波動(dòng)幅度較大,中部地區(qū)和東北地區(qū)則較小。

表2 四大地區(qū)政府部門金融杠桿的典型化事實(shí)

表3 四大地區(qū)金融部門金融杠桿的典型化事實(shí)

表4 四大地區(qū)家戶部門金融杠桿的典型化事實(shí)

四、不同部門金融杠桿對(duì)系統(tǒng)性金融風(fēng)險(xiǎn)空間溢出的實(shí)證檢驗(yàn)

理論研究表明,不同部門金融杠桿對(duì)系統(tǒng)性金融風(fēng)險(xiǎn)具有顯著的空間溢出作用。為從實(shí)證上驗(yàn)證上述效應(yīng),本文借鑒LeSage和Pace提出的空間杜賓模型(SDM)來(lái)構(gòu)建驗(yàn)證不同部門金融杠桿對(duì)系統(tǒng)性金融風(fēng)險(xiǎn)空間溢出效應(yīng)的空間計(jì)量模型,該模型的詳細(xì)構(gòu)建過(guò)程請(qǐng)見(jiàn)文獻(xiàn)[18]。

(一)系統(tǒng)性金融風(fēng)險(xiǎn)的測(cè)度及空間相關(guān)性檢驗(yàn)

綜合借鑒國(guó)內(nèi)外學(xué)者的研究成果,從經(jīng)濟(jì)參與主體政府、企業(yè)、金融、家戶經(jīng)濟(jì)四部門和宏觀環(huán)境的角度選擇共計(jì)16項(xiàng)風(fēng)險(xiǎn)指標(biāo)構(gòu)成我國(guó)系統(tǒng)性金融風(fēng)險(xiǎn)指標(biāo)體系,全面衡量系統(tǒng)性金融風(fēng)險(xiǎn)。數(shù)據(jù)涉及我國(guó)30個(gè)省(區(qū)、市),時(shí)間跨度為2010—2019年,均來(lái)自Wind數(shù)據(jù)庫(kù)、國(guó)家統(tǒng)計(jì)局、MAR數(shù)據(jù)庫(kù)、EPS全球統(tǒng)計(jì)數(shù)據(jù)庫(kù)以及《中國(guó)區(qū)域經(jīng)濟(jì)統(tǒng)計(jì)年鑒》。借鑒文獻(xiàn),采用熵權(quán)法為指標(biāo)賦權(quán),其在從全局性角度、系統(tǒng)性角度構(gòu)建金融壓力指數(shù)來(lái)衡量系統(tǒng)性金融風(fēng)險(xiǎn)方面具有比較大的優(yōu)勢(shì)。

采用莫蘭指數(shù)(Moran’s I)來(lái)測(cè)算系統(tǒng)性金融風(fēng)險(xiǎn)的全局空間自相關(guān)程度。我國(guó)系統(tǒng)性金融風(fēng)險(xiǎn)的區(qū)域間分布態(tài)勢(shì)呈現(xiàn)“高—高”模式,系統(tǒng)性金融風(fēng)險(xiǎn)空間的依賴及外溢效應(yīng)較強(qiáng),系統(tǒng)性金融風(fēng)險(xiǎn)關(guān)聯(lián)性凸顯且經(jīng)濟(jì)發(fā)展水平相似、位置靠近的省(區(qū)、市)系統(tǒng)性金融風(fēng)險(xiǎn)外溢效應(yīng)更明顯。采用Anselin提出的局域Moran’s指數(shù)(也稱LISA)展示不同省(區(qū)、市)系統(tǒng)性金融風(fēng)險(xiǎn)局部自相關(guān)狀況:整體來(lái)看,我國(guó)系統(tǒng)性金融風(fēng)險(xiǎn)大部分年份的大部分省份位于第一象限(“高—高”集聚模式)和第三象限(“低—低”集聚模式);我國(guó)系統(tǒng)性金融風(fēng)險(xiǎn)空間趨同性特征明顯,且系統(tǒng)性金融風(fēng)險(xiǎn)“高—高”集聚模式的省(區(qū)、市)大部分位于西部地區(qū)和東北地區(qū),而“低—低”集聚模式的省(區(qū)、市)則大部分位于東部地區(qū),少部分位于中部地區(qū)。

(二)不同部門金融杠桿對(duì)系統(tǒng)性金融風(fēng)險(xiǎn)的空間溢出檢驗(yàn)

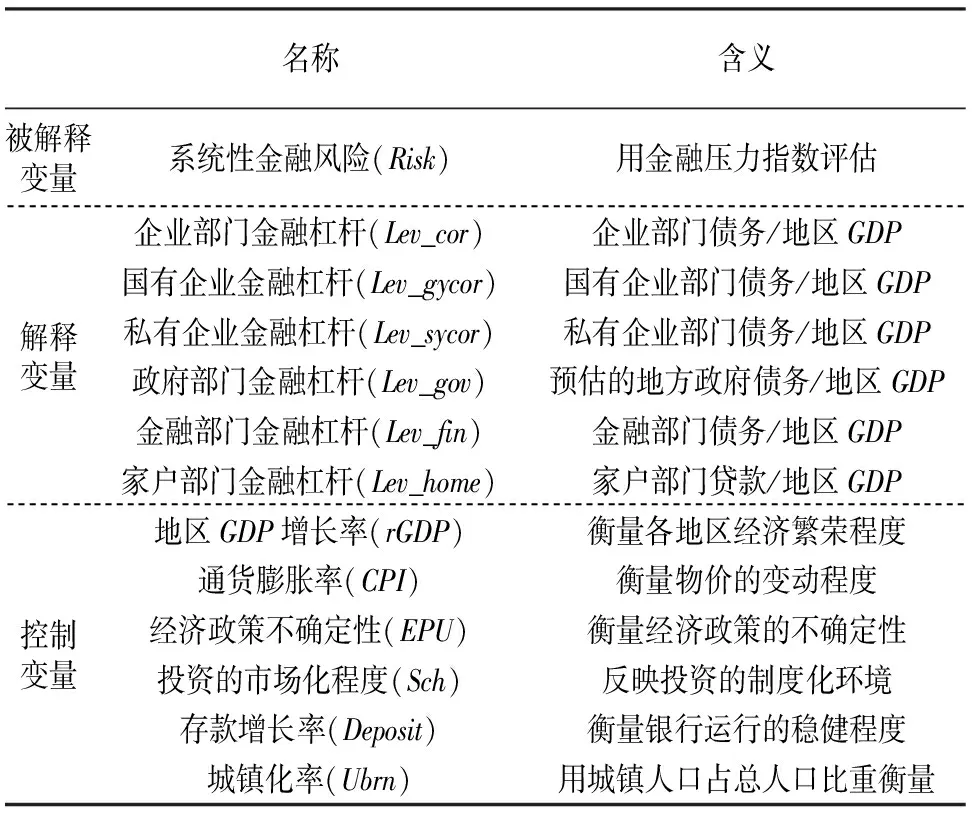

1.指標(biāo)與數(shù)據(jù)來(lái)源說(shuō)明。因變量為前文測(cè)度出的金融壓力指數(shù),核心自變量為前文測(cè)度出的企業(yè)、政府、金融和家戶四部門金融杠桿數(shù)據(jù),控制變量包含:一是宏觀經(jīng)濟(jì)層面的因素,主要有經(jīng)濟(jì)政策不確定性()和投資的市場(chǎng)化程度(),其中數(shù)據(jù)借鑒了Baker等的研究,構(gòu)建=(利用外資總額+自籌投資額+其他投資額)/全社會(huì)固定資產(chǎn)投資總額;二是金融層面的因素,主要有存款增長(zhǎng)率(),衡量銀行業(yè)規(guī)模;三是社會(huì)人文層面,有城鎮(zhèn)化率(),具體如表5所示。

表5 實(shí)證檢驗(yàn)的指標(biāo)體系構(gòu)建

上述指標(biāo)均來(lái)自Wind數(shù)據(jù)庫(kù)、CSMAR數(shù)據(jù)庫(kù)、中經(jīng)網(wǎng)、國(guó)家統(tǒng)計(jì)局官網(wǎng)、《中國(guó)財(cái)政年鑒》、《中國(guó)統(tǒng)計(jì)年鑒》、《中國(guó)金融年鑒》、各省(區(qū)、市)統(tǒng)計(jì)年鑒以及政府網(wǎng)站公布數(shù)據(jù)。數(shù)據(jù)時(shí)間跨度為2010—2019年。此外,為了使所獲得的指標(biāo)免受數(shù)據(jù)量綱的影響,本部分對(duì)上述數(shù)據(jù)均進(jìn)行了標(biāo)準(zhǔn)化處理。

2.空間溢出的實(shí)證結(jié)果分析。表6匯報(bào)了不同部門金融杠桿對(duì)系統(tǒng)性金融風(fēng)險(xiǎn)空間溢出的實(shí)證結(jié)果。從表6中可以看出,在區(qū)域內(nèi)溢出的實(shí)證結(jié)果中,企業(yè)部門金融杠桿(_)對(duì)系統(tǒng)性金融風(fēng)險(xiǎn)的空間溢出在三種空間權(quán)重矩陣下為正,且分別通過(guò)了5%、10%和10%的顯著性檢驗(yàn),這表明企業(yè)部門金融杠桿對(duì)系統(tǒng)性金融風(fēng)險(xiǎn)具有正向的空間溢出。這可能由于現(xiàn)階段我國(guó)非金融企業(yè)部門金融杠桿的持續(xù)攀升,一是會(huì)導(dǎo)致企業(yè)陷入財(cái)務(wù)困境、資不抵債的可能性增大,二是伴隨企業(yè)財(cái)務(wù)和經(jīng)營(yíng)風(fēng)險(xiǎn)增加,銀行對(duì)該類企業(yè)的“抽貸”和“惜貸”行為產(chǎn)生,同時(shí),銀行會(huì)提高對(duì)該類企業(yè)繼續(xù)放貸的利率,加重企業(yè)融資成本,非金融企業(yè)部門高金融杠桿的消極效果逐漸顯現(xiàn)。

表6 不同部門金融杠桿對(duì)系統(tǒng)性金融風(fēng)險(xiǎn)空間溢出的檢驗(yàn)結(jié)果

企業(yè)部門金融杠桿內(nèi)部也存在較大異質(zhì)性,國(guó)有企業(yè)部門金融杠桿(_)對(duì)系統(tǒng)性金融風(fēng)險(xiǎn)的區(qū)域內(nèi)溢出顯著為正,且均通過(guò)了1%的顯著性水平;而私有企業(yè)部門金融杠桿(_)的區(qū)域內(nèi)溢出顯著為負(fù),且分別通過(guò)了5%、10%和10%的顯著性檢驗(yàn)。這可能由于相比私有企業(yè),國(guó)有企業(yè)規(guī)模普遍大,且享有政府隱性擔(dān)保,具有融資優(yōu)勢(shì),且這種優(yōu)勢(shì)在目前我國(guó)經(jīng)濟(jì)調(diào)結(jié)構(gòu)和轉(zhuǎn)方式、經(jīng)濟(jì)增速放緩、經(jīng)濟(jì)政策不確定性上升及我國(guó)各地區(qū)金融抑制程度不同的階段更加突出,但我國(guó)國(guó)有企業(yè)普遍創(chuàng)新力不足,運(yùn)營(yíng)效率低下,金融資源的進(jìn)一步流入將加重資源錯(cuò)配程度,加劇我國(guó)經(jīng)濟(jì)及金融領(lǐng)域面臨的風(fēng)險(xiǎn)。反觀私有企業(yè),由于自身規(guī)模等劣勢(shì),很難從銀行等正規(guī)渠道獲得資金,通常只能從民間或國(guó)有企業(yè)等非正規(guī)金融渠道籌資。由此,持續(xù)高杠桿使私營(yíng)企業(yè)普遍面臨著“資產(chǎn)負(fù)債表衰退”惡性循環(huán)風(fēng)險(xiǎn),催生我國(guó)“好杠桿減少,壞杠桿增加”的不良局面,加劇風(fēng)險(xiǎn),觸發(fā)金融危機(jī)甚至經(jīng)濟(jì)危機(jī)。

政府部門金融杠桿對(duì)系統(tǒng)性金融風(fēng)險(xiǎn)的區(qū)域內(nèi)溢出在三種空間權(quán)重矩陣下均顯著為正,且均通過(guò)了5%的顯著性水平,這表明政府部門金融杠桿對(duì)系統(tǒng)性金融風(fēng)險(xiǎn)具有正向沖擊。這可能由于:一是我國(guó)目前中央政府和地方政府之間財(cái)權(quán)事權(quán)的極度不匹配等原因,導(dǎo)致地方政府具有較高主動(dòng)負(fù)債或者被動(dòng)負(fù)債的沖動(dòng);且由于隸屬關(guān)系及特殊的產(chǎn)權(quán)制度背景,銀行對(duì)地方政府存在過(guò)度信任,導(dǎo)致地方政府借款出現(xiàn)重復(fù)或虛假抵押,使資金使用各環(huán)節(jié)面臨較大金融風(fēng)險(xiǎn),地方政府依靠賣地或抵押土地收入償還貸款或獲得銀行信貸,一旦土地價(jià)格下降,將直接影響地方政府信貸規(guī)模和債務(wù)風(fēng)險(xiǎn)。二是地方政府通過(guò)地方融資平臺(tái)從影子銀行等銀行體系之外多渠道獲得的資金,大部分用來(lái)投資中長(zhǎng)期基建項(xiàng)目。這些項(xiàng)目一般投資周期長(zhǎng),收益回收慢,且其中一些項(xiàng)目未來(lái)收益難以保證,一旦資金鏈斷裂,將會(huì)導(dǎo)致巨大的流動(dòng)性風(fēng)險(xiǎn)。此外,部分涉政項(xiàng)目通過(guò)平臺(tái)公司間相互擔(dān)保,以獲得更多信用,形成了規(guī)模較大的擔(dān)保圈,單一公司流動(dòng)性風(fēng)險(xiǎn)沿著擔(dān)保鏈傳遞很可能造成大范圍的債務(wù)違約。

金融部門金融杠桿對(duì)系統(tǒng)性金融風(fēng)險(xiǎn)的區(qū)域內(nèi)溢出在地理距離和經(jīng)濟(jì)距離空間權(quán)重矩陣下顯著為正,且均通過(guò)了5%的顯著性水平,這表明金融部門金融杠桿對(duì)系統(tǒng)性金融風(fēng)險(xiǎn)具有正向沖擊。這可能由于近幾年,我國(guó)實(shí)體經(jīng)濟(jì)部門資本報(bào)酬率較低,虛擬經(jīng)濟(jì)對(duì)實(shí)體經(jīng)濟(jì)產(chǎn)生了資金虹吸效應(yīng),使大部分資金并未進(jìn)入實(shí)體領(lǐng)域,而在金融領(lǐng)域空轉(zhuǎn),致使金融部門金融杠桿增加,資金成本增加,資產(chǎn)風(fēng)險(xiǎn)增大,資金鏈條環(huán)環(huán)相扣,極易發(fā)生多米諾骨牌效應(yīng),增加了金融系統(tǒng)的內(nèi)在脆弱性。

家戶部門金融杠桿對(duì)系統(tǒng)性金融風(fēng)險(xiǎn)的影響在三種空間權(quán)重矩陣下均顯著為正,且均通過(guò)了1%的顯著性水平,這表明家戶部門金融杠桿對(duì)系統(tǒng)性金融風(fēng)險(xiǎn)具有正向的影響。這可能由于伴隨金融市場(chǎng)的不斷完善和發(fā)展,家戶部門配置家庭資產(chǎn)的方式日漸豐富,增加了家戶部門資產(chǎn)的風(fēng)險(xiǎn)暴露。此外,房地產(chǎn)作為家庭投資大額固定資產(chǎn)的唯一選擇,房地產(chǎn)價(jià)格的上漲必然引起家戶部門金融杠桿的不斷上漲。在價(jià)格上升階段,高金融杠桿和高企債務(wù)會(huì)被資產(chǎn)的財(cái)富效應(yīng)淹沒(méi),伴隨房?jī)r(jià)泡沫的不斷累積,泡沫極易破滅,所蘊(yùn)含的風(fēng)險(xiǎn)也將釋放,對(duì)實(shí)體經(jīng)濟(jì)和金融領(lǐng)域都將產(chǎn)生嚴(yán)重影響。

從核心解釋變量對(duì)系統(tǒng)性金融風(fēng)險(xiǎn)的區(qū)域間溢出來(lái)看,企業(yè)部門、國(guó)有企業(yè)部門、私有企業(yè)部門、政府部門、金融部門以及家戶部門金融杠桿對(duì)系統(tǒng)性金融風(fēng)險(xiǎn)的區(qū)域間溢出在兩種或三種空間權(quán)重矩陣下均顯著,這表明上述各部門金融杠桿對(duì)系統(tǒng)性金融風(fēng)險(xiǎn)不僅具有區(qū)域內(nèi)溢出,也存在區(qū)域間溢出。這警示決策層在進(jìn)行決策時(shí)不能忽視區(qū)域之間的相互影響,避免決策失誤。

從其余解釋變量對(duì)系統(tǒng)性金融風(fēng)險(xiǎn)的空間溢出來(lái)看,銀行業(yè)存款增長(zhǎng)率()對(duì)系統(tǒng)性金融風(fēng)險(xiǎn)的空間溢出顯著為負(fù),表明銀行業(yè)存款的增多將增加銀行等金融機(jī)構(gòu)運(yùn)行的穩(wěn)健性,加強(qiáng)其對(duì)金融風(fēng)險(xiǎn)的抵御能力。投資的市場(chǎng)化程度()對(duì)系統(tǒng)性金融風(fēng)險(xiǎn)的空間溢出在鄰接距離空間權(quán)重矩陣下顯著為正,表明投資的市場(chǎng)化程度越高,系統(tǒng)性金融風(fēng)險(xiǎn)越大。經(jīng)濟(jì)政策不確定性(EPU)增加將加劇系統(tǒng)性金融風(fēng)險(xiǎn)的累積。

五、結(jié)論與建議

本文重點(diǎn)關(guān)注并解決了我國(guó)不同部門金融杠桿對(duì)系統(tǒng)性金融風(fēng)險(xiǎn)的空間溢出問(wèn)題。相關(guān)研究結(jié)論如下:

第一,我國(guó)系統(tǒng)性金融風(fēng)險(xiǎn)的空間依賴及外溢效應(yīng)較強(qiáng),且空間收斂性特征明顯,其中,西部地區(qū)和東北地區(qū)大部分省(區(qū)、市)的系統(tǒng)性金融風(fēng)險(xiǎn)屬于“高—高”集聚模式,東部地區(qū)大部分省(區(qū)、市)和中部地區(qū)小部分省份的系統(tǒng)性金融風(fēng)險(xiǎn)則屬于“低—低”集聚模式;第二,不同區(qū)域、不同部門金融杠桿對(duì)系統(tǒng)性金融風(fēng)險(xiǎn)的區(qū)域內(nèi)溢出存在差異,其中私有部門金融杠桿對(duì)系統(tǒng)性金融風(fēng)險(xiǎn)的區(qū)域內(nèi)溢出顯著為負(fù),其余部門金融杠桿對(duì)系統(tǒng)性金融風(fēng)險(xiǎn)的區(qū)域內(nèi)溢出顯著為正,且國(guó)有企業(yè)部門和政府部門金融杠桿對(duì)系統(tǒng)性金融風(fēng)險(xiǎn)的沖擊更大;第三,上述各部門金融杠桿對(duì)系統(tǒng)性金融風(fēng)險(xiǎn)不僅具有區(qū)域內(nèi)溢出,還會(huì)因?yàn)槠髽I(yè)部門的基本面關(guān)聯(lián)、金融部門的資產(chǎn)負(fù)債表關(guān)聯(lián)與資產(chǎn)價(jià)格關(guān)聯(lián)、地方政府之間的競(jìng)爭(zhēng)、家戶部門的投資者行為關(guān)聯(lián)存在區(qū)域間溢出。

根據(jù)上述研究結(jié)論,提出如下政策建議:

其一,精準(zhǔn)推進(jìn)非金融企業(yè)部門去杠桿。國(guó)有企業(yè)金融杠桿上升過(guò)快,掩蓋了私有企業(yè)金融杠桿下降的事實(shí)。如果只一味地按照“總量”原則去杠桿,難免造成“好杠桿去除,壞杠桿增加”的不良局面。由此,國(guó)有企業(yè)和私有企業(yè)需分類施策去杠桿。其二,綜合施策化解地方政府債務(wù)風(fēng)險(xiǎn)。政府部門金融杠桿對(duì)系統(tǒng)性金融風(fēng)險(xiǎn)也具有較強(qiáng)沖擊,尤其近年來(lái),伴隨愈加嚴(yán)格的地方融資監(jiān)管,一些新型的融資手段如專項(xiàng)建設(shè)基金、政府和社會(huì)資本合作項(xiàng)目等浮出水面,更加劇了地方政府債務(wù)的隱蔽性和傳染性。其三,嚴(yán)防家戶部門債務(wù)風(fēng)險(xiǎn)攀升。家戶部門目前對(duì)系統(tǒng)性金融風(fēng)險(xiǎn)的空間溢出為正,說(shuō)明近年來(lái)家戶部門金融杠桿的快速增長(zhǎng)需引起高度警惕,否則過(guò)高的家戶部門金融杠桿也會(huì)引發(fā)大范圍的金融風(fēng)險(xiǎn)和一系列社會(huì)問(wèn)題,威脅社會(huì)穩(wěn)定。其四,強(qiáng)化影子銀行的監(jiān)管與治理。我國(guó)金融部門金融杠桿的快速上升與目前影子銀行規(guī)模的不斷壯大、影子銀行的監(jiān)管套利和資金套利密切相關(guān)。要想防止金融部門金融風(fēng)險(xiǎn)的快速上升,需進(jìn)一步強(qiáng)化對(duì)影子銀行的監(jiān)管。

財(cái)經(jīng)理論與實(shí)踐2022年4期

財(cái)經(jīng)理論與實(shí)踐2022年4期

- 財(cái)經(jīng)理論與實(shí)踐的其它文章

- 數(shù)字經(jīng)濟(jì)中經(jīng)濟(jì)法原則運(yùn)用的相關(guān)理?yè)?jù)和邏輯推理

- 人工智能技術(shù)賦能國(guó)際貿(mào)易的效應(yīng)研究

- 回歸調(diào)節(jié)功能:消費(fèi)稅抵扣范圍重構(gòu)

- 綠色信貸發(fā)展對(duì)商業(yè)銀行財(cái)務(wù)績(jī)效影響的實(shí)證研究

- 異質(zhì)性環(huán)境規(guī)制與企業(yè)盈余信息質(zhì)量

——基于傳染效應(yīng)視角 - 信息披露監(jiān)管模式變更影響企業(yè)投資效率嗎?

——基于雙重差分模型的實(shí)證檢驗(yàn)