ESG表現對企業投資效率的影響及作用機制

——基于2011—2020年我國A股上市公司數據的分析

■/ 王 南 李禹忱

一、引言

ESG 投資的核心理念,基于環境(Environment)、社會(Social responsibility)和公司治理(Governance)三項指標,將商業原則與社會原則進行融合,尋找將公共利益、員工等企業利益相關方、股東利益放在同等重要位置的企業(Parfitt,2020)。與傳統投資主要分析公司盈利模式和財務指標等不同的是,ESG 投資進一步考慮企業在環境保護、社會責任、公司治理等維度的非財務指標,在追求財務回報的同時,綜合考慮社會的可持續發展和企業的社會責任與長期價值。

ESG投資的理念最早可以追溯到20世紀20年代,宗教教會的倫理道德投資通過選擇性投資來規避某些“有罪”的行業。截至20 世紀60 年代,發達國家普遍興起綠色消費和環境保護倡議并得到積極推動。自1971 年以來,全球資本市場對可持續性投資的關注度持續升溫。2004年聯合國全球契約組織首次提出ESG 概念。2006 年,責任投資原則組織(UNPRI)的成立使ESG 指標成為衡量企業可持續發展的重要指標(Auer and Schuhmacher,2016;袁蓉麗等,2022)。我國ESG 投資起步較晚,但因其可持續性與我國“寓義于利”的傳統商業文化相呼應,與我國“創新、協調、綠色、開放、共享”新發展理念相符合,因此近年來增長趨勢明顯(蘇暢等,2022)。2018 年9 月,證監會發布《上市公司治理準則》,其中的發展理念與規則體系與ESG 投資兼顧環境、社會、治理,能夠支持“新基建”與制造業信息化、數字化、網絡化、智能化、綠色化的轉型升級與高質量發展的特征不謀而合。2021 年12 月,《中國上市公司ESG發展白皮書》發布,全面分析了我國上市公司ESG的發展表現和信息披露情況,并對如何推動上市公司ESG 建設進行了展望。具體來看,近年來ESG 信息披露水平逐年提升,能夠主動披露ESG 報告的企業逐年增加,至2021 年6 月底,A 股上市公司中已有1112 家披露ESG 相關報告,而2019 年僅有371 家,該發布倡導了責任投資理念,促進了ESG 實踐發展,推動經濟社會可持續發展。ESG 投資在我國有了更為龐大的市場,但ESG 表現能否影響企業投資效率?ESG 表現又將通過哪些途徑影響企業投資效率?已有文獻從研究環境、社會責任與公司治理三個維度中的某一維度與企業投資效率間的關系(徐光偉等,2021)逐步綜合為研究ESG整體與企業投資效率間的關系(高杰英等,2021),但對ESG表現如何影響企業投資效率的內在作用機制仍存在可探索空間,需要進一步闡述與實證檢驗。

二、理論分析與研究假設

(一)ESG表現與企業投資效率

可持續發展理論、利益相關者理論和委托代理理論認為,ESG 指標體系綜合了環境、社會及公司治理等三方面的因素,能夠有效提升企業可持續發展能力,協調企業與利益相關者之間的關系,緩解企業成長中的委托代理與信息不對稱等問題。

“可持續發展”這一術語最早出現于1980年發布的《世界保護策略》中,1987 年由世界環境與發展委員會(WCED)在報告《我們的共同未來》中正式定義為“滿足當代人的需要而又不對后代人滿足其需要的能力構成危害的發展”(Imperatives,1987),在此后的發展中逐漸形成可持續發展理論,并成為支撐ESG 的三大理論支柱之一(黃世忠,2021)。ESG 評級越高,則企業可持續發展能力越強,政府對此類高質量可持續企業的扶持力度越大,因此其投資效率也更高(Velte,2017)。利益相關者的概念最早于1963 年由斯坦福研究所提出,其核心觀點是,除了股東利益,企業還需整體考慮其他各利益相關者的利益,包括員工、客戶、供應商、貸款人與社會等(Freeman and Reed,1983)。根據利益相關者理論,一方面,企業應對各利益相關者承擔社會責任,最大程度上調動各方的積極性,使其出于保障自身利益而監督企業管理層行為(徐光偉等,2021;曹亞勇等,2012);另一方面,企業承擔社會責任可獲得各利益相關者的支持,從而取得更多的無形資產,以便爭取優質投資項目(Hillman and Keim,2001)。因為ESG 理念是在企業社會責任理論基礎上發展起來的(Gerard,2019),企業社會責任理論也是支撐ESG 的三大理論支柱之一(黃世忠,2021),因此改善ESG 表現也能有效提升企業投資效率。隨著企業經營管理活動的日益復雜,逐漸產生了兩權分離的現代公司治理制度,形成委托代理關系,并基于此提出委托代理理論,即根據契約約定,委托人(所有者)授權給代理人(管理者)為委托人的利益從事某項活動(Jensen and Meckling,1976)。在實際情況中,股東追求財富最大化,管理層追求個人利益最大化,二者之間存在著嚴重的利益沖突,如管理層的機會主義行為,即管理者為提升個人聲譽,構建“經營帝國”,而以犧牲股東利益為代價過度投資于環境、社會責任活動,導致企業投資效率低下(Brammer and Millington,2008),改善企業的ESG表現,有助于緩解此類代理問題,提高投資效率。第一,ESG 表現好的企業公司治理機制成熟,通過制約代理人的行為,來抑制企業ESG 漂綠行為與管理機會主義行為欺騙股東(高杰英等,2021;黃世忠,2022);第二,積極承擔社會責任的企業管理者擁有全局戰略思維與長期發展規劃能力,其投資決策更具科學性(趙天驕等,2018);第三,根據聲譽機制理論,媒體對ESG表現良好的企業關注度更高,關注達到一定程度時,處于外部輿論壓力之下的企業管理層,會在進行投資決策時更加謹慎,從而對提高企業投資效率起正向促進作用(袁業虎等,2021)。

綜上所述,企業積極提升ESG表現,對環境、社會責任與公司治理這三方面綜合考量,長遠來看有利于企業的成長與發展,因此,本文提出如下研究假設:

假設H1:企業ESG表現越好,投資效率越高。

(二)管理層權力與信息效應的中介效應

目前已有文獻中,ESG表現提升企業投資效率存在不同的路徑,如ESG表現能夠通過降低代理成本和緩解融資約束兩個渠道減少企業非效率(高杰英等,2021);ESG表現越好就越能夠吸引高素質人才與機構投資者的關注,從而對非效率投資產生影響(王蓉,2022)。因此,本文參考呂長江等(2008)和徐光華等(2022)的研究,從管理層權力與信息效應兩種路徑進行分析。

首先,管理層權力過大會產生委托代理問題,若管理層選擇過于激進的投資策略,為獲得超額收益而忽略了投資項目的風險,會導致過度投資(趙純祥等,2013);若管理層選擇過于謹慎的投資策略,會錯失良好的投資機會導致投資不足(Kim and Buchanan,2008)。因此不恰當地運用管理層權力,會使投資決策偏離正確方向,從而影響企業投資效率。而具有良好ESG 表現的企業能夠監督約束管理層的行為,同時其管理層也擁有更長遠的投資理念,這一定程度上能減少企業非效率投資。由此,本文提出假設H2:

H2:良好的ESG 表現通過約束管理層權力來提升企業投資效率。

信息資源在進行投資決策時具有重要作用,企業的ESG表現可以作為非財務信息披露,降低了投資者、債權人的信息不對稱程度;同時ESG 表現良好的企業受到的外部監督更多,其信息披露質量也會相應提升,二者同屬于信息效應帶來的影響,使企業獲得更多外部資金支持,從而提高投資效率(邱牧遠等,2019;曹亞勇等,2012)。由此,本文提出假設H3:

H3:良好的ESG 表現通過改善信息效應來提升企業投資效率。

(三)內部控制與融資約束的調節效應

在考察ESG表現影響企業投資效率的過程中,企業自身的特征會影響到效應的傳導過程,目前已有文獻對A股上市公司按企業特征劃分,研究ESG表現對企業投資效率影響的異質性表現。如按企業生命周期劃分,只有成熟期的企業ESG表現能提高投資效率;按企業信息傳遞效率分組,外部關注度較多組與信息披露質量較高組ESG 表現能提高投資效率;按宏觀環境分組,市場化程度高且法制建設程度高的地區ESG 表現對改善投資效率作用更明顯(高杰英,2021)。本文參考林瑞芳等(2022)和楊柳等(2019)的研究,從以下兩方面進行分析。

第一,內部控制。內部控制是企業運作的一種內在制度安排,包括控制環境、風險評估等5 個要素,研究發現,良好的內部控制能夠抑制企業的投資不足與過度投資行為(Hanson and Song,2006;Deumes and Knechel,2008)。一方面,內部控制的要素之一是信息與溝通,有助于提高企業財務報告質量,降低財務報告信息不確定性,使投資者了解企業真實情況,減少投資風險;另一方面,內部控制可以改善企業內控環境,緩解管理層與股東之間的代理問題,增強投資決策的合理性,既防止因管理層厭惡風險而造成的投資不足,又避免管理層為自身牟利而建立“經營帝國”造成的過度投資(李萬福等,2011)。綜上,若內控質量更高,會提高企業內部運營效率與外部競爭力,創造良好的投融資環境,使ESG 表現改善投資效率更明顯。因此,本文將內部控制質量作為交乘項,提出假設H4:

H4:相比于內部控制質量低的企業,內部控制質量高的企業ESG 表現對投資效率的正向促進更明顯。

第二,融資約束。企業的融資行為是投資進行的資金保障,分為內、外源融資兩種方式。當企業內部資金不足且外部融資成本過高時,企業將面臨融資約束而被迫放棄好的投資機會。根據融資約束理論,不同企業的信息效應也存在顯著差異,從信息數量上看,如果企業能增加非財務信息披露,向外部傳遞更多企業信息,從而可以獲得外源融資(邱牧遠等,2019);從信息質量上看,受媒體監督更多的企業,會更注重企業聲譽,從而提高財務信息披露質量以及股價信息含量等,兩種信息效應均能緩解企業融資約束(宋婕等,2019)。因此,投資機會一定時,融資約束反映的信息效應會影響企業投資效率,企業面臨的融資約束程度越高,信息效應越差時,良好的ESG表現能降低信息不對稱程度并提升信息披露質量,使企業能更好地把握投資機會,提升投資效率。因此本文將融資約束程度作為交乘項,提出假設H5:

H5:相比于融資約束程度低,在融資約束程度高的企業ESG表現對投資效率的正向促進更明顯。

三、研究設計

(一)數據來源與樣本選擇

本文選取來源于CSMAR 的2011—2020 年間全部A股上市公司數據和Wind中的華證ESG評級數據為依據進行實證分析。為確保研究結果的適用性和穩健性,本文對數據做以下篩選:(1)剔除ST、*ST股票樣本;(2)剔除金融業與保險業;(3)剔除數值缺失的企業與年份。篩選后共得到3269家上市公司的22038個有效觀測值。

(二)變量定義

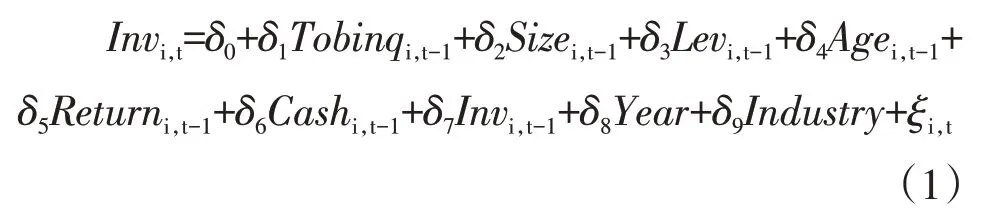

1.被解釋變量:投資效率。企業的投資效率通常不能直接衡量,大多以其相反面,即非效率投資為標準。當實際投入金額超過或無法滿足企業發展的需要時,就會產生非效率投資。已知研究企業投資效率的代表性模型有:Richardson、Biddle、Chen,其中Richardson模型是較常用到的一種。根據Richardson(2006)的研究,本文用托賓Q值替代企業投資機會預測之后一期投資規模,以回歸后的殘差作為衡量企業非效率投資水平的指標,模型如下:

其中,Inv指企業投資支出,Tobinq指企業投資機會,Size指公司規模,Lev指杠桿水平,Age指公司年齡,Return指股票年度回報率,Cash指現金水平,Year 指年度,Industry 指行業,i 指企業個數,t 指時間。ξi,t表示殘差,本文用其絕對值來指代企業的非效率投資水平(Invest),若該值較高,企業投資效率相應就低,即產生了非效率投資;若該值較低,則企業投資效率相應就高,說明企業的投資策略收獲了良好效果。然而企業投資效率偏低也存在兩種不同的情況,通過引入另外兩個變量進行表示:當殘差值>0時,取殘差值,表示過度投資;當殘差值<0時,取殘差值的絕對值,表示投資不足。

2.解釋變量:ESG表現。國內外不同的ESG評級體系的計量標準、覆蓋行業、統計方法之間存在著明顯的差異,本文選取覆蓋范圍更廣泛的華證ESG評級指標,來衡量企業的ESG表現。華證ESG指標參考歐美ESG評級的模式,并且按照中國國內上市公司的具體情況,增加了中國特色的指標,并且修改了部分指標的定義及計算規則。其評級共分為九檔,按照從高到低的順序進行排列,即AAA=9、AA=8、A=7、BBB=6、BB=5、B=4、CCC=3、CC=2、C=1,以此評級結果來構建解釋變量ESG。其中,最高評級為AAA級,表明企業在環境、社會與公司治理三方面綜合表現最好,其他8個評級的含義可以以此作為參考。

3.控制變量。本文選擇企業規模、資產負債率、資產收益率、現金水平、資產有形性、企業年齡、企業成長性、管理層薪酬、獨董占比、股權集中度、產權性質作為控制變量。

變量具體定義見表1。

表1 變量定義表

(三)模型構建

本文構建模型(2)來研究ESG表現與企業投資效率之間的基本關系:

模型(2)中,Controls代表控制變量,?代表殘差值。

四、實證分析

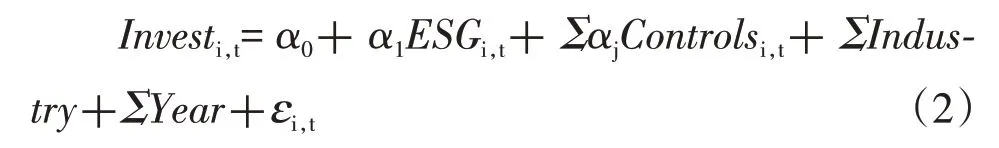

(一)描述性統計分析

表2 是變量的描述性統計結果表。由表2 可知,在22038個樣本中,ESG均值為6.544,標準差為1.157,說明ESG評級的平均水平屬于中等偏上,整體表現良好,也說明上市公司在環境、社會和公司治理方面投入較多。Size 差異較大,最大值是最小值的1.92 倍,說明觀測值中的企業規模大小存在著明顯的區分度。Lev的均值為0.439,最大值為1.957,最小值為0.007,說明負債數量也有著明顯的區分度。Roa的最大值為0.786,最小值為-3.994,說明企業的資產利用效率存在較大差異,資產收益率為負值說明企業在經營中因存在資金周轉方面的問題導致收支不匹配。Cash 的均值17.1%在合理區間內偏高,說明企業的資金儲備較高,經營風險小,償債能力強。Tang 的均值高達95.1%,說明樣本企業債務擔保能力較強,債務沖突代理成本較小。

表2 變量描述性統計結果表

(二)基本回歸分析

表3為基本回歸分析結果。可以看出,ESG 的系數為-0.003,并且與企業的非效率投資水平之間顯著負相關,因此ESG表現的提升可以提高企業的投資效率,假設H1 成立。在過度投資列與投資不足列中,ESG 系數分別為-0.005 與-0.002,這也說明企業通過改善ESG 表現能夠減少過度投資與投資不足,進一步支持了原假設H1。此回歸結果中,R2及調整后的R2數值都偏小,說明模型的擬合程度不夠好,需要做出調整。但F=26.46,P<0.01,這也說明了ESG 評級能夠顯著的影響企業的投資效率水平,支持假設H1。

表3 基本回歸結果

(三)穩健性檢驗

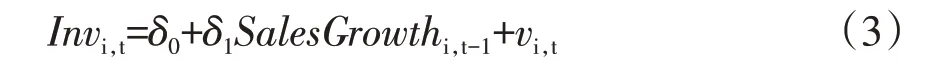

1.替換被解釋變量度量方法。參考Biddle et al.(2009),選擇Biddle 模型,以營業收入增長率預測后一期的企業投資規模,若偏離預測值,即為非效率投資,構建如下模型:

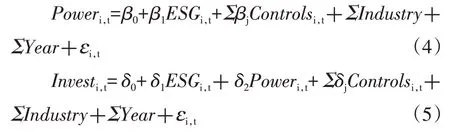

其中,SalesGrowth 表示營業收入增長率,反映公司未來現金流的增長率。vi,t表示模型(3)回歸得到的殘差,與上文設定的解釋變量含義相同,分別記為Invest2、Overinv2、Underinv2。回歸結果(表4)表明,ESG系數分別-0.001、-0.001、-0.001,均為負值,且與企業投資效率之間存在顯著相關關系。這說明企業通過改善ESG表現能夠提高投資效率,同時也能夠避免過度投資或者投資不足,這與模型(2)回歸結果基本相同,即主回歸的結果是穩健的。

表4 替換被解釋變量回歸結果

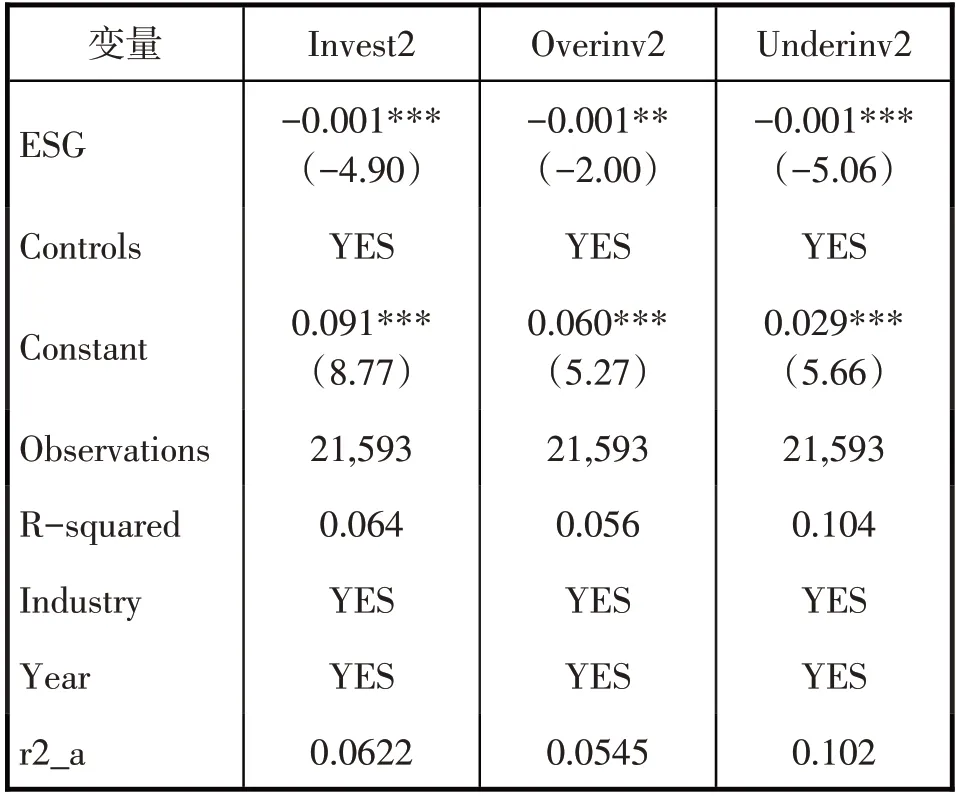

2.替換解釋變量度量方法。本文采取替換解釋變量ESG的方法,其中解釋變量是從華證ESG評級得到的中國A 股上市公司的數據。具體可將其替換為按照新標準進行賦值的ESG2,即A 類評級的統一賦值為3,B 類評級的統一賦值為2,C 類評級的統一賦值為1。接著以新賦值的ESG2為解釋變量,被解釋變量不變,依舊是上文用Richardson模型回歸出的企業投資效率,控制變量同樣也不改變。從回歸結果(表5)可以看出,ESG2系數與模型(2)回歸結果基本相同,都可以看出其與企業非效率投資水平之間存在著顯著的負相關性,說明可以用此種方法進行穩健性檢驗。

表5 替換解釋變量回歸結果

五、機制檢驗

(一)中介效應

由上述結論可知,良好的ESG表現能夠提高企業投資效率,但僅通過上述結論并不能直接觀測到ESG 表現影響企業投資效率的具體路徑,因此我們借鑒溫忠麟等(2006)的方法,進行中介效應分析,進一步分析ESG表現影響企業投資效率的具體路徑。

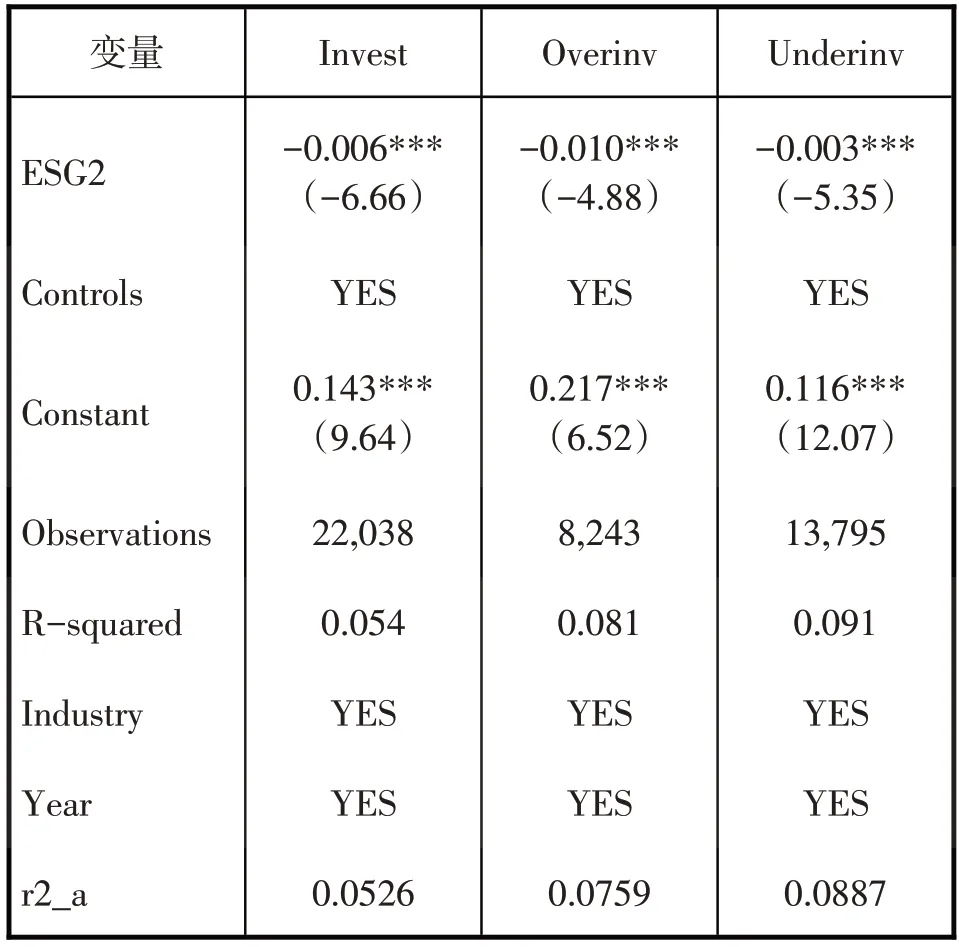

1.ESG 表現、管理層權力與企業投資效率。管理層是企業經營決策的制定者與實施者、股東代理人,掌握著企業的實際控制權。管理層權力過大會產生委托代理問題,若管理層選擇過于激進的投資策略,為獲得超額收益而忽略了投資項目的風險,盲目擴大投資規模,會導致過度投資;若管理層選擇過于謹慎的投資策略,因風險問題而放棄投資一些高收益的項目,會錯失良好的投資機會。因此不恰當地運用管理層權力,會使投資決策偏離正確方向,從而影響企業投資效率。本文參考盧銳等(2008)的做法,選取總經理任職年限、兩職合一(是,取1;否,取2)、董事會規模、內部董事比例、管理層持股比例等五個指標,基于PCA方法合成管理層權力綜合指標(Power),并以此作為中介變量,具體模型如下,并依次檢驗系數β1和δ2:

從表6 管理層權力列可以看出,ESG 系數為-0.024,ESG與Power之間存在著顯著的負相關性,說明ESG 表現的改善能夠制約管理層權力的過度擴大。接著在基本回歸中加入中介變量Power進行觀察,ESG 系數為-0.003,Power 系數為0.004,說明管理層權力與企業非效率投資水平顯著正相關,制約管理層權力能夠降低非效率投資水平,提升企業投資效率。此結論支持假設H2,即良好的ESG表現能夠限制管理層權力過大,改善企業投資效率。

2.ESG 表現、信息效應與企業投資效率。信息資源在進行投資決策時具有重要作用,機構投資者通過企業的ESG表現獲得更多企業特質信息,從而及時調整自身投資行為,提高投資效率,這就是信息效應產生的影響。具體可以分為兩方面:一是從信息數量來看,若企業對外披露的信息較少,則投資者與企業之間會存在嚴重的信息不對稱;二是從信息質量上看,企業自設披露意愿與外部監督都會影響企業的信息披露質量。本文選取信息不對稱程度(ILL)與信息披露質量(IDQ)作為中介變量,構建中介效應模型,其中ILL參考章衛東等(2017)的做法,使用簡化的非流動性比率,即Vit是企業股票年收益率,Dit是企業股票年交易量;IDQ參考邱牧遠等(2019)的做法,采用彭博資訊對企業在環境、社會責任和公司治理方面的信息披露總得分作為衡量指標。

從表6信息不對稱程度列可以看出,ILL與ESG的系數在1%水平上顯著為負,說明ESG 表現的改善能夠降低信息不對稱程度。Inevst與ESG的系數為-0.003,與ILL的系數為373.76,即信息不對稱程度與非效率投資水平顯著正相關,這說明降低投資者與企業之間的信息不對稱程度能夠降低非效率投資水平。此結論支持假設H3,即良好的ESG 表現能夠降低信息不對稱程度,提升投資效率。

從表6 信息披露質量列可以看出,IDQ 與ESG的系數為2.191,在1%水平上顯著為正,說明ESG表現的改善能夠提高信息披露質量。Invest與ESG的系數為-0.003,與IDQ的系數也顯著為負,說明信息披露質量與非效率投資水平顯著負相關,提高信息披露質量能夠降低企業非效率投資水平。此結論支持假設H3,即良好的ESG表現能夠提高信息披露質量,提升投資效率。

(二)調節效應

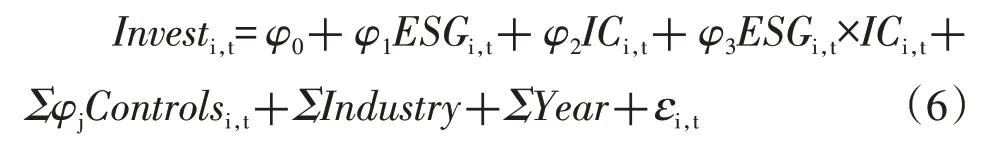

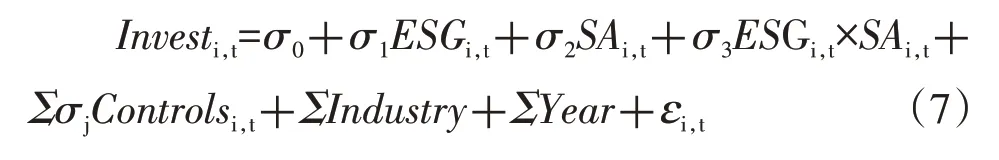

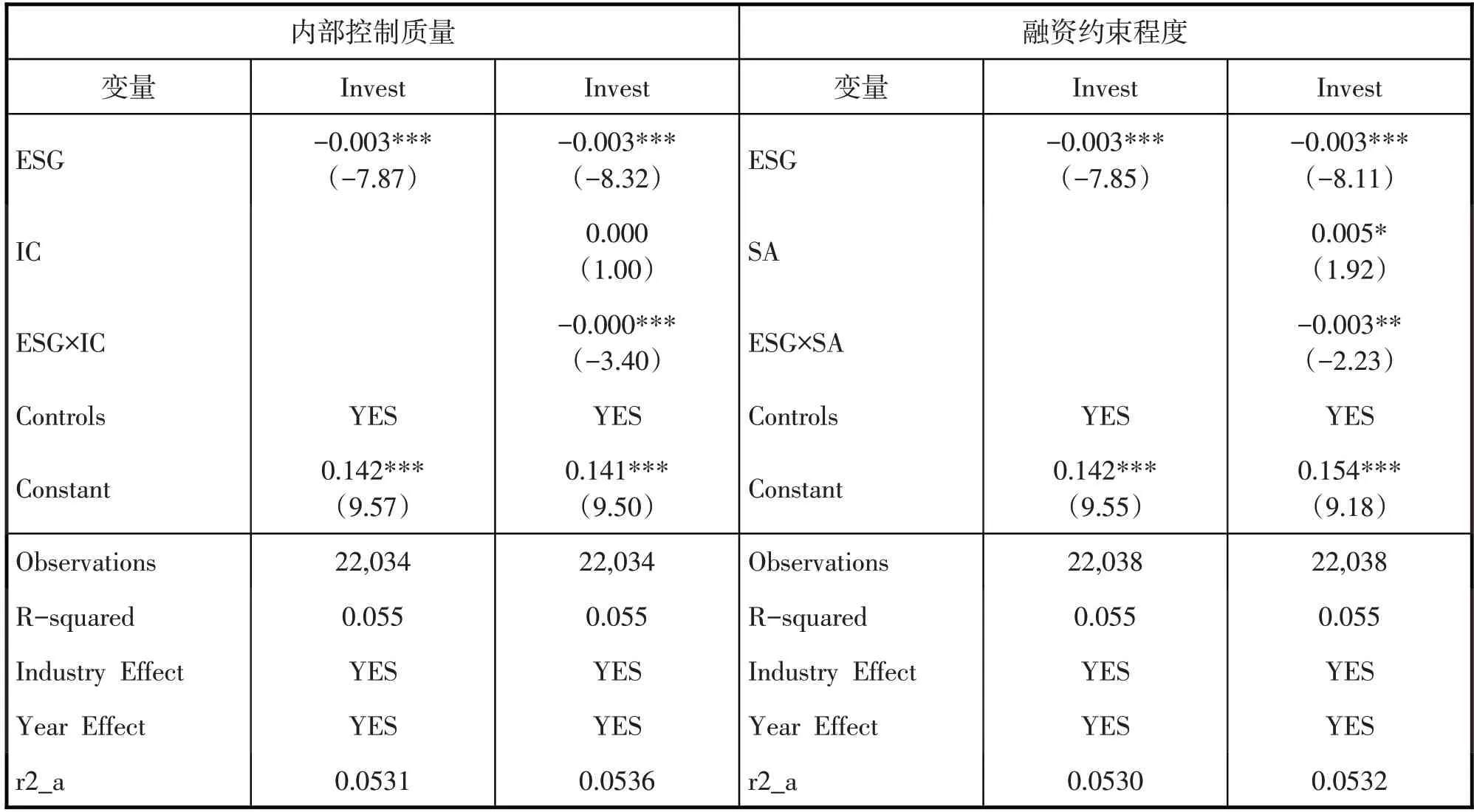

1.ESG 表現、內部控制質量與企業投資效率。公司治理水平是影響企業投資效率的重要因素,內部控制的基本目標是幫助管理層實現其經營方針和目標,確保企業經營活動的效率性。因此內部控制質量高的企業具有完善的公司治理機制,能夠有效監督約束管理層行為,防止因管理層權力過大而造成的過度投資與投資不足等問題,有效緩解代理沖突與矛盾。為探究不同水平的內部控制下ESG表現對企業投資效率的影響,選取來源于迪博數據庫(DBI)的內部控制質量(IC)作為調節變量,構建模型(6),并進行交互項中心化:

從表7內部控制質量列可以看出,ESG 對非效率投資的系數為-0.003,交乘項ESG×IC 系數也為負,這說明其他條件不變時,內控質量(IC)會影響ESG表現與企業投資效率之間的關系,內部控制質量越高,ESG表現對非效率投資水平的負向作用更顯著;反之內部控制質量越低,ESG 表現對非效率投資水平的負向影響越小。此結論支持假設H4,即內部控制質量越高,ESG表現改善企業投資效率作用越大;內部控制質量越低,ESG 表現改善企業投資效率作用越小。

2.ESG 表現、融資約束程度與企業投資效率。融資約束指企業面臨投資機會時無法有效獲得資金支持,從而錯失投資機會。在投資機會一定時,企業面臨的融資約束程度也有所差異,當融資約束程度越高時,企業越需要向投資者、債權人等主動披露企業信息,降低信息不對稱程度并提高信息披露質量,以獲得更多的外源融資,有效緩解融資約束。為探究不同程度融資約束下ESG 表現對企業投資效率的影響,選取能衡量融資約束程度的SA指數作為調節變量,構建模型(7),并進行交互項中心化:

從表7融資約束程度列可以看出,ESG 對非效率投資系數為-0.003,交互項ESG×SA系數為-0.003,分別在1%和5%水平上顯著為負,說明在保持其他條件不變的情況下,融資約束程度(SA)會影響ESG表現與企業投資效率之間的關系,融資約束程度越高,ESG表現對非效率投資水平的負向作用更顯著;反之融資約束程度越低,ESG 表現對非效率投資水平的負向影響越小。此結論支持假設H5,即融資約束程度越高,ESG表現改善企業投資效率作用越大;融資約束程度越低,ESG 表現改善企業投資效率作用越小。

表7 調節效應檢驗結果

六、結論與建議

本文基于2011—2020 年度中國A 股上市公司數據,實證檢驗ESG表現對企業投資效率的影響效果及作用機制。結果表明,ESG系數與企業非效率投資水平呈現顯著的負相關,即良好的ESG表現能提高企業投資效率,在替換被解釋變量與解釋變量的度量方法后,結論依然穩健。進一步實證探究ESG 表現影響企業投資效率的具體路徑與依賴因素。中介效應分析表明,ESG表現的改善能約束管理層權力、降低信息不對稱程度和提高信息披露質量,從而提高整體投資效率;調節效應分析表明,內部控制質量高、融資約束程度高的上市公司的ESG表現對提高企業投資效率的效果更加顯著。

基于以上結論,本文提出如下建議:第一,企業應深化責任理念,把ESG建設落實在企業經營的各個環節之中,充分認識到ESG表現對于其自身投資效率提升的積極作用,在環境、社會與公司治理方面進行積極的嘗試。第二,內部控制調節效應發現,企業內控質量高,ESG表現更能改善投資效率,企業應監督約束管理層行為,有效緩解代理沖突和矛盾,降低代理成本,從而提高投資效率。第三,企業應重視良好的ESG表現帶來的信息效應,降低信息不對稱程度并提升信息披露質量,當企業面臨較高的融資約束時,ESG表現對投資效率正向影響更明顯,此時企業需加強信息披露,讓外部投資者了解更準確的企業ESG 表現,以此緩解融資約束,提高投資效率。第四,政府監管部門應該加強對上市公司披露ESG 的引導與監督,助力企業ESG 實踐。目前我國并沒有一套統一的ESG披露體系與規則,不同企業間的ESG披露內容存在著差異,這需要政府加強引導和監管,通過對披露虛假ESG信息的企業進行處罰,以此規范行業內企業ESG 披露行為,進而提高企業整體的投資效率。