人民幣雙邊事實(shí)匯率制度對(duì)外商直接投資的影響

潘若懿,李 永,葉 欣

(同濟(jì)大學(xué) 經(jīng)濟(jì)與管理學(xué)院,上海 200092)

一、引 言

受貿(mào)易保護(hù)主義抬頭和全球不穩(wěn)定局勢(shì)蔓延的影響,全球?qū)ν庵苯油顿Y(Foreign Direct Investment,F(xiàn)DI)已連續(xù)三年下降。中國(guó)在吸引外資方面盡管依舊占有優(yōu)勢(shì),但是仍然存在一些不容忽視的問題與現(xiàn)象:自2011 年起,中國(guó)FDI 的增速明顯放緩,從年均增長(zhǎng)11.5%(2005—2010年)下降為年均增長(zhǎng)2.2%(2011—2018 年);新增FDI 多來自亞洲(中國(guó)香港地區(qū)占八成),而來自其他地區(qū)的FDI則總體平穩(wěn),其中來自歐洲的FDI 有小幅增長(zhǎng),而來自拉丁美洲的FDI 則明顯減少。究其根源主要集中于:部分海外企業(yè)通過在香港設(shè)立分公司或子公司對(duì)大陸投資,可以享受優(yōu)惠的稅收待遇;聯(lián)系匯率制度保證了港幣幣值的穩(wěn)定性與自由兌換,降低了港元投資的匯率風(fēng)險(xiǎn);香港與大陸血脈同源,交流上也會(huì)更具便利等。既有研究認(rèn)為來自發(fā)達(dá)經(jīng)濟(jì)體的FDI技術(shù)含量更高,有利于促進(jìn)東道國(guó)技術(shù)進(jìn)步和產(chǎn)業(yè)發(fā)展(李立新和金潤(rùn)圭,2002)[1]。此類過于單一和集中的FDI 來源結(jié)構(gòu)容易造成風(fēng)險(xiǎn)集聚,若不能及時(shí)改變,有可能影響中國(guó)引資目標(biāo)的達(dá)成,亟須探尋促進(jìn)我國(guó)FDI長(zhǎng)期穩(wěn)定增長(zhǎng)的新機(jī)制、新方式。

顯然,匯率制度在投資決策中是一項(xiàng)重要決策依據(jù),投資國(guó)穩(wěn)定的匯率體系能促進(jìn)外商對(duì)華直接投資(呂賢俊和朱玉杰,2005)[2]。所謂匯率制度,是指各國(guó)或國(guó)際社會(huì)對(duì)于確定、維持、調(diào)整與管理匯率的原則、方法、方式和機(jī)構(gòu)等所做出的系統(tǒng)規(guī)定,早期多參照國(guó)際貨幣基金組織(IMF)的法定(de jure)匯率制度分類,然而現(xiàn)實(shí)是許多國(guó)家實(shí)際遵循的匯率制度與宣稱的匯率制度差別較大,存在“恐懼浮動(dòng)(fear of floating)”(周繼忠和金洪飛,2008)[3]或“恐懼固定(fear of pegging)”(Calvo 和Reinhart,2002)[4]的現(xiàn)象。近些年,有越來越多的文獻(xiàn)采用事實(shí)(de facto)匯率制度的分類方法進(jìn)行研究。事實(shí)匯率制度是學(xué)者們針對(duì)各國(guó)(地區(qū))匯率的實(shí)際表現(xiàn)、依據(jù)特定的分類標(biāo)準(zhǔn)劃分的匯率制度,目前還沒有統(tǒng)一的分類標(biāo)準(zhǔn)。既有研究發(fā)現(xiàn),出于企業(yè)的風(fēng)險(xiǎn)厭惡等因素,固定事實(shí)匯率制度更能促進(jìn)東道國(guó)(地區(qū))FDI 的流入,然而,尚缺少中國(guó)的經(jīng)驗(yàn)證據(jù)。

自1993 年以來,中國(guó)人民銀行宣布實(shí)現(xiàn)匯率并軌,實(shí)行以市場(chǎng)供求為基礎(chǔ)的、單一的、有管理的浮動(dòng)匯率制后,人民幣匯率制度一直在往更具有彈性的方向改革。那么,這種改革的方向會(huì)對(duì)FDI的流入造成負(fù)面影響嗎?目前與中國(guó)采用雙邊事實(shí)固定匯率制度的國(guó)家(地區(qū))又有哪些特征呢?結(jié)合之前提及的全球及中國(guó)FDI的現(xiàn)狀和趨勢(shì),有必要對(duì)事實(shí)匯率制度在FDI中扮演的角色進(jìn)行研究,同時(shí)對(duì)投資國(guó)(地區(qū))的特征進(jìn)行進(jìn)一步分析,以便更好地促進(jìn)中國(guó)FDI的健康持續(xù)發(fā)展。

二、文獻(xiàn)綜述

相關(guān)研究集中在三個(gè)方面,即匯率水平、匯率波動(dòng)和匯率制度對(duì)FDI的影響。

(一)匯率水平與波動(dòng)對(duì)FDI影響的研究

第一,匯率水平影響。多數(shù)文獻(xiàn)認(rèn)為東道國(guó)貨幣升值會(huì)阻礙FDI的流入,而東道國(guó)貨幣的貶值會(huì)對(duì) FDI 產(chǎn)生正面影響。Cushman(1985)[5]提出了“生產(chǎn)成本效應(yīng)”,認(rèn)為東道國(guó)相對(duì)投資國(guó)匯率的貶值等價(jià)于生產(chǎn)成本的降低,從而使流入東道國(guó)的FDI 增加。Froot 和 Stein(1991)[6]提出匯率貶值的財(cái)富效應(yīng),即東道國(guó)貨幣的貶值提高了投資國(guó)用相同數(shù)量的貨幣可以購買的東道國(guó)商品量,進(jìn)而促進(jìn)了東道國(guó)FDI的流入。Kiyota和Urata(2004)[7]對(duì)日本分行業(yè)FDI進(jìn)行了實(shí)證研究,證實(shí)了貨幣貶值對(duì)吸引FDI的促進(jìn)作用。不過,也有部分文獻(xiàn)認(rèn)為匯率水平與 FDI 正向相關(guān),如 Campa(1993)[8]的研究認(rèn)為,跨國(guó)公司進(jìn)行FDI的決策取決于對(duì)未來收益的預(yù)期,一國(guó)貨幣越堅(jiān)挺,進(jìn)入該國(guó)市場(chǎng)的未來收益的期望值就越高,也就會(huì)吸引越多的FDI 流入,而貨幣貶值則具有相反的作用。同時(shí),除了有正、負(fù)影響的結(jié)論外,也有文獻(xiàn)提出,匯率水平對(duì)FDI的影響有限,且影響主要體現(xiàn)在長(zhǎng)期(饒菁偉和彭家生,2015)[9],故僅僅調(diào)節(jié)人民幣實(shí)際有效匯率水平未必能夠起到促進(jìn)FDI流入的效果。

第二,匯率波動(dòng)影響。目前學(xué)術(shù)界還未形成一致的觀點(diǎn)。一部分文獻(xiàn)認(rèn)為匯率的波動(dòng)會(huì)增加FDI收益的不確定性,而跨國(guó)公司直接投資具有較強(qiáng)的風(fēng)險(xiǎn)厭惡傾向,故較大的匯率波動(dòng)不利于FDI的流入(Bénassy-Quéré et al,2001[10];Kiyota 和 Urata,2004[7])。另一部分文獻(xiàn)則認(rèn)為匯率波動(dòng)具有增加外商直接投資的作用。Itagaki(1981)[11]認(rèn)為,匯率的波動(dòng)可以幫助跨國(guó)公司在匯率風(fēng)險(xiǎn)頭寸為正的地方投資以規(guī)避風(fēng)險(xiǎn);同時(shí),施行浮動(dòng)匯率制度的國(guó)家壁壘會(huì)更少,更容易達(dá)到自然均衡狀態(tài)。不過,隨著金融工具的發(fā)展和匯率風(fēng)險(xiǎn)管理水平的提升,Jeanneret(2005)[12]和王自鋒(2009)[13]的研究均認(rèn)為匯率波動(dòng)對(duì)FDI的影響已不再顯著。

此外,一些學(xué)者又在研究中將FDI細(xì)分為資源導(dǎo)向型(或出口導(dǎo)向型)FDI 和市場(chǎng)導(dǎo)向型FDI,分別探究匯率水平和匯率波動(dòng)對(duì)這兩類FDI的影響,得出了相對(duì)統(tǒng)一的結(jié)論。于津平(2007)[14]的研究表明,東道國(guó)貨幣升值具有減少資源導(dǎo)向型外商直接投資和增加市場(chǎng)導(dǎo)向型外商直接投資的作用。程瑤和于津平(2009)[15]的實(shí)證分析則從匯率波動(dòng)方面得出結(jié)論:人民幣匯率浮動(dòng)彈性的增強(qiáng)會(huì)抑制資源導(dǎo)向型FDI的流入。

(二)事實(shí)匯率制度對(duì)FDI影響的研究

1.事實(shí)匯率制度的概念及分類研究

自20 世紀(jì)80 年代開始,學(xué)者們開始探討依據(jù)各國(guó)(地區(qū))匯率政策實(shí)際表現(xiàn)的事實(shí)匯率制度的分類方法。一般的度量方法是根據(jù)匯率自身的變動(dòng)形式作為主要的研判依據(jù),在某些分類方案中也加入了對(duì)于貨幣當(dāng)局干擾的度量。但是,由于不同學(xué)者在衡量標(biāo)準(zhǔn)、權(quán)重安排等方面存在一定區(qū)別,使得事實(shí)匯率制度的分類結(jié)果存在較大分歧,至今也沒有形成統(tǒng)一的標(biāo)準(zhǔn)。在這些研究中,Shambaugh(2004)[16]、Obstfeld et al.(2010)[17]、Reinhart和Rogoff(2004)[18]以及 Levy-Yeyati 和 Sturzenegger(2005)[19]的研究成果最有代表性。Shambaugh(2004)[16]將滿足以下兩個(gè)條件的雙邊匯率制度定義為盯住匯率制度(本文稱之為雙邊固定匯率制度):其一是雙邊月度名義匯率指標(biāo)的浮動(dòng)水平帶寬(horizontal bands)連續(xù)12個(gè)月都處于2%區(qū)間內(nèi),或者連續(xù)11個(gè)月處于2%的水平帶寬內(nèi),僅有最后1 個(gè)月超出2%;其二,第一個(gè)條件至少連續(xù)兩年被滿足。若不滿足以上兩個(gè)條件,則定義為雙邊浮動(dòng)匯率制度。Obstfeld et al.(2010)[17]與Shambaugh(2004)[16]的條件類似,只不過將浮動(dòng)的水平帶寬限制擴(kuò)大為5%。Reinhart 和 Rogoff(2004)[18]主要根據(jù)匯率變化率、相對(duì)于官方宣布的區(qū)間變化率和觀察到的通貨膨脹數(shù)據(jù)對(duì)匯率制度分類,并將一國(guó)分為擁有統(tǒng)一匯率的情況和擁有雙重匯率或平行匯率的情況:對(duì)于僅具有官方匯率的國(guó)家,他們使用統(tǒng)計(jì)方法來驗(yàn)證法定匯率制度分類的準(zhǔn)確性,將觀察結(jié)果置于原先或另一類別中;對(duì)于具有雙重或平行匯率的國(guó)家,他們同樣基于市場(chǎng)確定的匯率對(duì)這些國(guó)家進(jìn)行分類。 Levy-Yeyati 和Sturzenegger(2005)[19]則根據(jù)名義匯率的波動(dòng)性、其變化率的變化性和國(guó)際儲(chǔ)備的波動(dòng)性對(duì)匯率制度進(jìn)行分類。國(guó)內(nèi)對(duì)于事實(shí)匯率制度分類的研究較少且時(shí)間上滯后,黃薇和任若恩(2010)[20]利用分層 K-means 聚類方法作為基礎(chǔ)分類手段,以雙邊匯率為核心,以多邊匯率為輔助,對(duì)97個(gè)國(guó)家的匯率制度進(jìn)行了劃分,但是此分類方法目前的應(yīng)用有限,還未得到廣泛的關(guān)注。

2.事實(shí)匯率制度與FDI的研究

有關(guān)一國(guó)(地區(qū))匯率制度的研究往往會(huì)與其對(duì)外貿(mào)易及外資流動(dòng)(包括FDI 與OFDI)相聯(lián)系。目前,國(guó)內(nèi)外對(duì)于事實(shí)匯率制度與貿(mào)易的研究較為豐富,且研究結(jié)論較為統(tǒng)一,即偏向固定的事實(shí)匯率制度對(duì)出口和雙邊貿(mào)易的促進(jìn)程度大于浮動(dòng)的事實(shí)匯率制度(Aristotelous,2002[21];Klein 和Shambaugh,2006[22];Adam 和 Cobham,2007[23];施炳展和張雅睿,2016[24])。

類似于事實(shí)匯率制度與貿(mào)易的研究,現(xiàn)有文獻(xiàn)普遍認(rèn)為,固定或盯住的事實(shí)匯率制度對(duì)FDI的促進(jìn)作用優(yōu)于浮動(dòng)匯率制度。Abbott et al.(2012)[25]、Cushman 和 De Vita(2017)[26]研究了匯率制度對(duì)發(fā)展中國(guó)家FDI 流入的影響,均得出結(jié)論:對(duì)于發(fā)展中國(guó)家來說,采用事實(shí)上的固定或中間匯率制度在吸引FDI 方面明顯優(yōu)于靈活的匯率制度。針對(duì)中國(guó)的研究中,目前只有對(duì)OFDI 的考察。張夏等(2019)[27]從企業(yè)異質(zhì)性角度討論了雙邊事實(shí)匯率制度選擇對(duì)企業(yè)OFDI 的影響效應(yīng),發(fā)現(xiàn)雙邊固定匯率制度比企業(yè)生產(chǎn)率的提升更能促進(jìn)企業(yè)OFDI傾向。現(xiàn)有的針對(duì)中國(guó)FDI 與匯率相關(guān)的研究主要關(guān)注匯率水平和匯率波動(dòng)(于津平,2007[14];程瑤和于津平,2009[15];王自鋒,2009[13]),僅有周華(2007)[28]等少數(shù)人實(shí)證分析了盯住美元制對(duì)FDI的影響,發(fā)現(xiàn)此制度對(duì)FDI的雙邊流量都沒有促進(jìn)作用。但是,這種盯住美元的固定匯率制度與雙邊固定匯率制度其實(shí)不是相同的概念。目前已有的文獻(xiàn)對(duì)不同類型人民幣雙邊事實(shí)匯率制度對(duì)FDI影響的研究較少。

(三)匯率制度影響因素的研究

關(guān)于一國(guó)匯率制度選擇的問題,在20 世紀(jì)50年代就有了激烈的爭(zhēng)論。Mundell(1961)[29]提出了“最優(yōu)貨幣區(qū)”理論,認(rèn)為不能籠統(tǒng)地認(rèn)為何種匯率制度更優(yōu),應(yīng)該結(jié)合一國(guó)某些經(jīng)濟(jì)特征進(jìn)行選擇。易綱(2000)[30]提出,在資本賬戶不開放的情況下,無論政府名義上宣布采取何種匯率制度,事實(shí)上都將收斂于固定匯率制度;在資本賬戶開放的情況下,固定匯率或浮動(dòng)匯率之間的選擇則主要取決于以下參數(shù):貿(mào)易依存度(即國(guó)際貿(mào)易量占GDP的比重)、以GDP衡量的國(guó)家大小和貿(mào)易伙伴國(guó)的集中程度。在討論雙邊事實(shí)匯率制度時(shí),“貿(mào)易伙伴國(guó)的集中程度”不是一個(gè)雙邊中存在的概念,而前兩個(gè)參數(shù)可以拓展為“兩國(guó)貿(mào)易依存度”和“兩國(guó)相對(duì)經(jīng)濟(jì)規(guī)模”。Poirson(2001)[31]考察了 93 個(gè)國(guó)家在1990-1998 年匯率制度的選擇,發(fā)現(xiàn)一國(guó)的通貨膨脹率、外匯儲(chǔ)備水平、資本流動(dòng)性、經(jīng)濟(jì)規(guī)模(GDP 大小)等都是匯率制度選擇的決定因素。因此,如果拓展為雙邊的概念,除了以上提到的“資本賬戶開放程度”“兩國(guó)貿(mào)易依存度”和“兩國(guó)相對(duì)經(jīng)濟(jì)規(guī)模”外,以國(guó)際儲(chǔ)備衡量的“兩國(guó)償還債務(wù)能力”也應(yīng)是重要的可能影響因素。梅冬州和龔六堂(2011)[32]針對(duì)新興市場(chǎng)經(jīng)濟(jì)國(guó)家匯率制度選擇的研究也印證了一國(guó)持有外幣資產(chǎn)(即債務(wù)償還能力)和金融市場(chǎng)開放程度(與資本賬戶開放程度可用相同指標(biāo)衡量)對(duì)匯率制度選擇的決定作用。

沈國(guó)兵(2003)[33]選擇有關(guān)文獻(xiàn)對(duì)匯率制度進(jìn)行了梳理,總結(jié)出經(jīng)濟(jì)結(jié)構(gòu)特征、政策配合、經(jīng)濟(jì)沖擊、政府信譽(yù)、BBC規(guī)則、價(jià)格確定等都會(huì)影響匯率制度選擇。政策配合、經(jīng)濟(jì)沖擊、BBC規(guī)則和價(jià)格確定更多的是理論上的意義,在實(shí)證中難以量化,故本文除了經(jīng)濟(jì)結(jié)構(gòu)特征外,只額外考慮政府信譽(yù)的作用。關(guān)于政府信譽(yù)對(duì)匯率制度是否存在決定作用的問題,現(xiàn)有的研究各執(zhí)一詞。Agénor 和Masson(1999)[34]針對(duì)墨西哥比索危機(jī)的研究表明,幾乎沒有實(shí)證證據(jù)能把比索貶值的預(yù)期歸因于經(jīng)濟(jì)基本面因素影響到的信譽(yù)的演進(jìn)。Poirson(2001)[31]的研究則肯定了一國(guó)政治的穩(wěn)定性對(duì)匯率制度選擇的決定作用。Carmignani et al.(2008)[35]的研究證明,一個(gè)穩(wěn)定的社會(huì)政治環(huán)境和一個(gè)有效的政策決策過程是選擇和堅(jiān)持盯住匯率制的必要前提;在不利的經(jīng)濟(jì)和社會(huì)政治背景下,政策制定者更關(guān)注匯率制度的穩(wěn)定性。另外,本文還將“兩國(guó)政府公信力”作為人民幣雙邊事實(shí)匯率制度的一個(gè)可能的影響因素。

綜上可知:①國(guó)內(nèi)外對(duì)于匯率水平和匯率波動(dòng)對(duì)FDI 影響的研究已較為廣泛和深入。其中的一些理論,如“生產(chǎn)成本效應(yīng)”(Cushman,1985[5])和匯率貶值的財(cái)富效應(yīng)(Froot 和Stein,1991[6])已被廣泛地引用于各國(guó)的研究文獻(xiàn)中。②事實(shí)匯率制度的分類標(biāo)準(zhǔn)暫無定論。法定匯率制度有統(tǒng)一的分類標(biāo)準(zhǔn),但其在現(xiàn)實(shí)中的失真問題使它的應(yīng)用越來越少;事實(shí)匯率制度的分類標(biāo)準(zhǔn)現(xiàn)在還是各國(guó)學(xué)者研究的課題。目前國(guó)內(nèi)文獻(xiàn)在研究事實(shí)匯率制度與國(guó)際貿(mào)易與投資的關(guān)系中,采用的事實(shí)匯率制度數(shù)據(jù)均來自于Shambaugh 個(gè)人網(wǎng)站,即Shambaugh(2004)[16]的分類標(biāo)準(zhǔn)。該數(shù)據(jù)可得性強(qiáng),但僅匯報(bào)了世界各經(jīng)濟(jì)體與美元的雙邊事實(shí)匯率制度。如果要討論人民幣雙邊事實(shí)匯率制度,則需要進(jìn)行相應(yīng)的轉(zhuǎn)換,數(shù)據(jù)的精確性下降。同時(shí),按照此分類方法得到的各個(gè)國(guó)家(地區(qū))雙邊事實(shí)匯率制度數(shù)據(jù)的變化性較小,在使用固定效應(yīng)模型的時(shí)候有效樣本量較少,實(shí)證結(jié)果容易出現(xiàn)極端值。③有關(guān)事實(shí)匯率制度與FDI 關(guān)系的研究數(shù)量上較為有限,結(jié)論較為統(tǒng)一,即認(rèn)為較為固定的匯率制度在吸引FDI 上優(yōu)于浮動(dòng)匯率制度。這些文獻(xiàn)均來自國(guó)外的研究,研究的對(duì)象是歐元區(qū)各國(guó)或發(fā)展中國(guó)家(1),還暫無針對(duì)中國(guó)及以人民幣雙邊事實(shí)匯率制度為研究對(duì)象的文獻(xiàn)。國(guó)家之間都有異質(zhì)性,故不可將采用與中國(guó)相同事實(shí)匯率制度的所有發(fā)展中國(guó)家的實(shí)證結(jié)果認(rèn)為是人民幣雙邊事實(shí)匯率制度對(duì)FDI 的影響的結(jié)果。④目前尚未有研究涉及雙邊事實(shí)匯率制度的影響因素。針對(duì)一國(guó)(地區(qū))匯率制度影響因素的研究已經(jīng)非常成熟,也有專門對(duì)此方面的理論和研究成果進(jìn)行的文獻(xiàn)綜述。然而,已有的、針對(duì)單一國(guó)家(地區(qū))得出的匯率制度的影響因素,并不能完全推廣到雙邊領(lǐng)域,但只有明白人民幣雙邊事實(shí)匯率制度的影響因素、了解與中國(guó)采用不同雙邊事實(shí)匯率制度國(guó)家的特征因子,才能更好地結(jié)合現(xiàn)狀提出政策建議。

本研究選取2011—2018年各個(gè)國(guó)家(地區(qū))對(duì)中國(guó)FDI的數(shù)據(jù),采用雙向固定效應(yīng)模型(Two-way Fixed Effect),就人民幣雙邊事實(shí)匯率制度對(duì)FDI的單向影響進(jìn)行實(shí)證分析,得出較優(yōu)(即更能促進(jìn)FDI)的雙邊事實(shí)匯率制度。在得到較優(yōu)的人民幣雙邊事實(shí)匯率制度后,本文接著對(duì)人民幣雙邊事實(shí)匯率制度的影響因素進(jìn)行分析。先選擇一些可以拓展為雙邊概念的影響一國(guó)(地區(qū))匯率制度的經(jīng)濟(jì)特征因子,作為備選因子。之后,參考張長(zhǎng)春(2002)[36]的因子處理方法去除備選因子之間的共線性,得出人民幣雙邊事實(shí)匯率制度的影響因子,從而了解與中國(guó)采取不同雙邊事實(shí)匯率制度的國(guó)家特征。最后,本文結(jié)合正文部分的實(shí)證分析結(jié)果,結(jié)合中國(guó)實(shí)際,提出對(duì)FDI 未來發(fā)展方向的政策建議。

與以往研究不同,本文選取了新的研究角度、采用了新的指標(biāo)來研究中國(guó)問題:①在研究視角上,本文從吸引FDI 的角度,研究不同人民幣雙邊事實(shí)匯率制度可能帶來的影響,以期做出邊際貢獻(xiàn);②在指標(biāo)選擇上,本文不采用Shambaugh 個(gè)人網(wǎng)站上的數(shù)據(jù)進(jìn)行主實(shí)證分析,而是使用匯率原始數(shù)據(jù),以人民幣為中心貨幣,按照Obstfeld et al.(2010)[17]的分類標(biāo)準(zhǔn),構(gòu)建一手?jǐn)?shù)據(jù)。通過這種方式,避免二次處理數(shù)據(jù)帶來的數(shù)據(jù)精度下降的問題,更能反映人民幣事實(shí)匯率制度細(xì)節(jié)的變化,實(shí)證結(jié)果更加合理。

三、事實(shí)匯率制度對(duì)FDI影響機(jī)制的理論分析

(一)事實(shí)匯率制度的測(cè)度

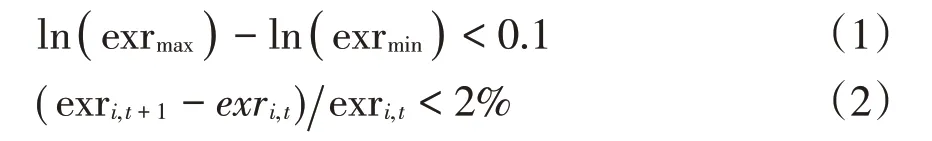

本文借鑒了Obstfeld et al.(2010)[17]的分類方法構(gòu)建雙邊事實(shí)匯率制度指標(biāo)。根據(jù)Obstfeld et al.(2010)[17]分類標(biāo)準(zhǔn),雙邊固定匯率制度需要至少滿足以下兩個(gè)條件中的一個(gè):①雙邊月度名義匯率指標(biāo)的浮動(dòng)水平帶寬連續(xù)12 個(gè)月都處于5%區(qū)間內(nèi);②雙邊月度名義匯率指標(biāo)連續(xù)兩年相鄰月份的變化率小于2%。且以上任意一個(gè)條件都需要至少連續(xù)兩年被滿足,若不滿足以上條件,則定義為雙邊浮動(dòng)匯率制度。Obstfeld et al.(2010)[17]的分類方法最終呈現(xiàn)的結(jié)果是雙邊事實(shí)匯率制度,5%的水平帶寬也給了數(shù)據(jù)足夠的變化性,符合本文研究問題和模型的要求。以上兩個(gè)條件的測(cè)度如下:

(二)事實(shí)匯率制度對(duì)FDI影響的機(jī)制

匯率制度可以粗略地劃分為固定匯率制度和浮動(dòng)匯率制度,其在外部投資方面很大程度上反映的是匯率的波動(dòng)情況。但與單純的匯率波動(dòng)不同的是,匯率制度也會(huì)反映出一國(guó)的資本開放程度和貨幣政策的有效性,同時(shí)為跨國(guó)公司(投資方)提供了匯率水平和波動(dòng)的預(yù)期。例如,若一國(guó)宣布采用固定匯率制度,即使中途匯率水平出現(xiàn)偏離,在該國(guó)政府具有公信力的條件下,該國(guó)資本的國(guó)際流動(dòng)也不會(huì)受到顯著影響,因?yàn)槿藗儗?duì)匯率水平有穩(wěn)定的預(yù)期。

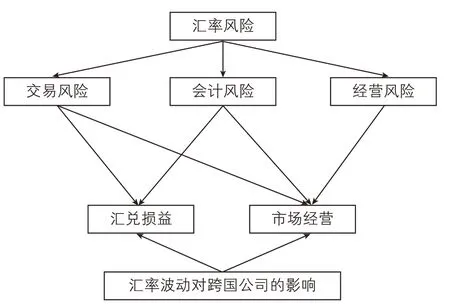

匯率波動(dòng)對(duì)跨國(guó)公司的影響是匯率風(fēng)險(xiǎn)的具體表現(xiàn)和結(jié)果。匯率風(fēng)險(xiǎn)包括交易風(fēng)險(xiǎn)、會(huì)計(jì)風(fēng)險(xiǎn)和經(jīng)營(yíng)風(fēng)險(xiǎn)。交易風(fēng)險(xiǎn)也稱為結(jié)算風(fēng)險(xiǎn),是由于交易日與結(jié)算日的匯率不一致而引起的風(fēng)險(xiǎn);會(huì)計(jì)風(fēng)險(xiǎn)也稱為折算風(fēng)險(xiǎn),指經(jīng)濟(jì)主體對(duì)資產(chǎn)負(fù)債表的會(huì)計(jì)處理中,將功能貨幣轉(zhuǎn)換成記賬貨幣時(shí)因匯率變動(dòng)而導(dǎo)致賬面損失的可能性;經(jīng)營(yíng)風(fēng)險(xiǎn)又稱經(jīng)濟(jì)風(fēng)險(xiǎn),指意料之外的匯率變動(dòng)通過影響企業(yè)的生產(chǎn)銷售數(shù)量、價(jià)格、成本,引起企業(yè)未來一定期間收益或現(xiàn)金流量減少的一種潛在損失。

匯率波動(dòng)對(duì)跨國(guó)公司的影響可以分為兩類:①對(duì)跨國(guó)公司匯兌損益的影響。匯兌損益是指外幣貨幣性項(xiàng)目因資產(chǎn)負(fù)債表日即期匯率與初始確認(rèn)時(shí)或前一資產(chǎn)負(fù)債表日即期匯率不同而產(chǎn)生的匯兌差異,產(chǎn)生的原因是交易風(fēng)險(xiǎn)和會(huì)計(jì)風(fēng)險(xiǎn)的實(shí)現(xiàn)。匯率波動(dòng)是跨國(guó)公司匯兌損益的唯一作用因素。②對(duì)跨國(guó)公司市場(chǎng)經(jīng)營(yíng)的影響。匯率波動(dòng)對(duì)市場(chǎng)經(jīng)營(yíng)的影響屬于長(zhǎng)期風(fēng)險(xiǎn),涉及跨國(guó)公司銷售額、價(jià)格、成本等諸多方面的改變,最終會(huì)對(duì)公司將來的市場(chǎng)份額、現(xiàn)金流量、經(jīng)營(yíng)利潤(rùn)和企業(yè)資本價(jià)值產(chǎn)生影響。它主要是經(jīng)營(yíng)風(fēng)險(xiǎn)、交易風(fēng)險(xiǎn)和會(huì)計(jì)風(fēng)險(xiǎn)。跨國(guó)公司市場(chǎng)經(jīng)營(yíng)的變化除了受匯率影響外,還受國(guó)內(nèi)外直接投資政策、國(guó)內(nèi)外經(jīng)濟(jì)增長(zhǎng)等其他因素的影響。

匯率風(fēng)險(xiǎn)和匯率波動(dòng)對(duì)跨國(guó)公司的影響機(jī)制如圖1所示。

圖1 匯率風(fēng)險(xiǎn)和匯率波動(dòng)對(duì)跨國(guó)公司的影響

以上兩類由匯率波動(dòng)造成的影響都對(duì)跨國(guó)公司在國(guó)外進(jìn)行FDI 的利潤(rùn)帶來了不確定性。由于企業(yè)具有風(fēng)險(xiǎn)厭惡的特征,故多數(shù)觀點(diǎn)認(rèn)為固定匯率制度更能促進(jìn)國(guó)際貿(mào)易和國(guó)際資本流動(dòng)。固定匯率制度下,貨幣當(dāng)局把該國(guó)貨幣與其他國(guó)家貨幣的匯率水平基本固定,波動(dòng)幅度限制在一定的、很小的范圍之內(nèi)。所以,固定匯率制度帶來的最大好處就是穩(wěn)定的匯率和預(yù)期。這一優(yōu)勢(shì)在對(duì)外經(jīng)濟(jì)活動(dòng)中展現(xiàn)得非常明顯:穩(wěn)定的匯率減少了跨國(guó)公司進(jìn)行國(guó)際貿(mào)易及資本輸出、輸入(包括FDI和OFDI)時(shí)所面臨的匯率大幅度變動(dòng)帶來的匯兌損益和市場(chǎng)經(jīng)營(yíng)的不確定性,降低了風(fēng)險(xiǎn)。目前相關(guān)的實(shí)證研究也大多驗(yàn)證了這一理論。

浮動(dòng)匯率論者對(duì)此的反駁是,固定匯率制度下也存在匯率的不確定性,只不過是不確定性的性質(zhì)不同:一方面,為了維持本幣匯率,政府隨時(shí)可能實(shí)施直接管制,且管制的變動(dòng)難以預(yù)料,諸如此類的不確定性同樣不利于國(guó)際貿(mào)易和投資;另一方面,國(guó)內(nèi)物價(jià)的變動(dòng)同樣會(huì)給國(guó)際貿(mào)易和投資帶來不確定性,而在浮動(dòng)匯率制下,通過匯率(2)與物價(jià)的同向波動(dòng)則可能消除由于物價(jià)變動(dòng)帶來的不確定性。然而,如果政府的管制是為了穩(wěn)定匯率,那對(duì)跨國(guó)企業(yè)來說也不一定會(huì)產(chǎn)生壞的影響,這要取決于具體的管制措施。同時(shí),國(guó)內(nèi)物價(jià)與匯率同向變動(dòng)要滿足本幣的貶值完全是由購買力下降造成的條件,然而現(xiàn)實(shí)中匯率波動(dòng)的原因各式各樣,所以沒有辦法保證匯率與物價(jià)總是同向波動(dòng),因此這個(gè)機(jī)制并沒有辦法滿足企業(yè)規(guī)避匯率風(fēng)險(xiǎn)的需要。

綜上所述,本文提出命題1和命題2。

命題1:人民幣雙邊事實(shí)固定匯率制度比人民幣雙邊事實(shí)浮動(dòng)匯率制度更能促進(jìn)中國(guó)FDI流入;

命題2:對(duì)中國(guó)FDI 多的國(guó)家(地區(qū))比對(duì)中國(guó)FDI 少的國(guó)家(地區(qū))更多地與中國(guó)采用人民幣雙邊事實(shí)固定匯率制度。

但是,固定匯率制度也有它固有的劣勢(shì)。根據(jù)“三元悖論”,開放經(jīng)濟(jì)條件下,本國(guó)貨幣政策的獨(dú)立性、匯率穩(wěn)定和資本的自由流通不能同時(shí)實(shí)現(xiàn),最多只能同時(shí)滿足兩個(gè)目標(biāo)。在當(dāng)今的經(jīng)濟(jì)環(huán)境下,一國(guó)(地區(qū))很難完全限制資本的流動(dòng),故如果選擇實(shí)行固定匯率制度,那就勢(shì)必要以犧牲貨幣政策的獨(dú)立性為代價(jià)。在固定匯率制度下,貨幣政策需要用于維持外部平衡,所以當(dāng)國(guó)內(nèi)經(jīng)濟(jì)目標(biāo)和國(guó)際收支情況相矛盾的時(shí)候,貨幣政策就無法很好地維持內(nèi)部平衡。同時(shí),只有一國(guó)(地區(qū))具有足夠多的外匯儲(chǔ)備的時(shí)候,央行才有能力在外匯市場(chǎng)實(shí)現(xiàn)本幣外幣的買賣,維持法定匯率水平。因此,本文提出命題3。

命題3:當(dāng)中國(guó)外匯儲(chǔ)備較多時(shí),有更多國(guó)家(地區(qū))與中國(guó)實(shí)行人民幣雙邊事實(shí)固定匯率制度。

(三)其他因素對(duì)FDI影響的機(jī)制

雙邊事實(shí)固定匯率制度對(duì)FDI 的促進(jìn)作用也會(huì)受到其他影響FDI因素的影響。

根據(jù)已有研究的共識(shí),企業(yè)會(huì)根據(jù)生產(chǎn)率的高低依次選擇OFDI、出口和內(nèi)銷。對(duì)發(fā)達(dá)國(guó)家來說,一方面,國(guó)內(nèi)有較多生產(chǎn)率高的企業(yè),所以當(dāng)某一東道國(guó)投資環(huán)境向好(包活穩(wěn)定的匯率預(yù)期)時(shí),有能力增加對(duì)該國(guó)直接投資的額度;另一方面,國(guó)內(nèi)生產(chǎn)制造成本高昂,由于企業(yè)的逐利性,發(fā)達(dá)國(guó)家的企業(yè)有足夠的動(dòng)力進(jìn)行FDI,以降低成本、獲得更高的利潤(rùn)。因此,雙邊事實(shí)固定匯率制度對(duì)東道國(guó)吸引來自發(fā)達(dá)國(guó)家FDI的促進(jìn)作用會(huì)更大一些。而發(fā)展中國(guó)家由于本國(guó)企業(yè)生產(chǎn)率的限制,且尋求國(guó)外廉價(jià)勞動(dòng)力的需求沒有那么迫切,固定匯率制度的促進(jìn)作用會(huì)有所下降。

對(duì)于發(fā)展中國(guó)家來說,企業(yè)實(shí)力總體較弱,故政府往往會(huì)出臺(tái)一些支持性政策促進(jìn)本國(guó)企業(yè)進(jìn)行OFDI。同時(shí),發(fā)展中國(guó)家普遍存在金融抑制,即政府往往通過抑制服務(wù)業(yè)、降低貿(mào)易部門生產(chǎn)成本等方式導(dǎo)致對(duì)外貿(mào)易順差。然而,由于發(fā)展中國(guó)家技術(shù)水平落后和國(guó)內(nèi)金融市場(chǎng)不發(fā)達(dá),擁有凈儲(chǔ)蓄的企業(yè)在國(guó)內(nèi)可選擇的投資機(jī)會(huì)相對(duì)較少。通過對(duì)外直接投資,這些企業(yè)可以獲得適宜的技術(shù)或者廉價(jià)的生產(chǎn)要素以促進(jìn)國(guó)內(nèi)生產(chǎn)、提高國(guó)內(nèi)生產(chǎn)效率和整體投資回報(bào)率。因此,對(duì)發(fā)展中國(guó)家的企業(yè)來說,OFDI受到本國(guó)環(huán)境干預(yù)的程度較大,這也會(huì)在一定程度上削弱匯率制度對(duì)FDI 影響機(jī)制的有效性。

綜合以上分析,本文提出命題4。

命題4:相比于發(fā)展中經(jīng)濟(jì)體,人民幣雙邊事實(shí)固定匯率制度更能促進(jìn)發(fā)達(dá)經(jīng)濟(jì)體對(duì)華FDI。

四、實(shí)證設(shè)計(jì)與結(jié)果

(一)回歸模型

本文研究人民幣雙邊事實(shí)匯率制度對(duì)FDI 的影響,分為兩步:第一,探究何種人民幣雙邊事實(shí)匯率制度更能促進(jìn)FDI;第二,探究雙邊事實(shí)匯率制度的影響因素。

第一步的實(shí)證模型為主模型,該模型以FDI為被解釋變量,人民幣雙邊事實(shí)匯率制度作為核心解釋變量,同時(shí)控制實(shí)際匯率水平、匯率波動(dòng)、投資國(guó)經(jīng)濟(jì)規(guī)模和通貨膨脹水平對(duì)FDI流入造成的影響。因?yàn)楸緦?shí)證的研究對(duì)象(各個(gè)國(guó)家和地區(qū))間個(gè)體差異較大,且樣本隨時(shí)間的變化也具有較大的差異性,故采用雙向固定效應(yīng)模型,以同時(shí)控制隨個(gè)體變化但不隨時(shí)間變化和隨時(shí)間變化但不隨個(gè)體變化的未知影響因素。具體模型設(shè)立如下:

其中:i代表投資國(guó);t代表年份;lnfdi代表各個(gè)國(guó)家(地區(qū))對(duì)中國(guó)FDI 的數(shù)額;fixed 代表匯率制度,如果為固定匯率制度取1,否則為0;exr 代表實(shí)際匯率水平;vol 代表雙邊匯率波動(dòng);gdp 為投資國(guó)國(guó)內(nèi)生產(chǎn)總值,用于控制投資國(guó)經(jīng)濟(jì)規(guī)模的影響;cpi 為投資國(guó)消費(fèi)者物價(jià)指數(shù),用于表征投資國(guó)通貨膨脹水平;λi為投資國(guó)固定效應(yīng),控制隨國(guó)家變化但不隨時(shí)間變化的特征;λt為時(shí)間固定效應(yīng),控制隨時(shí)間變化不隨國(guó)家變化的特征;ε為其他隨機(jī)干擾項(xiàng)。

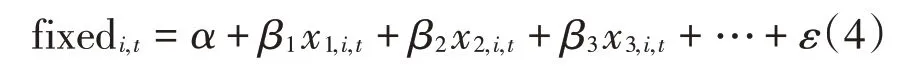

第二步的實(shí)證模型的目的是探究雙邊事實(shí)匯率制度的影響因素,以此找到與中國(guó)采用雙邊事實(shí)固定匯率制度的國(guó)家(地區(qū))的特征。被解釋變量為雙邊事實(shí)匯率制度,解釋變量為各影響因子,回歸的時(shí)候使用聚類穩(wěn)健的標(biāo)準(zhǔn)差(cluster at country group)。具體模型設(shè)定如下:

其中:fixed 代表匯率制度,如果為固定匯率制度取1,否則為0;xn,i,t代表不同的影響因子;ε為其他隨機(jī)干擾項(xiàng)。

(二)數(shù)據(jù)來源與處理

數(shù)據(jù)選取年份為2011—2018年,取自《中國(guó)統(tǒng)計(jì)年鑒》、IMF International Financial Statistics 數(shù)據(jù)庫、世界銀行數(shù)據(jù)庫、Shambaugh 個(gè)人網(wǎng)站(3)、標(biāo)準(zhǔn)普爾官網(wǎng)等。其中,雙邊事實(shí)匯率制度按照Obstfeld et al.(2010)[17]的分類標(biāo)準(zhǔn)構(gòu)建。將各國(guó)對(duì)美元的匯率轉(zhuǎn)換為各國(guó)對(duì)人民幣的名義匯率,然后利用各國(guó)CPI計(jì)算實(shí)際匯率水平(4)。采用雙邊月度匯率對(duì)數(shù)一階差分的標(biāo)準(zhǔn)差來測(cè)算匯率波動(dòng)(5)。

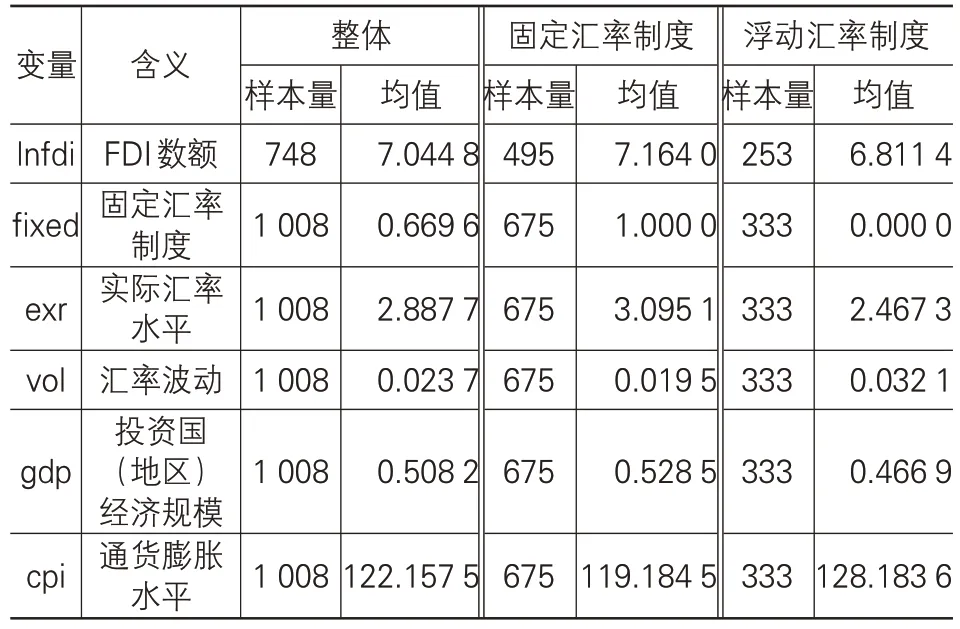

表1考察了樣本整體和分類后各變量的均值。從表1中可以看出,對(duì)中國(guó)進(jìn)行FDI 的國(guó)家(地區(qū))中,大部分與中國(guó)采用的是雙邊事實(shí)固定匯率制度。與中國(guó)采用雙邊事實(shí)固定匯率制度的國(guó)家(地區(qū))對(duì)中國(guó)的FDI 的均值為7.164 0,大于與中國(guó)采用雙邊浮動(dòng)事實(shí)匯率制度的國(guó)家(地區(qū))對(duì)中國(guó)的FDI的均值6.811 4,初步說明了雙邊固定匯率制度對(duì)吸引FDI的促進(jìn)作用。但是,觀察GDP與CPI的數(shù)據(jù)可以發(fā)現(xiàn),與中國(guó)采用雙邊固定匯率制度的國(guó)家(地區(qū))的GDP 較大、CPI 較小,可以推測(cè)這些國(guó)家(地區(qū))的經(jīng)濟(jì)總量較大、物價(jià)水平平穩(wěn),因此更有能力對(duì)外進(jìn)行FDI。綜上,究竟何種事實(shí)匯率制度更能幫助中國(guó)吸引FDI 還需要進(jìn)一步的實(shí)證分析。

表1 變量分類統(tǒng)計(jì)

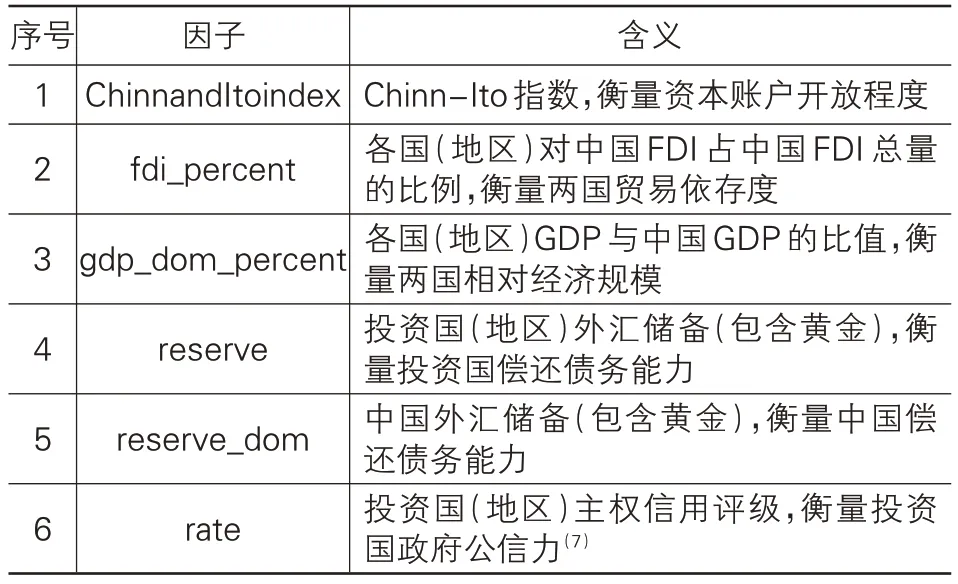

選取可以拓展為雙邊概念的具有代表性和數(shù)據(jù)可得性的因子,具體見表2所列。

由表2 可知,由于最新的Chinn-Ito 指數(shù)只更新到2017 年,故本文對(duì)于人民幣雙邊事實(shí)匯率制度相關(guān)因子的分析選取的時(shí)間段為2011—2017年,與前一部分實(shí)證的時(shí)間段(2011—2018 年)稍有不同。ChinnandItoindex 的數(shù)據(jù)來源于專門網(wǎng)站(6),選取了0—1 標(biāo)準(zhǔn)化之后的數(shù)據(jù);fdi_percent的數(shù)據(jù)來源于《中國(guó)統(tǒng)計(jì)年鑒》;gdp_dom_percent的數(shù)據(jù)來自世界銀行數(shù)據(jù)庫;reserve 和reserve_dom 的數(shù)據(jù)來自IMF International Financial Statistics 數(shù)據(jù)庫;rate 的數(shù)據(jù)來自標(biāo)普主權(quán)信用評(píng)級(jí),為虛擬變量:投資級(jí)以上(BBB 級(jí)及以上)取1,投資級(jí)以下取0。為了去除因子間的共線性關(guān)系,本文參考張長(zhǎng)春(2002)[36]的因子處理方法,進(jìn)行分步擬合。

表2 備選因子

(三)實(shí)證結(jié)果分析

1.總樣本回歸結(jié)果

表3匯報(bào)了按照模型(3)回歸的結(jié)果,列(1)僅加入了雙邊固定匯率制度,列(2)加入了實(shí)際匯率水平和匯率波動(dòng),列(3)加入了投資國(guó)經(jīng)濟(jì)規(guī)模和通貨膨脹水平。所有回歸都使用的是雙向固定效應(yīng)模型和聚類穩(wěn)健的標(biāo)準(zhǔn)差。

表3 總樣本回歸結(jié)果

由表3可知,核心解釋變量fixed的系數(shù)顯著為正,說明雙邊固定匯率制度更能促進(jìn)中國(guó)FDI的流入。從控制變量看,exr、vol、gdp 和 cpi 均不顯著。加入exr和vol控制變量后,fixed的系數(shù)大小沒有明顯變化,說明匯率制度fixed 變量已經(jīng)對(duì)匯率水平和匯率波動(dòng)有了反映。雖然exr 和vol 的擬合結(jié)果并不顯著,但它們系數(shù)的符號(hào)都在一定程度上驗(yàn)證了一些理論的正確性。exr 的系數(shù)符號(hào)為正,說明人民幣貶值有利于吸引FDI,這與“生產(chǎn)成本效應(yīng)”(Cushman,1985)[5]和匯率貶值的財(cái)富效應(yīng)(Froot和 Stein,1991)[6]的結(jié)論一致。vol 的系數(shù)為負(fù),說明人民幣匯率波動(dòng)幅度大不利于吸引FDI,這與跨國(guó)公司直接投資具有較強(qiáng)的風(fēng)險(xiǎn)厭惡傾向的理論一致。加入gdp 和cpi 控制變量后,fixed 的系數(shù)有明顯增幅。由列(3)的實(shí)證結(jié)果可以得出結(jié)論:采用雙邊固定匯率制度比采用雙邊浮動(dòng)匯率制度多吸引25.63%的FDI。

2.按照地區(qū)、經(jīng)濟(jì)差異劃分子樣本

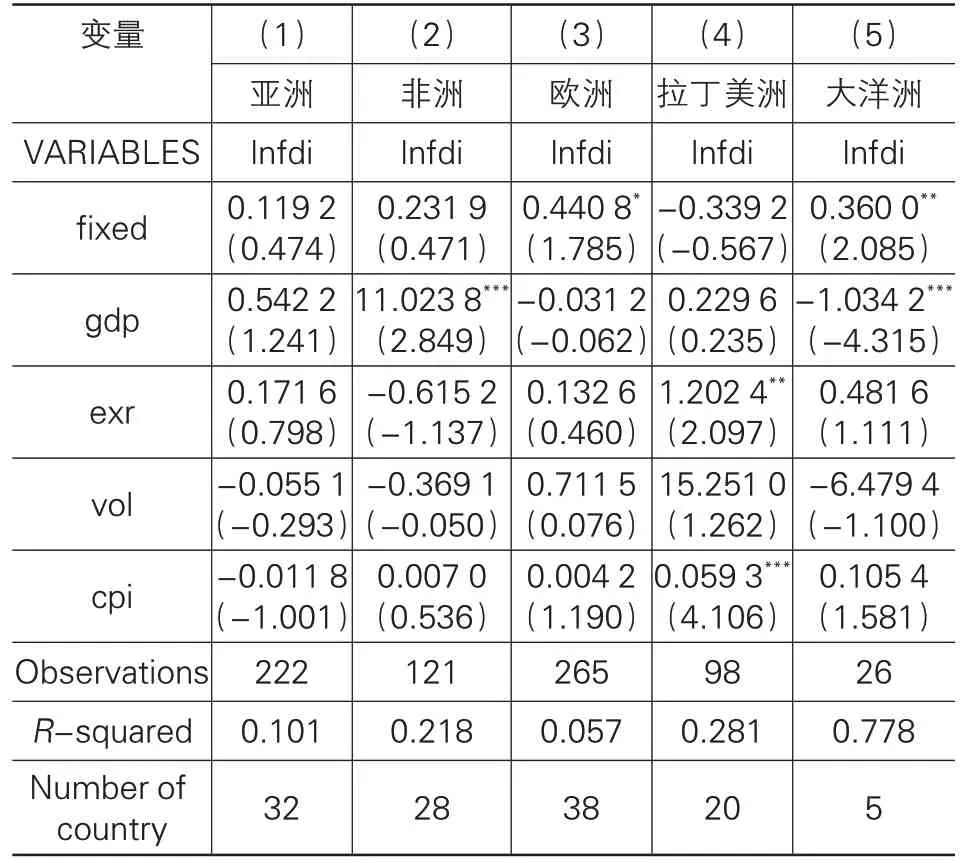

地區(qū)按照投資國(guó)(地區(qū))所在洲劃分。因?yàn)楸泵乐薜膰?guó)家(地區(qū))在考察期間內(nèi)與中國(guó)的雙邊事實(shí)匯率制度均沒有發(fā)生變化,故從有效樣本中被剔除。最終的地區(qū)劃分為亞洲、非洲、歐洲、拉丁美洲和大洋洲。

樣本按經(jīng)濟(jì)發(fā)展水平分為發(fā)達(dá)經(jīng)濟(jì)體和發(fā)展中經(jīng)濟(jì)體。按照國(guó)際標(biāo)準(zhǔn),如果一個(gè)國(guó)家(地區(qū))的人均GDP 在兩萬美元以上,就具備初等發(fā)達(dá)國(guó)家水平。本文據(jù)此將為人均GDP 高于兩萬美元的國(guó)家(地區(qū))劃分為發(fā)達(dá)經(jīng)濟(jì)體,低于兩萬美元的國(guó)家(地區(qū))劃分為發(fā)展中經(jīng)濟(jì)體。若有的國(guó)家(地區(qū))一部分年份人均GDP 高于兩萬美元、一部分年份人均GDP低于兩萬美元,鑒于本文考察年限為8年(2011—2018年),則將有5年及以上人均GDP高于兩萬美元的國(guó)家(地區(qū))劃分為發(fā)達(dá)經(jīng)濟(jì)體,否則歸為發(fā)展中經(jīng)濟(jì)體。劃分樣本后得到的實(shí)證結(jié)果見表4所列。

由表4 可知,按地區(qū)細(xì)分的樣本中,僅有歐洲和大洋洲樣本的核心解釋變量fixed的系數(shù)顯著為正;亞洲和非洲的計(jì)量結(jié)果雖然依舊維持正值,但是已不顯著;拉丁美洲樣本的計(jì)量結(jié)果變?yōu)樨?fù)值且不顯著。世界上各州經(jīng)濟(jì)水平差異較大,歐洲和大洋洲對(duì)中國(guó)有FDI 的國(guó)家(地區(qū))在經(jīng)濟(jì)水平上整體優(yōu)于亞洲和非洲國(guó)家(地區(qū))。從該系數(shù)結(jié)果中可以猜想,經(jīng)濟(jì)發(fā)達(dá)的國(guó)家(地區(qū))對(duì)中國(guó)FDI的流量更容易受人民幣雙邊事實(shí)固定匯率制度的促進(jìn)。

表4 人民幣雙邊事實(shí)匯率制度與FDI:分類樣本(按地區(qū)分類)

此外,表4 中各子樣本R2的差異較大。首先,由于本模型的核心解釋變量為虛擬變量,反映的是概率的變化,故R2整體偏小。但其中,歐洲子樣本明顯小于其他樣本。這是因?yàn)闅W洲較多國(guó)家為歐元區(qū)成員國(guó),實(shí)行統(tǒng)一的貨幣政策和匯率政策,因此匯率制度并不會(huì)根據(jù)某一國(guó)的FDI進(jìn)行調(diào)整,故樣本與擬合的偏離程度較大。大洋洲國(guó)家數(shù)量較少且子樣本間偏差較小,故其對(duì)應(yīng)的R2較大。

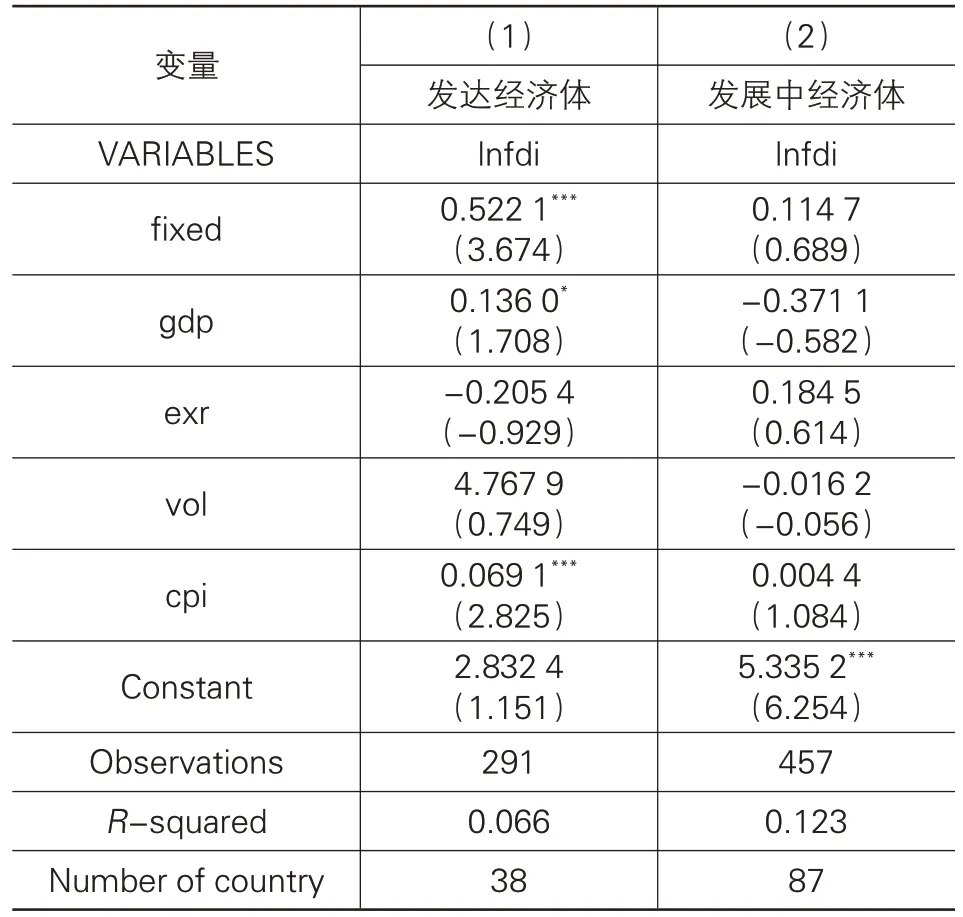

接下來,將樣本按照經(jīng)濟(jì)發(fā)展水平劃分,以驗(yàn)證由表4提出的猜想。實(shí)證結(jié)果見表5所列。

表5 人民幣雙邊事實(shí)匯率制度與FDI:分類樣本(按經(jīng)濟(jì)發(fā)展水平分類)

表5的實(shí)證結(jié)果驗(yàn)證了之前根據(jù)表4實(shí)證結(jié)果做出的猜想。由表5 可知,發(fā)達(dá)經(jīng)濟(jì)體樣本中,核心解釋變量fixed的顯著性比其在總體樣本中的顯著性有了較大提升,且系數(shù)維持正值,由0.256 3增加到0.522 1。即對(duì)發(fā)達(dá)經(jīng)濟(jì)體而言,如果與中國(guó)采取的是雙邊事實(shí)固定匯率制度,能夠促進(jìn)52.21%的對(duì)華FDI。反觀發(fā)展中經(jīng)濟(jì)體樣本的實(shí)證結(jié)果,核心解釋變量fixed已不再顯著,系數(shù)也有所減小,可見人民幣雙邊事實(shí)固定匯率制度對(duì)來自發(fā)展中國(guó)家FDI的促進(jìn)作用不大。可能的解釋是,發(fā)展中國(guó)家本身發(fā)展水平有限、勞動(dòng)力和原材料價(jià)格也相對(duì)低廉,故沒有足夠的實(shí)力和動(dòng)力對(duì)外直接投資。且發(fā)展中國(guó)家的經(jīng)濟(jì)結(jié)構(gòu)存在不同程度的扭曲,企業(yè)因此受到國(guó)內(nèi)限制因素的影響也較大。當(dāng)其他因素對(duì)FDI的限制較為明顯時(shí),匯率制度對(duì)FDI的影響減弱。

3.雙邊事實(shí)匯率制度影響因子的進(jìn)一步討論

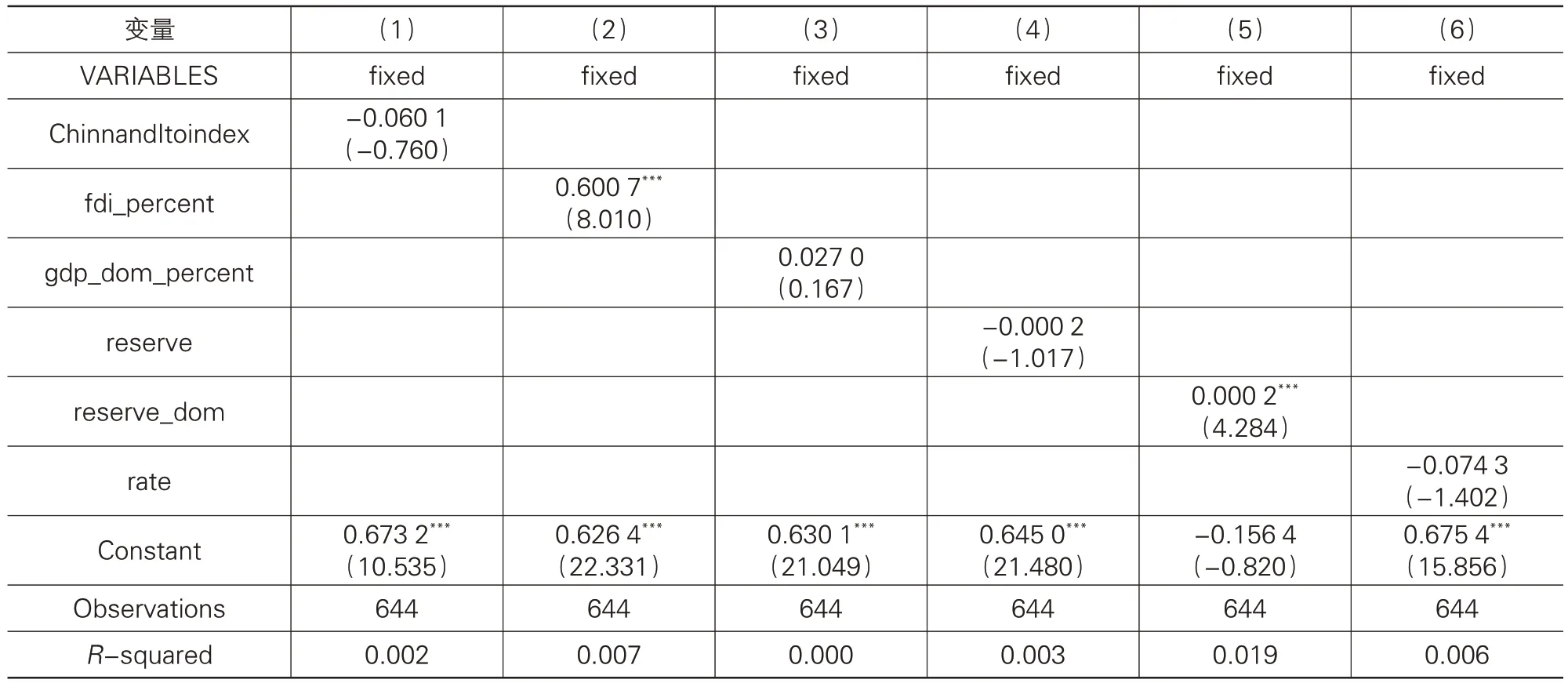

根據(jù)張長(zhǎng)春(2002)[36]的因子處理方法,首先進(jìn)行單個(gè)因子的擬合,得到的實(shí)證結(jié)果見表6所列。

由表 6 可知,fdi_percent 和 reserve_dom 對(duì)被解釋變量fixed 有顯著影響,保留這兩個(gè)因子進(jìn)行下一步擬合。ChinnandItoindex、gdp_dom_percent、reserve和rate則不具有顯著性,故在第一步篩選中被排除,不再進(jìn)行第二步篩選。

表6 備選因子篩選-1

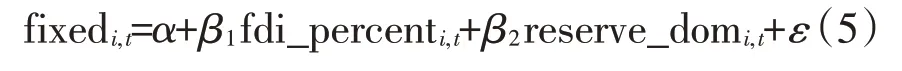

由表7可知,在單因子擬合的基礎(chǔ)上引入新的因子后,fdi_percent 和reserve_dom 依舊保持顯著。因?yàn)橐呀?jīng)沒有其他候選因子,故最終模型可確定為:

最后,為驗(yàn)證以上篩選出的因子的有效性,將所有因子與事實(shí)匯率制度擬合,檢驗(yàn)fdi_percent和reserve_dom 是否依舊保持顯著,檢查結(jié)果見表8所列。

由表 8 可知,fdi_percent 和 reserve_dom 在考慮其他因素后依舊保持顯著。綜上可知,影響一國(guó)與人民幣采用何種雙邊事實(shí)匯率制度的因素為“兩國(guó)貿(mào)易依存度”和“中國(guó)償還債務(wù)能力”。由表7、表8的計(jì)量結(jié)果可知,fdi_percent和reserve_dom的系數(shù)均為正值,這表明:①對(duì)中國(guó)有著大量FDI 的國(guó)家(地區(qū))更傾向于與中國(guó)采用雙邊事實(shí)固定匯率制度;②在中國(guó)外匯儲(chǔ)備較多時(shí),中國(guó)與各投資國(guó)之間更多地采用雙邊事實(shí)固定匯率制度。

以上實(shí)證結(jié)果表明:首先,再次驗(yàn)證了雙邊固定匯率制度下穩(wěn)定的匯率水平和預(yù)期對(duì)FDI 的促進(jìn)作用。投資國(guó)對(duì)中國(guó)的FDI越多,越傾向于采用雙邊固定匯率制度。雖然一國(guó)的匯率制度不太可能完全根據(jù)FDI而改變,但這一實(shí)證結(jié)果從側(cè)面驗(yàn)證了跨國(guó)企業(yè)傾向于投資匯率穩(wěn)定的國(guó)家(地區(qū))的偏好。其次,在中國(guó)外匯儲(chǔ)備較多的時(shí)候,人民幣雙邊事實(shí)匯率制度更偏向于固定,可以推測(cè)此時(shí)央行有維持雙邊事實(shí)固定匯率制度的意愿和能力。維持雙邊事實(shí)固定匯率制度確實(shí)對(duì)東道國(guó)的外匯儲(chǔ)備提出了要求。特別是像中國(guó)這種并未實(shí)現(xiàn)匯率隨市場(chǎng)自由浮動(dòng)的匯率體系,央行需要有足夠的外匯儲(chǔ)備,才有能力維持匯率在一個(gè)較為穩(wěn)定的范圍內(nèi)。東道國(guó)充足的外匯儲(chǔ)備能夠給投資國(guó)企業(yè)信心,打消企業(yè)在匯率不穩(wěn)定問題上的顧慮。

4.穩(wěn)健性檢驗(yàn)

本文關(guān)注的核心解釋變量是雙邊事實(shí)匯率制度,前述分析都是基于Obstfeld et al.(2010)[17]的分類標(biāo)準(zhǔn)建立的雙邊事實(shí)匯率制度指標(biāo),表9進(jìn)一步考慮了其他指標(biāo)的可能影響。本文選擇Shambaugh(2004)[16]的事實(shí)匯率制度分類指標(biāo)作為替代,數(shù)據(jù)來源于Shambaugh個(gè)人網(wǎng)站,根據(jù)施炳展和張雅睿(2016)[24]的方法進(jìn)行處理,將以美元為中心貨幣的數(shù)據(jù)轉(zhuǎn)換為以人民幣為中心貨幣的數(shù)據(jù)。該指標(biāo)在分類方法上與Obstfeld et al.(2010)[17]不同的是將浮動(dòng)的水平帶寬限制縮小為2%。同表3一樣,列(1)僅加入了雙邊固定匯率制度,列(2)加入了實(shí)際匯率水平和匯率波動(dòng),列(3)加入了投資國(guó)經(jīng)濟(jì)規(guī)模和通貨膨脹水平。

由表9 可知,核心解釋變量fixed 的系數(shù)顯著為正,控制變量依舊不顯著,各系數(shù)符號(hào)不變。但是,與表3 結(jié)果不同的是,核心解釋變量fixed 的系數(shù)顯著性有明顯提高。這可能是因?yàn)镾hambaugh(2004)[16]的分類方法嚴(yán)格了固定匯率制度的判斷標(biāo)準(zhǔn),將浮動(dòng)帶寬限制在了2%的范圍之內(nèi),所以被劃分為固定匯率制度的樣本所對(duì)應(yīng)的FDI 與被劃分為浮動(dòng)匯率制度的樣本所對(duì)應(yīng)的FDI 的差異更大。在顯著性提升的同時(shí),核心解釋變量fixed的系數(shù)也有了顯著的增大。解釋說明列(3)的實(shí)證結(jié)果,則會(huì)得到“采用雙邊固定匯率制度比采用雙邊浮動(dòng)匯率制度多吸引228.32%的FDI”的結(jié)論,這個(gè)結(jié)論明顯過分夸大了匯率制度在吸引FDI中的作用。這便是嚴(yán)格分類標(biāo)準(zhǔn)后帶來的負(fù)面影響:兩國(guó)之間雙邊事實(shí)匯率制度的變化頻次減少,從而在固定效應(yīng)模型中的有效樣本數(shù)量減少,容易得到極端的結(jié)果。但是,系數(shù)過大的問題并不會(huì)影響雙邊事實(shí)固定匯率制度對(duì)FDI 有促進(jìn)作用的結(jié)論。

根據(jù)以上實(shí)證分析和穩(wěn)健性檢驗(yàn)的結(jié)果,本文可以對(duì)人民幣雙邊事實(shí)匯率制度對(duì)FDI 的影響做出回答:雙邊事實(shí)固定匯率制度更能促進(jìn)中國(guó)FDI的流入。因此,在人民幣增加彈性的進(jìn)程中,很有可能會(huì)對(duì)FDI 的流入造成抑制。加上目前逆全球化潮流的抬頭,如果中國(guó)不主動(dòng)尋找、創(chuàng)造機(jī)遇,那么可以預(yù)期流入中國(guó)FDI的增速會(huì)逐漸放緩,甚至?xí)心嬖鲩L(zhǎng)的可能。不過,當(dāng)人民幣不再具有匯率穩(wěn)定的預(yù)期后,可以篩選掉一部分資源導(dǎo)向型FDI,將主要吸引更有利于東道國(guó)的市場(chǎng)導(dǎo)向型FDI。所以,人民幣匯率改革對(duì)中國(guó)FDI來說,既發(fā)出了挑戰(zhàn),也創(chuàng)造了機(jī)遇。

五、結(jié)論與政策建議

與國(guó)際貿(mào)易與和國(guó)際資本流動(dòng)相關(guān)的研究往往會(huì)將關(guān)注點(diǎn)投向匯率,本文沿著前人對(duì)匯率水平和匯率波動(dòng)的研究,將關(guān)注點(diǎn)投向了更加宏觀的匯率制度,并選擇事實(shí)匯率制度以反映各國(guó)(地區(qū))之間真實(shí)的雙邊匯率制度情況。本文選取中國(guó)為東道國(guó),考察人民幣雙邊事實(shí)匯率制度對(duì)FDI 的影響,同時(shí)對(duì)不同事實(shí)匯率制度下東道國(guó)和投資國(guó)的特征做了分析。本文得到的主要結(jié)論如下:

第一,相比于雙邊浮動(dòng)匯率制度,雙邊固定匯率制度更能促進(jìn)FDI 的流入。這是因?yàn)榭鐕?guó)投資中,企業(yè)需要規(guī)避匯率風(fēng)險(xiǎn)。如果國(guó)家(地區(qū))之間實(shí)行雙邊事實(shí)固定匯率制度,則企業(yè)不必再通過其他手段規(guī)避匯率風(fēng)險(xiǎn),節(jié)省了投資成本。同時(shí),雙邊事實(shí)固定匯率制度可以提供匯率穩(wěn)定的預(yù)期,鼓勵(lì)企業(yè)進(jìn)行以FDI為代表的長(zhǎng)期投資。

第二,相比于發(fā)展中國(guó)家,雙邊固定匯率制度對(duì)來自發(fā)達(dá)國(guó)家FDI 的促進(jìn)作用更大。發(fā)展中國(guó)家由于自身經(jīng)濟(jì)實(shí)力、經(jīng)濟(jì)環(huán)境和對(duì)外投資需要的限制,其OFDI 受到匯率制度的影響的程度會(huì)被減弱;而對(duì)于發(fā)達(dá)國(guó)家,由于沒有以上因素的限制,匯率制度對(duì)其OFDI的影響更為顯著。

第三,對(duì)中國(guó)投資較多的國(guó)家(地區(qū))更傾向于采用雙邊事實(shí)固定匯率制度。與中國(guó)之間匯率穩(wěn)定的國(guó)家(地區(qū))的企業(yè)在匯率風(fēng)險(xiǎn)方面會(huì)有更少的顧慮,因此投資額也會(huì)較多。這一事實(shí)驗(yàn)證了雙邊事實(shí)固定匯率制度有利于FDI流入的結(jié)論。

第四,在中國(guó)外匯儲(chǔ)備較多的時(shí)候,會(huì)有更多的國(guó)家(地區(qū))與中國(guó)采用雙邊事實(shí)固定匯率制度。一國(guó)(地區(qū))如果要維持固定匯率制度,則需要有足夠的外匯儲(chǔ)備以便在外匯市場(chǎng)上進(jìn)行操作。當(dāng)中國(guó)外匯儲(chǔ)備較多時(shí),央行有能力且更有意愿通過匯率制度促進(jìn)來華FDI,這一事實(shí)也驗(yàn)證了雙邊事實(shí)固定匯率制度能夠促進(jìn)FDI的結(jié)論。目前,人民幣變得越來越具有彈性,2019年人民幣兌美元“破7”也反映出央行對(duì)人民幣匯率波動(dòng)的范圍愈加寬容、干預(yù)的意愿不再強(qiáng)烈。這說明投資國(guó)通過人民幣雙邊事實(shí)匯率制度規(guī)避匯率風(fēng)險(xiǎn)已不太可能,但是跨國(guó)企業(yè)風(fēng)險(xiǎn)厭惡的偏好是沒有改變的。所以,如果中國(guó)想要持續(xù)保持對(duì)FDI的吸引力,就需要通過其他方式滿足企業(yè)的避險(xiǎn)需求。

針對(duì)本文的研究結(jié)果,結(jié)合我國(guó)不斷推進(jìn)匯率制度改革以及逆全球化浪潮抬頭的背景,可以預(yù)期中國(guó)的FDI 在短期內(nèi)不太可能再有超高速增長(zhǎng)。但是,F(xiàn)DI 特別是來自發(fā)達(dá)國(guó)家的FDI 往往會(huì)帶來較成熟的技術(shù)和先進(jìn)的管理經(jīng)驗(yàn),有利于東道國(guó)、特別是欠發(fā)達(dá)產(chǎn)業(yè)快速發(fā)展。而且FDI 也能促進(jìn)東道國(guó)勞動(dòng)力就業(yè),帶動(dòng)整個(gè)經(jīng)濟(jì)的發(fā)展,所以即便中國(guó)目前已經(jīng)十分注重自身技術(shù)創(chuàng)新,逐漸脫離對(duì)外國(guó)技術(shù)的依賴,也不能放棄對(duì)FDI的重視。同時(shí),因?yàn)楦?dòng)匯率制度相比于固定匯率制度,確實(shí)有貨幣政策獨(dú)立的優(yōu)勢(shì),市場(chǎng)決定匯率也更為高效、低成本,再加上人民幣已經(jīng)加入SDR,成為一籃子貨幣,所以人民幣逐漸增加彈性是大勢(shì)所趨。因此,如果中國(guó)想繼續(xù)吸引外資,一方面要開拓潛在市場(chǎng),如“一帶一路”沿線國(guó)家和地區(qū),以及近些年對(duì)中國(guó)FDI有下降趨勢(shì)的南美地區(qū)等;另一方面要不斷提升自身在引資方面的競(jìng)爭(zhēng)力。中國(guó)目前已經(jīng)過了通過廉價(jià)勞動(dòng)力吸引外資的階段,因此要考慮以良好的投資環(huán)境、完善的制度保障和高素質(zhì)的工作人員(意味著低的培訓(xùn)上崗成本)作為吸引FDI 的突破口。同時(shí),要完善金融市場(chǎng),特別是衍生品等避險(xiǎn)工具的開發(fā),使各國(guó)(地區(qū))企業(yè)通過其他手段對(duì)沖匯率風(fēng)險(xiǎn)成為可能。

本文研究的不足之處在于對(duì)雙邊事實(shí)匯率制度影響因素的研究上。一方面,鑒于數(shù)據(jù)的可得性,本文只獲取了一些較易獲取的公開數(shù)據(jù),備選因子有限。另一方面,對(duì)雙邊事實(shí)匯率制度影響因素的研究,更合理的手段應(yīng)該是對(duì)任意兩個(gè)國(guó)家(地區(qū))之間的雙邊事實(shí)匯率制度的影響因素進(jìn)行探究,但考慮本文研究問題的側(cè)重點(diǎn),固定了雙邊事實(shí)匯率制度的一邊為中國(guó),僅探究人民幣雙邊事實(shí)匯率制度的影響因素。所以在以后的研究中,對(duì)雙邊事實(shí)匯率制度的影響因素可以做更廣泛的探究。

注 釋:

(1)這里的發(fā)展中國(guó)家是以事實(shí)匯率制度劃分的整體概念。

(2)東道國(guó)貨幣直接標(biāo)價(jià)法,匯率上升代表東道國(guó)貨幣貶值。

(3)網(wǎng)址為https://iiep.gwu.edu/about-us/iiep-faculty-staff/jay-c-shambaugh/。

(4)exri,t=nom_exr¥/I× CPIICPI¥。

(5)voli,t=std.dev(ln exri,t,m+1-ln exri,t,m),m表示月份。

(6)網(wǎng)址為http://web.pdx.edu/~ito/Chinn-Ito_website.htm。

(7)中國(guó)的主權(quán)信用評(píng)級(jí)在本文考察的時(shí)間段(2011—2017年)一直維持在投資級(jí)以上(BBB 級(jí)及以上),故沒有將其納入備選因子的必要。

- 華東經(jīng)濟(jì)管理的其它文章

- 知識(shí)型員工二元工作激情與工作幸福感關(guān)系

——基于工作—家庭沖突的視角 - 同事排斥對(duì)員工創(chuàng)造力的影響研究

——一個(gè)被調(diào)節(jié)的中介模型 - 農(nóng)村勞動(dòng)力老齡化、女性化與糧食供給安全

- 新能源示范城市與地區(qū)經(jīng)濟(jì)增長(zhǎng)

- 促進(jìn)還是抑制:環(huán)境規(guī)制對(duì)工業(yè)產(chǎn)能利用率的影響

- 財(cái)政分權(quán)、環(huán)境分權(quán)與中國(guó)綠色發(fā)展效率

——基于地級(jí)市層面的空間杜賓模型研究