次新主動權益基金年內業(yè)績分化信達澳銀、前海開源等新品快速墜落

張桔

對于業(yè)績不好的次新基金,《紅周刊》發(fā)現(xiàn)大致可分為幾種類型:首先是今年依然篤信喝酒吃藥者被核心資產(chǎn)回調拖累;其次是混搭新能源與醫(yī)藥重倉或擇時、配比不當失利;再次是重配港股滬聯(lián)網(wǎng)龍頭無功而返;最后一種是頻繁換手追熱點卻“追了個寂寞”。

2021年僅余最后一月,對于多數(shù)基民來說,今年的收益或許不令人滿意,特別是新追隨頂流明星基金經(jīng)理的多數(shù)人,部分還年內被套。同時,今年年內成立的次新主動權益基金,兩極分化非常嚴重,迄今表現(xiàn)最好的年內新品是景順新能源產(chǎn)業(yè),年內的收益達到75%一線,緊追其后的也是黑馬長江資管的年內新品新能源產(chǎn)業(yè),凈值增長目前也突破了70%。

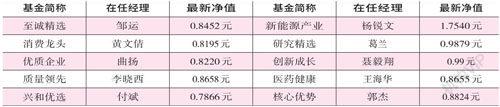

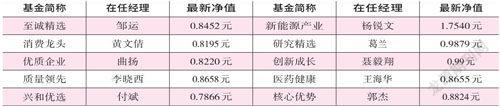

冰火兩重天的是,此前發(fā)行時被廣泛看好的多只爆款產(chǎn)品卻不如人意。此外,根據(jù)《紅周刊》記者的不完全統(tǒng)計,張東一、鄒運、郭杰、季新星、付斌等一批頗具知名度的基金經(jīng)理,他們在掌舵年內新品時均遭遇挫折。雖然成立不足一年的新基金不參與年度排名,但是頭仗敗陣未免還是讓滿懷期待的基民遭遇當頭一盆冷水。

那么,對于這類最新凈值較面值已經(jīng)有折價存在的次新品來說,凈值回歸的機會有多大、實現(xiàn)的時間有多長呢?

篤信“喝酒吃藥”思路熱度延續(xù)鄒運、黃文倩固守能力圈受挫

從成立時間來看,成立于今年前6個月的基金均發(fā)布了三季報,結合Wind來看,成立1、2月的次新基金更多是延續(xù)去年較為成功的喝酒吃藥重倉思路,但在核心資產(chǎn)年內劇烈震蕩的現(xiàn)實下,能夠維持三季的不多。

例如成立于3月2日的信達澳銀至誠精選,截至11月24日,該基金的最新凈值僅為0.8452元,成立至今的凈值增長率約為-15.48%。數(shù)據(jù)還顯示,基金經(jīng)理鄒運的代表作紅利回報去年全年的增長率約為75%。但是2021年卻遭遇了滑鐵盧,他管理的老基金藍籌精選股票和紅利回報混合目前凈值增長率下跌均超過7.5%。

具體看他今年掛帥的第一只基金新品信達澳銀至誠精選混合,該基金成立至今公布了兩份季報,基金二季報時主要就是白酒+醫(yī)藥的思路,但彼時的重倉股中還有中國中免、福耀玻璃、騰訊控股、星宇股份等非醫(yī)藥白酒賽道的公司。但是到了三季報時,記者發(fā)現(xiàn)十大重倉變成了幾乎清一色的白酒+醫(yī)藥股,只有中國中免依然保持在列。

但是白酒的各只細分龍頭今年整體表現(xiàn)不佳,9月30日時該基金的前五大重倉股中,其中4只來自白酒子行業(yè),它們分別是茅臺、老窖、五糧液、汾酒,雖然上述股票中年內表現(xiàn)最好的是山西汾酒,不過年初至今的漲幅也僅僅是大約18.5%。對比來看,三季度基金經(jīng)理新進重倉了四只醫(yī)藥股邁瑞醫(yī)療、通策醫(yī)療、歐普康視、愛爾眼科,可惜的是醫(yī)藥股迄今也未能再現(xiàn)此前兩年波瀾壯闊的行情,這次調倉迄今被證明是階段性失敗。

“今年以來醫(yī)藥板塊走勢波動較大,受部分器械集采的預期,三季度醫(yī)療器械板塊下跌將近20%,在三季度還有第五批藥品集采、公募基金對恒瑞醫(yī)藥等醫(yī)藥白馬的集中減持等政策或者市場影響。”某券商基金分析師廖仲明如是分析。

基金經(jīng)理也在三季報中反思失誤,“我們對這些公司未來的發(fā)展充滿信心,但給持有人造成不好的體驗反思。”并表示在下一輪周期中,做更好的應對,在風格不漂移的前提下,提升客戶體驗。

而類似的情況也發(fā)生在黃文倩管理的次新基金消費龍頭上,記者注意到僅有的兩份季報中,十大重倉股中一直排在前兩位的都是五糧液和貴州茅臺,并且兩大白酒股的持倉占比均超過了9%,但是白酒龍頭目前還沒有等來真正意義的年內轉折,雖然茅臺年內的跌幅已經(jīng)收窄到2個點以內,不過五糧液的開年迄今跌幅仍然超過20%。基金經(jīng)理也表示,報告期內受疫情和經(jīng)濟影響的消費行業(yè)并沒有做短線交易,但消費最艱難的時間已經(jīng)過去。“基金經(jīng)理的換手率一直比較低,而該基金的持股集中度一直維持在大約67%的水平,而同類基金的持倉集中度大約維持在55%。”愛方財富總經(jīng)理莊正用數(shù)據(jù)說話。

因此,從上述分析可見,隨著當前賣方對于2022年消費賽道自我修復的判斷越來越多,例如高盛最新預期滬深300指數(shù)到明年年底的潛在回報率約12%。因此回到公募視角,這類能力圈主要在消費領域的產(chǎn)品,或許可以期待時間來收斂今年的缺口。

或因抄底港股越陷越深曲揚、鄭慧蓮年內新品表現(xiàn)不佳

與白酒醫(yī)藥的殺估值有所區(qū)別,以互聯(lián)網(wǎng)龍頭為代表的港股今年則主要是受到反壟斷等政策的壓制,騰訊美團兩大龍頭風光不再的背后,部分甫一出生就瞄準港股賽道的新基遭遇重挫。

例如今年1月8日成立的前海開源優(yōu)質企業(yè)6個月持有,該基金的基金經(jīng)理是名將曲揚,由于年內成立時間較早,目前該基金已經(jīng)披露了三份季報。對比一季報和二季報來看,基金經(jīng)理6月30日時還保留了7只上一季的產(chǎn)品,新調進的股票只包括了A股的寧德時代、億緯鋰能,港股的藥明生物。而到了第三季度,記者發(fā)現(xiàn)基金經(jīng)理僅僅保留了上一季度的貴州茅臺和寧德時代,而一舉調換了另外的八個席位。

從這三個季度的建倉股票和調倉股票路徑來看,記者發(fā)現(xiàn)首要的一點是港股都占據(jù)了相當?shù)谋戎兀患緢蠛投緢笫笾貍}中分別只有四席來自港股,但是三季報的十大重倉中則上升到了五席,它們分別是華潤電力、廣發(fā)證券、東方證券、藥明生物、中國電力,可以發(fā)現(xiàn)其完全被券商股和電力股所壟斷。對此,曲揚在季報中表示:“本基金重點配置了A股和港股中消費、醫(yī)藥、新能源、財富管理等方向的標的。本基金持倉將以A股和港股中朝陽行業(yè)的優(yōu)質公司為主,力爭獲得持續(xù)穩(wěn)定的超額回報。”

此外,三季度該基金另一鮮明的特點就是曲揚同時配置了兩只A股和港股中的券商概念股,它們分別是AH股中的廣發(fā)證券和東方證券。但這兩只券商標的股在近三個月的表現(xiàn)也較為平淡。同時,截至11月24日收盤,該基金a類份額的最新凈值約為0.8220元,年內的跌幅逼近20%一線。

類似的問題也存在于目前由鄭慧蓮和沈若雨共同管理的匯添富互聯(lián)網(wǎng)核心資產(chǎn)6個月持有上。單純從數(shù)量上來看,該基金不如曲揚的新品重倉港股的家數(shù)多。但是問題在于她對兩大港股互聯(lián)網(wǎng)龍頭騰訊和美團持續(xù)重配,9月30日兩者占據(jù)了十大重倉股的前兩位,并且持倉市值占基金資產(chǎn)凈值比均超過7%,而第三大重倉股廣聯(lián)達三季度末的占比還不到5%。但是,騰訊和美團雖然近三個月有所反彈,不過年初至今的股價依然體現(xiàn)為下跌,特別是騰訊目前的跌幅還在大約16%。對此,基金經(jīng)理在三季報中也直言不諱:“由于監(jiān)管政策,導致c端的互聯(lián)網(wǎng)平臺的中長期前景受到市場質疑,下跌較多。”而該基金目前年內虧損大約15%,或許也正因如此,導致了匯添富在今年9月中旬新增了基金經(jīng)理沈若雨,共同來管理這只首戰(zhàn)失利的產(chǎn)品。

而接受《紅周刊》記者采訪時,廖仲明強調:“根據(jù)匯添富互聯(lián)網(wǎng)核心資產(chǎn)的季報,其公布的投資邏輯一部分為騰訊、美團在內的C端的互聯(lián)網(wǎng)平臺,另一部分如廣聯(lián)達、恒生電子這類B端企業(yè)為主。受反壟斷等監(jiān)管政策影響,C端互聯(lián)網(wǎng)平臺的中長期前景受到市場質疑,下半年以來下跌較多,而B端的互聯(lián)網(wǎng)應用則因為數(shù)字化的推進是比較穩(wěn)健的,沒法爆發(fā)式增長,相關公司的估值較高,導致今年成為了消化估值的一年。”

同一基金經(jīng)理兩只產(chǎn)品冰火兩重天華泰柏瑞質量領先或折在擇時不當

與上述兩種情況不同,華泰柏瑞某知名基金經(jīng)理今年新管理兩只產(chǎn)品質量精選混合和質量領先混合收益表現(xiàn)冰火兩重天:3月底后成立的質量精選混合目前還是有接近10%的正收益,但是1月20日成立的質量領先混合,其兩類份額目前的虧損都接近15%一線。

為何相隔大約兩個月的時間,兩只產(chǎn)品業(yè)績表現(xiàn)差異如此之大呢?

具體聚焦質量領先,該基金迄今同樣發(fā)布了三份季度報告,但是三份季報呈現(xiàn)的是三張不同畫卷:一季報時是白酒、醫(yī)藥龍頭加上銀行保險等大金融股票,當時工商銀行和建設銀行兩大國有銀行的“反常規(guī)”入選,還是說明基金經(jīng)理采取了一定的防御思路。但是到了二季報,他上一季所重倉的銀行股疊加中國平安均退出前十,取而代之的則是以寧德時代、天賜材料為首的一眾新能源類股票,而基金經(jīng)理較為擅長的白酒股也同時退出,依然保留的就是醫(yī)藥股康龍化成和泰格醫(yī)藥。

再看基金的三季報,惟一“穩(wěn)如泰山”的重倉股只有泰格醫(yī)藥了,同時上一季集體上位的新能源產(chǎn)業(yè)鏈股票有所收斂,能夠維持兩季重倉的只有寧德時代和天賜材料,基金經(jīng)理在組合中新增了華能水電、中國神華等資源類的周期股,似乎可以看出他大幅度調倉希望快速提高凈值收復失地的決心。但往往事情欲速則不達,截至11月24日收盤,其A類份額的最新凈值為0.8658元,其C類份額的最新凈值約為0.8599元。

從上述分析似乎可見,基金經(jīng)理的投資思路似乎是頻繁擇時逐季大比例換手,但從業(yè)績表現(xiàn)的結果看,或許追熱點總是慢市場半拍。對比他管理的另一只次新基金質量精選混合,記者發(fā)現(xiàn)從基金的三季報來看,基金經(jīng)理在其中及時從新能源賽道調回了熟悉的白酒領域,酒鬼酒、瀘州老窖、五糧液一起出現(xiàn)在了當季的十大重倉股行列,并且瀘州老窖近三個月實現(xiàn)40%的上漲。當然,記者發(fā)現(xiàn)后者表現(xiàn)較好,更重要的問題或許還是出在建倉時間點上,畢竟華泰柏瑞質量領先在一季度時選錯賽道挖下大坑后,后續(xù)千辛萬苦迄今也沒能填好。

附表2021年成立的部分主動權益類基金年內表現(xiàn)一覽

此外,另一位頗具知名度的基金經(jīng)理付斌今年也在管理新品上摔倒。天天基金網(wǎng)的數(shù)據(jù)顯示,他今年所管理的三只基金新品目前年內凈值均處于大幅虧損狀態(tài),以其中表現(xiàn)最差的興和優(yōu)選1年持有期混合為例,記者對比了僅有的兩份季報,發(fā)現(xiàn)僅有海大集團一只股票能夠連續(xù)兩季上榜。從他的持倉來看,記者發(fā)現(xiàn)頗為矛盾點:一方面是基金經(jīng)理每季追熱點力圖快速做高產(chǎn)品凈值,比如三季度時兗州煤業(yè)和大全能源成為頭兩號重倉股;但另一方面是基金經(jīng)理對于看好的標的也不太可能出手重配,二季報的第一大重倉股僅僅占比約6.45%,而三季報的第一大重倉股僅僅占比約4%。

綜合從兩位基金經(jīng)理的風格看,都并非豪賭單一賽道,但在過于分散投資的表象下,兩人高換手和大面積調倉所導致的擇時有失誤,或許才是今年業(yè)績不佳的根本原因。