小心巨化股份的偽增長

詩與星空

隨著8月30日的到來,A股4000余家上市公司悉數交出上半年的成績單。整體來看,超3000家取得了比上年同期增長的業績,大部分上市公司都修復了2020年新冠疫情的影響。

不過,有一小部分上市公司,雖然業績較上年同期有所增長,但比較2019年同期,卻出現了下滑。所以,在投資者興沖沖的看到公司業績同比增長就去追的時候,很可能會掉入這個“陷阱”。

以巨化股份(600160.SH)為例,公司發布的半年報顯示,2021年上半年實現營業收入 81.84 億元,同比增長 14.22%,其中主營業務收入 66.69 億元,同比增長21.80%;實現歸屬上市公司股東的凈利潤 1.04 億元,同比增長 644.15%。

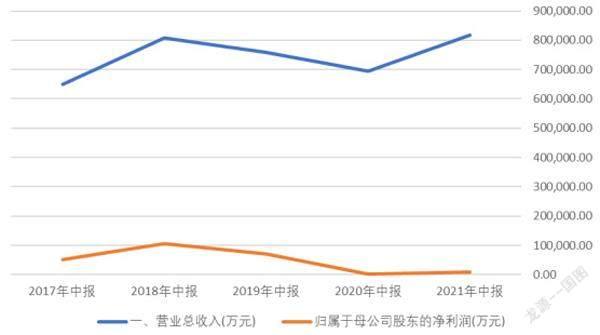

只對比2020年同期數的話,這是一份非常優異的半年報。然而和2019年、2018年同期業績相比,公司的凈利潤是下滑的。

2020年上半年,公司扣非凈利潤虧損,靠政府補貼勉強盈利1000多萬元。主要原因是疫情期間行業需求疲軟,原材料價格上漲,導致公司業績較差。

行業形勢一直延續到2021年,雖然公司經營大為改善,但據2021年半年報,原材料價格依然在高位,各項成本費用居高不下,導致公司業績依然不及預期。

重資產運營模式

巨化股份的核心業務氟化工處于國內龍頭地位(其中氟致冷劑處于全球龍頭地位),特色氯堿新材料處國內龍頭地位。

雖然受到行業需求的影響,公司業績表現不如意,但現金流量表顯示,公司產品的實際競爭力和行業地位相符。

經營性現金流量凈額常年為較大正數,說明公司銷售的產品回款效果比較好,賒銷不嚴重。

但是,對比投資性現金流,會發現公司每年經營性現金流量凈額和投資性現金流量凈額非常接近。其中,投資性現金流出主要以購建固定資產、無形資產(土地使用權)、在建工程為主。

這意味著公司將所有銷售賺取的現金,全部投入到新的廠房、生產線的建設當中。這種模式有兩種可能,一種是通過不斷的生產線擴張,實現更高的產能,帶來營收規模的增加和更好的業績;另一種可能是公司經營模式為重資產模式,設備損耗嚴重,資產創效能力較差。

圖:巨化股份業績變動

能夠衡量資產創效能力的指標,可以用凈資產收益率作為參考。巴菲特曾經聲稱,他只投資凈資產收益率超過20%的企業,然而巨化股份的凈資產收益率只有0.8%左右,可見公司的資產創效能力較差,只能靠不斷的追加投入來維持經營。

由此帶來的后果,一般是資金周轉比較困難。但從公司賬面看,長短期借款比較少,利息支出也只有1500萬元,這又是如何實現的呢?

原來,巨化股份有它的特殊性,公司是集團產業鏈上的一環,通過關聯交易,實現了集團資金鏈的最優。據半年報披露,公司即便是發生借款,也主要是依托于財務公司。

為了統籌使用資金,許多集團型的企業在央行監管下,成立了財務公司。通過與大型銀行遍布全國的營業網點合作,實現集團內各企業的款項能夠自動上劃到財務公司,由集團公司統籌使用。

據巨化股份公告,2021年關聯交易額度上限55.36億元,從財務公司的貸款上限10億元。根據公司半年報披露,上半年72億元的營業成本中,有超過15億元是來自集團內部的關聯交易。在81.84億元的銷售額中,也有超過7億元為關聯交易。通過關聯交易的“精準”調節,可以保證公司不必承擔過高的財務成本。

存貨跌價風險

利潤表顯示,公司資產減值損失1600萬元,其中主要是存貨減值損失。公司賬面存貨余額逐年遞增,到2021年半年報達到了16.92億元。

在存貨構成中,公司僅對原材料和庫存商品計提了存貨跌價準備。但從比例來看,并沒有嚴格的對應關系。

年初原材料余額5.27億元,計提了存貨跌價準備1633萬元;半年報原材料余額6.04億元,計提了存貨跌價準備1618萬元。而存貨中高達9.17億元的庫存商品,也僅僅計提了2148萬元的存貨跌價準備。

存貨跌價損失和存貨跌價準備有什么區別呢?根據準則理解,存貨跌價損失是由于存貨遭受毀壞、全部或部分陳舊過時或銷售價格低于成本等原因,使存貨成本不可收回而產生的損失;而存貨跌價準備是預計將來有可能存貨的市場價下跌到比成本還要低的情況下,先將這些可能的損失提前計提(相當于以防未來發生而做的準備)反映在財務報表中。

二者有關聯又不完全相同,但一旦計提,必然對公司的利潤產生較大的影響。歷史數據顯示,公司在2017年半年報存貨余額只有9.4億元的時候,存貨跌價準備就計提了3209萬元。

由此可見,公司的存貨跌價準備計提標準并不統一,在庫存余額激增的時候,很有可能存在著少提存貨跌價準備以修飾利潤的嫌疑。

根據證監會要求,半年報不需要事務所進行審計,上市公司財務人員自行計算報表數據。但到了出具年報的時候,則是要經過事務所審計,屆時很可能會追加存貨跌價準備,導致凈利潤驟減。

在建工程轉資不及時

公司半年報中,在建工程余額超過11.86億元,超過公司凈資產額的10%以上。

如果留意一下重點在建工程列表,會發現有幾項在建工程是“釘子戶”,一直未轉入固定資產。

比如離子膜燒堿氯壓機節能技術改造項目,完工率已經超過90%,工程累計投入超過94%,期末余額已經增加到了3400萬元,本期并未轉入固定資產;再比如PCE 技改項目,完工率超過83%,工程累計投入超過87%,期末余額3555萬元,本期也未轉入固定資產。

公司賬面有大量的非常接近完工的在建工程,尚未轉入固定資產。2021年上半年轉入固定資產的金額僅有1.07億元。

這樣的操作,對公司有什么好處?

根據會計準則,在建工程里的資產,是不需要計提折舊的。這意味著,如果一項工程遲遲不能轉入固定資產,那么就不需要計提折舊,也就不會影響利潤。

對于在建工程轉入固定資產,從會計來說,雖然有明確的三點要求:一是實體建造(包括安裝)或者生產工作已經全部完成或者實質上已經完成;二是所購建或者生產的符合資本化條件的資產與設計要求、合同規定或者生產要求基本相符,即使有極個別與設計、合同或者生產要求不相符的地方,也不影響其正常使用或銷售;三是繼續發生在所購建或生產的符合資本化條件的資產上支出的金額很少或者幾乎不再發生。但實際上,在完工率70%、80%甚至90%以上的情況下,該轉多少,不該轉多少,操控權都在財務人員手里。

因此,在建工程項目,成了修飾利潤的絕佳工具。

也就是說,如果在建工程轉資比較多的話,公司很可能會造成賬面虧損。

參差不齊子公司

截至半年報,巨化股份旗下共有37家參控股公司,其中有10家是虧損的。

在公司的參股公司名單中,有一家叫做中巨芯科技有限公司(下稱“中巨芯”),這家公司由國家半導體大基金參股,從事半導體領域使用的特種氣體的生產和制備。從效益上來看,中巨芯上半年盈利3510萬元,給巨化股份帶來了不少投資收益。

但是從整體來看,公司的參控股公司盈利水平參差不齊。分行業領域來看,從事制冷劑業務的子公司大多表現欠佳。這和國家推廣使用低碳環保制冷劑有關,傳統的高污染制冷劑逐漸被淘汰。

聲明:本文僅代表作者個人觀點;作者聲明:本人不持有文中所提及的股票