非常規(guī)貨幣政策與銀行風(fēng)險承擔(dān)

■杜小娟,張慶君,郭 遼

一、引言與文獻(xiàn)綜述

自2008 年國際金融危機(jī)以來,發(fā)達(dá)國家相繼實施了非常規(guī)貨幣政策以應(yīng)對金融危機(jī)給經(jīng)濟(jì)帶來的影響。如,日本在利率近乎于零的狀態(tài)下實施“量化寬松”政策,通過購買公債和長期債券為銀行和企業(yè)投放流動性,以此促進(jìn)經(jīng)濟(jì)復(fù)蘇。自此,“量化寬松”成為各國央行應(yīng)對突發(fā)沖擊,刺激經(jīng)濟(jì)復(fù)蘇的重要手段。效仿日本,美國自金融危機(jī)后陸續(xù)推出“零利率政策”、四輪大規(guī)模資產(chǎn)購買以及債務(wù)期限延長計劃等特殊非常規(guī)貨幣政策,這些政策在很大程度上幫助美國渡過了經(jīng)濟(jì)低谷期。歐元區(qū)國家央行于2009 年開始推出“利率導(dǎo)向調(diào)節(jié)”“信貸支持政策強(qiáng)化”和“有擔(dān)保的債券購買計劃”等一系列結(jié)構(gòu)性貨幣政策,旨在向市場注入流動性,緩解經(jīng)濟(jì)壓力。自2008 年“四萬億”計劃后,我國經(jīng)濟(jì)在保持快速發(fā)展勢頭的同時也存在著經(jīng)濟(jì)結(jié)構(gòu)不平衡、發(fā)展乏力、中小企業(yè)融資約束嚴(yán)重等問題。因此,從2013年開始,我國央行參考美國、德國、日本、希臘等國家經(jīng)驗并結(jié)合我國經(jīng)濟(jì)實際情況,推出了“抵押補(bǔ)充貸款”“定向中期借貸便利”“普惠金融”“定向降準(zhǔn)”等非常規(guī)貨幣政策。

非常規(guī)貨幣政策的出現(xiàn)引起了學(xué)術(shù)界的關(guān)注,大部分學(xué)者研究了非常規(guī)貨幣政策的實施效果、傳導(dǎo)機(jī)制及風(fēng)險。與傳統(tǒng)貨幣政策類似,非常規(guī)貨幣政策也會通過信貸、利率等渠道影響實體經(jīng)濟(jì)運(yùn)行,但非常規(guī)貨幣政策的設(shè)計與實施兼顧“總量調(diào)整”與“結(jié)構(gòu)優(yōu)化”。其中,“總量調(diào)整”是指非常規(guī)貨幣政策會通過向市場投放流動性,降低信貸標(biāo)準(zhǔn)和信貸利差,進(jìn)而促進(jìn)消費(fèi)和投資;“結(jié)構(gòu)優(yōu)化”則是指非常規(guī)貨幣政策一改傳統(tǒng)擴(kuò)張性貨幣政策“大水漫灌”的風(fēng)格,通過合理引導(dǎo)將資金定向配置給有特定需求的部門,提高資金配置效率。非常規(guī)貨幣政策的實施確實有效地刺激了經(jīng)濟(jì),但是這種新型的貨幣政策工具在實踐過程中并非是沒有額外成本的。第一,非常規(guī)貨幣政策為低迷經(jīng)濟(jì)投放貨幣供給,改變市場對利率和通脹的預(yù)期進(jìn)而增加經(jīng)濟(jì)通脹風(fēng)險。第二,Borio&Disyatat(2009)認(rèn)為非常規(guī)貨幣政策給央行帶來了更多金融市場風(fēng)險,不利于經(jīng)濟(jì)系統(tǒng)穩(wěn)定。第三,短期低利率弱化了銀行貸款標(biāo)準(zhǔn)(Maddaloni &Peydro,2011),非常規(guī)貨幣政策實施營造的寬松的貨幣環(huán)境降低了貸款質(zhì)量(Delis&Kouretas,2011),銀行風(fēng)險承擔(dān)大幅增加。金融機(jī)構(gòu)在低利率背景下為尋求新的盈利渠道進(jìn)而增加過度冒險行為(Rajan,2016)。

以上分析發(fā)現(xiàn),非常規(guī)貨幣政策的實施在為經(jīng)濟(jì)注入新動力的同時也給金融系統(tǒng)、央行和商業(yè)銀行帶來了新的風(fēng)險。本文以2014—2018 年我國103 家商業(yè)銀行為樣本并通過實證模型檢驗非常規(guī)貨幣政策對銀行風(fēng)險承擔(dān)的影響以及中介傳導(dǎo)機(jī)制。本文的邊際貢獻(xiàn)在于:第一,現(xiàn)有文獻(xiàn)多研究傳統(tǒng)貨幣政策對銀行風(fēng)險承擔(dān)的影響(陳偉平和張娜,2019;李琳和潘煥學(xué),2020),但2013 年來我國推出了如中期借貸便利、抵押補(bǔ)充貸款、常備借貸便利等非常規(guī)貨幣政策,鮮有文獻(xiàn)基于以上新型貨幣政策工具對銀行風(fēng)險承擔(dān)行為進(jìn)行研究。第二,以往文獻(xiàn)在非常規(guī)貨幣政策對銀行風(fēng)險承擔(dān)上多從理論角度來分析,鮮有文獻(xiàn)通過構(gòu)建實證模型論證非常規(guī)貨幣政策對銀行風(fēng)險承擔(dān)的影響。本文從實證角度探究了非常規(guī)貨幣政策與銀行風(fēng)險承擔(dān)的關(guān)系及其中介傳導(dǎo)機(jī)制并針對研究結(jié)論提出針對性意見。

二、機(jī)理分析與研究假設(shè)

央行實施貨幣政策首先作用于商業(yè)銀行,商業(yè)銀行通過資金價格和數(shù)量的調(diào)整將貨幣政策傳導(dǎo)至其他經(jīng)濟(jì)部門,因此非常規(guī)貨幣政策的實施將首先給商業(yè)銀行的經(jīng)營與風(fēng)險帶來影響。長期低利率政策促使商業(yè)銀行尋求其他高收益的投資機(jī)會,刺激銀行追求高風(fēng)險項目(Rajan,2006),銀行貸款組合和證券持有的風(fēng)險快速上升(Kurtzman et al.,2017)。寬松的貨幣政策與低質(zhì)量的貸款有關(guān),這也將增加銀行貸款的風(fēng)險(Delis & Kouretas,2011),當(dāng)銀行由于存貸款利差的下降進(jìn)而尋求更高風(fēng)險的投資機(jī)會時,金融體系的穩(wěn)定將受到威脅(Lamers et al.,2016)。另外,央行通過向市場投放積極信號穩(wěn)定預(yù)期會使金融機(jī)構(gòu)低估風(fēng)險進(jìn)而增加高風(fēng)險行為(Keister,2010)。信貸標(biāo)準(zhǔn)的變化是貨幣政策的重要傳遞者和放大器,特別是抵押貸款和公司貸款。Maddaloni(2011)通過控制信用標(biāo)準(zhǔn)的變化,改變借款人的質(zhì)量和風(fēng)險發(fā)現(xiàn)信貸標(biāo)準(zhǔn)對貨幣政策變化的反應(yīng)在整個歐元區(qū)是相當(dāng)不均勻的,特別是在抵押貸款信貸標(biāo)準(zhǔn)中,過度的風(fēng)險承擔(dān)更可能發(fā)生在低利率環(huán)境下。Paligorova&Santos(2016)的研究也支持了以上結(jié)論。事實上,金融危機(jī)前的短期低利率弱化了銀行貸款標(biāo)準(zhǔn),使其在金融危機(jī)后放大了負(fù)面經(jīng)濟(jì)表現(xiàn)(Maddaloni&Peydro,2011)。此外,各國央行普遍應(yīng)用非常規(guī)貨幣政策工具,可能會加劇金融失衡(Adrian & Liang,2018;Lamers et al.,2016)。收益率搜索機(jī)制認(rèn)為,貨幣政策是通過市場低利率與預(yù)期目標(biāo)收益率之間的關(guān)系進(jìn)行傳導(dǎo)的(Rajan,2006)。因此,擴(kuò)張性的非常規(guī)貨幣政策會導(dǎo)致低利率,而低利率又使得銀行信貸利差減少,進(jìn)而降低銀行收入,銀行通過提高風(fēng)險偏好以維持盈利能力,這表明擴(kuò)張性非常規(guī)貨幣政策的低利率與銀行風(fēng)險承擔(dān)之間存在負(fù)相關(guān)關(guān)系。Lee et al.,(2017)利用1990—2013年期間發(fā)行的全球銀團(tuán)貸款的數(shù)據(jù)發(fā)現(xiàn)針對短期利率下降,美國銀行向非美國借款人發(fā)放了風(fēng)險更高的銀團(tuán)貸款。

通常,中央銀行通過向公眾購買債券或向公眾貸款來擴(kuò)大貨幣基礎(chǔ)。為此,傳統(tǒng)的貨幣政策會通過“資產(chǎn)價格渠道”和“信貸渠道”刺激經(jīng)濟(jì)。“資產(chǎn)渠道”意味著購買短期證券,擴(kuò)大貨幣基礎(chǔ),央行就可以影響各種資產(chǎn)價格,包括匯率和股票價格。然后,資產(chǎn)價格的變化將影響經(jīng)濟(jì)決策、銀行的凈值和銀行資產(chǎn)負(fù)債表,這種利率的變化最終將影響到信貸供應(yīng),即“信貸渠道”。但是在危機(jī)時期,以上兩種渠道的貨幣政策傳導(dǎo)效應(yīng)將變得不再顯著。過低的利率可能會提高資產(chǎn)和抵押品價值,導(dǎo)致借款人和銀行通過上述資產(chǎn)負(fù)債表渠道效應(yīng)承受更高的風(fēng)險。據(jù)此,提出研究假設(shè)1:

假設(shè)1:擴(kuò)張性的非常規(guī)貨幣政策增加了銀行風(fēng)險承擔(dān)。

融資戰(zhàn)略是企業(yè)財務(wù)戰(zhàn)略中不可或缺的一部分,影響融資戰(zhàn)略的外部環(huán)境因素主要有:金融市場環(huán)境、稅收政策、國家財政政策、國家貨幣政策及企業(yè)與其他經(jīng)濟(jì)組織間的資金關(guān)系。貨幣政策對經(jīng)濟(jì)活動產(chǎn)生的影響主要通過利率渠道和信貸渠道傳導(dǎo),其中信貸就涉及到了融資規(guī)模,進(jìn)而影響融資的環(huán)境(勒慶魯?shù)龋?012)。當(dāng)然,無論是哪種渠道都會改變宏觀經(jīng)濟(jì)的環(huán)境,增加信息的不確定性,最終影響和改變銀行的融資渠道和規(guī)模(馬文超和胡思玥,2012),且利率受貨幣政策影響。因此,當(dāng)實施擴(kuò)張性非常規(guī)貨幣政策時,重要利率水平下降,銀行融資規(guī)模會上升。當(dāng)實施擴(kuò)張性非常規(guī)貨幣政策時,較低的政策利率和異常平坦的期限結(jié)構(gòu)往往會壓縮銀行的凈利差,從而侵蝕銀行的整體盈利能力(Borio et al.,2017),所以利率下降會促使銀行增加融資規(guī)模進(jìn)而提高風(fēng)險承擔(dān)水平。當(dāng)非常規(guī)貨幣政策是緊縮性的時候,會導(dǎo)致融資約束的增加,銀行經(jīng)營利潤也減小,一些內(nèi)部積累資金能力好的銀行,會選擇用內(nèi)源性融資,而對于較多依賴外部融資的銀行,會選擇更多風(fēng)險小的項目去投資,減少銀行融資渠道同時也減少銀行風(fēng)險承擔(dān)。反之,擴(kuò)張性非常規(guī)貨幣政策減少融資約束,銀行就會增加高風(fēng)險投資。可見,擴(kuò)張性的非常規(guī)貨幣政策會導(dǎo)致銀行風(fēng)險承擔(dān)上升。據(jù)此,提出研究假設(shè)2:

假設(shè)2:擴(kuò)張性非常規(guī)貨幣政策通過增加銀行融資行為提高其風(fēng)險承擔(dān)。

三、研究設(shè)計

(一)模型構(gòu)建

為檢驗假設(shè)1,構(gòu)建模型(1)進(jìn)行檢驗。

其中,i 代表不同銀行個體,t 代表年份。RISK 為銀行風(fēng)險承擔(dān)。UNMON 表示非常規(guī)貨幣政策,其中非常規(guī)貨幣政策用中期借貸便利MLF、抵押補(bǔ)充貸款PSL、常備借貸便利SLF 的利率水平來表示。為控制其他可能影響銀行風(fēng)險承擔(dān)的變量,選用凈資產(chǎn)收益率ROE、資本充足率CAR、資產(chǎn)收益率ROA、資產(chǎn)周轉(zhuǎn)率TURN對銀行微觀特征進(jìn)行控制,使用國內(nèi)生產(chǎn)總值GDP對宏觀經(jīng)濟(jì)情況進(jìn)行控制。

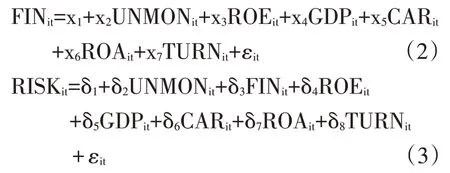

其次,為檢驗非常規(guī)貨幣政策對銀行風(fēng)險承擔(dān)影響的中介機(jī)制,借鑒Baron & Kenny(1986)的方法構(gòu)建中介效應(yīng)模型(2)和(3)。

模型(2)檢驗非常規(guī)貨幣政策是否對中介變量產(chǎn)生影響,如果UNMON 系數(shù)顯著為負(fù),說明擴(kuò)張的非常規(guī)貨幣政策增加了銀行融資規(guī)模;模型(3)中將中介變量與非常規(guī)貨幣政策加入模型的同時對銀行風(fēng)險承擔(dān)進(jìn)行回歸,研究非常規(guī)貨幣政策、中介變量和銀行風(fēng)險承擔(dān)之間的關(guān)系。如果UNMON 和中介變量FIN 的系數(shù)同時顯著,且UNMON 系數(shù)絕對值小于模型(1)中UNMON 的系數(shù)絕對值,說明存在部分中介效應(yīng)。

(二)變量選取

1.被解釋變量

以往文獻(xiàn)多使用不良貸款率、風(fēng)險資產(chǎn)占比、Z 值、預(yù)期違約率和特許權(quán)價值衡量銀行風(fēng)險承擔(dān)水平。本文使用不良貸款率即不良貸款占總貸款比重作為銀行風(fēng)險承擔(dān)的代理變量。不良貸款率與銀行風(fēng)險承擔(dān)成正比,即不良貸款率越高,銀行風(fēng)險承擔(dān)水平越高。另外,本文在穩(wěn)健性檢驗中使用Z 值作為銀行風(fēng)險承擔(dān)的替代變量,Z 值的計算借鑒了Laeven&Levine(2006)的方法,計算公式為σROAi,t。其中,Zi,t是銀行i在第t年的Z值,Ui,t是銀行在第t 年的資產(chǎn)利潤率(ROA)的均值,σROAi,t時銀行在第 t 年資產(chǎn)利潤率(ROA)的標(biāo)準(zhǔn)差,CARi,t是第i個銀行第 t年的資本充足率。

2.主要解釋變量

非常規(guī)貨幣政策:參考陳夢濤和王維安(2020)的研究,使用經(jīng)過中期借貸便利、抵押補(bǔ)充貸款和常備借貸便利操作變化后利率的期末余額合計值作為非常規(guī)貨幣政策的代理變量。

3.中介變量

銀行融資變量:籌資活動現(xiàn)金流入,包括權(quán)益性資金流入、發(fā)行債券所收到的現(xiàn)款、借債所收到的現(xiàn)金和收到其他與籌資活動有關(guān)的現(xiàn)金。

4.控制變量

為控制影響銀行風(fēng)險承擔(dān)的微觀變量,引入凈資產(chǎn)收益率(ROE)、資本充足率(CAR)、資產(chǎn)收益率(ROA)、資產(chǎn)周轉(zhuǎn)率(TURN)對銀行微觀特質(zhì)進(jìn)行控制。同時,引入國內(nèi)生產(chǎn)總值(GDP)對宏觀特征進(jìn)行控制。變量的詳細(xì)定義見表1。

表1 變量定義

(三)數(shù)據(jù)來源及描述性統(tǒng)計

我國自2013 年開始使用非常規(guī)貨幣政策,因此選擇2014—2018年作為研究區(qū)間。選取中國銀行、中國工商銀行、中國農(nóng)業(yè)銀行、中國建設(shè)銀行、交通銀行5 家大型國有商業(yè)銀行,以招商銀行、興業(yè)銀行、光大銀行、浦發(fā)銀行等為代表的全國性股份制商業(yè)銀行以及以北京銀行、天津農(nóng)商銀行等為代表的城市商業(yè)銀行、農(nóng)村商業(yè)銀行等共計103 家銀行作為研究對象。剔除了變量缺失較多的樣本并在1%水平上進(jìn)行上下縮尾處理。數(shù)據(jù)來自國家統(tǒng)計局、中國人民銀行、各商業(yè)銀行官網(wǎng)、Wind數(shù)據(jù)庫和國泰安數(shù)據(jù)庫,變量的描述性統(tǒng)計結(jié)果見表2。

表2 變量描述性統(tǒng)計

四、實證結(jié)果分析

(一)非常規(guī)貨幣政策與銀行風(fēng)險承擔(dān)

分別使用非常規(guī)貨幣政策指標(biāo)變量和銀行風(fēng)險承擔(dān)變量來檢驗非常規(guī)貨幣政策對銀行風(fēng)險承擔(dān)的影響作用,采用OLS 和固定效應(yīng)模型對方程式(1)進(jìn)行回歸,結(jié)果見表3。

表3 非常規(guī)貨幣政策與銀行風(fēng)險承擔(dān)

表3 列(1)、(2)顯示,使用混合回歸和固定效應(yīng)進(jìn)行回歸發(fā)現(xiàn)非常規(guī)貨幣政策UNMON 對銀行風(fēng)險承擔(dān)的回歸系數(shù)為分別為-0.0157 和-0.0154,均在1%水平上顯著,說明擴(kuò)張性的非常規(guī)貨幣政策會導(dǎo)致銀行風(fēng)險承擔(dān)上升,證實了假設(shè)1。擴(kuò)張性非常規(guī)貨幣政策的使用在一定程度上刺激了經(jīng)濟(jì),提升了市場對未來經(jīng)濟(jì)的預(yù)期,總體上改善了銀行的健康狀況,緩解了信貸條件,并最終幫助支持了經(jīng)濟(jì)。然而,這些政策顯然會產(chǎn)生不良的副作用,如過度提供流動性進(jìn)而增加銀行風(fēng)險承擔(dān)。總的來說,擴(kuò)張性非常規(guī)貨幣政策工具使得銀行風(fēng)險承擔(dān)上升。

(二)異質(zhì)性檢驗

為研究非常規(guī)貨幣政策對不同產(chǎn)權(quán)性質(zhì)銀行風(fēng)險承擔(dān)的影響,將樣本劃分成國有銀行與非國有銀行分別進(jìn)行回歸,回歸結(jié)果見表4。當(dāng)非常規(guī)貨幣政策的代理變量為非常規(guī)貨幣政策工具重要利率時,國有銀行與非國有銀行的非常規(guī)貨幣政策的回歸系數(shù)分別為-0.0233、-0.0145,國有銀行回歸系數(shù)的絕對值要大于非國有銀行,說明國有銀行的風(fēng)險承擔(dān)對非常規(guī)貨幣政策更敏感。一方面,國有銀行在響應(yīng)國家各項政策方面一直起到表率作用,國有銀行的經(jīng)營會權(quán)衡政策落實與實現(xiàn)盈利最大化,因此非常規(guī)貨幣政策首先在國有銀行實施。相比之下,非國有銀行業(yè)務(wù)更豐富,面臨的約束與政府監(jiān)管相對寬松,非國有銀行更關(guān)注自身利潤而在政策的落實上略顯滯后。另一方面,國有銀行的融資約束相比起非國有銀行更寬松,融資規(guī)模增加的越多,銀行承擔(dān)的風(fēng)險隨之也就越高。基于以上原因,國有銀行的風(fēng)險承擔(dān)受非常規(guī)貨幣政策影響更明顯。

表4 銀行異質(zhì)性和銀行風(fēng)險承

(三)銀行融資渠道中介效應(yīng)模型

為檢驗商業(yè)銀行非常規(guī)貨幣政策是否通過影響銀行融資渠道而改變其風(fēng)險承擔(dān)水平,引入籌資活動現(xiàn)金流入作為融資規(guī)模的替代變量,使用固定效應(yīng)模型分別對模型(2)和(3)進(jìn)行回歸分析,實證結(jié)果見表5。

表5 銀行融資渠道中介效應(yīng)模型

列(1)即模型(2)主要研究了非常規(guī)貨幣政策對銀行融資渠道規(guī)模的影響,回歸結(jié)果顯示非常規(guī)貨幣政策對銀行融資渠道規(guī)模的系數(shù)為-0.7459,在1%的水平上顯著為負(fù),表示非常規(guī)貨幣政策能夠增加銀行融資渠道規(guī)模;列(2)即模型(3)主要研究了非常規(guī)貨幣政策、銀行融資渠道規(guī)模對銀行風(fēng)險承擔(dān)的影響,非常規(guī)貨幣政策對銀行風(fēng)險承擔(dān)的系數(shù)為-0.0142,銀行融資渠道規(guī)模對銀行風(fēng)險承擔(dān)的系數(shù)為0.0026,系數(shù)均在1%的水平上顯著,說明了銀行融資渠道規(guī)模越大,銀行風(fēng)險承擔(dān)就越多。以上結(jié)果表明非常規(guī)貨幣政策的實施通過增加銀行融資規(guī)模進(jìn)而提高了銀行風(fēng)險承擔(dān)水平,結(jié)果驗證了假設(shè)2。模型(3)中非常規(guī)貨幣政策的系數(shù)絕對值小于模型(1)中的非常規(guī)貨幣政策絕對值,說明存在部分中介效應(yīng)。

因此,當(dāng)實施擴(kuò)張性非常規(guī)貨幣政策時,融資規(guī)模是非常規(guī)貨幣政策與銀行風(fēng)險之間的中介渠道。經(jīng)濟(jì)衰敗時,為了刺激經(jīng)濟(jì)實施擴(kuò)張性非常規(guī)貨幣政策工具,使得銀行融資規(guī)模擴(kuò)大,導(dǎo)致其選擇更多風(fēng)險更高的投資和證券。

(四)穩(wěn)健性檢驗①

①限于篇幅,結(jié)果留存?zhèn)渌鳌?/p>

為保證回歸結(jié)果的穩(wěn)健性,使用Z值替換不良貸款率NPL 對模型重新進(jìn)行回歸,結(jié)果顯示,使用OLS 和固定效應(yīng)模型回歸的非常規(guī)貨幣政策UNMON 對Z 值的回歸系數(shù)分別為-0.2521和-0.1125,結(jié)果均在1%水平上顯著,說明假設(shè)1的結(jié)果具有穩(wěn)健性。在使用Z 值替換不良貸款率作為銀行風(fēng)險承擔(dān)的替代變量之后,銀行融資量對風(fēng)險承擔(dān)的回歸系數(shù)仍在1%水平上顯著,因此可以證明本文中介渠道的穩(wěn)健性。

五、結(jié)論與政策建議

基于2014—2018 年我國103 家商業(yè)銀行數(shù)據(jù),探究了非常規(guī)貨幣政策的實施對銀行風(fēng)險承擔(dān)水平的影響及其中介傳導(dǎo)機(jī)制。研究發(fā)現(xiàn):非常規(guī)貨幣政策與銀行風(fēng)險承擔(dān)之間呈負(fù)相關(guān)關(guān)系,即擴(kuò)張性貨幣政策的實施會提高銀行風(fēng)險承擔(dān)。并且擴(kuò)張性的非常規(guī)貨幣政策通過增加銀行融資渠道提高銀行的風(fēng)險承擔(dān)水平。此外,國有銀行比非國有銀行對非常規(guī)貨幣政策變化更為敏感。非常規(guī)貨幣政策的實施通過精準(zhǔn)引導(dǎo)信貸流向等確實為經(jīng)濟(jì)的發(fā)展提供了幫助,但是擴(kuò)張性的非常規(guī)貨幣政策也會刺激銀行追求高風(fēng)險的行為。

針對本文研究結(jié)論,提出如下建議:首先,宏觀審慎政策與非常規(guī)貨幣政策要有效結(jié)合。中央銀行在制定貨幣政策時要兼顧貨幣政策對銀行風(fēng)險的影響,不應(yīng)夸大新型政策工具的作用,推進(jìn)貨幣政策的正常化常規(guī)化,減少對非常規(guī)貨幣政策的依賴性。除此之外,銀保監(jiān)會要對不同類型的銀行實施差異化的管理政策,降低國有銀行壟斷水平,讓更多中小企業(yè)帶著民間資本躋身于金融領(lǐng)域,以此來降低單個銀行對系統(tǒng)性風(fēng)險的影響,控制銀行風(fēng)險在金融系統(tǒng)的傳染。其次,從調(diào)整貸款利差的角度控制銀行風(fēng)險承擔(dān)。在經(jīng)濟(jì)衰退時,實施非常規(guī)貨幣政策調(diào)節(jié)的目的是刺激經(jīng)濟(jì)增長,然而長期低利率可能導(dǎo)致銀行貸款利差降低。商業(yè)銀行的主要盈利來源是存貸款低吸高拋形成的利差收益,因此非常規(guī)貨幣政策的實施影響了商業(yè)銀行的傳統(tǒng)利潤來源,進(jìn)而增加銀行從事高風(fēng)險經(jīng)營活動的動機(jī)。寬松的貨幣環(huán)境激發(fā)銀行發(fā)放風(fēng)險較高的貸款以獲得風(fēng)險補(bǔ)償收益。因此,央行要適當(dāng)考慮非常規(guī)貨幣政策給商業(yè)銀行傳統(tǒng)經(jīng)營活動帶來的負(fù)面影響,只有保證銀行的盈利空間才能約束其追逐風(fēng)險的行為。最后,充分發(fā)揮市場機(jī)制,防止貨幣政策過度干預(yù)。非常規(guī)貨幣政策具有不確定性,尤其是在中長期內(nèi),擴(kuò)張性的非常規(guī)貨幣政策可能會導(dǎo)致銀行風(fēng)險承擔(dān)累積,這種效應(yīng)主要通過利率降低、銀行融資渠道增加、信貸標(biāo)準(zhǔn)降低來發(fā)揮。非常規(guī)貨幣政策的實施效果存在邊際遞減,當(dāng)短期內(nèi)的成效逐漸褪去的時候,其帶來的負(fù)面效應(yīng)也就逐漸增加,比如銀行利潤壓縮、市場風(fēng)險上升、居民財富不平等。非常規(guī)貨幣政策破壞了經(jīng)濟(jì)的自動穩(wěn)定功能,扭曲金融市場的定價機(jī)制,使市場喪失自動調(diào)節(jié)功能。因此,在設(shè)計與實施創(chuàng)新型貨幣政策的同時要兼顧市場的自動調(diào)節(jié)功能,實現(xiàn)市場機(jī)制與貨幣政策結(jié)合的效用最大化。