中美貨幣政策對我國匯率與房價的影響研究—— 基于MS-VAR模型的實證分析

◎尹相頤 閆強

引言及文獻綜述

現階段我國面臨貨幣貶值和經濟下行的雙重壓力,且依據朱孟楠(2011)、譚政勛和王聰(2015)等人的研究,匯率和房地產價格呈現螺旋聯動效應,這種聯動效應造成匯率和房價對我國經濟的沖擊加劇。鑒于此,在現有的經濟狀況下維持我國匯率和房地產價格的穩定對我國經濟發展和金融穩定至關重要。

貨幣政策作為經濟調控的主要方式對匯率和房價有著十分重要的影響,但現階段的貨幣政策對二者的調控存在難以平衡的矛盾。一方面,緊縮性的貨幣政策能促使我國貨幣升值,減少資本外流和外匯儲備損失,抑制資產泡沫,緩解我國高杠桿和高債務的壓力,維持金融穩定;然而另一方面,緊縮性貨幣政策降低了市場流動性,導致房地產市場受到較大沖擊,進而影響我國經濟增長。此外,隨著美國經濟狀況的復蘇,美聯儲宣布退出量化寬松政策促使美元持續走強,資本逐漸向美國回流,由此產生的美國貨幣政策對我國匯率和房地產市場造成的沖擊也不可忽略。因此,如何應對美國貨幣政策沖擊,以調控我國匯率和房價、穩定國內經濟形勢及防范金融風險,具有重要的現實意義。

早期文獻多運用VAR模型研究貨幣政策對經濟的影響,Eichenbaum和Evans(1995)、Koray和Mcmillin(1999)、Mojon和Peersman(2001)基 于VAR模 型 研究美國和歐元區的貨幣政策對本國匯率的影響,結果表明緊縮性的貨幣政策導致本國實際匯率上升。之后Uhlig(2005,2008)運用符號約束法1識別貨幣政策沖擊,研究美國、英國、日本等國家的貨幣政策對本國匯率的影響,結果表明在貨幣政策的沖擊下存在滯后性匯率超調現象。Ivrendi和Yildirim(2013)基于SVAR模型,研究金磚六國的貨幣政策對國內經濟的影響,結果表明緊縮性貨幣政策促使金磚六國的貨幣升值。Kim(2014)基于信號約束的SVAR模型,研究韓國貨幣政策沖擊對本國匯率的影響,結果表明在短期內緊縮性貨幣政策導致利率上升,促進國外資本流入本國債券市場,繼而造成本國貨幣升值。Hnatkovska等(2014)基于簡單的開放經濟貨幣模型,運用72個國家1974~2010年的面板數據研究緊縮性貨幣政策對匯率的影響,結果表明利率提高會促使發達國家的貨幣升值,卻造成發展中國家的貨幣貶值。我國研究貨幣政策對匯率動態影響的相關研究較少。王愛儉和林楠(2007)基于VAR模型檢驗我國利率和匯率之間的動態關系,結果表明利率上升推動了我國貨幣升值,并且出現了超調現象。趙文勝和張屹山(2012)基于短期約束下的SVAR模型和符號約束的SVAR模型,檢驗我國貨幣政策對人民幣匯率的影響,結果發現我國貨幣供應量減少促使貨幣升值。學者袁偉彥和李文溥(2010)、王君斌和郭新強(2014)均基于短期約束的SVAR模型和動態一般均衡模型,研究我國貨幣政策沖擊對人民幣匯率的影響,結果表明,在貨幣政策沖擊下人民幣匯率確實存在匯率超調現象。

近年來,我國寬松的貨幣政策一定程度上刺激了房地產價格的飛速上漲,因此國內學者愈發關注貨幣政策對房價的調控作用,并從數量型貨幣政策工具和價格型貨幣政策工具兩個角度出發研究貨幣政策對房價的影響。梁云芳等(2006)基于1996年第三季度至2005年第三季度數據,研究我國貸款利率和信貸規模對房地產價格的影響,結果表明,信貸規模緊縮對抑制房價有顯著效果,然而由于我國利率市場化程度較低,貸款利率對房價的調節效果較弱。郭娜和翟光宇(2011)應用SVAR模型,研究我國利率政策對房價的影響,結果發現利率政策對房地產價格的調節失效。陳繼勇等(2013)從貨幣供應量、銀行信貸規模及利率角度出發研究貨幣政策對房價的影響,結果表明貨幣增長率下降、信貸增長率下降及利率上升均會導致房價下降,其中信貸調控對房價的影響最顯著,而利率調控效果最弱。張中華和林眾(2013)基于2005年匯改后的數據,研究我國貨幣政策對房價的影響,結果表明貨幣供應量上升促使房價快速上漲,而利率對房價的影響程度較小。顧海峰和張元嬌(2014)從利率和存款準備金率的角度分析貨幣政策對房價的影響,結果表明央行存款準備金率下調促使房價顯著上漲,而利率對房價的調控效果不顯著。上述研究表明,數量型貨幣政策工具對房價的調控效果十分顯著,但由于我國利率市場化程度不高,因此價格型貨幣政策工具對房價的調控作用較小。另外也有學者的研究表明,利率政策調控對房價存在顯著影響,如我國學者梁斌和李慶云(2011)的研究表明我國貸款利率下降會促使房價上升;徐忠等(2012)基于誤差修正模型研究我國貨幣政策對房價的影響,結果表明貨幣供應量上升和實際利率下降均會推動房價上漲,且價格型貨幣政策工具比數量型貨幣政策工具對房價的影響更為顯著。

大量國內外文獻研究表明,美國作為世界經濟大國,其貨幣政策對各國經濟具有較強的溢出效應。國外學者Wongswan(2005)、 Hausman & Wongswan (2011)使用高頻數據研究美國貨幣政策工具對各國實體經濟指數及匯率和利率等中介變量的影響,結果表明,美國聯邦基金利率下降提高了各國實體經濟指數,且貨幣政策的沖擊對各國匯率和利率均存在顯著的溢出效應。Mackowiak(2006)基于SVAR模型,研究美國貨幣政策沖擊對新興經濟體的影響,結果表明緊縮性的貨幣政策促使各國貨幣貶值,產出也受到了較大影響。Tillmann (2016)基于Qual VAR模型,使用高頻數據研究美國非常規貨幣政策對新興經濟體的影響,結果表明美國的量化寬松政策顯著地提高了新興經濟體的資產價格,并促使各國貨幣升值。近年來國內學者也開始關注美國貨幣政策的外溢效應對我國經濟帶來的影響。如學者趙文勝和張屹山(2012)的研究表明,寬松的美國貨幣政策會導致本國短期利率下降,進而引起我國貨幣升值。白玥明(2015)應用“時間序列事件研究法”研究美、歐、日、英四種的貨幣政策信號對人民幣匯率的影響,結果表明美國寬松的貨幣政策會促使我國貨幣升值,且在四國貨幣政策的沖擊中,美國貨幣政策對人民幣匯率的影響最為顯著。劉堯成 (2016)運用TVP-VAR模型分析美、日、歐、英四種貨幣政策對中國匯率的溢出效應,結果表明中外利差對我國匯率會產生較大影響。

總體而言,現有國內外文獻為我們研究中美貨幣政策對我國匯率和房價的影響提供了一定的理論和實證依據。在此基礎上,本文進行了如下拓展和創新:第一,基于現階段我國經濟形勢下調控匯率和房價存在的政策矛盾,本文重點考察貨幣政策對我國匯率和房價的影響,并著重分析各類貨幣政策工具對二者調控效果的差異;第二,現有文獻多是將中美貨幣政策對我國經濟的影響割裂討論,然而兩國的貨幣政策均對國內經濟造成較大沖擊,因此本文分別討論了我國貨幣政策和美國貨幣政策對我國匯率和房價的影響;第三,由于人民幣存在升值和貶值兩種時期,房價存在大幅度變動和小幅度變動兩種狀態,因而在不同經濟狀態下,貨幣政策對匯率和房價存在非對稱影響。鑒于此,本文基于2005年匯改后的數據,采用馬爾科夫區制轉換向量自回歸(MS-VAR)模型對經濟狀態進行劃分,并在不同的經濟狀態下研究中美貨幣政策對人民幣兌美元匯率中間價及對我國房地產價格的非線性動態影響。

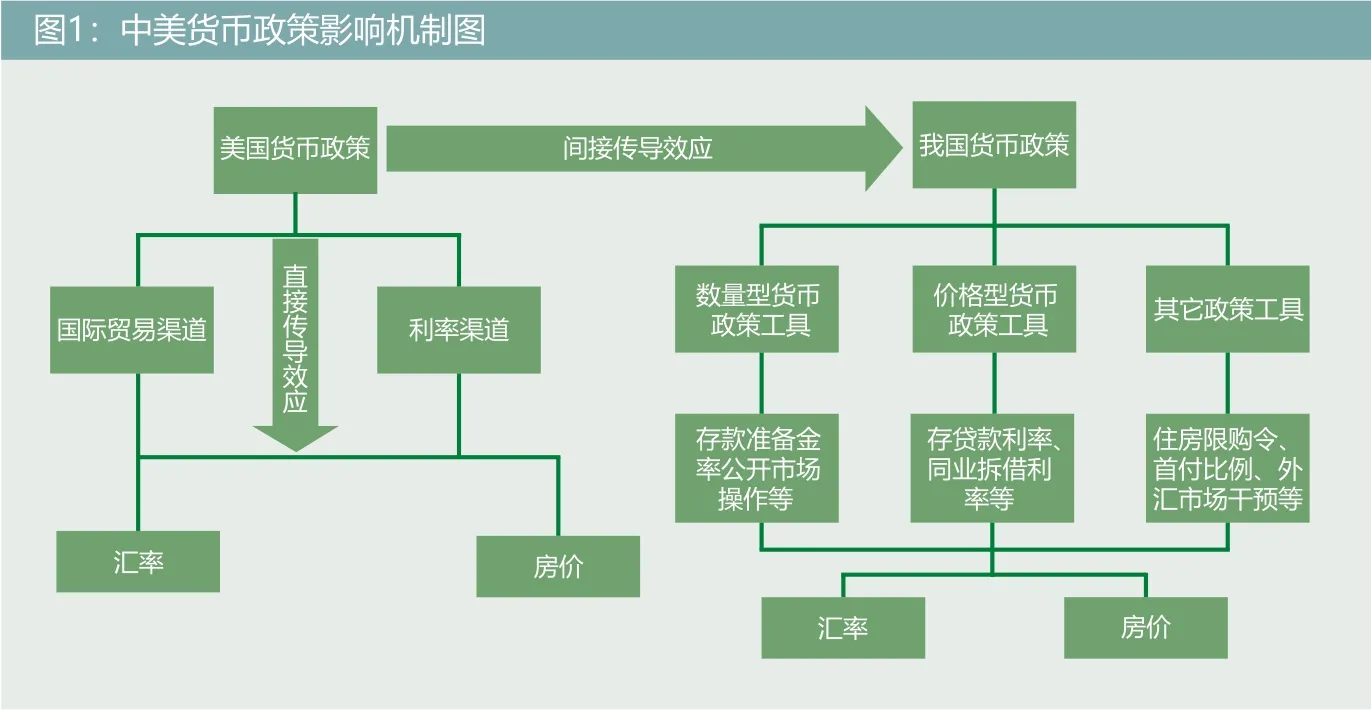

資料來源:根據公開資料整理。

本文后續結構安排如下:第二部分為中美貨幣政策影響機制分析;第三部分為本文的實證方法和數據說明;第四部分為中美貨幣政策對我國匯率和房價影響的實證研究結果;第五部分為文章結論及相關政策建議。

中美貨幣政策影響機制分析

圖1展示了中美貨幣政策對我國匯率和房價的影響機制。我國主要通過數量型貨幣政策工具和價格型貨幣政策工具,并結合其它相關政策指令對匯率和房價加以調控。當我國實施寬松的貨幣政策時,從數量型貨幣政策工具來看,央行一般采取下調存款準備金率、公開市場操作等方式釋放流動性,一方面國際貨幣市場上人民幣供給上升,另一方面寬松的貨幣政策促使國內產出增加,進口量上升,致使人民幣需求下降,最終導致我國貨幣貶值。然而寬松的貨幣政策會導致大量資金流入房地產市場,推動房地產價格上漲。從利率政策工具來看,央行一般下調存貸款利率引導市場利率下行,中美利差的擴大將促使資本流向美國,造成國際貨幣市場上美元需求加大,而人民幣的需求降低,最終導致我國貨幣貶值。另外,利率下調會致使銀行信貸規模擴張,推動國內房價上漲。從其它政策來看,我國通過調整住房首付比例、實施住房限購令等政策引導房地產市場價格走向,通過調整匯率彈性幅度并適當干預外匯市場維持匯率的相對穩定。

美國貨幣政策的外溢效應對我國匯率和房價的影響分為直接傳導效應和間接傳導效應。直接傳導效應又包括國際貿易渠道和利率渠道。從國際貿易渠道來看,美國寬松的貨幣政策導致本國產出增加,隨之刺激國內進口需求,致使國際市場上人民幣需求上升,最終導致我國貨幣升值。從利率渠道來看,美國實施寬松的貨幣政策,促使本國市場利率和債券收益率下降,中美兩國利差加大導致大量投機資本流向我國,造成人民幣需求加大,最終引致我國貨幣升值。另外,國際資本的流入沖擊了我國資產市場,大量熱錢流入房地產市場,推動房地產價格上漲。間接傳導效應主要為政策渠道,美國貨幣政策會影響我國央行資產負債表中國外資產的變化,從而導致貨幣量供給的被動變化,并且為減緩美國貨幣政策的沖擊,我國很可能被動調整利率政策,進而影響我國匯率和房價。隨著人民幣匯率彈性增強和資本管制的放松,我國貨幣政策的獨立性受到影響,由此導致美國貨幣政策的間接傳導效應沖擊不斷加強。

研究方法與數據說明

(一)研究方法

由于人民幣存在升值和貶值兩種預期,房地產價格也有大幅度變動和小幅度變動兩種狀態,因而匯率和房價所表現出的非線性特征造成運用線性模型研究貨幣政策對匯率和房價的影響并不合理。為彌補線性模型的不足,本文采用Markov區制轉換模型刻畫貨幣政策、匯率和房價間的非線性動態變化特征。

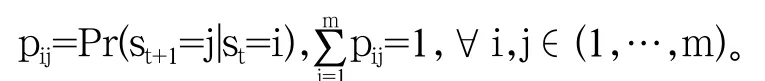

MS-VAR模型依據于不可觀測的區制變量st刻畫可觀測的時間序列變量yt參數的時變特征,其中區制變量st為離散、齊次的馬爾科夫隨機過程。依據Hamilton(1989),模型采用EM算法的極大似然估計,經過有限次迭代得到區制轉移概率,區制st∈(1,…,m)的轉移概率為:

模型MS(m)-VAR(p)的表述形式如下:

μ(st)、Ap(st)和Σ(st)均依賴于區制變量st的參數轉移函數的變化。MS-VAR模型依據均值、截距項、自回歸系數及異方差是否依賴于區制轉換而分為MSM、MSI、MSA、MSH四個基礎模型,自由組合又可細分為MSIH、MSIAH、MSAH等模型。

(二)數據說明與處理

本文選用人民幣兌美元匯率中間價作為匯率的代理變量,采用直接標價法,數值上升表明人民幣貶值。關于房地產價格,將商品房累計銷售額和累計銷售面積處理得到商品房每月銷售額和每月銷售面積,即可得到月度房地產價格公式:房地產價格=商品房每月銷售額/商品房每月銷售面積。值得注意的是,國家統計局不公布每年1月份的相關數據,因而采用當年房價月度平均值替代1月份房價。另外,為消除通貨膨脹對房價的影響,運用CPI數據,以2004年為基期計算得到每月實際房地產價格,并采用Census-12法進行季節調整。對于我國貨幣政策,本文分別選取數量型貨幣政策工具和價格型貨幣政策工具的相關變量。關于我國數量型貨幣政策工具,采用貨幣供應量M2作為代理變量,與房地產價格類似,同樣運用CPI數據計算得到M2的實際值并進行季節處理。關于價格型貨幣政策工具,采用全國7天同業拆借利率作為代理變量。由于美國利率市場化程度較高,因此本文選用美國3~5年國債收益率作為美國貨幣政策的代理變量。為消除數據可能存在的異方差性,本文除中美利率變量外,其它變量均作對數處理。將人民幣兌美元匯率中間價記為EX,房地產價格記為HP,貨幣供給量記為M2,全國7天同業拆借利率記為CHIBOR,美國3~5年國債收益率記為I。

本文選取2005年7月至2017年1月的月度數據作為樣本數據2,相關數據來源于國家統計局、中國人民銀行、IFS數據庫及CEIC數據庫。

為防止MS-VAR模型中出現偽回歸,需要對相關變量進行單位根檢驗,本文采用ADF檢驗變量的平穩性。結果表明,所有變量的原序列均未能通過平穩性檢驗。經過一階差分后,人民幣兌美元匯率中間價的一階差分序列在5%的顯著性水平下一階單整,房地產價格、M2、CHIBOR、美國3~5年國債收益率的一階差分序列均在1%的顯著性水平一階單整,因此本文運用變量的一階平穩序列進行實證研究。

實證研究結果

(一)我國貨幣政策對匯率和房價影響的實證分析

1.模型選擇及區制劃分

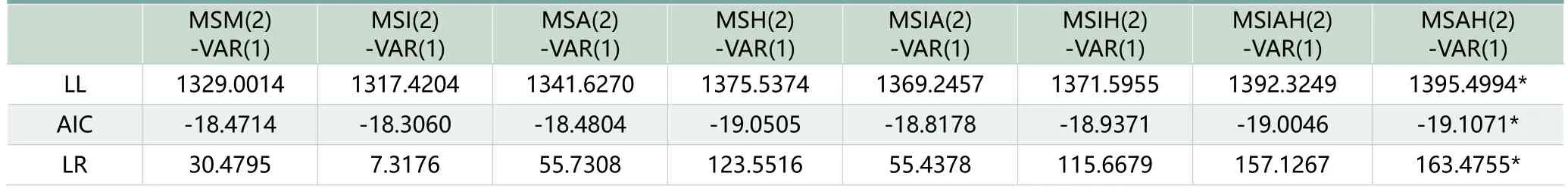

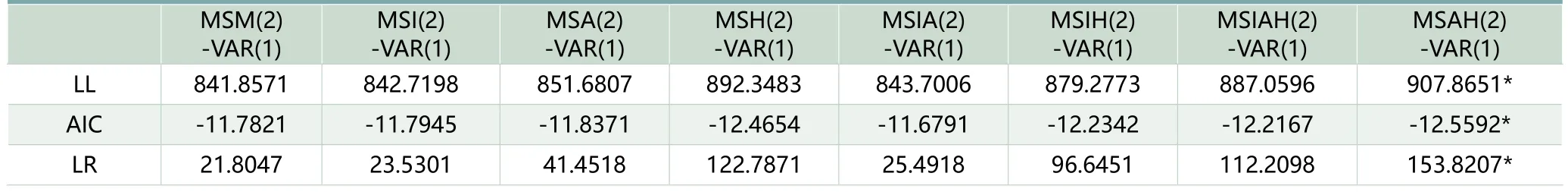

本文采用Krolzig(1997)設計的MS-VAR模型軟件包,應用OX軟件在GiveWin2平臺上進行實證檢驗,分析我國貨幣政策、匯率和房地產價格之間的非線性關系。依據AIC、HQ、SC準則,比較發現滯后1階的AIC、HQ、SC值均為最小,因此選擇1階滯后模型判斷MS-VAR模型的形式。參考表1可以看出,依據最大似然函數值和AIC值判斷,MSAH(2)-VAR(1)模型的對數值最大,AIC值最小,且線性函數檢驗中MSAH(2)-VAR(1)模型同樣為最優。因此,本文最終選擇MSAH(2)-VAR(1)模型進行實證研究3。

表1 :MS-VAR模型的選擇

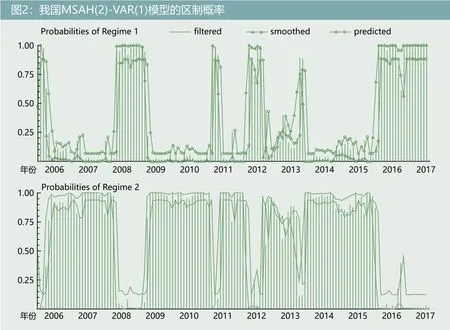

圖2表示MSAH(2)-VAR(1) 模型的區制劃分結果。在區制1下,人民幣兌美元匯率中間價變動幅度較小(即人民幣處于貶值狀態),房地產價格變動幅度較小。在區制2下,人民幣兌美元匯率中間價變動幅度較大(即人民幣處于大幅度升值狀態),房地產價格變動幅度較大。結合近年來匯率和房價的走勢看,圖2所劃分的區制結果與現實情況基本吻合:關于匯率基本走勢,2005年7月,人民幣匯率機制改革,采取以市場供求為基礎,參考一攬子貨幣的有管理的浮動匯率制度,自此之后人民幣大幅度升值;2010年我國面臨經濟結構調整、經濟增長速度放緩的局面,貨幣受到一定程度的貶值壓力,但依然處于小幅度升值狀態;而2015年8月11日,人民幣匯率形成機制改革,順應市場力量對人民幣匯率作出調整,人民幣出現較大幅度貶值,至今我國貨幣依然存在較強的貶值壓力。關于房價基本走勢,2003年后在居民對住房的改善需求和對房地產投資需求的強烈驅動下,我國房地產價格迅速上升,直至2008年全球金融危機,我國經濟遭受一定沖擊,房價上漲幅度放緩;為緩解2008年金融危機沖擊,央行降低住房首付比例,通過下調存款準備金率和貸款利率擴大住房信貸規模,推動房價持續上漲。2011年,在實施相對穩健的貨幣政策基礎上,推出36個城市的限購政策,有效抑制了房價的高速上升。但2015年后國內寬松的貨幣政策促使房地產價格再次上升,但房價變動幅度較小。

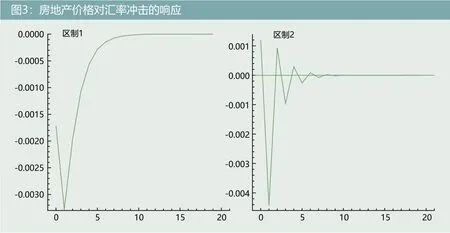

表2描述了不同區制間的轉換概率。可以看出,系統維持在區制1和區制2下的概率分別高達0.8766、0.9386,且區制間轉換的概率很低,說明模型MSAH(2)-VAR(1)劃分的兩個區制十分穩定,且不易相互轉換。

2.脈沖響應函數

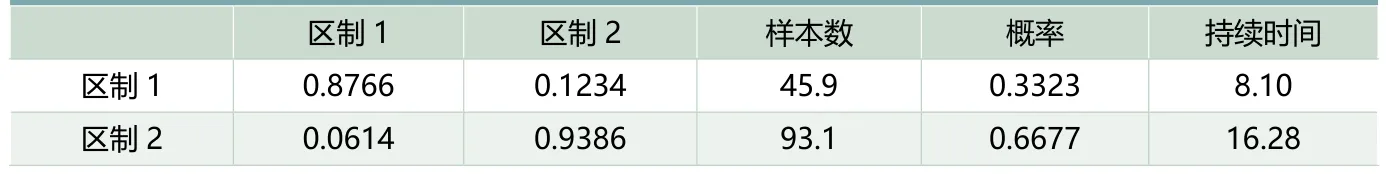

(1)房地產價格對匯率沖擊的響應

如圖3所示,給定匯率變動一個標準差的正向沖擊(DEX>0,即為人民幣貶值)。在區制1下,匯率變動的正向沖擊導致當期房地產價格的負向響應(DHP<0,即為房地產價格下跌)在第一個月負向響應達到最大值,響應力度隨時間不斷衰減,在第10個月收斂;在區制2下,匯率變動的正向沖擊導致當期房地產價格的正向響應(DHP>0,即為房地產價格上漲)但之后立即轉變為負向響應,并在第一個月負向響應達到最大值。比較兩區制下的脈沖響應,人民幣貶值均導致房價下跌,但是與區制1相比,區制2下房價變動對匯率變動沖擊的響應力度更大。

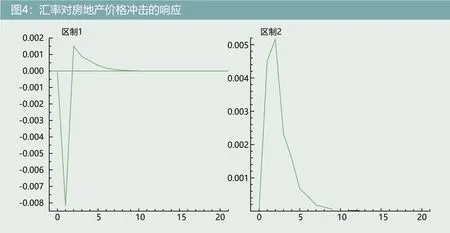

(2)匯率對房地產價格沖擊的響應

如圖4所示,給定房地產價格變動一個標準差的正向沖擊(DHP>0,即為房地產價格上漲)。在區制1下,房價變動的正向沖擊導致匯率變動的負向響應(DEX<0,即為人民幣升值)在第一個月響應達到最大值;而在區制2下,房價變動的正向沖擊導致匯率的正向響應(DEX>0,即為人民幣貶值)在第二個月響應達到最大值。比較兩區制下的脈沖響應,在區制1下,房價上漲在短時間內導致人民幣升值,而在區制2下,房價上漲導致人民幣貶值。

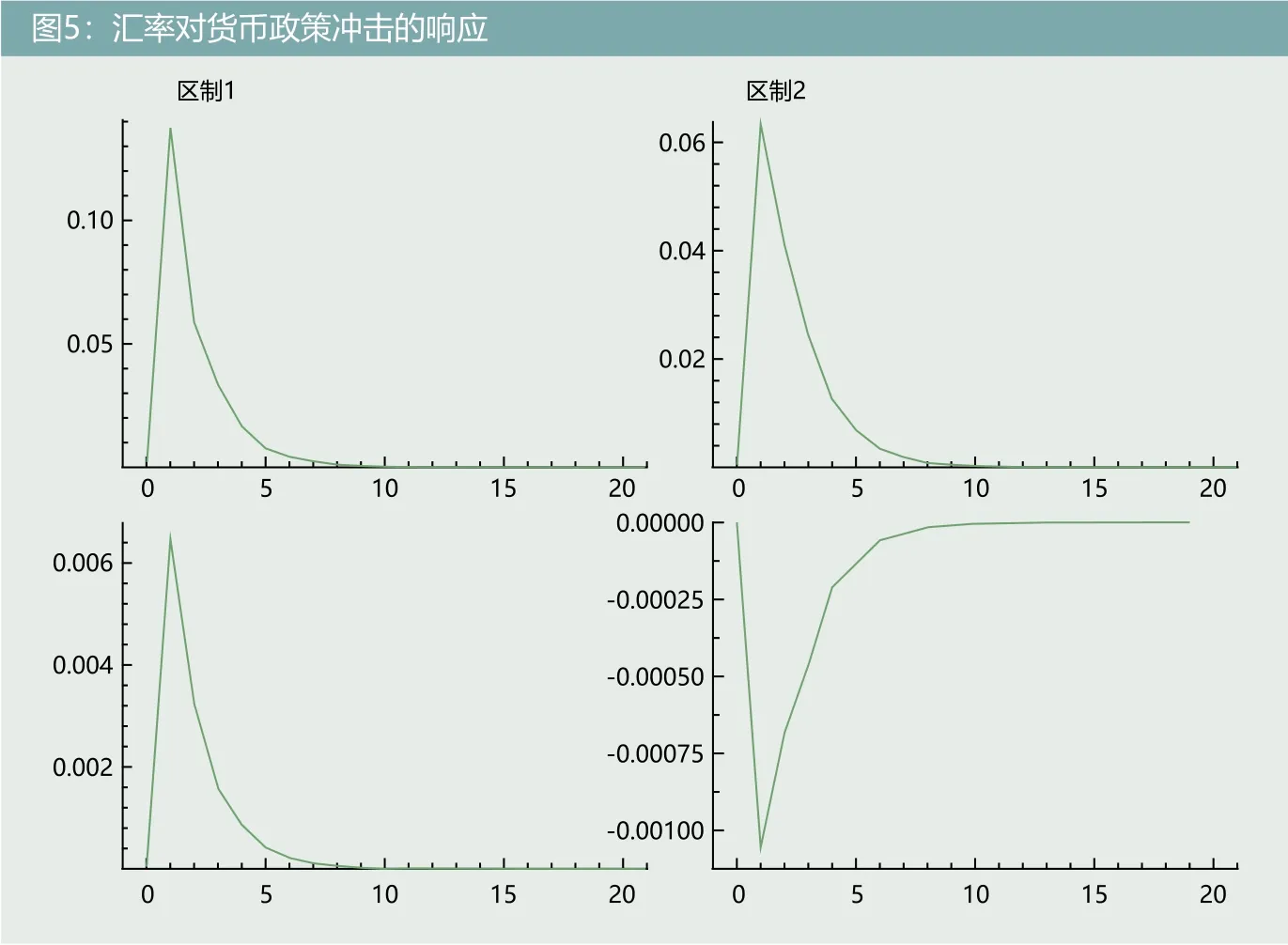

(3)匯率對貨幣政策沖擊的響應

如圖5所示,給定M2變動一個標準差的正向沖擊(DM2>0,即為M2上升)。在兩種區制下,M2變動的正向沖擊均導致匯率變動的正向響應(DEX>0,即為人民幣貶值)在第一個月正向響應達到最大值,隨后響應力度不斷衰減,在第8個月收斂。比較兩種區制下的脈沖響應,M2上升均導致人民幣貶值,然而區制1下的匯率變動對M2變動沖擊的響應程度更強。給定一個標準差CHIBOR變動的正向沖擊(DCHIBOR>0,即為CHIBOR上升),在區制1下,CHIBOR變動的正向沖擊導致匯率變動的正向響應(DEX>0,即為人民幣貶值)在第一個月響應達到最大值。而在區制2下,CHIBOR變動的正向沖擊導致匯率變動的負向響應(DEX<0,即為人民幣升值)在第一個月響應達到最大值。比較兩區制下的脈沖響應,在區制1下,CHIBOR上升導致人民幣升值,而在區制2下情況相反。且與區制2相比,區制1下的匯率變動對CHIBOR變動沖擊的響應程度更強。

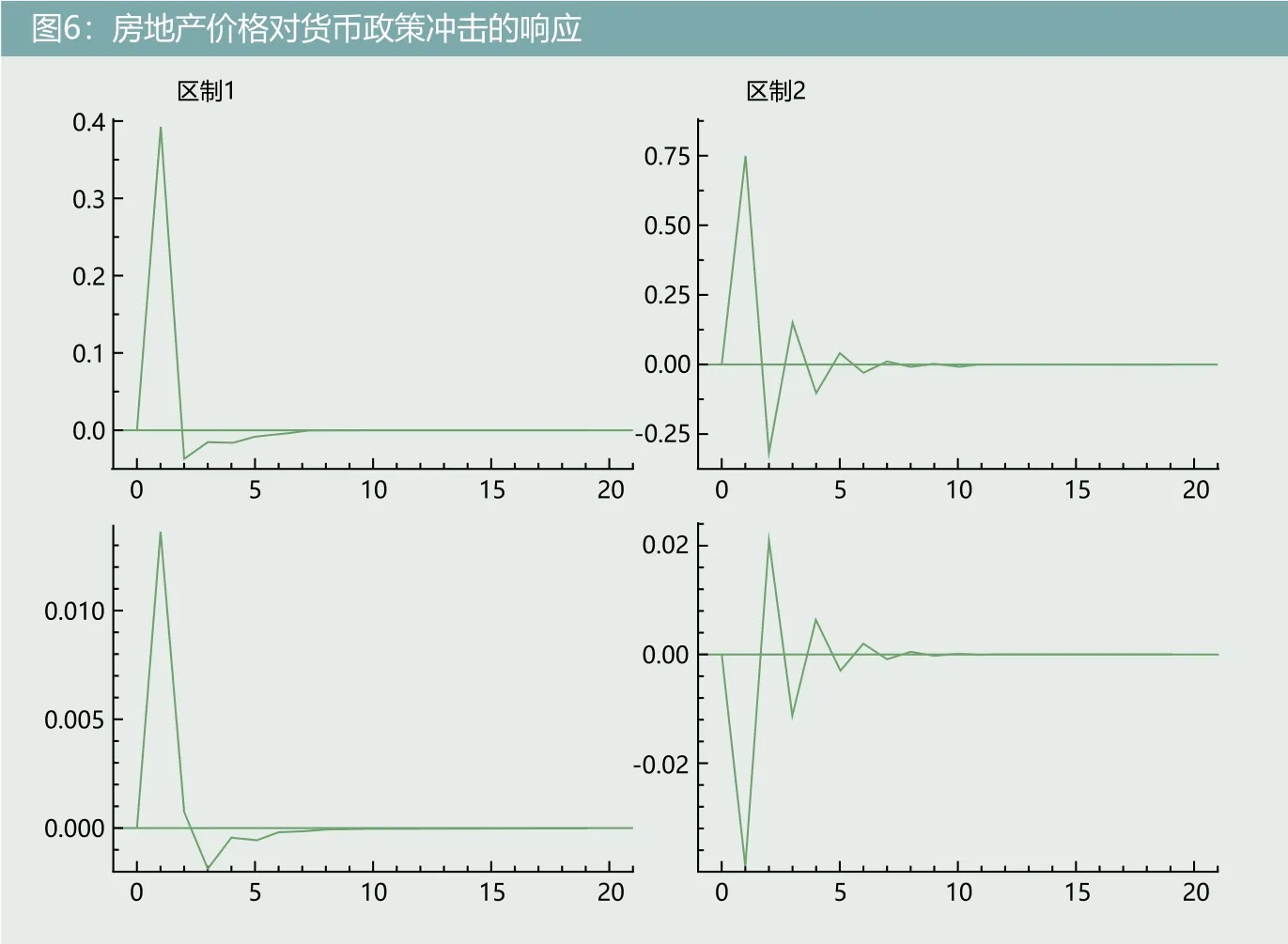

(4)房地產價格對貨幣政策沖擊的響應

如圖6所示,給定M2變動一個標準差的正向沖擊(DM2>0,即為M2上升)。在區制1下,M2變動的正向沖擊導致房價變動的正向響應(DHP>0,即為房地產價格上漲)在第一個月響應達到最大值,之后響應隨時間不斷衰減,在第7個月收斂。在區制2下,M2變動的正向沖擊導致房價變動的正向響應(DHP>0,即為房地產價格上漲)在第一個月正向響應達到最大值,之后在第二個月表現為負向響應,隨后正向響應和負向響應不斷交替,在第9個月收斂。比較兩種區制下的脈沖響應,M2上升均會導致房價上漲,然而區制2下的房價變動對M2變動沖擊的響應程度更強。給定CHIBOR變動一個標準差的正向沖擊(DCHIBOR>0,即為CHIBOR上升)。在區制1下,CHIBOR變動的正向沖擊導致房價變動的正向響應(DHP>0,即為房地產價格上漲),并在第一個月達到響應的最大值。而在區制2下,CHIBOR變動的正向沖擊導致房價變動的負向響應(DHP<0,即為房地產價格下跌)。比較兩區制下的脈沖響應,在區制1下,CHIBOR上升導致房價上漲,而在區制2下情況相反,并且,相比于區制1而言,區制2下的房價變動對CHIBOR變動沖擊的響應程度更強。

表2:區制轉換概率及區制特征

注:上圖為M2變動沖擊,下圖為CHIBOR變動沖擊。

注:上圖為M2變動沖擊,下圖為CHIBOR變動沖擊。

綜上可知,在人民幣貶值、房價小幅度變動和人民幣大幅度升值、房價大幅度變動兩種經濟狀態下,我國貨幣政策、匯率和房價的相互影響存在明顯的非對稱效應。第一,在不同區制下,房價變動對匯率變動沖擊的響應基本一致,而匯率變動對房價變動沖擊的響應存在明顯差異,在區制1下,房價上漲導致人民幣升值,而在區制2下情況則相反。另外值得注意的是,在人民幣貶值、房價小幅度變動的經濟狀態下,人民幣貶值導致房價下跌,房價上漲導致人民幣升值,因而驗證了朱孟楠(2011)、譚政勛和王聰(2015)等學者的研究,匯率和房價確實存在螺旋聯動效應。第二,在不同區制下,貨幣政策對匯率和房價的調控效果存在顯著差異。區制1下的匯率變動對貨幣政策變動沖擊的響應程度強于區制2,而區制1下的房價變動對貨幣政策變動沖擊的響應程度弱于區制2。上述結果說明在人民幣貶值、房價小幅度變動時期,相比于對房價的調控,貨幣政策對匯率的調控效果更為有效,然而在人民幣大幅度升值、房價大幅度變動時期,貨幣政策對房價的調控效果比對匯率的調控更為有效。第三,在不同區制下,數量型貨幣政策工具和價格型貨幣政策工具對經濟變量的調節效果存在顯著差異。在區制2下,利率上升導致人民幣升值,而在區制1下,利率上升卻導致人民幣貶值,與理論不符,表明利率調控機制在人民幣貶值、房價小幅度變動時期出現異常。上述結果的形成可能有兩方面的原因:一方面,由于我國利率市場化程度不高,利率傳導機制有待完善,導致價格型貨幣政策工具調控效果不佳;另一方面,盡管我國價格型貨幣政策工具對經濟變量有一定的調控效果,但僅僅在人民幣大幅度升值、房價大幅度變動時期能發揮作用。與價格型貨幣政策工具相比,數量型貨幣政策工具在兩種經濟狀態下對匯率和房價的調控機制更為順暢,且調控力度更大。

表3:MS-VAR模型的選擇

(二)美國貨幣政策對匯率和房價影響的實證分析

1.模型選擇及區制劃分

本文依然采用MS-VAR模型研究美國貨幣政策對我國匯率和房價的影響,與國內模型的判斷方法一致。依據AIC、HQ、SC準則判斷,比較發現滯后1階的AIC、HQ、SC值均為最小,因此選擇1階滯后模型判斷MS-VAR模型的形式。參考表3可以看出,依據最大似然函數值和AIC值判斷,MSAH(2)-VAR(1)模型的對數值最大,AIC值最小,且線性函數檢驗中MSAH(2)-VAR(1)模型同樣為最優。因此,本文最終選擇MSAH(2)-VAR(1)模型進行實證研究4。

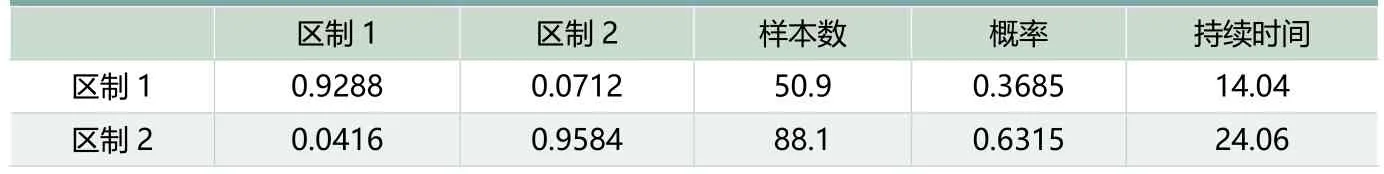

表4描述了不同區制間的轉換概率。可以看出,系統維持在區制1和區制2下的概率分別高達0.9288、0.9584,而且區制間轉換的概率很低,說明模型MSAH(2)-VAR(1)劃分的兩個區制十分穩定,且不易相互轉換。

2.脈沖響應函數

(1)匯率對美國貨幣政策沖擊的響應

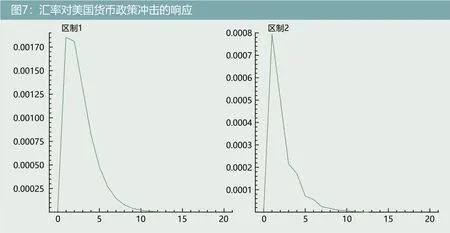

如圖7所示,給定美國3~5年國債收益率一個標準差變動的正向沖擊(DI>0,即為I上升)。在兩種區制下,美國3~5年國債收益率變動的正向沖擊均導致匯率變動的正向響應(DEX>0,即為人民幣貶值),在第一個月正向響應達到最大值。比較兩種區制下的脈沖響應,美國3~5年國債收益率的上升均導致我國人民幣貶值,且脈沖響應的方向和收斂速度一致。然而,與區制2相比,區制1下的匯率變動對美國3~5年國債收益率變動沖擊的響應程度更強。

表4:區制轉換概率及區制特征

(2)房地產價格對美國貨幣政策沖擊的響應

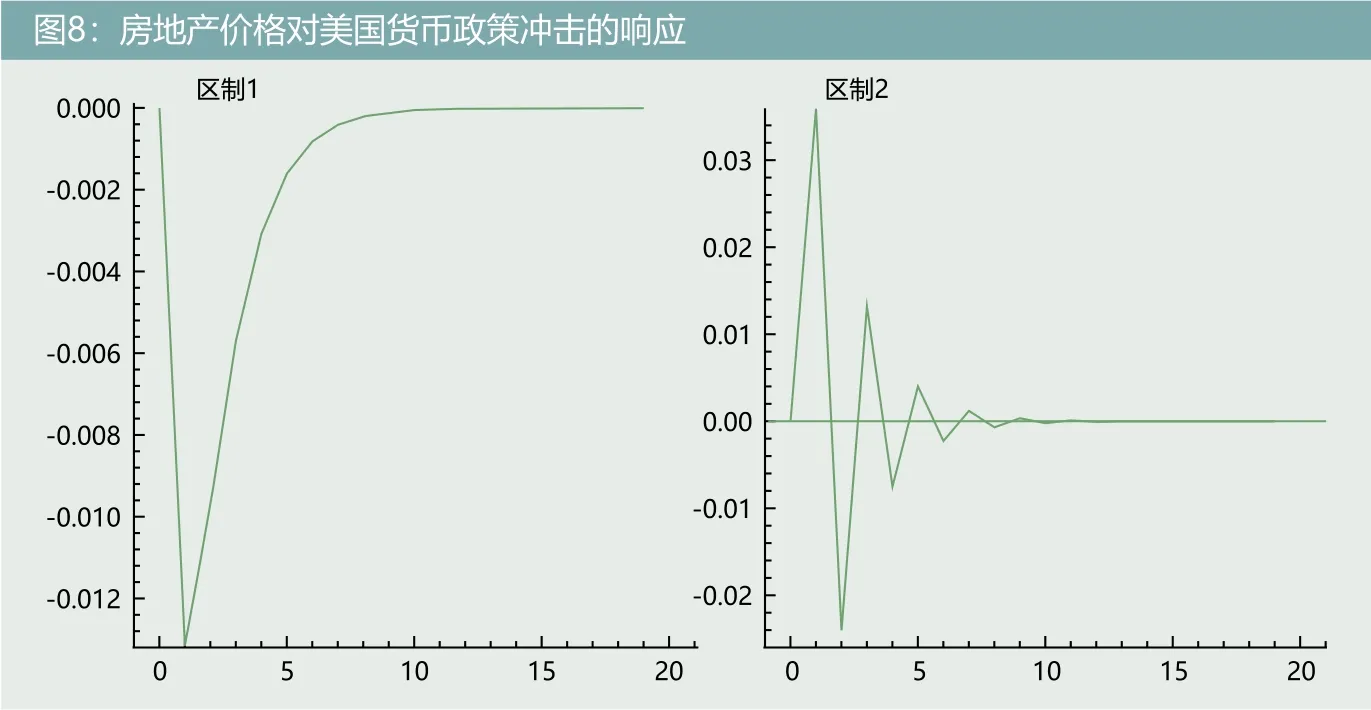

如圖8所示,給定美國3~5年國債收益率變動一個標準差的正向沖擊(DI>0,即為I上升)。在區制1下,美國3~5年國債收益率變動的正向沖擊導致房價變動的負向響應(DHP<0,即為房地產價格下跌)在第一個月響應達到最大值。在區制2下,美國3~5年國債收益率變動的正向沖擊導致房價變動的正向響應(DHP>0,即為房地產價格上漲)在第一個月響應達到最大值,之后呈現正負交替的狀態。比較兩種區制下的脈沖響應,在區制1下,美國3~5年國債收益率的上升導致我國房價下跌,而在區制2下的美國3~5年國債收益率上升卻導致我國房價暫時性上漲。

綜上可知,在人民幣貶值、房價小幅度變動和人民幣大幅度升值、房價大幅度變動兩種經濟狀態下,美國貨幣政策對我國匯率和房價的影響存在明顯的非對稱效應,而第一種經濟狀態下匯率變動對美國3~5年國債收益率變動沖擊的響應程度更強。另外,在第一種經濟狀態下,美國3~5年國債收益率上升導致我國房價下跌,而在第二種經濟狀態下情況則相反。原因在于,在我國房價快速上漲時期,國內對房地產消費和投資的龐大需求導致房價不斷上漲,相比于國內因素,美國的貨幣政策對我國房價影響力較小,因而即使美國3~5年國債收益率上升致使部分資本回流美國,也無法抑制我國房地產價格上漲。

結論及政策建議

本文基于2005年7月至2017年1月的月度數據,采用馬爾科夫區制轉換向量自回歸(MS-VAR)模型對經濟狀態進行劃分,并在不同的經濟狀態下研究中美貨幣政策對人民幣兌美元匯率中間價及對我國房地產價格間的非線性動態影響,得到如下結論:

第一,在運用MS-VAR模型探討我國貨幣政策對匯率和房價的影響研究中,將經濟狀態分為人民幣貶值、房價小幅度變動和人民幣大幅度升值、房價大幅度變動兩個時期。研究表明,在不同經濟狀態下,我國貨幣政策對匯率和房價的調控力度不同。在人民幣貶值、房價小幅度變動時期,貨幣政策對匯率的調控效果相比于對房價的調控更為有效,然而在人民率大幅度升值、房價大幅度變動時期,貨幣政策對房價的調控效果相比于對匯率的調控更為有效。

第二,研究表明,在兩種經濟狀態下,擴張性的貨幣供應量均會導致人民幣貶值、房價上漲,且與價格型貨幣政策工具相比,現階段我國數量型貨幣政策工具對匯率和房價的調控機制更為順暢,調控力度也更大。

第三,在運用MS-VAR模型探討美國貨幣政策對匯率和房價的影響研究中發現,在人民幣貶值、房價小幅度波動時期,美國貨幣政策對我國匯率和房價的影響更為顯著,且緊縮性的貨幣政策會導致人民幣貶值、房價下跌。

針對上述研究結論,再結合我國目前正處于人民幣面臨較大的貶值壓力、經濟增長過度依賴于房地產業的情況,而美國經濟復蘇、逐步采取緊縮性貨幣政策的宏觀經濟背景下,央行采取何種貨幣政策以及如何應對美國貨幣政策的溢出效應至關重要。當前我國正處于人民幣貶值、房價小幅度波動的經濟狀態,相比于對房價的調控,貨幣政策對匯率的調控效果更強,因此建議央行可以采取適度緊縮的貨幣政策來緩解人民幣的貶值壓力。又因為匯率和房價呈現螺旋聯動效應,人民幣升值會導致房價上漲,因此盡管緊縮性的貨幣政策會導致房價一定程度的下跌,但由于螺旋聯動效應的存在減弱了緊縮性貨幣政策對房價的沖擊,進而會減緩對經濟的影響。另外,基于目前我國利率市場化程度不高的現實,因此采用以數量型貨幣政策工具為主、價格型貨幣政策工具為輔的貨幣政策更為適宜。在采取適當的貨幣政策及貨幣政策工具的基礎上,我國更應當持續推動經濟結構化改革和調整,減少經濟對房地產和基建投資的依賴,增強市場信心和民間投資活力,促進經濟穩定健康發展。由此一方面可在保證經濟增長的前提下防止房價過度增長,抑制資產泡沫;另一方面可從根本上提升人民幣在國際市場中的競爭力,防范人民幣過度貶值帶來的金融風險。最后值得注意的是,美國貨幣政策對我國經濟的溢出效應十分明顯,且在某種程度上限制了我國貨幣政策的獨立性,因此我國應時刻關注美國經濟政策的實施并加強兩國間的政策協調,減緩美國經濟政策的溢出效應對我國的影響,防范美國緊縮性貨幣政策對我國匯率和房價形成沖擊。

注釋:

1符號約束法(Sign Restriction):在SVAR模型中,符號約束法的目的是識別結構性沖擊,可對脈沖響應的符號施加約束,約束過程中能夠有效規避“價格之謎”現象。

2由于2017年房價數據不完整,因此2017年1月份房價采用國家統計局公布的2月份商品房累計銷額和累計銷售面積計算獲得。

3表1和表3中僅展示了部分模型的檢驗結果,如需完整檢驗結果請向作者索取。

4對于MSAH(2)-VAR(1) 模型的區制劃分結果與圖1類似,因而不再贅述,如有需要請向作者索取。