基于FCFF模型下的企業(yè)價值評估

——以H公司為例

袁 露 楊洪濤

(西南林業(yè)大學,云南 昆明 650224)

一、企業(yè)價值評估介紹

企業(yè)價值評估是指由專業(yè)資產(chǎn)評估師進行綜合分析和估算企業(yè)的整體價值,評估員使用特定的評估基準日期作為評估標準,來估計公司股東權益和所有資產(chǎn)的價值,然后通過書面報告的形式形成專業(yè)的評價意見。在現(xiàn)代企業(yè)的價值評估方法中常用重置成本法、市場比較法、收益現(xiàn)值法和自由現(xiàn)金流量折現(xiàn)法,其中企業(yè)價值評估中的自由現(xiàn)金流模型(FCFF 模型)是使用更廣泛的模型之一。與傳統(tǒng)成本法相比,自由現(xiàn)金流模型將企業(yè)的價值表示為企業(yè)未來現(xiàn)金流量的折現(xiàn),從而對企業(yè)進行整體評估以獲得未來收益。

二、自由現(xiàn)金流量模型介紹

(一)自由現(xiàn)金流量模型的來源及優(yōu)點

FCFF 模型(企業(yè)自由現(xiàn)金流量模型)由美國學者拉巴波特在20 世紀80 年代提出[1],該評估方法針對企業(yè)最基本的財務信息反映企業(yè)的真實價值,在使用自由現(xiàn)金流量法進行評估時,評估人員可以充分掌握公司的息稅前利潤,以現(xiàn)代管理用財務報表的形式反映傳統(tǒng)財務報表,并將現(xiàn)代財務手段與傳統(tǒng)會計方法進行結合,更加容易地反映公司的凈經(jīng)營資產(chǎn)和長期債務償付能力。

由于該模型的財務數(shù)據(jù)來源于企業(yè)的三大財務報表,因此該評估方法綜合性比較強,并且自由現(xiàn)金流量模型考慮了企業(yè)的未來發(fā)展、股權資本成本的因素和資本的時間價值[2]。因此該模型是收益法中運用最廣泛的評估方法之一。

與此同時折現(xiàn)自由現(xiàn)金流量法也克服了成本法對公司價值的簡單分割,避免了評估企業(yè)品牌和商譽等無形資產(chǎn)的困難。還可以更好地適應家電企業(yè)的當前發(fā)展,評估企業(yè)的未來盈利能力。由于該模型理論和實踐都比較成熟,因此現(xiàn)金流計算在實際應用中也具有較大的實用價值。

(二)自由現(xiàn)金流量模型計算及介紹

1.自由現(xiàn)金流量模型計算

1998 年科普蘭教授詳細說明了自由現(xiàn)金流量的計算方法為:企業(yè)的自由現(xiàn)金流量(FCFF 模型)=息稅前利潤*(1-企業(yè)所得稅稅率)+非現(xiàn)金支付-營運資本增加額+資本性支出。

其中:稅后經(jīng)營凈利潤=息稅前利潤*(1-企業(yè)所得稅稅率);非現(xiàn)金支付含義主要指折舊和攤銷。

2.FCFF 評估模型的介紹

在利用自由現(xiàn)金流量模型評估企業(yè)價值時,一般由兩種模型。一是用永續(xù)增長模型,二是兩階段發(fā)展模型。

(1)永續(xù)增長模型

永續(xù)增長模型前提是公司需要長時間保持穩(wěn)定,并且必須保持永久性持續(xù)狀態(tài),要求公司在成立之初保持一定的增長率,并且按照這個固定的增長率永遠增長。這種模式在現(xiàn)實的應用很少,主要是現(xiàn)實中基本沒有能滿足模型假設的公司。因此該模型不符合對H 公司的企業(yè)價值評估。

其中:FCFF1為企業(yè)第一年的自由現(xiàn)金流量,P 為企業(yè)的整體價值,g為固定的增長率,WACC為企業(yè)加權平均資本成本。

(2)兩階段發(fā)展模型

兩階段發(fā)展模型通常是用于呈現(xiàn)兩個不同的階段,第一階段是超常增長階段,公司在這個階段每個時期的自由現(xiàn)金流都毫無規(guī)律,每個時期都要做詳細的預測。第二階段是可持續(xù)增長階段,增長率較低,是企業(yè)高速增長之后恢復到正常的增長率。

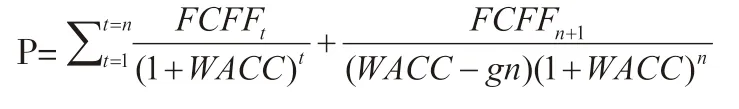

計算公式為:

其中,P 為一個企業(yè)的整體價值;FCFFt為第t 年預測期內(nèi)的企業(yè)自由現(xiàn)金流量;FCFFn+1為第(n+1)年的企業(yè)自由現(xiàn)金流量;n 為預測年限;WACC為加權資本成本;gn為穩(wěn)定增長期的增長率。

因此綜上分析,選用兩階段FCFF 模型對H 公司價值進行預測是比較合理的。

三、FCFF 模型在H 企業(yè)價值評估中的應用

(一)H 公司簡介

1984 年H 集團誕生,1993 年11 月19 日,H 公司持有A 股在中國上海證券交易所掛牌上市,2020 年12月23 日H 公司持有的H 股在中國香港證券交易所掛牌上市,選用H 公司持有的A 股為主要評估對象,針對H 公司的投資價值進行綜合評估。該公司主要設計、制造及銷售包括冰箱、洗衣機、空調(diào)、熱水器、廚電及小家電等種類齊全的智慧家電,同時還專注于渠道綜合服務業(yè)務。H 公司通過自身持續(xù)耕耘,并先后收購重組日本三洋白電業(yè)務、通用電氣家電業(yè)務(GEA)、新西蘭家電品牌斐雪派克(FPA),在全球構建了研發(fā)、制造、營銷三位一體的競爭力,實現(xiàn)世界級品牌的布局與全球化運營,滿足全球100 多個國家的用戶個性化需求。

選擇H 公司作為一個案例分析企業(yè)主要基于以下兩個主要原因:首先,H 公司在我國家電行業(yè)一直以來居于龍頭企業(yè)地位,2014 年H 公司的品牌占據(jù)全球家電零售量的份額為10.2%。連續(xù)6 年蟬聯(lián)全球大型家電第一知名品牌,2020 年11 月28 日,中國企業(yè)評價協(xié)會正式對外發(fā)布《2020 中國新經(jīng)濟企業(yè)500 強榜單》,H 公司最終排名第37 位,無論是從其國際市場投入規(guī)模、運營模式、管理思維方式、發(fā)展增長速度等來看,H 公司在整個家電行業(yè)中地位是比較重要的。其次,H公司是一個在家電行業(yè)中較早上市掛牌公司,信息披露相對完整,財務報表信息豐富。所以把該家公司作為一個代表性企業(yè),對其進行案例分析,能夠大大提高估值結果的精度。

(二)H 公司企業(yè)價值的測算

1.評估基準日、預測期以及收益年限確定

運用企業(yè)自由現(xiàn)金流量兩個發(fā)展階段模型,根據(jù)H企業(yè)2015—2019 年年報中所披露的數(shù)據(jù),對該公司的價值和潛力進行了評估,預測基準日設定為2019 年12月31 日,預測時間一般在5 年左右[3],因此預測企業(yè)高速增長期一般選擇2020—2024 年,平穩(wěn)增長期一般選擇2025 年及以后。

2.企業(yè)自由現(xiàn)金流量預測

(1)歷史自由現(xiàn)金流量

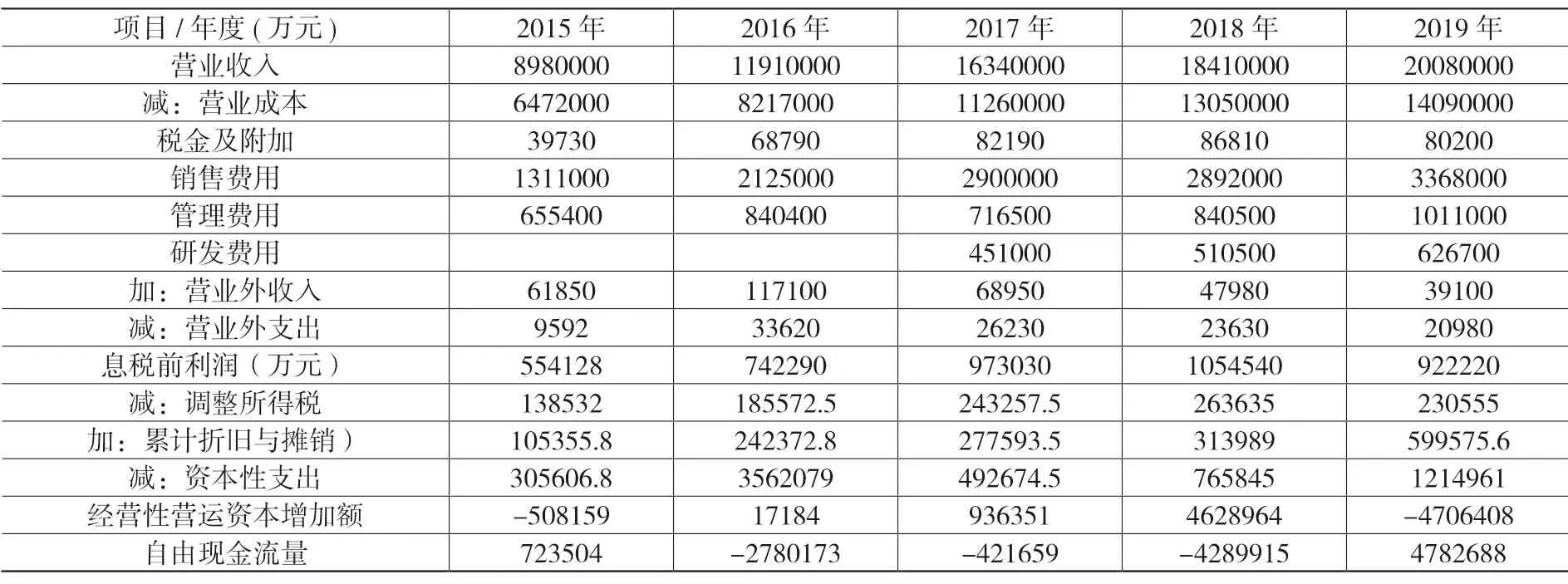

根據(jù)H 公司發(fā)布的年報相關數(shù)據(jù),此處將傳統(tǒng)的財務報表調(diào)整為管理用財務報表,計算并編制了一份2015—2019 年自由現(xiàn)金流量表,見表1。其中計算公式:自由現(xiàn)金流量=息稅前利潤-調(diào)整后的企業(yè)所得稅+折舊與攤銷-營運資金增加-資本性支出。

表1 歷史自由現(xiàn)金流量

表2 2015—2019 年各項成本、費用占比

(2)預測期現(xiàn)金流量計算

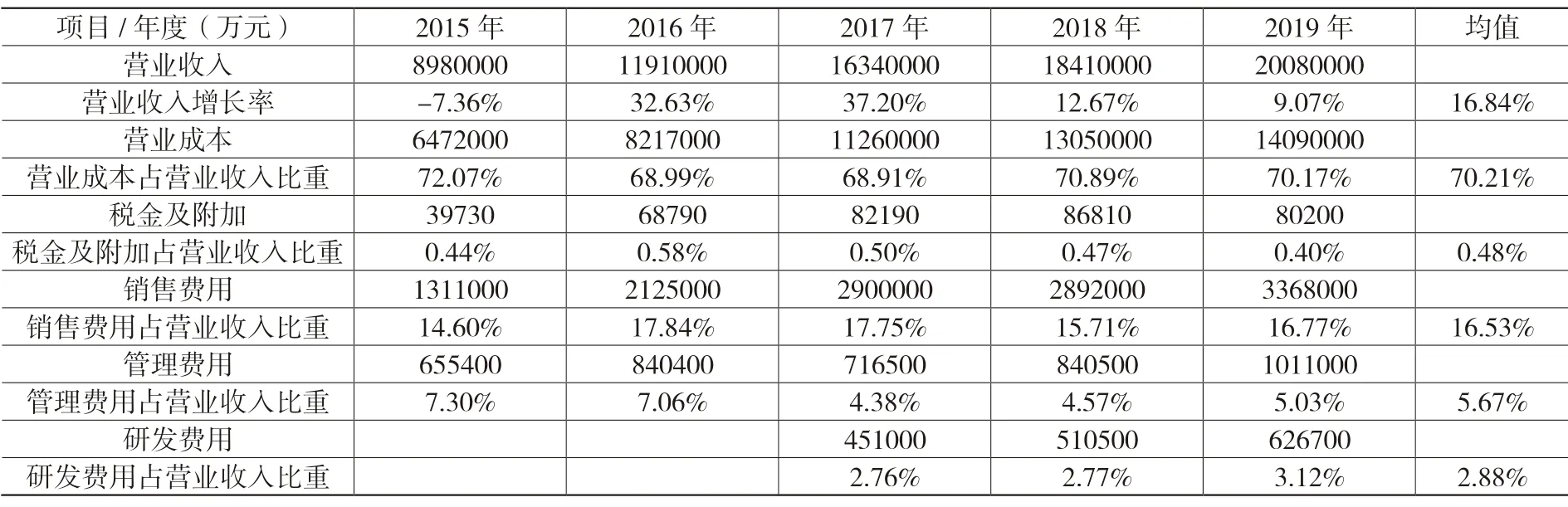

以H 公司2015—2019 年年報中的財務指標百分比作為基礎,采用銷售百分比法對各個關鍵業(yè)績指標的進行了預測。

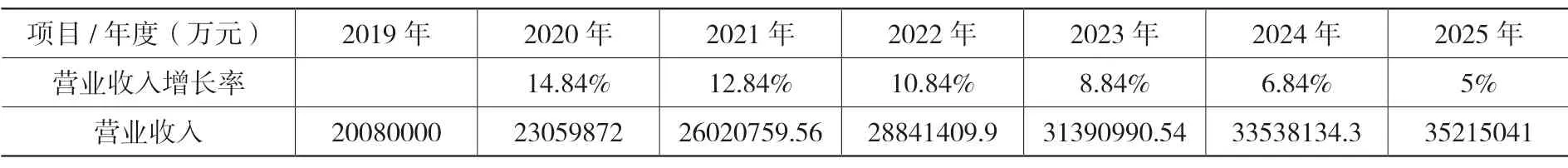

營業(yè)收入預測。根據(jù)國際競爭均衡理論,一個企業(yè)不太可能永遠以一個超過國家宏觀經(jīng)濟平均增長速度生存下去[4]。根據(jù)世界銀行和國際貨幣基金組織的數(shù)據(jù)預測,2020—2024 年期間我國國民經(jīng)濟發(fā)展總GDP 同比平均增速分別是6.1%、6.0%、5.8%、5.6%和5.5%,基本在6%左右,因此本文假設未來五年營業(yè)收入增長率以2015—2019 年營業(yè)收入增長率均值為基準以每年兩個百分點回落。2025 年營業(yè)增長率為4.85%,為了方便計算,假設2025 年及以后保持5%永續(xù)增長率。

表3 歷史營業(yè)收入增長率

表4 2020—2025 年營業(yè)收入增長率預測

①息稅前利潤預測。采用銷售百分比法進行分析預測公司營業(yè)成本、稅金及附加、銷售費用、管理費用、研發(fā)費用,通過2015—2019 年已知財務數(shù)據(jù)與主營業(yè)務收入總額占比的平均值[5],得到2020—2025 年預測值,如表5。

表5 息稅前利潤預測

②累計折舊及攤銷、資本性支出、經(jīng)營性營運資本增加額通過2015—2019 年已知數(shù)據(jù)與主營業(yè)務收入總額占比的平均值進行2020—2025 年預測。

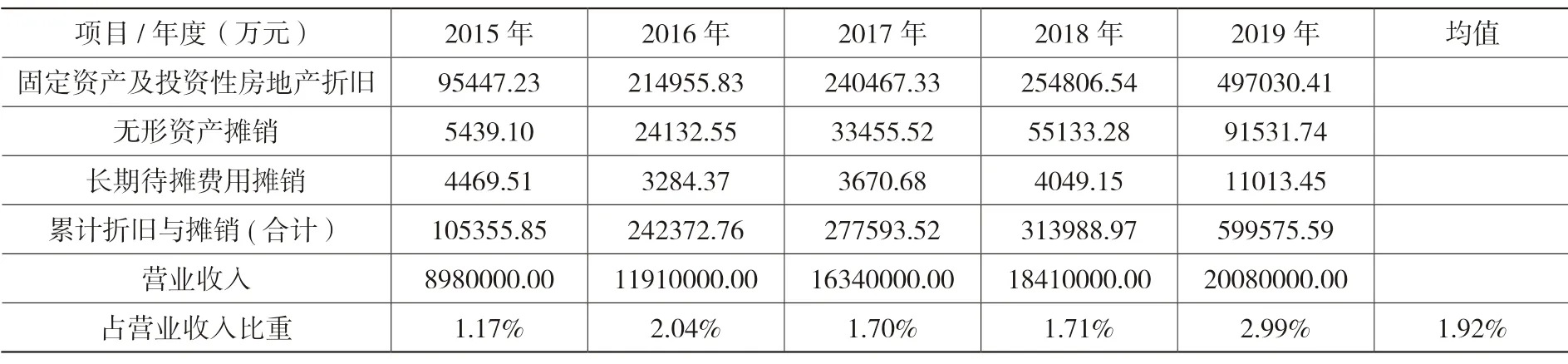

表6 2015—2019 年累計折舊與攤銷

表7 2020—2025 年累計折舊與攤銷預測

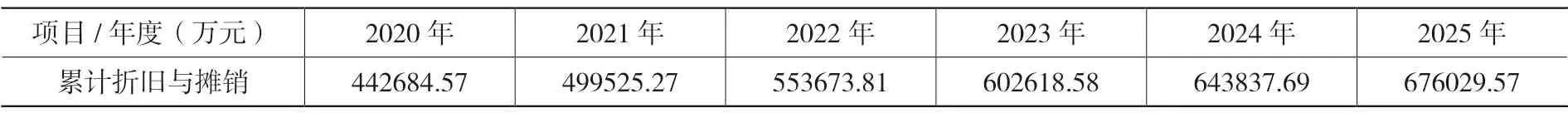

表8 2015—2019 年資本性支出

表9 2020—2025 年資本性支出預測

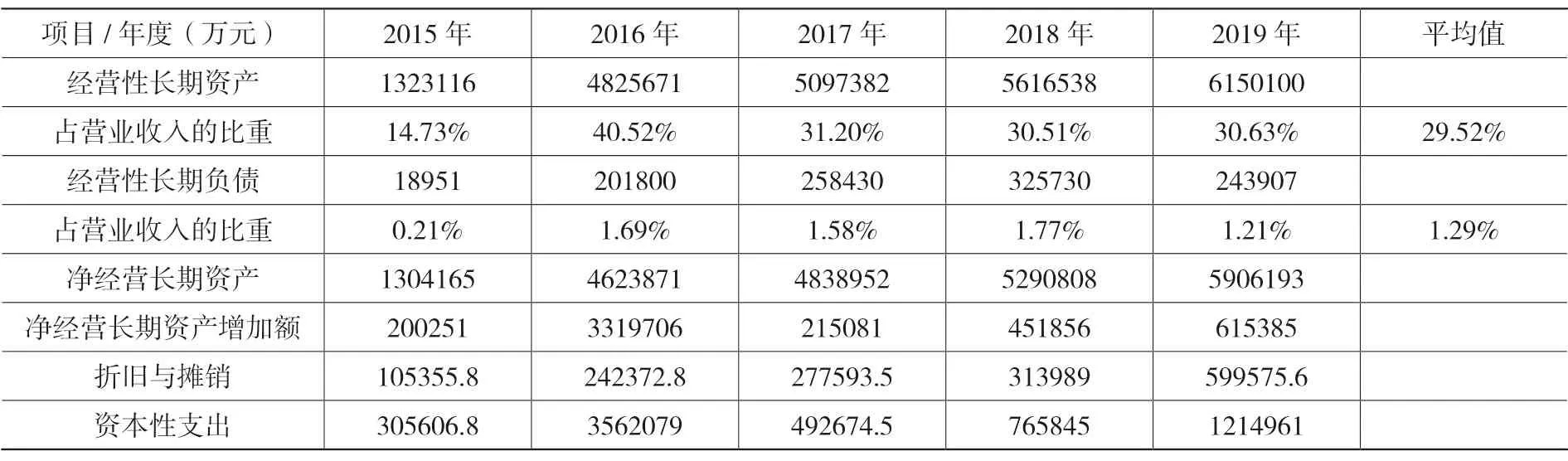

表10 2015—2019 年經(jīng)營性營運資本增加額

表11 2020—2025 年經(jīng)營性營運資本增加額預測

3.加權平均資本成本概念及計算

(1)資本成本的概念

資本成本為公司籌集和使用資本的成本,即投資回報率,一般可以分為兩類:全額投資回報率和股權投資回報率。全額投資回報率是投資的全部回報用于評估公司的價值,通常采用加權平均法資本成本W(wǎng)ACC 模型估計,股票投資回報率是用來評估股票的價格,通常由資本資產(chǎn)定價模型CAPM 估計。在評估公司的整體價值時,應該使用企業(yè)的總資本成本,采用加權平均資本成本計算企業(yè)全額投資回報率。

(2)權益資本成本計算

通過采用資本資產(chǎn)定價模型來計算H 公司資本成本,公式為:Re=Rf+β*(Rm-Rf)

其中,Rf 為無風險利率;β 為該公司持有股票的貝塔系數(shù);Rm 表示市場組合平均收益率;Rm-Rf 表示市場風險溢價。

①無風險收益率。無風險收益率通常采用國債到期收益率平均值,本文采用2015 年-2019 年資產(chǎn)負債表日發(fā)行期限為10 年期國債到期收益率平均值3.22%作為無風險收益率(數(shù)據(jù)來源:中國人民共和國財政部)。②市場組合平均收益率。本文在計算市場組合平均收益率時,以2004 年12 月31 為評估基準日,利用2004 年-2019 年的滬深300 指數(shù)的歷史收盤價為基礎,采用幾何均值法得出市場組合平均收益率Rm=9.86%。則市場風險溢價Rm-Rf=9.86%-3.22%=6.64%(數(shù)據(jù)來源:網(wǎng)易財經(jīng)官網(wǎng))。③β 系數(shù)。以網(wǎng)易財經(jīng)官網(wǎng)中2005 年12 月31 日-2019年12 月31 日H 公司和滬深300 指數(shù)的月收益率為基礎,通過一元線性回歸計算β 系數(shù)[6],回歸后得到β值為0.73。因此權益資本成本=3.22%+0.73*(9.86%-3.22%)=8.07%。

(3)債務成本Rd 計算。

債務資本成本一般選用長期貸款利率直接替代,通過綜合考慮將選取2019 年中國人民銀行公布的5 年以上貸款利率4.9%作為稅前債務資本成本,則稅后債務資本成本=4.9%*(1-25%)=3.68%。

(4)加權平均資本成本計算

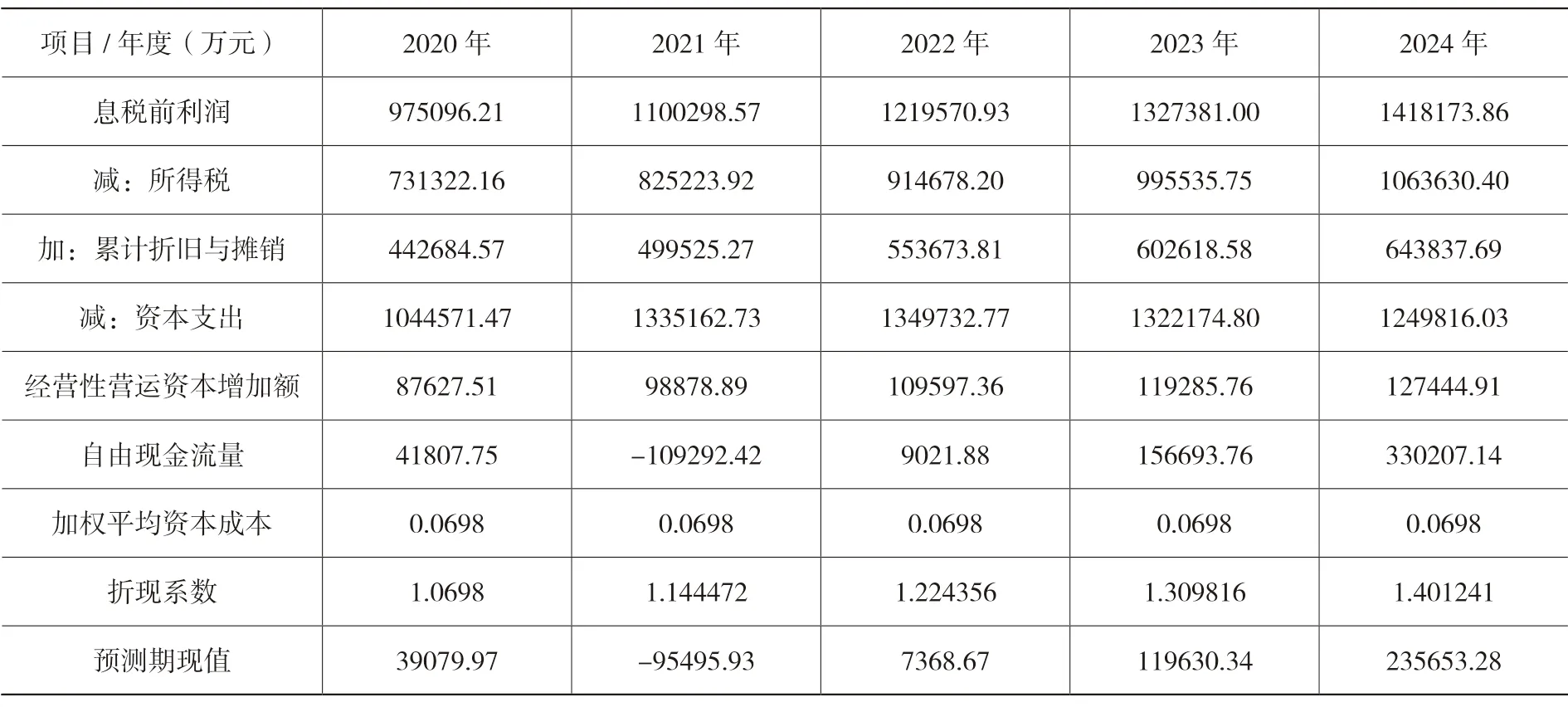

以2015 年-2019 年H 公司的股本市場價值和付息負債計算其各年資本結構,并將其進行平均[7]。

表12 2015—2019 年資本結構

加權資本成本:WACC=3.68%*24.92%+8.07%*75.0 8%=6.98%。

4.未來自由現(xiàn)金流量測算

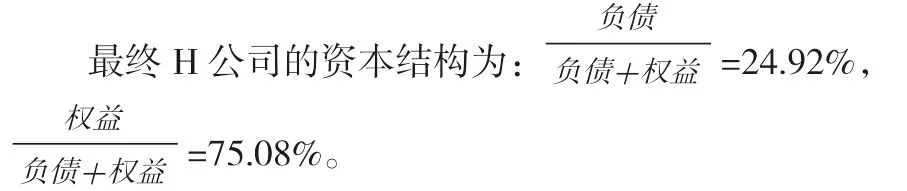

表13 2020—2025 年自由現(xiàn)金流量

5.企業(yè)整體價值測算

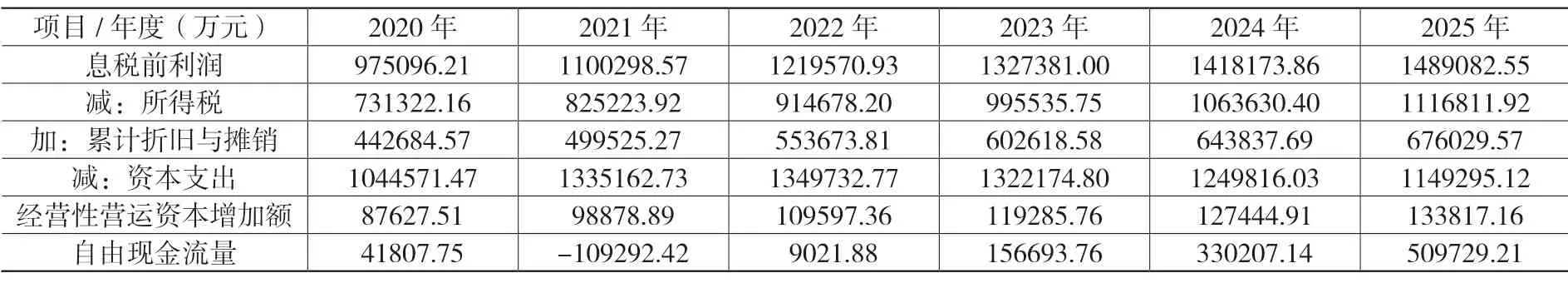

(1)企業(yè)高速增長期(2020—2024 年)FCFF 現(xiàn)值測算

表14 2020—2024 年FCFF 現(xiàn)值測算

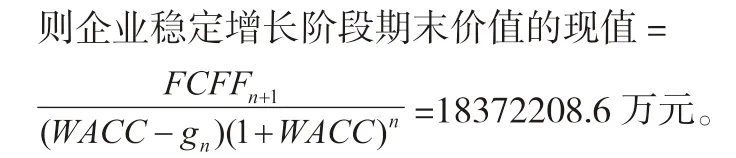

(2)企業(yè)平穩(wěn)增長期(2025 年及以后)FCFF 現(xiàn)值測算

(3)企業(yè)整體價值的測算

企業(yè)整體價值=企業(yè)高速增長期FCFF 現(xiàn)值+企業(yè)平穩(wěn)增長期FCFF 現(xiàn)值=39079.97-95495.93+7368.67+119630.34+235653.28+18372208.6=18678444.92 萬 元。付息價值=短期借款+帶息應付票據(jù)+長期借款+一年內(nèi)到期非流動負債=858500+1931000+1328000+73170 0=4849200 萬元。股權價值=企業(yè)整體價值-付息價值=18678444.92-4849200=13829244.92 萬元。

根據(jù)wind金融終端可知H公司2019 年12月31 的總股本為657900 萬股,則其內(nèi)含股價=13829244.92/657900=21.02 元/股。現(xiàn)代證券之父格雷厄姆曾說過要對股票內(nèi)在價值有20%的誤差,而股票漲停波動區(qū)間是正負10%,為了較準確的研究,文章將選取15%作為內(nèi)含股價變動誤差率。根據(jù)wind 金融終端查到H 公司2019 年12 月31 日實際收盤價為18.93元/股,則內(nèi)含股價與實際收盤價誤差率為11%,因此計算結果在誤差范圍內(nèi),說明該計算結果具有一定的參考價值。

四、結論

自由現(xiàn)金流預測主要是利用歷史數(shù)據(jù)和銷售百分比法,這不僅避免了不同的會計政策引起的差異,如折舊、攤銷,還充分利用資產(chǎn)負債表和損益表等財務數(shù)據(jù)在現(xiàn)金流模型,考慮企業(yè)的整體狀況。通過與企業(yè)當前價值的比較,最終計算出的企業(yè)價值可以得到一個合理的價差,這說明現(xiàn)金流量評估方法是科學可行的。

然而,自由現(xiàn)金流模型也仍然存在一些不足。首先,在預測未來的財務狀況和經(jīng)營成果時,是根據(jù)以往的數(shù)據(jù)進行平均估計,與企業(yè)的實際經(jīng)營成果并不一致。其次,采用的加權資本成本為靜態(tài)加權資本成本,其加權平均資本成本受到折現(xiàn)率、預測年限等因素的限制,對最終評價值具有一定的影響。因此在選用自由現(xiàn)金流模型對企業(yè)價值進行評估時,應該謹慎選用評估指標,防范和降低企業(yè)價值評估的風險。