財務舞弊事件:手段、原因與啟示

李維

摘 要:當前上市公司財務造假層出不窮,成都金亞科技財務舞弊事件在眾多上市公司中就是一個典型。本文從該事件背景出發,揭露了金亞科技財務造假過程、財務造假手段以及目前企業的業績情況,并通過分析其財務舞弊的原因和影響因素,以對資本市場的完善有所啟示。

關鍵詞:金亞科技;財務舞弊;資本市場;IPO申報;財務造假

中圖分類號:F275.2 文獻標識碼:A 文章編號:2096-0298(2021)03(a)--03

1 案例背景

伴隨著我國證券市場的發展,上市公司財務舞弊事件愈演愈烈,直接影響了廣大投資者的利益,成都金亞科技作為上市企業之一,因財務舞弊事件進入了大眾的視線。成都金亞科技股份有限公司(以下簡稱金亞科技)于2000年成立,2009年10月30日于深圳證券交易所創業板上市。2018年6月,證監會發布公告,金亞科技為了實現上市,通過虛增收入和利潤騙取首次公開發行核準,引發行業嘩然;2020年2月,金亞科技公布其2019年的業績,受停市的懲罰影響,仍處于虧損狀態。本文將重點分析金亞科技自IPO以來的財務造假過程,揭開金亞科技財務造假的神秘面紗,以期對如何不斷完善我國資本市場有所啟示。

2 金亞科技財務造假披露及業績影響

金亞科技于2009年上市,距離IPO上市不到6年時間,金亞科技及其實際控制人在2015年6月先后遭中國證監會立案調查;2017年11月13日,金亞科技及相關責任人收到中國證監會《行政處罰及市場禁入事先告知書》,對其財務違規行為進行披露;2018年6月25日,金亞科技因財務造假涉嫌犯罪,已將問題移送公安機關,足見其財務造假性質之惡劣。金亞科技財務舞弊受到了中國證監會的重罰,2020年2月28日,企業公布2019年公司業績情況,由于暫停上市,公司出現信用等級下降、投標資格受限等情況,營業收入大幅度下滑,業績持續虧損。

3 金亞科技財務舞弊手段分析

3.1 IPO申報財務舞弊分析

2018年6月25日,金亞科技收到深圳證券交易所《關于通報金亞科技股份有限公司涉嫌犯罪案被中國證監會移送公安機關的函》(創業板函〔2018〕第40號),該函顯示,經查實金亞科技在IPO申報材料中以各種方式虛增2008年、2009年上半年營業收入,分別占當期公開披露營業收入的47.49%、68.97%;虛增2008年、2009年上半年利潤。金亞科技IPO時虛增營業收入和利潤的情況具體如圖1所示。

事實上,金亞科技招股說明書中所披露的2006—2009年上半年財報數據早已暗示著金亞科技IPO時存在著較嚴重的經營風險、財務造假、違規行為等。

第一,金亞科技分期收款銷售模式存在極大的經營風險。金亞科技IPO募集資金將重點用于創新盈利模式下的分期收款銷售。金亞科技創新盈利模式下的分期收款銷售實質上是具有融資性質的商品銷售方式,即企業向客戶提供問題解決方案時,項目前期軟硬件投入均由企業承擔,同時,企業按照雙方協議約定的年限、金額及比例參與客戶收視費用的分成。該創新盈利模式是公司長期、穩定收益的主要來源。金亞科技這種激進的銷售模式不僅使其資金鏈緊張,未來三網合一趨勢對單純有線網絡獨立存在的威脅還使這種創新商業模式蘊藏著極高的經營風險。

此外,金亞科技創新盈利模式下軟件和硬件設備的物理、技術壽命與其經濟壽命可能不相符。圖2報告了金亞科技IPO招股說明書中,公司已經實施或正在實施的運營商收視費分成的分期收款銷售商品的模式情況。由圖2可知,湖南常寧項目、山東陽谷項目、四川南充項目的收款期分別為5年、8年和12年;累計金額分別為1863萬元、2784.6萬元和24848.32萬元。四川南充項目2009年以12年為回收周期,采取分期的方式逐步回收產品收入,累計金額24848.32萬元,是未來應收賬款壞賬的重要風險組成部分。

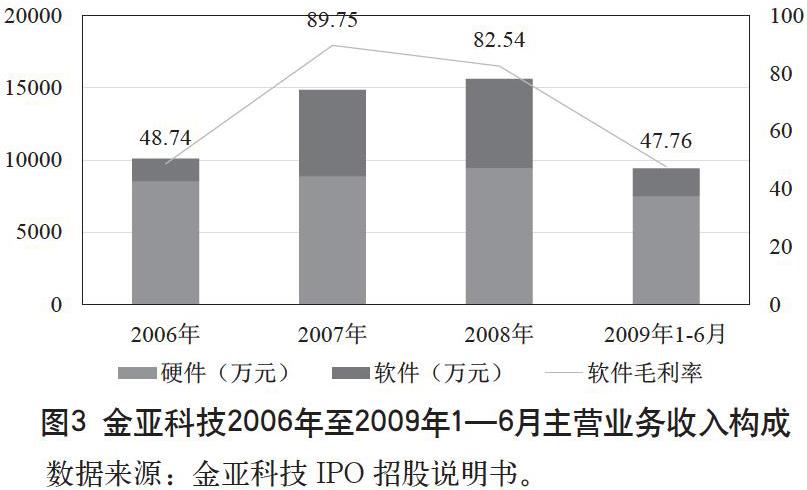

金亞科技主營業務收入構成與毛利率構成不一致。圖3報告了金亞科技IPO招股說明書中2006年至2009年1—6月主營業務收入構成情況。由圖3可知,在2006年至2009年1—6月,金亞科技的主營業務收入主要來源于硬件收入,分別為8546.71萬元、8843.35萬元、9436.37萬元、7473.27萬元;軟件收入分別為1552.64萬元、6032.86萬元、6195.39萬元、1962.05萬元。但是軟件收入的毛利率卻一直較高,尤其是2007年和2008年,分別占比89.75%和82.54%。金亞科技2006年至2009年1—6月主營業務收入構成與毛利率構成的不一致表明公司經營存在較大的風險。

第二,金亞科技存在逃脫稅款的違規行為。圖4報告了金亞科技2006年至2009年1—6月應交稅費和支付的各項稅費的情況。由圖4可知,2006年期末金亞科技應交稅費金額高達1866萬元,而當年只繳納稅費15萬元。這可能是因為金亞科技2006年度之前偷逃稅款所致,也可能是因為2006年資金緊張導致。該欠繳稅費延遲至2008年繳清。2008年,共支付4387.01萬元各項稅費,而當期應交稅費僅1129.72萬元,該補繳稅費行為勢必會對2008年的現金流造成影響。

3.2 IPO后財務舞弊分析

金亞科技的財務造假行為在IPO之后繼續,金亞科技的會計核算設置了兩個賬套:一個賬套用于核算真實的業務;另一個賬套記錄偽造的財務業務,用于對外披露。金亞科技2013年業績下滑,出現虧損情況,時任董事長在次年年初要求實現年度利潤3000萬元左右。為完成該目標,金亞科技大肆財務造假。2014年,金亞科技主要通過對利潤總額、銀行存款、預付工程款進行虛增的方式進行財務造假,分別虛增0.8億元、2.18億元、3.1億元,涉及金額重大。

金亞科技2014年年度報告合并財務報表營業收入虛增7363.51萬元,營業成本虛增1925.33萬元,少計銷售費用368.50萬元,少計管理費用132.08萬元,少計財務費用795.30萬元,少計營業外收入1.91萬元,少計營業外支出1317.39萬元,虛增利潤總額8049.55萬元。

可見,金亞科技通過制造虛假的業務客戶、偽造銷售合同、偽造相關銀行單據、偽造材料產品收發臺賬、隱瞞大額支出等方式增加公司利潤。上述財務造假方式使2014年金亞科技由虧損轉為盈利。

4 金亞科技財務造假的誘因與啟示

4.1 財務指標壓力

首先,IPO具有明確的財務指標規定。2009年1月21日,中國證監會第249次主席辦公會議審議通過《首次公開發行股票并在創業板上市管理暫行辦法》,并于2009年5月1日施行。該暫行管理辦法規定發行人首次公開發行股票應當“最近兩年連續盈利,最近兩年凈利潤累計不少于1000萬元,且持續增長;或者最近1年盈利,且凈利潤不少于500萬元,最近一年營業收入不少于5000萬元,最近兩年營業收入增長率均不低于30%”。2006年至2008年,金亞科技凈利潤持續增長,尤其是2008年凈利潤高達0.4億。凈利潤持續增長的趨勢可能是財務造假的結果。為順利實現IPO,金亞科技在上市申報材料中虛假增加2008年、2009年上半年營業收入,分別占當期公開披露營業收入的47.49%、68.97%。

其次,退市亦有明確的財務指標規定。根據證監會2009年發布的《虧損上市公司暫停上市和終止上市實施辦法》,公司上市成功后如果連續三年虧損的話將會面臨退市的風險。2009年至2012年,金亞科技歸屬于母公司所有者的凈利潤逐步降低,2013年更是嚴重虧損1.21億,這導致金亞科技于次年大幅度造假。

最后,未來應該進一步完善各項創業板市場機制,不斷淡化IPO和退市硬性財務指標約束,以此滿足中小型企業不斷發展的需求。2018年科創板的施行,逐步由核準制向注冊制轉變,是未來發行制度轉變的重要借鑒。

4.2 違規成本較低

較低的違規成本是金亞科技財務造假的重要誘因。根據金亞科技股份有限公司收到的《行政處罰及市場禁入事先告知書》,金亞科技及相關責任人累計行政處罰365萬,這與IPO及IPO后的財務造假金額相比不足一提。

未來應加大處罰力度,追究相關責任人的法律責任,保護廣大投資者的利益。在制定處罰金額時不應硬性地設置標準上限,而應綜合考慮上市企業獲得的違法盈利以及廣大投資者的投資損失,合理地確定處罰金額。此外,還應逐步引入刑事處罰,將通過非法方式上市以獲取私利的行為扼殺在搖籃里。

4.3 中介機構失職

中介機構作為上市公司與投資者之間信息傳遞的第三方,獨立、專業對資本市場公開、公平、公正至關重要。但是在現實中,中介結構往往在利益面前淪陷,協助上市公司欺詐中小投資者。2018年8月10日,證監會披露行政處罰決定書,立信會計事務所未勤勉盡責,針對金亞科技年度財務報表出具了虛假記載的審計報告。可見,中介機構事務所獨立性與專業性的缺失,是金亞科技財務造假的又一誘因。

建議調整年報審計事務所選聘體制,由監管機構決定會計師事務所的聘任;同時上市企業應公示所有資金的使用及流向情況,監管機構應對中介機構會計師事務所審計費用的去向加大監管力度。

參考文獻

王高偉. 我國上市公司財務舞弊的動因分析及治理研究——以金亞科技為例[J].學位論文,2019.

陳瀾. 創業板上市公司財務舞弊的透析與治理——基于金亞科技財務舞弊事件的分析[J].商業經濟,2019(03):170-173.

中財網.金亞科技股份有限公司關于收到中國證監會《行政處罰及市場禁入事先告知書》的公告[EB/OL].http://www.cfi.net.cn/p20180306001889.html.

鳳凰網.《首次公開發行股票并在創業板上市管理暫行辦法》[EB/OL]. http://finance.ifeng.com/stock/zqyw/20090331/493994.shtml.