“碳中和”愿景下煉油化工行業發展趨勢展望

張碩,乞孟迪,呂曉東,王華

(中國石油化工集團有限公司經濟技術研究院)

0 引言

煉油化工產業是我國國民經濟發展的基礎和支柱產業,為經濟社會運行提供了清潔能源和石化原材料,是推動我國經濟實現高質量發展的關鍵和重點行業之一。“十三五”階段,我國煉油化工產業在產業規模、保障能力、結構質量等方面取得了一系列成就,競爭力得到顯著提升[1]。在新的發展階段,2030年“碳達峰”、2060年“碳中和”愿景將影響整個產業鏈,加速推動產業競爭與轉型升級,供需市場面臨深刻變革。

1 “十三五”煉油化工發展步伐更為堅定

1.1 產業規模持續擴張

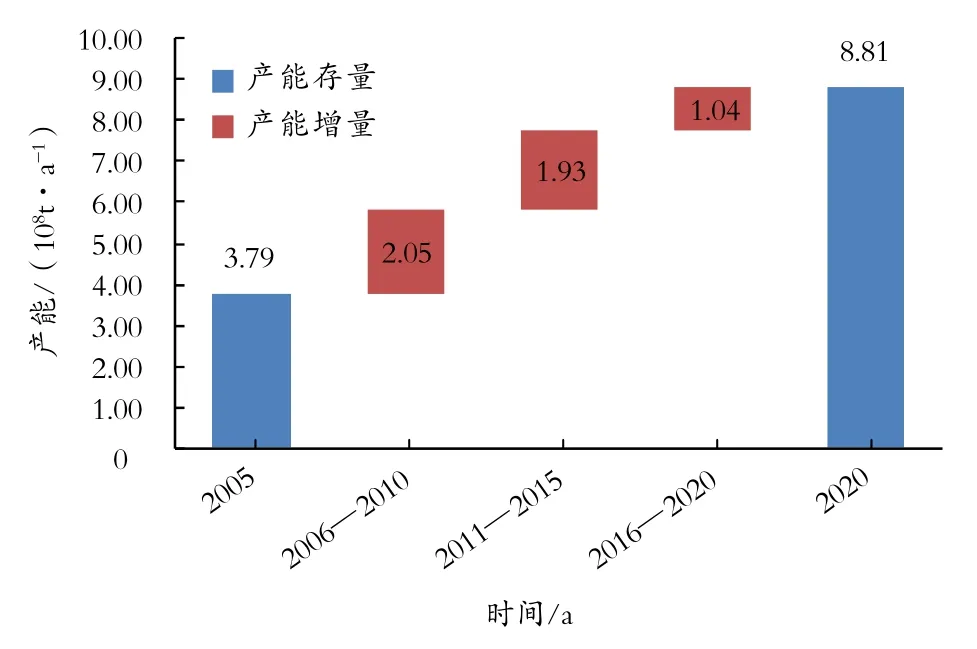

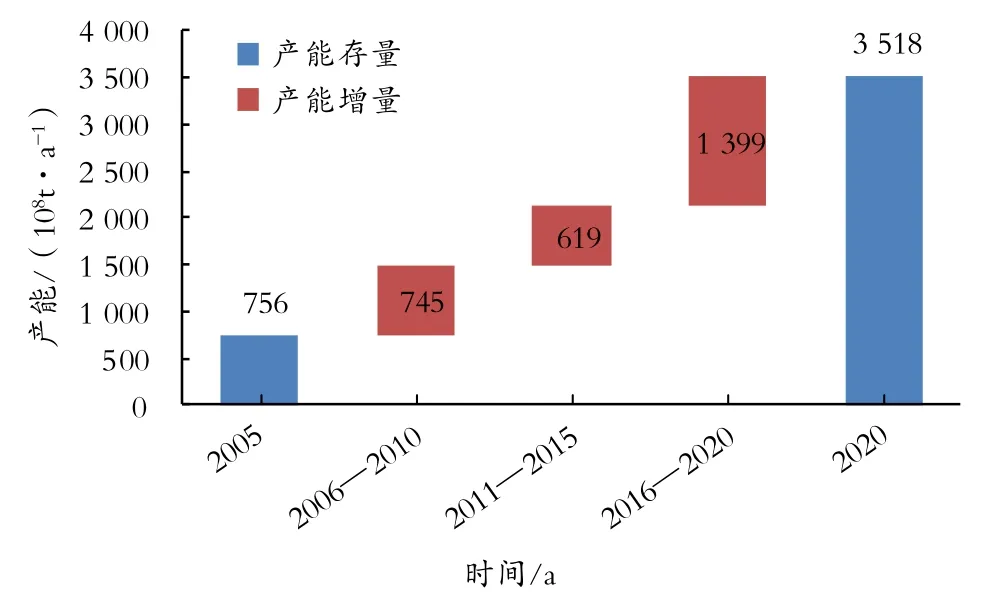

“十三五”期間,國內煉化產業規模繼續擴張。煉油產能規模在經歷房地產式膨脹后進入擴張與淘汰并舉的新階段。2015—2020年,原油一次加工能力增速放緩,由7.77×108t/a增長至8.81×108t/a,增量約為“十二五”階段的一半;而乙烯裝置規模由2 119×104t/a增長至3 518×104t/a,增加幅度相當于過去十年增量之和,乙烯產能自給率由 56.3%提高至59.5%;PX(對二甲苯)產能由1 385×104t/a增長至2 642×104t/a,增量達到過去十五年累計增量規模,PX產能自給率則上升至80%以上。化工產能隨著中海殼牌二期、浙江石化一期、恒力石化、中科煉化、中化泉州等大型煉化一體化項目的投產迎來爆發式增長。我國煉油、乙烯和 PX的產能變化分別見圖1~圖3。

圖1 煉油產能變化

圖2 乙烯產能變化

1.2 一體化、園區化、大型化、基地化特征凸顯

2015年,國家發展改革委頒布《石化產業規劃布局方案》,劃定大連長興島(西中島)、河北曹妃甸、江蘇連云港、上海漕涇、浙江寧波、廣東惠州、福建古雷七大石化產業園區,推動“十三五”中后期大連恒力、浙江石化等大型煉化一體化項目投產。2019年全國676家石化園區規模以上企業達到1.55萬家,產值和企業數量超過全行業總量的60%[2]。

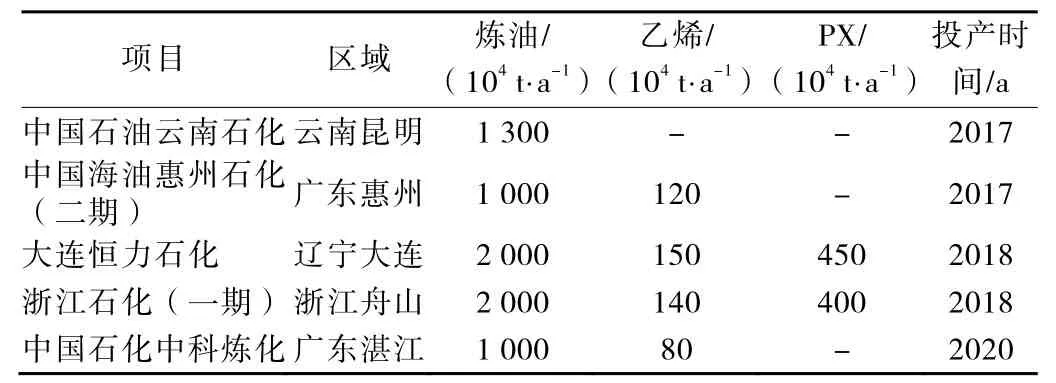

大型煉化項目的投產正式開啟國內“大煉油,大化工”時代。2015—2020年,國內千萬噸級以上煉油廠由23座增長至29座,單廠平均產能由257×104t/a提高至456×104t/a;百萬噸級乙烯(以石油為基礎原料)企業由6家增至13家,裝置平均規模由56×104t/a增至70×104t/a;建成茂名、惠州、寧波、大連、上海、舟山6個2 000萬噸級煉油基地,上海、惠州2個200萬噸級乙烯基地,天津、南京、寧波、茂名、大慶、獨山子、撫順7個百萬噸級乙烯基地,形成了包括中國石化鎮海煉化分公司、中國石油四川石化有限責任公司、中國海油惠州煉油分公司、中化泉州石化有限公司等18家大型煉化一體化企業。沿海煉化產業發展迅速,長江三角洲、珠江三角洲、環渤海地區三大石化產業集群企業煉油能力約占全國總煉油能力的 71.2%,乙烯能力約占56.8%,PX能力約占70%左右。“十三五”階段國內投產大型項目見表1。

表1 “十三五”階段國內投產大型項目

1.3 市場化改革加速推進,多元市場格局全面形成

“十三五”階段,煉油化工行業市場化穩步推進,進口原油使用權和原油進口權向地煉廠有條件放開,傳統地煉原料瓶頸消除,產能得到一定的釋放。2016年8月,國務院辦公廳出臺(國辦發〔2016〕57號)《關于石化產業調結構促轉型增效益的指導意見》[3],要求有序推進沿海七大石化產業基地建設,民營及外資資本乘借政策東風大量流入,涉足領域包括原油加工、基礎化工產品和有機化工原料的生產,煉化產業整體形成以國有煉化集團為主,傳統地煉、民營煉化、合資及獨資企業參與相互競爭的多元化發展格局。在煉油和乙烯產能中,中國石化和中國石油兩大國有石油公司合計的煉油、乙烯產能份額分別從2015年的61.8%和77.5%下降至2020年的57.2%和52.1%;民營及外資的份額則分別從 2015年的 24.4%和 11.8%上升至 2020年的28.3%和46.1%。

2 國內煉化產業發展面臨多重挑戰

2.1 需求結構變化倒逼煉油廠加快結構調整

我國已經明確要采取更加有力的政策和措施,力爭二氧化碳排放于2030年前達到峰值,努力爭取2060年前實現碳中和。這一目標的提出,將加快我國能源需求結構向可再生能源轉型。

據中國石化經濟技術研究院預測,隨著交通領域電動化加速及燃油經濟性提高,國內成品油需求將在“十四五”迎來最后增長階段,預計將從2020年的3.29×108t增加至2025年的3.56×108t,于“十四五”末期達峰。

交通領域碳排放約占我國碳排放總量的30%,是碳排增長最快的部門。“十四五”階段,加快清潔能源汽車替代及傳統燃油汽車效率提升將成為推動燃油需求達到峰值的主要途徑。汽車市場自 2017年結束高增長后進入調整期,新能源汽車進入規模化發展階段。2020年 11月國務院辦公廳正式印發(國辦發〔2020〕39號)《新能源汽車產業發展規劃(2021—2035年)》[4],其中提出到 2025年新能源汽車銷量占當年汽車總銷量的比例將達到20%,按此推算2025年新能源汽車銷量約510萬輛,“十四五”期間年均銷量將增長36%,進一步帶動汽油需求飽和。航煤一直是成品油消費中的亮點,國內人均乘機次數目前僅0.5次/年,不足發達國家的一半,具備較大增長潛力,但受疫情影響,“十四五”階段航煤需求增速將放緩至5%~6%。受環境保護、工業企業產能等因素的影響,柴油需求已在“十三五”初期達到飽和,未來會加速下降。

隨著國內發展高端石化產品和化工新材料的投資高漲,直接拉動化工原料需求加速增長,“十四五”年均需求增速將超10%。石化產品多數是中間工業品,其下游關聯汽車、家電、紡織、房地產等產業,均與居民生活密切相關。

2020年我國人均乙烯當量消費僅為40 kg/人,相當于日韓80年代水平。隨著經濟發展,預計“十四五”期間,國內乙烯和PX產能增量均將超過“十三五”,帶動化工輕油需求持續增長,至2025年,增長至1.65×108t,實現年均增長10%左右。國內石油需求將保持穩步上升,預計在2025—2030年間達到7.3×108~7.4×108t的峰值。

2.2 循環經濟快速發展,再生利用技術成為重點

伴隨著全球掀起限塑風潮,“十四五”時期將成為循環政策經濟與資源化利用技術的重要博弈階段。2019年我國產生廢塑料約6 300×104t,其中回收占比約30%,填埋、焚燒則分別占比32%和31%。自“十八大”以來,國家先后出臺了限塑的相關法律法規,2018年全面禁止廢塑料進口,2019年在上海啟動垃圾分類政策,并開始逐步覆蓋全國46個城市。2020年1月實施的(發改環資〔2020〕80號)《關于進一步加強塑料污染治理的意見》提出,禁止、限制使用的塑料制品包括不可降解塑料袋、一次性塑料餐具、賓館、酒店一次性塑料用品、快遞塑料包裝,并明確了2020年、2022年和2025年限塑的階段性目標[5]。

國內“限塑、禁塑令”的全面推行,給石化行業同時帶來機遇和挑戰。一方面,政策剛性限制壓縮產品需求,傳統塑料及上游產業鏈價值面臨縮水;另一方面,在塑料回收體系不完善,回收成本不具備競爭性,再利用標準尚不明確的情況下,綠色塑料產品尚無法滿足市場需求,包裝等應用標準、產品標準升級或將成為中短期內石化行業響應政策限制、滿足消費需求的主要手段,進而驅動產業升級,驅動企業提前進行技術開發和產業布局,生產綠色、低消耗、可循環使用的石化產品。

2.3 宏觀經濟及產業穩健發展,將推動石化產品消費升級

產業環境發展及居民生活需求將推動高端石化產品快速發展。2019年我國人均 GDP已邁入 1萬美元大關,人均可支配收入也首次突破3萬元人民幣,已達到中等發達國家水平。“十四五”階段,隨著我國向高收入國家邁進,新基建、新技術將給特定化工材料帶來新發展機遇,服務型消費大規模增長將加速包裝等快消品的增長。預計“十四五”階段,新增高端化工材料1 350×104t,年均增長7.5%,高于傳統聚烯烴材料 5%左右的增速;而在出口領域,隨著《區域全面經濟伙伴關系協定》等一系列區域性貿易協議簽訂,以及在“一帶一路”合作不斷推進的背景下,國內石化產品貿易將出現終端制品和石化原料雙增長的局面,并帶動國內石化產品消費增長。

3 競爭與升級將成為未來產業發展主旋律

3.1 多元資本驅動煉化產業持續擴張

隨著國內煉化產能繼續擴張,“十四五”中期1 000×104t/a及以上煉油廠、140×104t/a大型裂解裝置和100×104t/a PX裝置將成為絕對主流。預計“十四五”末,國內煉油產能將超過 10×108t/a,超過美國成為世界第一大煉油國;乙烯產能增量超過2 800×104t/a,相當于過去十五年產能增量總和,PX產能增量超過2 700×104t/a,超過前二十年產能增量之和。

分主體來看,煉化產能增量主要來自于四方面:一是繼榮盛、恒力之后民營紡織企業繼續借政策的東風,自下而上逆向延伸一體化產業鏈,如江蘇盛虹、榮盛二期等;二是國有企業加快推進已規劃項目落地,完善基地化布局,如中國石油廣東石化項目等;三是煤化工及行業外資本“跨界”進入,如曹妃甸旭陽石化等;四是境外資本裹挾資源或技術優勢,瞄定國內市場,如沙特阿美、委內瑞拉石油公司等企業攜手大型國企,合資打造大型煉化項目華錦石化,以及SABIC(沙特基礎工業公司)、巴斯夫、埃克森美孚等借助技術優勢,布局國內尚無法完全自給的高端、高品質精細化工項目高性能茂金屬聚乙烯等。

3.2 資源過剩壓力由煉油全面擴展至化工

成品油市場面臨產能進一步過剩和流向重構雙壓力。“十四五”階段國內新增產能約1.2×108t/a,盡管新增煉化項目的成品油收率平均水平為40%~50%,低于存量煉油廠平均水平約10個百分點,但規模效應仍將帶來巨大增量。根據目前的產能建設及煉油廠結構調整規劃,若維持2019年開工水平,預計2025年國內成品油產量將達到4.3×108t,較2019年增加近5 000×104t,其中成品油需求僅增加2 400×104t左右,僅能消化新增產能的一半。同時,“十四五”產能擴張潮中沿海大型煉化項目產能占比超過90%,集中在浙江、遼寧、廣東、江蘇、河北等東部沿海地區,導致區域成品油資源流向發生明顯改變:浙江、河北由供應不足轉為資源過剩,遼寧地區過剩增幅超過20%,廣東資源過剩量激增至2019年的三倍左右。由于資源規模增長及資源布局變化,2025年國內成品油資源區域溢出效應將進一步加劇,東部地區成品油向中西部調運規模增加至4 000×104t左右,沿海具備國際貿易條件的煉油企業進一步擴大資源海外消納渠道,成品油出口規模預計將達到7 000×104t。

化工產品面臨過剩,進口的低成本產品加劇競爭。隨著傳統大宗石化產品需求已進入減速發展時期,在供應急劇增加的情況下,預計到2025年,國內大宗石化產品將面臨70%過剩,綜合自給率將突破116%。其中,C2產業鏈面臨隱性過剩壓力,盡管數據上看仍有1 300×104t左右的當量消費缺口,但由于中東和北美下游產品具有強有力的成本競爭力,國內資源難以將這部分進口資源頂出;C3產業鏈供需基本平衡;C4產業鏈自給率均達120%以上,部分產品如丁二烯,PTA(精對苯二甲酸)等過剩壓力較大;芳烴產業鏈過剩壓力激增;PX自給率將達130%以上。同時,基礎石化產品產能向北美、中東等資源地轉移趨勢愈發明顯,北美借助廉價乙烷原料優勢,近年來大力發展乙烷裂解并配套下游聚烯烴項目,而本土又難以消化如此規模產能,出口成為唯一出路,2019年北美地區出口聚乙烯1 101×104t,預計到2025年將增加至1 300×104t左右;中東地區也在加速產能擴張步伐,未來10年沙特將擴大石化企業產能30%左右,取代美國成為全球石化擴能的主力,成為全球第三大石化產品生產國。國外低價產品大量進口,給國內產業帶來嚴峻挑戰[6]。

3.3 煉化產業將加速兼并重組與產能整合

“十四五”期間由于大量新增產能入場,供應急劇增加,供需矛盾加大,在“碳達峰”“碳中和”等政策驅動下,國內煉化企業將加速洗牌,未來5~10年將成為存量煉化企業調整升級的關鍵時期。

一方面,鏈條短、能耗高、產品相對單一的傳統燃料型煉油廠將面臨前所未有的生存壓力,山東地煉將成為本輪擴能周期中受影響最大的經營主體。2018年山東省政府發布(魯政字〔2018〕248號)《關于加快七大高耗能行業高質量發展的實施方案》,部署分階段、分批次產能整合方案;2019年首批地煉達成產能整合轉移意向,按照“優化重組、減量整合、上大壓小、煉化一體”的原則優化發展,按1∶1.25的產能壓減比例,850元/噸補貼的標準進行整合;2020年5月山東金石瀝青股份有限公司煉化裝置拆除工作正式啟動,成為參與煙臺裕龍島煉化一體化項目產能置換的首家地煉企業。預計未來3~5年山東地煉總產能將由 1.3×108t/a壓減到9 000×104t/a左右。

另一方面,大量裝置規模效益不足的小型化工產能將迎來生死之劫。一是地煉產能淘汰帶來的產能關停,如地煉粉料小聚丙烯、氯醇法環氧丙烷等裝置;二是規模效益能力較差的小型PX、PTA產能退出市場;三是需要外購甲醇的MTO(甲醇制烯烴)和MTP(甲醇制丙烯)等工藝由于原料成本出于劣勢而退出市場。此外,“十四五”期間各地將面對更為嚴格的能耗及環保監管指標,環保安全和產業園區政策調整也將使多地企業面臨關停和(或)搬遷風險。