2021年1季度豆粕市場分析及預測

謝長城,崔國慶

(1.北京博亞和訊農牧技術有限公司,北京 100085;2.河南省畜牧總站)

2021 年1 季度,全球大豆供應緊張,美國大豆庫存下調至1.2億蒲式耳,創下7年新低,巴西大豆豐產預期持續加強,但降雨造成收割進度延遲,出口裝船慢于往年同期,阿根廷大豆產區遭遇干旱少雨天氣,分析機構下調大豆產量至4 400萬t。CBOT-大豆價格高位偏強運行,3月初再創6年新高,達到1 460美分/蒲式耳;3月底因新季大豆播種面積大增和南美大豆豐產,CBOT-大豆價格跌破1 400美分/蒲式耳。

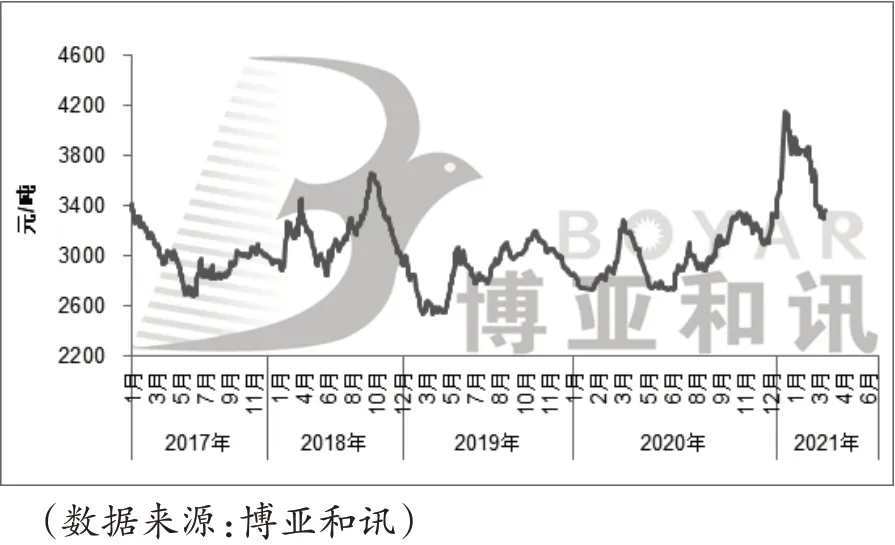

國內豆粕現貨供應寬松,春節前新冠疫情造成終端恐慌性補貨,豆粕現貨價格大幅上漲,1月中旬創下7年新高4 147元/噸;節后終端庫存偏高,且生豬存欄下降,飼料需求不及預期,豆粕現貨價格大幅下跌,3 月中旬創下年內新低3313元/噸,較春節前高點下跌834元/噸。1季度,豆粕現貨均價3 727元/噸,環比上漲15.03%,同比上漲30.22%(圖1)。

豆粕期貨價格先漲后跌,1月13日豆粕主力合約2105創下6 年新高3 825 元/噸,3 月11 日創下年內新低3 153元/噸;豆粕期現基差先擴后縮窄,2 月2 日達到最高496元/噸,3月份豆粕基差持續走弱,部分地區出現負基差。

圖1 2017-2021年(3月)國內豆粕均價趨勢圖

1 全球大豆供應緊張,庫存再創5年新低

3 月10 日,美國農業部發布最新供需報告,全球2020-2021年度大豆產量預估為3.62億t,上調74.5萬t,期末庫存預估為8 373.5 萬t,上調37.5 萬t,處于5 年新低。其中,美國大豆產量1.125億t,持平,巴西大豆產量1.34億t,上調100萬t,阿根廷大豆產量4 750萬t,下調50萬t,中國大豆產量1 960萬t,持平。

1.1 美國大豆庫存再創7年新低,新作播種面積高于預期

美國2020-2021 年度大豆收割面積為8 230 萬英畝,大豆單產50.2 蒲式耳/英畝,大豆產量為41.35 億蒲式耳,大豆壓榨量為22.00億蒲式耳,大豆出口量為22.50億蒲式耳,大豆期末庫存為1.2億蒲式耳。

美國農業部展望論壇預測,美國2021-2022年度大豆產量為45.25億蒲式耳,較2020-2021年度的41.35億蒲式耳增加9%。美國2021-2022 年度大豆單產為50.8 蒲式耳/英畝,高于2020-2021 年度的50.2 蒲式耳/英畝。美國2021-2022年度大豆壓榨量為22.1億蒲式耳,大豆出口量為22 億蒲式耳。美國2021-2022 年度大豆年末庫存為1.45億蒲式耳,高于2020-2021年度的1.2億蒲式耳,但仍位于“歷史性低位”。

1.2 巴西大豆產量再創新高,阿根廷大豆產量持續下調

巴西2020-2021年度大豆產量1.34億t,上調100萬t,出口8 500 萬t,國內消費4 915 萬t,上調105 萬t,庫存2 100 萬t,上調65 萬t。阿根廷2020-2021 年度大豆產量4 750萬t,下調50萬t,出口700萬t,國內消費4 740萬t,上調120萬t,庫存2 450萬t,下調150萬t。

1.3 中國大豆壓榨量下調,豆粕需求或低于預期

中國2020-2021年度大豆產量為1 960萬t,大豆進口預估為10 000萬t,持穩,但大豆壓榨9 800萬t,下調100萬t,庫存2 960萬t,上調100萬t。

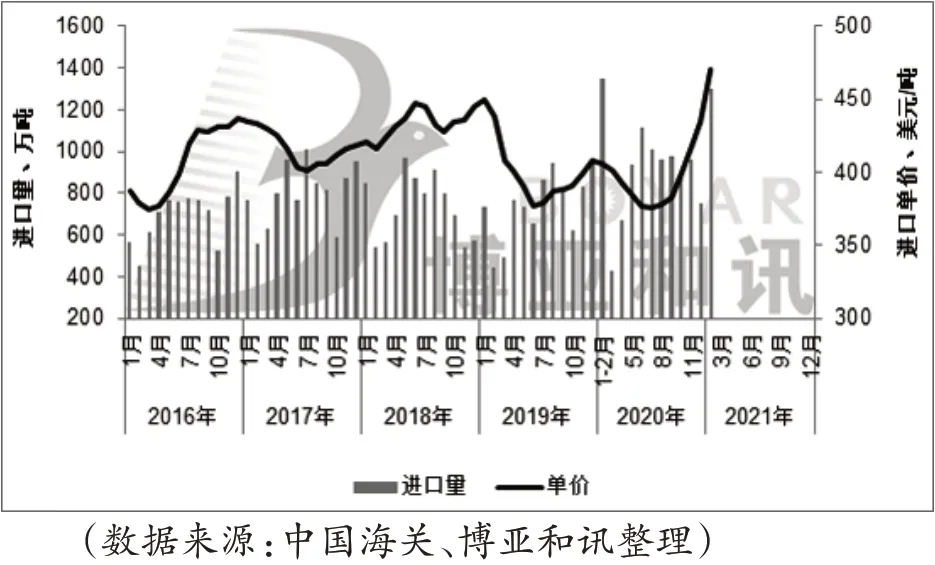

2 進口量略低于去年同期,進口均價大幅攀升

據海關數據顯示,2021 年1-2 月中國大豆進口量為1 340.7萬t,較去年同期1 351.3萬t,同比減少0.8%;進口金額62.74億美元,較去年同期54.79億美元,同比增加14.6%;進口均價為467.9 美元/噸,較去年同期405.4 美元/噸,同比上漲14.82%,進口均價創2015 年2 月以來新高(圖2)。其中,從美國進口1 195.3萬t,從巴西進口103.2萬t,從阿根廷進口10.1萬t,從加拿大進口14萬t,從俄羅斯進口9.2萬t,從烏拉圭進口3.1萬t,從烏克蘭進口2.5萬t,從貝寧、埃塞俄比亞和哈薩克斯坦進口3.3萬t。

圖2 2016-2021年(3月)中國月度大豆進口量及單價

3 油廠開機略高于去年同期,豆粕庫存高位運行

1 季度,國內油廠開機率處于9%~56%之間,均值43.9%,略高于去年同期,大豆壓榨總量為2 039萬t,同比增5.0%。其中,1 月份進口大豆供應充足,豆粕終端需求較好,油廠開機率持續保持高位,處于48%~56%之間,大豆壓榨總量為865萬t;2月份因春節假期,油廠停機檢修,油廠開機率高位大降,處于9%~56%之間,大豆壓榨總量為483 萬t;3 月份部分油廠缺豆和脹庫停機,油廠開機率保持偏低水平,處于40.9%~45.3%之間,大豆壓榨總量為691萬t。

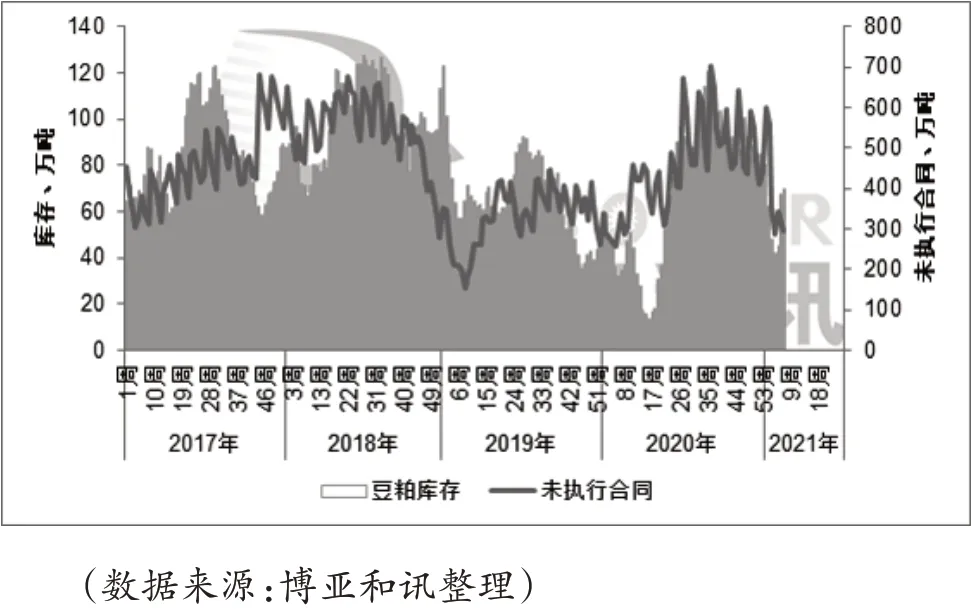

1 季度,終端提貨低于預期,豆粕庫存高位運行,階段性出現脹庫現象,未執行合同保持偏低水平。其中,1 月份因新冠肺炎疫情影響,終端恐慌性備貨,養殖場和飼料企業集中加大備貨量,油廠豆粕庫存降至42 萬t,未執行合同先增后降;2 月份節前終端豆粕庫存處于高位,節后消化庫存為主,豆粕需求大幅下降,油廠豆粕庫存持續增長,達到85 萬t,處于同期偏高水平,未執行合同持續下降;3 月份終端提貨略有改善,油廠豆粕庫存保持偏高水平,處于75 萬t 左右,未執行合同小幅回升(圖3)。

圖3 2017-2021年(3月)國內油廠豆粕庫存和未執行合同趨勢圖

4 飼料需求不及預期,豆粕飼用消費量同比增3.5%

1 季度,生豬產能恢復不及預期,能繁母豬存欄、仔豬供應量環比持續下降,疊加豬價大幅下跌,生豬出欄盈利減少,外購養殖生豬出欄進入虧損狀態,中大豬集中拋售,二次育肥現象減少。毛雞供應量先降后增,疫情及春節備貨刺激需求,疊加生豬等替代效應,毛雞出欄維持較好盈利。雞蛋價格高位下跌,3 月轉入虧損,補欄積極量不及預期,同比依舊下降;春節后養殖戶看漲心理增強,出現延遲淘汰,在產蛋雞存欄降幅趨緩,1 季度在產蛋雞存欄環比下降5.39%。水產品價格持續走高,華南地區氣溫快速回升,水產投苗積極性較高,水產飼料需求好于往年同期。

根據中國飼料工業協會數據顯示,2021年1-2月飼料總產量4 175 萬t,同比增長20.9%。其中,豬飼料產量2 032 萬t,同比增長79.9%;蛋禽、肉禽飼料產量分別為526萬t、1 197萬t,同比分別下降7.8%、15.2%,水產、反芻飼料產量分別為125 萬t、240 萬t,同比分別增長8.9%、31.2%。

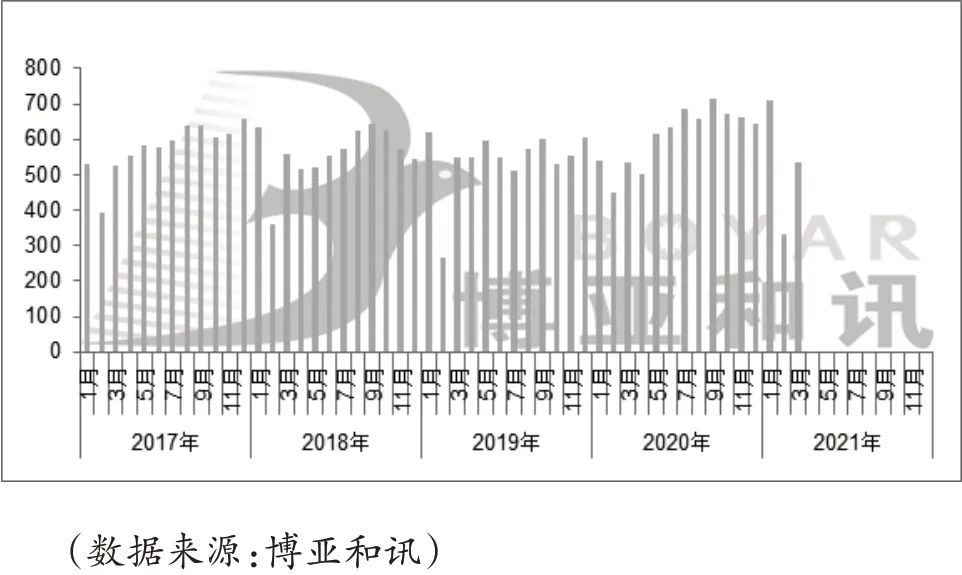

綜合來看,1季度,國內飼料消費量不及預期,疊加節前終端豆粕庫存處于高位,節后終端市場消化庫存為主,終端補貨低于往年同期,豆粕消費量環比大幅下降,同比增幅低于預期。根據博亞和訊數據測算,預計2021年1季度國內豆粕飼用消費總量環比減20.2%,同比增3.5%(圖4)。

圖4 2017-2021年(3月)中國豆粕飼料消費量

5 價差擴大,豆粕使用優勢下降

1 季度,國內豆粕與菜粕現貨價差為799 元/噸,環比擴大16.98%,同比擴大60.12%;豆粕與棉粕現貨價差為658 元/噸,環比擴大28.77%,同比擴大108.23%。豆粕與雜粕價差大幅擴大,豆粕使用優勢下降,沿海地區飼料企業開始下調豆粕添加比例,上調雜粕添加比例。

6 種植面積增,巴西大豆集中到港,2季度豆粕繼續探底

美國舊作大豆出口和壓榨需求強勁,美國舊作大豆庫存仍有下調空間,但新作大豆播種面積預增,且巴西大豆集中上市,美國大豆價格高位回落,預計美國大豆價格運行區間在1 300~1 450 美分/蒲式耳。巴西大豆出口裝運加速,月均出口量達1 500 萬t 左右,預計2 季度中國大豆進口量達到2 900 萬t,豆粕現貨供應逐月增加,但生豬產能恢復低于預期,中大豬二次育肥現象減少,飼料消費增幅受限,預計豆粕現貨價格或將繼續探底,階段性出現負基差現象,豆粕現貨均價在3 200~3 500 元/噸運行。□