上市險企負債端承壓

方斐

五大上市險企一季度保費收入同比“四升一降”,單月保費增速表現不及預期,行業分化較為明顯。數據顯示,中國人壽、中國平安、中國人保、中國太保、新華保險一季度累計原保險保費收入分別為3239億元、2438億元、2034億元、1387億元、634億元,同比變動幅度分別為5.2%、-5.5%、5.0%、6.3%、8.8%。3月當月,僅新華保險和中國太保保費同比實現正增長。

在壽險方面,新華保險高基數下延續正增長,繼續領跑上市壽險公司,其余四家公司3月保費均出現不同程度的下滑。以新重疾為主的高價值產品銷售乏力及人力持續脫退是保費表現不及預期的主因。

壽險公司保費復蘇態勢未能延續,負債端明顯承壓。新華保險繼續領跑上市壽險公司,中國人保、中國平安3月新單保費同比大幅下滑。萬聯認為,保費增長乏力的主因是積累客戶在“開門紅”期間得到消化,短期內拓客展業難度加大;重疾險市場短期飽和導致新重疾預冷;代理人數量持續下滑導致高價值期交業務達成情況不及預期。

在財產險方面,上市公司保費表現持續分化,僅平安財險同比負增長,其中,車險業務持續低迷,意健險增速有所放緩。1-3月,人保財險、平安財險、太保財險分別實現保費收入1356億元、662億元、433億元,同比變動幅度分別為6.2%、-8.8%、11.9%;3月單月保費分別為548億元、233億元、165億元,同比變動幅度分別為4.2%、-6.5%、14.1%。人保財險、平安財險車險業務3月保費收入同比分別下降7.5%、1.4%,增速較上月均由正轉負。人保財險、平安財險意健險業務保費收入同比分別增長16.7%、1.6%,增速有所放緩。

具體來看,一方面,險企面臨代理人增量和提質的雙重壓力,人力質態的改善將帶動新重疾等高價值業務的復蘇,助推險企實現規模與價值的共同提升;另一方面,健康和養老作為2021年保險業的發展主線,產品+服務相結合的保險新形態有望帶領整個行業突破瓶頸,開啟新一輪增長周期。

在此背景下,萬聯證券認為,關注壽險改革驅動下人力質態改善預期強,以及布局康養產業、不斷推進保險產品創新的頭部險企。

新單保費增速下滑

根據5家上市險企披露的2021年3月的保費數據,新單保費增速下滑明顯,負債端表現不及預期。受新產品銷售不及預期、代理人未完全匹配產品銷售需求、保障需求提起透支等影響,上市險企3月保費收入承壓。

數據顯示,2021年一季度,中國人壽、中國平安、中國太保、新華保險、中國人保分別實現保費收入3239億元、2437.75億元、1387.09億元、633.92億元、2034.02億元,同比分別增長5.24%、-5.45%、6.41%、8.84%、4.97%,增速較前值(1-2月)分別變化-6.16個百分點、-1.02個百分點、-2.53個百分點、-2.62個百分點和-4.61個百分點。

從單月保費角度來看,3月上市險企保費增長同樣承壓。2021年 3月,中國人壽、中國平安、中國太保、新華保險、中國人保分別實現保費收入698.53億元、628.27億元、397.48億元、193.01億元、673.42億元,同比分別增長-12.39%、-8.28%、0.58%、3.29%和-3.26%,增速較前值(2月)分別變化-14.32個百分點、-7.25個百分點、-11個百分點、-5.94個百分點和-21.13個百分點。

圖1:中國人壽保費增速情況

資料來源:公司公告,萬聯證券研究所

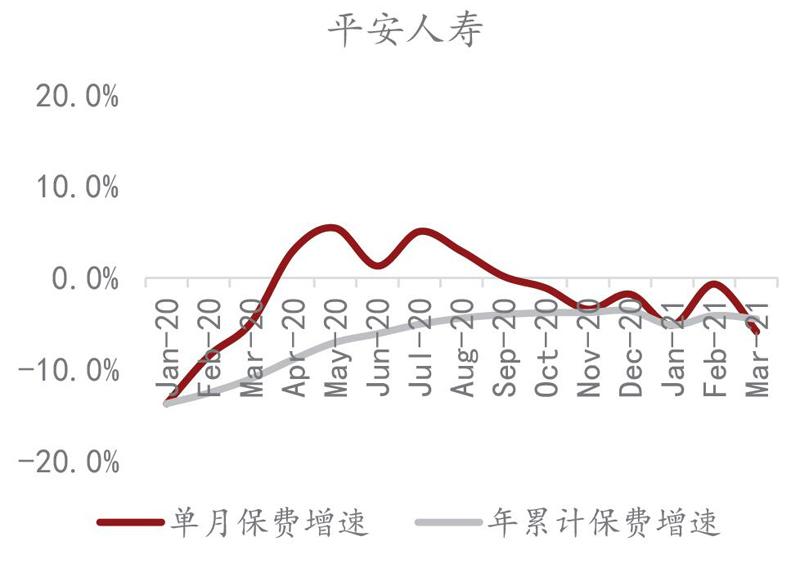

圖2:平安人壽保費增速情況

資料來源:公司公告,萬聯證券研究所

在壽險保費承壓的同時,產險保費收入增速也有所放緩。受新產品上市效果不及預期、保障需求恢復緩慢等因素的影響,3月壽險保費收入下滑明顯。中國人壽、中國平安、中國太保、新華保險以及中國人保分別實現壽險保費收入698.53億元、394.84億元、232.19億元、193.01億元、125.28億元,同比增速分別為-12.39%、-9.29%、-7.52%、3.29%、-26.25%,增速相比2月份分別下降14.32個百分點、-8.42個百分點、13.58個百分點、3.55個百分點、32.98個百分點。

與此同時,產險保費收入增速回落明顯。數據顯示,中國平安、中國人保以及中國太保分別實現產險保費收入233.43億元、548.14億元、166.84億元,同比增速分別為-6.51%、4.16%、15.15%,增速相比2月份分別下降5.06個百分點、18.55個百分點和9.2個百分點。

3月單月新單保費下滑明顯,增速轉負。2021年一季度,中國平安實現新單總保費收入585.07億元,同比增長15.27%,相比前值(1-2月)下降15.89個百分點;個險新單保費為511.75億元,同比增長19.13%,相比前值(1-2月)下降10.4個百分點。3月單月,新單保費下滑明顯。中國平安實現新單總保費108.05億元,同比下降24.91%;實現個險新單保費79.53億元,同比下降17.06%。

受新產品上市效果不及預期、代理人未完全匹配新產品銷售需求以及保障需求恢復緩慢等因素的影響,險企負債端未能延續改善態勢,保單銷售持續承壓。未來隨著高質量代理人隊伍打造,險企持續推進供給端改革,保費增長仍然可期。宏觀經濟持續修復對長債利率形成支撐,資產端有望持續改善。

整體來看,3月上市險企壽險原保費收入同比下降8.62%,產險原保費收入同比僅微增2.83%。3月,上市險企壽險業務(太保壽+平安壽+國壽+新華+太平壽+人保壽)原保費收入合計1709億元,同比下降8.62%;產險業務(人保產+平安產+太保產+太平產)原保費收入合計969億元,同比增長2.83%。

1-3月,上市險企壽險業務(太保壽+平安壽+國壽+新華+太平壽+人保壽)原保費收入累計7578億元,同比增長2.14%,產險業務(人保產+平安產+太保產+太平產)原保費收入累計2518億元,同比增長2.55%。

從壽險來看,3月新華保險同比增長3.29%,漲幅最高,1-3月新華保險同比增長8.84%,漲幅亦最高。

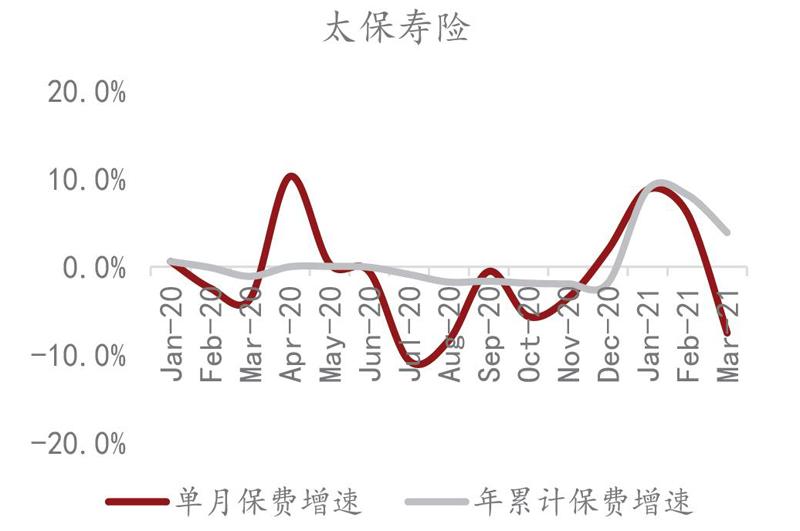

3月,太保壽險實現保費232億元,同比下降7.52%;平安壽險實現保費355億元,同比下降5.87%;中國人壽實現保費699億元,同比下降12.41%;新華保險實現保費193億元,同比增長3.29%;太平壽險實現保費145億元,同比增長1.04%;人保壽險實現保費84億元,同比下降25.51%。

1-3月,太保壽險實現保費954億元,同比增長3.89%;平安壽險實現保費1664億元,同比下降4.49%;中國人壽實現保費3239億元,同比增長5.23%;新華保險實現保費634億元,同比增長8.84%;太平壽險實現保費580億元,同比增長3.18%;人保壽險實現保費507億元,同比下降5.45%。

產險方面,3月太保產險實現保費同比增長14.08%,漲幅最高;1-3月,太保產險實現保費同比增長11.93%,亦是最高。

圖3:太保壽險保費增速情況

資料來源:公司公告,萬聯證券研究所

圖4:新華保險保費增速情況

資料來源:公司公告,萬聯證券研究所

3月,人保產險實現保費548億元,同比增長4.17%;平安產險實現保費233億元,同比下降6.51%;太保產險實現保費165億元,同比增長14.08%;太平產險實現保費22億元,同比增長2.60%。

1-3月,人保產險實現保費1356億元,同比增長6.20%;平安產險實現保費662億元,同比下降8.84%;太保產險實現保費433億元,同比增長11.93%;太平產險實現保費67億元,同比增長2.35%。

總體來看,3月壽險新單萎靡,新業務恢復節奏仍有待進一步觀察。3月平安個險新單同比下降17.06%,顯著低于市場預期。一方面,1月底的舊重疾銷售熱潮對3月價值產品切換造成一定程度的透支;另一方面,3月人力的繼續下滑導致銷售動能有所減弱。從線下調研來看,4月的壽險新業務開拓依舊沒見好轉,但其中也有險企為做好接下來的營銷蓄客養客,同時代理人的固本培元仍在持續。產險方面,車險是壓制保費增長的核心因素,非車險方面的保證險業務正在收縮。

短期高頻數據的疲弱對保險板塊情緒影響較大,目前,保險板塊估值回落到歷史絕對低點位置。從近五年P/EV來看,A股中國太保、中國平安、中國人壽、新華保險位居后9%、8%、6%、2%分位,估值安全邊際較高。

一季度規模保費增速放緩

隨著近期上市險企陸續公布3月保費收入,險企負債端的真實情況逐漸顯露——重疾險需求釋放接近尾聲,車險承壓較小帶來財險小幅增長。據統計,2021年一季度,中國人壽、平安人壽、人保壽險、太保壽險、新華保險五家壽險公司合計保費約為6997.66億元,較2020年同期僅增長2.05%,低于前兩月5.92%的增幅。上述五大上市保險公司共計實現原保險保費收入9731.78億元,同比增長2.64%。

在人身險方面,重疾險需求釋放接近尾聲,新單下滑影響整體保費收入。分公司來看,中國人壽、中國平安、中國太保、中國人保、新華保險1-3月累計保費收入分別為3239億元、1776億元、954億元、679億元、634億元,同比增速分別為5%、-4%、4%、3%、9%;3月單月保費收入分別為699億元、395億元、232億元、125億元、193億元,同比增速分別為-12%、-9%、-8%、-26%、3%。新華保險壽險業務表現亮眼,3月單月保費收入同比實現正向增長。

中國平安保費增速下滑,主要受個險續期保費影響,個險續期累計保費收入1191億元,同比下降11%。在新單業務方面,個險新單累計保費收入實現512億元,同比增長19%,3月單月保費為80億元,同比下降17%,比上月下降41個百分點,主要受前期保障需求集中釋放的影響。

整體來看,各險企受前期重疾險需求集中釋放、疊加續期保費的影響,總體保費情況均有承壓。

在財產險方面,受2020年低基數的影響,車險綜改背景下車險承壓較小。分公司來看,中國人保、中國平安、中國太保1-3 月累計保費收入分別為1356億元、662億元、433 億元,同比增速分別為6%、-9%、12%;3月單月保費收入為548億元、271億元、165億元,同比分別增長4%、9%、14%。

中國人保3月單月保費同比增長4%,其中車險單月保費收入575億元,同比下降7%;意外和健康險單月保費收入195 億元,同比增長17%,比上月下降28個百分點,增速放緩;信用保證險累計保費收入5 億元,同比大幅下降80%,單月保費2億元,同比同樣大幅下降71%。

中國平安3月單月保費增幅明顯,主要因意外和健康險大幅增長所致,單月保費收入 20億元,同比增長43%;車險單月保費增速同比下降1%,基本維持穩定;非車險單月保費增速明顯下滑,同比下降28%,比上月下降13個百分點。中國太保3月單月保費同比大幅上升,在上市險企中表現亮眼。

光大證券認為,人身險方面,重疾險需求釋放接近尾聲,預計4月總體新單會出現弱復蘇,有小幅承壓,后續需持續關注新單改善情況;財產險方面,2020年3月疫情影響導致車險基數低,由于目前受車險綜改的影響,車險增速承壓較小,但需要關注未來低基數這一因素消失后車險保費的情況;非車險方面,受監管政策的影響,信保業務在持續出清。

業務風險基本出清

隨著疫苗接種率的提升及寬松刺激政策力度的加大,顯著提升全球經濟復蘇預期。疊加大宗商品價格攀升推高通脹預期,推動全球主要國家長期利率上行。最新IMF上調了2021年和2022年全球增長預測值,特別是美國在一系列刺激政策下GDP增長預期較之前大幅上調1.3個百分點至6.4%,經濟前景顯著改善。國內方面,經濟呈現穩定恢復態勢,穩中加固、穩中向好。一季度GDP同比增長18.3%,環比增長0.6%,比2019年一季度增長10.3%,兩年平均增長5%。3月社融存量同比增長12.3%,比上月下降1個百分點,主要受政府債券、企業債券所拖累,信用擴張拐點得到進一步確認。M1同比增長7.1%,環比下降 0.3個百分點;M2同比增長9.4%,環比下降0.7個百分點,M1-M2剪刀差略有走闊。

從管理層的角度來看,下一階段,要持續鞏固“穩”的基礎、積蓄“進”的力量、守住“保”的底線,保持宏觀政策連續性穩定性可持續性,深化改革開放創新,保持經濟運行在合理區間,扎實推動經濟高質量發展。

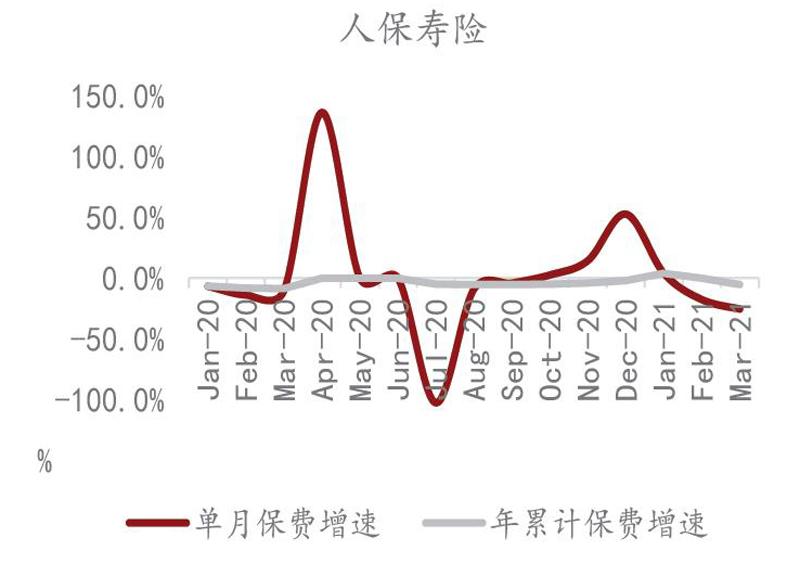

從負債端看,在上市險企中,新華保險延續良好勢頭,1-3月累計保費收入保持高增長,達8.84%(前值為11.45%);中國人壽1-3月累計保費收入增速有所放緩,達到5.23%(前值為11.4%);太保壽險1-3月累計保費收入增速平穩,同比增長3.89%(前值為8.19%);太保產險1-3月累計保費收入增長提速,為11.93%,較上月上升1.29個百分點;平安壽險持續負增長,1-3月累計保費收入同比增速為-4.49%(前值為-4.11%);平安產險1-3月累計保費收入負增長收窄,增速為-8.84%,較上月上升1.21個百分點;人保壽險1-3月累計保費收入維持負增長-5.45%(前值為-0.06%);人保產險1-3月累計保費收入增速為6.2%,較上月下降1.42個百分點,其中,中國人保信用保證險1-3月同比下降80.4%(前值為-84.3%),延續下滑趨勢。

圖5:人保壽險保費增速情況

資料來源:公司公告,萬聯證券研究所

值得注意的是,主要上市險企3月保費增速呈現下滑趨勢。在保費規模方面,中國人壽領先同業,當月保費收入698.53億元,中國人保、中國平安分列二、三位,當月保費收入分別為673.42億元和628.27億元。在保費增速方面,主要上市險企3月單月保費增速普遍下滑。中國人壽、中國人保本年月度保費增速首度出現負增長,3月月度保費增速分別為-12.39%、-3.26%,較上月分別下降14.06個百分點和21.12個百分點;新華保險、中國太保保費增速有所下滑,3月月度保費增速分別為3.29%、0.33%,分別較上月下降 3.55個百分點和11.33個百分點;中國平安持續負增長,3月月度保費增速為-8.28%,較上月下降7.25個百分點。

在壽險方面,上市險企中,新華保險延續良好勢頭,1-3月累計保費收入保持較高增速,達8.84%(前值為11.45%);中國人壽1-3月累計保費收入增速有所放緩,為5.23%(前值為11.40%);太保壽險1-3月累計保費收入增速平穩,同比增長3.89%(前值為8.19%);平安壽險持續負增長,1-3月累計保費收入同比增速為-4.49%(前值為-4.11%);人保壽險1-3月累計保費收入降幅增大,為-5.45%(前值為-0.06%)。

受新舊重疾險切換影響,3月新單保費增速有所放緩,但隨著后續老客戶加保需求的增加,舊重疾產 品對于客戶資源的消耗將逐漸消除。預計上市險企一季度在2020年低基數基礎上新單及NBV仍較快增長。4月以來,由于受2020年同期高基數影響,上市險企保費短期承壓,中國人壽、中國太保和新華保險的3月單月個險新單增速存在一定程度的下滑,可能對全年NBV增長形成壓力。

經濟恢復與銷售隊伍線下活動增加,渠道質態提升將成為后續新單和價值增長的主要驅動力;受益于國內外利率向上趨勢,長端利率企穩上行,成為本輪保險業績和估值修復的重要因素(一般宏觀經濟修復前中期利于保險公司經營)。

產險方面,人保財險1-3月累計保費收入增速為6.20%,較上月下降1.42個百分點,其中,人保信用保證險1-3月同比增速為-80.4%(前值為-84.3%),延續下滑趨勢;平安產險1-3月累計保費收入負增長收窄,增速為-8.84%, 較上月上升1.21個百分點;太保產險1-3月累計保費收入增長提速,為11.93%,較上月上升1.29個百分點。

根據乘聯會數據,2021年3月,國內狹義乘用車零售銷量176.3萬輛,環比增速48.8%,同比增速為68.2%,回暖狀態持續。車險綜合改革后,行業馬太效應明顯,有利于定價能力強、服務好、成本管控優的行業龍頭,如中國人保、中國平安和中國太保。未來車險投保率上升、保額提升及增量市場擴大等因素也將一定程度上對沖車險改革的不利影響,強監管將減少套取費用等違法違規現象,助力車險價格回歸,利好行業整體形象。

產險結構顯著優化,農險、意健險發展迅速,非車險業務正從內生需求和政策利好等方面迎來新的發 展機遇。行業增長動能轉變為非車險,后者將繼續受益于經濟基本面改善,具備順周期屬性,持續向好態勢不變。且隨著信保業務風險的逐步出清,龍頭險企業績有望迎來明顯改善。

政策端持續發力

從投資端看,2020年以來,資本市場中保險資金動作頻頻。截至目前,險資共23次舉牌A、H股上市公司,創近三年舉牌次數新高。舉牌的險資主體多為市場大型龍頭險企,包括中國人壽集團及中國人壽、中國太保及太保壽險、平安人壽、華泰資產、中信保誠人壽、百年人壽等。國壽系舉牌動作頻頻,達到了創紀錄的7次。

在政策方面,3月22日,銀保監會向各人身險公司下發《關于提供傭金制度有關材料的函》,全面啟動人身險行業傭金制度調 研工作。此次調研旨在全面摸底險企營銷隊伍組織架構、傭金分配機制、代理人留存、營銷隊伍建設等現實情況。下一步,銀保監會將研究修訂相關制度,明確傭金制度的改革方向,進一步推動人身保險業高質量發展。

4月7日,銀保監會下發《關于進一步豐富人身保險產品供給的指導意見(征求意見稿)》,進一步豐富人身保險產品供給,有效提升人身保險產品供給能力。具體措施主要包括推進普惠保險快速發展,服務養老保險體系建設,滿足人民健康保障需求,助力區域發展戰略實施等10個方面。

4月13日,銀保監會下發《意外傷害保險業務監管辦法(征求意見稿)》(下稱“《征求意見稿》”),進一步規范意外險經營行為,保護消費者合法權益。《征求意見稿》共七章38條,明確11項禁止行為,有利于對航空意外險等一些費用率畸高的產品進行規范,提供真正具備保障功能的產品。

長城證券認為,受新舊重疾險切換影響,3月新單保費增速有所放緩,但隨著后續老客戶加保需求的增加,舊重疾產品對于客戶資源的消耗將逐漸消除。預計上市險企一季度在2020年低基數基礎上新單及NBV仍較快增長。4月以來,由于受2020年同期高基數的影響,上市險企保費短期承壓,中國人壽、中國太保和新華保險的單月個險新單增速存在一定程度的下滑,可能對全年NBV增長形成壓力。經濟恢復與銷售隊伍線下活動增加,渠道質態提升將成為后續新單和價值增長的主要驅動力;受益于國內外利率向上趨勢,長端利率企穩上行,成為本輪保險業績和估值修復的重要因素(一般宏觀經濟修復前中期利于保險公司經營);且當前保險板塊估值仍相對較低,基本面向好趨勢下具備絕對和相對收益機會。兩會政府工作報告及國新辦會議關注第三支柱養老保險,強調提升保險保障和服務功能,可以關注已經在健康險和養老保險領域積極探索保險保障功能和服務功能相結合發展的優質險企。

寬信用邊際呈現收斂趨勢,預計對成長股形成一定的壓制,對金融周期股相對有利。從目前測算的數據來看,與目前10年期國債收益率約3.16%的水平以及中國長期穩健的經濟基本面相比,當前股價反映的無風險利率預期悲觀,監管層持續推進市場改革,高分紅低估值的保險股配置價值凸顯,繼續看好估值修復。

歷史數據顯示,金融地產等行業的利潤增速與銀行貸款利率保持高度的正相關性,意味著隨著利率進入上行周期,這些周期行業的盈利有望改善。同時,還需密切關注海外地區的疫情發展、美聯儲利率動作及中美關系走向。