為什么中國還沒出現本土寵物用品巨頭?

隱馬數研

中國萌寵經濟的崛起早已是不爭的事實。行業數據顯示,2020年中國已有4.7億只家養寵物(其中貓狗1.9億只),過去15年里養寵物家庭數量翻了3.6倍。相對應地,寵物用品市場在2020年達到727億元,近5年CAGR(年復合增長率)達到24%,且增速正在加快。從投資角度而言,絕對是一個很有吸引力的賽道。

由于體量占到寵物用品行業的60%以上,本次研究先把重點放在寵物食品上。直接受益于寵物數量增加和相關消費增長,國內的寵物食品行業呈現井噴式成長,過去5年CAGR達到32.1%,快于行業整體。

寵物食品具備產品標準化程度高、儲存時間長適合囤貨等特點,因此電商渠道已成為寵物食品銷售的最主要渠道,2020年線上渠道已占比寵物食品總銷售額的55%。

與高增速不夠匹配的,是中國寵物食品市場的競爭格局。

國內活躍的寵企大致分為兩個派系,一類是以瑪氏、雀巢為首的國際品牌,另一類是從代工制造商轉型的國內企業。

雖然市場規模在迅速成長,寵物食品行業的品牌集中度近5年出現持續下滑的趨勢,CR5(前五市占率)由2015年的28.6%減少至22.5%。常年占據市場份額首位的瑪氏,市占率從2015年的16.9%跌至2019年的11.4%。新銳國產品牌來勢洶洶搶占了一定的市場份額,但從銷售額的絕對數字來看,依然規模很小。

中寵股份(002891.SZ)和佩蒂股份(300673.SZ),A股的兩支寵物行業“獨苗”,2019年的國內銷售額僅分別為3.4億元和1.4億元。

相比之下,全球寵物市場的行業格局就要正常很多,目前CR5為53.8%。而發展相對較早美國寵物食品行業,在行業整體增速趨于平緩的背景下,頭部企業的壟斷地位早已確定,2019年CR5為 72.3%,瑪氏和雀巢兩家幾乎占據半壁江山。

制約本土寵企成長的因素

市場集中度的階段性下降其實是寵物食品行業發展過程中的一個必然過程。龍頭雖然還沒有成型,但是必然會出現,這其實孕育著一個很大的投資機會。但第一步先要做的,是去理解阻礙本土寵企發育成長的核心原因到底是什么?

首先是產品制造端缺乏優勢。

中國成功的消費品品牌,凡是根基較為穩固的,大多建立在強有力的制造能力之上,這是保證其產品優勢或成本優勢的關鍵所在。不過這一點要在寵物食品行業上復制卻有相當的難度。

寵物食品的主要成本在于雞鴨牛羊等原材料,占比超過60%,人工和其他生產成本占比不高。然而由于養殖規模、種苗和疫病防治技術等方面的原因,中國肉禽類生產成本和美國、巴西等農業大國相比,并無優勢可言。以雞胸肉為例,每年進口的比例不低,而國內相關肉雞生產企業盈利水平的波動則很大。這就意味著,與消費電子或者輕工產品不同,中國的寵物食品在制造端上少了一張王牌。

中國消費品企業的產品能力,大多從為海外品牌的OEM起步,形成產業集群和規模效應之后,逐步走向自有品牌。不過由于上游農產品生產格局的原因,國內企業在全球寵物食品OEM中的份額不算特別高,產業分布也比較散。中寵股份和佩蒂股份2019年出口收入分別為13.7億元和8.7億元人民幣,而瑪氏和雀巢寵物食品部門2019年的營收則高達181億美元和140億美元。

因此,在生產成本和制造規模上缺乏主動權和統治力,是本土寵物食品企業面臨的第一道門檻。

其次是消費者心理影響品牌生態。

國內消費者開始把貓貓狗狗當小孩養,當親人對待,使得他們對寵物食品的訴求有了很大的變化,進而對品牌影響力的塑造提出了全新的要求。

通過對國內寵物食品消費者的購買行為進行跟蹤分析,可以發現,適口性及安全營養是消費者最大的關注點。進一步分析了頑皮、麥富迪、渴望(Orijen)三個代表性品牌各自一款熱門產品評論,可以看出,即使各SKU在價位和品類上有明顯差異,但消費者評價依據趨于一致,適口性成為第一考量標準。頑皮在阿里平臺銷量第一的單品鮮封包的評論中,57.8%的用戶提及貓咪愛吃與否。

每個主人都想在能力范圍內讓愛寵吃得更好更安全營養,在一定程度上導致了品牌選擇上的崇洋心態。我們選取了五個具有代表性的國內外品牌,頑皮、皇家、麥富迪、寶路、渴望,通過消費行為數據來考量寵物主人們的偏好。

數據結果顯示,加拿大的渴望(Orijen)作為高端國際品牌,擁有特定消費受眾,品牌力強大,因此消費者直接搜索品牌進而購買的占比最高。瑪氏旗下的皇家和寶路的品牌入口比例也要明顯高于中寵旗下的頑皮。不過國內的新晉網紅品牌麥富迪在品牌影響力的表現上也是可圈可點的。

在用戶反饋數據方面的結果類似,進口品牌的正向輿情比例普遍較高。國產品牌中,頑皮的表現一般,而麥富迪依然較為出色。

寵物食品的剛需特性使其產品復購率很高(三月內復購率均達到60%以上),消費者在不知不覺中就會形成較強的品牌忠誠度,這對新興的本土品牌是不利的。從復購率數據的比較來看,進口品牌的復購率依然在整體上領先本土品牌。這樣的消費者心態和品牌格局,其實和保健品行業頗有幾分類似。

因此,如何突破洋品牌在品牌形象和產品口碑上構筑的護城河,通過創新的營銷方式去搶占消費者心智,是國內寵物食品企業面臨的第二道門檻。

最后,能力全面的專業團隊還是太少。

寵物食品涵蓋周期性原材料的成本管控、產品的功能性研發、品牌的營銷推廣和全渠道的通路管理,產業鏈不短且有相當的資金門檻,因此對于企業管理團隊和人才儲備的要求是頗高的。

放眼國內現有的寵物食品企業,綜合能力強的還是少之又少。

也許正因為如此,一直對寵物用品賽道虎視眈眈的風險資本們,紛紛選擇了從寵物電商、寵物醫療和寵物用品入手。2012-2019年,寵物行業在一級市場融資案例數的CAGR達到37%,但對寵物食品的投資,直到2019年乖寶(麥富迪母公司)、瘋狂小狗、福貝寵食、豆柴寵物等案例完成后才漸入高潮。這些企業的融資金額都很高,也顯示寵物食品行業對于資金的需求是巨大的。

2020年,寵物食品相關注冊公司達到21.7萬家,同比增長231%。不過,是否能出現中國版的瑪氏或雀巢,在天時地利之外,更重要的是人和。這是擺在眾多寵物食品企業面前的第三道門檻。

本土寵企的發力點

面臨著重重困難的本土寵物食品企業們,是否只能眼睜睜看著海外品牌奪去中國寵物行業的增長紅利呢?答案顯然是否定的。種種跡象顯示,中國的寵物食品行業正在進入風口期。而要抓住這個機遇,核心在于打法要對路。

首要是突破營銷瓶頸,夯實品牌根基。

任何一個品牌的成功都需要生產、品牌和銷售三位一體的緊密合作,不過在不同的發展階段,三個要素的優先級會各有不同。對于寵物食品而言,現在最重要的就是品牌力。

本土企業要想在當下的市場格局中脫穎而出,可以參考化妝品行業中,完美日記和花西子等國牌的打法,從理解需求端出發,打一場漂亮的營銷之戰,快速奠定自己的品牌勢能。

因為,機會來自于中國寵物行業與眾不同的用戶結構。

分析完線上平臺中各大寵物食品的用戶畫像,可以發現,在中國,寵物行業是屬于年輕人的。各大品牌的用戶群中,30歲以下消費者占比均超過六成,而18-24歲的年輕人更是消費主流。

不過從細節數據來看,年輕人的消費也開始趨于兩極分化:強調性價比的國產品牌(凱銳思/頑皮/麥富迪)以及高端進口品牌(渴望/巔峰/ZEAL)都在這個年齡段有占比較高的受眾群體。而偉嘉和寶路這兩個瑪氏旗下歷史悠久的中高端進口品牌似乎更受中年人的偏愛。

再從細分品類看,30歲以下消費者在寵物零食的占比略高于在主糧的占比。對于近年興起的零食品類,年輕人接受度明顯更高。另一方面,年輕人更愿意在寵物食品的搭配上花心思。這樣的一群有精力、有消費力,將寵物視為家人的年輕用戶無疑是寵物行業最大的發展動力。

年輕用戶占比高意味著本土品牌們可以施展最為得心應手的線上線下全渠道KOL打法。從公域到私域,從小紅書到芒果TV,這已經是被證明多次的在現階段最有效的品牌流量聚合手段。

麥富迪可以說是國產品牌里第一個吃螃蟹的寵企,從贊助電影《一只狗的使命》到綜藝《向往的生活》,積極營銷年輕、輕松的養寵陪伴場景,與品牌目標人群畫像重合度極高,吸引了一大波流量,屬于寵物食品里的網紅品牌。其營銷成果也是顯而易見的,麥富迪在阿里平臺的消費者主動搜索占比直逼國際品牌。

中寵旗下的頑皮也在快速趕上,贊助生活官場類真人秀《我要這樣生活》,加上不同偶像代言,意在快速獲取觀眾好感與信任;同時趁機推出主食鮮盒,抓住教育消費者機會,宣傳濕糧概念,加深品牌記憶點。中寵2020年前三季度銷售費用高達1.6億元,且超半數用作品牌宣傳,可見公司對品牌推廣有長期規劃。

當然,差異化競爭的機會猶在。

海外寵物食品市場發展早已進入成熟階段,洋品牌歷史悠久、品質穩定、財力雄厚,從正面硬剛的確不是本土品牌的最優方向。結合中國獨特的市場需求,尋找尚未被完全滿足的空白點,則是一個四兩撥千斤的選擇。

因為,機會來自于中國寵物行業與眾不同的寵物結構。

2015年之后,國內出現的寵物熱潮,很大程度上是由年輕群體引發的。與上兩代人不同,90后們有著自己的價值觀和生活觀,追求“親密陪伴,又不黏人”的寵物體驗。這就出現了和美國市場最大的區別點:寵物貓的擁有量迅速上升。

2015-2020年,中國寵物貓數量的CAGR達到20.6%。而同期寵物狗數量的CAGR只有7.7%。按照這個速度,3年后寵物貓的數量就將超過寵物狗。這在海外市場是很難想象的。

從寵物貓狗的價格走勢也能清晰地看到這一趨勢。美短、布偶和波斯等熱門寵物貓價格一路上揚,而寵物狗的價格則低位徘徊。買了寵物貓就像買了牛股,而買了寵物狗則像選錯了一只股票。

顯然, 圍繞著寵物貓做文章是本土品牌的一個契機。一方面,洋品牌在貓狗產品的布局上并沒有明顯側重,因此有機會在產品線上找到可突破的空白點。另一方面,國內貓糧近年的價格也是水漲船高超越了狗糧,因此,發力寵物貓產品有助于提升本土品牌現有的價格帶。

敢投入、敢創新、敢擴張

隨著本土新生代企業紛紛入局,寵物食品市場原有的格局已經出現了松動和變化的跡象。在這個關鍵點上,比拼的是各品牌有沒有勇氣果斷投入品牌建設,率先拿下市場的制高點。而對利潤追求的優先級,應該排在市場份額和營收的增長之后。妙可藍多在奶酪棒市場的經典一役,就是個很好的案例。

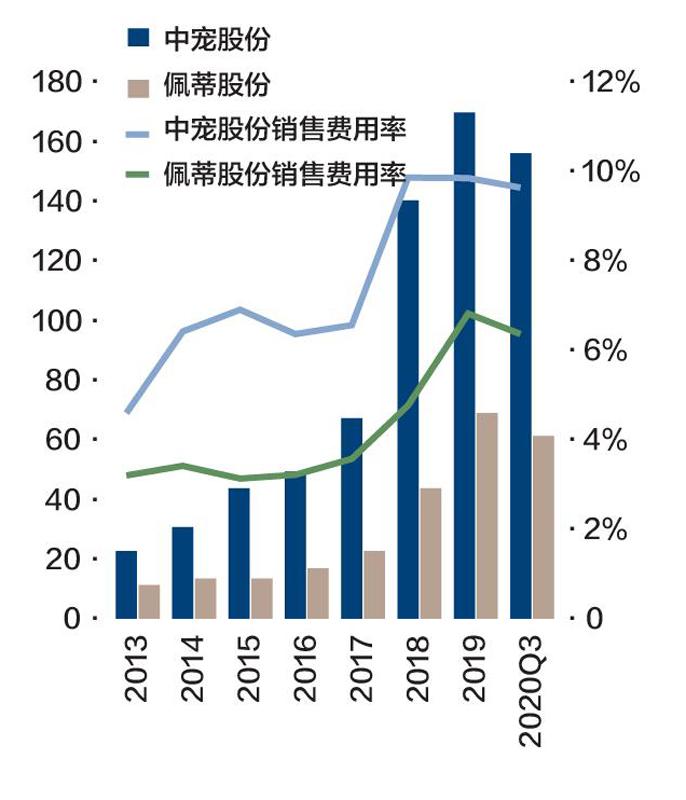

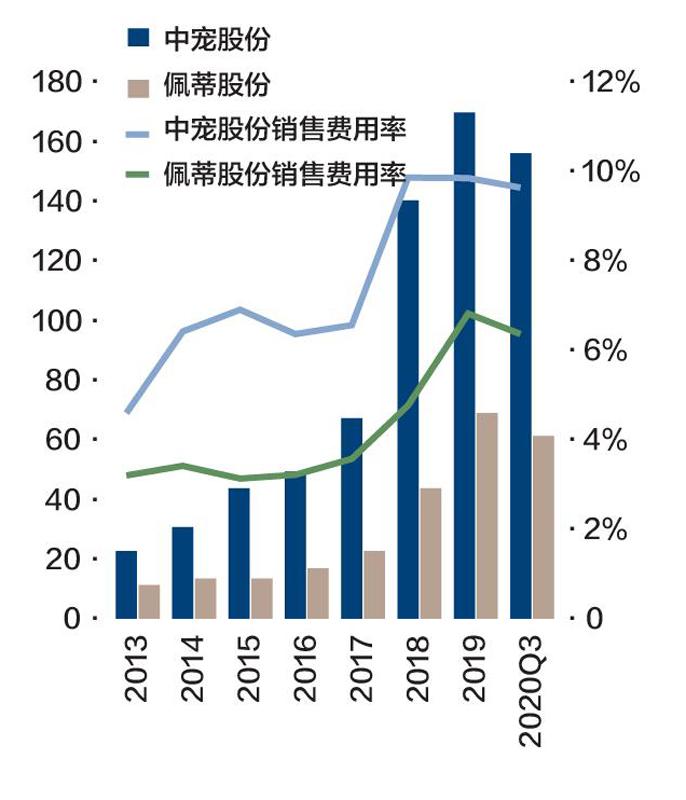

圖:中寵股份和佩蒂股份銷售費用趨勢(百萬元)

不過,對于已上市(特別是A股)的寵企來說,兩難選擇的壓力就會更大一些。在加大市場投入的同時,它們還需要通過不斷的業績增長來維持市值和融資能力,因此失去了一個用短期虧損來換取市場地位的選項。中寵和佩蒂近幾年為了推廣自有品牌,已經快速加大了市場營銷投入,不過在經過數輪快速融資的乖寶、瘋狂小狗和福貝面前,依然難言彈藥充足。

模式創新是本土品牌在產品創新之外的另一條捷徑。例如,在中國寵物食品產業鏈已經基本形成閉環之后,借鑒一下其他消費品行業中(食品、化妝品、生活用品等)的輕資產品牌運營模式成為了可能。如前文所述,寵物食品行業產業鏈較長,在規模較小資源有限的情況下,快速推出品牌鋪開市場,占領目標客群的心智,依然是破局的最優選擇。

海外涌現的一些寵物行業新模式也具備一定參考價值。比如通過推出訂閱寵物狗盲盒而實現3.6億美元營收的Barkbox。在每月交付20多美元后,BarkBox 用戶就可獲得價值40美元的愛犬禮盒一個,里面包含狗糧、玩具和磨牙棒。服務包郵,不滿意可隨時退訂。

最后一點是要勇于借助資本的力量并購擴張,特別是那些在國內還是空白的細分市場洋品牌。從美國寵物食品行業的發展來看,一個牌子通吃天下的時代早已過去,在市場成熟之后走向產品細分和品牌矩陣是必然選擇。瑪氏和雀巢寵物用品業務的發展里程,本身就是一部并購史。

中寵在并購擴張方面走在了國內企業的前列。2018年,中寵收購新西蘭寵物奶品牌ZEAL。2021年年初,中寵又宣布收購了新西蘭最大寵物罐頭代加工廠PFNZ(高端品牌巔峰的加工商),優化完善公司產品結構,也對高端產品市場開拓起到了拉動作用。