香港人民幣外匯衍生品市場現(xiàn)狀與展望*

雷 曜,陳一稀

(1.中國人民銀行,北京 100033;2.中國人民銀行杭州中心支行,浙江 杭州 310001)

一、香港三類人民幣外匯衍生品市場發(fā)展格局

經(jīng)過20 多年的發(fā)展,香港人民幣外匯衍生品三類市場并存。其中,可交割本金遠期(以下簡稱DF)市場于2010 年建立,目前交投活躍、發(fā)展穩(wěn)定,市場的需求最大。人民幣無本金交割遠期(以下簡稱NDF)市場于1996 年自發(fā)產(chǎn)生,2015 年后市場關(guān)注度大幅下降。此外,香港交易所自2012 年9 月推出美元兌人民幣(香港)期貨合約交易。

(一)有實需主體更多利用DF 市場管理匯率風險

一是NDF 市場的主要參與者是金融機構(gòu)。據(jù)香港金管局(2018)調(diào)查,整個NDF 市場未完結(jié)交易名義總額48%的交易對手為銀行,22%為非銀行類金融機構(gòu)(包括投資銀行、資產(chǎn)管理公司、對沖基金及保險公司),23%為中央對手方,且非銀行機構(gòu)占比呈上升趨勢(見圖1)。香港NDF 交易的近五成集中于前五大機構(gòu)。

表1 香港三類人民幣外匯衍生品市場日均成交情況 單位:億美元

二是DF 市場中有實需的主體相比NDF 市場更多。DF 市場的參與者包括金融機構(gòu)、貿(mào)易商、對沖基金、香港居民等。在DF 市場中,大部分貿(mào)易商或居民根據(jù)實際需要向銀行進行遠期兌換,身兼中介職能的銀行進入DF 市場進行平盤。目前離岸人民幣DF 市場主要參與者及有實需主體的體量遠大于NDF 或期貨市場。

三是人民幣外匯期貨交易的主要參與者由銀行向非銀行機構(gòu)轉(zhuǎn)變。根據(jù)香港交易所(2020)披露的數(shù)據(jù),目前香港人民幣外匯期貨的客戶群包括銀行、機構(gòu)投資者、企業(yè)及散戶。其中銀行的交易金額占比從2012 年9 月的80%,逐步降至2012 年末的62%和2019 年的16%。按用途分,純交易、風險對沖和套利分別占59%、23%和18%;按機構(gòu)和個人投資者分,分別占78.2%和17.8%;按外地和本地投資者分,分別占56.8%和39.1%。

(二)三類市場的產(chǎn)品設(shè)計有明顯區(qū)別

一是使用兩種結(jié)算匯率和交割方式。NDF 以在岸人民幣(以下簡稱CNY)匯率結(jié)算,且采用“無本金”形式,合約到期只需計算合約與當日中間價之間的差額,用美元進行凈額結(jié)算。DF 和期貨交易均以離岸人民幣(以下簡稱CNH)定盤價結(jié)算,需要進行人民幣實物交割。

二是期貨在成本和效率上的優(yōu)勢較好滿足對沖基金等投資機構(gòu)的需求。根據(jù)北京金融衍生品研究院(2020)的數(shù)據(jù),10 萬美元外匯期貨交易傭金約15~20 元人民幣,而通過銀行進行的外匯交易成本約是中間價的千分之一。此外,場內(nèi)市場的期貨產(chǎn)品具有充沛的流動性和較高的交易效率,便于機構(gòu)投資者測試或執(zhí)行交易策略。

三是期貨交易對授信和抵押品的要求低,靈活性較高。企業(yè)參與場外衍生品交易一般需要與銀行商議信貸額度、抵押品安排等。特別是中小企業(yè)由于缺乏銀行授信,可能遇到授信額度緊張等情況,開展相關(guān)交易存在一定困難。期貨產(chǎn)品以保證金為基礎(chǔ),并接受現(xiàn)金或其他認可的抵押品。根據(jù)北京金融衍生品研究院的研究,期貨保證金比例大多不超過2%,且報價透明,交易所作為中央結(jié)算對手方安全性較高。當然,期貨在金額、期限等方面的靈活性也存在不足,大型企業(yè)更青睞場外市場的個性化交易。

(三)特定條件下市場與產(chǎn)品結(jié)構(gòu)對人民幣匯率形成機制存在不同影響

常態(tài)交易下,DF 和NDF 市場形成的遠期匯率走勢較為一致,對即期匯率影響不大。DF和NDF 市場遠期價格均體現(xiàn)了境外參與者對人民幣走勢的預期,一般情況下預期較為穩(wěn)定,即期匯率主要受現(xiàn)貨市場供求影響。對于有人民幣實需的企業(yè),凈額結(jié)算工具和實物交割工具都是可供選擇的產(chǎn)品,使DF 和NDF 遠期價格波動趨同。具體來看,NDF 作為凈額結(jié)算工具傾向于支持不可自由兌換貨幣。若可自由兌換貨幣頭寸不足,或者投資者僅是為了對沖風險,也可采用DF 市場工具。實物交割工具除了風險對沖功能以外,優(yōu)勢在于使需要使用人民幣的企業(yè)在對沖風險之后無須在現(xiàn)貨市場兌換貨幣,便利程度有所提升。此外,跨市場套利者的存在,也促使CNH 與CNY 即期匯率波動趨于一致。

外部沖擊經(jīng)由NDF 交易放大,可能造成遠期CNY 價格大幅波動,進而影響即期匯率走勢。這是因為NDF 市場的投機性較強,而香港人民幣資金池相對較小且不完全受管制,外部沖擊下市場主體的預期和當下交易行為容易受到影響。在即期人民幣匯率走勢上體現(xiàn)為CNH 價格波動明顯大于CNY,并可能帶動CNY 的同向變化(黃貝貝,2018)。香港離岸人民幣的供給相對有限,每日清算的人民幣金額(超過一萬億)遠大于離岸人民幣資金池規(guī)模(2019 年末為6580 億元)。如若短期流動性不足,不僅會導致在岸、離岸貨幣價值的脫離,甚至可能影響履約交割,擾亂有人民幣實需企業(yè)的經(jīng)營。

二、人民幣國際化對香港人民幣衍生品市場的促進

近年來,香港人民幣衍生品市場發(fā)展穩(wěn)定,一方面得益于人民幣的國際化進程,境外投資者逐漸接受人民幣資產(chǎn),使得境外人民幣持有量增加,促進了衍生品市場的需求;另一方面主要源自人民幣國際化中我國對香港離岸市場建設(shè)的大力支持。2019 年末香港的離岸人民幣資產(chǎn)總額遠高于其他地區(qū)(Mei 和French,2020)。

表4 2019 年末主要離岸市場人民幣資產(chǎn)情況 單位:億元

(一)政策推動場外市場的投機性需求轉(zhuǎn)向套保需求

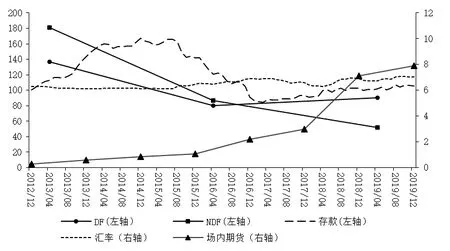

一是匯率市場化改革降低了場外市場的投機性需求,提升了可交割產(chǎn)品的套保需求。2015 年之前人民幣存在較強單邊升值預期,香港離岸人民幣市場的投機性需求較高。根據(jù)國際清算銀行三年一次的調(diào)查數(shù)據(jù),2013 年4 月香港美元兌人民幣的NDF 和DF 日成交金額分別達181 億和173 億美元。隨著人民幣匯率市場化改革的推進,市場的預期越來越能在實際匯率中體現(xiàn),場外衍生品的投機性需求也快速下降。2016 年4 月香港NDF 和DF 的日成交金額分別為87 億和80 億美元,只有2013 年同期的一半。2015 年8 月人民幣匯率形成機制改革以后,人民幣匯率雙向浮動區(qū)間增大,市場對離岸可交割人民幣衍生品的套保需求逐步增加。從2016 年到2019 年,香港美元兌人民幣的可交割本金遠期日均成交金額增長了12.5%,期貨交易則增長了近三倍。

二是滬、深港通和債券通產(chǎn)品為人民幣衍生品交易提供了基礎(chǔ)產(chǎn)品。2014 年11 月滬港通啟動,2016 年12 月、2017 年7 月深港通和債券通先后開通,全球投資者可在中國境外市場買賣的人民幣證券數(shù)目增加(香港交易所,2018)。根據(jù)港交所的統(tǒng)計,2019 年末境外投資者經(jīng)北向通持有內(nèi)地股票1.43 萬億元人民幣,全年債券通交易量達2.6 萬億元人民幣。滬、深港通及債券通提升了人民幣的證券交易量,使境外投資者更好地了解人民幣市場和人民幣資產(chǎn)價值,激發(fā)了對沖人民幣匯率風險的豐富需求,提升了人民幣衍生品的成交量。

三是香港人民幣流動性管理工具的豐富促進了衍生品市場發(fā)展。過去香港人民幣存款規(guī)模大,但流動性管理主要依靠準備金調(diào)節(jié)。近年來香港人民幣存款規(guī)模逐步回落,央票、國債等政策工具產(chǎn)品開始豐富。2009 年起財政部連續(xù)11 年在香港發(fā)行人民幣國債,2018 年起中國人民銀行在香港發(fā)行央行票據(jù),不僅豐富了香港金融市場的人民幣資產(chǎn),也為外匯衍生品交易提供了優(yōu)質(zhì)的抵押物。

圖2 香港人民幣存款、美元兌人民幣匯率及三個市場日均成交額

(二)離岸人民幣基礎(chǔ)設(shè)施和制度建設(shè)推動市場發(fā)展完善

一是CNH 定盤價的推出為DF 市場發(fā)展奠定了基礎(chǔ)。DF 產(chǎn)品在推出初期參考在岸人民幣中間價結(jié)算,因不是市場實際成交形成的價格, 套期保值效率受到影響,與NDF 相比也不具優(yōu)勢。2011 年6 月27 日,香港推出CNH 定盤價作為基準匯率,克服了之前DF 產(chǎn)品的缺陷。隨后,人民幣外匯期貨推出時同樣采用了CNH 定價,也取得了成功。

二是人民幣支付系統(tǒng)和做市商制度為市場發(fā)展提供保障。在支付結(jié)算方面,香港建成了強大的人民幣“實時支付結(jié)算系統(tǒng)”(RTGS),推動了香港人民幣離岸衍生品中心的形成(陳小辛,2017)。目前RTGS 系統(tǒng)平均每日處理交易額已超一萬億元人民幣。又如香港交易所為人民幣外匯衍生品設(shè)計的做市商制度,在發(fā)揮做市商功效與減少現(xiàn)有交易結(jié)算機制修改之間做了很好的平衡,在市場發(fā)展初期有效支持了產(chǎn)品的流動性。

三是對NDF 監(jiān)管的加強保護了市場參與者。2015 年7 月開始,香港金管局要求經(jīng)紀商每月報送無本金交割外匯遠期合約的交易數(shù)據(jù)。自2016 年9 月起,美國等主要國家和地區(qū)在各自司法管轄區(qū)內(nèi)也加強了對NDF 市場的監(jiān)管②主要監(jiān)管政策是如果交易對手采用非中央結(jié)算的衍生工具,需要互相提供抵押品,以降低雙邊交易對手風險。,使得NDF 衍生工具持倉成本上升。再加上受到另兩個可交割本金市場的影響,NDF 美元兌人民幣無本金遠期日均成交金額③根據(jù)國際清算銀行三年一次的調(diào)查數(shù)據(jù)。2016—2019年下降了40.2%。雖然NDF 市場的成交金額有所下降,但是透明度也有所提升,更有利于市場的參與者。

(三)香港市場的活躍有利于內(nèi)地人民幣衍生品市場發(fā)展

發(fā)展更加活躍的離岸市場,能夠促進我國金融體系深化,提升效率,有效隔離風險。目前,境外金融企業(yè)、央行類機構(gòu)、銀行間債券市場境外投資者經(jīng)過批準可以在中國外匯交易中心開展人民幣外匯衍生品交易,這其中很大部分參與者同時也是香港市場的重要參與方。跨市場機構(gòu)投資者的存在,在促進香港市場發(fā)展的同時也推高了內(nèi)地和香港整體的交易水平。

三、香港人民幣外匯衍生品市場發(fā)展的展望與建議

總的來說,香港人民幣外匯衍生品市場活躍度將繼續(xù)受人民幣國際化進程、人民幣匯率的波幅和預期影響。人民幣國際化將使更多境外主體使用人民幣支付結(jié)算、投融資、交易計價,派生更多的套保需求。從香港金管局和香港交易所統(tǒng)計數(shù)據(jù)看,NDF 交易量與人民幣升值預期正相關(guān),期貨交易量與匯率波幅正相關(guān),未平倉合約數(shù)也隨人民幣匯率走勢同步浮動。建議政策上可繼續(xù)在以下幾個方面加以完善:

一是擴大香港離岸人民幣資金池并提升流動性管理能力,促進可交割產(chǎn)品更貼近服務實需。可交割人民幣產(chǎn)品到期需要交割實物,對市場深度足夠的人民幣流動性支持提供了一定的要求。可在連續(xù)清算系統(tǒng)和多級賬戶體系建立覆蓋香港等離岸人民幣市場的金融基礎(chǔ)設(shè)施建設(shè)等方面統(tǒng)籌推進,在香港人民幣流動性供應效率、操作時間把控、回購產(chǎn)品建設(shè)等方面提高其管理能力,適度促進在岸與離岸人民幣市場之間的有序流動。

二是不斷豐富優(yōu)質(zhì)人民幣資產(chǎn),滿足人民幣外匯衍生品交易對抵押物的需求。當前市場上的國債和央票存量尚未完全滿足需求,建議進一步豐富該類產(chǎn)品,提升產(chǎn)品存量和抵押品管理效率。

三是不斷豐富市場主體,引導其利用好NDF 和期貨市場等投機性較強的市場。NDF 和期貨市場雖然投機性較強,但也有其自身的優(yōu)勢,如離岸和在岸人民幣間的差價只能通過NDF市場進行對沖,一些投資者提前、主動防范匯率風險也常采用無本金方式。未來應進一步豐富市場主體,引導其根據(jù)自身實際需求的特征進入相應的市場。市場中主體的多元化將有助于活躍交易、分散預期、提高定價效率,也有助于促進市場創(chuàng)新。

四是不斷豐富配套產(chǎn)品,加強對新產(chǎn)品和新政策的解讀。目前境外投資者對于人民幣資產(chǎn)的持有比例依舊與人民幣資產(chǎn)高收益、風險可控的優(yōu)勢不相匹配,未達到理想程度,一定程度上影響了外匯衍生品市場發(fā)展。原因在于,一方面,配套產(chǎn)品的不足,如北向參與債券通方面,雖然有人民幣外匯衍生品對沖匯率風險,但缺乏有效的對沖利率風險的工具,影響市場的做大;另一方面,境外參與者對新產(chǎn)品和新政策的了解不夠清晰,為了避免政策風險多數(shù)選擇觀望,需要監(jiān)管機構(gòu)采取更有效的措施,幫助參與者更好地理解政策,參與到離岸人民幣市場中。