中國半導(dǎo)體股短期泡沫嚴(yán)重

臥龍

自從特朗普當(dāng)選美國總統(tǒng)之后,國際貿(mào)易紛爭加劇,尤其是中美貿(mào)易戰(zhàn),導(dǎo)致全球化出現(xiàn)顯著逆趨勢。不過,當(dāng)詳細(xì)了解全球化進(jìn)程后可知,基于貿(mào)易統(tǒng)計之逆全球化早已于2007年展開。

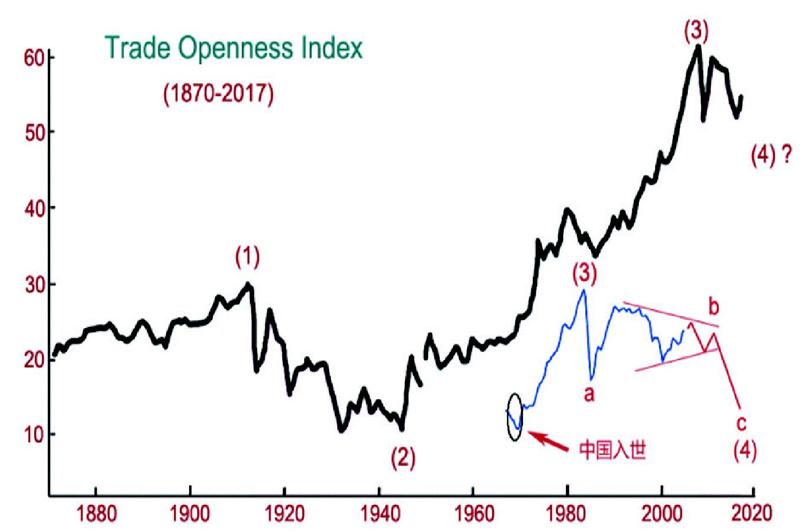

市面上大多數(shù)全球化貿(mào)易統(tǒng)計研究始自1870年,更早時段則始自1840年代的歐洲。觀察始自1870年以來的Trade Openness Index(貿(mào)易開放指數(shù))走勢圖,假設(shè)第(1)浪升至1914年,最高點約31點;之后第(2)浪跌至1945年,最低約10點;第(3)浪由1945年升至2007年,最高約61點;第(4)浪由2007年一路震蕩至今。

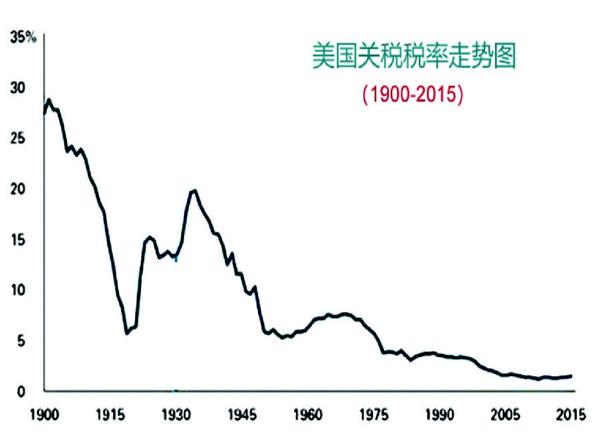

貿(mào)易全球化第(1)浪,自歐洲大陸出現(xiàn)后擴(kuò)展至其他地區(qū),19世紀(jì)后期科技創(chuàng)新及自由貿(mào)易政策乃全球化催化劑。19世紀(jì)后期科技創(chuàng)新在今年初《2020年代前瞻展望》中有介紹。1914年之后,1910年代后期美國平均關(guān)稅稅率由約6%反復(fù)上升至1930年代最高接近20%,貿(mào)易開放指數(shù)自然一路下跌。1929年至1932年美國大蕭條,貿(mào)易開放指數(shù)更是跌至谷底。其后有所反彈,但第二次世界大戰(zhàn)導(dǎo)致國際貿(mào)易萎縮,1945年出現(xiàn)雙底型態(tài)。

二戰(zhàn)之后,國際貿(mào)易逐漸恢復(fù),貿(mào)易開放指數(shù)亦迅速回升。貿(mào)易開放指數(shù)第(3)浪有兩段時期升幅較大:第一段乃1970年代,第二段為中國加入世貿(mào)組織后。1970年代,美國關(guān)稅平均稅率創(chuàng)新低,跌破5%,極度促進(jìn)國際貿(mào)易。而中國加入世貿(mào)組織,使得中國貨出口總額迅速飚升。2000年中國出口總額3.9萬億元,到2007年該數(shù)值飚升至16.6萬億元,7年間增長3.2倍!2008年全球金融危機(jī),導(dǎo)致貿(mào)易開放指數(shù)同樣暴跌,之后雖然出現(xiàn)反彈,但畢竟各國經(jīng)濟(jì)實力不一,貿(mào)易保護(hù)主義逐漸抬頭。貿(mào)易開放指數(shù)逐漸呈現(xiàn)三角形走勢,雖然,第(4)浪經(jīng)常出現(xiàn)水平三角形,但以目前國際貿(mào)易氣氛,一個簡單3浪下跌較為合適,且其中浪b才是一個水平三角形,之后進(jìn)入浪c下跌。第(2)浪浪型為兩組abc下跌,由31點跌至10點,持續(xù)時間長達(dá)31年;第(4)浪若幅度較小——比如由61點跌至40多點——則需要時間更長,與中美貿(mào)易戰(zhàn)甚至金融科技戰(zhàn)較為吻合。第(4)浪下跌目標(biāo)可能是中國加入世貿(mào)組織時水平。基于此,投資者在選擇股票時,應(yīng)該避開對外貿(mào)易板塊,而選擇內(nèi)需股。

2018年中國股市見底以來,至今未再創(chuàng)新低,雖然大市未能出現(xiàn)如市場人士所期望之大牛市,但至少能穩(wěn)定下來,部分股票乘勢而起。其中表現(xiàn)較佳者要數(shù)科技股,特別是半導(dǎo)體股。近期看到有研究員極力吹捧國產(chǎn)半導(dǎo)體股,認(rèn)為不應(yīng)以美國半導(dǎo)體(芯片)股分析體系對待,要展開想象:一是中美科技戰(zhàn),國產(chǎn)半導(dǎo)體(芯片)產(chǎn)品全面代替進(jìn)口;二是半導(dǎo)體(芯片)應(yīng)用未來仍將大大拓寬至各領(lǐng)域。

講起半導(dǎo)體(芯片)股(以前稱之為電子股),筆者最先想起投資大師飛利浦·費雪于1950年代投資德州儀器(TXN)及摩托羅拉的經(jīng)典之作。

1953年德州儀器于紐約證券交易所IPO,開市價5.25美金,4年后升幅高達(dá)5倍!在《Developing AnInvestment Philosophy(發(fā)展投資哲學(xué))》中,費雪透露其于1955年下半年大量買入德州儀器及摩托羅拉。費雪稱之為“1955年乃電子股第一個黃金時代開端”。1952年德州儀器每股收益0.39美金,1953年每股收益為0.4美金,1954年為0.48美金,1955年0.5美金。1956年德州儀器公司高層及股東欲出售部分持股,價格是14美金,以1955年業(yè)績計算市盈率28倍,以1956年預(yù)測每股收益0.7美金計算,預(yù)測市盈率20倍。

各位可以看到,即使費雪是如此看好電子股,德州儀器其往業(yè)績市盈率亦不過28倍,預(yù)測市盈率20倍。反觀中國股市半導(dǎo)體50指數(shù)成份股,按算術(shù)平均值計算動態(tài)市盈率高達(dá)193倍,按流通市值計算動態(tài)市盈率更超越200大關(guān)達(dá)到221倍,平均市銷率17倍,市凈率7.4倍。

再講回德州儀器。1952年德州儀器以2.5萬美金代價由AT&T制造部門西部電子公司(Western Electric Co.)手上收購晶體管專利,同年末開始制造及銷售晶體管。1954年德州儀器研制出首個商用硅晶體管,1956年德州儀器半導(dǎo)體事業(yè)部發(fā)展迅速,當(dāng)時其公司規(guī)模仍屬小兒科。1957年夏,公司管理層預(yù)計當(dāng)年業(yè)績可達(dá)每股1.1美金,按年增長54%,股價于是突飛猛進(jìn),12個月內(nèi)升幅高達(dá)1倍。1958年集成電路被發(fā)明,同年德州儀器業(yè)績再度大幅提升至每股1.84美金,1959年超3.5美金。由于成長迅速,以至于IBM都夥拍德州儀器共同研究半導(dǎo)體應(yīng)用于電子設(shè)備。1956年若以14美金價格計算,后來德州儀器股價上升10倍以上。1960年代,德州儀器已經(jīng)成長為全球最大半導(dǎo)體公司。1967年德州儀器發(fā)明手持式計算器,售價高達(dá)2500美金;1971年研制出單芯片微型計算機(jī)。

1969年芯片僅用于電子計算器,但后來個人電腦、移動電話對半導(dǎo)體芯片巨大需求當(dāng)時未曾想到的。然而,中國半導(dǎo)體50指數(shù)成份股動態(tài)市盈率200倍,市凈率7.4倍,市銷率17倍情況下你說“不能說估值有泡沫”。我想知道要達(dá)到何等水平估值才能稱之為“有泡沫”?看看1969年10月以后德州儀器股價走勢與道瓊斯工業(yè)平均指數(shù)對比,至1989年10月,道指完勝!1969年至1989年長達(dá)20年時間,足以證明一切。期間德州儀器每次行情表現(xiàn)均比道指出色,但一旦行情見頂,德州儀器跌幅巨大。直到1987年華爾街股災(zāi),之后兩年德州儀器一蹶不振!但道指卻逐步收復(fù)失地。

1980年代個人電腦開始興起,半導(dǎo)體雖然市場廣闊,但問題是半導(dǎo)體股股價始終處于較高估值,一旦市場變動,波動隨之而來。中國股市半導(dǎo)體50指數(shù)成份股中有8只股票無市盈率,25只股票市盈率高于100倍,30只股票市銷率高于10倍。50只成份股總市值1.1萬億,流通市值8300億,資產(chǎn)杠桿2.1倍,預(yù)計今年總收入約1200億至1400億之間,預(yù)計市銷率高達(dá)8.5倍。

分析半導(dǎo)體指數(shù)(因中證半導(dǎo)體指數(shù)起始時間太近,故此使用通達(dá)信半導(dǎo)體板塊指數(shù)代替,與中證半導(dǎo)體指數(shù)走勢有出入)走勢。歷史上2007年5·30暴跌前見頂,其后2007年10月大市見頂時只是次頂;2010年11月再次出現(xiàn)中期頂部;之后是2015年6月頂部;至今年2月底再次見頂。2015年6月見頂時250日乖離率高達(dá)95%,而今次見頂時250日乖離率亦有85%,信號十分明顯。周線圖上,PSY(21)已經(jīng)出現(xiàn)拐點,且跌破20MA。不過,4月份半導(dǎo)體指數(shù)回落時受到125日平均線支持而出現(xiàn)反彈,技術(shù)上,仍然未能完全否定再創(chuàng)新高,但即使再創(chuàng)新高,也將導(dǎo)致技術(shù)指標(biāo)更嚴(yán)重背離而確認(rèn)頂部。

投資大師費雪28倍市盈率買入德州儀器獲利超10倍,你193倍市盈率買入中國半導(dǎo)體股又能獲利幾何?