東利機械經營上高度依賴大客戶調整后的采銷數據仍有明顯異常

胡振明

新三板掛牌公司保定市東利機械制造股份有限公司(簡稱“東利機械”)近日披露了招股書申報稿,擬轉板創業板發行新股。為了能順利完成轉板工作,東利機械做了很多前期準備工作,如對招股書中核心的財務數據進行重新調整等。4月30日在新三板發布的《保定市東利機械制造股份有限公司前期會計差錯更正公告》就披露,其對報告期(2017年、2018年和2019年,下同)的大量財務數據進行了重述。

然而即便如此,在深入分析東利機械招股書之后,《紅周刊》記者依然發現了一些值得注意的問題,如該公司存在明顯的大客戶依賴現象,報告期內前五大客戶占比均超過95%;調整后的營收和采購數據仍不合理等疑點。

大客戶依賴現象或成未來發展障礙

招股書披露,報告期三年中,公司向前五大客戶的銷售收入占比高達98.04%、95.19%和95.51%,其中第一大客戶“AAM集團”的占比達到了46.02%、43.76%和42.71%。如此情況說明,公司是有大客戶依賴現象的。

大客戶依賴是把“雙刃劍”,其在公司發展初期雖能保證企業比較穩定的經營收入,但隨著企業的快速發展,其也可能成為制約公司規模和利潤增長的障礙,大客戶的態度決定了企業利潤率高低和產能消化問題,更為重要的是,因過度的依賴,一旦大客戶改變其采購政策,減少購買公司產品,則又很容易導致收入的不穩定。

招股書披露,報告期內,因有大客戶的“幫襯”,占據東利機械營業收入九成以上汽車零部件的產銷率達到了98.18%、83.32%、98.22%,可即便如此,公司每年的產量仍有一定比例的留存,年末庫存商品從2017年的3102.54萬元猛增至2019年的8550.25萬元,同期增長的還有汽車零部件的產能,分別達到了869萬件、1366萬件和1528萬件。需要注意的是,公司的產能利用率卻從2017年和2018年的99.14%和97.57%的較高水平后下滑到了2019年的89.10%。如此情況意味著,東利機械的產能在2019年是有一定閑置的。

就在這樣的情況下,東利機械在其招股書中披露要進行大規模的募投項目擴產計劃,擬計劃使用本次IPO募集的資金3億元投入到“年產2.5萬噸輕質合金精密鍛件項目”和“年產2.5萬噸精密傳動部件智能制造項目”。根據招股書所示的投資項目效益分析,在這兩個項目正常投入生產之后,前者可實現年均銷售收入20614萬元、正常年利潤總額3706萬元,而后者可實現年均銷售收入15200萬元、正常年利潤總額3186萬元。兩個項目合計,投產后將會增加35814萬元的銷售收入和6892萬元的正常年利潤總額。

將效益分析結果跟東利機械報告期的業績做對比,2019年營業收入38316.57萬元略高于兩個項目合計增加的銷售收入,而2019年利潤總額5626.69萬元則明顯少于兩個項目合計增加的正常年利潤總額。這種情況說明募集資金所投入的這兩個項目不但相當于再建一個同等經營規模的東利機械,而且還有更高的回報率。

然而問題在于,這樣的樂觀預期又是否符合實際情況呢?要知道東利機械目前95%的收入都依賴于前五大客戶,并且產能利用率、產銷情況也沒有顯示出公司有急需擴張產能的迫切需求。若現有大客戶不能大幅增加購買量,則募資所投項目帶來新增產能如何消化就成了最大的難題,屆時不僅會影響企業資金周轉,甚至還有可能導致相關資產出現大規模減值。

理論上,公司可以拓展大量新客戶去消化新增產能,但就公司報告期內16%~33%的營收同比增速,以及大客戶一直很集中的情況看,要想在短期內找到新的大客戶,且快速消化基本翻倍的產能,顯然并非易事。

營收數據不合理

除了大客戶依賴和募投項目必要性問題外,東利機械報告期內的收入情況也是有一定疑點的。

2019年,公司的營收錄得38316.57萬元,其中外銷收入32798.71萬元(如表1所示),考慮到內銷部分存在增值稅問題(2019年4月1日適用的稅率從16%下調至13%),則可推算出其2019年的含稅營收約為39075.28萬元。

同期,公司“銷售商品、提供勞務收到的現金”為42433.12萬元,將含稅營收與之勾稽,兩者之間相差了3357.84萬元,若再沖抵預收款項增加額5.62萬元對現金流量的影響,則差額變為3352.22萬元。理論上,這應該在這年有大量往期貨款的收回導致了現金流量出現大增,對應在財務報表中體現為這年的應收賬款等經營性債權必然會出現3352.22萬元的減少才對。

可事實上,東利機械2019年年末應收賬款有5195.92萬元、壞賬準備有273.77萬元,與2018年年末的應收賬款余額相比僅出現2115.09萬元的減少,與理論減少值相差了1237.12萬元。

2018年的收入數據同樣存在疑點。這年的營收為32892.60萬元(含26368.87萬元外銷收入),考慮到境內收入需考慮增值稅因素,則2018年全年含稅營收應為33958.14萬元。同期,現金流量表中“銷售商品、提供勞務收到的現金”有31513.61萬元。兩者勾稽,有2444.53萬元含稅營收未能收到現金,理論上,這將體現為同等規模的債權新增。

2018年年末,公司預收款項減少了2.01萬元,應收賬款余額增加2673.21萬元,綜合核算后,經營性債權變化結果與理論增加債權相比,僅相差了230.68萬元。

同樣的財務勾稽分析方法,2018年的營收方面數據相差較小,而2019年卻出現超過千萬元差異,要知道這還是在招股書申報之前,東利機械對近幾年的年報做了調整和差錯更正后出現的情況,若沒有修正,則這一結果只會偏差更為明顯。

采購數據有偏差

除上述疑點外,《紅周刊》記者還發現東利機械的采購數據同樣存在異常。

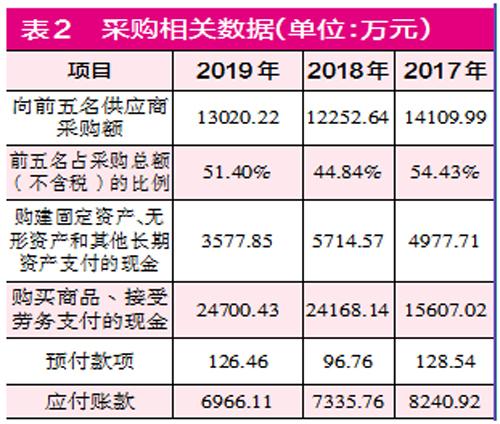

2019年,東利機械向前五大供應商采購的金額為13020.22萬元,占采購總額的51.40%(如表2所示),由此可推算出2019年的采購總額為25331.17萬元。招股書披露,向前五大供應商的采購額是不含稅的,那么,考慮到增值稅因素影響,則2019年含稅采購總額應為28814.20萬元。

同期的合并現金流量表顯示,2019年東利機械“購買商品、接受勞務支付的現金”為24700.43萬元,而“購建固定資產、無形資產和其他長期資產支付的現金”有3577.85萬元,另外,將預付款項增加額29.70萬元所對應的現金流量沖抵之后,該年度購買原材料、設備、建筑工程服務等相關現金流量的流出金額為28248.58萬元。這一金額與全年含稅采購總額28814.20萬元相比有一定的差異,兩者之間相差了565.62萬元。如此情況意味著,差額數據將以應付賬款的形式記在資產負債表中,體現為應付賬款的新增。

可實際上,東利機械在2019年年末的應付賬款為6966.11萬元,跟上一年年末的應付賬款7335.76萬元相比,出現了369.65萬元的減少而非增加。一增一減下,兩者之間相差了935.27萬元。進而意味著,公司有935.27萬元含稅采購額在財務報表當中沒有對應的現金流量及應付賬款數據支持。

值得注意的是,用同樣的方法分析2018年的采購情況,可以發現其中存在的差異金額要比2019年大得多。

2018年,東利機械向前五大供應商采購的金額為12252.64萬元,占采購總額的44.84%,在增值稅進項稅額影響后,含稅采購總額為31788.37萬元。

同期,“購買商品、接受勞務支付的現金”和”購建固定資產、無形資產和其他長期資產支付的現金”分別為24168.14萬元、5714.57萬元,再考慮該年末預付款項減少31.79萬元的影響,則相關現金流量的流出金額為29914.50萬元。與當年含稅采購總額相比,相差了1873.87萬元。理論上,這將體現為2018年年末的應付賬款有相同規模的增加才對。

可事實上,該年年末,東利機械的應付賬款為7335.76萬元,而上一年年末的應付賬款為8240.92萬元,前后對比可知,2018年年末應付賬款不但沒有增加,反而減少了905.16萬元。一增一減下,差額金額提升至2779.03萬元。

對于上述采購中出現的差異問題,《紅周刊》記者在東利機械的招股書中僅發現有限的票據背書信息,而沒有找到充足的解釋。因此,其采購情況的真實性就需要公司好好解釋了。