金融教育、金融素養與家庭風險金融資產配置

陳雨麗 羅荷花

摘 ? 要:基于CHFS2015數據實證分析了金融教育、金融素養對家庭風險金融資產配置的影響。研究發現,金融教育尤其是職業教育可以顯著提升居民金融素養,金融素養顯著促進家庭風險金融資產配置,且對股票、金融理財產品、基金、債券的配置、風險金融資產配置種類數和風險金融資產占金融資產比重均有顯著正向影響。依據風險態度、學歷、家庭總資產、城鄉、東中西部劃分子樣本,發現金融素養對家庭風險金融資產配置各變量的影響存在異質性。進一步研究發現,金融教育對家庭風險金融資產配置及其占金融資產比重也具有顯著的正向影響,且金融教育的影響作用是通過提升金融素養渠道實現的。

關鍵詞:金融素養;家庭風險金融資產;金融教育;迭代主因子法;工具變量法

中圖分類號:F830 ?文獻標識碼:A ?文章編號:1674-2265(2020)06-0057-08

DOI:10.19647/j.cnki.37-1462/f.2020.06.009

一、引言

《中國家庭財富調查報告2019》顯示,2018年家庭人均財產為208883元,較上年增長7.49%,但房產占總資產比重超7成,家庭金融資產結構持續單一,現金和銀行存款占比近9成。缺乏風險金融資產可能會導致家庭喪失通過風險金融市場來均衡資產結構、實現資產保值增值的機會,長期內將造成金融福祉的損失(羅娟等,2018)[1]。而且房產和預防性儲蓄以壓倒性態勢占據家庭資產的“半壁江山”,家庭資產固化沉淀使得居民消費需求增長疲軟,經濟缺乏持續穩定的增長點。讓家庭資產“活”起來,需要調整家庭資產結構,鼓勵家庭適當配置風險金融資產。

宏觀經濟運行良好時,為何家庭配置風險金融資產的積極性不高?以股票為例,根據西南財經大學2015年開展的第三輪中國家庭金融調查數據,對于未持有股票的原因,有48.37%的受訪者選擇了“沒有炒股相關知識”或“不知道如何購買”的選項。可見,居民相關金融知識不足、金融素養水平低下可能阻礙家庭持有股票。Lusardi等(2014)[2]認為缺乏金融素養的投資者會制定非理性的金融決策,如借貸利率更高、金融市場參與率低、資產回報率低等。同樣,居民缺乏金融素養也可能導致家庭非理性地遠離風險金融市場。隨著金融市場快速發展和金融創新層出不窮,如何提升居民金融素養已成為各國金融管理當局關注的焦點。因此,研究金融教育、金融素養與家庭風險金融資產配置對提升我國居民金融素養、引導家庭合理配置風險金融資產具有重要的現實意義。

二、文獻綜述

(一)關于金融素養的研究

關于金融素養的研究涵蓋其定義、測度方法、對經濟行為的影響等。廣泛使用的金融素養的定義是個人為提升其金融福祉而有效管理金融資源的知識和能力①。更為具體的是,金融素養指個人獲取經濟金融信息,并據此進行財務規劃、按期歸還債務、提前規劃退休儲蓄和積累財富的能力(Lusardi等,2014)[2]。秦海林等(2018)[3]認為金融素養包含著個體從過去教育經歷、理論學習和人生經驗中所獲得的能力,積淀著從投資經歷中體會到的投資哲學和人生感悟。

金融素養的測度方法被不斷改進。由于金融素養的抽象性和復雜性,最初學者們使用易于度量的受教育程度、金融投資的風險分散化程度等替代變量間接測度金融素養(Christiansen等,2008;Goetzmann等,2008)[4,5]。后來學者們發展了金融素養的直接測度方法,彭倩等(2019)[6]使用若干道基礎金融問題和專業金融問題,通過因子分析法測度居民客觀金融素養。孟德鋒等(2019)[7]使用受訪者對若干道投資、融資類問題了解程度的主觀評價,通過迭代主因子法測度主觀金融素養。也有學者將客觀金融知識問題和主觀金融知識評價結合起來,將得分直接加總測度綜合金融素養(羅娟等,2018)[1]。

現有研究均證實金融素養與多種經濟行為有緊密聯系。對于理財規劃,胡振等(2017) [8]發現金融素養與家庭理財規劃概率和時間跨度顯著正相關。對于家庭借貸,金融素養低使其借貸成本顯著提高(Chatterjee,2013)[9],容易發生過度負債,造成財務狀況的惡化(Sevim,2012)[10]。Fedorova等(2015)[11]研究發現,金融素養高可以提升俄羅斯家庭金融市場活躍度,銀行貸款逾期可能性會大大減小。對于信用消費,孟德鋒等(2019)[7]發現金融素養顯著促進信用消費需求,可刺激短期消費和長期消費。

(二)關于金融教育、金融素養與家庭風險金融資產配置的研究

由于金融決策行為復雜性,通過金融教育能否有效提升金融素養具有較大不確定性(Lusardi等,2014)[2]。有學者認為金融教育并未有效提升學生金融素養和優化財務決策(Mandell,2013)[12],甚至會增加貸款拖欠概率(Schmid等, 2013)[13]。過時的金融教育易使消費者陷入過度自信,導致錯誤投資決策(Willis,2011)[14]。但也有學者認為學校金融教育顯著提升學生金融素養(Batty等,2015)[15],工作場所有針對性的職業性金融教育可提升職員的金融素養,增強投資決策的理性程度(Hira等,2005)[16]。

有學者直接研究金融教育與家庭風險金融資產配置,金融教育投入對家庭風險資產持有比重的影響呈現駝峰狀,先上升后下降(胡振等,2016) [17]。賈憲軍等(2019) [18]發現金融教育投入正向影響家庭股票投資,對股票占金融資產比重的影響呈現倒U形。Lusardi等(2011) [19]通過引入金融教育,發現金融素養最低的群體顯著改變了資產配置行為,其福利水平大幅提升。

關于金融素養與家庭風險金融資產配置的研究更加深入,如Rooij等(2011)[20]利用荷蘭家庭數據發現金融素養提高股市參與可能性,促使家庭在股權溢價中受益。但當投資者的客觀金融素養低于主觀金融素養時,被稱為過度自信或自信偏差。胡振等(2016)[17]基于2012年中國城市居民消費金融數據,發現金融素養過度自信通過增強風險偏好,提高了家庭股市參與。金融素養也促進基金、債券等風險金融資產的配置(董甜甜,2019)[21]。此外,Mouna(2015)[22]發現金融素養對資產組合多樣性和分散化均有顯著正向影響。吳衛星等(2018)[23]研究金融素養與家庭資產組合的夏普比率發現,金融素養與資產組合有效性存在顯著正相關。

目前,相關文獻大多分別研究金融教育與金融素養對家庭風險金融資產配置的影響,綜合研究金融教育、金融素養與家庭風險金融資產配置,并探究金融教育與金融素養內在聯系和作用渠道的文獻還不多,且通常以股票代表風險金融資產,較少涉及其他種類的風險金融產品。本文在已有研究基礎上,做了如下補充:一是細分了股票、金融理財產品、基金、債券等具體風險金融資產品種,研究金融素養對各風險金融資產配置的影響和差異性。二是設置了風險金融資產種類數和占金融資產的比重來表示家庭風險金融資產配置的廣度和深度,較全面地反映了金融素養的作用。三是根據風險態度、學歷等關鍵控制變量劃分不同子樣本,分析了金融素養對風險金融資產配置的異質性影響,深入地了解不同群體間的差異。四是探究了金融教育是否以金融素養為作用渠道,進而影響家庭風險金融資產配置。

三、研究設計

(一)數據來源

本文所用數據來自西南財經大學2015年開展的第三輪中國家庭金融調查(CHFS2015),選取的受訪者為家庭經濟決策者,對家庭經濟狀況最為了解。調查內容涵蓋家庭人口統計學特征、資產與負債、保險與保障、支出與收入等,調查范圍覆蓋全國各地的37289戶家庭。本文數據清理過程中,剔除了各變量缺失值、異常值,限制受訪者年齡在18歲至90歲,家庭年收入和總資產為正數,最終獲得19030個有效家庭樣本。

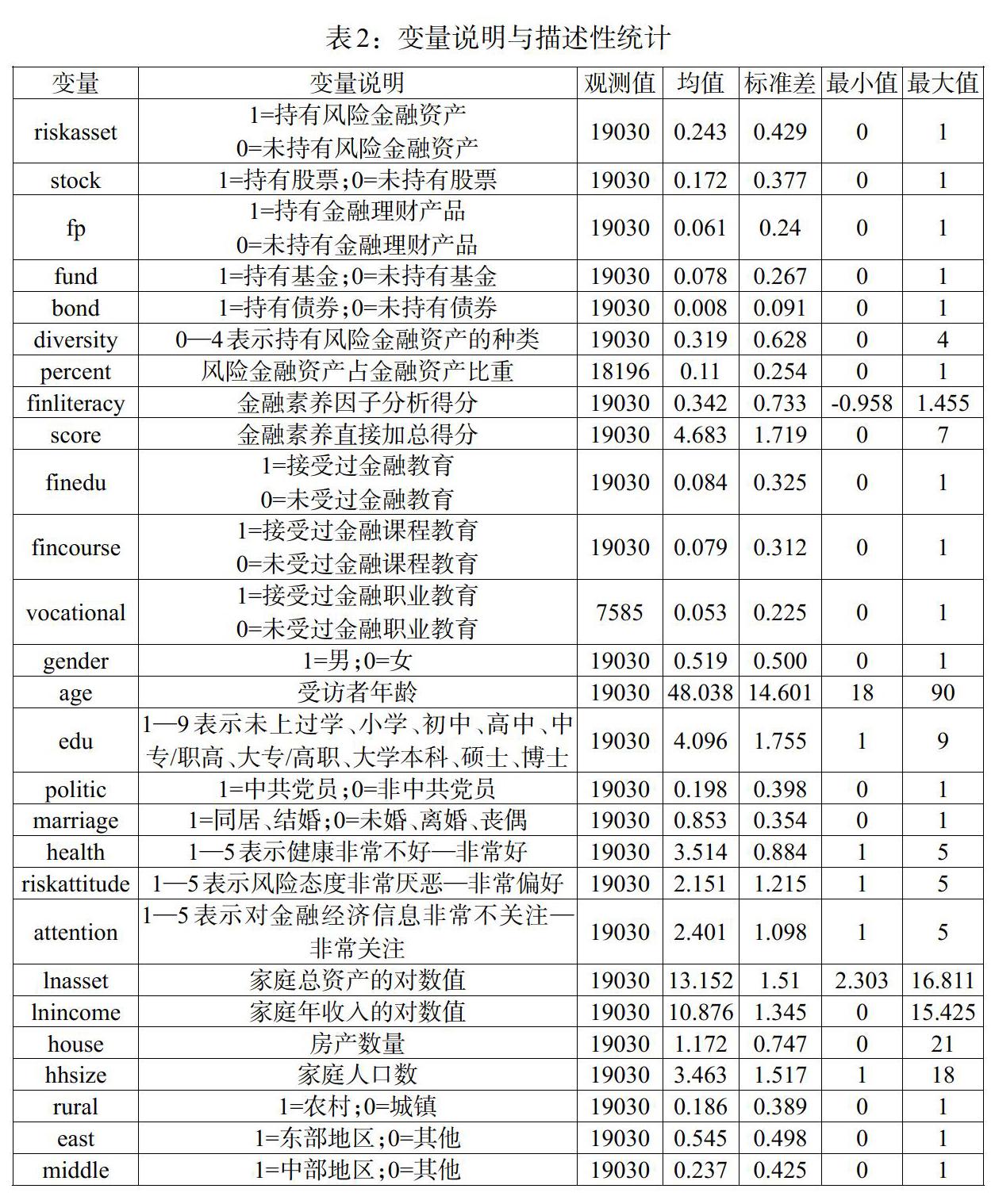

(二)變量設定與描述性統計

1.風險金融資產配置。CHFS2015調查中的風險金融資產包括:股票、基金、金融理財產品、債券、衍生品、貴金屬、非人民幣資產。根據CHFS2015數據的全樣本統計,最受歡迎的前四種風險金融資產為股票、金融理財產品、基金、債券。持有這些資產的家庭比重分別為11%、8%、3%、0.6%,持有其他風險金融資產種類的家庭占比很小,基本可以忽略不計。因此,本文設定家庭只要持有股票、金融理財產品、基金、債券中的一種即為配置了風險金融資產,未考慮其他品種。此外,為細化金融素養對不同種類風險金融資產配置的影響,分別設定家庭是否配置股票、金融理財產品、基金、債券四個被解釋變量。為進一步體現金融素養對家庭風險金融資產配置的廣度和深度的影響,還增加了家庭持有風險金融資產的種類數和風險金融資產占金融資產比重兩個變量②。因此,風險金融資產配置相關變量可劃分為四個方面:(1)是否配置風險金融資產riskasset;(2)是否配置股票stock、金融理財產品fp、基金fund、債券bond;(3)風險金融資產配置種類數diversity;(4)風險金融資產占金融資產比重percent。

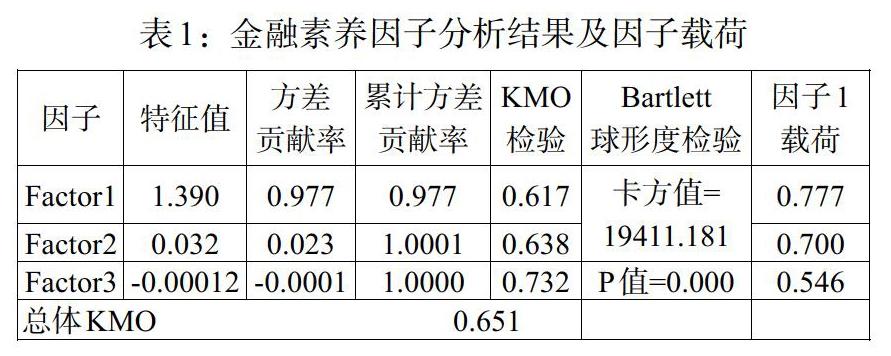

2. 金融素養。借鑒Lusardi等(2010)[24]用利率、通貨膨脹、風險分散三類知識作為金融素養測度框架的方法,本文選取了CHFS2015中的利率計算、通貨膨脹認識、投資風險判斷的三個客觀問題③。采用迭代主因子法構建客觀金融素養指標。下文實證研究使用迭代主因子分析的金融素養,穩健性檢驗使用得分直接加總的金融素養。因子分析結果見表1,根據Kaiser提出的KMO大于0.6適合因子分析,此樣本總體KMO值為0.65,且通過了Bartlett球形度檢驗(P值=0.000),因此,樣本數據適合因子分析。提取特征值大于1的因子1,其方差貢獻率達到97.7%,說明對變量組合方差的解釋力度較強,用因子1載荷構造金融素養因子分析得分。

3. 金融教育。若受訪者接受過經濟金融類課程或是職業金融教育,則金融教育finedu=1。另外,設置課程教育fincourse和職業教育vocational研究不同方式的金融教育對于金融素養的影響。

4. 控制變量。控制變量分為受訪者個人特征、家庭特征和地區特征。具體包括:受訪者的性別、年齡、學歷、政治面貌、婚姻、健康、風險態度、對金融經濟關注度;家庭總資產對數值、家庭年收入對數值、房產數量、家庭人口數;城鄉、東部、中部。下文分析金融素養對家庭風險金融資產配置的異質性影響時,關注變量有學歷、風險態度、家庭總資產等。CHFS2015中關于受訪者風險態度的問題為“如果您有一筆資金用于投資,您最愿意選擇哪種投資項目?”根據問題選項④,我們按照風險偏好程度從低到高,將受訪者風險態度劃分為5個等級。

5. 變量描述性統計。表2顯示,有24.3%的家庭配置了風險金融資產,持有股票、金融理財產品、基金、債券的家庭分別占比17.2%、6.1%、7.8%、0.8%,家庭平均持有0.3種風險金融資產,風險金融資產占金融資產比重均值為11%。金融素養因子分析得分和直接加總得分均不高,僅有8.4%的受訪者接受過金融教育。受訪者男女比例大致相當,年齡分布以中年人為主,平均學歷水平為高中,中共黨員占19.8%,婚姻狀況較穩定的占85.3%,健康狀況普遍一般。風險態度均值為2.151,大多數為較厭惡風險群體,整體對金融經濟信息不太關注。從家庭總資產和年收入對數值來看,家庭財富水平差異較大,戶均約一套房產,大部分為三口之家。城鎮家庭和東部地區家庭占比較大,分別為81.4%、54.5%。

(三)金融教育對金融素養、金融素養對家庭風險金融資產配置的統計分析

金融教育分組下的金融素養統計結果顯示⑤,總體金融素養因子分析得分和直接加總得分為0.342、4.683,未接受金融教育組為0.309、4.607,表明未接受過金融教育組和總體的金融素養都較低。而接受過金融教育組的金融素養因子分析得分相較于總體和未接受金融教育組提升幅度超過一倍,因此,金融教育可能是提升金融素養的有效途徑。

將金融素養從低到高劃分為四個等級,不同等級分組下的家庭金融資產配置的統計結果顯示⑤,隨著金融素養的提高,配置風險金融資產的家庭比重從10.8%升至37%,股票從7.3%升至28.3%,金融理財產品從2.4%升至9.3%,基金從2.8%升至12%,債券從0.4%升至1.2%。風險金融資產種類數從0.129逐漸增加到0.507,風險金融資產占金融資產比重從5%增加至17.6%。可見金融素養的提升可能促使家庭持有風險金融資產,嘗試更多金融投資品種,加大分布于風險金融資產的資金比重。

四、實證分析

(一)模型設定

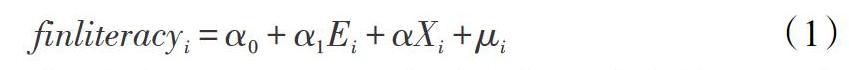

先探究金融教育是否可以提升金融素養,OLS模型設定如下:

[finliteracyi=α0+α1Ei+αXi+μi] (1)

式(1)中,[finliteracyi]為受訪者金融素養,[Ei]分別獨立表示是否接受金融教育、是否接受金融課程教育、是否接受金融職業教育,[Xi]為控制變量,包括受訪者個人特征、家庭特征和地區特征,[μi]為隨機干擾項。

然后研究金融素養對家庭風險金融資產配置各變量的影響,是否配置風險金融資產、股票、金融理財產品、基金、債券為二值離散變量,采用Probit模型。Probit模型設定如下:

[Prob(Fi=1|finliteracyi,Ki)=Φ(β0+β1finliteracyi+βKi+εi)]

(2)

式(2)中,[Fi=1]分別獨立表示配置了風險金融資產[riskasseti]、股票[stocki]、金融理財產品[fpi]、基金[fundi]、債券[bondi],Φ為正態分布的概率密度,[Ki]為控制變量,[εi]為隨機誤差項。

配置風險金融資產種類數為有序離散變量,采用Oprobit模型。Oprobit模型設定如下:

[D*i=γ1finliteracyi+γKi+δi] ? ? ?(3)

[Prob(diverisyi=0|finliteracyi,Ki)=Ψ(τ1-γ1finliteracyi-γKi)Prob(diverisyi=1|finliteracyi,Ki)=Ψ(τ2-γ1finliteracyi-γKi)-Ψ(τ1-γ1finliteracyi-γKi) ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? (4)…Prob(diverisyi=J|finliteracyi,Ki)=1-Ψ(τJ-1-γ1finliteracyi-γKi)]

式(3)、(4)中,[D*i]為潛變量,[diverisyi]為風險金融資產配置種類數,Ψ為[δi]的累積分布函數,[δi]為隨機誤差項,服從正態分布,τ為未知分割點。

由于不少家庭并未配置風險金融資產,風險金融資產占金融資產比重存在大量為0的樣本,數據具有截斷特點,采用Tobit模型。Tobit模型設定如下:

[Percent*i=θ0+θ1finliteracyi+θKi+σi,Percenti=max(0,Percenti*i)] (5)

式(5)中,[Percent*i]為潛變量,[Percenti]為家庭風險金融資產占金融資產比重,[σi]為隨機誤差項。

(二)金融教育對金融素養的影響

表3為金融教育對金融素養的OLS回歸結果。列(1)顯示,金融教育在1%水平下顯著正向影響金融素養,即接受了金融教育群體相較于未接受金融教育群體,其金融素養因子分析得分平均提高了0.045。列(2)和(3)顯示,課程教育和職業教育均在1%水平下顯著正向影響金融素養,兩者的回歸系數分別為0.061、0.096,說明注重應用實踐的職業教育的提升效果更明顯。

(三)金融素養對家庭風險金融資產配置的影響

表4報告了金融素養對家庭風險金融資產配置各變量的回歸結果。列(1)至(5)為Probit模型回歸結果,金融素養在1%水平上顯著正向影響家庭持有風險金融資產。將風險金融資產細分后,金融素養仍在1%水平上顯著正向影響股票、金融理財產品、基金、債券的配置。從邊際效應來看,以股票為例,其邊際效應為0.0306,即金融素養每增加1單位,家庭持有股票的概率就上升3.06%,金融素養對股票的邊際影響要大于其他風險金融產品。列(6)、(7)為Oprobit、Tobit模型回歸結果,金融素養在1%水平上顯著正向影響風險金融資產配置種類數和占金融資產比重,即隨著金融素養的提升,家庭會趨向于多樣化的風險金融資產組合,分散化投資,且逐漸加大風險金融資產投資比重。

從控制變量來看,年齡、學歷、家庭總資產對數顯著正向影響所有被解釋變量。風險態度、家庭年收入對數顯著正向影響除債券外的其余變量,性別為男性、房產數、人口數、農村顯著負向影響除債券外的所有被解釋變量。婚姻狀況顯著正向影響除金融理財外的其余變量,健康狀況、東部地區顯著正向影響除金融理財、基金外的其余變量。

(四)金融素養對家庭風險金融資產配置影響的異質性分析

探究金融素養對家庭風險金融資產配置的異質性影響,結果如表5。在所有相關變量分類的子樣本中,金融素養對于家庭風險資產配置及其廣度、深度的顯著正向影響大體上并未改變,而影響程度差異通過比較邊際效應來探究,由于列(6)報告非邊際效應,下列比較過程不涵蓋列(6)。

按風險態度劃分為風險厭惡、風險中性、風險偏好三個子樣本⑥,發現金融素養對于風險金融資產配置各變量的邊際效應隨著風險偏好程度的上升而增強,意味著對于風險偏好群體,其金融素養的提升對風險金融資產配置的促進作用更強。這種非對稱性影響在股票配置方面表現得尤為明顯,可能是因為股票收益面臨的市場風險較大,對于風險厭惡和偏好群體來說更為敏感。

按學歷劃分為非高等教育和高等教育,發現高等教育群體金融素養的各邊際效應均大于非高等教育群體,即決策者金融素養對家庭風險金融資產配置各變量的促進作用隨著受教育程度提高而增強。

按家庭總資產劃分為低、中、高三個子樣本,仍然發現隨著家庭總資產的增加,金融素養對各變量的邊際效應逐漸增大,即金融素養對風險金融資產配置各變量的促進作用隨家庭總資產提高而增強。

按城鄉和地域劃分為農村、城鎮家庭,東、中、西部家庭。發現城鎮家庭金融素養對所有變量的邊際效應都要大于農村家庭, 且列(1)—列(5)的城鄉差異較大。東部地區金融素養的各邊際效應都要大于中、西部,但中、西部家庭的組間差異不太明顯。

(五)金融教育對家庭風險金融資產配置的影響及作用渠道研究

金融教育可以提升決策者的金融素養,優化家庭經濟決策,那么金融教育影響家庭經濟決策的作用渠道是否和金融素養有關?本文以家庭風險金融資產配置為例,參照朱衛國等(2020)[25]關于商業保險購買的情景互動作用渠道驗證方法來研究這一問題,結果見表6。列(1)和列(3)是以金融教育為核心解釋變量對家庭風險金融資產配置及其比重的回歸結果,金融教育在1%水平上對兩者都有顯著正向影響。列(2)和列(4)的回歸加入了金融素養變量,發現金融教育的邊際效應與(1)、(3)列相比都明顯下降,且金融教育、金融素養都呈現顯著正向影響,說明金融素養是金融教育影響家庭風險金融資產配置和比重的中介變量。

(六)內生性檢驗與穩健性檢驗

1. 內生性檢驗。由于金融素養與家庭風險金融資產配置之間可能存在雙向因果關系,導致內生性問題。本文選取家庭所在城市所有受訪戶的平均金融素養作為金融素養的工具變量。工具變量回歸結果見表7,根據Wald檢驗的P值,只有列(3)和列(4)在10%水平上不拒絕外生性的原假設,無內生性,而其余列都在1%水平上拒絕外生性假設,說明的確存在內生性問題。一階段F值都大于10%水平下的臨界值,說明無弱工具變量問題,所選取的工具變量是合適的。所有列的回歸結果仍表明金融素養對家庭風險金融資產配置及其相關變量在1%水平上有顯著正向影響。

2.穩健性檢驗。我們將金融素養因子分析得分替換為直接加總得分,還將Probit、Oprobit回歸替換為Logit、Ologit回歸。發現金融素養仍然在1%水平上顯著正向影響家庭風險金融資產配置及其相關變量,金融教育的回歸結果也與前文大致相同,因此,前文實證結果具有穩健性⑦。

六、結論與建議

本文基于CHFS2015數據,用迭代主因子法構建金融素養指標,實證研究了金融教育、金融素養對家庭風險金融資產配置的影響,得出如下結論:金融教育有效提升居民金融素養,偏重應用實踐的職業教育比課程教育作用更顯著。金融素養可以促進家庭風險金融資產配置,且對股票、金融理財產品、基金、債券配置、風險金融資產配置種類數和占金融資產比重均有顯著正向影響。金融素養對風險金融資產配置各變量的影響在以風險態度、學歷、家庭總資產、城鄉、東中西劃分的子樣本中存在明顯的異質性,還發現金融教育通過提升金融素養的作用渠道來促進家庭風險金融資產配置。

為有效提升居民金融素養,合理優化家庭風險金融資產配置,本文提出如下政策建議:(1)廣泛開展金融教育,提高居民金融素養。需要加大公共宣傳和教育投入,如將金融教育培訓落實到用人單位、社區、學校等具體場所,大力投放免費的網絡課程供公眾學習。(2)根據風險承受能力,引導家庭合理投資。金融機構在向投資者進行產品銷售和投資咨詢時,應向投資者明確產品風險,提高對投資風險的認識,鼓勵家庭分散化投資和制定長期可行的理財規劃。(3)重視城鄉區域差異,增強金融基礎設施建設。金融監管部門應鼓勵在金融發展滯后地區增設金融機構和金融基礎設施,擴大金融服務供給,提高金融可得性。

注:

①由Presidents Advisory Committee on Financial Literacy(PACFL)于2008年提出。

②金融資產包括:風險金融資產、定期存款、活期存款、現金、其他金融資產。

③利率計算問題:假設銀行的年利率是 4%,如果把 100 元錢存 1 年定期,1 年后獲得的本金和利息為?(1)小于 104 元。(2)等于 104 元。(3)大于 104 元。(4)算不出來。通貨膨脹問題: 假設銀行的年利率是 5%,通貨膨脹率每年是 3%,把 100 元錢存銀行一年之后能夠買到的東西將?(1)比一年前多。(2)跟一年前一樣多 。(3)比一年前少。(4)算不出來。風險判斷問題:您認為一般而言,股票和基金哪個風險更大?(1)股票。(2)基金。(3)沒有聽過股票。(4)沒有聽說過基金。(5)兩者都沒有聽說過。

④問題選項:(1)高風險、高回報的項目。(2)略高風險、略高回報的項目。(3)平均風險、平均回報的項目。(4)略低風險、略低回報的項目。(5)不愿意承擔任何風險。(6)不知道。

⑤篇幅有限,未列出統計結果,可向作者索取。

⑥風險厭惡:riskattitude=1或2;風險中性:riskattitude=3;風險偏好:riskattitude=4或5。

⑦篇幅限制,未列出穩健性結果,可向作者索取。

參考文獻:

[1]羅娟,王露露.金融素養、自信偏差與家庭財富 [J].商業研究,2018,(5).

[2]Lusardi ?A,and Mitchell O S. 2014. The Economic Importance of Financial Literacy:Theory and Evidence [J]. Journal of Economic Literature,52(1).

[3]秦海林,李超偉,萬佳樂.金融素養、金融資產配置與投資組合有效性 [J].南京審計大學學報,2018,(6).

[4]Christiansen C,Joensen J S,Rangvid J. 2008. Are economists more likely to hold stocks?[ J].Review of Finance,12(3).

[5]Goetzmann W N,Kumar A. 2008. Equity portfolio diversification [J].Review of Finance,12(3).

[6]彭倩,李建勇,宋明莎.金融教育、金融素養與投資組合的分散化行為——基于一項投資者金融教育調查的實證分析 [J].財經科學,2019,(6).

[7]孟德鋒,田亮,嚴偉祥.金融素養與信用消費行為——以信用卡為例 [J].金融論壇,2019,(11).

[8]胡振,臧日宏.金融素養對家庭理財規劃影響研究——中國城鎮家庭的微觀證據 [J].中央財經大學學報, 2017,(2).

[9]Chatterjee S. 2013. Borrowing Decisions of Credit Constrained Consumers and the Role of Financial Literacy [J]. Economics Bulletin,33(1).

[10]Sevim N,Temizel F. 2012. The Effects of Financial Literacy on the Borrowing Behavior of Turkish Financial Consumers [J].International Journal of Consumer Studies,36(5).

[11]Fedorova E A,Nekhaenko V V,Dovzhenko S E. 2015. Impact of Financial Literacy of the Population of the Russian Federation on Behavior on Financial Market: Empirical Evaluation [J].Studies on Russian Economic Development,26(4).

[12]Mandell L,Klein L S. 2013. The Impact of Financial Literacy Education on Subsequent Financial Behavior [J].Social Science Electronic Publishing,13(1).

[13]Schmid G,Biselli M,Wandrey C. 2013. Financial Education and the Debt Behavior of the Young [J].Staff Reports,24(3).

[14]Willis,L E. 2011. The Financial Education Fallacy[J].American Economic Review,101(3).

[15]Batty M,Collins J M,Odders-White E. 2015. Experimental Evidence on the Effects of Financial Education on ? Elementary School Students' Knowledge,Behavior,and Attitudes [J].Journal of Consumer Affairs,49(11).

[16]Hira,Tahira K,CaziliaLoibl. 2005. Understanding the Impact of Employer-provided Financial Education on ?Workplace Satisfaction [J].Journal of Consumer Affairs,39(11).

[17]胡振,臧日宏.風險態度、金融教育與家庭金融資產選擇 [J].商業經濟與管理,2016,(8).

[18]賈憲軍,王愛萍,胡海峰.金融教育投入與家庭投資行為——基于中國城市居民家庭消費金融調查數據的實證分析 [J].金融論壇,2019,(12).

[19]Lusardi A,Mitchell OS. 2011. Financial Literacy around the World:An Overview [J].Journal of Pension ?Economics&Finance,10(4).

[20]Rooij M C,Lusardi A,Alessie R J. 2011. Financial Literacy,Retirement Planning and Household Wealth [J].Economic Journal,122(5).

[21]董甜甜.金融素養對居民家庭參與金融市場的影響 [D].蘭州大學,2019.

[22]Mouna A. 2015. Financial Literacy and Portfolio Diversification:An Observation from the Tunisian Stock Market [J].International Journal of Bank Marketing,33(6).

[23]吳衛星,吳錕,張旭陽.金融素養與家庭資產組合有效性 [J].國際金融研究,2018,(5).

[24]Lusardi A,Mitchell O S,Curto V. 2010. Financial Literacy Among the Young [J].Journal of Consumer Affairs, 44(2).

[25]朱衛國,李駿,謝晗進.線上社會互動與商業保險購買決策 [J/OL].消費經濟:1-14[2020-02-28].http:// kns.cnki. net/kcms/detail/43.1022.F.20200119.1710.004.html.

Financial Education, Financial Literacy and the Allocation of Family Risk Financial Assets

Chen Yuli/Luo Hehua

(School of Economics,Hunan Agricultural University,Changsha ? 410128,Hunan,China)

Abstract:Based on CHFS2015 data,the impact of financial education and financial literacy on the allocation of family risk financial assets is analyzed in this paper. It is found that financial education,especially vocational education,can significantly improve the financial literacy of the residents. Financial literacy can remarkably promote the allocation of family risk financial assets and have an outstanding positive impact on stocks,financial products,funds,bonds,types of risk financial assets allocation and the proportion of risk financial assets to financial assets. According to the sub-samples of risk attitude,education background,total family assets,urban and rural areas and the east and west,it is found that there is a heterogeneity in the influence of financial literacy on the variables of family risk financial assets allocation. Further research shows that financial education has a significant positive impact on the allocation of family risk financial assets and their proportion of financial assets. And the influence of financial education is realized by improving the financial literacy channel.

Key Words:financial literacy,family risk financial assets,financial education,iterative master factor method,tool variable method