試析建筑工程行業營改增對工程造價的影響

王大艷

(貴州省建設工程造價管理總站 貴州貴陽 550001)

0 引言

國家推行營改增之后,建筑工程行業首先被納入試點范圍,營改增的目的是消除重復征稅,這對建筑工程造價的影響巨大,改變了建筑工程造價的計算方式。營改增降低了建筑工程行業的造價成本,減少了建筑工程企業的賦稅負擔。

1 營改增對建筑工程行業產生的影響

我國之前征收營業稅時對建筑工程行業的稅率按照3%計稅,按照建筑工程建成費用總和計算。而營改增后按照價外的差額進行征稅,這將營業稅是由賣家承擔轉變成由買家承擔的增值稅,這樣的計稅方式改變了建筑行業的造價構成,同時對整個建筑行業的工程承包方、材料供應方以及工程施工方都造成了影響。營改增通過去除重復征稅想要達到為建筑公司減稅的目的,但是在實際情況中卻為建筑公司帶來了很多風險,營改增帶給建筑工程行業的機會和風險是等值的。對于建筑公司來說營改增之后能夠實現減稅,基本要看進項票據能夠抵扣多少增值稅,如果沒有進項票據那還是重復征稅,而且征收的稅款還更多了,因此營改增之后很多建筑公司拿不到進行票據陷入虧損最后退出市場。只有擁有足夠的進項票據才能完成增值稅的抵扣從另一方面規范了建筑工程行業,對每一個進項都要有詳細的記錄,建筑工程行業的管理更加規范化可透明化,極大地減少了偷稅漏稅的行為[1]。

2 營業稅與增值稅的計稅方式比較

2.1 營業稅與增值稅的計稅依據不同

營業稅計算的是價內稅,按照總收入的營業額計算,大部分情況是按營業總額納稅,少部分情況按差額納稅。而增值稅計算的是價外稅,是通過商品流通之后產生的差額作為納稅值,納稅計算的是商品的新增價值或者附加價值作為納稅值。

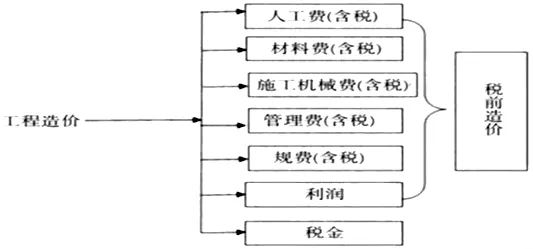

2.2 營業稅與增值稅的計稅方式不同

從計稅依據上區分營業稅是價內稅,增值稅是價外稅,營業稅征收營業總額,增值稅征收商品的差額,而增值稅可以通過稅款進行抵扣。然而從計稅方式上區分,營業稅是銷售方進行征稅,增值稅是對買方進行征稅。例如按照建筑工程行業進行納稅計算,建筑工程營業稅計稅方式為:工程造價=含進項稅的稅前造價×(1+綜合稅率)。營業稅下建筑工程造價中計稅方式如圖1所示。

圖1 建筑工程造價中營業稅計稅方式

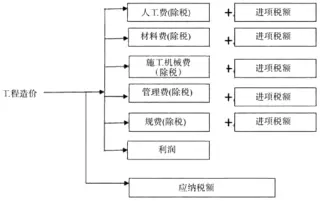

建筑工程增值稅計稅方式為:工程造價=稅前工程造價+應納銷項稅額=稅前工程造價+(1+9%)。兩種納稅方式中,增值稅的納稅金額很難準確計算,在計算完整個的工程造價之后再減去銷項稅額才是增值稅應納稅額。按照建筑工程行業進行納稅計算。增值稅下建筑工程造價計稅方式如圖2所示[2]。

圖2 建筑工程造價中增值稅計稅方式

3 “營改增”對建筑工程造價的影響

3.1 營改增對建筑工程行業組織和經營方式的影響

我國建筑工程行業的組織和經營方式通常為項目承包的方式,一個大型的建筑公司下面有很多子公司,在實際的施工工程中,大型建筑公司接下整個工程組建施工項目部,由建筑母公司出人任項目總經理,然后將整個工程拆分成不同的小工程,將小工程再分給不同的子公司,如此完成整個建筑工程項目的組織和經營,在這種模式下整個建筑工程的營業稅由建筑母公司組建的項目施工部代繳納,因為營業稅中會重復征稅,由項目施工部一起繳納只需繳納一次營業稅。但是營改增實行后,可以使用票管稅與鏈條對增值稅抵扣,因為增值稅的目的是消除重復征稅,所以營改增后假如用于抵扣增值稅的鏈條很多,整個建筑工程行業的鏈條數量隨子公司的數量變化,因此如果建筑工程很大,承包給的子公司很多,最后的鏈條就很多,在實際抵扣增值稅時容易發生鏈條丟失,鏈條丟失增值稅就會高,所以按照建筑工程行業以前的組織和經營方式對最后的增值稅有很大影響,建筑母公司承包給子公司的工程越多,整個增值稅就越不容易控制,營改增對建筑工程行業的組織和經營方式造成嚴重影響。

3.2 營改增對工程預算管理的影響

營改增之后建筑工程的造價計算方式改變了,這對建筑工程的投標報價直接產生影響。在營業稅時對整個建筑工程的造價計算比較簡單,營業稅的稅制下建筑工程的造價計算中會直接包括營業稅的稅費,最后建筑工程的稅率波動不大,因此營業稅體制下,整個建筑工程的造價比較好計算且計算誤差不大。而營改增之后,增值稅稅制下對建筑工程的造價計算完全不同,增值稅是價格之外的稅費,稅費是計算增值的部分,這種情況下整個建筑工程的投標價格計算就要對銷項稅和工程本身的造價分開計算,這樣使建筑工程的造價構成與之前不同,在建筑工程的各個項目施工之后,不能通過項目的進項稅計算出建筑工程的造價進行準確計算,而且增值稅還要對城建稅和教育附加稅進行計算,整個建筑工程的投標價格計算更加的困難,建筑工程的實際花費很難被預估,實際投標價格很難把控,嚴重影響了建筑公司對建筑工程的投標,建筑公司的盈利風險增加了。營改增之后,建筑工程的造價計算困難而且準確度較低,而營業稅之下的造價計算簡單且誤差小,因此營改增嚴重影響了建筑公司對建筑項目的投標承包[3]。

3.3 營改增對建筑工程總承包的影響

營改增下建筑工程項目對總承包的影響體現在工程圖紙的設計、建筑工程的施工、材料的采購等各個環節中。在建筑工程的繳費除了正常規定的營業稅和增值稅之外,還要對項目資產的基數繳納一定數額的增值稅,所以一旦施工單位的施工節能和建筑材料一起出售時,那么納稅過程中就會出現重復納稅的問題,納稅的稅法與稅率之間就會產生沖突,重復納稅問題明顯,所以營改增之后,重復納稅的問題得到解決。營改增之后可以用進項的票據對增值稅進行抵扣,在抵扣的過程中有些費用難以獲取發票,沒有發票就不能抵扣,增值稅的費用就會升高,這種現象在建筑工程總承包公司尤為突出,營改增對建筑工程總承包的影響有好處也有壞處。建筑工程在施工過程中,造價最高的就是施工材料和施工機械,而施工材料很多都由子公司的材料供應商提供,提供的材料如果太少則開不了發票,此時只能開3%的增值稅專票,專票對于增值稅的抵扣大大減少了,材料方面納稅增多,材料的造價成本升高,建筑公司的利潤減少。如果子公司施工方使用的材料是建筑工程母公司提供的,那么母公司可以用轉型票據對增值稅進行抵扣,但是子公司就沒有票據抵扣增值稅,最后還是重復納稅,子公司施工方的施工成本增加,實際利潤減少。

3.4 營改增對建筑工程造價人員的影響

營改增后,建筑工程造價人員面臨越來越多的稅問題,對造價人員的能力要求越來越高,營改增客觀上提高了建筑工程行業造價人員水平的提高。從建筑項目的投標造價預算開始,對造價人員的要求就越來越高,造價人員要對建筑工程項目的招投標文件進行深入探究,根據文件要求詳盡準確地計算出建筑工程項目的造價預算,保證建筑公司的盈利。營改增后建筑工程行業的造價人員應該對營改增之后前后變動的政策仔細研究,對影響項目造價計算的政策分析透徹,從造價方面為企業帶來最大利潤。營改增之后,稅制的變動改變了整個項目的計算方式,造價人員被迫學習增值稅的計稅方式,提高了整個行業造價人員的水平,同時加深了造價人員對稅法的了解程度。

4 結論

綜上所述,建筑工程行業在營改增對建筑工程行業組織和經營方式、營改增對工程預算管理、營改增對建筑工程總承包以及營改增對建筑工程造價人員等方面對工程造價均有很大影響,總體來說營改增減少了建筑工程行業的重復納稅情況,提高了建筑工程行業造價人員的水平,為建筑公司帶來了更多利潤。