關于固定資產增值稅問題探究

(浙江工商大學財務與會計學院 浙江 杭州 310018)

一、前言

(一)我國增值稅的發展史以及本文的研究意義

1.增值稅的定義及其分類

增值稅是一種針對特定對象征收的稅種,它的征收基礎是商品(包括需要繳稅的勞務)于實物流通中取得的增長價值。在我國,增值稅可劃分成生產型、收入型和消費型。生產型增值稅規定取得相關資產時產生的全部增值稅額不得抵扣,稅基最高;收入型增值稅規定取得相關資產時產生的增值稅額可部分抵扣,稅基適中;消費型增值稅規定取得相關資產時產生的增值稅額可全部抵扣,稅基最小。

2.增值稅的發展歷程及本文的研究意義

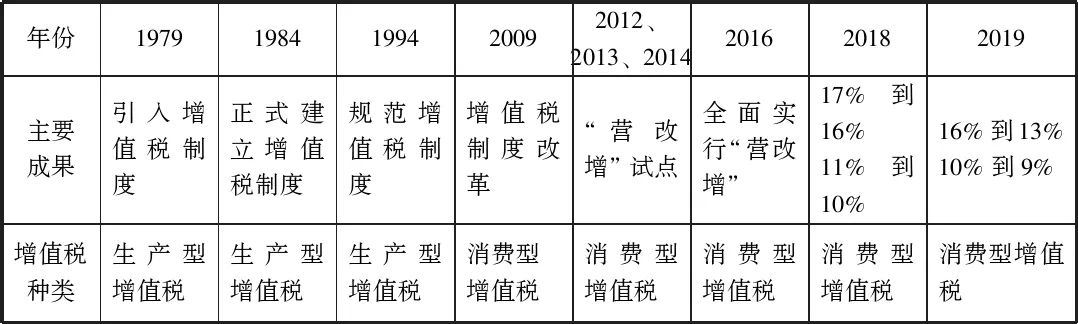

我國增值稅的發展歷程

從上述發展歷程可以看出在這短短的40余年內,國家對增值稅的改動就多達8次,這還不包括不同行業間稅率的變動,可見國家對其的重視程度。本文運用稅法中相關內容與財務中關于固定資產增值稅的相應處理原則,為我國增值稅體制中制定的方針做出詳盡解釋,便于利益相關者對相關領域的理解。

(二)相關文獻綜述

現階段,國內會計學界對固定資產增值稅的相關問題研究比較廣泛,但各有特色。

崔光營(1998)對當時國內增值稅改革的未來進行展望,提出了轉型將可能面臨的難點并提出相應的一些對策,這在當時增值稅理論尚顯青澀且迫切需要改革的中國具有顯著的借鑒意義。屈巍(2009)針對增值稅的轉變給公司固定資產投資決策帶來的影響進行探討,屈巍就公司新增固定資產給財務處理造成的變化進行探討,同時結合一定的實例,清晰地闡述了造成影響的原因以及程度。吳丹彤(2012)就“營改增”改革試點的研究分析了“營改增”的優劣勢,并提出了相關的應對策略。季建輝(2018)分析了增值稅稅率降低1%給相關各方帶來的影響,結合一定的案例針對本次降稅對利益相關者的稅務核算以及會計處理進行說明。樊勇(2019)以江西省為例分析了二度降稅對該省稅收的影響并闡述了該政策對相關行業的促進作用。

二、購買固定資產進項稅額的相關規定與會計處理

(一)現行政策下進項稅額的抵扣處理

1.若企業購入的是動產(設備、交通工具等固定資產),則該過程產生的進項稅額可進行抵扣。

2.關于不動產的相關規定:2016年國稅局公告中相關內容要求一般納稅人在2016年5月1日后獲得的不動產或形成的在建工程支出,該過程產生的進項稅額應分兩年進行抵扣,即在拿到納稅憑證的當期抵扣60%,剩余的40%應在下一期進行抵扣。但分期抵扣會造成進項稅額實際與賬務不相符的問題,為解決這一問題就必須采取一定的措施,要求將尚未抵扣的增值稅額記入“應交稅費——待抵扣進項稅額”,并在能夠抵扣時轉入“應交稅費——應交增值稅——進項稅額”。

(二)購買固定資產的原值探討

固定資產原值全稱為“固定資產初始價值”,亦稱“初始購買成本”或“歷史購買成本”。固定資產的歷史購買成本能夠有效的體現出一個企業在該領域的投資力度以及制造企業的生產能力。具體如下:

1.一般納稅人新增固定資產時,若能夠獲得專用發票且可用于抵扣,則固定資產的原始價值不囊括進項稅額。

2.一般納稅人新增固定資產時,如果無法取得專用發票或雖然獲得專票但卻無法用于抵扣,即原始成本既包括購買價款以及為使其達到使用狀態而支付的有關費用,也要將增值稅納入其中。

3.非一般納稅人新增固定資產時,無論是否獲得增值稅發票都無法用于抵扣,即原始成本既包括購買價款以及為使其達到使用狀態而支付的有關費用,也要將增值稅納入其中。

三、在建工程領用物資用于動產和不動產的成本確認

(一)自行建造設備等動產時領用物資的確認

自行建造動產時領用的工程物資以及原材料產生的增值稅額都能夠抵扣,但卻不能將其轉出,即只將其實際成本計入自行建造的動產中。而對于領用的自產產品,在以前的舊政策下,應將其當作銷售商品處理,確認相應的銷項稅額,而現有政策規定這種情況不再確認銷項稅額,其原理類似于用半成品加工成品,即只將其實際成本記入所建動產中。

綜上所述,自行建造設備等動產的成本=領用工程物資、原材料以及自產產品的實際成本+其他為使所建動產達到預定使用狀態的相關支出,這里的相關支出包括安裝成本和調試費等。

(二)自行建造生產經營用不動產時領用物資的確認

自行建造不動產時領用的工程物資以及原材料產生的增值稅額都能夠抵減,但兩者也都不能在領用時將其轉出,即領用原材料和工程物資時不會產生銷項稅額,不視同銷售。而對于領用的自產產品,現有政策下不視同銷售,即按其實際成本計入所建不動產中。

綜上所述,自行建造生產用不動產的成本=領用工程物資、原材料以及自產產品的實際成本+其他為使所建不動產達到預定使用狀態的相關支出。

四、出售已購買固定資產的應納稅額

(一)處理固定資產時的應納稅額

1.處理使用過的固定資產時的應納稅額

(1)一般納稅人轉讓使用過的相關資產時的應納稅額

1)無論一般納稅人于2009年之前是否在擴大增值稅抵扣范圍試點之中,該企業出售其使用過的2009年之前購入或者自行建造的相關資產,銷項稅按照不含稅收入的4%并減半征繳,則

應納稅額=含稅銷售額÷(1+4%)×2%

公式1

2)若一般納稅人于2009年之前已成為擴大增值稅抵扣范圍試點,該企業出售其使用過的這之后購入或者自行建造的相關資產,銷項稅按照不含稅收入的13%征繳,則

應納稅額=含稅銷售額÷(1+17%)×13%

公式2

3)若一般納稅人出售2008年后獲得的按照要求無法抵扣且未進行抵減的相關資產,銷項稅按照不含稅收入的3%并減按2%征繳,則

應納稅額=含稅銷售額÷(1+3%)×2%

公式3

4)若一般納稅人出售2008年后買入能夠抵扣的相關資產,稅率是13%,則

應納稅額=含稅銷售額÷(1+17%)×13%

公式4

(2)企業購入或自行建造相關資產時是非一般納稅人,確認為一般納稅人之后出售這項資產。

這種情況下,按照國稅局公告中有關內容要求,一般納稅人企業銷售使用過的相關資產,銷項稅按照不含稅收入的4%并減半征繳,則應納稅額=含稅銷售額÷(1+4%)×2%,但在2014年的相關文件中規定從2014年7月1日開始,將原來的4%并減半征收的征繳政策改為3%并減按2%征繳,則

應納稅額=含稅銷售額÷(1+3%)×2%

公式5

(3)小規模納稅人轉讓使用過相關資產時的應納稅額

除個體之外的小規模納稅人轉讓使用過的相關資產,銷項稅由不含稅收入的3%并減按2%征收,則

應納稅額=含稅銷售額÷(1+3%)×2%

公式6

2.銷售舊貨時的應納稅額

舊貨是只針對專門購入舊貨然后進行出售的企業而言的,企業本身并未使用過,即不以使用為目的而購入的陳舊固定資產,通常已在市場上進行過多次流通,即不以使用為目的而購入的陳舊固定資產,一般而言只屬于那些專門出售二手設備的企業。納稅人在出售舊貨時,增值稅均按照不含稅收入的3%并減按2%征收,則

應納稅額=含稅銷售額÷(1+3%)×2%

公式7

五、總論

從上述內容我們可以看出固定資產的增值稅問題與企業的運營息息相關,在增值稅問題中也處于非常重要的地位,一直以來,政府制定的一系列相關政策也極具實時性與有效性。另一方面,這塊領域的知識無疑具有一定的難點和相當的繁瑣程度,本文對收集的相關資料進行整理歸納,將這一知識點系統化和簡單化,運用通俗易懂的語言對這塊業務進行了總結,希冀能夠給納稅人、會計人員等相關主體提供一定的借鑒意義。