最優稅收理論與我國財稅改革

[摘 要]作為現代國家稅制設置與改革的重要理論依據,文章系統分析了最優稅收理論的思想淵源、產生、發展,以及其在西方主流稅收理論中的地位。同時還對其他稅制優化理論進行了充分分析,以供給學派的稅制優化論及公共選擇學派的稅制優化為典型代表。另外,還梳理了我國稅收優化理論的發展現狀及未來發展趨勢,并結合當前經濟社會發展現狀,提出了最優稅收理論對我國財稅制度改革具有的理論及現實意義。

[關鍵詞]最優稅收理論;稅制優化;財稅改革

[DOI]10.13939/j.cnki.zgsc.2020.02.015

1 最優稅收理論概念

最優稅收理論作為現代稅收經濟學的一個重要組成方面,具有重要的理論價值和現實意義,自20世紀60年代以來,一直是世界主流經濟學派研究重點。關于最優稅收理論(Optimal Taxation)的含義,新帕爾格雷夫經濟學大辭典對其理解為包括對國家財政中某些典型的、不可回避的問題所做的規范闡述,如間接稅(最優商品稅)和直接稅(最優所得稅)之間的平衡;所得稅的累進性;適當的計稅依據是收入還是支出;差別比例商品稅的可取性等問題,其中許多問題的核心是在公平與效率之間的一種權衡。[1]

2 最優稅收理論演進

最優稅理論思想起源于重商主義經濟思想中的稅收理論,對于如何建立最優稅制體系是眾多經濟學家研究的重點,如薩伊、亞當·斯密、穆勒、埃奇沃思、威克塞爾、馬斯格雷夫等學者為此提出的各種稅制優化原則,拉姆齊(1927)提出最優稅收理論標志著現代最優稅收理論正式誕生。[2]

2.1 最優課稅理論思想淵源

最優課稅理論的思想淵源基本來自古典經濟學家關于稅收基本原則論述之中。如亞當·斯密(1776年)、薩伊(1803年)、埃奇沃思(1897年),以上經濟學先驅從不同角度闡述什么樣的稅收才是最優稅收,才是對經濟產生最小扭曲,對經濟負面影響最小,使稅收負擔和經濟發展達到最優狀態的稅收,對現代最優稅收理論產生和發展起到了直接而深遠的影響。

2.2 最優稅理論的產生及發展

最優稅理論(The Optimal Taxation)從19世紀末產生到20世紀70年代初成為主流經濟學研究對象,至今仍在主流經濟學研究領域占有重要地位,主要代表人物有拉姆齊(Ramsey)、米爾利斯(Mirrlees)、和戴蒙德(Diamond) 、斯蒂格里茨(Stiglitz)等人。

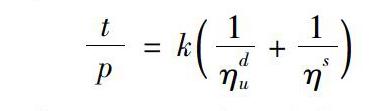

(1)最優稅理論的產生。拉姆齊之前最優稅原則更偏重于公平,如薩伊、埃奇沃思稅收理論在效率與公平兩者中明顯地傾向于公平。1927年拉姆齊在《對稅收理論的一個貢獻》一文中首次對稅收優化的問題進行了探討,最優商品稅的概念同時也首次被引入經濟學研究之中。拉姆齊提出最優商品稅稅率的目的是“效用減少最小”,即額外負擔最小,使得稅收對經濟效益的扭曲程度降到最低,真正從理論上闡明了稅收優化的基本原則及稅率選擇。后來使無畏損失最小化的商品稅亦被稱為拉姆齊稅,簡化條件下,拉姆齊稅與需求彈性和供給彈性之間關系:

1971年戴爾蒙(Peter A. Diamond)與米爾利斯(James Mirrlees)合作在《美國經濟評論》上連續發表的兩篇論文,把拉姆齊規則從“一個家庭”的情形推廣到不同的家庭普遍存在的經濟環境中的情形,使得拉姆齊的研究成果被學界廣泛討論。

(2)最優稅理論的發展已成熟。鮑莫爾、布萊德福德(1970年)對逆彈性規則進行了更加詳細的研究[3],表明在最優商品稅體系中,對商品征稅應與其需求彈性呈反比,約瑟夫·E.斯蒂格利茨(1999年)從理論上解釋了政府一直對需求彈性低的商品開征高稅,對需求彈性大的商品征低稅政策的合理性。[4]米爾利斯、戴德蒙(1971年)則對激勵相容條件下的最優所得稅問題詳盡的研究,認為對高工資率和最低工資率都應課以零(邊際)稅率。米爾利斯(1994年)在抽象的最優稅理論中,歸納出“稅收原則”和“非稅原則”兩條最基本的最優稅收原則,稅收原則指在信息不充分的情況下,政府需要對市場交易進行征稅;非稅原則指當人們存在私人偏好及私人變量時,對一組商品中不同商品之間的相對價格就不應被稅收扭曲。

通過以上分析可知,最優稅收理論思想的核心不是通過具體的數理模型來推出現實經濟中的最優稅率,以供政府部門在制定稅收政策中使用,而是通過一系列的數理模型的推導,把真實經濟中復雜問題簡單化和模型化,從而為政府部門決策提供理論支撐,使得政府部門在制定稅收政策時要充分考慮稅收政策的變化對經濟及社會的影響。

3 國內對最優稅收理論的研究

國內關于最優稅收理論研究從20世紀90年代開始,2000年左右達到高峰,2005年以后研究熱情逐漸消退,研究重點主要對國外最優稅收理論概念的分析、解讀及我國稅收政策制定的理論依據是否可以以最優稅收理論來指導等。主要代表人物有王雍君、馬拴友、郭慶旺、樊麗明、楊斌、朱柏銘、平新喬、莊子罐等,以上學者的研究代表了我國最優稅理論研究較高水平。

3.1 國內學者對最優稅制概念的理解

楊斌(2005)[5]對最優稅收理論使用范圍進行了具體而明確的劃分,認為西方最優稅收理論是一個嚴格的推理和嚴密的理論體系,并不是任何以提高稅收效率和公平目標的理論研究成果都屬于最優稅收理論,也不是任何為實現社會福利最大化而設計的稅收制度和政策的主張都屬最優稅收理論,只有在特定假設條件下,以減少稅收扭曲性效應的分析體系(包括最優商品稅、最優所得稅)才屬于最優稅收理論體系。劉玉龍(2002),朱柏銘、曹前進(2002)[6-7]從個人偏好機制角度分析,認為解決個人真實偏好強度的顯示問題是最優稅收制度建立的前提。

3.2 最優稅收理論對我國稅制改革的理論價值

最優稅收理論突破了人們傳統思維以外的觀點,某些曾被視為普遍真理的原則得以糾正,促使人們在進行決策時更加理性(楊斌,2005)[8]。最優稅收理論的稅制優化思想的本質是解決政府經濟行為與相關制度如何優化問題,對我國設計優化稅制框架和優化稅制結構和當前我國經濟及社會制度改革具有重要的借鑒意義(卿定文、朱錫平,2006;平新喬,2002)[9-11]。吳俊培、胡文賢(2005)[12]認為我國稅制改革應綜合考慮效率與公平兩大目標,將效率與公平綜合考慮,是最優稅收理論的貢獻之一。因此,可結合我國現實國情及經濟社會發展現狀研究最優稅收理論,使我國政策與稅收設計體現最優稅制的基本原則。最優稅收理論從純中性思考稅收制度到逐漸重視現實中稅收對經濟的調控職能,這是歷史的教訓與現實的客觀要求使然,與經濟發展規律相適應的必然結果。

3.3 最優稅理論對我國稅制改革不具有理論借鑒的依據

最優稅收理論是在嚴謹的數理方法條件下推論得出的,與復雜的現實經濟環境相差甚遠,最優稅理論運用于現實經濟中實現不了最初目標,因此在將最優稅理論轉化為政策實施時要充分考慮理論的適應性(卿定文、朱錫平,2005)。因此,李生祥(2005)[13]認為考慮到現實世界的稅率結構難以滿足小額稅收要求,將最優商品稅理論直接應用于現實世界必須非常小心。

在我國市場經濟體系尚未成熟,經濟社會發展呈多元化和不均衡,信息披露不充分,法律法規不完善客觀條件下,運用最優稅收理論作為政策工具以指導稅收政策的制定和執行不具有現實意義,但是可借鑒最優稅收理論思想為我國稅收政策制定提供理論參考。

4 1978年以來我國幾次較為重要稅制改革的指導思想

4.1 1984年稅制改革

改革開放后,隨著市場經濟體制改革的推進,國有企業屬于企業的本質特性越來越明確,需要一種適當的方式來穩定政府與國有企業之間的分配關系。為此,國務院在1983年1月和1984年10月分兩步對國有企業實行“利改稅”改革,以規范政府與企業之間的分配關系,本次稅制改革的目的是順應市場化改革的現實要求,重塑政府與企業分配關系;政企分離的改革的探索與實踐。“利改稅”是我國國家財政與國有企業分配關系史上一次重大改革,對整個財稅體制改革、經濟體制改革及制度創新產生深遠影響,何振一(1991)[14]認為1984年“利改稅”初步建立了適應經濟發展需要的復合稅制體系,為宏觀調控提供了有效的稅收手段,因此1984年稅制改革目的是如何依照各種稅種的不同功能尋求不同發展階段多稅種的最優組合成為稅制的目標。

4.2 1994年稅制改革

黨的“十四大”明確把社會主義市場經濟體制的建立作為主要目標,這是1994年財稅體制改革的基本背景。1994年實施的工商稅制改革,是新中國成立以來財稅制度改革領域涉及范圍最廣、對經濟社會影響最深遠的一次改革。1994年工商稅制改革的總體思想:統一稅法、公平稅負、簡化稅制、合理分權,理順分配關系,保障財政收入,建立符合社會主義市場經濟體制要求的稅制體系[15]。首次將公平稅負,促進公平競爭,稅種的簡化、規范作為稅收改革的基本原則,并將如何平衡公平與效率之間的關系納入稅收改革的視野,從而成為后期稅制改革關注的重點。正如樊麗明(1994),楊志勇(2015)所說1994年稅收制度改革奠定了我國現行稅制的基本框架,所以1994年稅制改革是建立社會主義市場經濟體制的重大舉措[16],是適應社會主義市場經濟新體制的改革,是立足國情、借鑒外國經驗、向國際慣例靠攏的改革,目的是實現稅制統一公平、簡化科學的全面改革[17]。

4.3 十八大以來的稅制改革

黨的十八屆三中全會把財政的功能提高到新的歷史高度,首次把財政作為國家治理的基礎,將稅收制度作為國家治理體系的重要制度安排,對財稅體制的重新認識和定位,是對財稅體制在國家治理中地位和作用的充分和高度肯定,是從完善國家治理體系的角度對財稅體制功能與地位的提升和拓展。

針對十大以來的稅制改革(王軍,2018)認為優化稅制結構是要點,落實稅收法是原則,穩定稅負、保持現有中央和地方財力格局總體穩定是基調[18]。因此,有利于鼓勵創新、有利于發展服務業、有利于促進消費、有利于促進社會公平這“四個有利于”應當作為今后深化稅制改革、建立現代稅收制度的指導思想(馮俏彬,2018)[19]。

5 最優稅收理論對我國稅制改革的理論指導意義

在復雜多變的經濟社會條件下,科學合理的決策不僅需多重考慮盡可能出現的情況,更為重要的是要根據不同情況如何選擇因時、因地、因人制宜的最適方法。最優稅收理論所論證的拉姆齊法則即等比例規則和逆彈性規則,充分說明最理想法則是非統一的和非單一比例規則,從而深化人們研究如何提高稅收效率,而降低扭曲的探索。最優稅收理論的理論核心是在信息不充分的現實條件下,如何降低因政府征稅對經濟社會所產生的扭曲;提出了現實優化稅制中效率原則的衡量標準,認為現實優化稅制中將效率與公平統一起來是可行的,并且將效率優先,兼顧公平的思想作為稅收對經濟行為主體決策影響的首要研究問題。

第一,最優稅收理論思想為實現稅收體制改革最初目標提供理論參考。有些制度改革之所以會達不到最初設定的目標,出現政策失靈問題,主要是因為信息披露的不充分,致使制度的制定偏離經濟社會客觀現實條件。由于我國社會主義市場經濟體系尚未成熟,各種法律法規仍未健全,所以客觀現實決定當前稅收制度改革會有一定概率出現政策失靈,達不到最初改革目標。而最優稅收理論研究在信息不充分條件下,如何降低政府稅收政策對經濟的扭曲,實現帕累托效率稅收結構,降低稅收的無謂損失。因此在市場信息不充分現實條件下,借助最優稅收理論的相關思想,對提高稅收體制改革的成功率以及實現最初設定目標具有現實意義。

第二,積極處理好減稅降費與穩財政收入之間均衡關系。當前我國稅收體制改革是系統性改革,涉及范圍非常之廣,包括“營改增”、社保費改社保稅、提高個人所得稅起征點、降低企業稅收負擔等一系列稅收改革。在給企業、個人降低稅收負擔的同時,會對總體財政收入的增長帶來負面沖擊,使財政收入增長過為緩慢甚至下降,增加政府財政壓力,從而影響政府整體宏觀政策的實施。因此,在制定減稅降費政策過程中,不僅要考慮減稅降費對經濟的促進作用,而且要充分考慮減稅降費對政府帶來的財政壓力。只有使減稅降費政策與穩定財政收入之間達到某種均衡,才能使稅收政策吻合經濟社會發展要求,在降低稅收負擔的同時,提高宏觀經濟運行效率。

第三,財稅制度改革要有長遠的制度安排。我國要建立適應經濟社會長期發展需要的財稅制度體系,防止“頭疼醫頭,腳疼醫腳”現象頻發以及應對突發外部事件沖擊時可做系統性制度安排。根據最優稅收理論可對經濟社會發展狀況,不定期對稅收政策進行壓力模擬測試,確保減稅降費政策對經濟社會發展的促進作用,防止政策失靈現象出現。如在提高個人所得稅征收額度,同時不會產生工薪稅問題;社保費改為社保稅過程中,在不影響個人社保收入的前提下,不增加企業負擔;進行增值稅改革時,如何實現帕累托效率稅收結構,降低稅收的無謂損失,實現社會福利最大化等,都需要從未來角度,分析、設計、評估財稅制度體系。

參考文獻:

[1]約翰·伊特韋爾,默里·米爾蓋特,彼得·紐曼.新帕爾格雷夫經濟學大辭典第三卷[M].陳岱孫,董輔祁,羅元明,等,譯.北京:經濟科學出版社,1996.

[2]RAMSEY F P. A contribution to the theory of taxation[J].Economic Journal,1927,37( 3): 47-61.

[3]BAUMOL WILLIAM J,BRADFORD DAVID F.Optimal departures from marginal cost pricing [J].American Economic Review,1970,60(3):265-283.

[4]約瑟夫·E·斯蒂格利茨.公共部門經濟學(第三版)[M].郭慶旺,譯.北京:中國人民大學出版社,2016.

[5]楊斌.對西方最優稅收理論之實踐價值的質疑[J].管理世界,2005(8).

[6]劉玉龍.最優課稅問題研究——勞動價值論的觀點[D].廈門:廈門大學,2002.

[7]朱柏銘,曹前進.公共選擇學派的最優稅制理論評價[J].稅務與經濟,2002(3).

[8]楊斌.不能用西方最優稅收理論指導我國的稅制改革[J].涉外稅務,2005(5).

[9]卿定文,朱錫平.最優稅收理論及其政策含義[J].經濟評論, 2006(4).

[10]平新喬.最優稅收理論及其政策含義(上)——效率、公平與信息[J].涉外稅務,2000(11).

[11]平新喬.最優稅收理論及其政策含義(下)——效率、公平與信息[J].涉外稅務,2000 (11).

[12]吳俊培,胡文賢.論最優稅收理論與我國稅制改革[J].湖北財稅,2002(14).

[13]李生祥.對不恰當理解最優商品稅理論的一點糾正[J].財經研究,2005(2).

[14]何振一.新中國財政60年的艱辛歷程與光輝成就[J].財貿經濟,2009(9).

[15]賈康,程瑜.新一輪稅制改革的取向、重點與實現路徑[J].中國稅務,2014(1).

[16]劉佐.1994年稅制改革:建立社會主義市場經濟體制的重大舉措[C].北京:財政史研究(第五輯),2012:18-50.

[17]樊麗明.1994年稅制改革制度分析[J].山東大學學報(哲學社會科學版),1994(2).

[18]王軍.深化稅制改革服務發展大局[J].求是雜志,2013(24).

[19]馮俏彬.論建設現代產業體系的基礎制度建設與稅改策略[J].稅務研究,2018(2).

[作者簡介]李賀(1987—),男,中共中央黨校(國家行政學院)博士生,貴州財經大學教師,研究方向:財稅理論與政策。