美的收購小天鵝的方案及動因分析

趙子銘

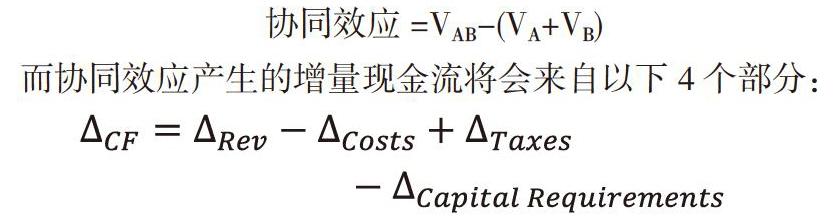

摘要:本文對美的集團換股吸并小天鵝案例進行了分析,并探究了收購動因以及協同效應的來源。本文認為:美的通過發行新股方式換股吸并私有化小天鵝的動因來自于收購產生的協同效應及其帶來的未來增量現金流,增量現金流的來源有3個部分:收入增加、成本減少及資本需求減少。

關鍵詞:美的集團 小天鵝 吸收合并 協同效應

一、引言

2018年9月,美的集團宣布將以發行新股的方式換股吸收合并小天鵝A、B股所有股份,以達到私有化小天鵝的目的。縱觀美的集團的發展,美的集團全產業鏈的多元化產品矩陣建立在不斷地并購的基礎之上,美的集團的發展史即為一部輝煌的“并購史”,而此次私有化小天鵝也是自2008年美的成為小天鵝最大股東后的又一次收購操作。

在兼并收購中,并購帶來的協同效應是企業產生并購動機的根本原因,而協同效應的來源產生于未來增長的凈現金流,主要分為4個部分:收入(營銷利得、戰略收益等)、成本(規模效應、經濟效益等)、資本需求(降低資本成本)、稅收利得(彌補虧損、舉債優勢等)。因此,本文首先從美的收購小天鵝的方案及流程入手,對其方案的可行性進行剖析;再依據協同效應的產生方式,對美的私有化小天鵝的動因進行了分類分析。

二、背景介紹

(一)美的集團

美的集團股份有限公司是一家全球領先的電器制造商公司,總部設于廣東佛山。美的集團創立于1968年,創立之初僅是生產電風扇的小型工廠,而在1980年后,美的正式進軍家電制造行業,并在接下來的30多年發展中,通過自主創新、兼并收購,逐步建立起國內綜合性家用電器集團龍頭地位。美的集團的龍頭地位主要可以體現在其規模龐大(集團擁有超過13.5萬員工,200余家子公司以及近70個海外分支機構)、產品矩陣多元(旗下擁有小天鵝、威靈、華凌在內的諸多家電品牌,擁有國內最完整的空調、冰箱、洗衣機產業鏈)、國際化視野(海外營收總額在國內家電行業排名第一)

(二)無錫小天鵝

無錫小天鵝是中國領先的高端洗衣機品牌。小天鵝成立于1958年,在改革開放元年生產出全國第一臺全自動洗衣機;時至今日,小天鵝是國內、國際高端洗衣機品牌的代言人,也是全球第三大洗衣機制造商。作為國內高端洗衣機品牌的支柱,小天鵝擁有非常扎實的洗衣機品牌業務功底和品牌影響力,其洗衣機產能和專業技術儲備均位于洗衣機行業前列。

自2013年以來,小天鵝的業績一直保持穩健增長的趨勢。在2017年,小天鵝實現營收213.85億元,是2008年的42.93億元的近5倍;實現凈利潤15.06億元,是2008年的4003.83萬元的超過37倍。2018年半年報顯示,小天鵝A實現營收120.57億元,凈利潤9.02億元。同時,小天鵝的賬面現金流尚余14.96億元,是名副其實的“現金奶牛”。

三、美的私有化小天鵝——方法與流程

(一) 私有化流程

2018年9月10日,美的集團董事會開始對通過發行A股股份換股吸收合并小天鵝的重大資產重組事項進行階段性審議。換股吸收并購流程和具體事宜可以分為如下幾個關節節點:

第一,在2018年9月停牌后,美的和小天鵝開始進行資產重組事項決議,美的集團和小天鵝集團的董事會開始進行私有化磋商,并基本確定換股吸并的細則和流程;

第二,2018年12月,小天鵝臨時股東大會表決通過換股吸并方案,預示著私有化合并被兩方大股東認可,并啟動正式換股;

第三,2019年2月,美的與小天鵝發布吸收合并公司的關聯交易報告書,并上報深交所、證監會審議;

第四,2019年3月12日,美的換股吸并小天鵝的關聯交易事項獲證監會無條件批準;

第五,2019年5月8日,美的與小天鵝股票相繼開始停牌,對重組方案有異議的雙方股東在停牌期間登記并實施收購請求權;

第六,2019年6月初,收購請求權實施完畢,重組審核通過;

第七,2019年6月21日,小天鵝A、B股正式注銷上市,美的成功私有化小天鵝。

(二)換股吸并——方案簡介及評價

1.方案概要。在私有化小天鵝的案例中,美的集團采用發行新股份的方式換股吸并小天鵝A、B股股份。具體而言,美的集團向小天鵝除美的集團及TITONI外的所有換股股東發行股票,交換股東所持有的小天鵝A股、B股股票。美的集團及TITONI所持有的小天鵝A股及B股股票不參與換股,該等股票將在本次換股吸收合并后予以注銷。換股吸收合并完成后,小天鵝將終止上市并注銷法人資格。

2. 換股價格及換股比例。本次合并中,美的集團于定價基準日前20個交易日股票交易均價為42.04元/股;小天鵝A股的換股價格以定價基準日前20個交易日交易均價為基礎,并在此基礎上給予10%的溢價率確定,即50.91元/股。10%的溢價實質上是美的集團給予小天鵝股東的私有化紅利溢價;小天鵝B股的換股價格在交易均價基礎上給予30%的溢價率,即48.41港元/股;

每1股小天鵝A股或B股股票可以換得美的集團股票數=小天鵝A股或B股的換股價格/美的集團的換股價格。根據上述公式,可以得出:美的集團與小天鵝A的換股比例為1:1.2110;美的集團與小天鵝B的換股比例為1:1.0007。

(三)方案評價及剖析

1.現金選擇權。在原方案中,不同意此次換股吸并的雙方股東可以申請實施收購請求權,也就是現金選擇權,即:對方案有異議的美的集團、小天鵝 A、小天鵝 B 的股東可以按定價基準日前一個交易日的收盤價的 90%獲得相應的現金,并要求美的或小天鵝收購他們所持有的股票。

現金選擇權的設置有以下意義:第一,對急需變現的股東提供現金退出渠道;第二,增加股東套利機會,如果股價在換股方案出臺后持續走低,那么行使現金選擇權能夠盈利,而美的集團會因此采取相應的措施維持方案出臺后的股價穩定;第三,現金選擇權的折價說明了兩家企業鼓勵股東們積極參與換股,鼓勵享受本次合并后美的集團未來業務發展、業績增長所帶來的分紅收益及股價增值收益。